트렌드 분석: "블록체인 혁명"이 진행 중입니다. 이더리움에 대해 여전히 낙관적인 전망을 유지합니다.

- 核心观点:加密市场低迷期,以太坊及RWA趋势强化。

- 关键要素:

- SEC主席称美国金融市场将向链上迁移。

- 美元信用通过稳定币、RWA沉淀于以太坊。

- Fusaka升级使L2活动稳定转化为ETH燃烧。

- 市场影响:巩固以太坊核心地位,利好其长期价值。

- 时效性标注:长期影响。

원저자: 트렌드 리서치

10월 11일 시장 폭락 이후 암호화폐 시장 전체가 침체에 빠졌고, 시장 조성자와 투자자들은 막대한 손실을 입었습니다. 자본과 투자 심리의 회복에는 시간이 걸릴 것입니다. 하지만 암호화폐 시장은 끊임없이 새로운 변동성과 기회를 제공하며, 우리는 그 미래에 대해 낙관적입니다. 이는 주류 암호화폐 자산이 전통 금융과 융합하여 새로운 비즈니스 모델을 형성하는 추세가 변함없이 지속되고 있기 때문입니다. 오히려 이러한 추세는 시장 침체기에 경쟁 우위를 빠르게 축적할 수 있도록 해줍니다.

I. 월가 합의 강화

12월 3일, 폴 앳킨스 미국 증권거래위원회(SEC) 위원장은 뉴욕 증권거래소에서 폭스뉴스(FOX News)와의 인터뷰에서 "향후 몇 년 안에 미국 금융 시장 전체가 블록체인으로 옮겨갈 수도 있다"고 말했다.

앳킨스는 다음과 같이 말했습니다.

(1) 토큰화의 핵심 이점은 자산이 블록체인에 존재하면 소유권 구조와 자산 속성이 매우 투명해진다는 것입니다. 그러나 현재 상장 기업은 주주가 누구인지, 어디에 있는지, 주식이 어디에 있는지 알지 못하는 경우가 많습니다.

(2) 토큰화는 또한 현재의 "T+1" 거래 결제 주기를 대체하여 "T+0" 결제를 가능하게 할 것으로 예상됩니다. 원칙적으로 온체인 배송 결제(DVP)/수령 결제(RVP) 메커니즘은 시장 위험을 줄이고 투명성을 향상시킬 수 있지만, 청산, 결제 및 자금 전달 간의 시간 차이는 시스템적 위험의 원천 중 하나입니다.

(3) 토큰화는 금융 서비스에서 필연적인 추세로 여겨지며, 주류 은행과 증권 회사들은 이미 토큰화로 나아가고 있습니다. 전 세계가 이를 인식하는 데 10년도 채 걸리지 않을 수도 있습니다... 어쩌면 몇 년 안에 그렇게 될지도 모릅니다. 우리는 미국이 암호화폐와 같은 분야에서 선도적 위치를 유지할 수 있도록 새로운 기술을 적극적으로 수용하고 있습니다.

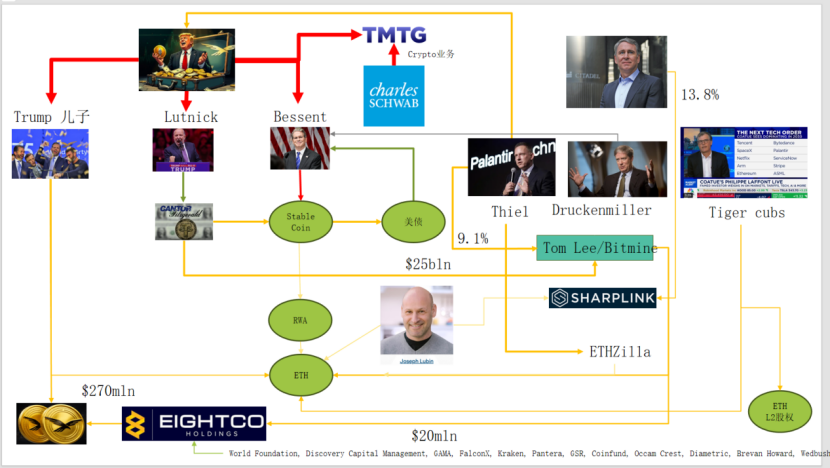

실제로 월스트리트와 워싱턴은 이미 깊숙이 뿌리내린 자본 네트워크를 구축하여 새로운 서사 구조를 만들어냈습니다. 그 연결 고리는 다음과 같습니다: 미국 정치·경제 엘리트 → 미국 국채 → 스테이블코인/암호화폐 국채 회사 → 이더리움 + 위험가중자산(RWA) + L2

이 도표는 트럼프 가족, 전통적인 채권 시장 조성자, 재무부, 기술 기업 및 암호화폐 기업 간의 복잡한 연결 고리를 보여주며, 녹색 타원을 연결하는 선들이 주요 구조를 형성합니다.

(1) 스테이블 코인(USDT, USDC, WLD 및 기초 미국 달러 자산 등)

외환보유자산의 대부분은 캔터와 같은 증권사를 통해 보유하고 있는 단기 미국 국채와 은행 예금으로 구성됩니다.

(2) 미국 국채

발행 및 관리는 재무부/베센트 측에서 담당합니다.

팔란티어, 드루켄밀러, 타이거 컵스 등은 저위험 금리 기준 포지션으로 사용됩니다.

또한 스테이블코인/국채 발행 기업들이 추구하는 수익형 자산이기도 합니다.

(3)RWA

미국 국채, 모기지, 매출채권부터 주택 금융까지

토큰화는 이더리움 L1/L2 프로토콜을 통해 이루어집니다.

(4) ETH 및 ETH L2 지분

이더리움은 RWA, 스테이블코인, DeFi 및 AI-DeFi를 지원하는 메인 블록체인입니다.

L2 지분/토큰은 미래 거래량 및 거래 수수료 현금 흐름에 대한 청구권입니다.

이 연결 고리는 다음을 나타냅니다:

미국 달러 신용 → 미국 국채 → 스테이블코인 준비금 → 다양한 암호화폐 재무부/RWA 프로토콜 → 최종적으로 ETH/L2에 예치.

RWA의 TVL(총 가치 레버리지)을 살펴보면, 1011% 하락을 경험한 다른 퍼블릭 체인들과 비교했을 때 이더리움(ETH)만이 하락세에서 빠르게 회복하여 반등한 유일한 퍼블릭 체인입니다. 현재 이더리움의 TVL은 124억으로, 전체 암호화폐 공급량의 64.5%를 차지합니다.

II. 이더리움의 가치 포착 탐구

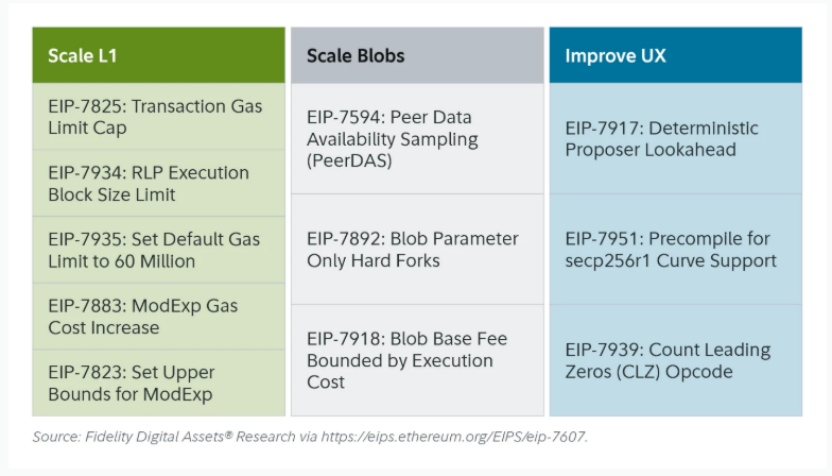

최근 이더리움 후사카(Fusaka) 업그레이드는 시장에 큰 파장을 일으키지는 않았지만, 네트워크 구조 및 경제 모델 진화 관점에서 보면 "획기적인 사건"입니다. 후사카는 PeerDAS와 같은 EIP를 통한 확장성 확보만을 위한 것이 아니라, L2 개발로 인해 L1 메인넷에서 발생하는 불충분한 가치 포착 문제를 해결하려는 시도 입니다.

EIP-7918을 통해 이더리움(ETH)은 블롭 기본 수수료에 "동적 최저 가격"을 도입하여 하한선을 L1 실행 계층 기본 수수료에 고정했습니다. 이에 따라 블롭은 L1 기본 수수료의 최소 1/16에 해당하는 단가로 동적 어노테이션(DA) 수수료를 지불해야 합니다. 즉, 롤업은 더 이상 거의 제로에 가까운 비용으로 장기간 블롭 대역폭을 점유할 수 없으며, 이에 따른 수수료는 소각 형태로 이더리움 보유자에게 환원됩니다.

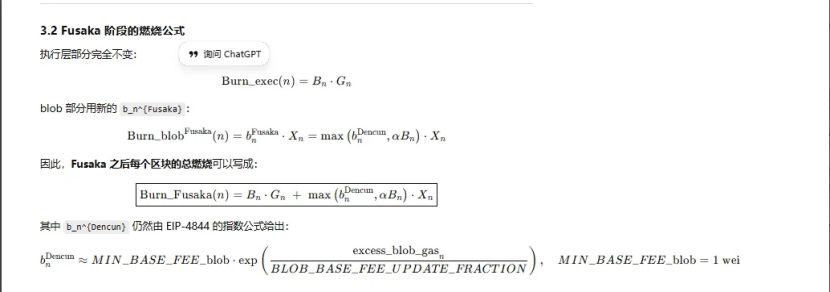

이더리움 업그레이드 중 세 가지는 "버닝"과 관련이 있었습니다.

(1) 런던(단일 차원): 실행 계층만 소각됩니다. ETH는 L1 사용으로 인해 구조적 소각을 경험하기 시작합니다.

(2) Dencun(이중 차원 + 블롭 시장 독립성): 실행 계층 + 블롭 소각, L2 데이터를 블롭에 기록하면 ETH도 소각되지만 수요가 낮을 때는 블롭 부분이 거의 0이 됩니다.

(3) Fusaka(이중 차원 + L1에 묶인 블롭): L2(블롭)를 사용하려면 L1 기본 수수료의 고정 비율 이상을 지불하고 소각해야 합니다. L2 활동은 ETH 소각에 더 안정적으로 매핑됩니다.

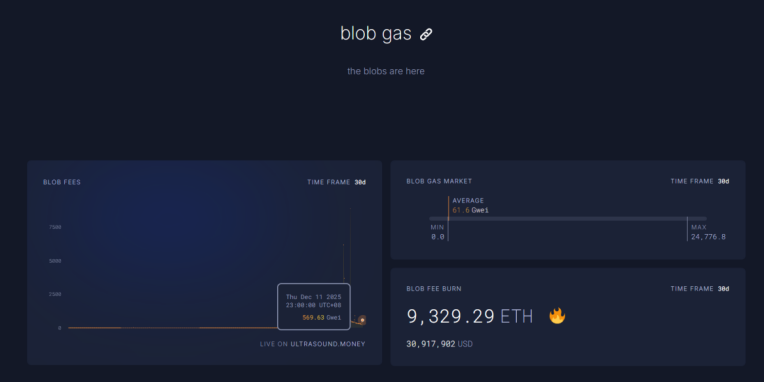

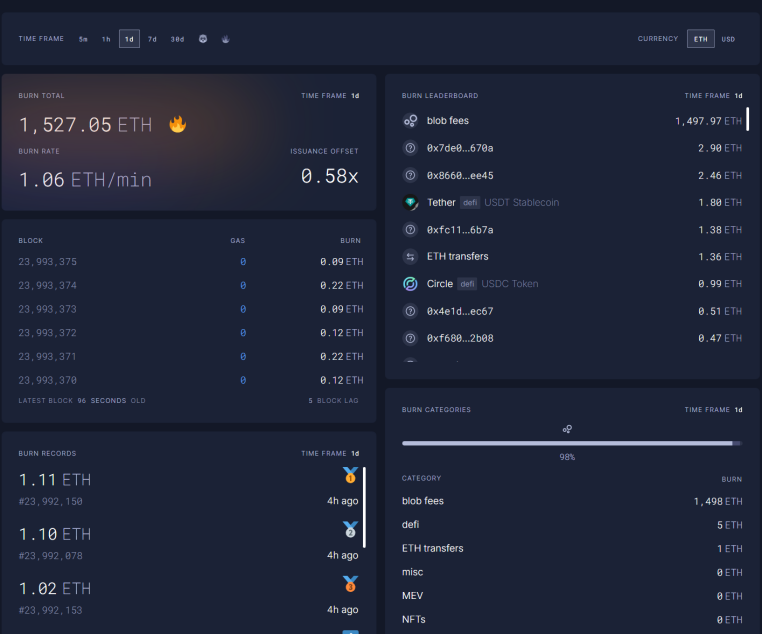

12월 11일 23시 기준 첫 한 시간 동안 발생한 블롭 수수료는 후사카 업그레이드 이전 대비 5696억 3천만 배에 달했으며, 이로 인해 하루 만에 1527 ETH가 소각되었습니다. 블롭 수수료는 소각의 가장 큰 원인으로, 무려 98%를 차지했습니다. ETH L2 캐시가 더욱 활성화됨에 따라, 이번 업그레이드는 ETH의 디플레이션을 다시 불러올 것으로 예상됩니다.

III. 이더리움의 기술적 지표가 강화되고 있습니다.

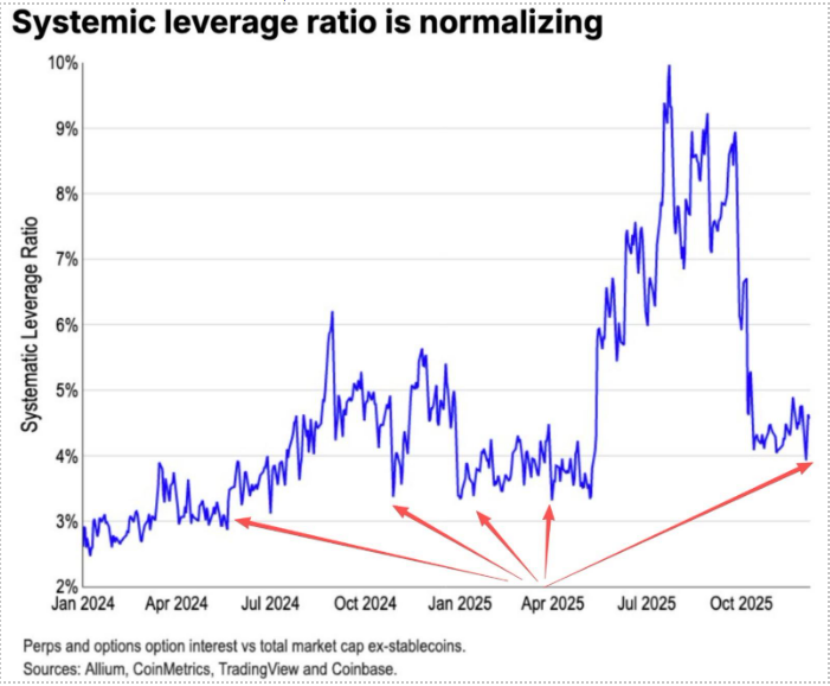

10월 11일 이더리움 선물 마진 거래 폭락 사태 당시, 레버리지 포지션이 대량으로 청산되면서 결국 현물 시장으로까지 자금이 유출되었습니다. 동시에, 암호화폐에 대한 신뢰를 잃은 많은 장기 이더리움 투자자들이 보유량을 줄이고 시장에서 빠져나왔습니다. 코인베이스 데이터에 따르면, 암호화폐 시장의 투기적 레버리지는 사상 최저 수준인 4%까지 떨어졌습니다.

과거 이더리움(ETH) 공매도 포지션의 상당 부분은 전통적인 롱 비트코인/숏 이더리움 쌍에서 비롯되었으며, 이 쌍은 과거 약세장에서 일반적으로 좋은 성과를 보였습니다. 그러나 이번에는 상황이 다릅니다. ETH/BTC 비율은 11월 이후 횡보세를 보이며 저항에 직면하고 있습니다.

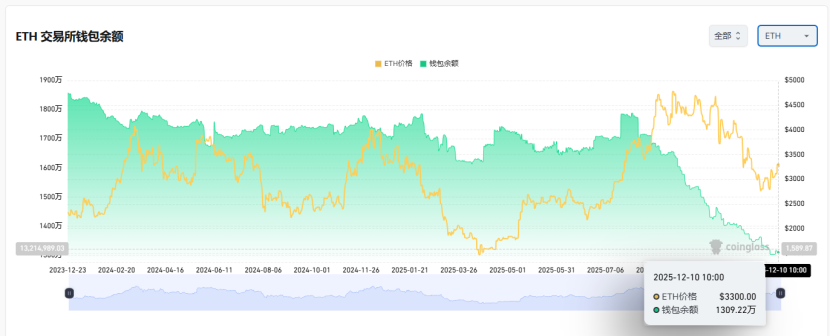

현재 거래소에 유통되는 이더리움(ETH)은 1,300만 개로, 전체 공급량의 약 10%에 불과하며 사상 최저 수준입니다. 11월에 만료되는 롱 BTC/숏 ETH 거래쌍과 극심한 공황 상태에 빠진 시장의 상황을 고려할 때, '숏 스퀴즈' 기회가 점차 나타날 수 있습니다.

2025년에서 2026년으로 넘어가는 시점이 다가옴에 따라 중국과 미국 모두 향후 통화 및 재정 정책과 관련하여 우호적인 신호를 내놓았습니다.

미국은 향후 세금 감면, 금리 인하, 암호화폐 규제 완화 등 적극적인 조치를 취할 것이며, 중국은 적절한 통화 정책 완화와 금융 안정 유지(변동성 억제)를 추진할 것이다.

중국과 미국의 비교적 완화된 통화 정책에 대한 기대감으로 자산의 하락 변동성이 억제되고, 극심한 공황 상태와 자금 및 투자 심리가 아직 완전히 회복되지 않은 상황에서 이더리움은 여전히 유리한 "매수 영역"에 있습니다.