주목할만한 8가지 잠재적 DeFi 프로토콜을 살펴봅니다.

원저자: ROUTE 2 FI

원본 편집: Deep Chao TechFlow

여러분, 안녕하세요!

에어드롭, 수익률 또는 포인트 프로그램을 찾고 있다면 잠재력이 있을 수 있는 몇 가지 DeFi 프로토콜을 살펴보겠습니다.

다음은 수익률, 에어드롭 및 기타 기회를 포함하여 아직 개발되지 않은 잠재력을 지닌 일부 DeFi 프로토콜을 오늘 살펴보실 수 있습니다. 이는 파생상품, 수익률, 탈중앙화 거래소(Dex) 등과 같은 광범위한 DeFi 영역을 포괄하는 EVM, 비EVM 또는 코스모스 등 다양한 네트워크의 잠재적 프로젝트를 다룹니다. 이들 프로젝트는 상당한 지원과 수익 기회로 인해 강조되었지만 이 기사는 재정적인 조언을 제공하지 않습니다. 상호 작용하기 전에 직접 조사해 보시기 바랍니다.

시작하자:

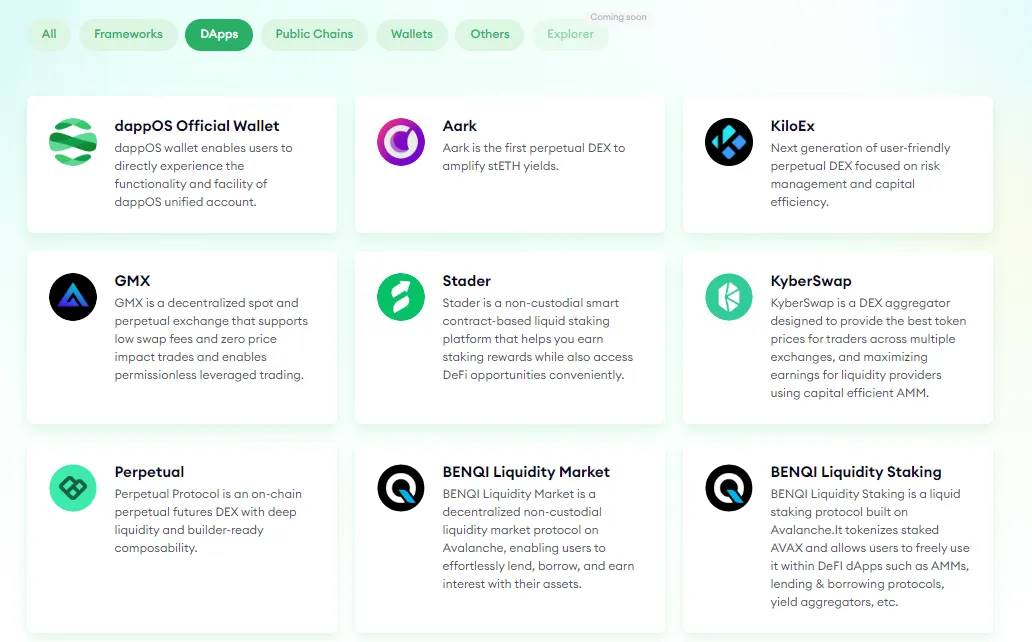

1.dAppOS

dAppOS는 양면 마켓플레이스를 생성하여 블록체인과 dApp을 의도 중심으로 만드는 의도 실행 플랫폼입니다. dAppOS는 dApp과 원활하고 사용자 친화적이며 시간을 절약해 주는 상호 작용을 가능하게 한다는 점에서 독특합니다. Arbitrum에서 100 USDC로 GMX를 거래해야 하지만 귀하의 자금이 Arbitrum의 50 USDC, BNB 체인의 30 USDC, Ethereum의 20 USDC 등 다양한 체인에 분산되어 있다고 가정해 보세요. 거래를 위해 자금을 Arbitrum으로 이동하려면 이러한 자금을 연결하고 시간과 가스 비용을 지출해야 합니다. 그때 dAppOS가 등장합니다. 단 한 번의 클릭만으로 Arbitrum에서 모든 자금을 몇 분 안에 사용할 수 있습니다. 가스 요금으로 사용할 할당이나 특정 토큰에 대해 걱정할 필요가 없으며 모든 작업이 인터페이스를 통해 이루어지며 사용자를 보호할 수 있습니다. 스마트 계약 위험으로부터. dAppOS에는 또한 Polychain, Binance Lab 및 Hashkey Capital과 같은 일련의 유명 투자자가 있으며, 자금 조달 라운드는 1,530만 달러, 가치 평가는 3억 달러입니다. dAppOS V2는 GMX 및 KiloEX와 같은 영구 계약 교환(perp Dex)에 통합되었습니다. 해당 생태계에서 더 많은 dApp을 볼 수 있습니다.

dAppOS V3가 TGE(Token Generation Event)와 함께 출시될 것이라는 소문이 있지만 현재 dAppOS에 대한 논의는 많지 않으며, 제가 마지막으로 찾은 게시물도 작년으로 거슬러 올라가며 1년이 채 되지 않았습니다. 조회수 100,000회.

저는 생태계에서 몇몇 dApp과 상호 작용했지만 작은 팁은 거의 모든 새로운 통합에 대해 상금 이벤트를 시작할 때 생태계에서 새로 출시된 dApp을 주시하는 것입니다. 좋은 예가 최근 Aark 와 통합되어 종료된 50,000 Arbitrum 거래 대회입니다.

2. 공생

아이겐레이어(Eigenlayer)의 성공 이후, 총 고정 거래량(TVL)이 180억 달러가 넘는 재담보 분야의 선두주자로서 카락(Karak)과 같은 경쟁업체들이 빠르게 상승하여 단숨에 10억 달러 이상의 TVL을 달성했습니다. 짧은 시간. 이 분야에 새로 진출한 Symbiotic은 이 분야에서 두각을 나타내기 위해 다양한 방법과 기술을 사용합니다. Symbiotic은 무허가형 모듈식이므로 모든 프로토콜이 추가된 네트워크 보안을 위해 토큰에 대한 기본 스테이킹을 시작할 수 있습니다. Symbiotic의 핵심 계약은 업그레이드가 불가능하므로(Uniswap과 유사) 거버넌스 권한을 줄이고 팀이 떠나더라도 프로토콜이 계속 실행될 수 있도록 합니다. 또한 모든 체인의 다중 자산을 지원하므로 ETH 및 파생 상품만 지원하는 Eigenlayer보다 더 다양합니다. Symbiotic은 Paradigm과 Cyberfund(Lido 창립자 Konstantin Lomashuk가 설립한 회사)가 공동으로 주도한 580만 달러의 자금 조달 라운드를 마감했으므로 Paradigm과 Lido가 Eigenlayer 경쟁사에 자금을 지원한다는 소문은 사실입니다!

Blockwork 의 Symbiotic CEO Misha Putiatin과의 인터뷰에 따르면, 그는 “여름이 끝날 무렵 일부 네트워크를 통해 메인넷이 활성화될 것”이라고 말했습니다. 우리는 이것이 토큰 생성 이벤트(TGE)와 함께 출시될 것이라고 추측할 수 있습니다. 이는 Symbiotic Token이 $Eigen에서 출시된다는 것을 의미합니다. 거래가 가능해지기 전에 실시간으로 진행되면 기존 Eigenlayers에서 재스테이킹 이야기가 사라질 수 있습니다. 더 흥미로운 점은 Symbiotic이 포인트 프로그램을 실행하고 있지만 입금 한도에 도달했다는 것입니다. 해결책은 Renzo 및 Etherfi와 유사하게 Symbiotic을 기반으로 구축된 LRT(Liquidity Re-hypothecation Protocol)인 Mellow를 도입하는 것입니다. . Mellow와 Symbiotic 모두 포인트를 획득할 수 있습니다. Pendleintern에는 Pendle에 돈을 입금하여 수입을 극대화하는 방법에 대한 훌륭한 게시물이 있습니다.

두 번째 방법은 한도가 해제될 때 $mETH를 Symbiotic에 예치하는 것입니다. 그러면 곧 출시될 Mantle Liquidity Re-Stakeing Token($cMETH) 거버넌스 토큰 $Cook에 대한 변태 이벤트 동안 매일 5배의 보상을 제공하는 동시에 Get Symbiotic 포인트를 얻을 수 있습니다.

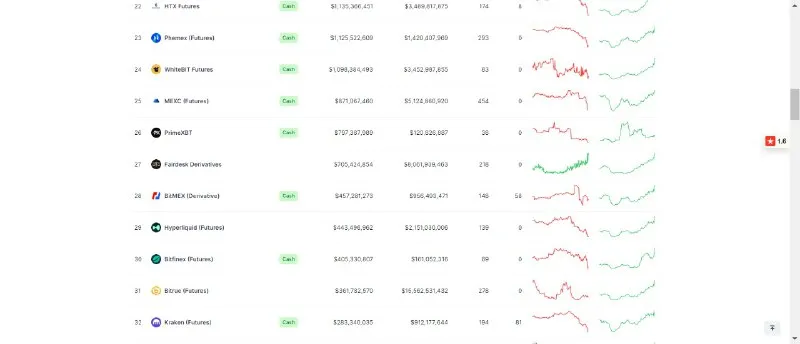

3.엘릭서

분산형 주문장 거래소(Orderbook Exchange)가 중앙형 거래소(CEX)에 비해 뒤처지는 이유 중 하나는 유동성입니다. 거래량 기준으로 가장 큰 파생상품 거래소인 하이퍼리퀴드(Hyperliquid)도 미결제약정(OI)이 4억 4천만 달러로 29위에 랭크되어 있으며, 작성 당시 바이낸스의 OI는 150억 달러였습니다.

유동성을 끌어들이기 위한 프로젝트의 일반적으로 불건전한 관행으로는 단기 자금만 유치하는 에어드랍 계획, 수익을 낸 후 다른 프로토콜로 자본을 이전하는 에어드랍 당사자, 교환을 촉진하기 위해 KOL 그룹에 의존하는 등이 있습니다. 이때 Elixir가 등장했습니다. Elixir는 본질적으로 주문장 교환에 대한 유동성 지원을 제공하도록 설계된 모듈형 DPos 네트워크입니다. 이 네트워크는 교환 및 프로토콜이 주문장 출시 유동성을 쉽게 주문할 수 있도록 하는 핵심 인프라 역할을 합니다. Elixir는 유동성 공급자(LP)와 트레이더 모두에게 혜택을 줍니다. LP는 주문장 교환 인센티브 프로그램을 통해 보상을 받고 트레이더는 거래소가 제공할 수 있는 더욱 엄격한 입찰-호가 스프레드로 혜택을 받습니다. 이것은 또 다른 Uniswap 포크가 아닙니다. 5월의 마지막 보고서 현재 Uniswap은 Hyperliquid, Dydx 등과 같은 업계 리더와의 파트너십을 통해 DeFi 주문서 교환에 총 유동성의 40%를 제공했습니다.

그들은 또한 Hack VC, Arthur Hayes(올해 또 다른 성공적인 에어드롭에 자금을 지원한 Arthur Hayes 및 PMF – Ethena)로부터 총 8억 달러의 가치로 1,760만 달러를 모금했습니다.

메인넷은 8월 런칭을 목표로 하고 있으며, 이를 위해 Apothecary 라는 이벤트를 진행하고 있습니다. 사용자는 다양한 풀에서 유동성을 제공하여 "물약"을 얻습니다. 보상을 얻기 위해 사용할 수 있는 세 가지 전략이 있습니다. 첫 번째는 8월에 네트워크가 활성화될 때까지 메인넷에서 ETH를 잠그고 50% 보너스를 받게 되는 것입니다. 두 번째는 Ordered Quantum 프로그램을 통해 입금하여 Elixir가 제공하는 "계약"을 획득하는 것입니다. 문제는 불일치 에 적극적으로 참여하는 것입니다.

4. 유사분열

체인과 프로토콜의 수가 급증함에 따라 일반 유동성 공급자(LP)는 상당한 병목 현상에 직면합니다. 최고의 수익을 찾으려면 뉴스를 지속적으로 따라야 하고, 한 체인에서 다른 체인으로 자산을 이전할 때 손실을 겪게 되며, 대부분의 LP는 보상을 정확하게 계산할 수 없는 모호한 포인트 시스템에 갇혀 있습니다. Mitosis는 생태계 소유 유동성(EOL)이라는 새로운 유동성 모델을 도입하여 이 문제를 해결합니다. EOL은 LP와 프로토콜이 다중 체인 환경에 적응하고 수동으로 자금을 할당하지 않고도 다중 체인 혜택을 얻을 수 있도록 하는 동시에 LP가 사용 가능한 최상의 옵션을 선택할 수 있도록 하는 명확한 보상 시스템을 제공합니다. Mitosis는 Amber Group과 Foresight Venture가 주도하는 700만 달러의 자금 조달 라운드를 마감했습니다.

진행 중인 활동 - Expedition은 Etherfi LRT(Liquidity Re-hypothecation Protocol) weETH를 지원합니다. 입금 후 스테이킹 연간 수익률(APR) + 재담보 APR + Eigenlayer 포인트 + Etherfi 포인트 + 유사분열 포인트를 얻을 수 있습니다. 또한 Scroll, Linea 및 Blast(시즌 2)와 같은 토큰 없는 레이어 2 네트워크(L2)에 예금하면 향후 에어드랍을 준비할 수도 있습니다.

이 이벤트에는 45,000명 이상의 스테이커가 참여했으며, 이들 중 대부분은 0-1 weETH 이상의 예금을 보유한 소규모 스테이커입니다. 1 weETH 이상을 예치하면 상위 3,000위 안에 들게 됩니다.

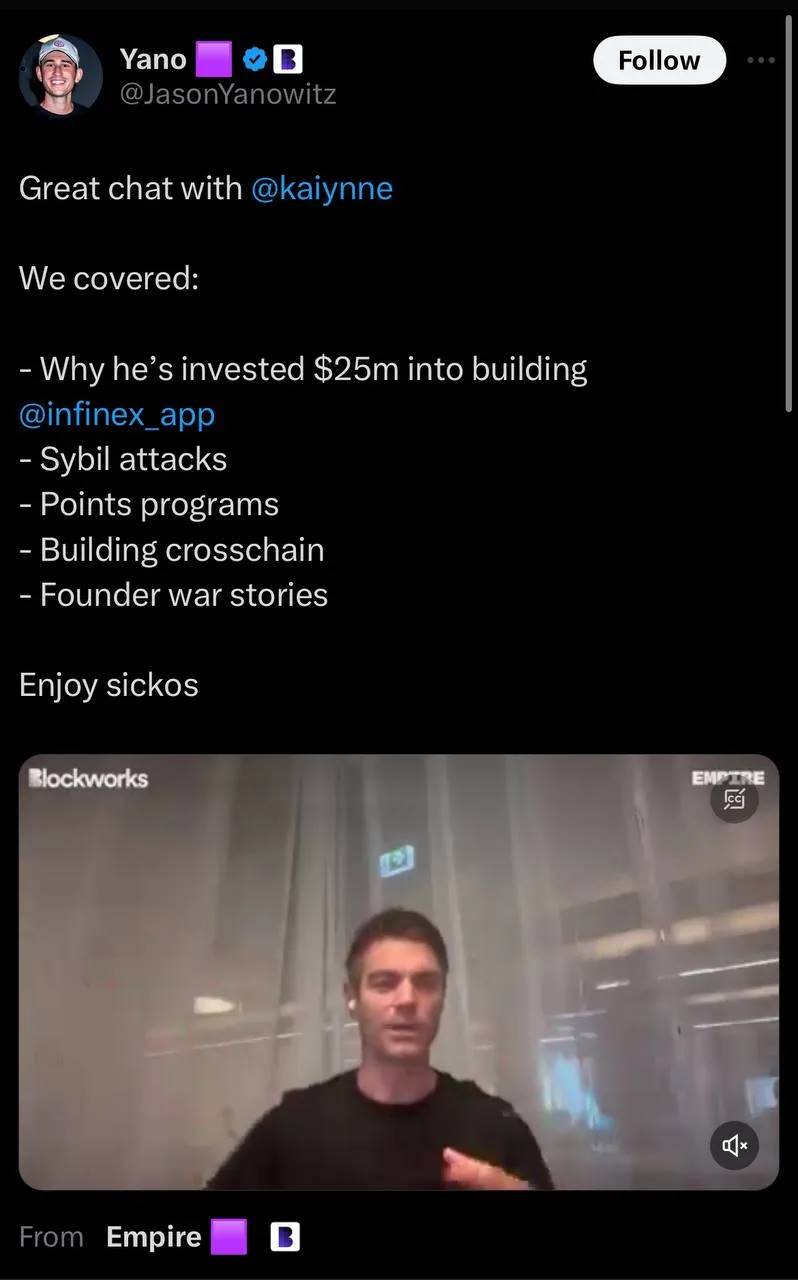

5.인피넥스

암호화폐의 주류 채택을 방해하는 문제 중 일부는 열악한 사용자 경험(UX)과 초보자가 직면하는 학습 곡선입니다. 지갑, 브리징, 보안 등에 대해 배워야 합니다. Infinex는 완전히 분산된 상태를 유지하면서 Web2 사용자를 위해 특별히 제작된 중앙 집중식 교환(CEX)과 유사한 사용자 경험에서 분산된 생태계와 애플리케이션을 통합하여 주류 채택을 가속화합니다. 초보자가 CEX처럼 체인에서 거래하기 위해 거래, 가스비 등과 같은 암호화폐 용어를 알 필요가 없지만 100% 분산화된 시나리오를 상상해 보세요. 이것이 Infinex가 구축하는 것입니다. Infinex는 지속적으로 상위 10위 안에 드는 파생상품 프로토콜인 Ethereum의 OG 프로젝트 Synthetic 팀에 의해 구축되었습니다. 자금 조달은 발표되지 않았지만, Blockwork가 Synthetic 설립자 Kain과 인터뷰한 바에 따르면, 그는 Infinex를 구축하기 위해 2,500만 달러를 투자하여 프로젝트에 대한 헌신과 자신감을 보여주었습니다.

그들은 사용자가 "상자"를 얻을 수 있는 Craterun이라는 지속적인 프로그램을 가지고 있지만 일반적인 예금 및 적립 활동 대신 독특한 변형이 있습니다. Kain은 이 접근 방식의 이론적 근거를 다음과 같이 설명합니다.

Craterun은 처음 10일 동안 1억 달러 이상을 모금한 5주간의 캠페인(7월 30일 종료)의 정점입니다. 500만 개의 상자가 준비되어 있으며 각 상자에는 1,000개의 후원자 NFT, 5,000개의 후원자 패스, 500만 달러의 상금 등을 획득할 확률이 50/50입니다. 따라서 상자를 얻는 것뿐만 아니라 실제 보상을 위해 노력하는 것입니다. USDe, stETH, wstETH, ezETH와 같은 자산을 예치하고 두 가지 모두에 대한 보상을 받을 수 있습니다.

6.하이퍼레인

Hyperlane은 모듈형 블록체인 스택을 위해 구축된 최초의 범용 상호 운용성 레이어입니다. EVM 및 비 EVM(예: Solana)만 지원하는 Wormhole 및 Layerzero와 같은 다른 상호 운용성 프로토콜과 달리 Hyperlane은 EVM, 비 EVM 및 Cosmos 블록체인(예: Tia, Inj 등)을 지원합니다. 또한 Hyperlane을 사용하면 누구나 모든 블록체인 환경에서 무허가 배포가 가능하므로 이러한 체인이 Hyperlane이 배포한 다른 체인과 원활하게 통신할 수 있습니다. Hyperlane은 Circle 및 Kraken Venture를 포함한 유명 투자자들의 지원을 받아 미공개 평가액으로 1,800만 달러 이상을 모금했습니다.

상호 운용성과 브리징 프로토콜은 실제 PMF(제품 시장 적합성)를 갖고 수익성이 높기 때문에 DeFi 공간에서 탁월합니다. 최근 사례로는 널리 배포되어 있고 반대에 직면하더라도 여전히 레이어제로에 좋은 선택인 Wormhole이 있습니다. 이러한 성공에 영감을 받아 저는 Hyperlane이 비슷한 궤적을 따를 것이라고 믿습니다. 이익을 극대화하려면 대부분의 사람들과 반대되는 전략을 취해야 합니다. 대부분의 사람들은 EVM 간 거래에 집중하고 Tia와 같은 코스모스 체인을 무시합니다. Wormhole에서 본 것처럼 EVM이 아닌 사용자와 상호 작용하는 사용자는 최종 배포판에서 향상되었으며 이러한 상황은 Hyperlane에서도 재현될 수 있습니다. 공식 브리지 Nexus를 사용하여 체인(Tia 등) 간에 EVM이 아닌 자산을 전송하거나 파트너 프로젝트( Renzo , nautilus , forma 등 )와 통합되는 브리지를 사용하여 진행 중인 레이어 3 작업을 완료할 수 있습니다.

7.쇼군

Berachain은 2024년에 가장 많이 회자되는 프로젝트 중 하나이며 Solana와 같은 밈코인 중심 프로젝트로 간주됩니다. 현재 Berachain은 테스트넷 단계에 있으며 이러한 공통된 믿음으로 인해 메인넷에서 토큰 배포가 급증할 것이라고 믿습니다. 탈중앙화 거래소에서 매우 중요한 도구는 텔레그램 봇입니다. 텔레그램 봇은 빠른 교환과 작업 시작을 쉽게 만드는 반면 일반적인 탈중앙화 거래소(Dex) 사용자 경험(UX)에 비해 상대적으로 느리고 효율성이 낮습니다. Shogun은 Berachain을 시작으로 처리를 위해 모든 블록체인에 주문을 방송할 수 있는 의도 중심 플랫폼을 구축하고 있습니다. 이 플랫폼은 체인 간의 집합 레이어로, 직관적인 텔레그램 봇을 통해 여러 교환 사용자 인터페이스가 필요하지 않습니다. Shogun은 Binance로부터 미공개 자금 조달 라운드와 최고 투자자 Polychain이 주도하는 690만 달러 자금 조달 라운드를 받았습니다.

그들은 Berachain 메인넷이 운영을 시작하기를 기다리고 있으며 현재 귀하는 향후 역할을 위해 Discord에 참여하는 것 외에도 Telegram 베타에 참여할 수 있습니다.

8.인피니티 풀

작년 바이낸스 랩 보고서에 따르면 거래자들은 조작에 취약한 취약점으로 인해 오라클 관련 거래소에서 최대 8억 9200만 달러의 손실을 입었습니다. 공격자는 대상 dApp에서 유동성이 낮은 토큰의 가격을 인상한 다음 부풀려진 토큰을 다른 토큰으로 교환함으로써 이익을 얻습니다.

청산이나 상대방 위험, 오라클에 대한 의존 없이 모든 자산에 대해 무제한 레버리지를 제공하는 분산형 거래소를 상상해 보십시오. 이것이 바로 인피니티 풀이 구축하고 있는 획기적인 것입니다. Uniswap V3를 기반으로 하며 유동성 공급자(LP)의 위치를 신용 소스로 활용하여 모든 LP 자산으로 자산 상환을 수행할 수 있습니다. 그들은 Dragonfly, Coinbase Venture 및 Wintermute와 같은 저명한 투자자들의 지원을 받습니다. Infinity Pools는 또한 Blast Bang Bang 대회의 우승자이기도 합니다. 메인넷은 아직 온라인 상태가 아니지만 Twitter 및 Discord에서 알림을 켜서 향후 업데이트를 받을 수 있습니다.

오늘은 여기까지입니다. 이 기사가 즐거웠기를 바랍니다.