大幅なドル安の前夜だが、ビットコインにとって本当の転換点はまだ到来していない。

- 核心观点:美联储短期国债购买并非真正量化宽松。

- 关键要素:

- 购买短期国债,未吸收市场久期风险。

- 未实质压低长期收益率和期限溢价。

- 金融条件未全面宽松,影响局部。

- 市场影响:风险资产短期未获强劲动力。

- 时效性标注:短期影响。

原題: BTC: オンチェーンデータアップデート + 先週のFOMCと「全体像」に関する私たちの見解

原著者:マイケル・ナドー、DeFiレポート

オリジナル記事はBitpush Newsによって翻訳されました

先週、連邦準備制度理事会は金利を3.50%~3.75%の目標範囲に引き下げましたが、これは市場に完全に織り込まれており、大方予想されていた動きでした。

市場を本当に驚かせたのは、連邦準備制度理事会が毎月400億ドルの短期国債(T-bills)を購入すると発表したことであり、これはすぐに一部の人々から「量的緩和の軽量版(QE-lite )」と評されました。

本日のレポートでは、この政策によって何が変わり、何が変わらなかったのかを詳しく検証します。さらに、この区別がリスク資産にとってなぜ重要なのかを説明します。

さあ、始めましょう。

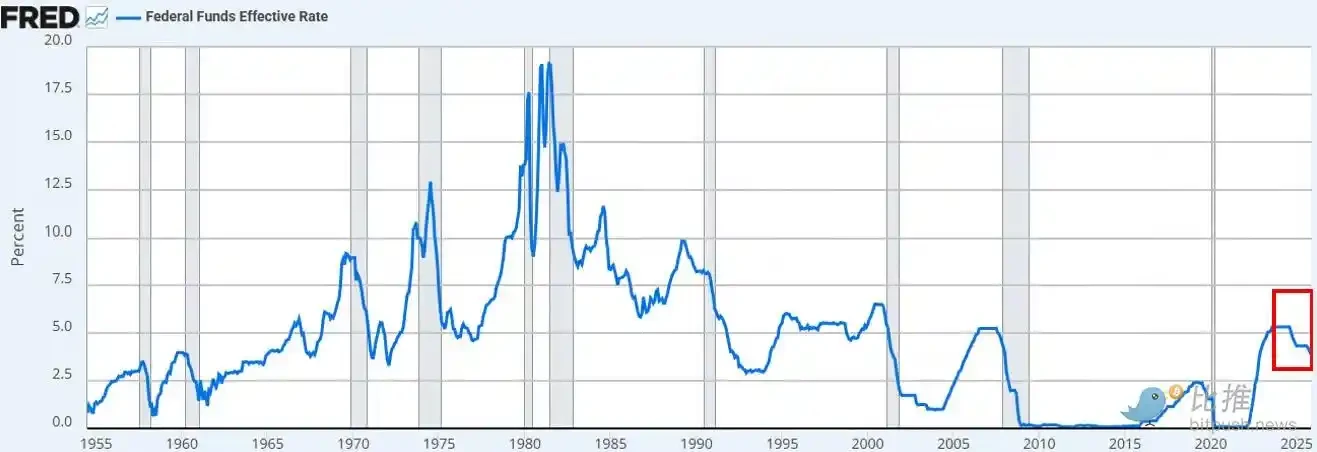

1. 短期戦略

連邦準備制度理事会(FRB)は予想通り利下げを実施しました。これは今年3回目の利下げであり、2024年9月以降では6回目となります。利下げ幅は合計175ベーシスポイントで、フェデラルファンド金利は約3年ぶりの低水準となりました。

パウエル議長は利下げに加え、連邦準備制度理事会(FRB)が12月から月400億ドルのペースで短期国債の「準備金管理購入」を開始すると発表しました。レポ市場の逼迫と銀行セクターの流動性不足が続いていることを考えると、この動きは完全に予想されていました。

現在の市場コンセンサス(X プラットフォームと CNBC の両方)は、これが「ハト派的」な政策転換であるというものです。

連邦準備制度理事会の発表が「紙幣増刷」、「量的緩和」、あるいは「量的緩和ライト」のどれに相当するかについての議論が、すぐにソーシャルメディアのタイムラインを席巻した。

私たちの観察:

「市場観察者」として、市場センチメントは依然としてリスクオン傾向にあると我々は見ています。この状況下では、投資家は政策の見出しに「過剰適合」し、政策が実際の金融状況にどのような影響を与えるかという具体的なメカニズムを無視して、強気な論理を構築しようとすると予想されます。

われわれの見解では、FRBの新しい政策は「金融市場のパイプライン」には有益だが、リスク資産には有益ではない。

一般的な市場の認識とどこが違うのでしょうか?

私たちの視点は次のとおりです。

• 短期国債の購入 ≠ 市場デュレーションの吸収

連邦準備制度理事会(FRB)は、長期利付債(クーポン債)ではなく、短期国債(T-bill)を購入しています。これにより、市場の金利感応度(デュレーション)が解消されるわけではありません。

• 長期金利を抑制しなかった

短期債券の購入は将来の長期債発行を若干減少させる可能性があるものの、期間プレミアムの圧縮には寄与しません。現在、国債発行の約84%は短期債であるため、この政策は投資家が直面するデュレーション構造に大きな変化をもたらすものではありません。

金融環境は全面的に緩和したわけではない。

これらの準備金管理購入は、レポ市場と銀行流動性の安定化を目的としており、実質金利、企業の借入コスト、住宅ローン金利、株式割引率を体系的に引き下げるものではありません。その影響は、広範な金融緩和ではなく、局所的かつ機能的なものです。

したがって、これはQEではありません。金融抑圧でもありません。誤解のないよう明確に述べれば、略語は重要ではありません。好きなようにマネープリントと呼んで構いませんが、デュレーションをなくすことで長期金利を意図的に抑制するものではありません。まさにこれが、投資家をリスクカーブのハイエンドへと向かわせるものです。

これはまだ起こっていません。先週水曜日以降のBTCとナスダック指数の値動きもこれを裏付けています。

私たちの視点を変えるものは何でしょうか?

BTC(そしてより広い意味でのリスク資産)は、いずれ栄光の瞬間を迎えると私たちは考えています。しかし、それはQE(あるいはFRBが金融抑圧の次の段階と呼ぶもの)の後に起こるでしょう。

その瞬間は、次のことが起こったときに訪れます。

• 連邦準備制度理事会は利回り曲線の長期部分を人為的に抑制します(または市場にシグナルを送ります)。

• 実質金利は低下している(インフレ期待の上昇により)。

• 企業の借入コストの低下(ハイテク株/ナスダックに勢いを与える)。

• 期間プレミアムが縮小(長期金利が低下する)。

• 株式の割引率が低下した(投資家はより長期のリスク資産に移行せざるを得なくなった)。

• 住宅ローン金利は低下した(長期金利の抑制による)。

その時、投資家は「金融抑圧」を察知し、ポートフォリオを調整するでしょう。現在はそのような状況ではありませんが、いずれそうなると考えています。時期を予測することは常に困難ですが、私たちの基本的な想定では、来年第1四半期にはボラティリティが大幅に上昇すると考えています。

これが私たちが短期的な状況だと考えていることです。

2. より広い視点

より深刻な問題は、FRBの短期政策にあるのではなく、世界的な貿易戦争(通貨戦争)とそれがドルシステムの中核に生み出す緊張にある。

なぜ?

米国は次の戦略的段階へと進んでいます。製造業を米国に呼び戻し、世界貿易収支を再構築し、AIなどの戦略的に不可欠な産業で競争力を高めることです。この目標は、世界の準備通貨としてのドルの役割と真っ向から対立します。

準備通貨としての地位は、米国が永続的な貿易赤字を維持した場合にのみ維持できる。現在のシステムでは、ドルは財の購入のために海外に送金され、その後、国債とリスク資産の循環を通じて米国の資本市場に還流する。これが「トリフィンのジレンマ」の本質である。

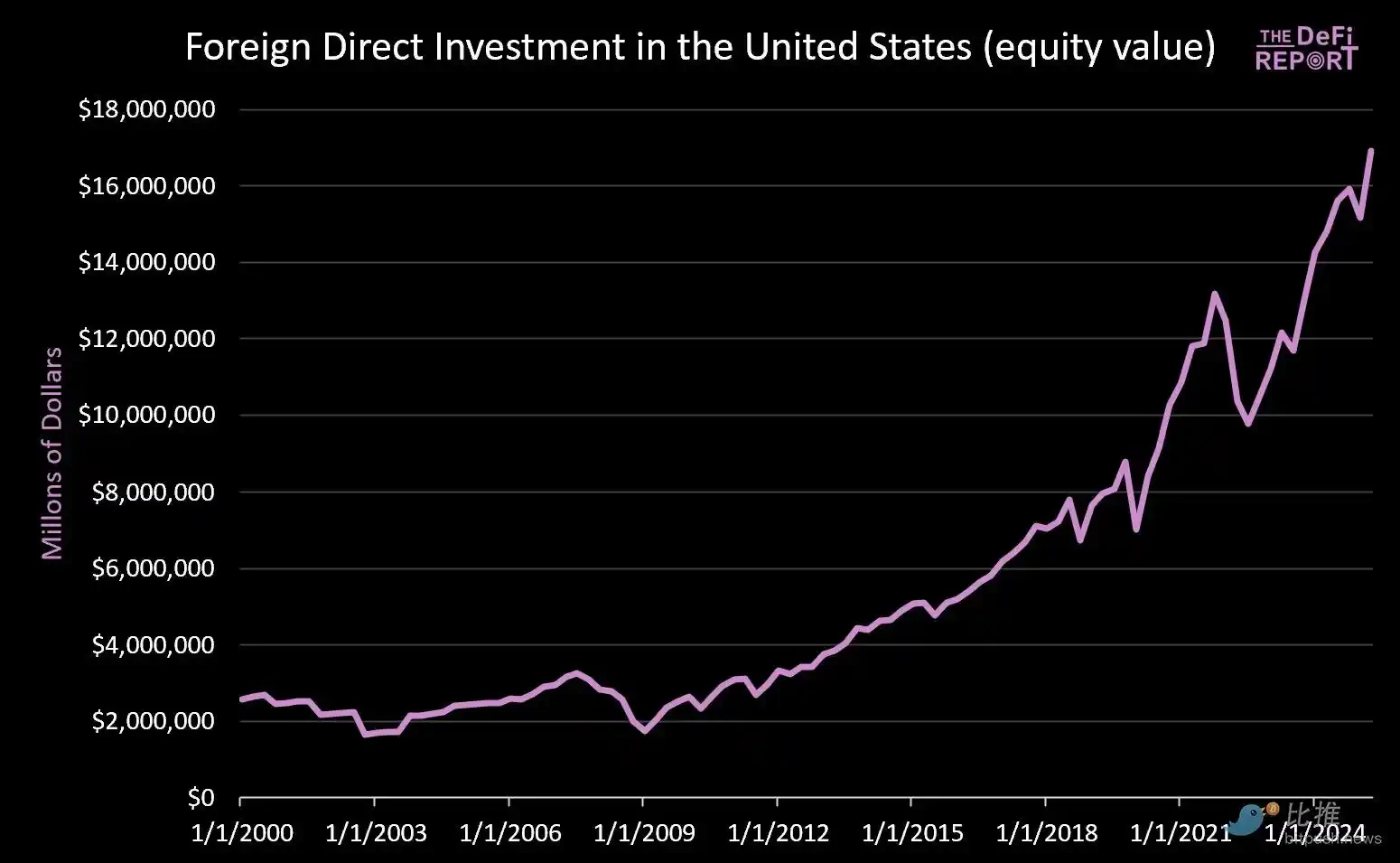

2000 年 1 月 1 日以降、14 兆ドルを超える資金が米国の資本市場に流入しました (現在外国人が保有する 9 兆ドルの債券は含まれていません)。

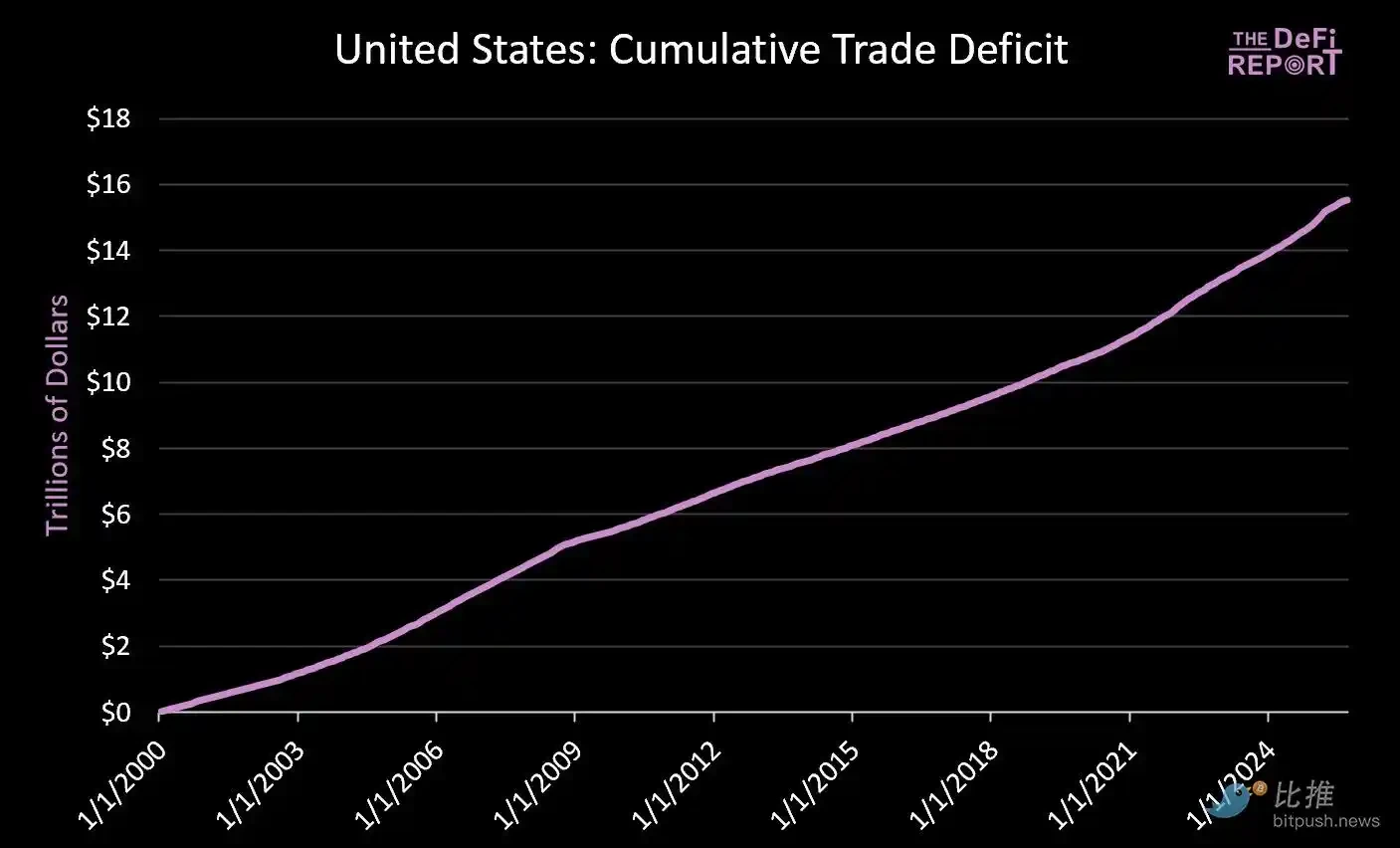

一方、商品代金の支払いのため、約16兆ドルが海外に流出した。

貿易赤字削減の取り組みは、必然的に米国市場への循環資本の流入を減少させる。トランプ大統領は日本などの国々が「米国産業に5,500億ドルを投資する」というコミットメントを誇示したが、日本(そして他の国々)の資本が製造業と資本市場の両方に同時に存在することは不可能であるという事実に触れなかった。

この緊張は容易に解消されることはないと考えています。むしろ、ボラティリティの上昇、資産価格のリプライシング、そして最終的には通貨調整(すなわち、ドル安と米国債の実質価値の低下)を予想しています。

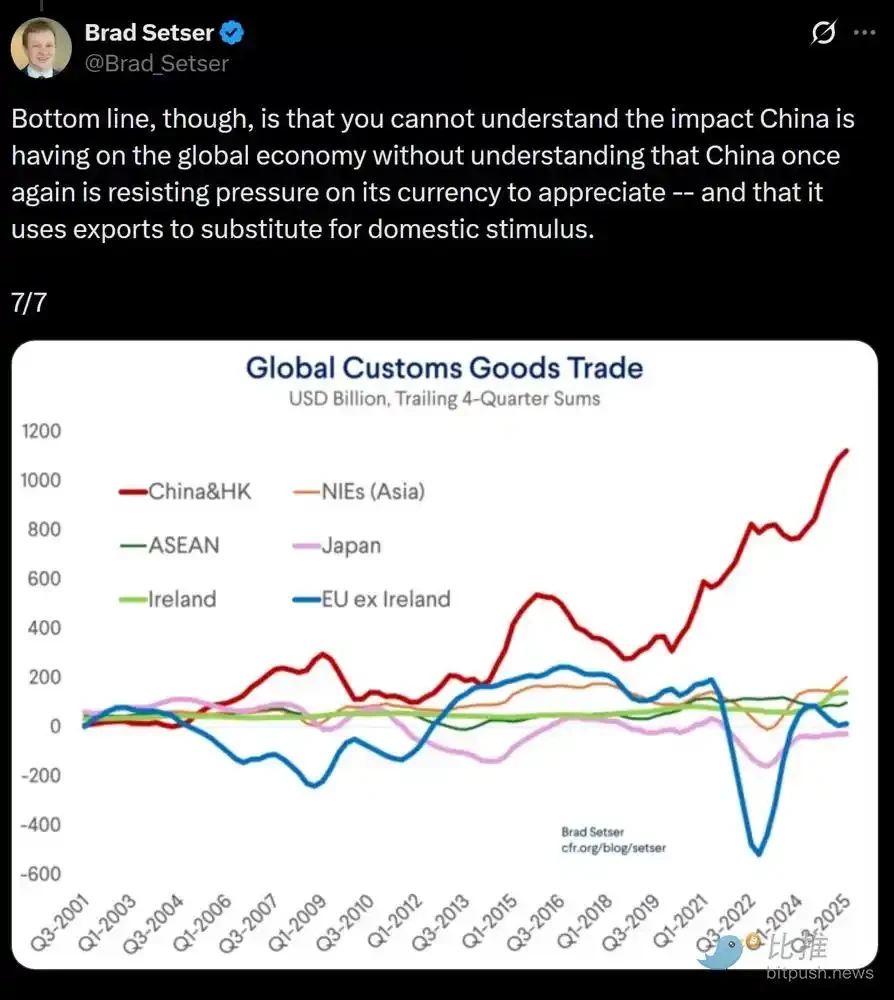

中心となる議論は、中国が(自国の輸出に人為的な価格優位性を与えるために)人民元の為替レートを人為的に押し下げている一方で、外国資本投資により米ドルが人為的に過大評価されている(その結果、輸入品の価格が比較的低くなっている)というものである。

この構造的な不均衡に対処するため、米ドルの強制的な切り下げが差し迫っている可能性があると我々は考えています。これは、世界貿易不均衡を解消するための唯一の現実的な道筋だと我々は考えています。

新たな金融抑圧のラウンドでは、どの資産または市場が「価値の保存」の資格を満たすかを最終的に市場が決定することになる。

重要な問題は、すべてが落ち着いた後も米国債が世界の準備資産としての役割を果たし続けることができるかどうかだ。

ビットコインは、他のグローバルな非主権的価値保存手段(金など)と同様に、現在よりもはるかに重要な役割を果たすようになると私たちは考えています。これは、ビットコインが希少性が高く、いかなる政策信用にも依存しないからです。

これが私たちが見ている「マクロレベル」の設定です。