日本の利上げは世界的な流動性ショックを引き起こすか?

- 核心观点:日本鹰派加息对全球流动性冲击有限。

- 关键要素:

- 投机性日元空头已提前平仓,风险释放。

- 当前宏观环境减弱了日元升值与平仓压力。

- 美联储扩表政策为市场提供了流动性缓冲。

- 市场影响:或成市场脆弱性下的短期冲击催化剂。

- 时效性标注:短期影响。

原作者:ロン・ユエ

12月19日の日本銀行金融政策決定会合が近づくにつれ、市場ではタカ派的な利上げに踏み切るのではないかという懸念が高まっている。この動きは円安の時代を終焉させ、世界的な流動性危機を引き起こすのだろうか?ウエスタン証券が12月16日に発表した最新の戦略レポートでは、この問題について詳細な分析を行っている。

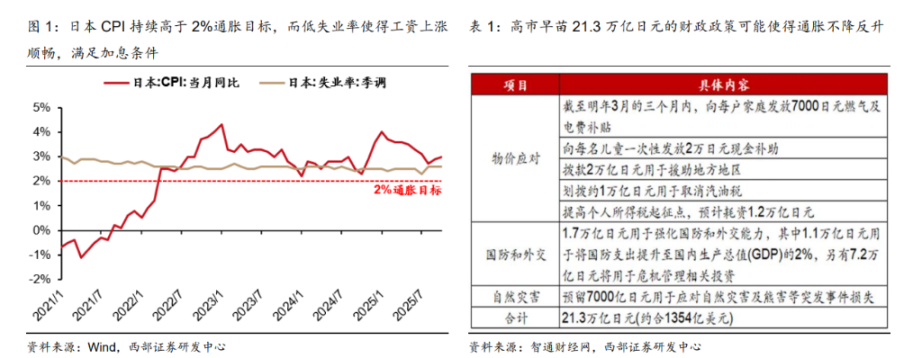

インフレ率が高いため、日本ではタカ派的な金利引き上げは避けられない。

本報告書は、日銀の利上げには複数の要因が絡んでいると指摘している。第一に、日本の消費者物価指数(CPI)は公式のインフレ目標である2%を一貫して上回っている。第二に、失業率は長期にわたり3%を下回っており、名目賃金の上昇に好ましい状況となっている。来年の「春闘」における賃金上昇に対する市場の期待は高く、これがインフレ圧力をさらに高めるだろう。最後に、高市早苗総裁による21.3兆円の財政政策もインフレを悪化させる可能性がある。

これらの要因が重なり、日本銀行はよりタカ派的な姿勢を取らざるを得なくなった。市場は、利上げが実施されれば、日本のYCC(イールドカーブ・コントロール)時代に蓄積された大量のキャリートレードが集中的に解消され、世界の金融市場に流動性ショックを引き起こすのではないかと懸念している。

理論的分析: 流動性ショックの最も危険な段階はなぜ過ぎたのか?

市場の懸念にもかかわらず、報告書は理論的には日本の現在の金利引き上げが世界の流動性に与える影響は限定的であると主張している。

報告書では以下の4つの理由を挙げている。

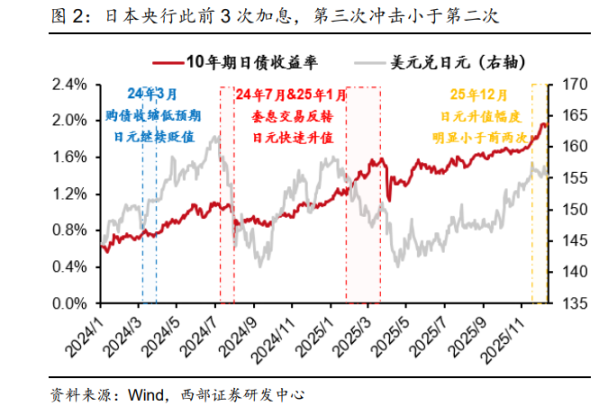

リスクは部分的に緩和されている。日本銀行は昨年3月以降、3回の利上げを実施している。昨年7月の利上げは、長短金利操作(YCC)の終了と相まって、確かに大きな流動性ショックを引き起こしたが、今年1月の利上げの影響は明らかに弱まっており、市場の回復力が高まっていることを示している。

投機筋のポジションは既に解消済み:先物市場データによると、円の投機筋のショートポジションの大部分は昨年7月に解消された。これは、最も活発で潜在的に壊滅的な「キャリートレード」が沈静化し、流動性ショックの最も危険な局面が過ぎ去ったことを意味する。

マクロ経済環境は異なります。米国は現在、昨年7月のような「景気後退トレード」を経験しておらず、ドル安圧力も大きくありません。一方、円自体も地政学的な問題や債務問題の影響で弱くなっています。このため、円高期待は低下し、キャリートレードの解消の緊急性は緩和されています。

Fedの「安全クッション」:報告書では、FRBが潜在的な流動性リスクに注意を払い始め、バランスシート拡大(QEのような)政策を開始したことが具体的に言及されており、これにより市場の流動性期待が効果的に安定し、世界金融システムに緩衝材を提供できるとしている。

真のリスク:脆弱な市場における触媒

報告書は、理論上の安全性が完全な安心感と同義ではないことを強調している。現在の世界市場の脆弱性こそが、日本の利上げによって引き起こされる潜在的なショックの真の根本原因である。報告書はこれを「触媒」と表現している。

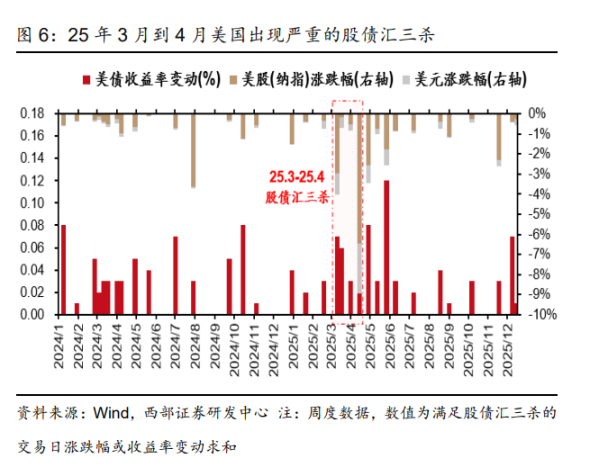

本レポートは、昨年7月の日本の利上げが大きな影響を与えたのは、大量のアクティブキャリートレードの解消と「米国景気後退トレード」という2つの要因が重なったためだと分析している。現在、前者の状況は弱まっているものの、新たなリスクが浮上している。米国株に代表される世界の株式市場は6年間の強気相場を経験し、多額の利益が積み上がり、脆弱な状況にある。同時に、米国市場では「AIバブル」への懸念が再燃し、投資家の間で強いリスク回避姿勢が生まれている。

しかし、米国株式市場に代表される世界の株式市場は6年間強気相場が続いており、本質的に脆弱である。同時に、米国の「AIバブル」への懸念が再燃し、投資家の間では強いリスク回避姿勢が広がっている。円金利の上昇は、世界的な流動性ショックを引き起こす「触媒」となる可能性がある。

このような状況下では、日本が利上げに踏み切るという確実性が引き金となり、資金流出を誘発し、世界的な流動性ショックを引き起こす可能性が十分にあります。しかしながら、この報告書は比較的楽観的な見方も示しています。この流動性ショックは、FRB(連邦準備制度理事会)にさらなる金融緩和政策(QE)の実施を迫る可能性が高いため、世界の株式市場は一時的な急落の後、急速に回復する可能性が高いとしています。

観察を増やし、行動を減らし、株式、債券、通貨の「三重苦」のシグナルを注意深く監視します。

この複雑な状況に直面して、報告書は投資家に対し「より多く観察し、より少なく行動する」ようアドバイスしている。

報告書は、日本銀行の決定は大部分が「公然の秘密」であるが、資金の選択を予測することは難しいため、傍観して見守ることが最善の戦略であると主張している。

シナリオ1:パニック的な資金流出がなければ、日本の金利引き上げの実際の影響は限定的となり、投資家は何の行動も取る必要がない。

シナリオ2:パニック売りが実際に世界的な流動性ショックを引き起こす場合、投資家は重要なシグナルを注意深く監視する必要があります。それは、米国市場が「トリプル・ワミー」(株式、債券、為替市場の同時下落)を2~3回連続で経験するかどうかです。レポートは、今年4月初旬と同様の状況が再び発生すれば、市場流動性ショックの発生確率が大幅に高まることを示唆すると指摘しています。

最後に、レポートは、日本の利上げが短期的な混乱を引き起こしたとしても、世界の中長期的な金融緩和の流れを変えることはないと主張しています。こうした状況を踏まえ、レポートは金の戦略的配分価値について楽観的な見方を維持しています。一方、中国の輸出黒字の拡大と連邦準備制度理事会(FRB)の利下げ再開により、人民元レートは中長期的に上昇傾向に戻り、クロスボーダー資本の本国還流が加速し、中国資産に恩恵をもたらすと予想されます。レポートは、A株とH株において「デイビス・ダブルプレイ」(収益とバリュエーションの双方が上昇する)を予測しています。米国株と債券については、変動の激しい見通しを維持しています。