暗号通貨の成熟:2025年、制度、資産、規制の再構築

- 核心观点:加密领域从投机周期转向机构级基础结构。

- 关键要素:

- 机构成为加密资产边际买家,主导资金流动。

- RWA市值超230亿美元,从概念发展为真实资产类别。

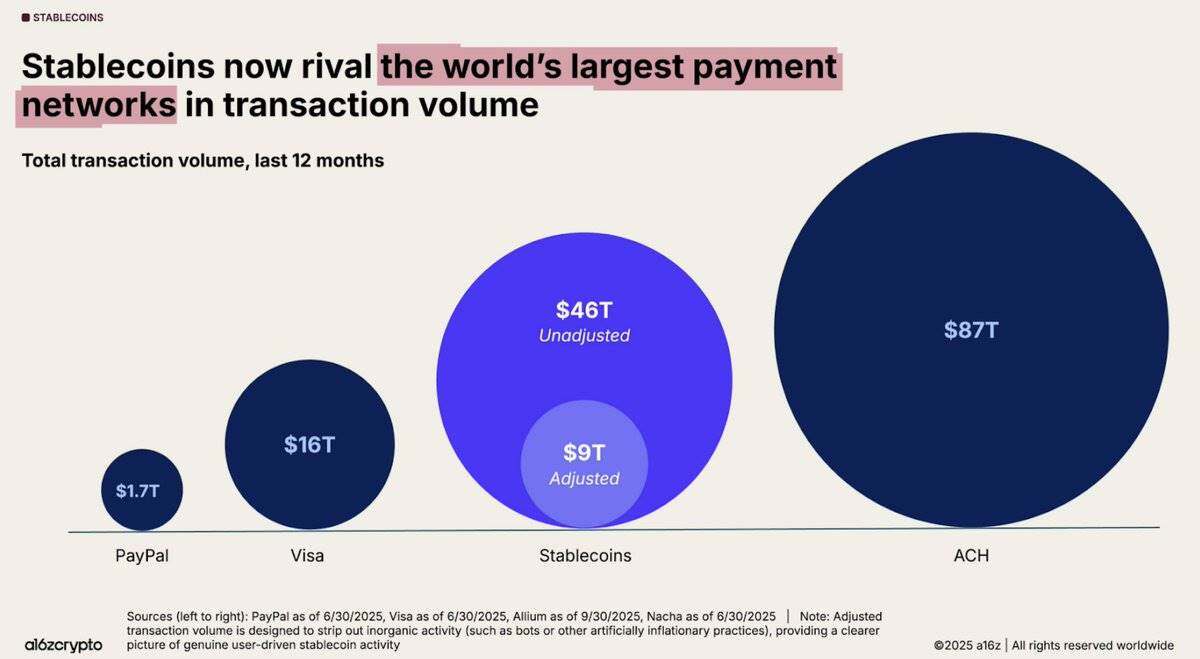

- 稳定币交易量达46万亿美元,成为系统核心与脆弱点。

- 市场影响:推动市场成熟,但加剧系统性风险与整合。

- 时效性标注:长期影响。

原作者:ステイシー・ムール

オリジナル記事の翻訳:Deep Tide TechFlow

まとめ:

- 機関投資家は暗号資産の限界購入者になりつつある。

- 実物資産 (RWA) は、物語的な概念から資産クラスへと進化しました。

- ステーブルコインは「キラーアプリ」であると同時に、システムの脆弱性にもなっている。

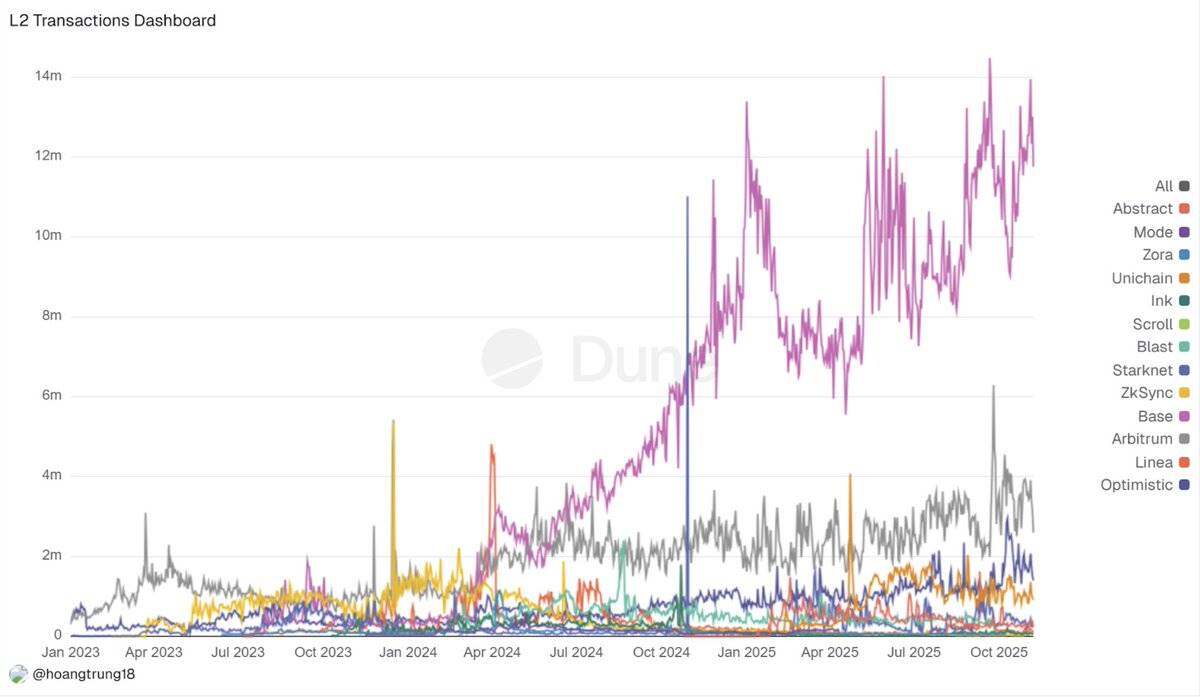

- 第 2 層ネットワーク (L2) は、「勝者総取り」構造に統合されます。

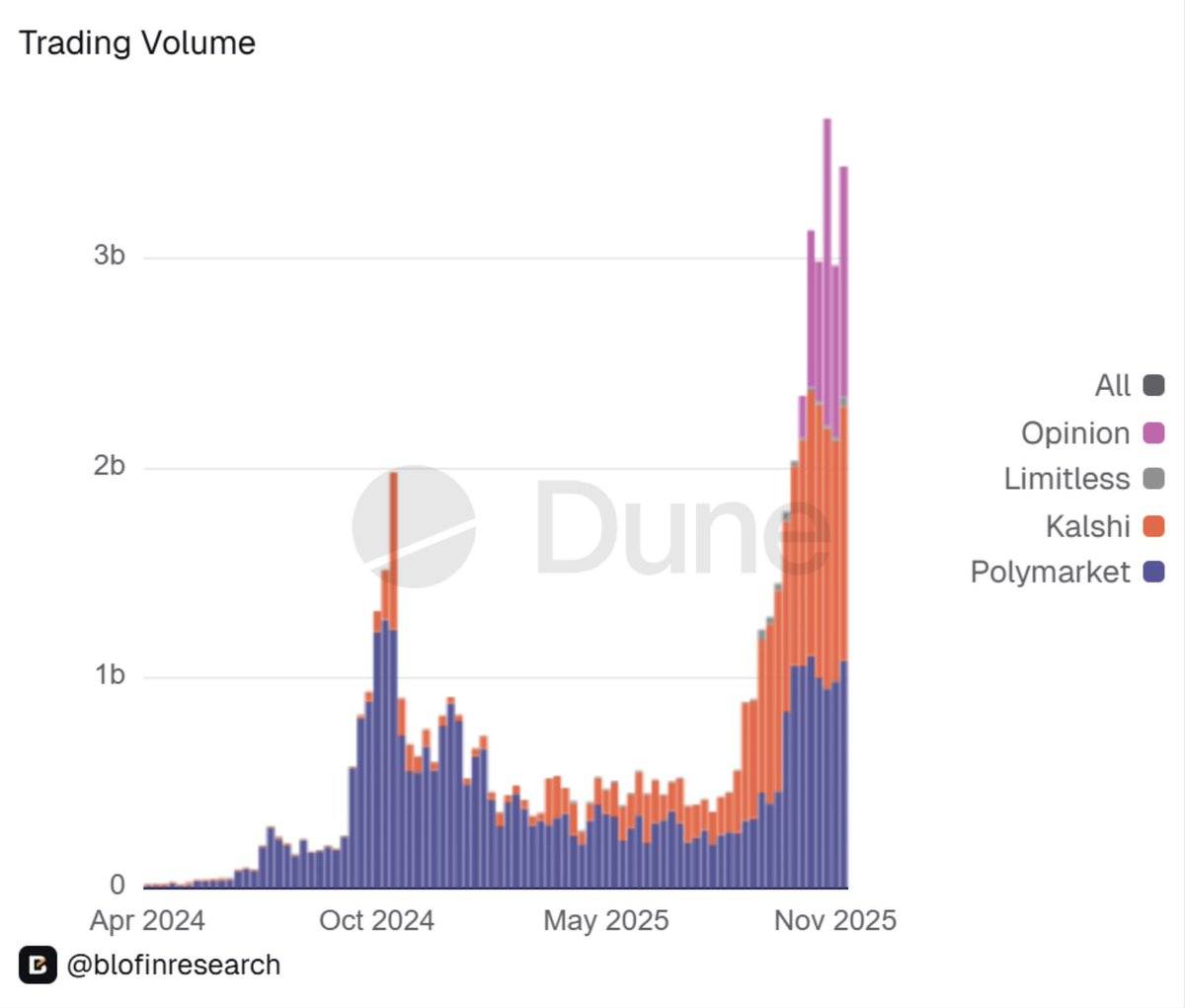

- 予測市場は、おもちゃのアプリケーションから金融インフラへと進化しました。

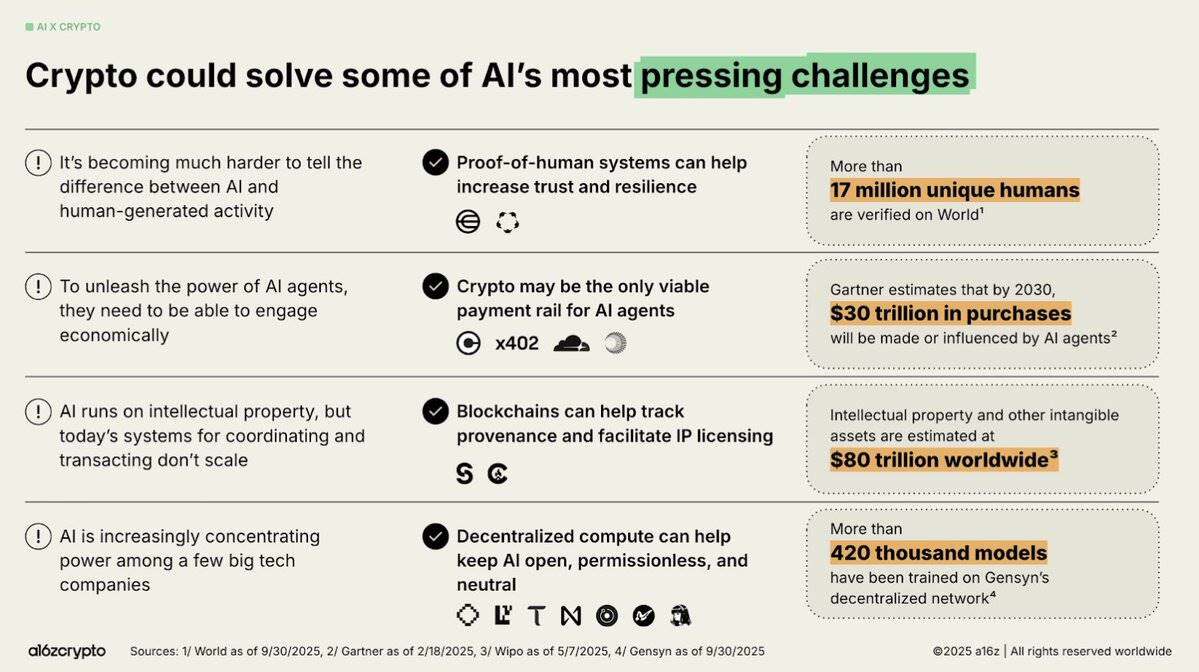

- 人工知能と暗号化(AI × Crypto)は、誇大宣伝の物語から実際のインフラストラクチャへと移行しました。

- ローンチパッドは産業化され、今ではインターネット資本市場の一部となっています。

- 完全希薄化後評価額(FDV)が高く、流通供給量が少ないトークンは、構造的に投資不可能であることが判明しています。

- 情報金融(InfoFi)は好況と拡大を経験し、その後崩壊した。

- 消費者向けレベルの暗号化が復活していますが、Web3 アプリケーションではなく、新しいタイプのデジタル バンク (ネオバンク) を通じて実現されています。

- 世界的に規制は徐々に標準化されつつあります。

私の見解では、2025 年は暗号通貨業界にとって転換点となる年であり、投機的なサイクルから根本的な制度規模の構造へと移行する年です。

資本フローの再配置、インフラの再編、そして新興セクターの成熟化あるいは崩壊を目の当たりにしてきました。ETFへの流入やトークン価格をめぐるニュースは、表面的なものに過ぎません。私の分析は、2026年の新たなパラダイムを支える根深い構造的トレンドを明らかにしています。

以下では、この変革の 11 の柱を、それぞれ 2025 年の具体的なデータとイベントに基づいて 1 つずつ分析します。

1. 機関投資家が暗号通貨資金の流れにおいて主導的な力を持つようになる。

2025年には、機関投資家が暗号資産市場の流動性を完全に掌握するようになるだろうと私は考えています。長年の観察を経て、機関投資家の資金はついに個人投資家を凌駕し、市場を支配する力を持つようになりました。

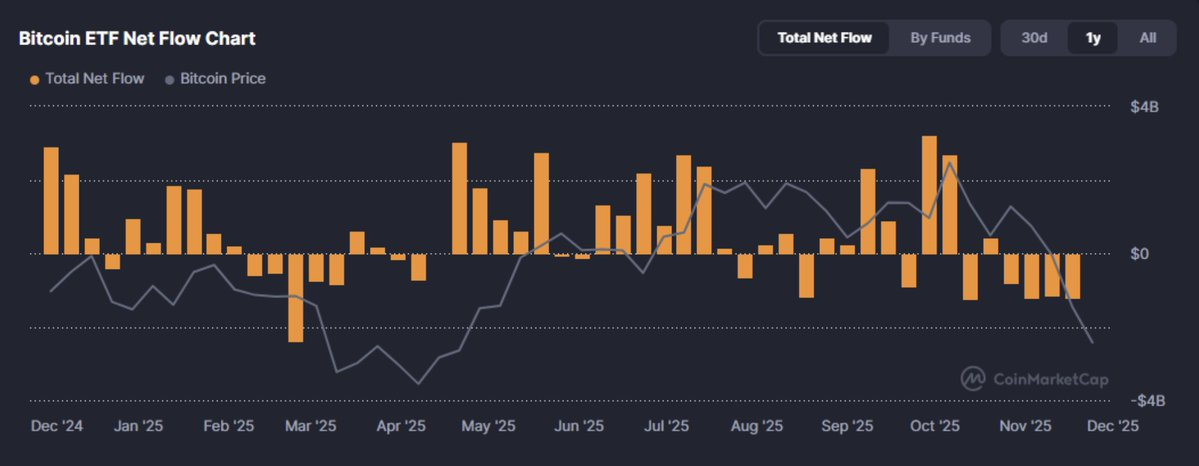

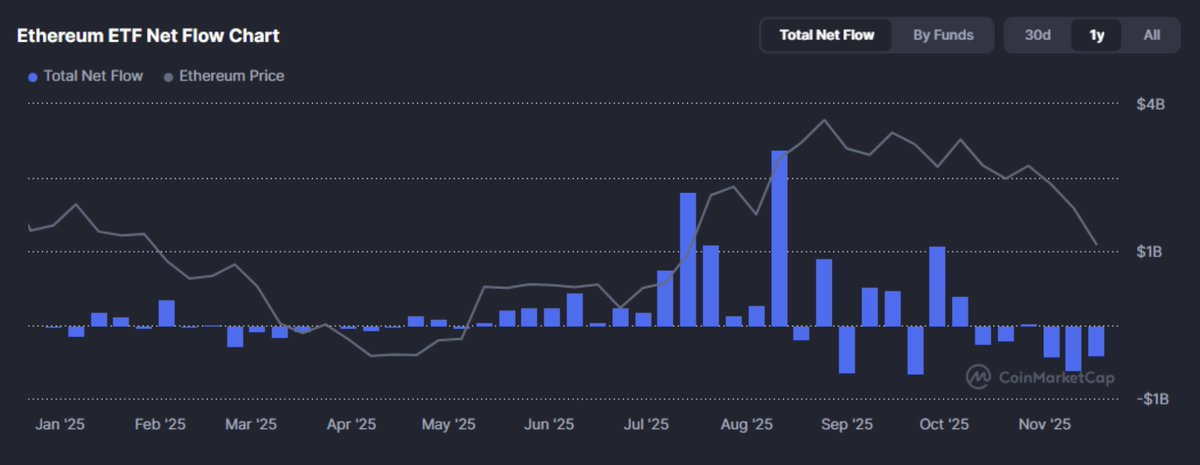

2025年、機関投資家の資金は暗号資産市場に単に「参入」しただけでなく、重要な節目を超えました。暗号資産の限界的な購入者が初めて個人投資家から資産配分者へと移行したのです。第4四半期だけでも、ブラックロックのIBITなどの商品が牽引し、米国のスポットビットコインETFへの週次流入額は35億ドルを超えました。

これらの資本フローはランダムなものではなく、ベンチャーキャピタルの構造的な再分配です。ビットコインはもはや好奇心に駆られた資産ではなく、ポートフォリオの有用性を持つマクロ経済ツール、つまりデジタルゴールド、コンベックスインフレヘッジ、あるいは単に相関のない資産へのエクスポージャーとして捉えられています。

しかし、この変化は二重の影響ももたらします。

機関投資家からの資金流入は金利への反応は鈍いものの、より敏感です。市場のボラティリティを抑制しつつ、同時に仮想通貨市場をマクロ経済サイクルに結び付けています。ある最高投資責任者(CIO)は、「ビットコインは今やコンプライアンスの殻に包まれた流動性スポンジだ」と述べています。世界的に認知された価値保存手段として、ビットコインのナラティブリスクは大幅に低減していますが、金利リスクは依然として存在します。

この資本フローの変化は、取引所の手数料の引き下げから、利回りを生み出すステーブルコインや実物資産のトークン化(RWA)に対する需要曲線の再構築まで、広範囲にわたる影響を及ぼします。

次の問題は、もはや機関投資家が市場に参入するかどうかではなく、プロトコル、トークン、製品が、市場の投機ではなくシャープレシオによって左右される資本ニーズにどのように適応できるかということです。

2. 実物資産 (RWA) は概念から実際の資産クラスへと進化しました。

2025年までに、トークン化された実物資産(RWA)は概念から資本市場のインフラへと変化するでしょう。

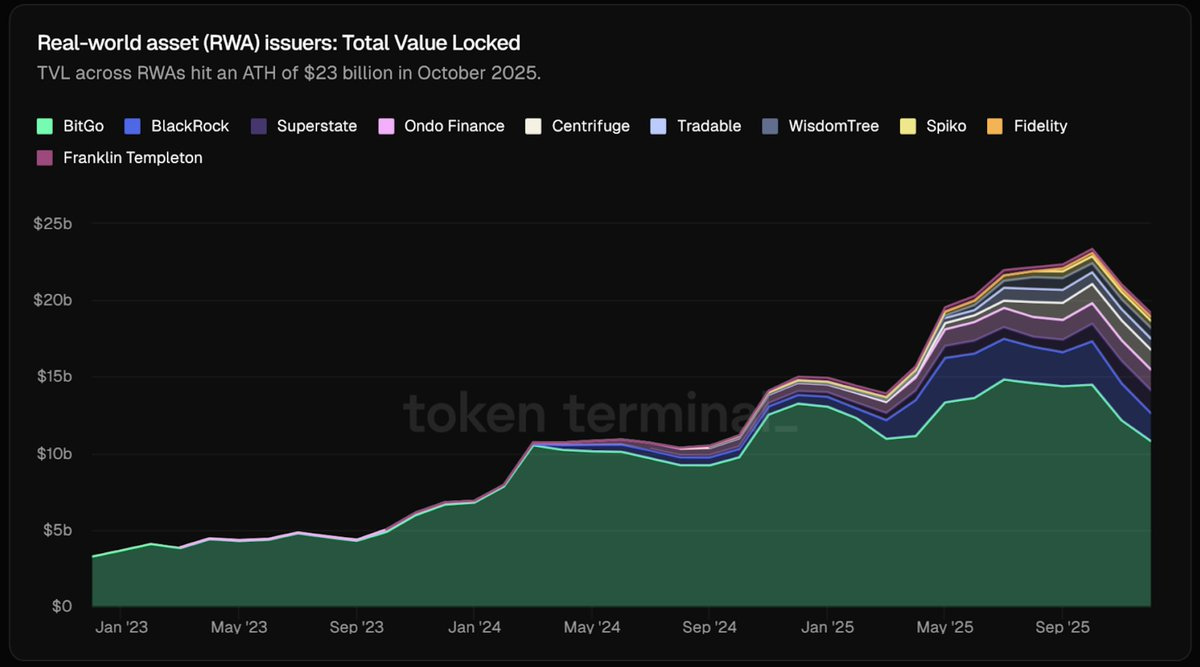

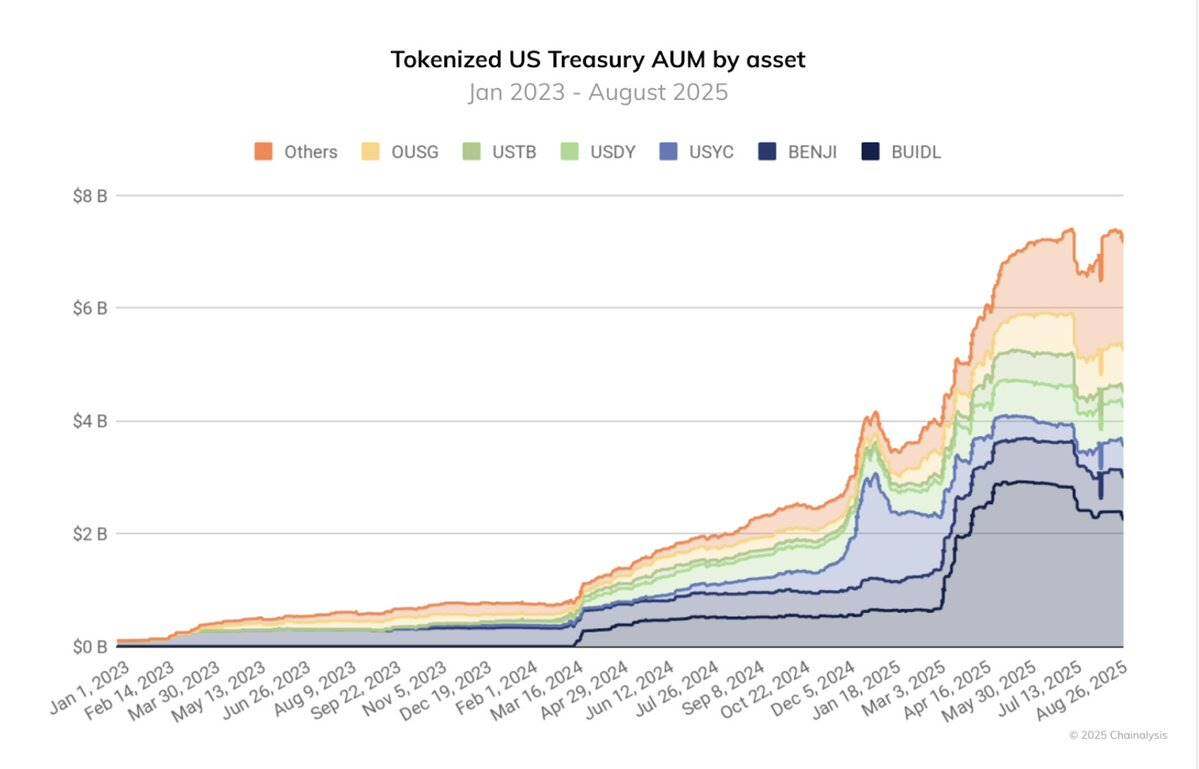

現在、私たちは膨大な供給量を目の当たりにしています。2025年10月時点で、RWAトークンの時価総額は230億ドルを超え、前年比で約4倍に増加しました。このうち約半分は、トークン化された米国債とマネーマーケット戦略です。ブラックロックのような機関投資家が5億ドル相当の米国債でBUIDLを発行していることから、これはもはやマーケティング戦略ではなく、無担保コードではなく、オンチェーンの保険付き債務によって担保された金庫と言えるでしょう。

同時に、ステーブルコインの発行者は短期債券で準備金を裏付け始めており、Sky(旧Maker DAO)などのプロトコルもオンチェーンのコマーシャルペーパーを担保プールに統合しています。

国債に裏付けられたステーブルコインはもはや周縁化された存在ではなく、暗号資産エコシステムの基盤となっています。トークン化されたファンドの運用資産残高(AUM)は12ヶ月で4倍近くに増加し、2024年8月の約20億ドルから2025年8月には70億ドルを超えました。一方、JPモルガンやゴールドマン・サックスといった機関のリアルアセットトークン化(RWA)インフラは、テストネットから本番環境へと正式に移行しました。

言い換えれば、オンチェーン流動性とオフチェーン資産クラスの境界は徐々に崩壊しつつあります。従来の金融資産配分者は、もはや物理的な資産に紐づくトークンを購入する必要がなくなり、オンチェーンで発行された資産をネイティブな形で直接保有するようになりました。合成資産の表現から実物資産のトークン化への移行は、2025年における最も影響力のある構造的進歩の一つと言えるでしょう。

3. ステーブルコイン: 「キラー アプリ」であると同時にシステムの弱点でもある。

ステーブルコインは、その核となる約束である「大規模にプログラム可能なドル」を実現しました。過去12ヶ月間で、オンチェーン・ステーブルコインの取引量は46兆ドルに達し、前年比106%増、月平均で約4兆ドルに達しました。

クロスボーダー決済からETFインフラ、DeFi流動性に至るまで、これらのトークンは暗号資産分野における資金調達の中心ハブとなり、ブロックチェーンを真に機能的なドルネットワークへと変貌させました。しかし、ステーブルコインの成功は、システム上の脆弱性の出現も伴っています。

2025年は、利回りを生み出すステーブルコインやアルゴリズム型ステーブルコイン、特に内在的レバレッジに依存するものの脆弱性を露呈しました。Stream FinanceのXUSDは0.18ドルまで暴落し、ユーザー資金9,300万ドルが消失し、プロトコルレベルの負債は2億8,500万ドルに上りました。

ElixirのdeUSDは、大規模なローン債務不履行により崩壊しました。AVAXのUSDxは、操作疑惑により下落しました。これらの事例は、不透明な担保、再担保、そして集中したリスクが、ステーブルコインのデペッグを引き起こす可能性があることを常に示しています。

2025年の利益追求の熱狂はこの脆弱性をさらに増幅させた。利回り型ステーブルコインに資金が流入し、中には洗練された金庫戦略を通じて年率20%から60%の利回りを提供するものもあった。 @ethena_labs 、 @sparkdotfi 、 @pendle_fiといったプラットフォームは、トレーダーが合成ドルに基づく構造化された利回りを追い求める中で、数十億ドルもの資金を吸収した。しかし、deUSD、XUSDなどの暴落により、DeFiは成熟には程遠く、むしろ中央集権化の傾向を示していることが明らかになった。イーサリアムにロックされている総価値(TVL)のほぼ半分は@aaveと@LidoFinanceに集中し、残りは利回り型ステーブルコイン(YBS)に関連するいくつかの戦略に集中していた。その結果、過剰なレバレッジ、再帰的な資本フロー、そして浅い分散に基づく脆弱なエコシステムが生まれた。

したがって、ステーブルコインはシステムを動かす一方で、システムの負荷を悪化させる側面もあります。ステーブルコインが「破綻している」と言っているわけではありません。業界にとって不可欠な存在です。しかし、2025年は、ステーブルコインの設計が機能性と同様に重要であることを証明しました。2026年を迎えるにあたり、ドル建て資産の完全性は、DeFiプロトコルだけでなく、資本配分やオンチェーン金融インフラの構築に取り組むすべての参加者にとって、主要な懸念事項となっています。

4. L2統合と連鎖ヒープの幻滅

2025年、イーサリアムの「ロールアップ中心」のロードマップは市場の現実と衝突しました。かつて数十のL2プロジェクトの本拠地であったL2Beatは、「勝者総取り」のシナリオへと進化しました。@arbitrum、@base、@Optimismが新規TVLと流動性の大部分を獲得した一方で、小規模なロールアッププロジェクトはインセンティブ終了後に収益とアクティビティが70%から90%減少しました。流動性、MEVボット、そして深みとタイトなスプレッドを追い求める裁定取引業者がこのフライホイール効果を増幅させ、エッジチェーンの注文フローを枯渇させました。

一方、クロスチェーンブリッジ取引量は急増し、2025年7月だけで561億ドルに達しました。これは、「すべてがロールアップ」という言葉が、実際には「すべてが断片化」していることを意味することを明確に示しています。ユーザーは依然として、孤立した残高、L2ネイティブ資産、重複した流動性に対処する必要があります。

誤解のないように言っておきますが、これは失敗ではなく、むしろ統合のプロセスです。FusakaはBlobの5~8倍のスループットを達成し、@Lighter_xyzのようなzkアプリケーションチェーンは24,000TPSに達しました。また、プライバシー機能を備えたAztec/Tenや超高性能を実現するMegaETHなど、いくつかの専用ソリューションが登場していることからも、少数の実行環境が台頭しつつあることがわかります。

他のプロジェクトは、リーダーがフォークすることで単純にその優位性を再現することができないほど、その堀が十分に深いことを証明できるまで、「休眠モード」に入っている。

5. 市場の台頭を予測する:エッジツールから金融インフラまで

2025 年のもう一つの大きな驚きは、予測市場の正式な合法化です。

かつては辺境的で特異な存在とみなされていた予測市場は、今や金融インフラに徐々に統合されつつあります。長年業界をリードしてきた@Polymarketは、規制された立場で米国市場に復帰しました。同社の米国支社は、商品先物取引委員会(CFTC)から指定契約市場(DPC)となるための承認を取得しました。さらに、インターコンチネンタル取引所(ICE)は数十億ドル規模の投資を行い、同社の評価額は100億ドル近くに上ると報じられています。資本流入はこれに追随しています。

予測市場は「楽しいニッチ市場」から毎週の取引量が数十億ドルにまで成長し、@Kalshi プラットフォームだけでも 2025 年には数百億ドル相当のイベント契約を処理することになる。

これは、ブロックチェーン ベースの市場が「おもちゃ」から真の金融インフラへと変貌を遂げつつあることを示していると私は考えています。

主流のスポーツベッティングプラットフォーム、ヘッジファンド、そしてDeFiネイティブのマネージャーは、PolymarketとKalshiをエンターテイメント商品ではなく、予測ツールと見なしています。暗号資産プロジェクトやDAOも、これらの注文帳をリアルタイムのガバナンスとリスクシグナルのソースとして活用し始めています。

しかし、DeFiのこの「武器化」には二つの側面があります。規制当局の監視はより厳しくなり、流動性は特定のイベントに高度に集中し続けるでしょう。そして、「シグナルとしての予測市場」と現実世界の結果との相関関係は、ストレスシナリオ下においてまだ検証されていません。

2026年を見据えると、一つ確かなことがあります。それは、イベント市場はオプションや無期限契約と並んで、機関投資家の注目を集めているということです。ポートフォリオにおいては、これらの市場へのエクスポージャー配分を行うべきか否か、そしてどのように配分すべきかについて、明確な見解を持つ必要があります。

6. AIと暗号化の融合:ホットトピックから実用的なインフラへ

2025 年までに、AI と暗号化の組み合わせは、騒々しい物語から構造化された実用的なアプリケーションへと移行します。

今年の発展を特徴づけるテーマは 3 つあると私は考えています。

まず、エージェント経済は投機的な概念から運用可能な現実へと変貌を遂げました。x402のようなプロトコルは、AIエージェントがステーブルコインと自律的に取引することを可能にします。CircleのUSDC統合、そしてオーケストレーションフレームワーク、レピュテーションレイヤー、そしてEigenAIやVirtualsといった検証可能なシステムの台頭は、有用なAIエージェントには推論能力だけでなく、協調性も必要であることを浮き彫りにしています。

第二に、分散型AIインフラは、この分野の中核的な柱となっています。BittensorのダイナミックなTAOアップグレードと12月の半減期イベントは、Bittensorを「AIのビットコイン」として再定義しました。NEARのChain Abstractionは、実際の意図に基づいたトランザクション量をもたらしました。また、@rendernetwork、ICP、@SentientAGIは、分散コンピューティング、モデルプロファイリング、ハイブリッドAIネットワークの実現可能性を検証しました。明らかに、インフラの価値は高まり、「AIパッケージング」の価値は徐々に低下しています。

3つ目は、実用アプリケーションの垂直統合が加速していることです。

@almanakの AI コミュニティは定量レベルの DeFi 戦略を展開し、@virtuals_io は Base で 260 万ドルの手数料収入を生み出し、ボット、予測市場、地理空間ネットワークは信頼できるプロキシ環境になりました。

「AIパッケージング」から検証可能なエージェントとボットの統合への移行は、製品と市場の適合性が成熟しつつあることを示しています。しかしながら、信頼基盤は依然として重要なミッシングリンクであり、幻覚のリスクは自律的な取引に暗雲のように垂れ込め続けています。

全体的に、2025年末の市場センチメントは、インフラに関しては楽観的、プロキシの有用性に関しては慎重であり、2026年はオンチェーンAIにおいて検証可能かつ経済的に価値のあるブレークスルーが起こる年になる可能性があると一般的に考えられていました。

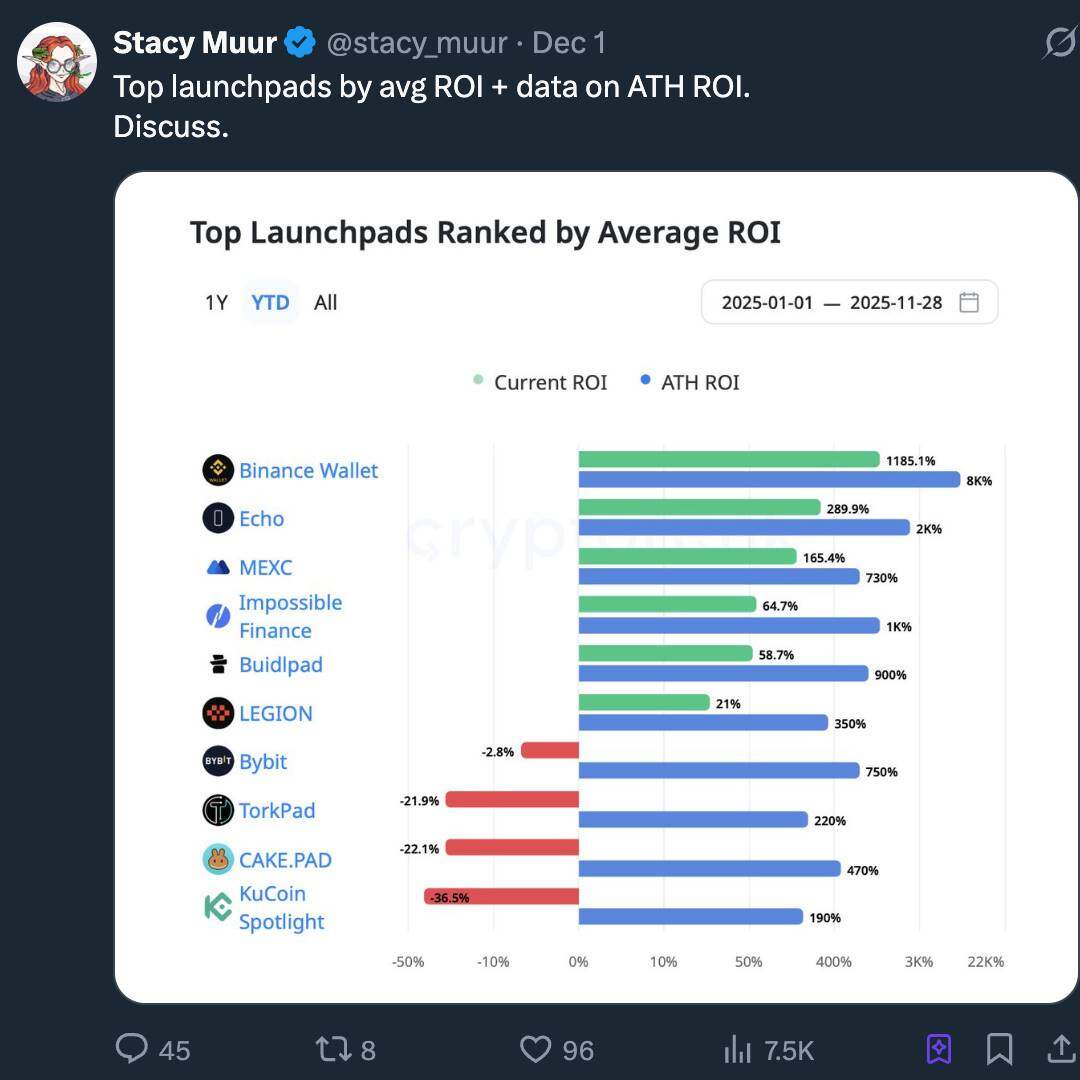

7. ローンチプラットフォームの復活:小売資本の新時代

2025年のローンチプラットフォームのブームは「ICOへの回帰」ではなく、ICOの産業化であると考えています。市場でいわゆる「ICO 2.0」は、実際には暗号資産の資本形成スタックの成熟であり、インターネット資本市場(ICM)へと徐々に進化しています。ICMとは、単なる「宝くじ形式」のトークン販売ではなく、プログラム可能で規制された、24時間365日体制の引受トラックです。

SAB 121の廃止により規制の明確化が加速し、トークンは単なるトークン発行ではなく、権利確定期間、情報開示、そして償還請求権を備えた金融商品へと変貌を遂げました。Alignerzのようなプラットフォームは、ハッシュベースのオークション、払い戻し期間、そして内部チャネルではなくロックアップ期間に基づくトークン権利確定スケジュールなど、そのメカニズムに公平性を組み込んでいます。「VCダンピングなし、インサイダー利益なし」はもはや単なるスローガンではなく、アーキテクチャ上の選択です。

同時に、ローンチプラットフォームが取引所に統合されつつあることも確認されています。これは構造的な変化の兆候です。Coinbase、Binance、OKX、Kraken関連プラットフォームは、KYC/AML(顧客確認/マネーロンダリング対策)コンプライアンス、流動性保証、そして機関投資家がアクセス可能な綿密に構築されたローンチチャネルを提供しています。一方、独立系ローンチプラットフォームは、ゲーム、ミーム、初期段階のインフラといった垂直分野に注力せざるを得なくなっています。

ナラティブの観点から見ると、AI、RWA(実世界資産)、DePIN(分散型IoT)が主要な発行チャネルを支配しており、ローンチプラットフォームはハイプマシンというよりはナラティブルーターとして機能している。真のストーリーは、暗号資産業界が2017年のノスタルジアを繰り返すのではなく、機関投資家レベルの発行と長期的な利益の整合を支えるICMレイヤーを静かに構築しているという事実にある。

8. FDVの高いプロジェクトが投資不可能なのは構造的な問題である。

2025 年のほとんどの期間、私たちは、FDV (完全希薄化後評価額) が高く流動性が低いプロジェクトは構造的に投資不可能であるという単純なルールが繰り返し実証されるのを目撃しました。

多くのプロジェクト、特に新しい L1 (レイヤー 1 ブロックチェーン)、サイドチェーン、および「実質利回り」トークンは、FDV が 10 億ドルを超え、流通供給量が 1 桁で市場に参入しています。

ある調査会社は、「FDV が高く流動性が低いことは流動性の時限爆弾である」と述べています。つまり、早期購入者による大規模な売りが注文簿を直接破壊する可能性があるのです。

結果は予想通りでした。これらのトークンはローンチ時に価格が急騰しましたが、権利確定期間が終了し、内部関係者が撤退すると急落しました。コビー氏の有名な言葉「過大評価されたFDV(完全希薄化価値)トークンの購入を拒否せよ」は、オンラインミームから発展し、リスク評価の枠組みとなりました。マーケットメーカーは売買スプレッドを拡大し、個人投資家は参加を断念しました。そして、これらのトークンの多くは、翌年もほとんど改善が見られませんでした。

対照的に、実用的な用途、デフレメカニズム、またはキャッシュフローの連動性を備えたトークンは、唯一のセールスポイントが「高い FDV」であるトークンよりも構造的に優れています。

2025年は、購入者の「劇的なトークン経済」に対する許容度を永久に変化させたと私は考えています。FDVと流通供給量は、もはや無関係な副産物ではなく、厳格な制約として認識されています。2026年を見据えると、プロジェクトのトークン供給量が価格変動を阻害することなく取引所の注文板を通じて吸収できない場合、そのプロジェクトは実質的に投資不可能となります。

9. InfoFi:台頭、熱狂、そして崩壊

2025年のInfoFiの好況と崩壊は、「トークン化された注目」の最も明確な周期的ストレステストになるだろうと私は考えています。

@KaitoAI 、 @cookiedotfun 、 @stayloudioなどのInfoFiプラットフォームは、アナリスト、クリエイター、コミュニティ管理者に対し、彼らの「知識労働」に対してクレジットやトークンで報酬を支払うことを約束しました。このコンセプトは瞬く間にベンチャーキャピタルの話題となり、セコイア・キャピタル、パンテラ、スパルタン・キャピタルといった企業が多額の投資を行いました。

暗号通貨業界の情報過多と、AIとDeFiを組み合わせる人気のトレンドにより、オンチェーンコンテンツのキュレーションは明らかに欠けている基本モジュールのように思えます。

しかし、注目度を測定単位として用いるというこの設計上の選択は諸刃の剣です。注目度が主要な指標になると、コンテンツの質は低下します。Loudのようなプラットフォームは、AIが生成した低品質のコンテンツ、ボットファーム、そしてインタラクティブな同盟に圧倒されてしまいます。少数のアカウントが利益の大部分を享受する一方で、ロングテールユーザーはゲームのルールが自分たちに不利であることに気づきます。

いくつかのトークンの価格は80~90%の下落を経験し、中には完全に暴落したものもあり(たとえば、WAGMI Hubは9桁の金額を調達した後に大規模な脆弱性攻撃を受け)、この分野の信頼性がさらに損なわれています。

最終的な結論は、InfoFiにおける第一世代の試みは構造的に不安定だったということです。価値ある暗号資産シグナルを収益化するという核となるアイデアは依然として魅力的ですが、インセンティブメカニズムは、クリック数に頼るのではなく、検証済みの貢献度に基づいて価格設定するように再設計する必要があります。

2026 年までに、次世代のプロジェクトはこれらの教訓から学び、改善を行っているだろうと信じています。

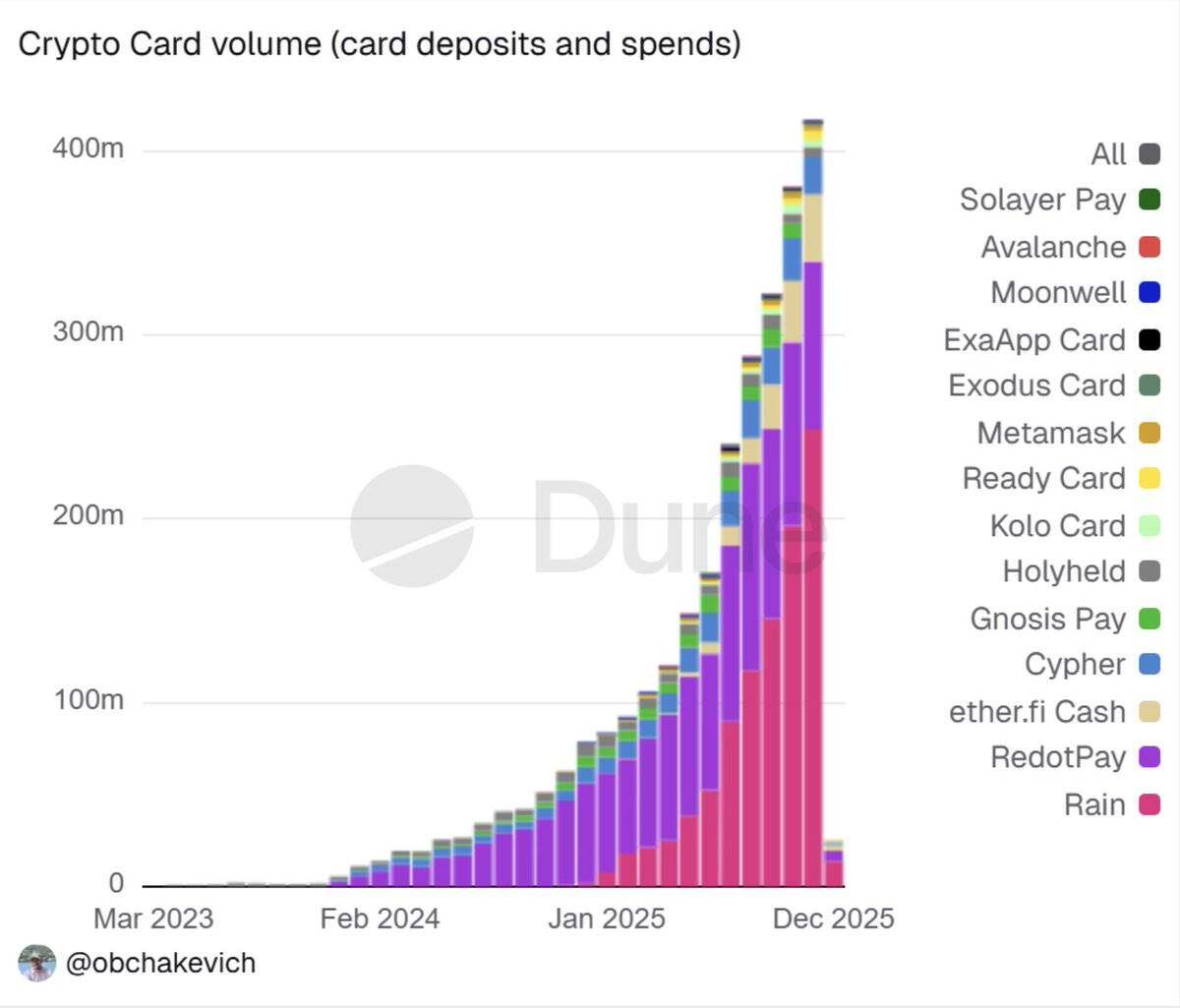

10. 消費者向け暗号化の復活:新しいタイプの銀行が主導する新しいパラダイム

2025 年までに、消費者向け暗号化の復活は、ネイティブ Web2 アプリケーションの結果ではなく、新しい銀行によって推進される構造的変化として見られるようになるでしょう。

この変化はより深い理解を反映していると私は考えています。つまり、預金や利回りなど、ユーザーがすでに使い慣れている金融の基本要素を使い始めると、導入が加速し、一方で基礎となる決済、利回り、流動性のトラックは静かにオンチェーンに移行します。

その結果、ガス料金、カストディ、クロスチェーンブリッジといった複雑な手続きからユーザーを解放するハイブリッドなバンキングスタックが実現しました。同時に、ステーブルコインの利回り、トークン化された国債、そしてグローバルな決済トラックへの直接アクセスも提供します。その結果、経験豊富なユーザーのように複雑な技術的詳細に悩まされることなく、何百万人ものユーザーを「オンチェーンの奥深くまで」引き込むことができる消費者ファネルが実現しました。

業界全体では、ネオバンクが徐々に主流の暗号通貨ニーズに対する事実上の標準インターフェースになりつつあるという見方が主流です。

@ether_fi 、 @Plasma 、 @UR_global 、 @SolidYield 、 @raincards 、Metamask Card などのプラットフォームは、この変化の典型的な例です。これらのプラットフォームでは、即時入金チャネル、3~4% のキャッシュバック カード、トークン化された国債による 5~16% の年利回り (APY)、自己管理型スマート アカウントが提供され、すべてコンプライアンスに準拠した KYC 対応の環境にパッケージ化されています。

これらのアプリケーションは、SAB 121の廃止、ステーブルコインの枠組みの確立、トークン化された資金に関するより明確なガイダンスなど、2025年の規制見直しの恩恵を受けました。これらの変更により、運用上の摩擦が軽減され、新興国、特に利回り、外貨貯蓄、送金といった課題が顕著な地域において、潜在的な市場規模が拡大しました。

11. 世界的な暗号規制の正常化

2025年は暗号通貨の規制がようやく正常化される年になると信じています。

矛盾する規制指令により、徐々に次の 3 つの識別可能な規制パターンが形成されました。

- 市場暗号資産法(MiCA)やデジタル運用耐性法(DORA)を含む欧州の枠組みにより、50以上のMiCAライセンスが発行され、ステーブルコインの発行者は電子マネー機関とみなされています。

- アメリカの枠組みには、 GENIUS法に類似したステーブルコイン法、SEC/CFTCのガイダンス、スポットビットコインETFの立ち上げなどが含まれています。

- アジア太平洋地域におけるパッチワークモデルには、香港の完全準備金ステーブルコイン条例、シンガポールのライセンス最適化、およびより広範なFATF(金融活動作業部会)トラベルルールの採用が含まれます。

これは単なる表面的なものではなく、リスク モデルを完全に作り変えるものです。

ステーブルコインは「シャドーバンキング」から規制された現金同等物へと移行し、シティやバンク・オブ・アメリカなどの銀行は明確なルールの下でトークン化された現金のパイロット運用が可能となり、ポリマーケットなどのプラットフォームは商品先物取引委員会(CFTC)の監督下で再開可能となり、米国のスポットビットコインETFは実存的リスクなしに350億ドルを超える安定した資金流入を集めている。

コンプライアンスは障害から堀へと変化しました。堅牢な Regtech アーキテクチャ、明確な資本政策表、監査可能な準備金を備えた機関は、突然、資本コストの低減と機関オンボーディングの迅速化を享受できるようになりました。

2025年、暗号資産はグレーゾーンにおける好奇心の産物から規制対象へと変化しました。2026年を見据えると、議論の焦点は「この業界の存在を認めるべきかどうか」から「具体的な構造、情報開示、リスク管理をどのように実施するか」へと移行しています。