2025 年のブロックチェーン ウォレット分野における舞台裏の戦いとは、いったい何なのでしょうか?

- 核心观点:2025年钱包赛道正经历底层技术与业务定位的深刻变革。

- 关键要素:

- 主流钱包引入社交登录,告别纯自托管模式。

- 交易所钱包基于TEE技术升级托管方案,支持复杂交易。

- 钱包定位从“工具”转向承接Perps、RWA等新业务的“入口”。

- 市场影响:降低用户门槛,推动链上应用普及与创新。

- 时效性标注:中期影响

1. はじめに

あっという間に、財布業界で働いて4年になります。

2025年のウォレット市場はすでに確立されていると多くの人が考えていますが、そうではありません。市場は微妙な変化を遂げており、今年は次のような変化が見られます。

- Coinbase は、基盤となる TEE テクノロジーに基づいて構築された新しい CDP ウォレットをリリースしました。

- Binance の MPC ウォレットは、TEE 環境にキーのシャーディングとホスティングを導入します。

- Bitget は先週、TEE プラットフォーム上でホストされるソーシャル ログイン機能をリリースしました。

- OKX WalletがTEEベースのスマートアカウント機能を開始

- MetaMask と Phantom のソーシャル ログインの導入には、基本的にキー分割された暗号化ストレージが関係します。

今年は目立った新規プレーヤーの出現はなかったものの、既存のプレーヤーはエコシステムの位置付けと基盤となる技術アーキテクチャにおいて大きな変化を遂げました。

この変革は、上流のエコシステムの劇的な変化に起因しています。

BTC と Inscription エコシステムが完全に衰退したことにより、多数のウォレットが「エントリー ポイント」という新たな役割を担い始め、Perps (永久契約)、RWA (株式)、CeDeFi (集中型金融と分散型金融の組み合わせ) などの新興路線を引き継ぎました。

この変革は、実のところ何年も前から計画されてきました。

この記事を読み進めることで、影に咲く花とそれが将来のユーザーに与える影響についてより深く理解することができます。

2. 財布業界の発展段階のレビュー

ウォレットはブロックチェーン業界では数少ない必須製品であり、パブリックチェーン以外ではユーザー数が1,000万人を突破した初のエントリーレベルのアプリケーションでもあります。

2.1 第一段階:シングルチェーン時代(2009-2022年)

業界初期(2009~2017年)には、ウォレットの使い勝手は非常に悪く、時にはローカルノードの実行が必要になることもありました。この段階は省略します。

ユーザビリティの段階に達すると、セルフホスティングが好まれる選択肢となりました。結局のところ、分散型の世界では「デフォルトの不信感」こそが生き残りの基盤となるからです。MetaMask、Phantom、Trust Wallet、OKX Walletといった有名製品は、この時期に最も優れたパフォーマンスを発揮しました。

2017年から2022年にかけて、市場ではパブリックブロックチェーン/L2ブロックチェーンのブームが起こりました。ほとんどのチェーンは依然としてEthereumのEVMアーキテクチャを使用していますが、互換性のある優れたツールを開発すれば、ニーズを満たすのに十分です。

この時期、ウォレットの中核的な位置付けは「優れたツール」でした。業界はトラフィックエントリポイントやDEXエントリポイントの商業的可能性を見出していましたが、セキュリティ、使いやすさ、安定性が主な要件でした。

しかし、2023年から2025年にかけて状況は変化しました。

Solana、Aptos、そしてBTC(登録時代)といった異種パブリックチェーンがユーザー市場を完全に支配しています。Sui自体は順調に発展していますが、ハッキング事件以降、過度の中央集権化による弊害から、大規模なファンドの参入が躊躇されています。

資金調達における「ファットプロトコル、シンアプリケーション」の時代の流れに後押しされ、VC はほとんど利益を上げていないものの、市場の状況は確かに変化しています。

2.2 第2フェーズ:マルチチェーン時代(2022~2024年)

マルチチェーン環境に直面し、MetaMaskのような既存のプレイヤーでさえ、Solana、BTCなどのサポートを組み込むなど、変革を余儀なくされました。OKX WalletやPhantomといった主要プレイヤーは、すでにマルチチェーン対応のアーキテクチャを実装しています。

マルチチェーンの互換性を判断するための主要な指標は、サポートされるチェーンの数とトランザクションの発信元です。これは、バックエンドが大量の処理を処理し、クライアントは署名のみを処理することを示しています。ユーザーの観点から見ると、ウォレットを使用するためにRPCノードを手動で探す必要があるかどうかが問題となります。

今日では、マルチチェーンの互換性はほぼ標準となっています。ブロックチェーンのトレンドは常に変化しているため、長期的に単一のチェーンに固執することは容易ではありません。

代表的な例として、Cosmosエコシステムに焦点を当てたKeplrウォレットが挙げられますが、この分野は一貫して軌道に乗ることができていません。Cosmos上に迅速に構築された多くのアプリケーションチェーンは、ローンチ後、徐々に忘れ去られていきました。EVM L2構築の参入障壁が低くなるにつれて、シングルチェーンウォレットの状況は緩和されるかもしれませんが、その可能性は限られています。

基本的なツールが十分に機能するようになれば、ユーザーは自分の財布の中でビジネスニーズを実現し始めます。

真の資産所有者は、資産を管理するだけでなく、積極的に運用する必要があります。つまり、収益を生み出す最適な場所を見つけ、適切なインタラクションパートナーを選ぶことです。しかし、ユーザーは様々なDAppとのインタラクションの複雑さに悩まされており、フィッシングサイトには常に注意を払う必要があります。

その場合、ウォレットの組み込み機能を使用するのはいかがでしょうか?

2.3 分岐段階におけるビジネス競争

ウォレット間の競争の焦点は、DEXの集約やクロスチェーンブリッジといったビジネスレベルへと移行しました。Coinbaseはソーシャル機能の統合を検討しましたが、この需要は疑似需要に過ぎず、低調に終わりました。

基本的なニーズに戻ると、ユーザーはマルチチェーン資産の移転を完了するために、単一のウォレットエントリポイントを必要とします。この時点で、カバレッジ、スピード、そしてスリッページが競争上の優位性の核となります。

DEX 空間は、デリバティブ取引、RWA (株式トークン化など)、PERPS (永久契約)、予測市場 (2026 年にワールドカップが開催されることから、2025 年後半に人気が高まる見込み) へとさらに拡張できます。

DEXと並んで、DeFi利回りに対する需要もあります。

結局のところ、オンチェーン APY は従来の金融よりも高くなります。

- コインベースの戦略:ETHステーキングは約4%のAPY(年利)ですが、Solanaステーキング+MEVは約8%のAPY(年利)をもたらします(詳細は、詳細な調査レポート「SolanaにおけるMEVランドスケープの進化とそのメリット・デメリット」をご覧ください)。より積極的な戦略としては、流動性プール(LP)やクロスチェーンブリッジLPへの参加が挙げられます( 「スーパー仲介者かビジネスの天才か?クロスチェーンブリッジのリーダー、LayerZeroのV1からV2への転換後」をご覧ください)。

- ステーブルコイン戦略: リターンは比較的低いですが、周期的なレバレッジ操作と組み合わせることで、APY を増やすことができます。

そのため、ビジネス競争がピークを迎える2025年には、ウォレットインフラが再びアップグレードされることになるだろう。

その理由は、上記のトランザクションが、トランザクション構造の複雑さだけでなく、トランザクション ライフサイクルの複雑さの点でも複雑すぎるためです。

本当に高い利益を達成するには、動的リバランス、時間指定指値注文(成行注文のみのサポートではなく)、ドルコスト平均法、ストップロス注文、その他の高度な機能など、自動取引を組み合わせる必要があります。

しかし、これらの機能は、純粋なセルフホスティングの時代には実現不可能でした。

では、「安全第一」と「利益第一」のどちらを優先すべきでしょうか?市場のニーズは当然異なるので、難しい質問ではありません。

Telegramボットブームの時と同様に、多くのユーザーが自動取引の機会と引き換えに秘密鍵を渡しました。これは「怖いならやらない、やるなら怖がらない」というハイリスクなモデルです。対照的に、大手サービスプロバイダーはウォレットを作成する際にブランドと評判を考慮する必要があります。

サービスプロバイダーが逃げ出さないことを比較的確実にしながら、秘密鍵を安全に管理できるソリューションはありますか?

もちろんです!これにより、今年は基盤となるホスティング技術がアップグレードされました。

3. ホスティング基盤技術のアップグレード期間

業界の根底にある技術のアップグレードについての最初の点に戻り、それらを一つずつ分析してみましょう。

3.1 完全セルフマネージドサービスの時代は終わりを告げる

まず、純粋なウォレットベンダーとしてのMetamaskとPhantomのアクションは比較的軽量で、よりエクスペリエンス重視です。これは、ソーシャルログインが、特定のアプリケーション層に完全に入るのではなく、デバイス間のユーザーニーズとアカウント取得のみに対応しているためです。

しかし、彼らの変革は、実際には、ある程度、完全な自己管理の時代からの脱却を示しています。

セルフホスティングにはさまざまなレベルの洗練度がありますが、何が完全で何が不完全であるかを実際に定義できる人はいません。

まず、セルフホスティングとは、本質的にユーザーの秘密鍵をユーザーのデバイスにのみ保存できることを意味します。しかし、これは過去に多くの問題を引き起こしてきました。

ローカルに暗号化されて保存される秘密鍵は、デバイスが侵害された場合にブルートフォース攻撃に対して脆弱であり、その強度はユーザーのパスワードに依存します。

デバイス間で同期やバックアップを行う場合、常にデータをコピーする必要があるため、オペレーティング システムのクリップボード権限が重要なしきい値になります。

最も鮮明に記憶に残っているのは、あるウォレットベンダーがデフォルトで秘密鍵コピーページの最初の数文字のみを貼り付け、残りの文字をユーザーが手動で入力する必要があったことです。これにより、その期間中に秘密鍵の盗難報告が90%以上も急激に減少しました。その後、ハッカーたちは教訓を得て残りの文字を総当たり攻撃で解読するようになり、事実上、新たな対策の時代が到来しました。

Ethereum Prague のアップグレードに続いて、非常に高い権限、不明瞭な署名、さらにはチェーン全体への影響を伴う 7702 許可により、Permit 2 に関連する高いフィッシング リスクが再燃しました。

したがって、自己管理の根本的な原因は、ユーザーが自分の資産を完全に制御するという業界の状況に簡単に慣れることができないことです。

秘密鍵はユーザーが管理しているので問題ありません。しかし、ユーザーのローカルデバイスを紛失した場合に資産が完全に失われるのを防ぐため、秘密鍵の暗号化されたコピーをサーバー上に残しておく場合、それでもセルフホスティングとみなされるのでしょうか?

MetamaskとPhantomもその点に同意しています。しかし、サービスプロバイダーによる悪意のある行為を防ぐことも重要です。

3.2 Metamask から始めましょう。

彼のアプローチはシンプルです。ユーザーはメールアドレスでログインし、パスワードを設定します。この2つを組み合わせることで、TOPRF(閾値忘却型擬似乱数関数)と呼ばれるものが形成され、ユーザーの秘密鍵が暗号化されます。暗号化された秘密鍵は当然ながらバックアップ可能です。

その後、このTOPRFは、一般的なSSS(シャミア秘密分散)アルゴリズムを用いて断片的に配布されます。ソーシャルログインサービスプロバイダーは、ソーシャル認証を通じて暗号化されたデータを取得し、ユーザーのパスワードを入力して完全に復号化します。

セキュリティリスクが全くないわけではありません。脆弱なパスワードとメールアカウントの盗難はリスクを伴いますし、ユーザーがパスワードを忘れた場合、回復することはできません。しかし、利便性が高く、Web2と基本的に同じエクスペリエンスを得られるという利点があります。

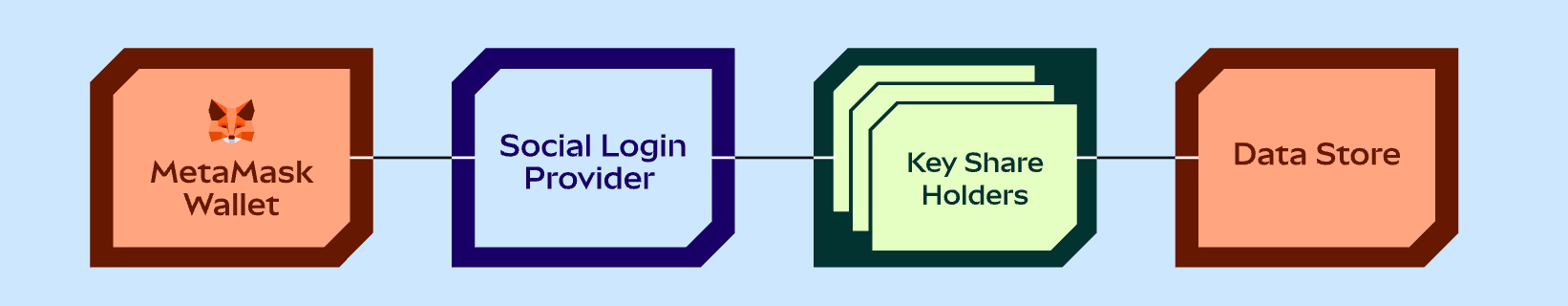

3.3 ファントムを見る

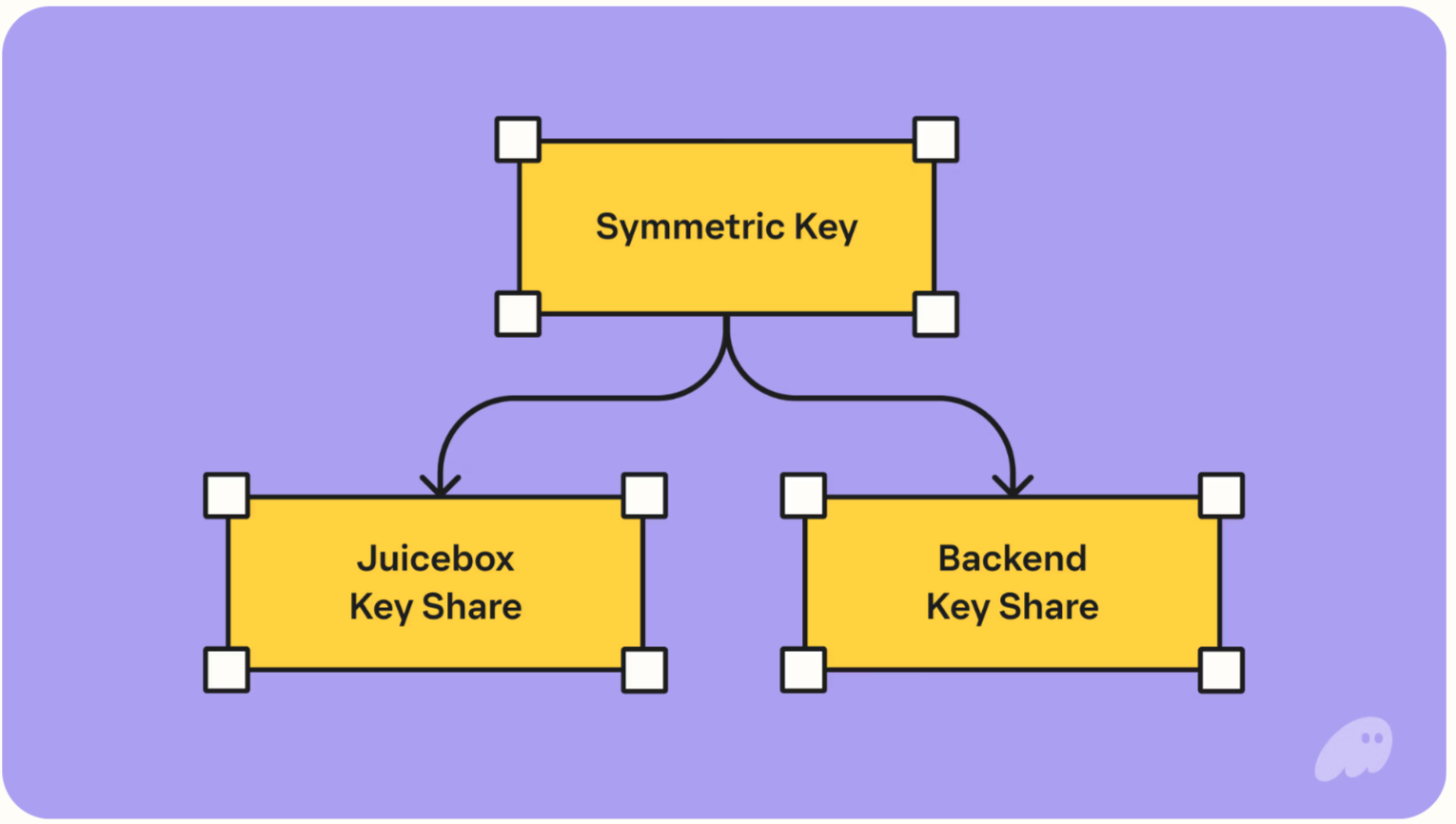

図で見ると全体的なアーキテクチャはより複雑に見えますが、基本的には、暗号化された秘密鍵をバックエンドに保存し、暗号化と復号化に使用される鍵をシャーディングを通じて管理します。

JuiceBoxとの違いは、暗号化キーが2つの部分に分かれていることです。JuiceBoxでは、片方の部分を保管するために別のサービスプロバイダーを導入しており、シャードを使用するにはソーシャルログインと4桁のPINが必要です。

要約すると、ユーザーのメールアドレスが盗まれず、PIN を忘れない限り、アカウントはいつでも復元できます。

もちろん、JuiceBoxとPhantomが共謀する極端なケースでは、資産を復号化できる可能性がありますが、少なくともハッカーの攻撃コストは単一のポイントから複数のグループに変わることになります。さらに、JuiceBoxはネットワークであるため、そのセキュリティ設計には複数のバリデータが含まれています。

ソーシャル回復という点では、両社とも利益を守りながら一定の妥協をしていると言えるが、低確率のイベントのためにユーザー体験を抑圧することは許されない。

これは前向きな変化だと私は信じています。なぜなら、ブロックチェーン業界に最も必要なのは、一般ユーザーを業界の専門家にすることを強制するのではなく、受け入れることだからです。

4. 信頼できる技術環境を使用したTeeのセルフホスティング

前述のソーシャル ログインは回復の問題は解決できますが、自動取引の問題は解決できません。

したがって、各企業ではこれに対するアプローチが若干異なります。

まず、背景情報を確認しましょう。TeeはTrusted Execution Environments(信頼された実行環境)の略称です。本質的にはサーバーの一種ですが、このサーバーは、AWSサービスプロバイダーやサーバー所有者であっても、メモリ環境や動作プロセスが読み取られたり干渉されたりしないことを保証できます。

さらに、プログラムの実行を開始すると、「Attestation」と呼ばれるファイルを公開します。Teeとやり取りする関係者は、この文書がオープンソースで公開された文書と一致しているかどうかを確認できます。

実行したプログラムが指定されたオープンソースバージョンに準拠している場合にのみ、両者は一致し、信頼性が証明されます。これは業界で既に広く利用されています。

- たとえば、Avalanche の公式クロスチェーン ブリッジでは、公証バリデータとして SGX (特定の T シャツ モデル) が使用されています。

- たとえば、Ethereum メインネットでは、ブロックチェーンの 40% がすでに、トランザクションを完了してブロックを生成するために、TEE をベースにした Builder Net を使用しています。

- 内部リスクを厳格に管理・防止する様々な金融機関や銀行も、Teeを基本的に導入しています。2025年のコンプライアンス遵守を背景に、大手取引所もコールドウォレットとホットウォレットの署名保管のためにTeeを高額で導入しています。

Tee の使用には、マシンのパフォーマンスが低い (お金で対処できる)、ダウンタイムのリスクがある (メモリ情報が失われる)、アップグレードが複雑であるなど、多くの困難があります。

残る疑問は、さまざまな交換プロバイダーがウォレット内で Tee サービスをどのように提供しているかということです。

4.1 CoinbaseとBitgetのソリューション

米国で上場され、規制に準拠している取引所である Coinbase が、実際に最も集中化されたバージョンを使用しているとは、最初は想像しにくいでしょう。

さらに、bitget の論理アーキテクチャはほぼ同じです。

本質的には、彼は秘密鍵を生成し署名を実行するためのサービスとしてのみ Tee を使用していますが、このサービスが本当にユーザーの意図したものであるかどうかを Tee はどのように確認できるのでしょうか。

Coinbase は完全にユーザー ログイン プロセスで動作し、バックエンド認証を使用してトランザクションの完了のためにトークン (TE) に指示を転送します。

Bitgetも同様です。情報は非常に少ないものの、クライアント側に署名ページが表示されるようなプロセスは存在しないようです。代わりに、新しいアドレスをEIP-7702アドレスに直接設定することで、クライアントに代わってガス料金の支払いを実現しています。

このシステムの利点は、少なくともユーザーの秘密鍵がTee内に確実に保存されていることです。しかし、バックエンドが他の奇妙な指示を挿入するかどうかは検証も反証も不可能です。

幸いなことに、ブロックチェーン上に証拠が残っています。

したがって、Coinbaseなどの取引所は、取引所の信頼性を本質的に高めたと私は考えています。結局のところ、秘密鍵がエクスポートされたかどうかの記録が確実に残るため、ユーザーが詐欺やその他の悪意のある行為を行う可能性を排除できます。唯一のリスクは、取引所自体が悪意を持って行動することです。これは、ユーザーがCEXを信頼するという根本的なモデルと一致しています。

42億とOkx

両社のMPCとSAを比較すると、基盤となるロジックは基本的に同じです。取引の実行に関しては、OKXは意図認証署名ページを表示します。Tee(Tee)内の意図検証ロジックと組み合わせることで、より高いレベルのユーザー認証が可能になりますが、ユーザー理解コストも全体的に増加します。

BinanceのMPCは、既存の技術システムによるところが大きい(MPCは実際にはマルチチェーン拡張に限界がある)。Tee導入後、ユーザーはローカルデバイスからTeeにフラグメントを暗号化して送信する必要がある。一方、OKXはユーザー独自のローカルニーモニックフレーズを暗号化してTeeに送信する。

ユーザーとして、セキュリティリスクについてあまり心配する必要はありません。現在、Teeとクライアント間の信頼性の高い通信は非常に成熟しており、理論上は中間者攻撃を完全に排除できます。結局のところ、Teeが非対称暗号化に公開する公開鍵を使用する限り、当然ながら秘密鍵のみが復号化できるのです。

MPC、Teeへの秘密鍵の転送、有効期限、更新など、ユーザーエクスペリエンスにも若干の違いがあります。これらはすべてエンジニアリングの問題なので、ここでは詳しく説明しません。

このアプローチの背後にある設計上の動機は、移行コストを削減し、ユーザーが新しい高度な機能を体験するために資産を移行しなければならないコールド スタートの問題を回避することです。

たとえば、CB のアプローチは決済分野に重点を置いており、ローカルの秘密鍵管理経験のない従来の電子商取引サービスプロバイダーでも、API を使用して秘密鍵を呼び出し、オンチェーン操作を完了することができます。

さらに、Binance のアプローチは CedeFi セクターで競争するための他の方法と組み合わされており、通常株価チャートを閲覧するユーザーが、ガス料金、スリッページ、複数のチェーンなどの問題を無視して、同様のインターフェースを通じてオンチェーン資産を直接購入することが容易になります。

5. まとめ

これまでの25年間をどう評価し、未来をどう見ていくべきでしょうか。

私の考えでは、今年はウォレットにとって沈黙の年であったと同時に、変革の年でもありました。彼は大きな話題を呼んだわけではありませんが、静かに素晴らしいことを成し遂げていました。

今日のマルチチェーン環境において、単に便利なツールを開発するだけでは、大規模なウォレットチーム(とその基盤インフラ)を支えるにはもはや不十分です。それを維持するためには、必然的に様々な付加価値サービスが必要になります。そして今年は、まさにアプリケーションの爆発的な成長の年です。パープストラックは生まれ変わり、RWA(株式関連)、予測市場、そして決済は、すべて同時に改善を見せています。

市場は徐々に、太ったミームから多様な Dex の需要へと移行しています。

さらに、ミーム市場は取引速度の速さと回転率の高さから大きく見えるだけで、実際には常に同じグループが利用しています。話題は移り変わるものの、ユーザー数の増加は目覚ましいものではありません。

これに、さまざまな取引所のさまざまな新しい保管システムが組み合わされ、各取引所はさまざまな TE を背景に自社の評判を賭けています。

さらに、長期的には、AI 取引を含め AI がますます強力になりますが、これまでのウォレットは AI 向けではなく人間向けに設計されていました。

したがって、基盤となる技術がより成熟していくため、来年はアプリケーションが爆発的に増えると予想しています。ただし、TEEはまだ大手取引所のアプローチであり、Coinbaseのように外部アクセスを完全に開放する可能性は低いため、その間には必ず空白期間が存在します。

さらに、ユーザー資金を使ってDEXをプレイするのは一部のユーザーの要望に過ぎません。安定した収入を得たいだけのユーザーも大勢います。彼らは、各社によるプロモーション期間中の補助金やエアドロップ、そしてAPYに非常に満足しています。

ユーザーがオンチェーン報酬を獲得できる Cedefi 製品は、多くの Ceex ユーザーにとってブロックチェーンから脱却する最初のステップとなります (注: これは主に独立したアドレスを持つ Cedefi 製品を指し、Bitget などの共有アドレスを持つ製品は対象外です)。

最後に、パスキーの暗号技術は今年大きく進歩しました。この記事では触れていませんが、EthereumやSolanaといったパブリックチェーンは、プリコンパイルされたコントラクトを通じて、デバイスパスキーでデフォルトでサポートされているR1曲線を徐々に統合しつつあります。そのため、パスキーを統合するウォレットもその前兆と言えるでしょう(ただし、パスキーの取得やデバイス間の同期は容易ではありません)。そのため、まだ多くの優れたアプリケーションは見当たりません。

結局のところ、高頻度のニーズを合理化できる製品は、最終的には市場でその地位を確立するでしょう。

免責事項

この記事は短いですが、アーキテクチャの概要の多くが非常に凝縮されており、前述のテクノロジの多くは完全にオープンソースではないため、技術的な実装のほとんどは公開されている情報の分析に基づいているため、情報が満載です。

さらに、この議論は純粋に技術的なソリューションの観点からのものであり、特定の企業の製品に対する肯定的または否定的な評価を意味するものではありません。