CoinShares 2026レポートを解読する:投機的な物語に別れを告げ、実用性の年を受け入れる

- 核心观点:数字资产转向实用价值驱动。

- 关键要素:

- 比特币ETF等推动主流化进程。

- 稳定币、RWA等混合金融崛起。

- 监管框架(如MiCA)提供清晰度。

- 市场影响:加速行业成熟与机构采用。

- 时效性标注:中期影响。

原作者:CoinShares

英語翻訳:Deep Tide TechFlow

年末が近づくと、さまざまな組織が年次レビューと展望レポートを発表します。

「あまり長く読まない」という原則を守り、各社の長文レポートから要点を素早く要約して抽出するよう努めました。

このレポートは、2014年に設立され、英国ロンドンとフランスパリに本社を置き、運用資産が60億ドルを超えるヨーロッパの大手デジタル資産投資管理会社であるCoinShareからのものです。

77ページにわたるこのレポート「2026年の展望:公益事業が勝利する年」は、マクロ経済のファンダメンタルズ、ビットコインの主流化、ハイブリッドファイナンスの台頭、スマートコントラクトプラットフォーム間の競争、規制環境の進化といった主要なトピックを網羅しています。また、ステーブルコイン、トークン化資産、予測市場、マイニングの変革、ベンチャーキャピタルといったサブセクターについても詳細な分析を提供しています。

以下は、このレポートの核となる内容の要約と要約です。

I. 中心テーマ:実用性の年の到来

2025年はデジタル資産業界にとって転換点となり、ビットコインは過去最高値を記録し、業界は投機主導から価値主導へと移行するでしょう。

2026 年は「ユーティリティが勝つ」年になると予想されており、デジタル資産はもはや従来の金融システムに取って代わろうとするのではなく、むしろ既存のシステムを強化および近代化しようとするでしょう。

レポートの中心的な主張は、2025年はデジタル資産が投機主導から価値主導へと決定的な転換を遂げる年であり、2026年はこの変革を加速させる重要な年になるというものである。

デジタル資産はもはや並行金融システムの構築ではなく、既存の伝統的な金融システムの強化と近代化を目指しています。パブリックブロックチェーン、機関投資家の流動性、規制市場構造、そして現実世界の経済におけるユースケースの統合は、楽観的な期待を上回るペースで進んでいます。

II. マクロ経済基盤と市場見通し

経済環境:薄氷上の軟着陸

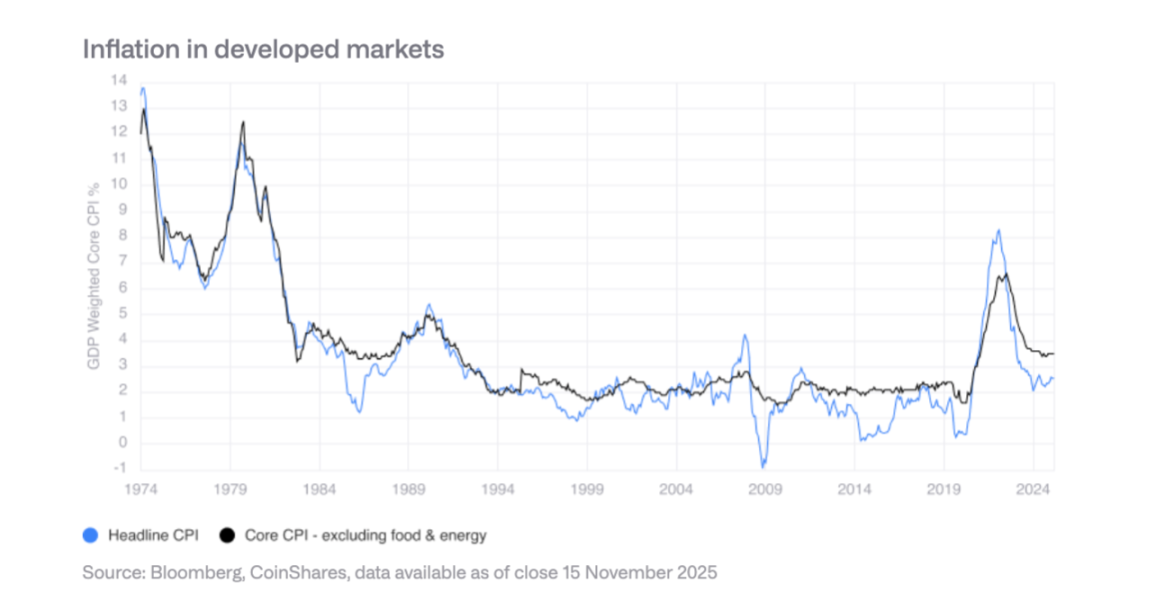

成長見通し:2026年には景気後退は回避される可能性があるものの、成長は弱く脆弱なものとなるでしょう。インフレは引き続き緩和傾向にありますが、関税の混乱とサプライチェーンの再編により、コアインフレ率は1990年代初頭以来の水準にとどまっており、決定的な緩和には至っていません。

連邦準備制度理事会(FRB)の政策:慎重な利下げが予想され、目標金利は3%台半ばまで引き下げられる可能性があるものの、そのプロセスは緩やかなものとなるだろう。FRBは2022年のインフレ急騰の記憶がまだ生々しく、急激な政策方針転換には慎重だ。

分析のための 3 つのシナリオ:

- 楽観シナリオ:ソフトランディングと生産性のサプライズによりビットコインは15万ドルを突破する可能性がある

- ベースラインシナリオ:緩やかな拡大、ビットコインの取引範囲は11万ドルから14万ドル

- 弱気市場のシナリオ: 景気後退やスタグフレーションによりビットコインは 70,000 ~ 100,000 ドルの範囲に下落する可能性があります。

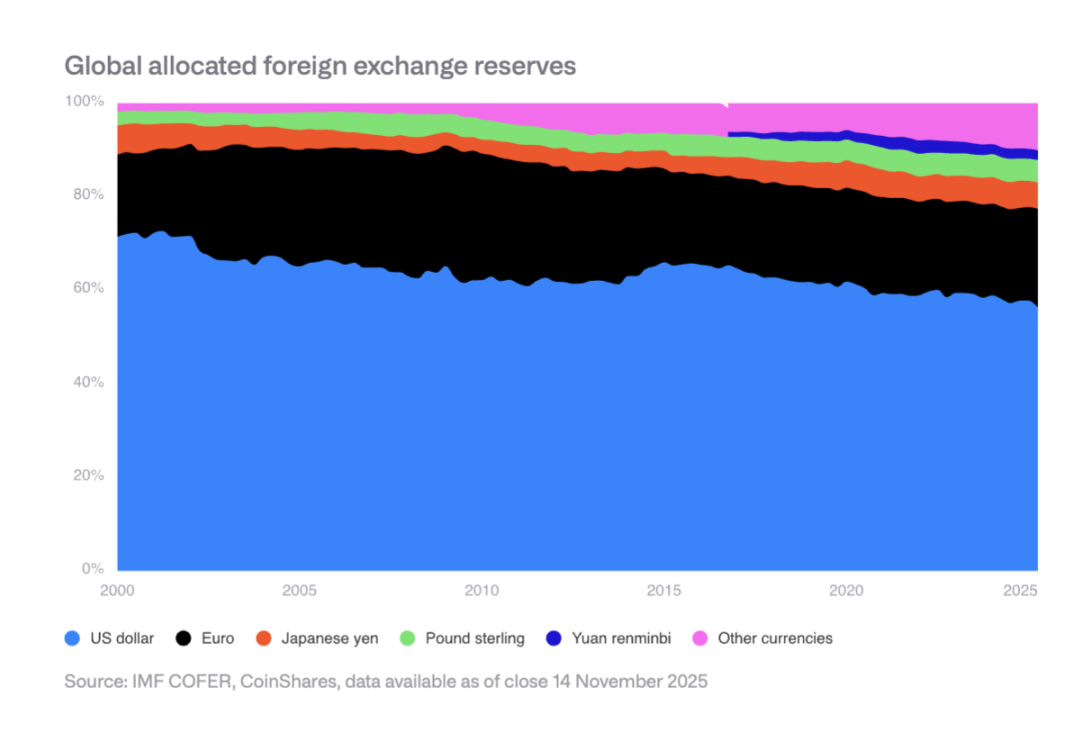

ドルの準備通貨としての地位の緩やかな低下

世界の外貨準備高に占める米ドルの割合は、2000年の70%から現在では約50%に低下しています。新興国の中央銀行は保有資産の多様化を進めており、人民元や金といった資産の準備金を増加しています。これは、非主権的価値保存手段としてのビットコインに構造的な優位性をもたらしています。

III. 米国におけるビットコインの主流化プロセス

米国は2025年までに、次のようないくつかの重要な進歩を達成しました。

- スポットETFが承認され、上場

- トップレベルのETFオプション市場の形成

- 退職プランの制限が解除

- 公正価値会計ルールの適用

- 米国政府はビットコインを戦略準備金に指定しました。

制度導入はまだ初期段階にある

構造的な障壁は取り除かれたものの、実用化は依然として従来の金融プロセスや仲介業者によって制約されています。資産管理チャネル、退職金プランプロバイダー、そして企業のコンプライアンスチームは、依然として徐々に適応を進めている段階です。

2026年の予測

民間部門では重要な進展が見込まれており、4大証券会社がビットコインETFの割り当てを開始し、少なくとも1つの大手401(k)プロバイダーがビットコインの割り当てを許可し、少なくとも2つのS&P 500企業がビットコインを保有し、少なくとも2つの大手カストディ銀行が直接カストディサービスを提供する予定です。

IV. マイナーと企業がコインを保有することのリスク

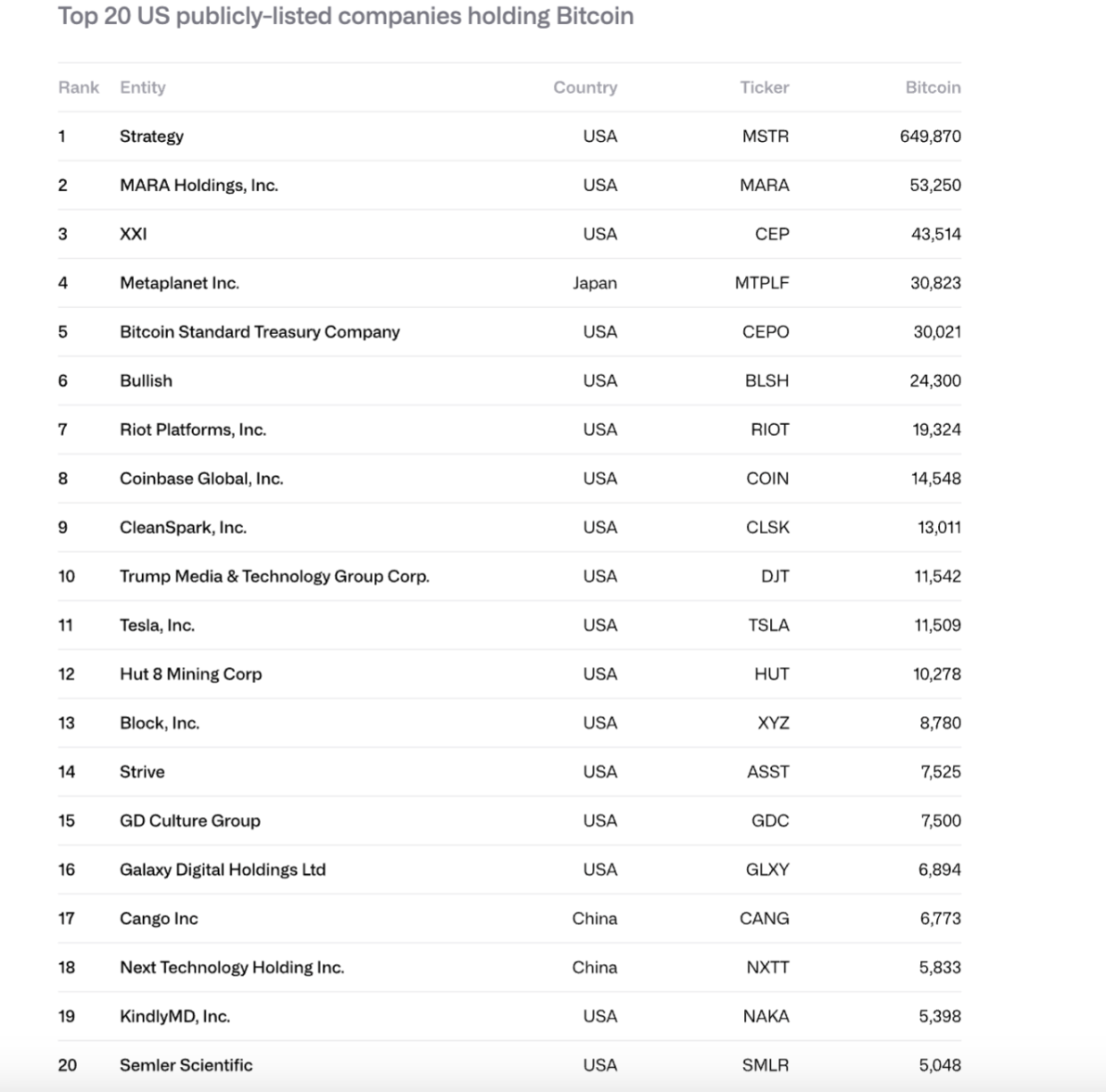

企業保有株の急増

2024年から2025年にかけて、上場企業が保有するビットコインの量は26万6000枚から104万8000枚に増加し、総価値は117億ドルから907億ドルに増加しました。Strategy(MSTR)が全体の61%を保有し、上位10社で84%を保有しています。

潜在的な売りリスク

戦略には 2 つの大きなリスクがあります。

- 永久債務およびキャッシュフロー義務(年間キャッシュフローは約 6 億 8,000 万ドル)を賄うことができません。

- 借り換えリスク(直近の債券は2028年9月に満期を迎える)

mNAVが1倍に近づいたり、ゼロ金利で借り換えることができなくなったりすると、ビットコインを売却せざるを得なくなり、悪循環を引き起こす可能性があります。

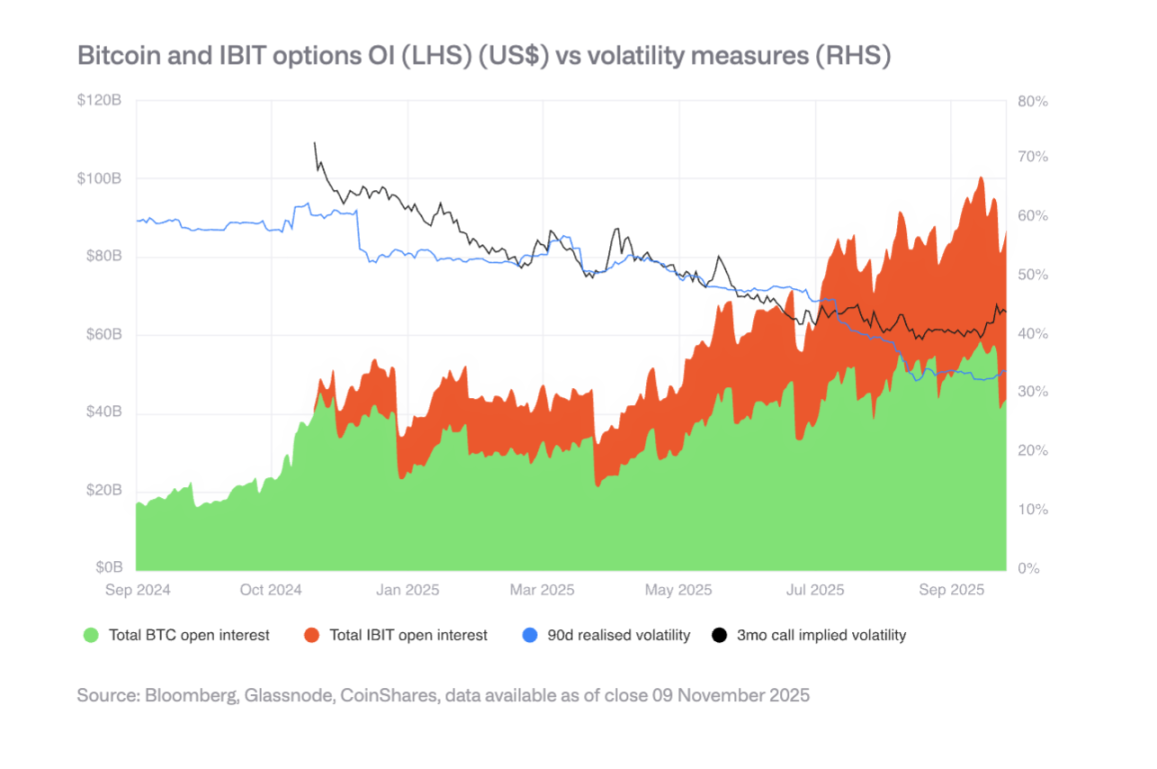

オプション市場とボラティリティの低下

IBITオプション市場の発展により、ビットコインのボラティリティは低下し、成熟の兆候となっています。しかし、ボラティリティの低下は転換社債の需要を弱め、企業の購買力に影響を与える可能性があります。ボラティリティ低下の転換点は2025年春に訪れると予想されています。

V. 規制環境における差別化

EU: MiCAの明確化

EUは、暗号資産の発行、保管、取引、ステーブルコインなど、世界で最も包括的な法的枠組みを誇っています。しかし、2025年には調和の限界が露呈し、一部の国の規制当局は国境を越えたアクセスの許可に異議を唱える可能性があります。

米国:イノベーションと分断

米国は、最も充実した資本市場と成熟したベンチャーキャピタルのエコシステムのおかげで勢いを取り戻しましたが、SEC、CFTC、連邦準備制度理事会など複数の機関にまたがる規制は依然として断片化しています。ステーブルコインに関する法律(GENIUS法)は可決されましたが、その施行はまだ進行中です。

アジア:慎重な規制に向けて

香港、日本、その他の地域では、暗号資産の資本と流動性に関するバーゼルIIIの要件が進展している一方、シンガポールはリスクベースのライセンス制度を維持しています。アジアでは、リスクベースと銀行間の連携基準を中心に、より一貫性のある規制グループが形成されつつあります。

ハイブリッドファイナンスの台頭

インフラと決済層

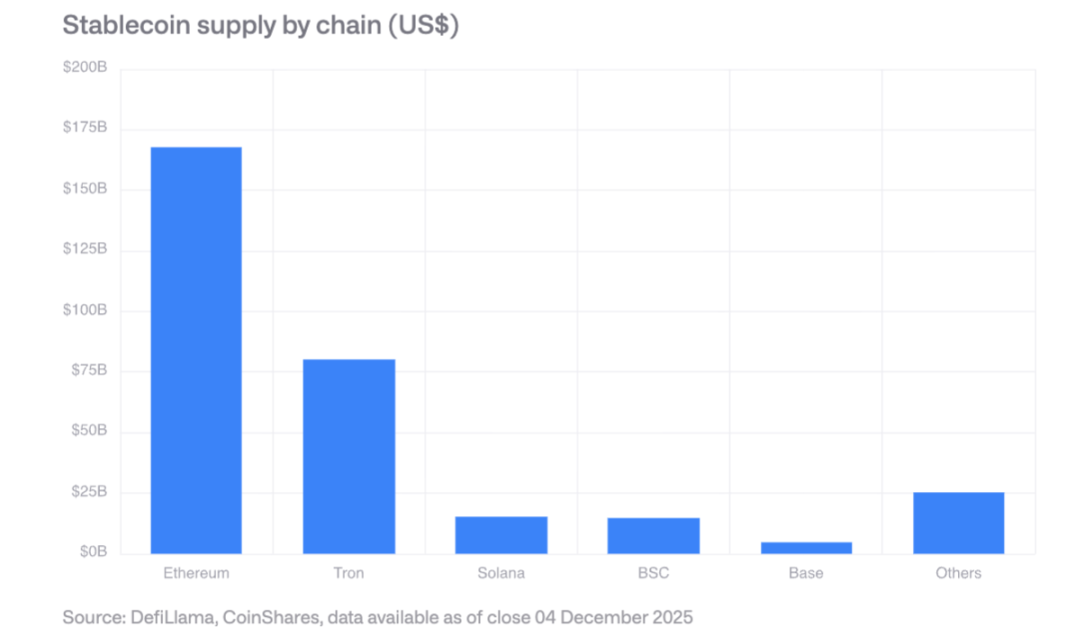

ステーブルコイン:市場規模は3,000億ドルを超え、イーサリアムが最大のシェアを占め、ソラナが最も急速な成長を遂げています。GENIUS法は、遵守する発行者に米国財務省準備金の保有を義務付けており、米国財務省証券への新たな需要を生み出しています。

分散型取引所: 月間取引量は 6,000 億ドルを超え、Solana は 1 日あたり 400 億ドルの取引量を処理しています。

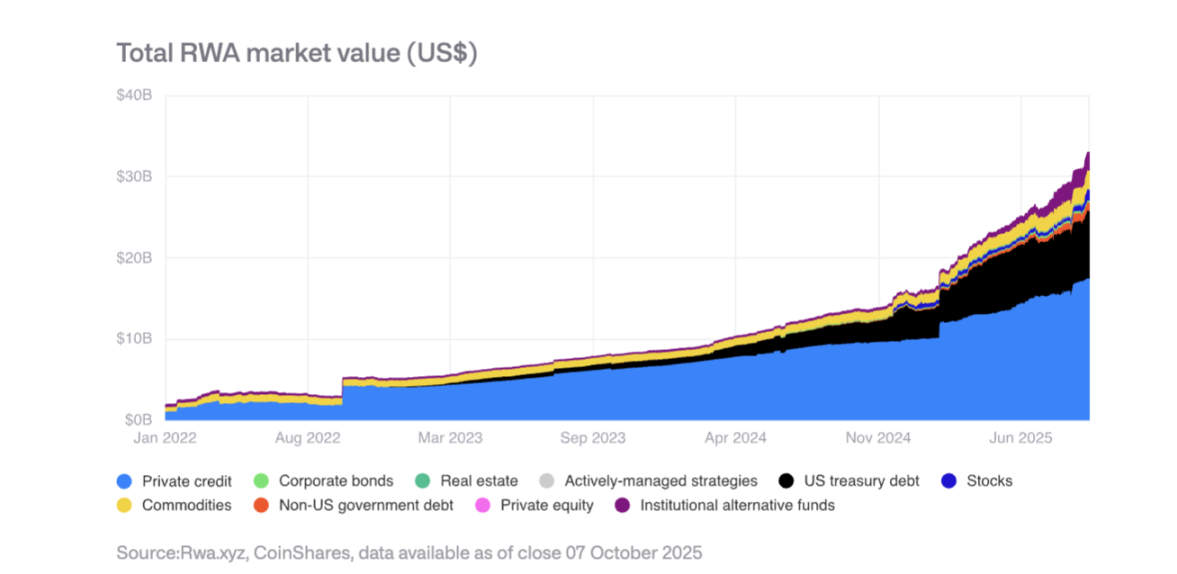

現実世界の資産のトークン化(RWA)

トークン化された資産の総額は、2025年初頭の150億ドルから350億ドルに増加すると予想されています。民間融資と米国財務省のトークン化が最も急速な成長を見せ、金トークンは13億ドルを超えました。ブラックロックのBUIDLファンドの資産は大幅に拡大し、JPモルガン・チェースはBase上でJPMDトークン化預金を開始しました。

収益を生み出すオンチェーンアプリケーション

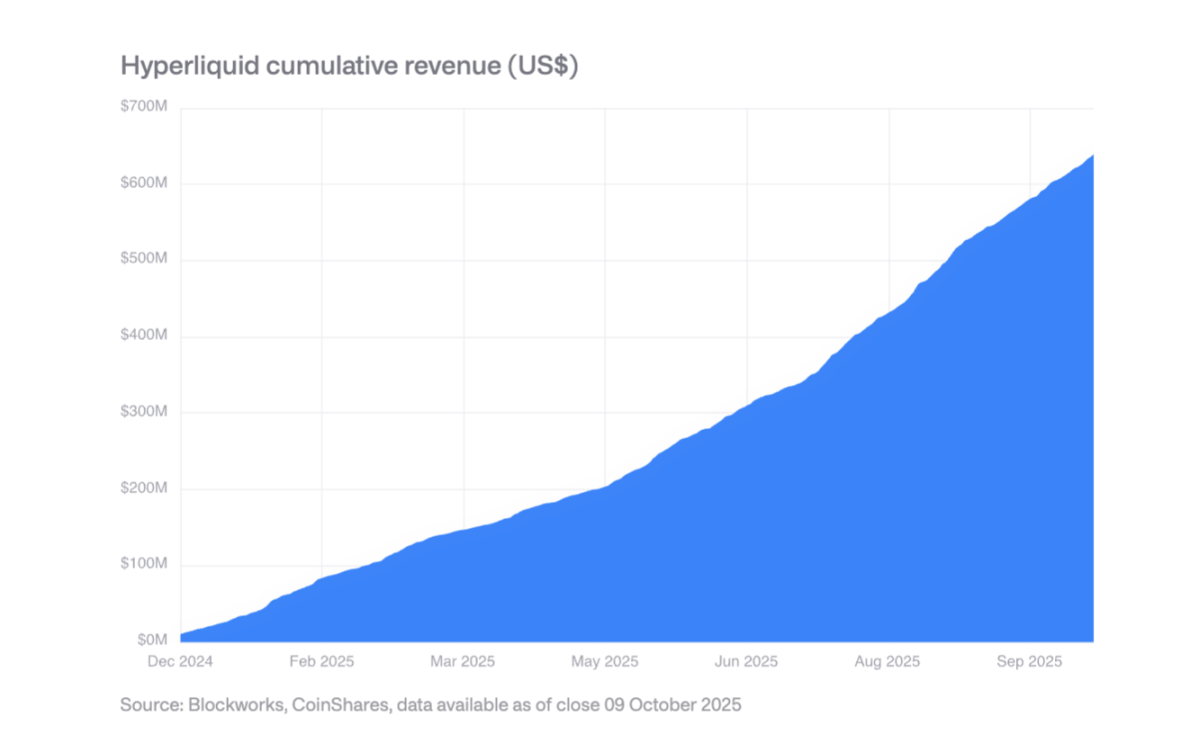

ますます多くのプロトコルが年間数億ドル規模の収益を生み出し、それをトークン保有者に分配しています。Hyperliquidは収益の99%を毎日トークンの買い戻しに使用しており、UniswapとLidoも同様の仕組みを導入しています。これは、トークンが純粋な投機資産から株式のような資産へと移行していることを示しています。

VII. ステーブルコインの優位性と企業による採用

市場集中

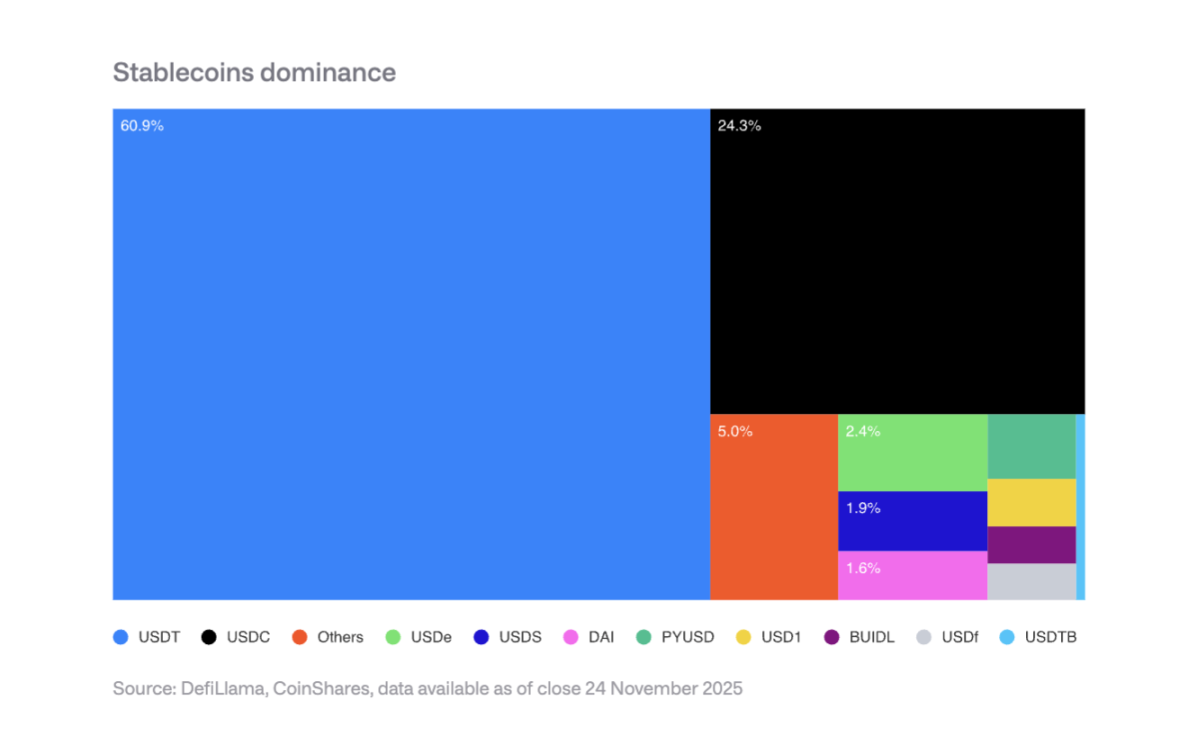

ステーブルコイン市場の60%をテザー(USDT)が占め、サークル(USDC)は25%を占めています。PayPalのPYUSDのような新規参入者はネットワーク効果の課題に直面しており、この二大市場を揺るがす可能性は低いでしょう。

2026年に企業導入が見込まれる

Visa、Mastercard、Stripe などの決済処理業者には、フロントエンドのエクスペリエンスを変更することなくステーブルコイン決済に切り替えることができる構造上の利点があります。

銀行: JPモルガン・チェースの JPM コインはその可能性を示しており、シーメンスは決済時間を数日から数秒に短縮し、最大 50% の外貨節約を報告しています。

電子商取引プラットフォームのShopifyは現在、USDC決済を受け入れており、アジアおよびラテンアメリカ市場でステーブルコインプロバイダー決済を試験的に導入している。

所得への影響

ステーブルコインの発行者は金利低下のリスクに直面している。連邦準備制度の金利が3%に下がれば、現在の金利収入を維持するために887億ドルの新たなステーブルコインが必要になるだろう。

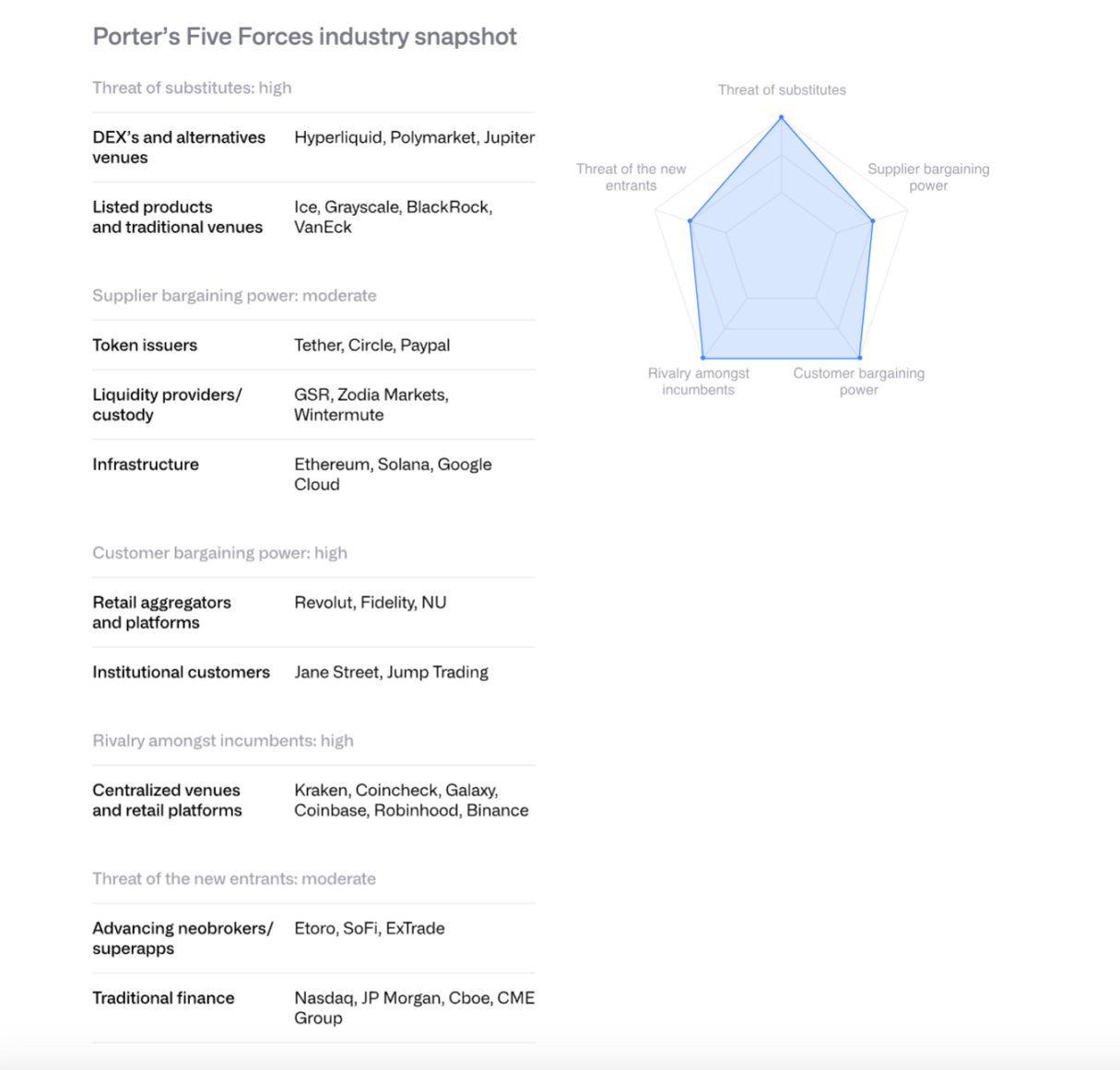

8. ポーター ファイブ フォース モデルを使用して証券取引所の競争環境を分析します。

既存の競合他社: 競争は熾烈かつ激化しており、手数料率は 1 桁台の前半まで低下しています。

新規参入者の脅威: モルガン・スタンレー E*TRADE やチャールズ・シュワブなどの伝統的な金融機関は市場参入の準備を進めていますが、短期的にはパートナーに頼る必要があります。

サプライヤーの交渉力:ステーブルコイン発行者(Circleなど)は、Arcメインネットを通じて支配力を強めています。CoinbaseとCircleとのUSDC収益分配契約は非常に重要です。

顧客の交渉力:Coinbaseの取引量の80%以上を機関投資家が占めており、強い交渉力を持っています。個人投資家は価格に敏感です。

代替手段の脅威: Hyperliquid などの分散型取引所、Polymarket などの予測市場、CME 暗号デリバティブは競争上の脅威となります。

2026年には取引所や大手銀行が合併や買収を通じて顧客、ライセンス、インフラを獲得し、業界の統合が加速すると予想されています。

IX. スマートコントラクトプラットフォーム間の競争

イーサリアム:サンドボックスから制度的インフラへ

イーサリアムはロールアップ・セントラル化ロードマップに沿ってスケールアップし、レイヤー2のスループットは1年前の200TPSから4800TPSに増加しました。バリデーターはベースレイヤーのガスリミットの引き上げを求めています。米国スポットイーサリアムETFには約130億ドルの資金が流入しました。

機関投資家によるトークン化の点では、ブラックロックのBUIDLファンドとJPモルガン・チェースのJPMDが、イーサリアムが機関投資家向けプラットフォームとして潜在能力を持っていることを実証しました。

Solana: 高性能パラダイム

Solanaはモノリシックに最適化された実行環境を特徴としており、DeFi全体のTVLの約7%を占めています。ステーブルコインの供給量は120億ドルを超え(2024年1月の18億ドルから増加)、RWAプロジェクトは拡大し、BlackRockのBUIDLは9月の2,500万ドルから2億5,000万ドルに増加しました。

技術的なアップグレードには、FirecanverクライアントとDoubleZeroバリデータ通信ネットワークが含まれます。10月28日に開始されたスポットETFは、既に3億8,200万ドルの純流入を記録しています。

その他の高性能チェーン

Sui、Aptos、Sei、Monad、Hyperliquidといった次世代レイヤー1ブロックチェーンは、アーキテクチャの差別化によって競争を繰り広げています。Hyperliquidはデリバティブ取引に特化しており、ブロックチェーン全体の収益の3分の1以上を占めています。しかし、市場は非常に細分化されているため、EVMとの互換性は競争上の優位性となります。

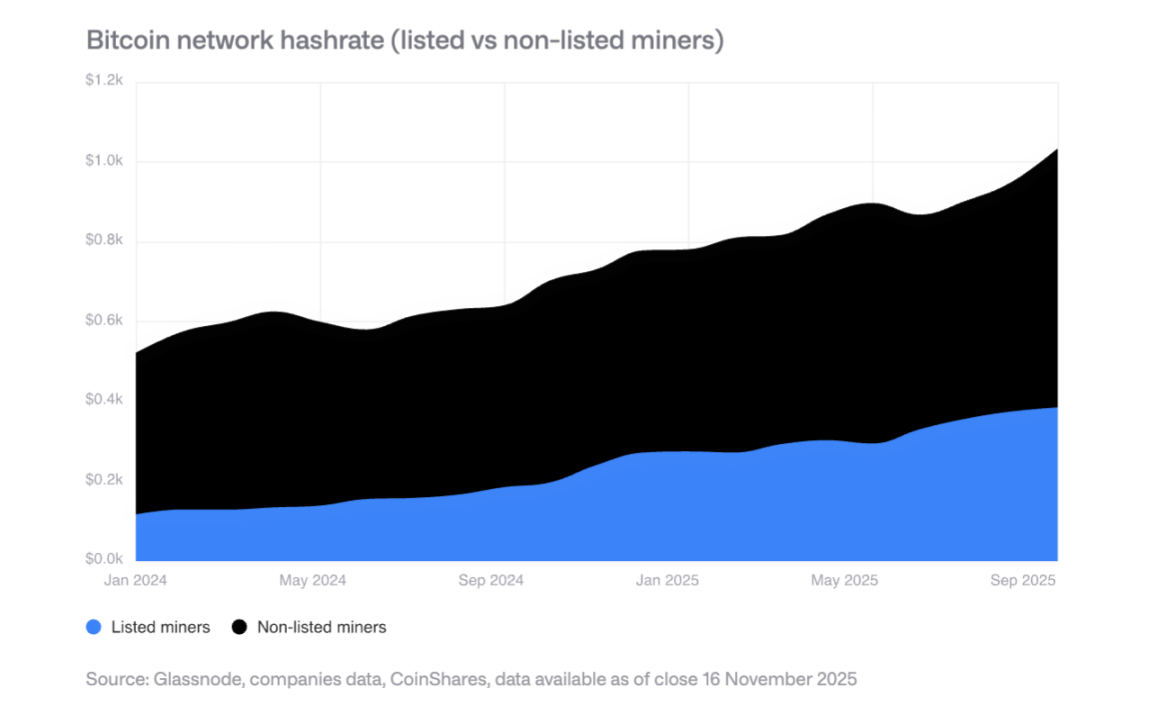

10. 鉱業のHPC(高性能コンピューティングセンター)への変革

2025年の拡大

上場マイナーのハッシュレートは、主にBitdeer、HIVE Digital、Iris Energyで110 EH/s増加しました。

HPC変革

マイナーはHPC契約で650億ドルの契約を発表しており、ビットコインマイニングの収益は2026年末までに総収益の85%から20%未満に減少すると予測されています。HPC事業の営業利益率は80~90%になると予想されています。

将来の採掘モデル

暗号通貨マイニングの将来は、ASICメーカー、モジュール型マイニング、断続的マイニング(HPCとの共存)、そして国家によるマイニングといったモデルが主流になると予想されます。長期的には、マイニングは小規模かつ分散型の運用へと回帰する可能性があります。

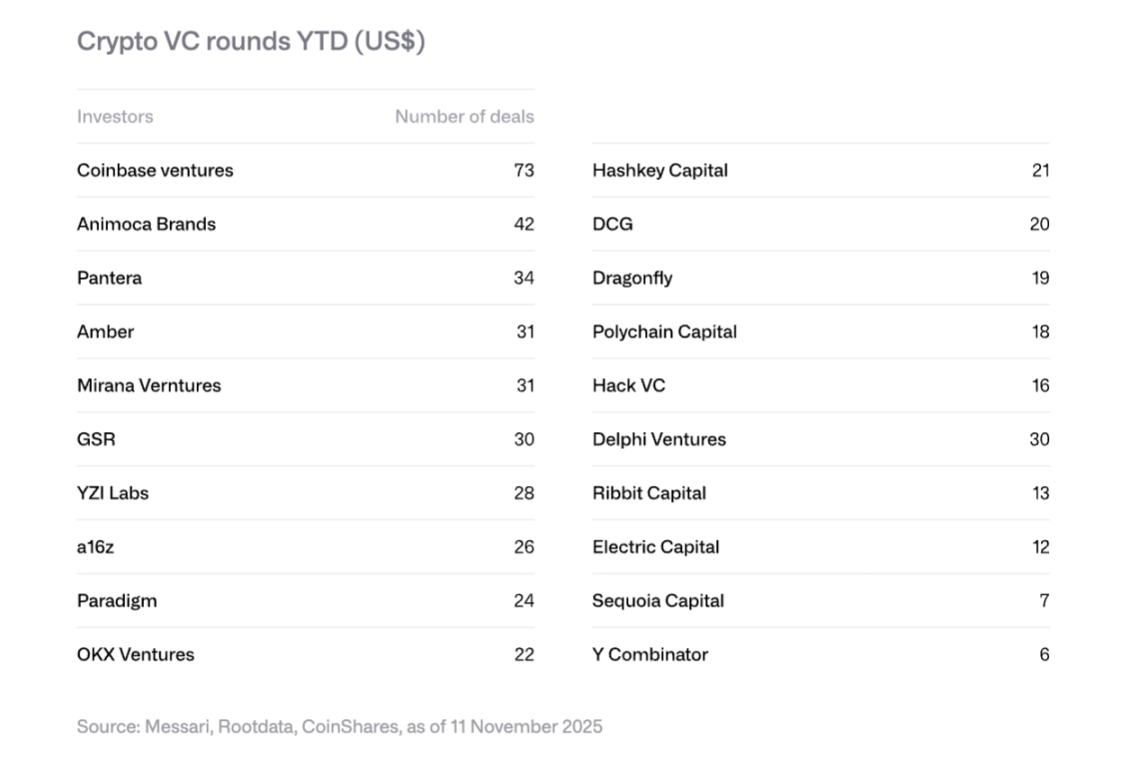

XI. ベンチャーキャピタルの動向

2025年の回復

暗号資産ベンチャーキャピタルの資金調達額は188億ドルに達し、2024年の合計(165億ドル)を上回りました。これは主に大型案件によるもので、Polymarketは戦略的投資(ICE)で20億ドルを確保し、StripeのTempoは5億ドル、Kalshiは3億ドルを調達しました。

2026年の4つの主要トレンド

RWA トークン化: Securitize の SPAC、Agora の 5,000 万ドルのシリーズ A 資金調達ラウンド、およびその他の取り組みは、機関投資家の関心を示しています。

AI と暗号化の組み合わせにより、AI エージェントや自然言語トランザクション インターフェースなどのアプリケーションが高速化されます。

小売投資プラットフォーム: Echo (Coinbase が 3 億 7,500 万ドルで買収) や Legion などの分散型エンジェル投資プラットフォームが登場しています。

ビットコインのインフラストラクチャ: レイヤー2およびライトニングネットワーク関連のプロジェクトが注目を集めています。

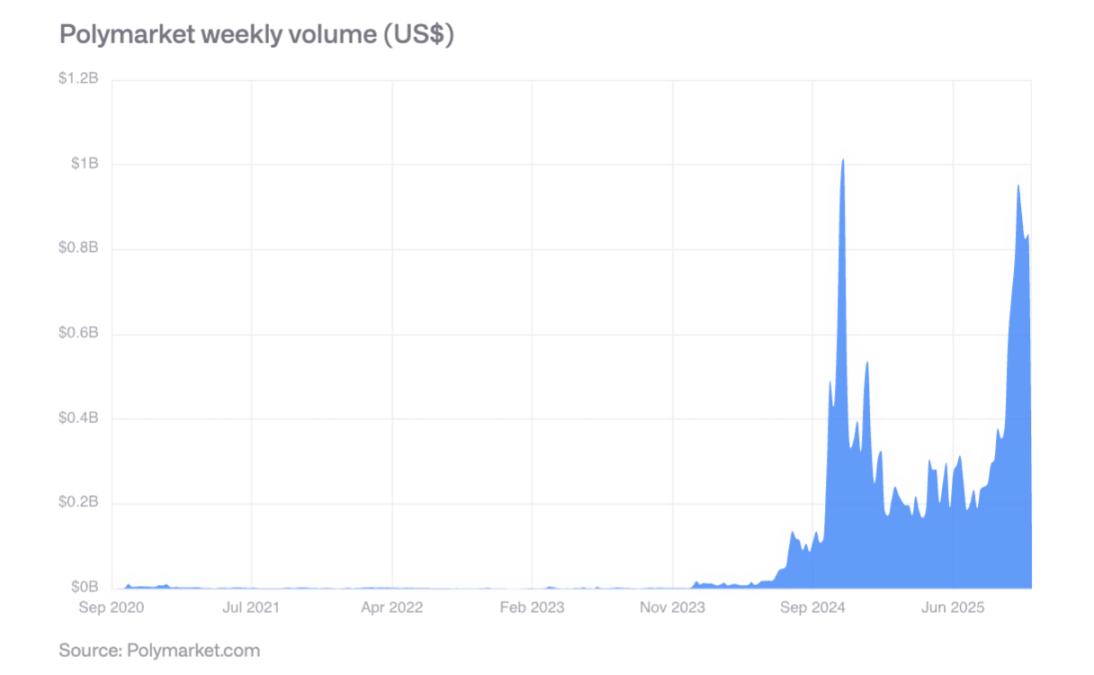

12. 市場の上昇を予測する

ポリマーケットは、2024年米国大統領選挙期間中、週当たりの取引量が8億ドルを超え、選挙後も引き続き好調な動きを見せました。予測精度は検証済みで、確率60%の事象は約60%の確率で発生し、確率80%の事象は約77~82%の確率で発生しました。

2025年10月、ICEはPolymarketに最大20億ドルの戦略的投資を行い、主要金融機関からの評価を獲得しました。2026年には週間取引量が20億ドルを超えると予測されています。

XIII. 主要な結論

加速する成熟: デジタル資産は投機主導から実用性およびキャッシュフロー主導へと移行しており、トークンはますます株式資産に似たものになっています。

ハイブリッド金融の台頭: パブリックブロックチェーンと従来の金融システムの統合はもはや理論ではなく、ステーブルコイン、トークン化された資産、オンチェーンアプリケーションの堅調な成長を通じて目に見えるようになってきています。

規制の明確化の向上: 米国の GENIUS 法、EU の MiCA、およびアジアの健全性規制の枠組みが、機関による導入の基盤を築きます。

制度的導入は段階的に進む:構造的障壁は取り除かれたものの、実際の導入には数年かかる見込みで、2026年は民間部門にとって漸進的な進歩の年となる。

競争環境の再構築: Ethereum は依然として優位ですが、Solana などの高性能チェーンからの挑戦に直面しており、EVM の互換性が重要な利点となっています。

リスクと機会は共存します。企業による暗号通貨の保有が集中すると売却リスクが生じますが、機関投資家によるトークン化、ステーブルコインの採用、予測市場などの新興分野には大きな成長の可能性があります。

全体として、2026 年はデジタル資産にとって極めて重要な年となり、周辺から主流へ、投機から実用へ、断片化から統合への移行を示す年となります。