ビットコイン暴落の渦中にあるマイナーたち:誰が利益を上げているのか?誰が持ちこたえているのか?

- 核心观点:比特币矿工面临收入下降与成本压力。

- 关键要素:

- 矿工7日平均收入下降35%。

- 老旧矿机与高电费增加挖矿成本。

- 部分矿企每枚比特币总成本超11万美元。

- 市场影响:矿工或减少比特币出售,支撑价格。

- 时效性标注:短期影响。

原作者:プラティク・デサイ

チョッパーによるオリジナル翻訳

ビットコインマイナーの財務ロジックは極めてシンプルです。彼らは固定プロトコルからの収益で生き延びていますが、変動する実世界の費用に直面しています。市場が不安定になると、まずバランスシートへの圧力を感じます。マイナーの収益は採掘したビットコインの販売から得られ、運用コストは主にマイニングに必要な大型コンピューターの電気代です。

今週、私はビットコインマイナーに関するいくつかの重要なデータを追跡しました。ネットワークがマイナーに支払う金額、その収益を獲得するためのコスト、現金支出を差し引いた後の残りの利益、そして会計後の最終的な純利益です。

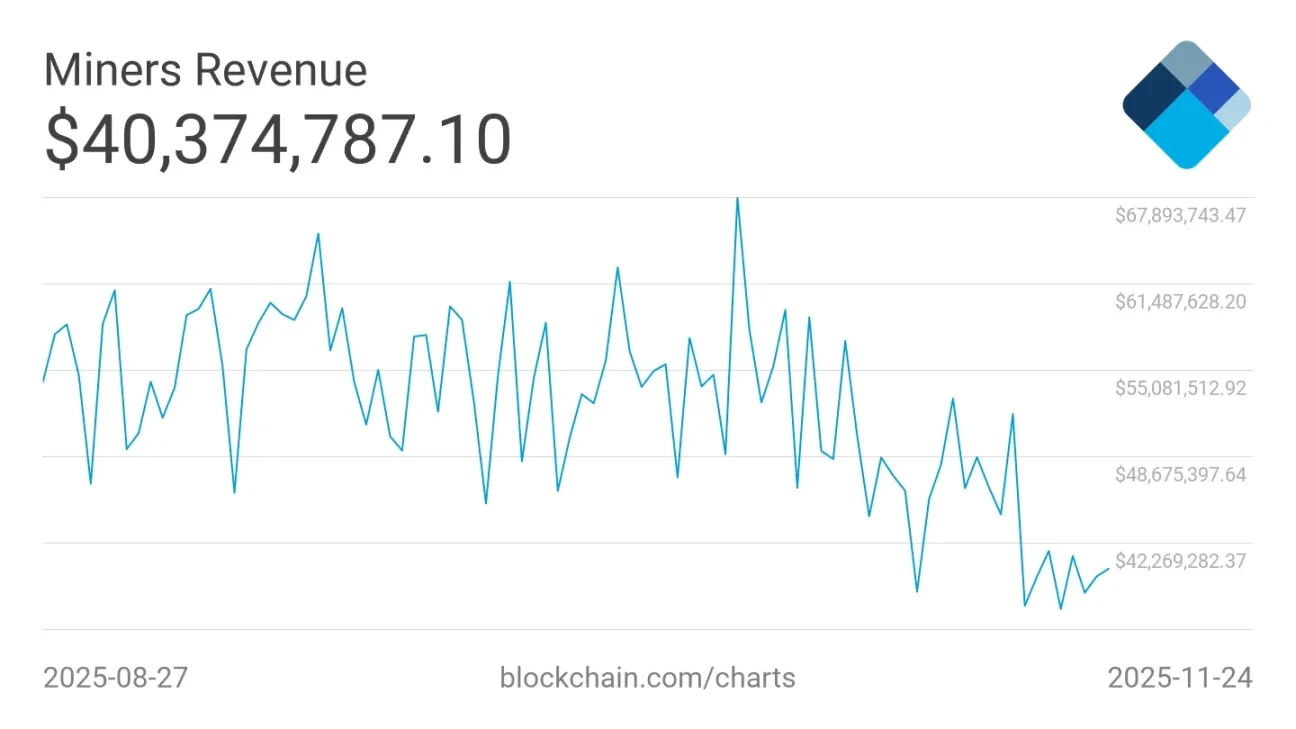

ビットコイン価格が現在9万ドルを下回っているため、マイナーは困難に直面しています。過去2ヶ月間で、マイナーの7日間平均収益は6,000万ドルから4,000万ドルへと35%減少しました。

重要なロジックを詳しく説明しましょう。

ビットコインの収益メカニズムはプロトコルに固定され、エンコードされています。ブロックごとのマイニング報酬は3.125ビットコイン、平均ブロック生成時間は10分、1日あたり約144ブロック生成されます。これは、ネットワーク全体で1日あたり約450ビットコインがマイニングされた計算に相当します。30日間の計算に基づくと、世界中のビットコインマイナーは合計13,500ビットコインをマイニングしており、現在のビットコイン価格が約88,000ドルの場合、約12億ドル相当になります。しかし、この収益を記録的な1078 EH/s(Ahashi)ハッシュレートに分配すると、1TH/s(Tehashi)ハッシュレートあたりの最終的な収益は1日わずか3.6セントに過ぎません。これが、1兆7000億ドル規模のネットワーク運営を支える経済基盤のすべてです。 (注:1 EH/s = 10(18) H/s; 1 TH/s = 10¹² H/s)

コストの面では、電力が最も重要な変数であり、そのレベルはマイニングの場所とマイニング マシンの効率によって異なります。

マイナーが最新のS21レベルのマイニングリグ(1テラハッシュあたり17ジュールの電力消費)を使用し、安価な電力を利用できる場合、依然として現金利益を得ることができます。しかし、マイニングリグが主に古いものであったり、電気代が高額だったりする場合は、ハッシュ計算ごとにコストが増加します。現在のハッシュ価格(ネットワーク難易度、ビットコイン価格、ブロック補助金、取引手数料の影響を受ける)では、 1キロワット時あたり0.06ドルの電力を使用するS19レベルのマイニングリグは、かろうじて損益分岐点に達するのがやっとです。ネットワーク難易度が上昇したり、ビットコイン価格がわずかに下落したり、電気代が急騰したりすれば、その経済的実現可能性はさらに低下するでしょう。

具体的なデータを使って分析してみます。

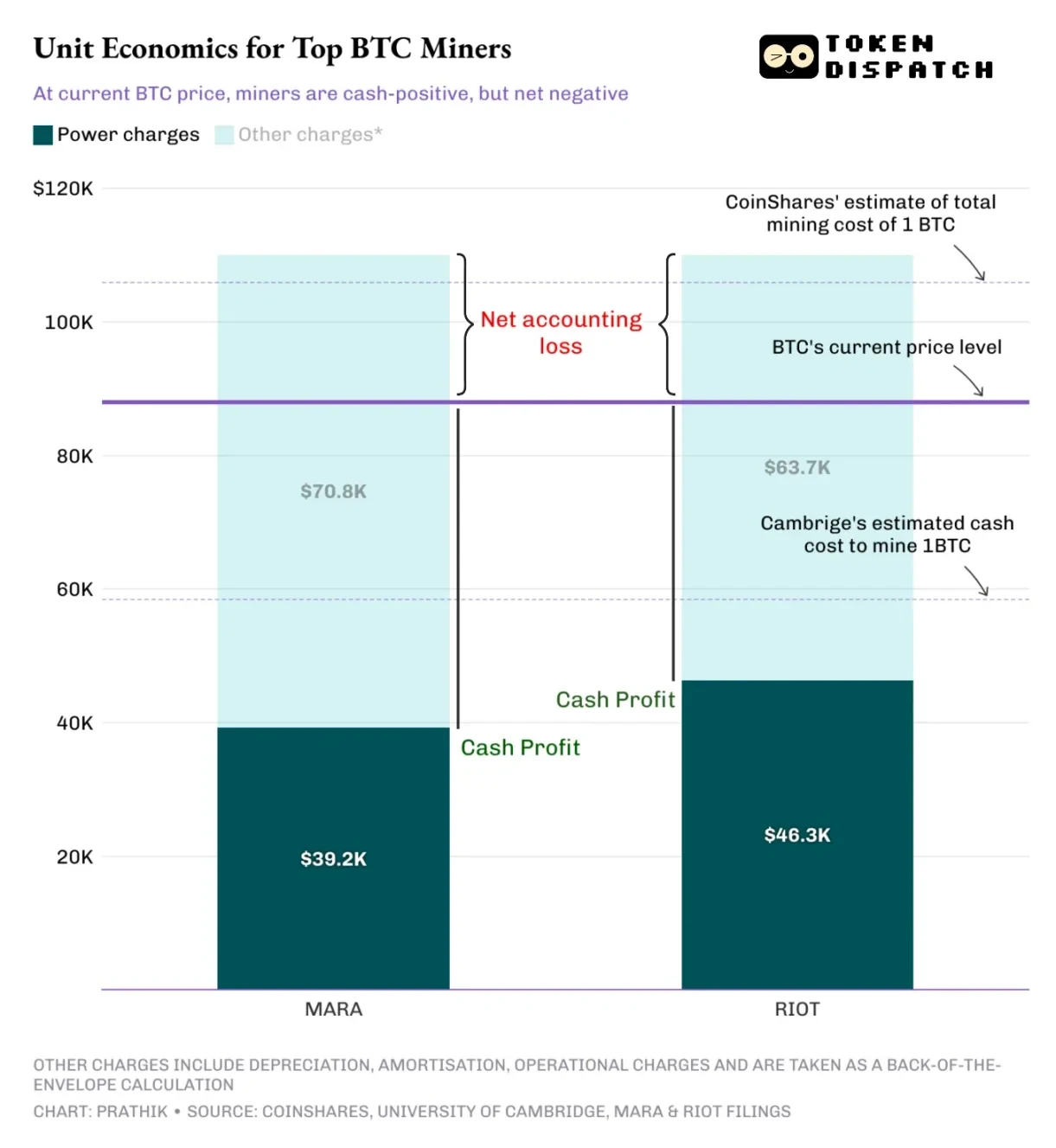

2024年12月、CoinSharesは、上場マイニング企業が2024年第3四半期に1ビットコインをマイニングするのにかかる現金コストを約55,950ドルと推定しました。現在、ケンブリッジ大学はこのコストが約58,500ドルに上昇していると推定しています。実際のマイニングコストはマイナーによって異なります。世界最大の上場ビットコインマイニング企業であるマラソンデジタル(ティッカーシンボル:MARA)の2025年第3四半期の平均エネルギーコストは、1ビットコインあたり39,235ドルでした。2番目に大きい上場マイニング企業であるライオットプラットフォームズ(ティッカーシンボル:RIOT)のコストは46,324ドルでした。ビットコイン価格はピーク時から30%下落して86,000ドルになったにもかかわらず、これらのマイニング企業は依然として利益を上げています。しかし、これは全てではありません。

マイナーは、減価償却費、減損損失、ストックオプション報酬といった非現金費用も考慮する必要があります。これら全てがマイニングを資本集約型産業にしているのです。これらの費用を考慮すると、1ビットコインのマイニングにかかる総コストは簡単に10万ドルを超えてしまう可能性があります。

大手鉱山会社マラソンとライオットの採掘コスト

MARAは自社のマイニングリグとサードパーティのホスト機器の両方を使用してマイニングを行っています。MARAは電気代、減価償却費、ホスティング費用を負担します。概算では、ビットコイン1個あたりの総マイニングコストは11万ドルを超えます。CoinSharesによる2024年12月時点の総マイニングコストの推定値でさえ、約10万6000ドルでした。

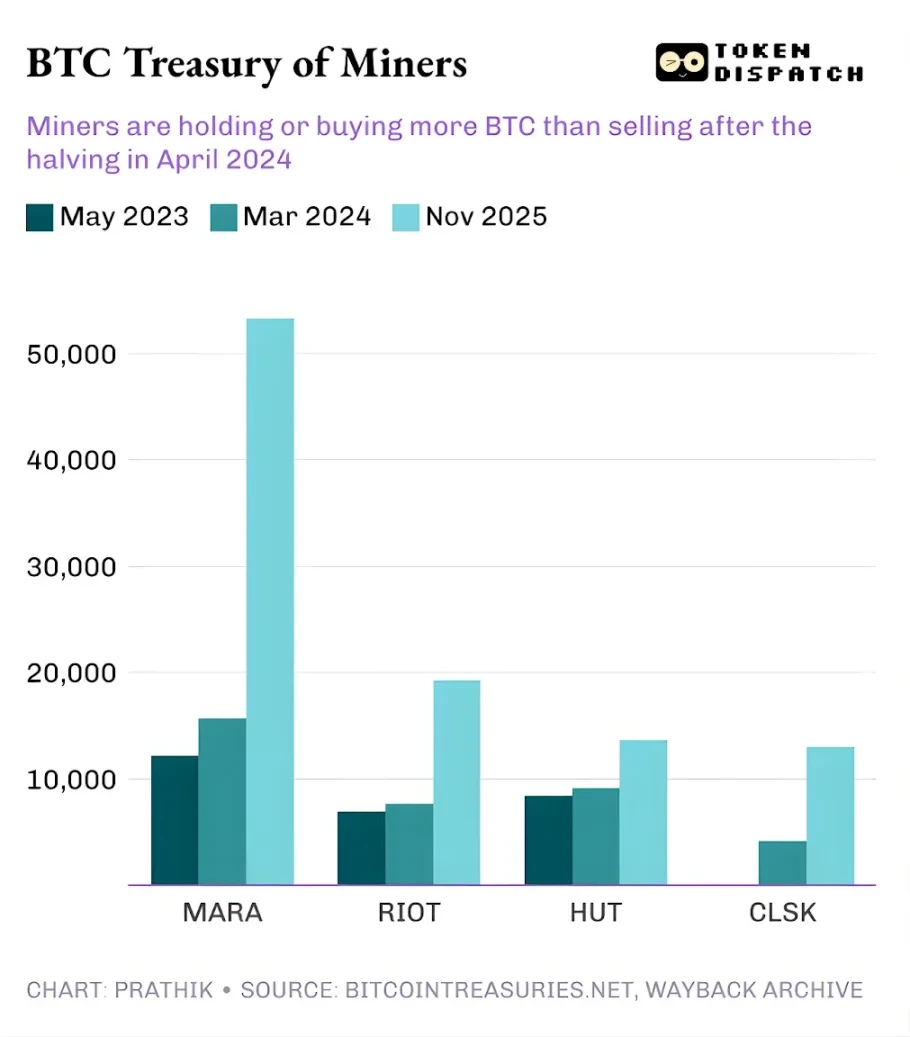

表面上、ビットコインマイニング業界は安定しているように見えます。現金マージンが高く、会計上の利益が見込まれ、事業規模も資金調達を容易にするほど大きいからです。しかし、より深く分析すると、採掘したビットコインをすぐに売却するのではなく、保有し続ける、あるいは市場で保有量を増やすマイナーが増えている理由が明らかになります。

大手マイニング会社のビットコイン準備金

MARAのような強力なマイニング企業は、付随事業と資本市場へのアクセスを有しているため、コストを賄うことができます。しかし、ネットワークの難易度が再び上昇した場合、他の多くのマイニング企業は損失に直面する可能性があります。

要約すると、鉱業業界では、2 つの損益分岐シナリオが共存しています。

第一のタイプは、効率的なマイニングリグ、安価な電力、そして低資本のバランスシートを有する、大規模な産業グレードのマイニング企業です。これらの企業にとって、日々のキャッシュフローがマイナスになるのは、ビットコイン価格が8万6000ドルから5万ドルに下落した場合のみです。現在、彼らはマイニングされたビットコイン1個あたり4万ドル以上の現金利益を生み出していますが、現在の価格水準で会計上の利益を達成できるかどうかは企業によって異なります。

2番目のグループは残りの鉱山会社であり、減価償却、減損、ストックオプション費用を考慮すると損益分岐点に達するのに苦労するだろう。

ビットコイン1枚あたりの総コストを控えめに見積もっても9万ドルから11万ドルですが、これは多くのマイナーが既に損益分岐点を下回っていることを意味します。現金コストは原価を下回っていませんが、会計上のコストがそれを上回っているため、マイナーはマイニングを継続できます。このため、より多くのマイナーがビットコインを売却するのではなく、保有し続けることを選択する可能性があります。

キャッシュフローがプラスである限り、マイナーはマイニングを続けるでしょう。価格が8万8000ドルの水準では、システムは安定しているように見えますが、これはマイナーがビットコインを売却しないことを前提としています。ビットコイン価格がさらに下落するか、マイナーがポジションを清算せざるを得なくなると、損益分岐点に近づくことになります。

したがって、価格暴落は個人投資家やトレーダーに影響を与え続けるものの、現時点ではマイナーに悪影響を与える可能性は低い。しかし、マイナーの資金調達がさらに制限されれば状況は悪化する可能性があり、そうなれば成長のフライホイールが壊れ、マイナーは操業を維持するために関連サービスへの投資を増やさざるを得なくなるだろう。