大手企業が購入を停止、ETFが冷める: ビットコインの最近の下落の本当の理由は何なのか?

- 核心观点:比特币机构购买力显著减弱。

- 关键要素:

- 企业比特币财库增持大幅放缓。

- 比特币ETF资金流入转为波动。

- 机构净买入量跌破挖矿供应。

- 市场影响:价格波动加剧,依赖宏观情绪。

- 时效性标注:短期影响

元のタイトル: ビットコインの最大の購入者が「買い物狂い」ではなくなったのはなぜか?

原作者:オルワペルミ・アデジュモ

原文翻訳:ルフィ、フォーサイトニュース

2025 年のほとんどの期間、ビットコインのサポート レベルは揺るぎないものと思われていました。これは、エンタープライズ デジタル アセット (DAT) と上場投資信託 (ETF) の予想外の連携がこのサポートの基盤を形成したためです。

企業による株式や転換社債の発行を通じたビットコインの購入と、ETFへの流入による新規供給の吸収が相まって、堅固な需要基盤が形成され、ビットコインは金融引き締めの圧力に耐えることができました。

今、この基盤は崩れ始めています。

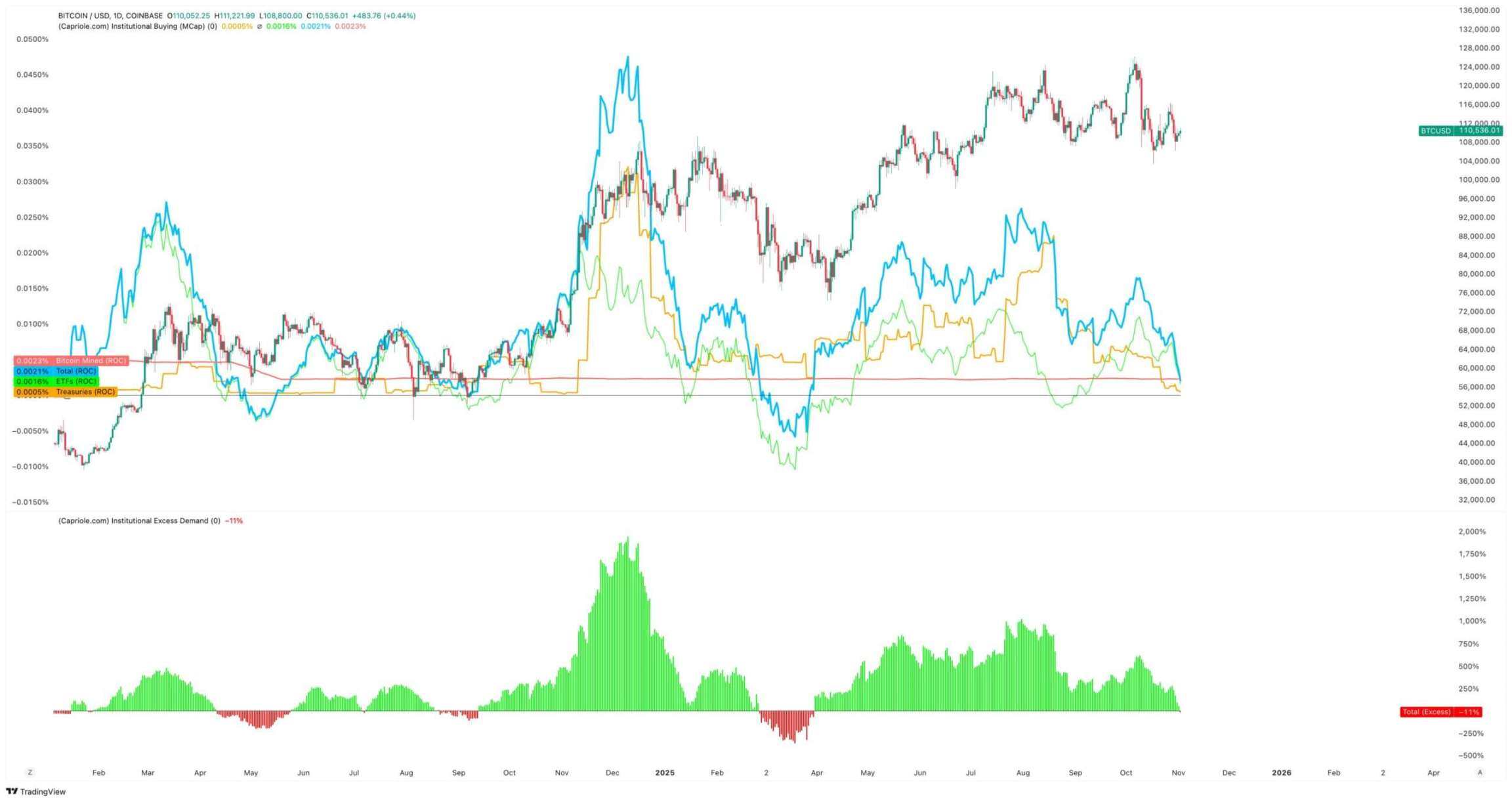

11月3日、カプリオール・インベストメンツの創業者チャールズ・エドワーズ氏は、機関投資家による買いが鈍化したため、自身の強気な期待が弱まっているとXプラットフォームに投稿した。

同氏は「7カ月ぶりに機関投資家の純購入額が日次採掘供給量を下回った。これは悪い兆候だ」と指摘した。

ビットコインの機関投資家による購入量、出典:カプリオール・インベストメンツ

エドワーズ氏は、他の資産がビットコインを上回っているにもかかわらず、この指標が彼の楽観的な見方を支える主な理由であると述べた。

しかし、現状では約 188 社が相当額のビットコインを保有しており、その多くはビットコインへの投資を除けば比較的シンプルなビジネス モデルを採用しています。

ビットコインの国庫保有量は減少

最近「Strategy」に社名を変更した MicroStrategy ほど、企業のビットコイン取引を代表する企業はありません。

マイケル・セイラー氏が率いるこのソフトウェアメーカーはビットコインの財務会社に転換し、現在674,000以上のビットコインを保有しており、単一企業としては世界最大となっている。

しかし、ここ数カ月で購入ペースは大幅に鈍化している。

ストラテジーは第3四半期にわずか約43,000ビットコインを追加し、これは今年四半期としては最低の購入量となった。この期間中に同社が購入したビットコインの一部がわずか数百ビットコインにまで急落したことを考えると、この数字は驚くべきものではない。

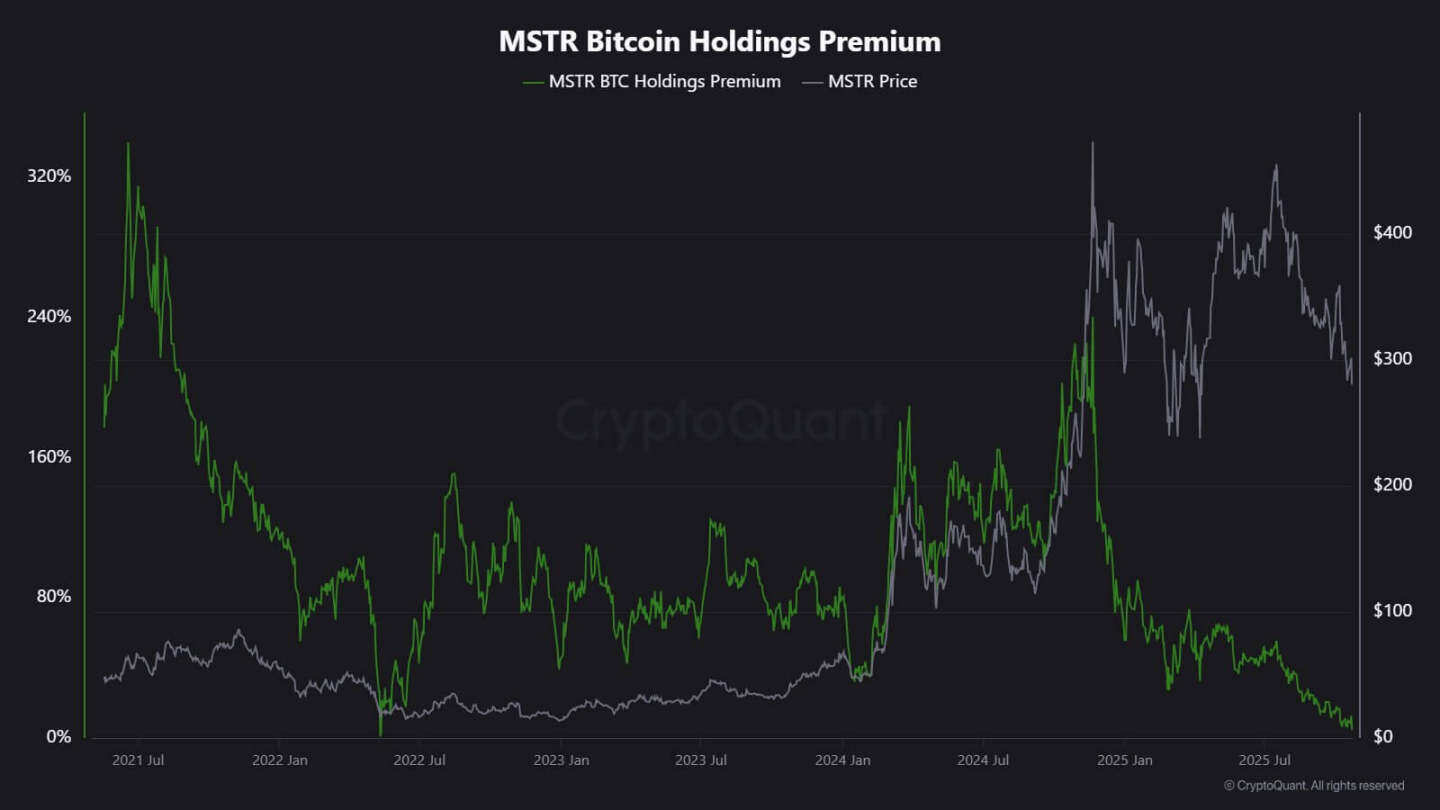

CryptoQuantのアナリスト、JA Maarturn氏は、購入の減速はStrategyの純資産価値(NAV)の低下と関係している可能性があると説明した。

同氏は、投資家はこれまで、ストラテジーのバランスシート上のビットコイン1ドルごとに高額の「NAVプレミアム」を支払っており、レバレッジをかけることで株主はビットコイン価格上昇による利益を実質的に享受できていたと述べた。しかし、このプレミアムは年央以降大幅に縮小している。

評価上の優位性が低下すると、新株発行を通じてビットコインを購入しても大きな価値上昇は得られなくなり、企業が保有株を増やすために資金を調達するインセンティブも低下しました。

マーターン氏は「資金調達が困難になっており、株式発行プレミアムは208%から4%に低下した」と指摘した。

ストラテジー株プレミアム、出典:CryptoQuant

同時に、保有銘柄の冷却化の傾向はストラテジーだけに限ったことではありません。

東京証券取引所に上場しているメタプラネットはかつてこのアメリカの先駆者のモデルに従っていたが、最近株価は急落し、保有ビットコインの市場価値を下回って取引されている。

これを受けて、同社は自社株買いプログラムを承認し、ビットコイン・トレジャリーの拡大に向けた新たな資金調達ガイドラインを導入しました。この動きは、同社のバランスシートに対する自信を示す一方で、「暗号資産トレジャリー」というビジネスモデルに対する投資家の関心が薄れていることを浮き彫りにしています。

実際、ビットコイン資産の成長鈍化は、いくつかの企業合併につながっています。

先月、資産運用会社Striveは、小規模なビットコイン資産保有会社であるSemler Scientificの買収を発表しました。買収後の企業は、約11,000ビットコインを保有することになります。

これらの事例は、信念の揺らぎではなく、構造的な制約を反映しています。株式や転換社債の発行が市場プレミアムを得られなくなると、資本流入は枯渇し、企業買収は当然ながら減速します。

ETF の資金フローはどうなっているのでしょうか?

長らく「新規供給の自動吸収装置」とみなされてきたスポットビットコインETFも同様の弱さの兆候を示している。

2025 年のほとんどの期間、これらの金融投資商品は純需要の大部分を占め、特にビットコインが史上最高値に急騰した時期には、申込数が償還数を一貫して上回りました。

しかし、10月下旬には資金フローが不安定になりました。金利予想の変化を受け、ポートフォリオマネージャーはポジションを調整し、リスク管理部門はエクスポージャーを削減し、一部の週次資金フローはマイナスに転じました。このボラティリティは、ビットコインETFの動向における新たな局面を示しています。

マクロ経済環境は引き締まり、急速な金利引き下げへの期待は薄れ、流動性も低下しています。しかしながら、ビットコインへの市場需要は依然として堅調ですが、「安定した流入」から「脈動的な流入」へと変化しています。

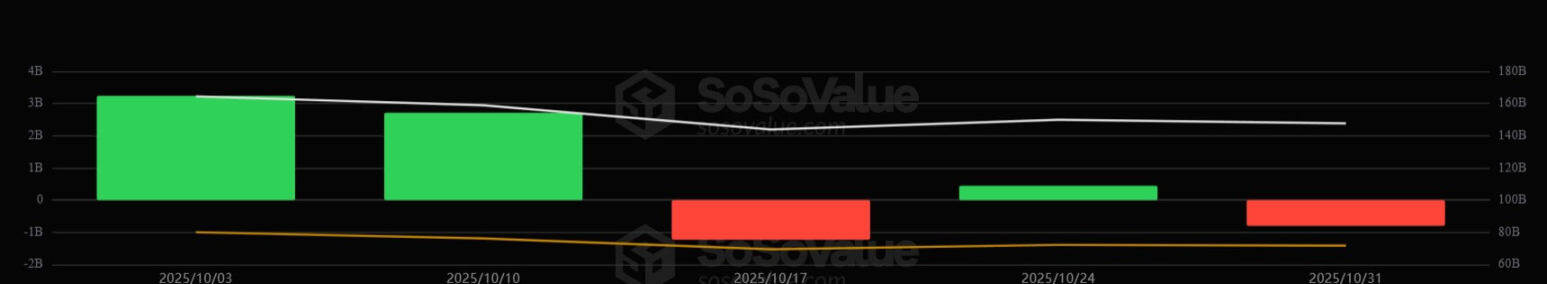

SoSoValueのデータは、この変化を鮮明に示しています。10月の最初の2週間で、暗号資産投資商品は60億ドル近くの資金流入を集めました。しかし、月末までに償還額が20億ドルを超えたため、これらの資金流入の一部は消失しました。

ビットコインETFの週次資金フロー、出典:SoSoValue

このモデルは、ビットコインETFが真に双方向の市場へと成熟したことを示しています。ETFは依然として高い流動性と機関投資家によるアクセスを提供していますが、もはや保有量を増やすための一方的なツールではありません。

マクロ経済シグナルが変動すると、ETF 投資家は市場に参入するのと同じくらい早く撤退する可能性があります。

ビットコイン市場への影響

この変化は必ずしもビットコイン価格の下落を意味するものではありませんが、ボラティリティの上昇を予兆しています。企業やETFの吸収力が低下するにつれて、ビットコインの価格変動は短期トレーダーやマクロ経済のセンチメントに左右されるようになるでしょう。

エドワーズ氏は、このシナリオでは、金融緩和、規制の明確化、株式市場のリスク選好の回復といった新たな触媒が機関投資家の買いを再び活発化させる可能性があると考えている。

しかし、現在、限界購入者はより慎重になり、価格発見は世界的な流動性サイクルに対してより敏感になっています。

その影響は主に次の 2 つの側面に反映されます。

まず、かつてサポートレベルとして機能していた構造的な買いが弱まっています。十分な吸収ができない時期には、それを緩和する安定した買い手が不足するため、日中のボラティリティが上昇する可能性があります。2024年4月の半減期は構造的に新規供給を減少させますが、希少性だけでは持続的な需要がなければ価格上昇を保証することはできません。

第二に、ビットコインの相関特性は変化しつつある。バランスシート買いの動きが鈍化するにつれ、ビットコインは再び流動性サイクル全体と連動して変動する可能性がある。実質金利の上昇とドル高局面では価格に下押し圧力がかかる可能性がある一方、緩和的な環境下では、リスク選好度が改善した局面においてビットコインが再び主導権を握る可能性がある。

本質的に、ビットコインはマクロ反映の段階に再び入りつつあり、デジタルゴールドというよりもむしろ高ベータリスク資産のように振舞っている。

同時に、これらすべては、ビットコインが希少でプログラム可能な資産であるという長期的な見方を否定するものではありません。むしろ、これは制度的ダイナミクスの影響力の高まりを反映しています。かつて個人投資家によるボラティリティからビットコインを守ってきたまさにその機関が、今やビットコインを主流のポートフォリオへと押し上げたまさにそのメカニズムが、ビットコインを資本市場とより密接に結びつけているのです。

今後数カ月は、企業やETFからの自動的な資金流入がない状況でビットコインがその価値保存特性を維持できるかどうかが試されることになるだろう。

歴史的に、ビットコインはしばしば適応力を発揮してきました。ある需要経路が減速すると、別の需要経路が出現します。例えば、国家準備金、フィンテック企業の統合、あるいはマクロ経済緩和期における個人投資家の回帰などが挙げられます。