連邦準備制度理事会が金利を引き下げ、ステーブルコイン事業は好調ではない

- 核心观点:美联储降息终结稳定币利差盈利模式。

- 关键要素:

- Tether年收入或降9.53亿美元。

- Circle可能从盈利滑向亏损。

- 派息稳定币兴起压缩利润空间。

- 市场影响:行业加速转型,洗牌在即。

- 时效性标注:中期影响。

原作者: Sleepy.txt

編集者:かおり

出典: Beating

2025年9月18日、連邦準備制度理事会(FRB)はフェデラルファンド金利を25ベーシスポイント引き下げ、4.00%~4.25%とすると発表しました。これはほとんどの業界にとって金融緩和のシグナルであり、資金調達コストの低下と流動性の増加を意味しました。

しかし、ステーブルコインの発行者にとって、今回の削減は、金利差を利用して簡単に金儲けをするモデルへのカウントダウンが正式に始まったことを意味する。

高金利時代の転換点が到来しました。2022年3月以降、連邦準備制度理事会(FRB)は11回連続で利上げを実施し、金利は5.25%から5.50%の高水準に達しました。この高金利時代は、ステーブルコイン発行者にとって前例のない利益獲得の好機となりました。

現在、インフレ率の低下、成長の鈍化、金融政策の転換により、ステーブルコイン業界の黄金時代は終わりを迎えました。

金利差モデルの終焉へのカウントダウン

ステーブルコインの根底にある収益ロジックは極めて単純かつ直接的です。ユーザーは米ドルを同等の価値を持つトークンと交換し、発行者はその資金を短期米国債やマネー・マーケット・ファンドに投資し、金利差から利益を得ます。

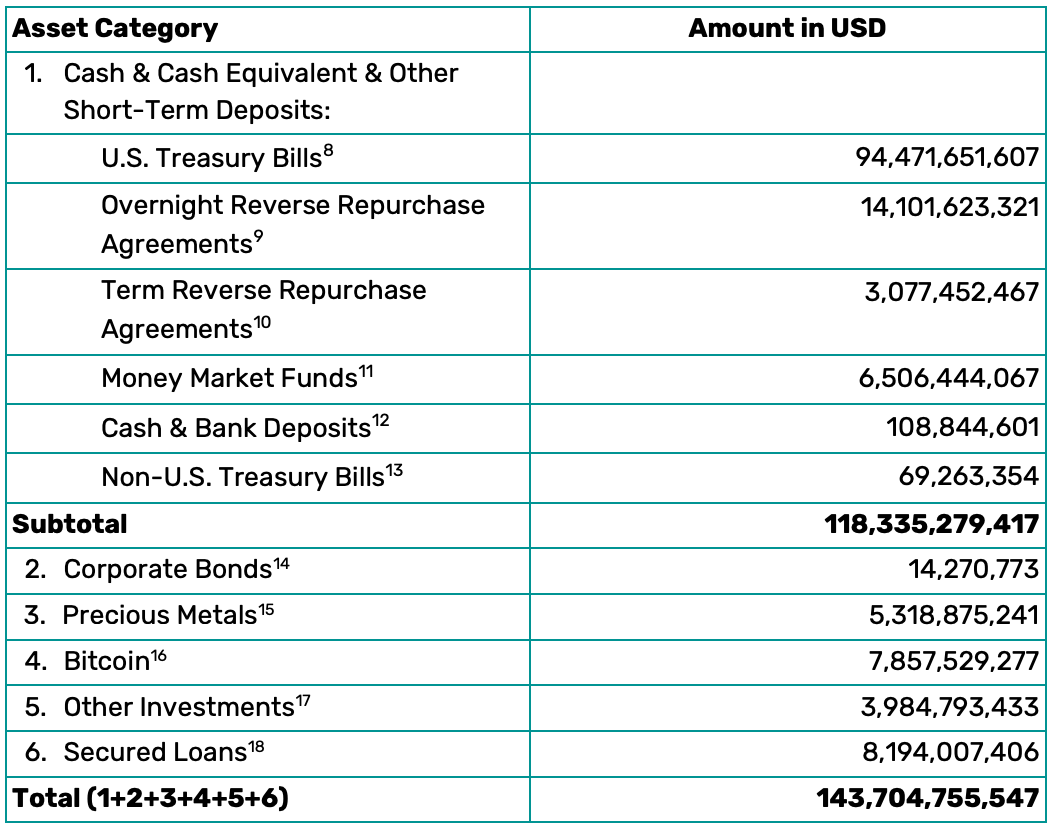

高金利サイクルにおいて、このモデルは驚異的なリターンを生み出します。テザーはその最も顕著な例です。同社の2024年第4四半期の準備金検証報告書によると、同社の年間利益は130億ドルに達し、そのうち約70億ドルは米国債とレポ取引の利息によるもので、総利益の半分以上を占めています。米国債の保有額は合計908億7000万ドルで、総準備金の82.5%を占めています。

流通している法定通貨建てTetherトークンを支える準備金の詳細 | 出典: Tether公式サイトの法医学的意見と包括的な準備金レポート

もう一つの大手ステーブルコイン発行会社であるCircleも同様です。Circleは利益の内訳を全て開示していませんが、開示されている準備金によると、資金の約4分の1を短期米国債に配分し、残りは主にブラックロックが運用するマネー・マーケット・ファンドで保有しています。これもまた、高金利が続く中で安定したキャッシュマシンとなります。

しかし、金利が引き下げられると、真っ先に削減されるのがこの利益率です。

簡単な計算をしてみましょう。例えば、Tether社を例に挙げましょう。同社の2025年第2四半期のアテステーションレポートによると、同社の米国債へのエクスポージャーは1,270億ドルに達しています。金利が25ベーシスポイント低下するごとに、年間約3億1,800万ドルの利息収入が減少することになります。

市場の一般的な予想通り、連邦準備制度理事会が今後さらに2~3回、合計75ベーシスポイントの金利引き下げを実施した場合、テザーの年間収益は約9億5,300万ドル減少することになる。

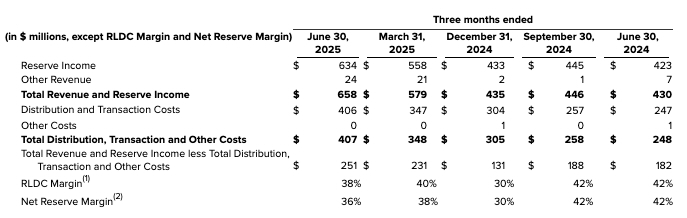

Circleも同様に微妙な立場にあります。2025年第2四半期の財務報告書によると、USDCの平均流通額は610億ドル、準備金収入は6億3,400万ドルです。この額の約80%は短期米国債に充てられています。25ベーシスポイントの金利引き下げは年間収益の約1億2,200万ドルの減少を意味し、75ベーシスポイントの金利引き下げが累計で3億6,600万ドルの減少となります。

問題は、サークルの四半期調整後EBITDAがわずか1億2,600万ドルにとどまっており、金利マージンが縮小すれば、簡単に黒字から赤字に転落する可能性があることだ。

さらに重要なのは、金利差の消失と規模の拡大の間には対称的な関係がないことです。

理論上、金利引き下げは市場のリスク選好度を高め、取引活動を活発化し、ステーブルコインの流通量を拡大させる可能性があります。しかし、この増加は金利ギャップを埋めるのには程遠いものです。

例えば、サークルの現在のファンド規模では、25ベーシスポイントの金利引き下げは約1億2,200万ドルの収益減少につながります。この損失を相殺するには、運用資産を6%、つまり37億ドル増加させる必要があります。累積金利引き下げが75ベーシスポイントに達した場合、サークルは現在のリターンを維持するために21%、つまり126億ドルの拡大が必要になります。

この非対称性は、金利差モデルの根本的な脆弱性を露呈している。高金利環境が緩和されれば、この軌道の配当サイクルは終了するだろう。

配当支払い型ステーブルコインの台頭は、より大きな圧力をもたらしています。ますます多くの機関が、ユーザーに配当を分配し、本来発行者に帰属していた金利スプレッドの一部を削減できる商品を立ち上げています。

この傾向は、従来のステーブルコインの利益率を直接的に圧迫し、発行者に新しいビジネスモデルの模索を加速させることになります。

準マネーファンドからグローバル金融サービスプロバイダーへ

金利スプレッドモデルが終焉を迎えるにつれ、ステーブルコイン発行者は根本的な変革を迫られ、準マネーマーケットファンドからグローバルな金融サービス提供者へと移行しなければなりません。その核となる考え方は、収益の焦点を単一の金利スプレッドから、より広範で持続可能な金融サービス提供へと移行することです。

すでに複数の巨大企業が行動を起こしており、それぞれが鋭い嗅覚を持ち、異なる道を模索しています。これらの試みは、3つの異なる変革の方向性を示しています。

サークル:金融界のディディ

Circle は根本的な変革を試みており、その目標は直感的なアナロジーである Didi で理解できます。

Didiは車を所有していないが、運転手と乗客をマッチングさせることができる。Circleが構築したCircle Payment Network(CPN)も資金を直接扱うことはないが、世界中の銀行や金融機関を結びつけることを目指している。

従来の越境決済は、滴滴出行(Didi)のない配車市場のようなものです。路上で車を拾う必要があり、運転手がいつ現れるか、料金はいくらになるか、途中でどんな問題に遭遇するかは不透明です。CPNは、グローバルな資本フローのためのリアルタイム配車システムを提供することを目指しています。

Circleの共同創業者であるジェレミー・アレール氏はインタビューで、「史上最大級の金融ネットワークを構築している」と述べました。この発言は少し誇張されているように聞こえますが、Circleの野心を反映していると言えるでしょう。

CPNの設計にも独創性があります。資金を直接保有しないため、各国で送金ライセンスを申請する必要がありません。テクノロジーサービスプロバイダーとして、コンプライアンスコストに煩わされることなく、製品イノベーションにより多くのリソースを投入できます。Circleのアセットライトなアプローチとネットワークへの集中が、急速な拡大を可能にしました。

しかし、金融業界の核心は信頼です。伝統的な金融機関の承認を得るため、サークルはサンタンデール、ドイツ銀行、ソシエテ・ジェネラル、スタンダード・チャータードという4つの世界有数の銀行をアドバイザーとして招聘しました。CPNにとって、これらの名前は信頼性の証です。

収益モデルの観点から見ると、Circleは利益率重視から収益創出モデルへと移行しています。Circleは、CPNを通過するすべての取引に対してネットワーク手数料を徴収します。これにより、収益は金利ではなく取引量に連動します。ゼロ金利環境下でも、資金の流れがある限り、利益は生まれます。

しかし、この変革はまだ初期段階にあります。CPNは今年5月に正式にローンチされたばかりで、現在アクティブな決済チャネルはわずか4つです。100以上の金融機関が統合を待ち望んでいるにもかかわらず、収益は今のところ限定的です。Circleの2025年第2四半期財務報告によると、同社の総収益は6億5,800万ドルで、そのうち6億3,400万ドルは準備金によるものでした。その他の収益(CPNを含む)はわずか2,400万ドル、つまり約3.6%を占めています。

出典:Circle 2025第2四半期財務報告書

つまり、Circleの「有料」戦略は明確ですが、その評価額と株価が真に成長を支えるには時間がかかるでしょう。楽観的に見ても、CPNが本格的に収益に貢献し始めるまでには、あと3~5年かかる可能性があります。それまでは、Circleは依然として金利差に大きく依存しており、金利引き下げの影響は避けられない課題です。

Circleは長期的に、包括的なデジタル金融インフラの構築を目指しています。CPNに加え、プログラマティック決済、デジタルID、外国為替決済のためのAPIサービスも開発しています。市場分析によると、CircleがこれらのAPIサービスを通じて1万社の中堅・大企業顧客を獲得し、各社が年間5万ドルから15万ドルの収益を上げた場合、Circleの年間収益は5億ドルから15億ドルに達する可能性があります。

現在、フィリピンのCoins.phからアフリカのFlutterwave、ヨーロッパのOpenPaydからラテンアメリカのdLocalまで、世界中から30社以上のフィンテック企業がネットワークに参加しています。ノードが追加されるたびに、ネットワーク全体の価値は飛躍的に増加します。

これがプラットフォーム経済の魅力です。初期投資は莫大ですが、ネットワーク効果が確立されれば、堀を築くことができます。

Circle の変革戦略は、深いビジネス洞察を反映しています。デジタル時代において、最も希少なリソースは資本そのものではなく、つながりです。

テザー:暗号通貨界のバークシャー・ハサウェイ

バフェット氏が保険会社の株式公開で投資帝国を築いたとすれば、テザー社はステーブルコインが生み出すキャッシュフローを利用して業界横断的な投資ポートフォリオを構築し、早くから「デスプレッド」戦略を開始している。

Tetherの戦略は一言で言えば「逆転の発想」です。

新たな収益源を積極的に模索することで、金利引き下げサイクルが到来する前に、テザーは異なる立場に立つことになる。

Tether社の投資は幅広い分野に及び、ほぼあらゆるセクターを網羅しています。エネルギーは重要なセクターであり、同社は世界規模のビットコインマイニングに大きく投資し、クローズドループシステムの構築を目指しています。ビットコインの生産にはマイニングが必要であり、取引にはUSDTが必要です。USDTの発行はTether社に新たなキャッシュフローをもたらします。

金はTetherのもう一つの核となる構成要素です。同社は87億ドル相当の金を準備金として保有しており、カナダの金鉱会社に2億ドル以上を投資しています。TetherのCEOであるパオロ・アルドイノ氏は、金を「天然のビットコイン」とさえ呼んでいます。

伝統的な金融理論では、米ドルと金の価格は共生関係で上下する傾向があります。テザーは両方の資産を保有することで、効果的に自然なヘッジを実現しています。米ドルの強弱に関わらず、少なくとも一部の資産は価値を維持します。

外部の人々を最も驚かせたのは、テザー社が商品取引金融に参入したことでした。この「古風」なビジネスは、同社に多大な利益をもたらしました。

テザーは豊富なキャッシュフローを活用し、原材料輸送のための短期融資を提供しています。関係者によると、この事業規模は数十億ドルに達しています。従来の銀行は一般的にこの市場に慎重、あるいは敬遠する傾向があるため、テザーはその隙間を埋め、安定した金利スプレッドを確保しています。

ポートフォリオ理論の観点から見ると、Tether の戦略は、ハリー・マーコウィッツが提唱した「すべての卵を 1 つのバスケットに入れてはいけない」という現代ポートフォリオ理論と一致しています。

テザーは、エネルギー、金、コモディティファイナンスなど、様々な資産や業界への投資を分散することで、単一事業への依存を大幅に低減しました。その結果、2025年第2四半期には49億ドルの純利益を達成し、その大部分はこれらの分散投資からの貢献によるものでした。

しかし、この戦略により、Tether はますます複雑になり、外部の世界がその動作ロジックを完全に理解することが難しくなります。

Circle が透明性の高い運営を重視しているのとは異なり、Tether の情報開示は制限されることが多く、その資産の安全性に対する市場の懸念が深まっています。

より深刻な問題は、ステーブルコインの核となる価値は安定性と透明性にあるということです。発行体が過度に分散すると、システミックリスクが生じるのでしょうか?投資で大きな損失が発生した場合、USDTの安定性は影響を受けるのでしょうか?これらの疑問は未解決のままです。

それでも、テザーの戦略は現実的な判断を示している。不確実性に満ちた業界において、早期の計画とリスク分散はそれ自体が一種の生存の知恵と言えるだろう。

Paxos: ステーブルコイン界のFoxconn

Circleが金融界のDidiを目指し、Tetherが暗号資産界のバークシャー・ハサウェイを築き上げているとすれば、Paxosはステーブルコイン界のFoxconnと言えるでしょう。Foxconnは自社ブランドのスマートフォンを販売しておらず、AppleやHuaweiといった大手企業向けに製造を行っています。同様に、Paxosも自社ブランドを優先するのではなく、金融機関向けに包括的なステーブルコイン発行サービスを提供しています。

このポジショニングは、金利引き下げ局面における耐性の高さを如実に示しています。CircleとTetherが金利スプレッドの縮小を懸念する一方で、Paxosは長年にわたり顧客との利益分配に慣れてきました。一見不利に見えるこの仕組みは、実際には同社にとって緩衝材となっています。

Paxos のビジネス哲学は、「プロフェッショナルにプロフェッショナルな仕事をさせる」という一文に要約できます。

PayPalは4億3000万人のユーザーを抱えているものの、ブロックチェーン技術の専門知識が不足しています。スタンダードチャータード銀行は世界的なネットワークを誇りますが、ステーブルコインの経験が不足しています。Krakenは暗号通貨を理解していますが、規制に準拠したステーブルコイン製品を必要としています。Paxosは、これらの巨大企業を支える技術頭脳となることを目指しています。

従来のモデルでは、ステーブルコインの発行者がすべての技術、市場、規制リスクとコストを負担します。PaxosのOEMモデルでは、市場リスクとブランドリスクは顧客に委ね、技術リスクとコンプライアンスリスクは自ら管理します。

PayPalのPYUSDはその好例です。独自のチームを構築するには何年もかかり、数億ドルもの投資と複雑な承認プロセスに直面する可能性もありました。しかし、Paxosを導入したことで、PayPalはわずか数か月で製品をリリースすることができ、リソースをユーザー教育と適用シナリオの拡大に集中させることができました。

さらに興味深いのは、Paxos が「ステーブルコイン連合」を構築していることです。

2024年11月、PaxosはUSDGステーブルコインを中核製品とするGlobal Dollar Networkを立ち上げました。このネットワークは、Kraken、Robinhood、Galaxy Digitalなど、多くの著名な機関によって支えられています。

スタンダードチャータード銀行は準備金管理パートナーとなり、現金および保管を担当します。この「連合」構想は、異なるブランドのステーブルコインが同じインフラを共有し、相互運用性を実現するというものです。これは、異なるブランドのAndroidスマートフォンで同じアプリケーションを実行できるのと同じです。

このアプローチの背後には、私たちのビジネスモデルの進化があります。Paxosは規模だけを追求するのではなく、効率性とエコシステムにおける連携を重視しています。私たちの競争力の核となるのは、ユーザー数ではなく、パートナーにどれだけの価値を創造できるかです。

同社の収益構造もこの理念を反映しており、技術ライセンス料、コンプライアンスサービス料、運営管理料、そして積立金収入分配金といった多様な収入源から構成されています。これにより、金利引き下げ局面においても安定したキャッシュフローを維持することが可能となっています。

さらに深く見てみると、Paxos は「インフラストラクチャ」を再定義しようとしています。

従来の金融インフラはパイプラインであり、資金の流れを担う唯一の存在です。一方、Paxosが構築したプラットフォームは、価値の創造と分配を同時に担っています。パイプラインからプラットフォームへのこの移行は、将来のステーブルコイン業界の原型となるかもしれません。

もちろん、このモデルには弱点もあります。裏方として活動するPaxosは、ユーザーやブランドへの直接的な認知度を高めるのに苦労しています。しかし、分業が重視される時代においては、この目立たなさが強みとなり得ます。競合相手と認識されることなく、あらゆる潜在顧客にサービスを提供できるからです。

ステーブルコインビジネスの未来

複数のステーブルコイン大手による試みは、業界の今後の方向性を示唆しています。ステーブルコインは、単一の価値保存ツールから、より広範な金融インフラへと移行しつつあります。

最初の方向は支払いネットワークです。

ステーブルコインは、SWIFTやVisaといった従来のネットワークに匹敵する、新世代の決済チャネルとして着実に成長しています。従来のシステムと比較して、ステーブルコインを基盤とした決済ネットワークは、24時間365日体制のグローバル資金決済を実現し、クロスボーダー決済の基盤インフラとなりつつあります。

従来のクロスボーダー決済には複数の仲介業者が必要であり、それぞれが時間とコストを増加させます。一方、ステーブルコイン決済ネットワークは、資金の供給者と需要者が直接接続することを可能にします。CircleのCPNはこのトレンドを象徴するものであり、金融機関がコルレス銀行モデルを回避できるグローバルなリアルタイム決済システムの構築を目指しています。

この基盤を基に、ステーブルコイン企業はより幅広い金融サービスへと事業を拡大しています。ステーブルコインを伝統的な金融への入り口として活用し、融資、保管、決済といったサービスを提供するなど、銀行サービスに類似したサービス提供を始めています。スマートコントラクトを活用することで、これらのサービスは運用コストの削減、透明性の向上、自動化の強化を実現しています。

さらに重要なのは、ステーブルコインが企業の財務や貿易の分野に進出し、多国籍企業に財務管理、サプライチェーンファイナンス、国際決済ソリューションを提供していることです。このように、ステーブルコインは個人ユーザー向けの取引手段から、企業レベルの決済・資金調達ツールへと進化しています。

資産管理は別の方向です。

かつては、準備金はほぼ全額が米国債に投資されていました。米国債は安全性は高いものの、リターンは限定的でした。金利低下の環境下、発行体は透明性とリターンのバランスを取るため、より分散した資産配分を模索し始めています。テザー社の金とコモディティへの投資は、この模索の好例です。準備金ポートフォリオを分散させることで、発行体は安定性を確保しつつ、準備金自体を新たな収益源にしようとしています。

これは、ステーブルコイン企業が金融システムにおける周辺的な役割に満足しなくなったことを意味します。彼らの目標は、新たな金融システムの中核インフラとなることです。しかし、この野望が実現できるかどうかは、技術革新、規制遵守、そしてビジネスモデルの間で健全なバランスを見つけられるかどうかにかかっています。

再編が差し迫っており、最も適した者だけが生き残るだろう

金利引き下げの実施により、金利差モデルの脆弱性が露呈しました。金利差に依存した収益モデルは機能不全に陥り、ステーブルコイン業界は再編に直面しています。企業が生き残れるかどうかは、ビジネスモデルのアップグレードのスピードと変革の徹底度にかかっています。

出版社にとって、変革は短期的にはしばしば不快な決断を意味しますが、長期的な存続のためには不可欠です。そのためには、勇気と将来のトレンドを見極める能力の両方が求められます。

競争の焦点は発行規模からサービス能力へと移るかもしれません。ステーブルコインを単なるトークン発行ではなく、真に金融サービスプラットフォームへと変革できる者が、新たな環境で確固たる地位を築く可能性が高くなるでしょう。

この観点から見ると、FRBの利下げは単なる金融政策の調整ではなく、ステーブルコイン業界にとってのストレステストとしても機能している。この危機を乗り越えられる企業は、将来の金融市場においてより重要な地位を占めることになるだろう。一方、依然として単一の金利差モデルに依存している企業は、困難に直面する可能性がある。