mNAVプレミアムから1000億ドルのビジョンへ:マイケル・セイラーのビットコイン信用帝国への旅

- 核心观点:MicroStrategy创新融资模式,推动比特币积累。

- 关键要素:

- 永续优先股融资60亿美元。

- 散户投资者占比高达25%。

- 持有比特币超62万枚。

- 市场影响:可能重塑数字资产企业融资方式。

- 时效性标注:中期影响。

原作者:レスリー

ウォール街の金融イノベーションの歴史において、マイケル・セイラー氏ほど卓越した人物はそう多くありません。彼は個人的な信念を企業戦略へと転換し、ひいては業界全体の資金調達モデルを再構築しました。ストラテジー(旧マイクロストラテジー)の会長であるセイラー氏は、前例のない金融実験を推進しています。それは、従来の株式および負債による資金調達を永久優先株に置き換え、積極的なビットコイン蓄積戦略の資金調達を行うというものです。

ブルームバーグによると、ストラテジーは今年、4回の永久優先株発行を通じて市場から約60億ドルの資金調達に成功した。最新ラウンドの「Stretch」(STRC)では25億ドルを調達した。マイケル・セイラー氏はSTRCをストラテジーの「iPhoneモーメント」と表現し、ビットコイン保管庫にスケーラブルかつ低ボラティリティの資本市場へのアクセスを提供する可能性を強調した。

これまで無名だったこのビジネスインテリジェンスソフトウェア企業は、ビットコインへの揺るぎない信念によって、莫大な資金を調達してきました。8月18日時点で、Strategyは629,400ビットコインを保有しており、投資総額は331億3,900万ドルに達します。これは現在の市場価格で720億ドルを超える価値です。

世界中でビットコインを保有する上場企業トップ100社(出典:bitcointreasuries.net)

さらに驚くべきは、最新の永久優先株発行の4分の1近くを個人投資家が占めていることです。これは、従来の企業優先株市場ではほぼ想像もできない数字です。しかし、この金融工学的な取り組みの背後には、かつてファンに「ビットコインのために腎臓を売れ」と訴えた過激な伝道師と、彼の信念に従う意志を持つ大勢の個人投資家がいます。

デジタル資産業界を一変させる可能性のあるこの金融実験を理解するには、最初から始める必要があります。

永久優先株の仕組みと歴史

永久優先株は、債券の保証された利回りと株式の永続性を組み合わせた、満期日が定められていないハイブリッド金融証券です。発行会社は元本を返済する必要がなく、合意された配当金を定期的に支払うだけで済み、投資家の資金を無期限に活用することができます。

投資家の観点から見ると、永久優先株を購入することは「配当金を受け取る永久的な権利」を取得することと同じです。収益は、従来の債券の満期時の元本の回収ではなく、継続的な配当収入から主に得られます。

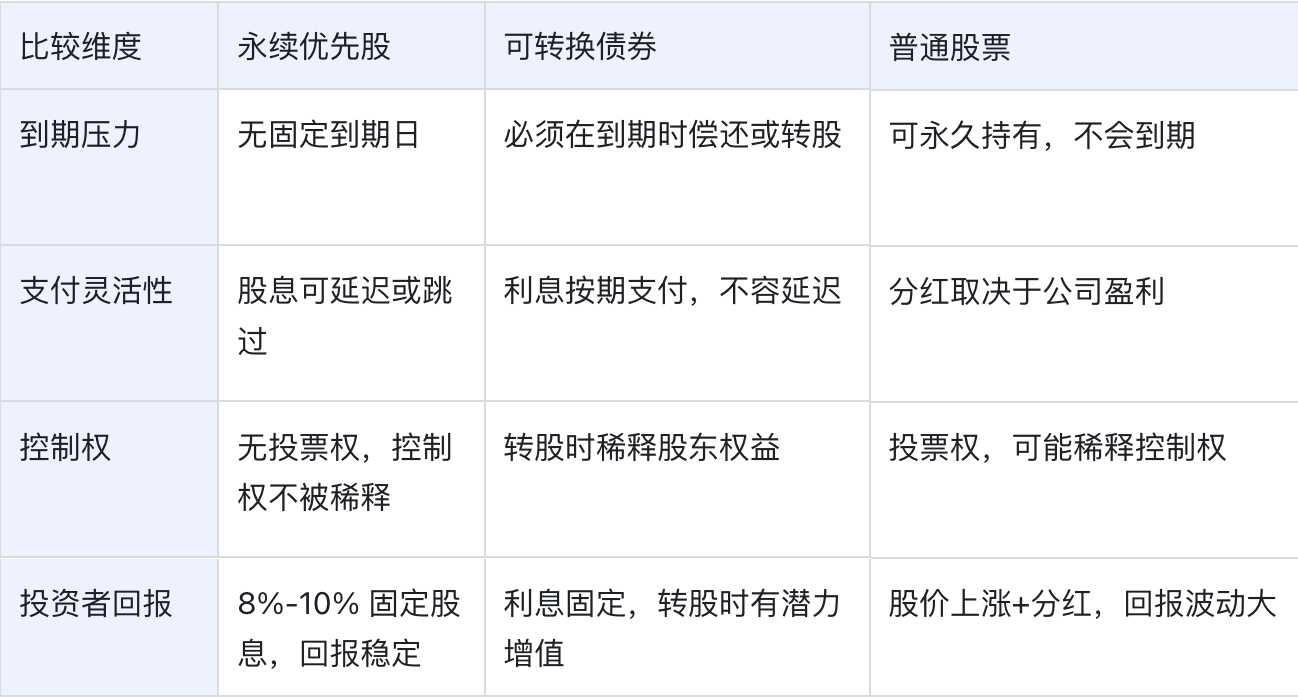

次の表は、永久優先株、転換社債、普通株をいくつかの主要な側面で比較したものです。

要約すると、永久優先株は負債と資本の間にある「第 3 の種類の資金調達手段」です。

• 企業にとっては、元本の返済をすることなく長期間資本を固定し、柔軟な配当契約によりキャッシュフローの圧力を軽減し、追加の普通株式の発行による株式希薄化を回避することができます。

• 投資家にとって、永久優先株は資本構成では負債より下位に位置付けられますが、一般的にはより高く、より保証された収益を提供し、会社の清算時には普通株よりも先に支払われます。

そのため、資金調達面の柔軟性と投資面の安定した収益を両立しており、企業の資金運用においてますます重要な選択肢となりつつあります。

永久優先株はストラテジーに柔軟な資金調達手段を提供しますが、その市場変動性、流動性、構造リスクを無視することはできません。

• 市場のボラティリティと流動性リスク:ビットコイン価格のボラティリティは、この戦略の返済能力と借り換え能力に直接影響を及ぼします。配当支払いの負担は、資金調達規模に応じて増大します。セイラー氏の「HODL」戦略によれば、ビットコインの売却は、同社のキャッシュフロー獲得経路をさらに制限します。

• 資金調達モデルの構造的リスク:非累積型永久優先株の配当支払いは発行者の裁量に委ねられているため、市場の信頼が揺らいだ場合には借り換えが困難になる可能性がある。また、個人投資家への過度の依存により、個人投資家の関心が薄れると、機関投資家にとっての魅力が損なわれる可能性がある。

• 市場バブルとシステミックリスク:暗号資産トレジャリー会社モデルはバブルの兆候を示している可能性があります。市場の需要が枯渇すると、この資金調達モデルに依存している企業は資本連鎖の断絶のリスクに直面し、それが市場のより広範な変動を引き起こす可能性があります。

セイラーは2024年初頭から、株式および債券による資金調達で400億ドル以上を調達しました。ストラテジーは今年に入ってから、4回の永久優先株発行を通じて約60億ドルを調達しました。セイラーは、理論上は1,000億ドルから2,000億ドルもの資金調達が可能だと主張しています。これら4回の発行は、戦略の明確な進化と明確な市場ポジショニングを示しています。

先月、Strategyは変動利付永久優先株STRC(Stretch)を上場しました。これは、ビットコインへの間接的なエクスポージャーを求めるインカム志向の投資家に、安定した価格設定と高いリターンを提供することを目的として設計されています。STRCは1株あたり100ドルの額面価格で、毎月配当を支払い、当初は年率9%の利回りとなります。

セイラー氏がSTRC(ストレッチ)を立ち上げたのは、そのアクセスしやすさを重視したからです。彼が以前、革新的だが過度に複雑でボラティリティが高いと提唱したSTRK、STRF、STRDといった商品とは異なり、STRCは利回りを高めた貯蓄口座のようなものです。短期投資と低い価格ボラティリティに焦点を当てることで、長期的なボラティリティに伴うリスクを排除しながら、銀行預金よりも高い利回りを提供します。ビットコインによる過剰担保により、STRCはビットコイン価格の変動時でも額面価格の100ドル付近で取引され、投資家にとってより安定的で魅力的な投資オプションとなります。

なぜ永久優先株を選ぶのか?ビジネスモデルの根本的な転換

従来の資金調達モデルのボトルネックが明らかになるにつれ、永久優先株は、mNAVプレミアムの圧縮と新たな資金源の探索という文脈において、Strategyにとってビジネスモデルを根本的に変革するための重要な選択肢となりました。

1. 伝統的な資金調達モデルはボトルネックに直面:mNAVプレミアムの圧縮

この戦略の永久優先株実験は、mNAVプレミアムの圧縮という真の課題から生まれました。

いわゆるmNAVプレミアムとは、ストラテジー・アンド・カンパニーの株価が保有するビットコインの純資産価値を一貫して上回る現象を指します。このプレミアムはかつてセイラー氏の「金融マジック」の中核を成していました。同社はビットコインの実際の価値よりも高い価格で資金を調達し、事実上「コインを割引価格で購入する」ことができました。しかし、クリア・ストリートのディスラプティブ・テクノロジー・エクイティ・リサーチ・アナリスト、ブライアン・ドブソン氏は、「mNAVプレミアムはここ数週間で縮小しており、ストラテジー・アンド・カンパニーの経営陣が過度の希薄化を懸念しているのは当然だ」と指摘しています。

この変化により、ストラテジーは新たな資金調達手段を模索せざるを得なくなりました。mNAVプレミアムの縮小に伴い、従来の普通株発行は著しく効率性が低下しました。転換社債市場はコストが低い一方で、重要な資金調達源であった個人投資家の参入を阻んでいました。こうした制約への必然的な対応として、永久優先株の登場が生まれました。

2. 新たな資金調達源の発見:個人投資家の「信仰主導型」モデル

さらに重要なことは、セイラー氏が、個人の影響力を企業資本に直接変換するという前例のない資金調達の機会を発見したことだ。

マイケル・セイラーは現在450万人のXフォロワーを抱えている(出典:Xプラットフォーム)

バンク・オブ・アメリカのグローバル・コンバーティブル・優先株戦略部門責任者、マイケル・ヤングワース氏は、「私の知る限り、Strategyほど個人投資家の熱意をうまく活用した企業は他にありません」と認めています。直近のSTRC発行では、個人投資家が25%を占めており、これは従来の企業優先株市場ではほとんど想像もできない数字です。

これらの個人投資家は、Strategy社に対し、信頼に基づく投資モデルを採用しており、比較的安定した資金源を提供しています。機関投資家と比較して、彼らは短期的な市場変動の影響を受けにくく、より高いリスクプレミアムを受け入れる姿勢も持っています。この独自の投資家構造は、従来の企業と比較したStrategy社の重要な競争優位性となっています。

3. 戦略的変革とアップグレード:エクイティファイナンスからハイブリッド資本構造へ

永久優先株の導入は、Strategy のビジネス モデルに根本的な変化をもたらします。

従来の戦略モデルでは、資金調達は株価上昇に依存しますが、このモデルは市場センチメントとビットコインの価格変動に大きく左右されます。新しいモデルでは、永久優先株を通じて比較的安定した「中間層」を形成します。優先株の投資家は比較的確実な配当利回りを得る一方、普通株の株主はより大きなボラティリティリスクを負います。企業は、満期日が一致する永久資金を受け取り、永久資産であるビットコインを保有します。

この資本構成の再設計により、Strategyは市場サイクルへの対応力を高めることができます。ビットコイン価格が下落し、mNAVプレミアムが消失した場合でも、同社は永久優先株を通じて資金調達能力を維持することができます。

4. 最終目標: 1,000億ドル規模のBTCクレジットコンセプトの構築

セイラー氏の野望はこれをはるかに超える。彼は「理論上は1000億ドル、いや2000億ドルもの資金を調達できる」と推測し、ビットコインを基盤資産とする大規模な「信用」システムの構築を目指している。

このビジョンの核となるロジックは、従来の企業資金調達のあり方を完全に覆すものです。製品やサービスからのキャッシュフローに頼るのではなく、「ビットコイン保有 → 株価プレミアムの創出 → ビットコイン購入のための資金調達 → 正のフィードバックループの形成」という自己強化メカニズムを構築します。永久優先株や転換社債といった多層的な資金調達ツールを通じて、ストラテジーは変動の激しいデジタル資産を安定した収入源へと転換し、mNAVプレミアムを活用して「ビットコインを割引価格で購入」することで裁定取引の機会を獲得し、最終的にはビットコインを中心とした金融帝国を築き上げようとしています。

しかし、この金融実験にはリスクが伴います。成功すれば、ビットコインは投機資産から広く受け入れられる金融担保へと変貌を遂げる可能性があります。しかし、空売り投資家のジム・チャノス氏が警告するように、ビットコイン価格が下落した場合、8~10%の永久配当は大きな負担となる可能性があります。ラトガース大学ロースクールのユリア・グセバ氏は、「市場の需要が枯渇すれば、このモデルはもはや持続不可能になる」とさえ率直に述べています。セイラー氏はストラテジーの未来、つまりデジタル資産が現代金融システムの根本的なルールを再定義できるかどうかに賭けているのです。

結論: イノベーションかリスクか?

ストラテジーの永久優先株の実験は、デジタル資産企業の資金調達モデルにおける重要なイノベーションです。マイケル・セイラーは、金融イノベーションを通じて、個人の影響力、市場心理、そしてデジタル資産投資を巧みに組み合わせ、前例のない企業発展の道を切り開きました。

より広い視点から見ると、ストラテジー社のこの実験は、デジタル経済における企業と投資家の関係を根本的に再構築するものです。キャッシュフロー、収益性、バランスシートに基づく従来の企業評価システムは、ここでは全く機能しません。代わりに、資産価値上昇への期待と市場センチメントに基づく新たな価値創造メカニズムが出現しつつあります。これは金融イノベーションであるだけでなく、現代企業理論の限界を試すものでもあります。

最終的な結果がどうであれ、ストラテジーの実験は、後続のデジタル資産企業にとって再現可能なテンプレートを提供した。また、規制当局への警鐘にもなっている。企業の資金調達が個人投資家の感情や資産バブルにますます依存するようになる中で、従来のリスク管理フレームワークは依然として投資家の利益を効果的に保護できるのだろうか?この問いへの答えが、デジタル資産業界の将来の方向性を決定づけるだろう。