ENA プロジェクトの詳細な解釈

原作者: @Peng_Investment (大鵬は風とともに昇る)

ENA (Ethena) により、Web3 の世界は独立した通貨 (ステーブルコイン) の発行と価格設定の権利を持つことが可能になり、将来の大きな成長の可能性と想像力が生まれます。 ENA プロジェクトの投資調査について詳しく知りたい場合は、この記事を詳しく読むことができます。

第1章 プロジェクト概要

1.1 プロジェクトの紹介

ENA (イーテナ) について、多くの人は ENA が分散型安定通貨 USDe プロジェクトであると理解しています。これは、従来の暗号ネイティブに依存しない方式を提供します。銀行システム インフラストラクチャ向けの通貨ソリューション、および世界的にアクセス可能な米ドル建て商品である「インターネット ボンド」 。集中型のステーブルコインと比較すると、Ethena には多くの利点といくつかの欠点があります。しかし、実際には、ENA プロジェクトには、Web3 世界の独自の通貨発行と基本的な評価の問題を解決し、通貨発行権を Web3 世界に戻すという、より深い意味があると私は考えています。

ENA のより深い意味を理解するには、まず通貨の発展を理解する必要があります。人類史上最初の分業は、物の交換に変化をもたらしましたが、取引相手との持ち運びや取引の不便さが、実物通貨の出現につながりました。

人類の最初の通貨は主に貝殻などでしたが、その後徐々に青銅(後に銅に変化)、銀、金、鉄などに進化してきました。銅や鉄は酸化しやすく、切りにくいため、次第に銀や金が使われるようになりました。人々が認識する通貨となった。しかし、手工業経済の急速な発展と急速な富の蓄積により、伝統的な銀や金では人々のニーズを満たすことができなくなったため、紙幣(中国で最も初期の銀紙幣)が発明されました。紙幣の発明は経済発展を大きく促進しましたが、各紙幣の背後には額面に相当する銀または金の在庫があり、これはしばしば銀本位制または金本位制と呼ばれます。米ドルの発展は、米ドルのハードカレンシーと国際的特質を保証する典型的な金本位制システム(ブレトンウッズシステム)によるものです。言い換えれば、毎年より多くの金が採掘/埋蔵されるほど、より多くのお金(元の米ドルなど)を印刷できるようになります。

しかし、経済が新たな発展段階に達し、金準備が追いつかないと、ブレトンウッズ体制の固定比例通貨制度はすぐに課題に直面し、最終的には「スミス協定」で崩壊を宣言されざるを得ませんでした。それ以来、米国を代表とする世界の主要国の通貨発行は、金本位制から国債本位制へと徐々に移行してきました。少し前に、別の主要国も同様の国債本位制の通貨発行メカニズムを採用しました。アメリカへ。具体的には、国が超長期国債(10年、20年、30年、50年など)を発行すると、中央銀行は同額の紙幣を印刷して超長期国債を購入します。通貨の発行を達成するために国が発行する債券の利点は、投資のために政府に多額の現金をもたらすことができることと、一般に「水の解放」として知られるより多くの通貨の流動性を市場に注入できることです。水を放出する目的は本当は経済を刺激することだが、通貨の過剰発行という罠に陥りやすい。

Web3 の世界に戻って、ENA プロジェクトを再検討してみましょう。その「インターネット ボンド」の価格設定コンセプトは特に馴染みがあると思いますか?具体的な投資ロジックは何ですか?

1.2 投資ロジック

BTCやETHなどは、まず現実世界の金と同様に高品質な資産であり、決済や購入に使用できますが、本質的には資産であり、通貨建てや発行通貨ではありません。しかし、web3 の活発な発展に伴い、市場はより多くの流動性を必要としています。現在、これは主に従来の金融インフラに依存する集中型ステーブルコイン USDT および SUDC の使用によって実現されています。集中型ステーブルコインは 3 つの最大の課題に直面しています。

(1) 債券担保(米国国債など)は規制された銀行口座に保管する必要があり、これによりヘッジできず、規制の監視を受けやすい保管リスクが生じます。

(2) 既存の銀行インフラへの依存度が高く、米国を含む特定の国で規制が進化している。

(3) 発行者はデカップリングリスクを利用者に転嫁しながら、裏付け資産の活用により生じた収益を内部化するため、利用者は「ノーリターン」のリスクに直面することになる。

したがって、従来の金融インフラに依存しない、分散型で合理的かつ安定した資産が、取引通貨および資金調達の中核となる基本資産として使用できる唯一の方法です。集中型注文帳と分散型注文帳はどちらも、独立した合理的に安定した準備金安定化資産がなければ本質的に脆弱です。

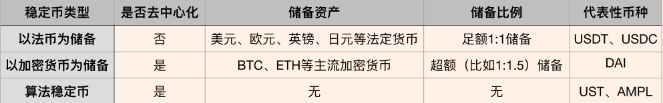

ENA のずっと前から、ステーブルコインの分散化を試みる先駆者がすでに存在しており、その代表的なものとして MakerDAO (DAI)、UST などが挙げられます。しかし、これらの先駆者は、スケーラビリティ、メカニズム設計、およびユーザー インセンティブの欠如に関連する多くの問題に直面しました。

(1) 「過剰担保ステーブルコイン」(通常は MakerDAO の DAI、1.5 倍のプレッジレートに代表される)は、その成長がイーサリアムチェーン上のレバレッジ需要の増大とイーサリアムの急速な台頭と一致しているため、歴史的にスケーリングの問題に直面してきました。切り離せないものです。たとえば、DAO の誓約率は 1.5 倍、清算誓約率は 1.4 倍ですが、これらは非効率であり、誓約意欲がありません。最近、一部のステーブルコインはスケーラビリティを向上させるために国債を導入し始めていますが、その代償として検閲への耐性が犠牲になっています。

(2) 「アルゴリズム ステーブルコイン」(UST に代表される)の仕組み設計は、本質的に脆弱で不安定であるため、課題に直面しています。このような設計は、持続的に拡張可能である可能性が低いです。

(3) 以前の「デルタ・ニュートラル合成ドル」は、十分な流動性が不足し、スマートコントラクト攻撃に対して脆弱であった分散型取引会場に大きく依存していたため、規模を拡大するのに苦労しました。

ENA は歴史的な教訓から学び、スケーラビリティ、安定性、検閲への耐性の点で、対応するソリューションを備えた比較的完璧なソリューションを提供しました。この部分については、技術的な章で詳しく説明します。 ENA は、Web3 の世界が独立した通貨 (ステーブル コイン) を発行する権利を持つことを可能にします。同時に、その経済モデルにより、より多くの参加者がより多くの USDe 流動性を提供することも促進されます。

2023 年には、オンチェーン取引決済用のステーブルコインの数だけで 12 兆米ドルを超えると予想され、ステーブルコインが市場で認知されるようになると、その価値空間は計り知れないものになるでしょう。 7,250億ドルの運用資産(AUM)を誇る世界有数の資産管理会社アライアンス・バーンスタインは、ステーブルコイン市場が2028年までに2兆8,000億ドルに達する可能性があると予測しています。この予測は、現在の時価総額 1,400 億ドル (以前のピーク時は 1,870 億ドル) から大きな成長の機会があることを示しています。

1.3 投資リスク

Ethena には独自の利点がありますが、特に次のような注意を払う必要がある潜在的なリスクもあります。

(1) 資金調達リスク

「資金調達リスク」は、マイナスの資金調達金利が継続する可能性に関するものです。 Ethena は融資によって収益を得ることができますが、融資手数料の支払いも必要となる場合があります。まず第一に、マイナスの収益は長くは続かず、すぐにプラスの平均値に戻る傾向があります。第二に、予備基金の設立は、マイナスの収益がユーザーに転嫁されないようにするためです。

(2) 清算リスク

清算リスクとは、デルタニュートラルヘッジ中の証拠金不足による集中取引所での強制清算リスクを指します。 Ethena の場合、デリバティブ取引はデルタ ニュートラル ヘッジのみを目的としており、レバレッジは高くなく、清算リスクの可能性は小さいです。同時に、Ethenaは、追加の担保、取引所間の一時的なローテーション注文、積立金などのさまざまな方法を使用して、清算リスクが発生しないこと、または発生しても影響が少ないことを保証します。

(3) 保管リスク

Ethena は、プロトコルに裏付けられた資産の保持を「店頭決済」(OES)プロバイダーに依存しているため、「保管リスク」にさらされています。この問題を解決するために、Ethena は破産隔離信託を通じて保有される一方で、Copper、Ceffu、Fireblocks などの複数の OES と協力しています。

(4) 取引所の破産・閉鎖のリスク

第一に、Ethena は複数の取引所と提携することでリスクを分散し、取引所の破産の潜在的な影響を軽減します。第二に、Ethena はどの取引所にも担保を預けることなく、OES プロバイダーを通じて資産の完全な管理と所有権を保持します。これにより、任意の 1 つの取引所に対する特別イベントの影響を、決済サイクル間の OES プロバイダーの未処理損益に限定することができます。

(5) 住宅ローンのリスク

「担保リスク」とは、USDeの裏付け資産(stETH)が無期限先物ポジションの裏付け資産(ETH)と異なるという事実を指します。ただし、レバレッジが低く、担保ヘアカットが小さいため、ヘッジポジションに対する stETH デカップリングの影響は最小限に抑えられます。

第2章 テクノロジー、リスク対応、事業展開、競合分析

2.1 テクノロジー

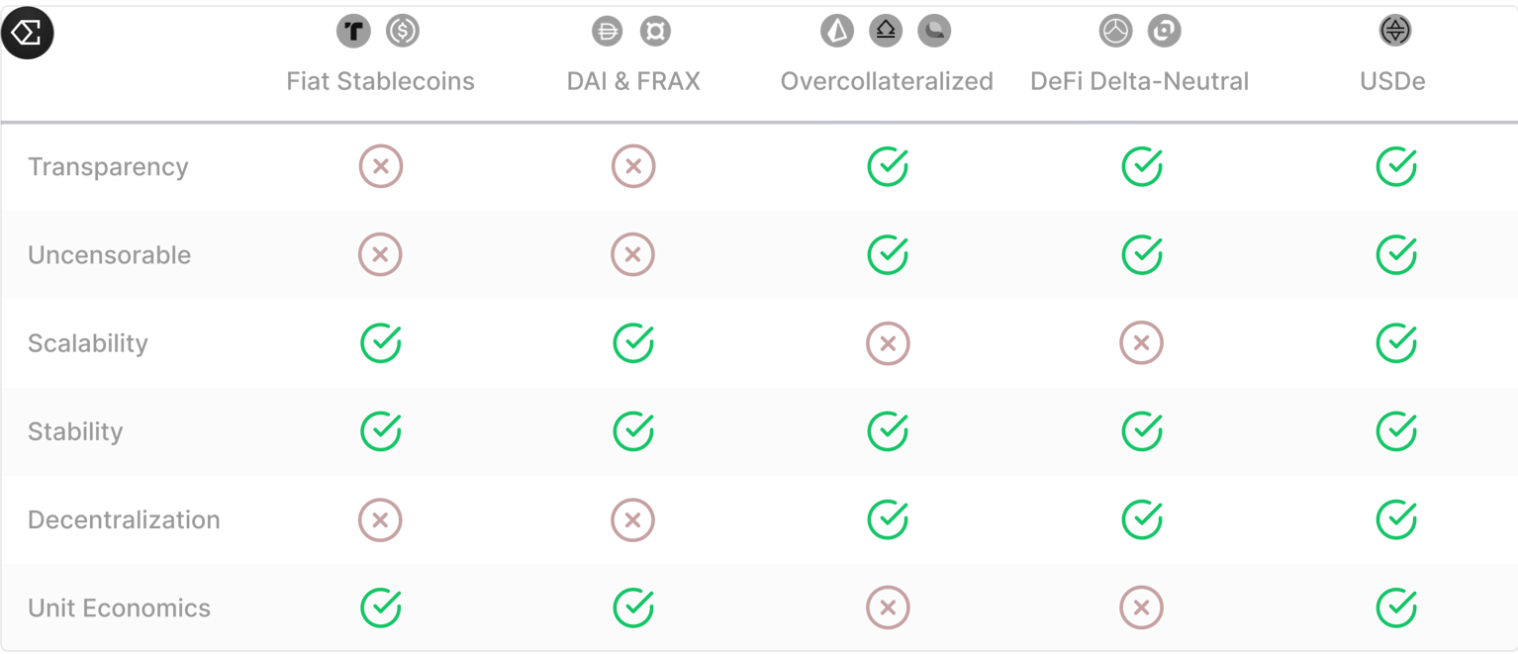

技術的に定義すると、Ethena はイーサリアムをベースにした合成米ドル プロトコルであり、従来の銀行システム インフラストラクチャに依存しない暗号ネイティブ通貨ソリューションと、世界的にアクセス可能な米ドル建て商品「インターネット債券」を提供します。 Ethena の合成 USDe は、イーサリアムとビットコイン担保のデルタ ヘッジによって可能になる暗号ネイティブのスケーラブルな通貨ソリューションを提供し、USDe ペッグの安定性をサポートします。

「インターネット債券」は、担保資産(ステークされたイーサリアムなど)によって生成される利回り(裏付け資産として機能する範囲で)と、永久市場および先物市場の資金調達および原スプレッドを組み合わせて、初のオンチェーン暗号通貨を作成します。自国通貨ソリューション計画。

では、USDe は他のプロジェクトの欠点やリスクに対処し、解決しながら、どのようにして安定性、検閲耐性、経済的利益を達成しているのでしょうか?

(1) 安定性

ユーザーは、許可のない外部流動性プール (USDT、USDC、DAI など) から USDe を取得したり、Ethena コントラクトを直接使用してオンデマンドで stETH、stBTC、およびその他の資産を鋳造して USDe と交換したりできます。

USDe の発行と同時に、複数の外部集中取引所を通じてデルタ ニュートラルにヘッジ (デリバティブ) され、市場の変化に関係なく USDe の価値が変わらないことが保証されます。 ETH の価格は 1 秒で 3 倍になり、その後 90% 下落する可能性がありますが、ポートフォリオの USD 価値は影響を受けません (スポット市場とデリバティブ市場間の一時的な混乱を除く)。これは、1 ETH 価格の 3 倍の上昇による利益が、同じサイズの永久ショート ポジションからの損失によって完全に相殺されるためです。

(2) スケーラビリティ

デルタニュートラル戦略により比率が 1 対 1 になるため、複数の集中取引所による流動性の保証と、ETH や BTC などの高価値で拡張性の高いプレッジ通貨と相まって、USDe には大きな拡張性が期待できます。現在はETHのみで、プレッジ比率は27%(2024年4月時点)、プレッジ総額は約1,600億ドルとなっている。イーサリアム研究者とイーサリアムエコシステムスタッフの間のコンセンサスは、ETHのプレッジ額がまもなく40%を超えるだろうということです。これはまた、USDe の規模拡大に多くの想像の余地をもたらします。

(3) 検閲に抵抗する

Ethena は「店頭決済」(OES)プロバイダーを利用して裏付け資産を保持しています。これにより、Ethena は取引所特有の特別なリスクに直面することなく、集中型取引所への担保の委任/委任解除が可能になります。

OES プロバイダーを使用するには、OES プロバイダーに技術的に依存する必要がありますが、これはカウンターパーティのリスクが取引所から OES プロバイダーに移転されることを意味するものではありません。 OES プロバイダーは、OES プロバイダーの債権者が資産を請求する権利がないことを保証するための MPC ソリューションを使用せずに、破産リモート信託に資金を保持することがよくあります。カストディプロバイダーに障害が発生した場合、これらの資産はプロバイダーの所有物の外に保管されることが期待されており、カストディアンの信用リスクにさらされることはありません。

これらの OES プロバイダーはいずれも米国に拠点を置いていないため、米国の監視を必要としません。従来、取引所を通じて資金をホストしたり、法定通貨や国債、さらにはステーブルコインを米国の銀行口座や米国の保管機関に保有したりすることには、米国の現在の規制環境と世界的な規制遵守の必要性の高まりにより、重大な監視のリスクが伴います。

(4) 経済効果

ENA プロトコルによって生成される収益は、次の 2 つのソースから得られます。

担保された資産のコンセンサスと実行層の報酬(主にETHの担保収入)

デルタ・ヘッジ付きデリバティブのポジションからの資金調達と根拠

歴史的に、このデルタ(デルタ 0)への短期エクスポージャーを持つ参加者は、デジタル資産の需要と供給の間の不一致により、プラスの資金調達率とベーシスを受けてきました。

また、USDe保有者が取引を行わない場合でも、USDeを質権してsUSDEを取得することができ、USDeの質権が解除され、sUSDEが破棄された場合には、元のUSDeと質権収入を得ることができます。この設計により、活用が必要な参加者だけでなく、より多くの ETH 保有者を参加させることができるため、Web3 全体により多くの USDe 流動性を提供できます。

2.2 リスク対応

分散型ステーブルコインは優れていますが、注意と考慮が必要なリスクもいくつかあります。ENA の利点は、技術ソリューション全体の設計の開始時に、これらのリスクがソリューションの全体的な考慮事項に含まれていることです。リスクを解決または軽減するために、詳細を見てみましょう。

1. 資金調達リスク

「資金調達リスク」は、マイナスの資金調達金利が継続する可能性に関するものです。 Ethena は融資によって収益を得ることができますが、融資手数料の支払いも必要となる場合があります。これはプロトコルのリターンに即座にリスクをもたらしますが、データによると、マイナスのリターンは長くは続かず、すぐにプラスの平均値に戻る傾向があります。

マイナスの融資金利はシステムの機能であり、バグではありません。 USDe はこれを念頭に置いて構築されました。したがって、Ethena は、LST 資産 (stETH など) と短期永久ポジションの資金調達率の合計収益率がマイナスの場合に介入する準備基金を設立しました。これはUSDeを支えるスポットサポートを保護することを目的としています。 Ethena は、USDe を sUSDe に賭けるユーザーに「マイナスの利回り」を転嫁しません。

USDe の担保として LST 担保(stETH など)を使用すると、LST の収益率が一貫している場合に限り、マイナスの資金調達に対して追加の安全マージンを提供することもできます(stETH は年率 3 ~ 5% の収益率を得ることができます)。金利の合計がマイナスの場合、プロトコル利回りはマイナスになります。

2. 清算リスク

ここでいう清算リスクとは、デルタニュートラルヘッジ時に集中取引所の証拠金不足により生じる強制清算リスクを指します。 Ethena の場合、デリバティブ取引はデルタ ニュートラル ヘッジのみを目的としており、レバレッジは高くなく、清算リスクの可能性は小さいです。取引所における Ethena の証拠金は ETH スポットと stETH (stETH の割合は 50% 未満) の 2 つの資産で構成されていますが、Ethereum ネットワークの Shapella アップグレード以降、機能の 1 つはユーザーが stETH プレッジをキャンセルできるようになりました。 stETH /ETH の割引は 0.3% を超えることはありません。言い換えれば、stETH の価値は ETH のスポット価値とほぼ正確に同じです。

さらに、極端な状況でも清算リスクに適切に対処できるようにするために、Ethena は以下の取り決めも行っています。

(1) リスク状況が発生した場合、エテナはヘッジポジションのマージンポジションを改善するために計画的に追加の担保を委託します。

(2) Ethena は、特定の状況をサポートするために、委託された担保を取引所間で一時的に循環させることができます。

(3) Ethena は、取引所でのヘッジポジションをサポートするために迅速に展開できる準備金にアクセスできます。

(4) 担保されたイーサリアム資産に重大なスマートコントラクトの欠陥があるなどの極端な状況が発生した場合、イーテナは直ちにリスクを軽減し、サポート資産の価値を保護します。これには、問題となる清算リスクを回避するためにヘッジするデリバティブを終了することや、影響を受けた資産を別の資産に処分することが含まれます。

3. 保管リスク

Ethena はプロトコルに裏付けられた資産を保持するために「店頭決済」(OES) プロバイダーに依存しているため、その運用能力に一定の依存性があります。これが「保管リスク」と呼ばれるものです。カストディアンのビジネスモデルは、集中型取引所に担保を残すのではなく、資産保護に基づいて構築されています。

OES プロバイダーをホスティングに使用する場合、主に3 つのリスクがあります。

(1) アクセシビリティと使いやすさ。 Ethena を使用すると、入金、出金、取引所への委任が可能になります。これらの機能のいずれかが利用できなくなったり、ダウングレードしたりすると、取引ワークフローやUSDeの鋳造/償還機能の利用が妨げられます。これはUSDeの価値に影響を与えないことに注意してください。

(2) 運営業務を遂行する。取引所に障害が発生した場合、OES は未実現損益リスクを迅速に取引所に移転します。 Ethena は取引所と頻繁に損益を決済することでこのリスクを軽減します。たとえば、Copper の Clearloop は、交換パートナーと Ethena の間で損益を毎日決済します。

(3) カストディアンの操作が失敗する。大手仮想通貨管理会社の大きな運営上の失敗や破産は発生していませんが、その可能性は現実にあります。資産は分離口座に保管されていますが、Ethena は他のプロバイダーへの資産の移転を管理する責任があるため、カストディアンの破産は USDe の創設と償還に運用上の問題を引き起こす可能性があります。良い点は、裏付け資産がカストディアンに属しておらず、カストディアンまたはその債権者がこれらの資産に対して法的請求を行う必要がないことです。これは、OESプロバイダーが破産リモート信託を使用するか、MPCウォレットソリューションを使用するためです。

Ethena は、単一の OES プロバイダーに過剰な担保を提供せず、集中リスクを確実に管理することで、これら 3 つのリスクを軽減します。同じ取引所に直面している場合でも、上記 2 つのリスクを軽減するために複数の OES プロバイダーが存在します。

4. 取引所破綻のリスク

まず、Ethena は複数の取引所と連携することでリスクを分散し、取引所の破産による潜在的な影響を軽減します。

第二に、Ethena は取引所に担保を預ける必要がなく、OTC 決済プロバイダーを通じて資産の完全な管理と所有権を保持します。

これにより、1 つの取引所に対する特別イベントの影響を、OTC 清算プロバイダーの決済サイクル間の未払いの損益に限定することができます。

したがって、取引所が破産した場合、Ethena は担保を別の取引所に委任し、破産した取引所が以前にカバーしていた未払いのデルタをヘッジします。取引所が破産した場合、デリバティブのポジションはクローズされたとみなされます。資本の保全はエテナの最優先事項です。極端な場合には、Ethena は常に担保価値と USDe の安定ペッグ (ディップダウン準備金) を保護するよう努めます。

5. 住宅ローンのリスク

ここでの「担保リスク」とは、USDeの裏付け資産(stETH)が無期限先物ポジションの裏付け資産(ETH)とは異なることを意味します。裏付け資産 ETH LST はヘッジ契約の裏付け資産 ETH と同じではないため、Ethena は 2 つの資産間の価格差が可能な限り小さくなるようにする必要があります。清算リスクのセクションで説明したように、低いレバレッジと担保ヘアカットが小さいため、ヘッジポジションに対する stETH デカップリングの影響は最小限であり、清算の可能性は非常に低いです。

2.3 事業開発と競合分析

ENA は設立以来、短期間で価値が大幅に上昇するなど、飛躍的な成長を遂げてきました。 この急上昇は、その強力な技術的および制度的サポートによるものだけでなく、それが提供する高い利回りにも起因しており、個人投資家と機関投資家の両方にとって魅力的となっています。 2024 年 3 月 29 日、Binance はプロジェクト Ethena (ENA) の第 50 フェーズが Binance Launchpool で開始されると発表しました。ユーザーは北京時間3月30日午前8時以降、3日間マイニングのためにENAマイニングプールにBNBとFDUSDを投資できる。さらに、バイナンスは北京時間4月2日16時にイーテナ(ENA)を上場し、ENA/BTC、ENA/USDT、ENA/BNB、ENA/FDUSD、ENA/TRY取引ペアをオープンする。 Binance のマイニング活動と取引所取引も、ENA の急速な発展を示しています。

ENA のソリューションの利点により、ENA は際立っており、従来の主な競合相手である 2 つの集中型ステーブルコイン プロジェクトである USDT および USDC と競合する、まさに分散型ステーブルコインを代表するものとなっています。初期段階では多くの困難もあると思われますが、開発の勢いは非常に早く、業界関係者の多くが期待を寄せています。

第3章 チームと資金状況

3.1 チーム状況

Ethena は Guy Yang によって設立され、そのデザインは Arthur Hayes のブログ投稿からインスピレーションを受けました。コアチームメンバーは5人。

Guy Young は Ethena の創設者兼 CEO です。

Conor Ryder は Ethena Labs の研究ディレクターであり、以前は Kaiko でリサーチ アナリストとして働いていました。彼はユニバーシティ・カレッジ・ダブリンとゴンザガ・カレッジを卒業しています。

Elliot Parker は、Ethena Labs の製品管理ディレクターであり、以前は Paradigm で製品マネージャーを務めていました。彼はオーストラリア国立大学を卒業しています。

Seraphim Czecker は、Ethena のビジネス開発ディレクターです。以前は、Euler Labs でリスク責任者を務め、Goldman Sachs で新興国市場の為替トレーダーを務めていました。

Zach Rosenberg は Ethena Labs の法務顧問であり、以前はプライスウォーターハウスクーパースで働いていました。彼はジョージタウン大学、アメリカン大学ワシントン法科大学、アメリカン大学コーゴールドビジネススクール、ロチェスター大学を卒業しています。

3.2 資金調達の状況

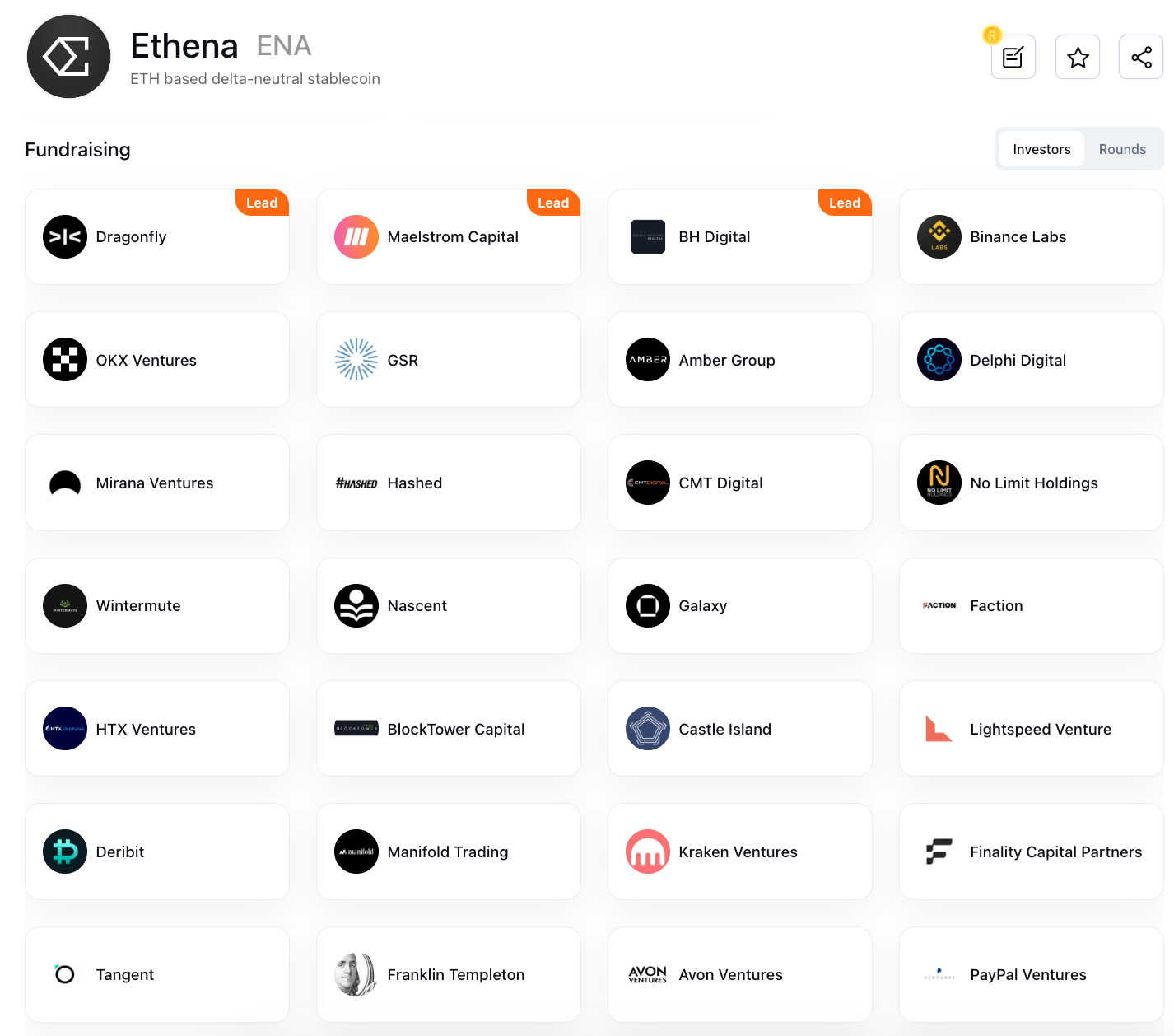

2023年7月、EthenaはDeribit、Bybit、OKX Ventures、BitMEXなどの参加を得て、Dragonfly主導で650万米ドルのシードラウンドを完了した。

2024年2月、EthenaはDragonflyが主導し、PayPal Ventures、Binance Labs、Deribit、Gemini Frontier Fund、Kraken Venturesなどが参加した1,400万米ドルの戦略的投資を受け、このラウンドの評価額は3億米ドルでした。

第4章 トークンエコノミー

4.1 トークンの配布

総供給量: 150億

初動発行部数:14億2,500万部

財団: 15% は、USDe の人気をさらに促進し、従来の銀行システムと集中型ステーブルコインへの仮想通貨世界の依存を軽減するために使用され、将来の開発、リスク評価、監査などの側面に使用されます。

投資家: 25% (初年度は 25%、その後は毎月リニアロック解除)

エコシステム開発: 30%、トークンのこの部分は Ethena エコシステムの開発に使用され、そのうちの 5% はエアドロップの最初のラウンドとしてユーザーに配布され、残りの部分はその後のさまざまな Ethena 計画とインセンティブ活動をサポートします。 Binance の Launchpool でのトークンアクティビティもその 1 つで、全体の 2% を占めています。

中心的な貢献者: 30% (Ethena Labs チームとアドバイザー、25% は 1 年でロック解除)

Ethenaのガバナンストークンの発売直後、トークンエコノミーモデルをさらに拡大するために「第2四半期イベント」を開始します。このイベントは、裏付け資産としてビットコイン (BTC) を使用する新製品の開発に特に焦点を当てます。このステップは、USDe の成長の可能性を拡大するだけでなく、Ethena のより幅広い市場受け入れと応用シナリオをもたらします。

Sats Rewards は、第 2 四半期イベントの中核として、Ethena エコシステムの構築に参加するユーザーに報酬を与えることを目的としています。 Ethena は、初期ユーザーの報酬を増やすことで、コミュニティへの参加意識と帰属意識をさらに強化すると同時に、新規ユーザーの参加も奨励します。このインセンティブ メカニズムの設計は、永続的で活発なコミュニティを構築することの重要性に対する Ethena の認識を示しています。

Ethenaは、慎重に設計されたトークンエコノミーモデルとインセンティブメカニズムを通じて、包括的かつ持続可能なDeFiプラットフォームの構築に取り組み、分散型金融の将来に向けた新たな道を模索しています。

4.2 トークンのロック解除

2024.6.2 に 0.36% ロック解除。

2024 年 7 月 2 日に 0.36% ロック解除。

2024.8.2 に 0.36% ロック解除。

2024.9.2 にロック解除 0.36%;

2024.10.2 にロック解除 0.36%;

2025.4.2 ロック解除 13.75% その割合は非常に高いため、特別な注意が必要です。

第5章 目標評価額

現在のENAの流通時価総額は1.4Bドル、FDVの時価総額は14Bドルです。ステーブルコインの評価額は一般に低くはなく、2023 年には、ステーブルコインが市場で認知されるようになると、オンチェーン取引だけで 12 兆米ドルを超えると予想されます。 7,250億ドルの運用資産(AUM)を誇る世界有数の資産管理会社アライアンス・バーンスタインは、ステーブルコイン市場が2028年までに2兆8,000億ドルに達する可能性があると予測しています。この予測は、現在の時価総額 1,400 億ドル (以前のピーク時は 1,870 億ドル) から大きな成長の機会があることを示しています。

では、ENAをどのように評価すればよいのでしょうか?

第一に、十分に参照できる評価対象が存在しないこと、第二に、ステーブルコイン市場は巨大であり、今後も成長の余地がまだ大きいということです。考慮する必要があるのは、Ethena のソリューションが Web3 の分散型安定通貨の開発ニーズを解決して適応できるかどうか、また、起こり得るリスクに対処して解決できるかどうかです。

しかし、BitMEX 創設者アーサー・ヘイズは、Ondo と同様の評価を使用して ENA を評価しようとしました。彼の評価モデルは以下に基づいています。長期的な分割では、プロトコルによって生成された収益の 80% がステーキングされた USDe (sUSDe) に送られ、生成された収益の 20% が Ethena プロトコルに送られます。詳細は次のとおりです。

Ethena プロトコルの年間収益 = 総収益 * ( 1 – 80% * ( 1 — sUSDe 供給量 / USDe 供給量));

USDe の 100% が約束されている場合、つまり sUSDe 供給 = USDe 供給: Ethena プロトコルの年間収入 = 総収入 * 20%;

総利回り = USDe 供給 * (ETH プレッジ利回り + ETH Perp スワップ ファンド)。

ETHステーキング利回りとETH Perp Swapファンドはどちらも変動金利です。

ETHステーキング利回り - PA利回りが4%であると仮定します。

ETH Perp スワップ ファンディング – PA 20% を想定。

モデルの重要な部分は、収益の完全希薄化評価 (FDV) 倍数を使用する必要があるということです。これらの倍数をガイドとして使用して、潜在的な Ethena FDV が推定されました。

3 月初めの時点で、Ethena は 8 億 2,000 万ドルの資産に対して 67% の収益を上げました。 USDe に対する sUSDe の供給比率が 50% であると仮定し、1 年後に推定すると、Ethena の年間収益は約 3 億ドルになります。 Ondo のような評価を使用すると、FDV は 1,890 億ドルになります。

したがって、ENA の成長余地 = 189/14 = 13.5 となり、通貨価格に換算すると 12.6 となります。

市場規模や収益構造の観点からの分析に関係なく、ENA の上昇の可能性は依然として大きく、焦点を当てて投資する価値があります。具体的には投資運用レベルでどのように運用すればよいのでしょうか?次の章を見てみましょう。

第 6 章 ENA の投資分析と推奨事項

ENA は長期投資に値する通貨であるため、1 つは今買って長期保有する、もう 1 つは適切なタイミングで購入し、適切なタイミングで売却し、継続的にスイングして投資することです。長期。この章では、2 番目の投資方法の調査と分析に焦点を当て、採用されている方法はチップ分配と MVRV 調査です。

6.1 チップ分布に関する研究

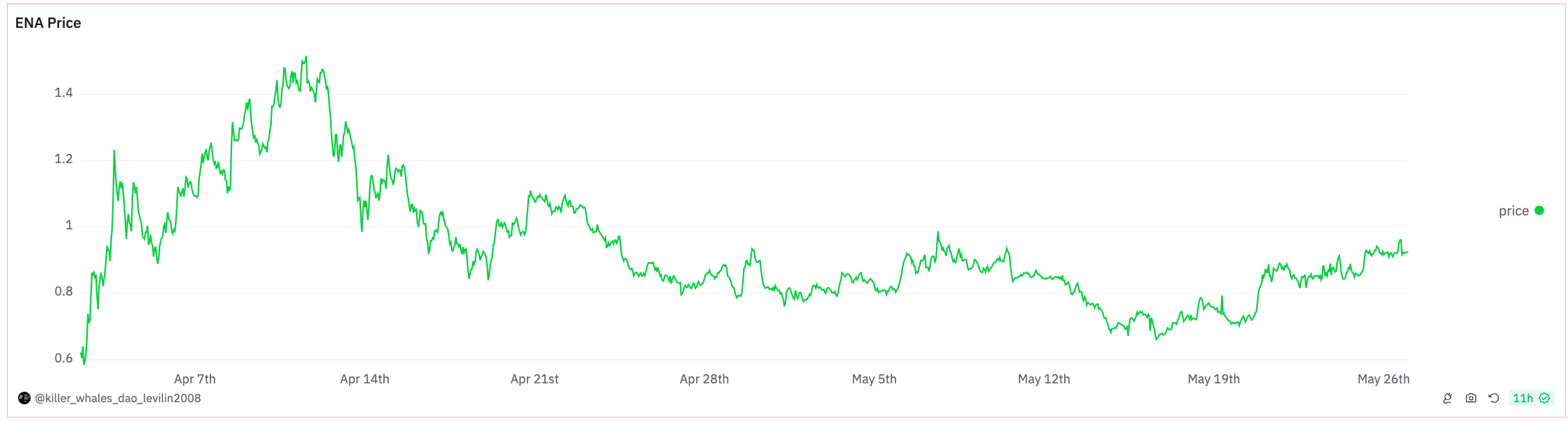

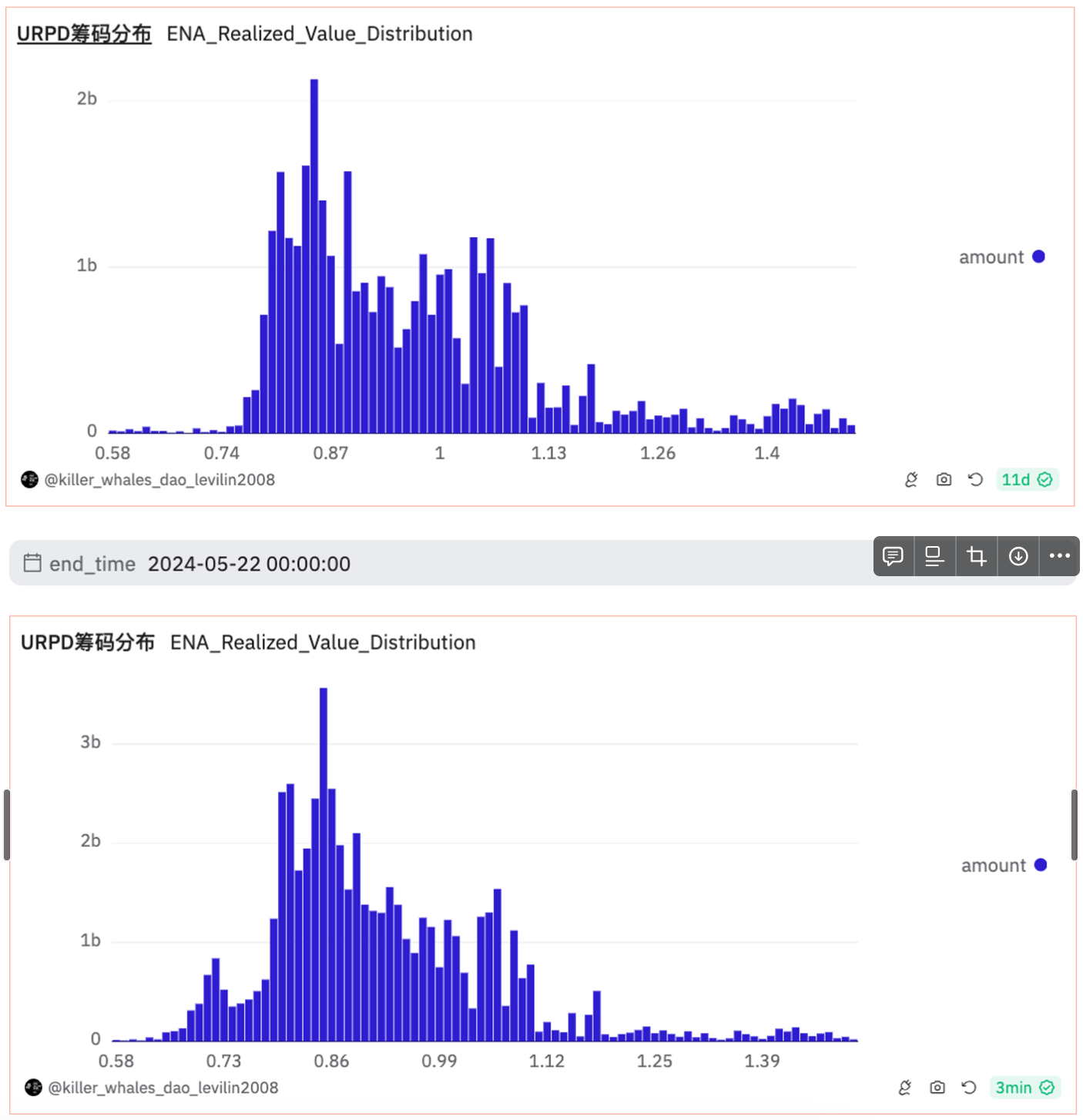

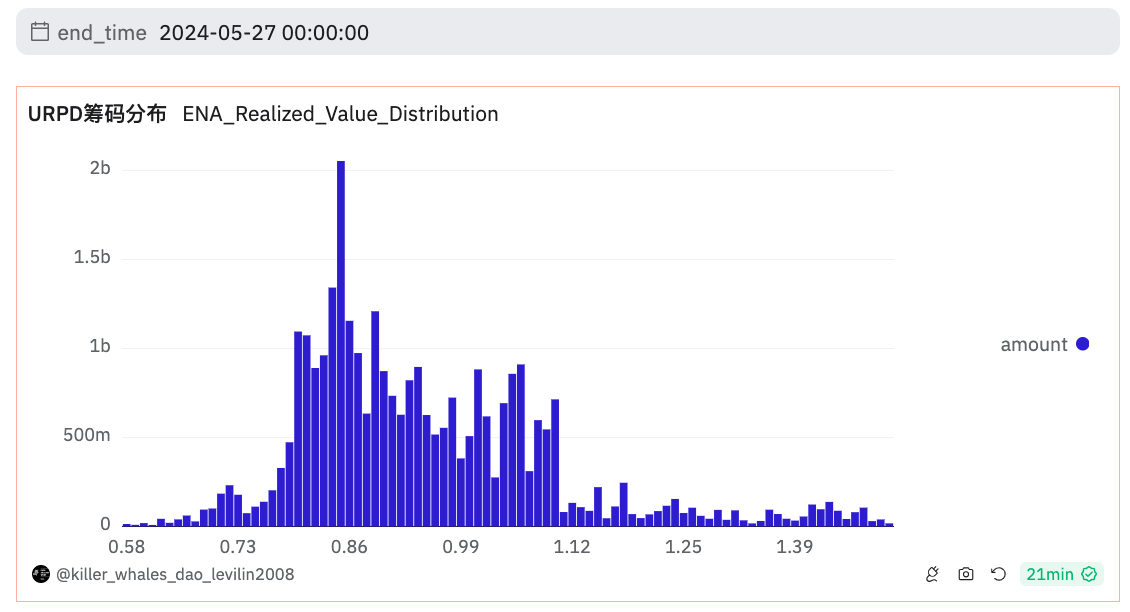

Teacher Lin @levilin 2008 VIP グループが共有した ENA ダッシュボードの URPD チップ分布図によると、以下を見つけるのは難しくありません。

5 月 15 日から、価格が 1 を超えるチップが徐々に引き下げられ、特に 5 月 22 日にピークに達したとき、0.85 付近に非常に大きなチップ コンセンサス エリアが形成されました。

第二に、5 月 22 日以降、0.7 ~ 1.2、特に 0.85 付近でチップの 3 分の 1 近くが失われていますが、コンセンサス領域は依然として 0.85 付近に集中しており、見つけることができれば 0.85 付近に非常に大きなサポート レベルを形成しています。ここの近くに陣地を構築すると非常に有利です。

1を超えると、チップの大きな集中領域はなく、強気相場が到来すると、上昇に対する抵抗は非常に小さくなり、上昇速度は非常に小さくなります。とても早くしてください。

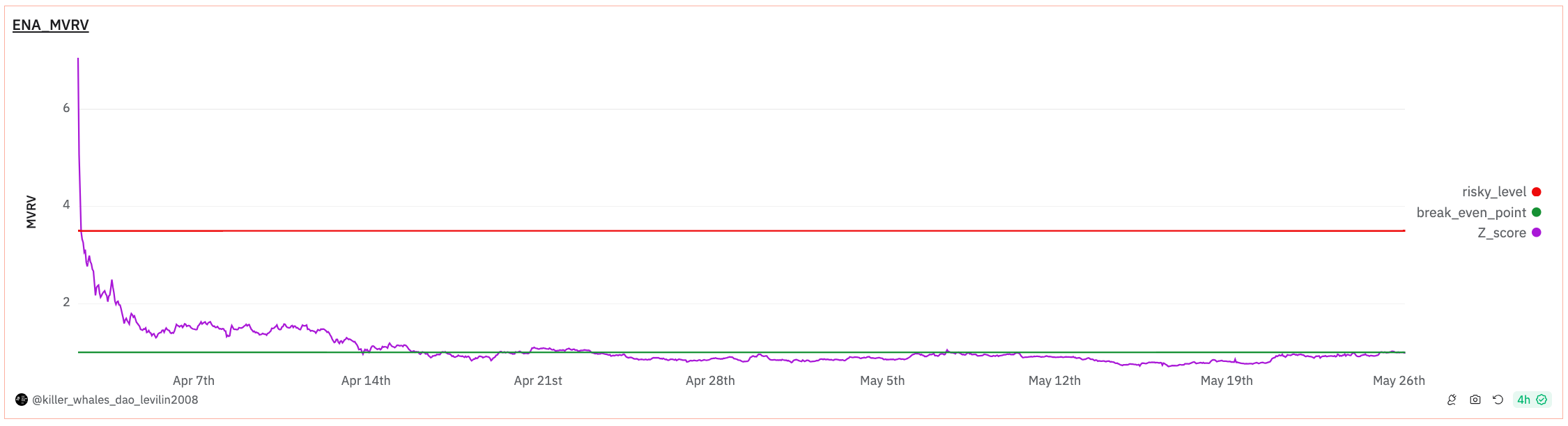

6.2 MVRV指標分析

MVRV (実現価値に対する市場価値)の Z_score インジケーターを見てみましょう。

MVRV-Z スコア = 流通市場価値 / 実現市場価値。「実現市場価値」は、チェーン上で転送される通貨の価値に基づいており、チェーン上のすべての通貨の「最後の移動価値」の合計として計算されます。鎖。したがって、指標が高すぎる場合は、通貨の市場価値が実際の価値に比べて過大評価されていることを意味し、通貨価格の上昇が続くことにはつながりません。そうでない場合、通貨は過小評価されています。過去の歴史の経験によれば、この指標が歴史的高値にあるときは通貨価格が下落傾向を示す確率が高くなり、上値追いのリスクに注意する必要があります。 この指標が 1 を下回る場合、ネットワーク全体の平均ポジション コストが 1 を下回る範囲でポジションを構築すると、すべてのポジション保有者よりも心理的およびコスト上の利点が大きくなるということを意味します。

この指標が 3 を超えている場合は、ネットワーク全体の利益が 3 倍を超えていることを意味し、段階的またはバッチで利益確定を検討できます。

ENA の MVRV 指標に関しては、上のチャートからわかるように、4 月 14 日以降、ENA の MVRV 指標は 1 付近に集中しており、最低値は 0.71 に達しています。現在の Z_score は 1 で、固定投資ポジションを確立するのに適した時期です。

したがって、これはポジションをオープンするのに適した領域です。0.85 付近またはそれより低い価格でオープンできればより良いでしょう。

第 7 章 市場の人気

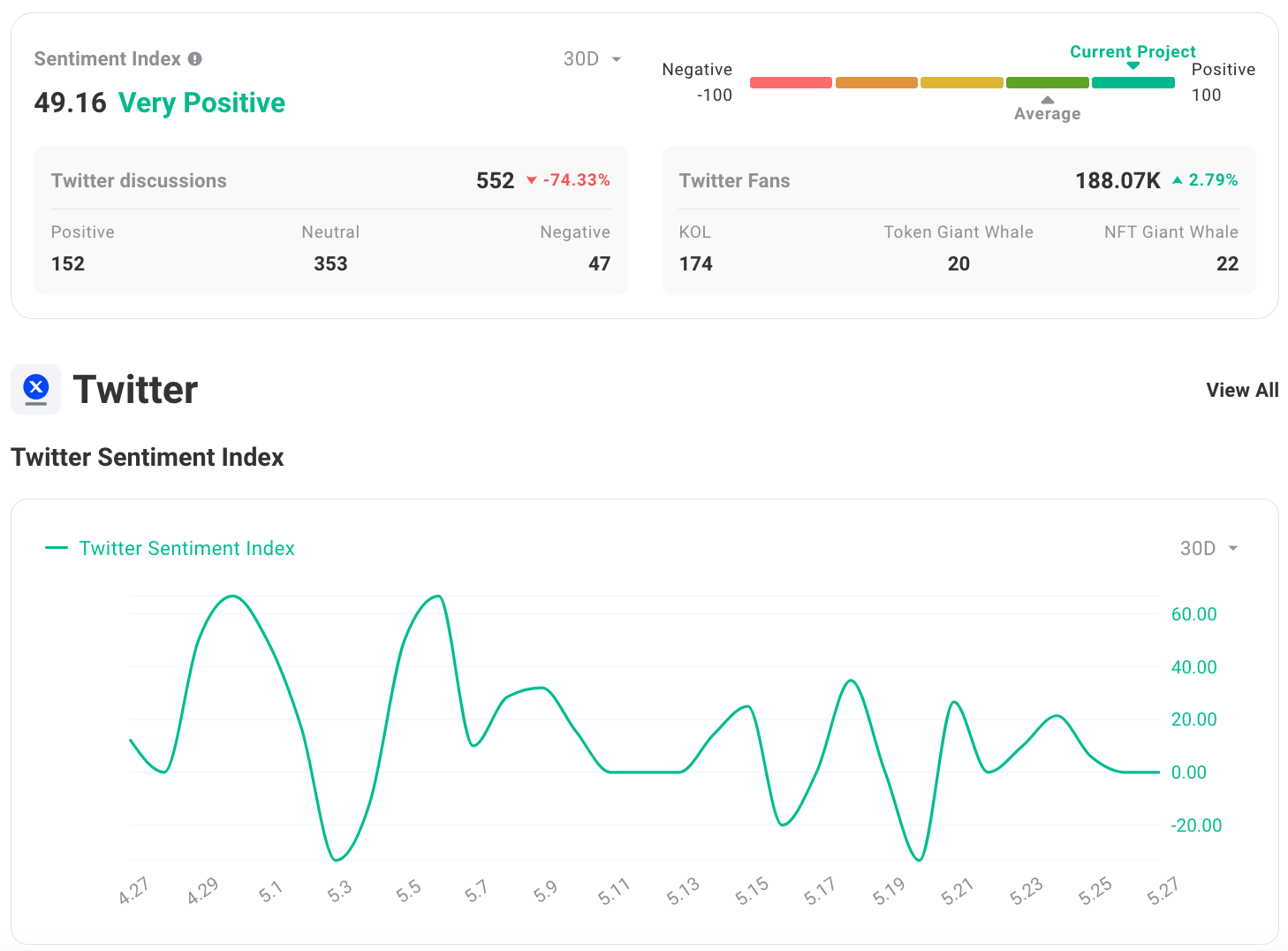

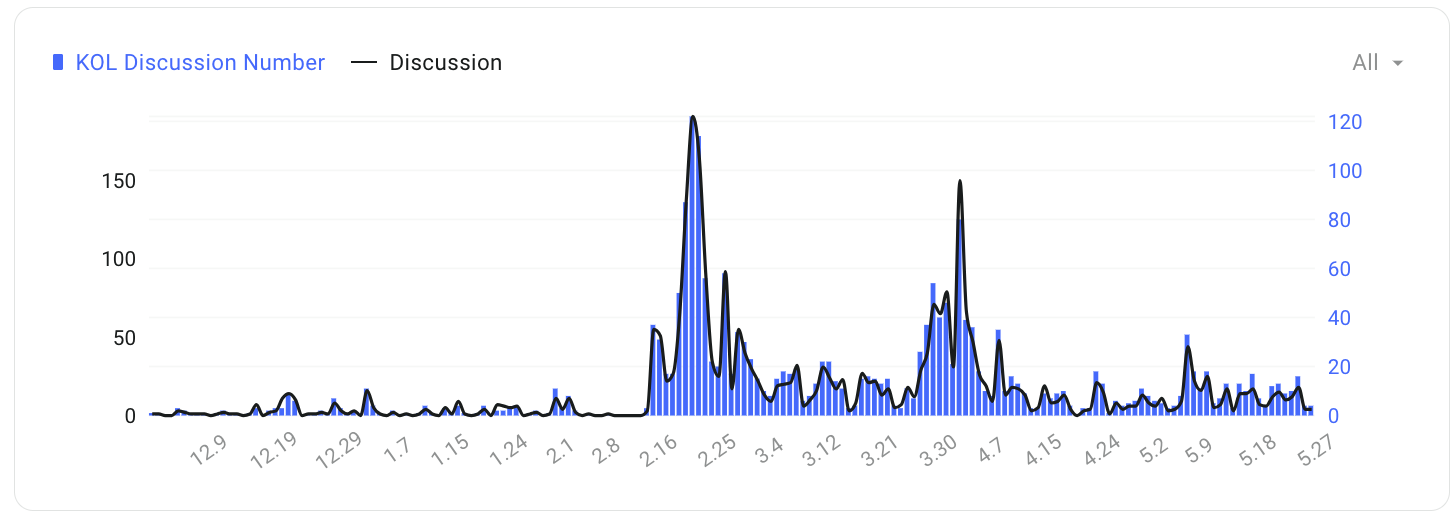

ENA に対する市場の関心も非常に高いことが次の 3 つの写真から簡単に分かります。

ENAの価格は市場全体の調整により修正されましたが、ENAに対する市場とKOLの注目は常に非常にポジティブであり、ENAに対するKOLの注目は4月と比べて5月に明らかに増加傾向にあり、これは技術的な利点と、 ENAの今後の発展の展望。

第8章 概要

ENA (Ethena) は、Web3 世界が独立した通貨 (安定通貨) 発行と評価権を持つことを可能にします。2008 年の Lin 先生 @levilin のチップ分布と MVRV チェーン データに基づいて、将来の成長可能性と想像力の余地は膨大です。 、現在は、リスクの少ないポジションを構築するためにバッチに投資するのに良い時期です。

ENA (Ethena) は現在最も完璧な分散型安定通貨プロジェクトです。私たちは、ENA プロジェクト チームが更新と反復を続け、より適切なテクノロジーと方法で潜在的なリスクを解決できることを期待しています。