デリバティブ DEX トラックの概要: 次の強気相場を支配するでしょうか?

原作者:MooMs,クリプトKOL

オリジナル編集: Felix、PANews

原作者:

クリプトKOL

オリジナル編集: Felix、PANews

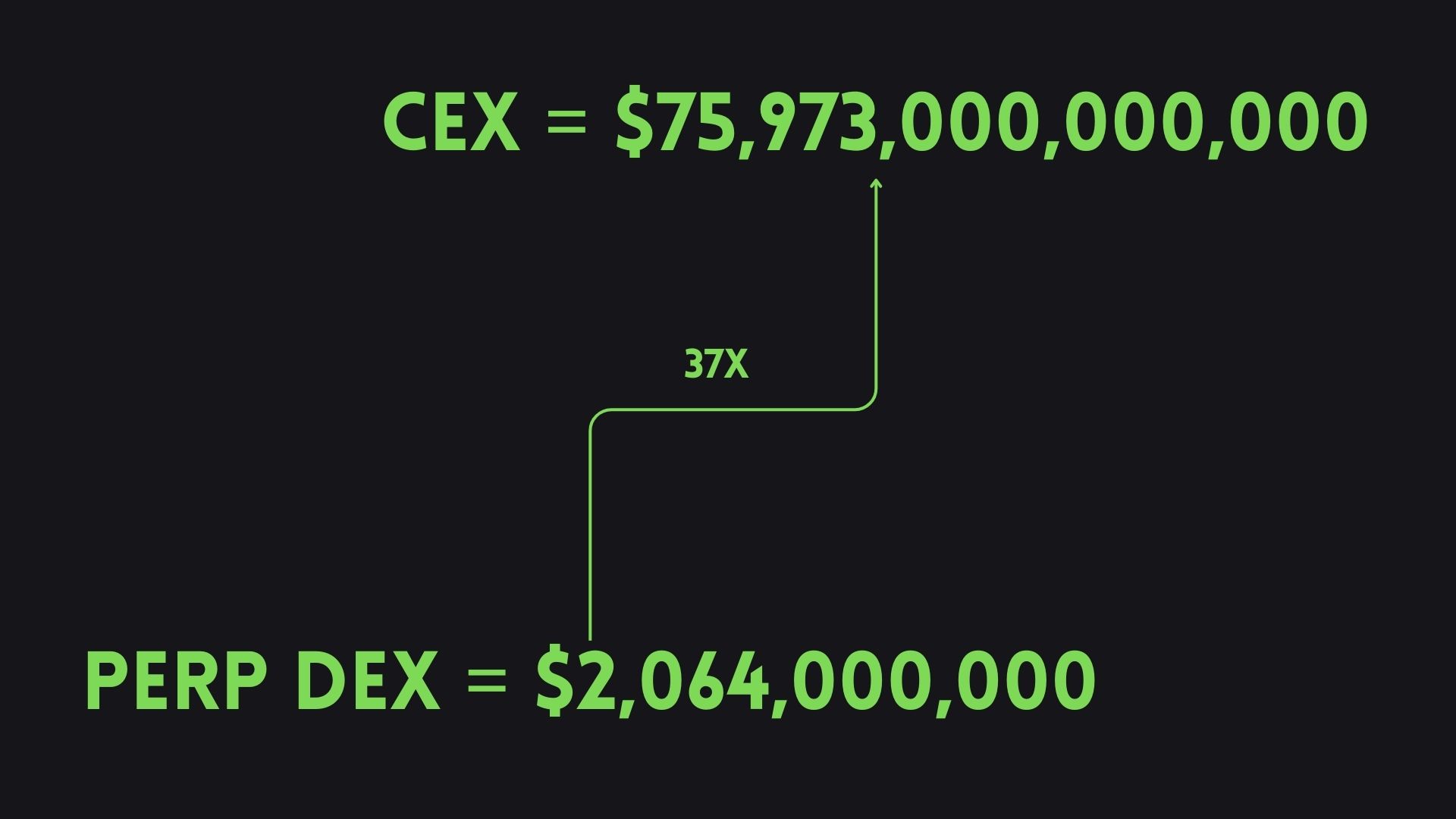

現在、デリバティブ取引高の97%以上がCEXで執行されています。ただし、デリバティブ DEX は総取引量の 2.72% しか占めていないため、デリバティブ DEX には大きな成長の余地があり、次の強気相場を支配する可能性があります。この記事はデリバティブDEXトラックの関連情報です。

ヘッドプロジェクト

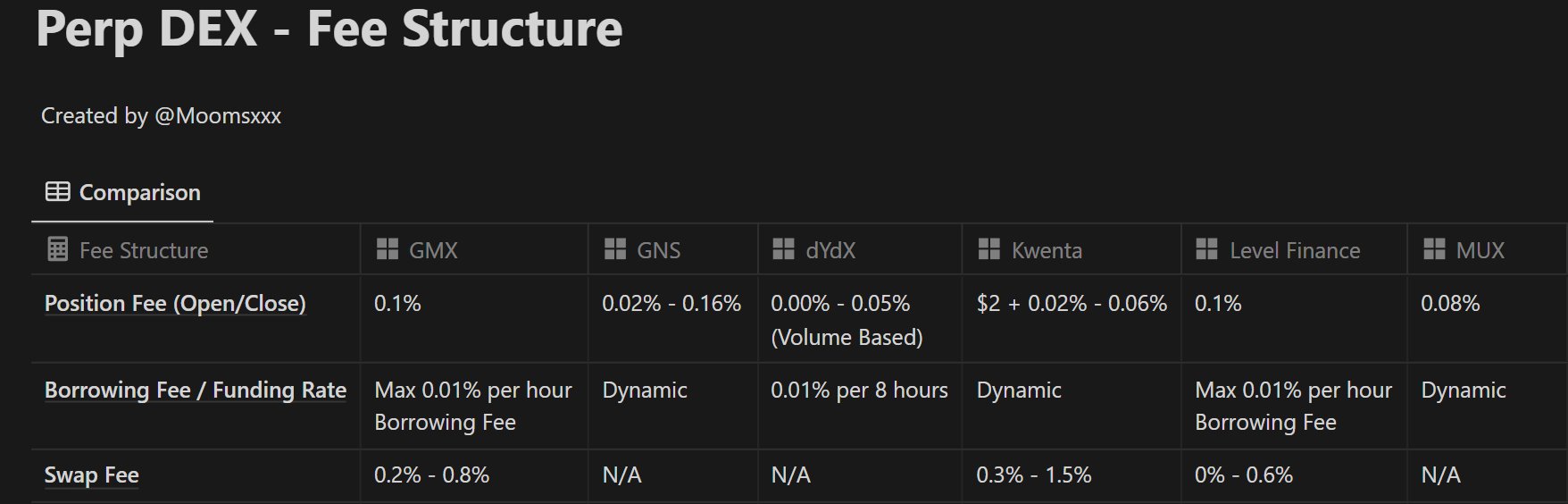

料金体系比較

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

GMX

最初のレベルのタイトル

GMX を使用すると、ユーザーは GLP プールに対して取引できるようになり、スリッページのない現物取引と証拠金取引が提供されます。 GLP は、BTC、ETH、UNI、LINK、および 4 つのステーブルコインを含む GMX の資金プールです。このモデルの大きな利点はその構成可能性であり、一部のプロトコルでは GLP とその利点を活用して追加の利回りを生み出す投資商品を作成し始めています。

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

オンライン資産

暗号通貨: 最大 50 倍のレバレッジ

トークンエコノミクス

供給: 8,813,076

XVIX と Gambit の移行: 45.3% (注: GMX の匿名チームは、XVIX と Gambit という他の 2 つのプロトコルを開発しました)

最低価格ファンド: 15.1%

リザーブ: 15.1%

プレセールラウンド: 7.6%

Gains Network

マーケティングとパートナー: 1.9%

このプラットフォームは 4 つの通貨ペアしか提供しませんが、GMX V2 の開始により合成市場が導入され、株式や外国為替を含むさまざまな新しい通貨ペアが提供されます。さらに、トランザクションのユーザー エクスペリエンスを向上させるために、分離されたプールとより低い手数料が導入されています。

副題

Gains は、複数の資産クラスと高いレバレッジを備えた取引プラットフォームを提供します。このプラットフォームはカウンターパーティとして gDAI ボールトを利用しており、DAI の量は常に変化しています。

トレーダーが勝つと、金庫からボーナスを受け取ります。

トレーダーがお金を失った場合、その損失は金庫に預けられます。

GMX と同様に、Gains のモデルは構成可能性が高く、他のプロトコルで gDAI を統合し、その上に製品を構築できます。

オンライン資産

暗号通貨: 最大 150 倍のレバレッジ

コモディティ: 最大 150 倍/250 倍のレバレッジ

外国為替: 最大 1000 倍のレバレッジ

トークンエコノミクス

総供給量:1億個

初回供給量:3,850万個

ガバナンス: 5%

dYdX

循環: 90%

シードラウンド、VC資金調達、トークンロックアップはありません。

副題

dYdX は、36 の暗号通貨ペアのレバレッジ取引 (最大 20 倍) を提供する初のデリバティブ取引プラットフォームです。 dYdX はオフチェーンのオーダーブックを使用する唯一のプラットフォームであり、分散化を犠牲にして流動性の厚みを高めます。ただし、チームはできるだけ早く v4 をリリースできるよう懸命に取り組んでいます。 dYdX v4 は、プロトコルを完全に分散化することを目的として、Cosmos でリリースされます。新しいリリースでは、収益分配という待望の機能も導入されます。 DYDX のステーカーはプラットフォーム収益の一部を獲得します。

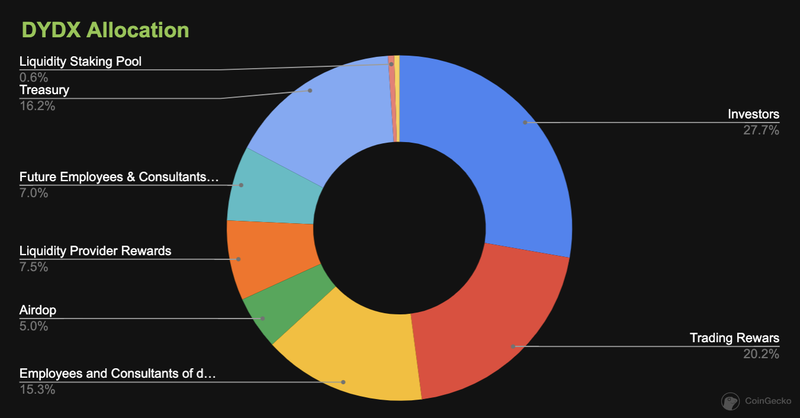

トークンエコノミクス

総供給量: 10億

投資家: 27.7%

トランザクションボーナス: 20.2%

従業員およびコンサルタント: 15.3%

エアドロップ: 5%

流動性プロバイダーの報酬: 7.5%

将来従業員になる人: 7.0%

Kwenta

セキュリティステーキングプール: 0.5%

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

副題

Kwenta は、Optimism で永久先物およびオプション取引を提供する分散型デリバティブ取引プラットフォームです。現在、このプラットフォームは最大 50 倍のレバレッジで 42 ペア以上の仮想通貨、外国為替、商品を提供しています。

Kwenta は、流動性を管理し、Perps を直接提供するための基盤となるプロトコルを提供する Synthetix と提携しています。このパートナーシップにより、Kwenta はユーザー エクスペリエンスとインターフェイスのデザインに注力できる一方、Synthetix は流動性の仕組みに注力することができます。

dYdX や GMX と同様に、Synthetix は 9 月にプラットフォームの新バージョンをリリースする予定です。 1年以上開発が進められてきた新バージョンは、パーミッションレスマーケット、クロスマージンモード、複数担保ステーキングなどの機能を提供する。

トークンエコノミクス

総供給量:100万個

シンセティックスのステーカー: 30%

投資: 5%

Kwenta Treasury: 20%

Level Finance

コミュニティ開発基金: 25%

副題

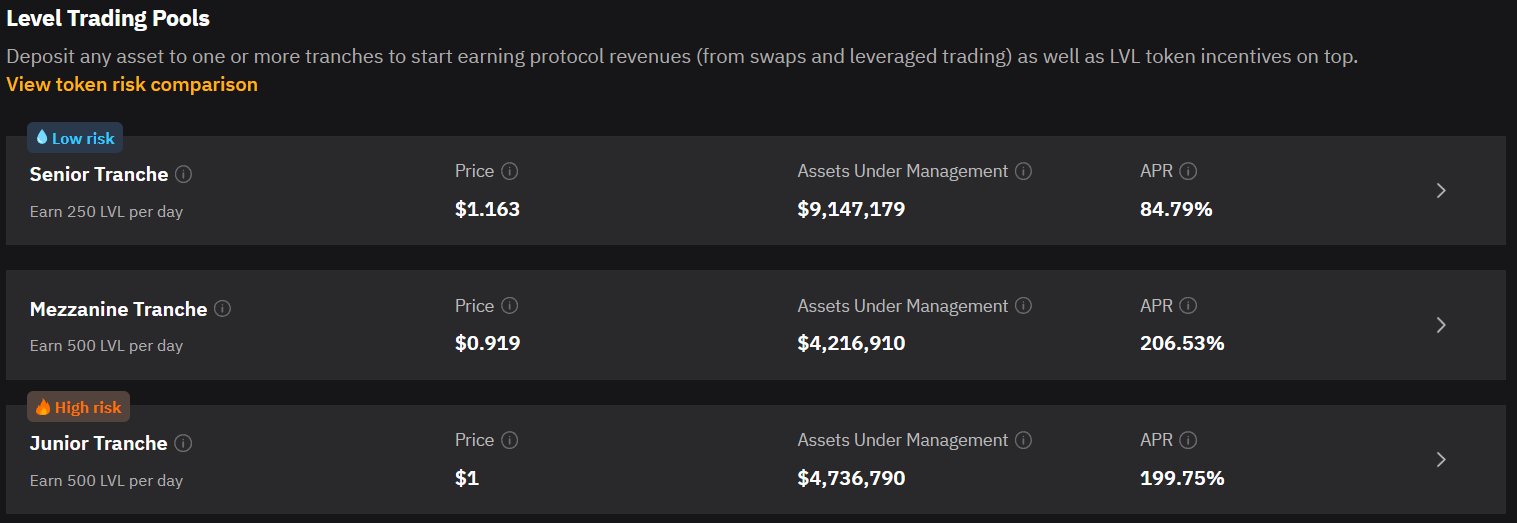

2022 年 12 月に開始される Level は、BTC、ETH、BNB のスポット取引およびレバレッジ取引 (最大 50 倍) を提供します。 Levelが大きな注目を集めている理由は、トレーダーに1日あたり16,000LVLの報酬を与える「ロイヤルティプログラム」です。ボリュームと手数料の多くはプログラムから発生しており、3 層モデルを通じて、ユーザーは資産に対して 85% から 206% の年利を得ることができます。マイナーは、リスクの低いプールに資産を預けて APR を少なくするか、その逆かを選択できます。

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

トークンエコノミクス

流動性プロバイダー: 36%

DAO:: 10%

MUX Protocol

コミュニティのインセンティブ: 34%

チーム: 20%

副題

MUX プロトコルは 5 つのチェーンに展開された永久 DEX で、トレーダーに深い流動性と最大 100 倍のレバレッジを提供します。

主な機能は次の 2 つです。

• レバレッジ取引: ユーザーは MUXLP を使用して取引します。これは、GMX が GLP プールで採用しているのと同じモデルです。

• アグリゲーター: 最小化するために最適な流動性パスを選択し、各 Perp DEX の取引価格と流動性の深さを比較します。

トークンエコノミクス

このプロトコルには 4 つのトークンが含まれます。

MCB: プロトコルのメイントークン

veMUX: ガバナンス トークン

MUXLP「流動性プロバイダートークン」

最初のレベルのタイトル

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

取引手数料 (ポジションのオープン/クローズ): dYdX の取引手数料は 0 ~ 0.05% (取引量に基づく) で最も低く、次に MUX が 0.08%、GMX と Level は両方とも 0.1% です。

資金調達率: dYdX は 8 時間ごとに 0.01%、GMX とレベルは 1 時間あたり最大 0.01%、GNS、Kwenta、および MUX はすべて動的です。

最初のレベルのタイトル

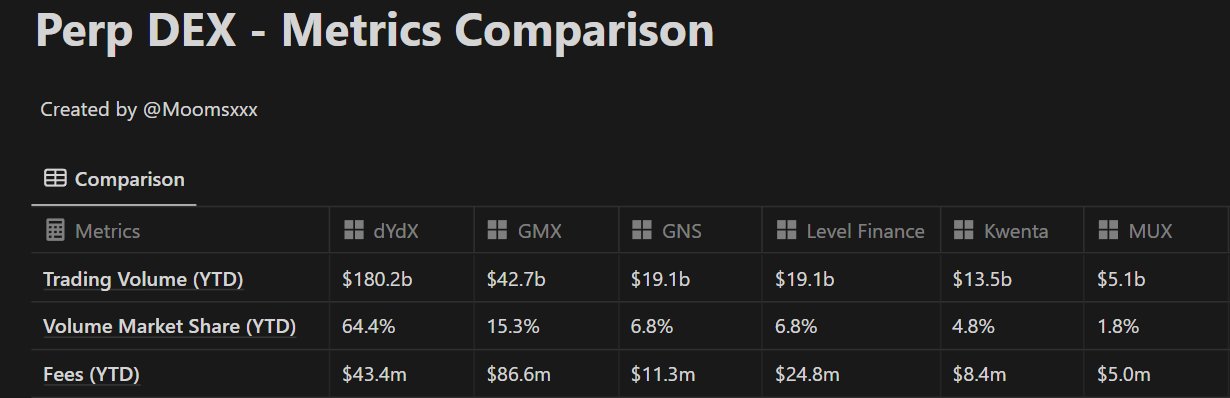

インデックスの比較

現在、dYdX は最高の流動性と最低の取引手数料を備えた最高の取引プラットフォームを提供しており、現在、上位 6 つの DEX の中で 64.4% の市場シェアを保持しています。ただし、dYdX のモデルでは、他のプロトコルのように合成製品をリストすることはできないため、競合他社はこれを利用して市場シェアを獲得することができます。

同様の状況はLevelとGNSでも発生しており、LevelとGNSの取引量は同じですが、発生する手数料はLevelの方がGNSの約2倍となります。

デリバティブDEXが次の強気相場を支配するのか? 6つのプロトコルの料金体系、指標、成長可能性の比較分析

最初のレベルのタイトル

成長の可能性

指標によれば、Level Finance は最も過小評価されているプラットフォームです。さらに、Level Finance は最高のトークンエコノミクスを備えており、LVL + LGO の勢いは確かに非常に強いです。

MUX は TVL/ボリューム比が最高であり、資本効率が高いことを示しています。

GNSとKwentaは、高い収益を生み出し、時価総額が低位から中位であるため、次の強気市場に最適な銘柄です。

結局のところ、dYdX はヘッドキャピタルの支援を受けてトラックのリーダーであり、今後の新リリースによりユーザーがトークン DYDX を保有する動機となるはずであるため、dYdX が最も安全な選択肢となります。