この記事では、25 のステーブルコイン プロジェクトの開発状況を調査します。

オリジナル編集: スカイピア

オリジナル編集: スカイピア

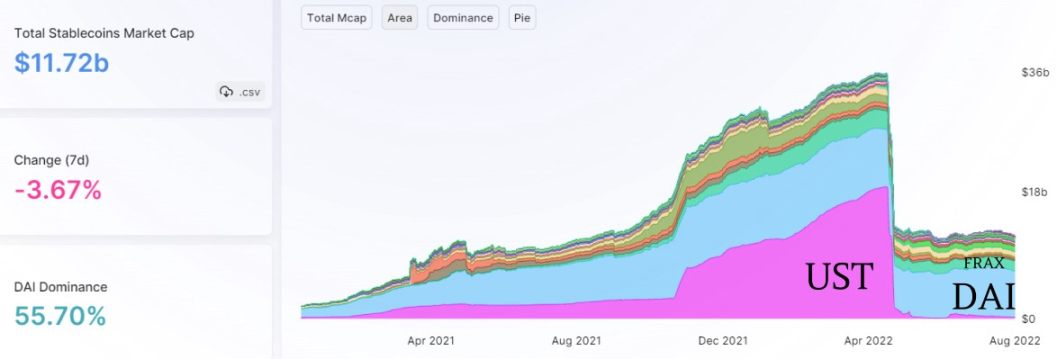

ステーブルコイン市場は現在、総額 1 兆 7000 億ドルの仮想通貨市場の 14.2% を占めています。

画像の説明

https://defillama.com/stablecoins

対照的に、他の63のスマートコントラクトベースのDeFiステーブルコインを合わせても、ステーブルコイン時価総額(117億2000万ドル)のわずか8.3%を占めるにすぎません。

2022年4月、USTアルゴリズムのステーブルコインの時価総額はDAIの時価総額より高かったが、設計上の欠陥によりUSTは崩壊した。 TerraのUSTの大失敗により、分散型ステーブルコインの時価総額の半分が消滅した。

では、DeFi ステーブルコインの次は何でしょうか?

Aave と Curve が独自のステーブルコインをローンチしようとしていたため、私は思い切って 25 以上の分散型ステーブルコイン プロトコルを分析して次のことを調べました。

それらはどのように機能するのでしょうか?

彼らはどのようにして夢中になり続けるのでしょうか?

その主な使用例と主要なリスク要因は何ですか?

彼らはどうやって供給を拡大するのでしょうか?

最も重要なのは、それらが互いに異なる点は何でしょうか?

画像の説明

これらのプロトコルをタイプ、時価総額、運用メカニズム、主なユースケース、ガバナンストークンの有用性、主なリスク別に分析しました。

安定していて、分散型で、資本効率が高いですか?

ステーブルコインは、価値を安定に保つことで暗号通貨の変動を回避します。

ただし、分散型ステーブルコインには、検閲を回避するための透明な運用メカニズムと不測の事態がなければなりません。分散化はDeFiステーブルコインの重要なセールスポイントです。

3 番目の重要な特徴は資本効率です。増大する需要と規模にどのように効率的に対応できるかです。言い換えれば、いかに安くお金を生み出すか?

聖杯は 3 つの特性をすべて達成することですが、すべてのプロジェクトはそのうちの 1 つを妥協する必要があります。

Maker's DAIは分散化されており、ペッグの安定性は過剰担保によって保証されているため、DAIを安く鋳造することはできません。

Terra の UST はペグの安定性を犠牲にしており、そのアルゴリズム メカニズムを信頼していたすべての人がその代償を払ったのです。

あなたが知っておくべきアルゴリズムのステーブルコインが少なくとも 3 つあります:Tron の USDD、Waves の Neutrino USD、および Celo の cUSD

アルゴリズムステーブルコイン: 自己のリスクで資本効率を最大化します。

つまり、アルゴリズム ステーブルコインは、1 ドル相当の揮発性資産を預けて 1 ドルのステーブルコインを発行することによって作成されます。 USTであれば1USD相当のLUNAを1USTと交換できます。

UST 価格が 1 ドルを下回った場合、誰でも 1 ドルで UST を購入して書き込み、LUNA を鋳造し、LUNA を売却して利益を得ることができます。このようにしてのみ価格を安定させることができます。

資本効率の実現は簡単です。UST の需要が増加すると、LUNA の需要と価格も増加します。 LUNAの価格が上昇すると、1 USTの鋳造コストが安くなります。

降下途中でプロセスは逆転し、UST の死のスパイラルが最高潮に達しました。

現在、このアルゴリズム モデルを使用している主要なプロジェクトが 3 つあります。Tron の USDD、Waves の Neutrino USD、および Celo の cUSD です。

これらにはいくつかの特徴があります。

3つすべては、1ステーブルコインを鋳造するために1ドル相当のガバナンストークンを使用して鋳造されますが、Tronは鋳造をAlameda Research、Wintermuteなどを含む9つのTron DAOメンバーに制限しています。トロンには明確な償還ポリシーもありません。

TronとCeloは、自社のステーブルコインがBTC、USDT、USDCなどのDAO準備金とETHによって過大担保されていると主張している。ただし、準備資産は鋳造できません。ここでの「担保」は、Terra がデカップリングの場合に使用するために取得する BTC バッファー リザーブに似ています。しかし、これらの埋蔵量はUSTを節約することに成功しませんでした。

CUSD は CELO でのみ鋳造できますが、その埋蔵量には他の暗号資産が含まれています。

Wave の USDN は現在、WAVES によって支援されているのは 10.89% のみです。ほんの1週間前には16%だった。 USDN は何度かペッグを失い、一度は vires.finance 貸付契約まで延長され、投資家は 5 億ドルを失いました。

この状況を改善するために、WAVES は WAVES を割引価格で購入するための SURF トークンを発行しましたが、USDN サポートが 115% に戻るまでロックされていました。

NearのUSNはもともとアルゴリズム設計として設計されていましたが、USTの崩壊によりUSNはアルゴリズム設計から離れつつあります。チームは USN V2 を発表しました。これは現在 USDT によって支援されており、最終的にはより広範囲の担保をサポートする予定です。

Shiba Inu (SHI) と Thorchain (TOR) はアルゴリズム モデルをリリースする予定ですが、どちらのプロジェクトも「他のムーンショットで見つかった問題を回避する」方法を模索しています。

全体として、純粋なアルゴリズムモデルは危機に瀕しています。 USDDは時価総額で最大であるが、透明性の欠如に悩まされており、その鋳造プロセスが少数の事業体に限定されているため中央集権化されている。

過剰担保: 固定された安定性のために資本効率を犠牲にする

Maker's DAIによって普及した28の保護されたステーブルコインプロジェクトのうち12は、ペッグを確保するために超過担保を使用しています。

画像の説明

https://hackernoon.com/whats-makerdao-and-what-s-going-on-with-it-explained-with-pictures-f7ebf774e9c2

DAI の需要が高まる中、DAI を ETH に限定すると成長が妨げられます。住宅ローン資産の種類をさらに追加しました。現在では、wBTC、Lido's stETH、Curve および Uniswap LP トークン、現実世界の資産、そして最も物議を醸している USDC を受け入れています。

メーカーDAOはDAIの価格を安定させるためにUSDCを追加し、それ以来DAIは1ドルを超えて取引されている。

Tornado Cashの制裁によりUSDCアドレスが凍結された後、USDCはMakerの責任となりつつあります。この記事の執筆時点では、担保の 55% が USDC です。潜在的なペグクラッシュや検閲を避けるために、Maker 創設者の Rune 氏は USDC に近づかないことを推奨しています。

「ドルとのペグペグ解除の準備を真剣に検討すべきだと思います...それはほぼ避けられないことであり、十分な準備ができた場合にのみ現実的です。」 — ルーン・クリステンセン

それにもかかわらず、Maker のモデルは長年にわたってドルペッグを維持することに成功していることが証明されています。

しかし、いくつかのプロジェクトは、資本効率および/またはガバナンスモデルという 2 つの分野で Maker に果敢に挑戦します。

アブラカダブラのMIM

アブラカダブラの MIM は、スターゲイトの USDC などの有利子トークンを含む、広範囲にわたる複雑な担保を使用しています。

アブラカダブラの担保

さまざまな担保資産を受け入れると資本効率は高くなりますが、リスクも高くなります。 MIMは以前USTを支援していたが、なんとかペッグを維持したものの、時価総額は46億ドルから現在の2億2000万ドルに減少した。

それでも、MIMは、多様な担保、流動性マイニング、そしてトークン所有者にプロトコル手数料を発生させる魅力的なSPELLステーキングメカニズムのおかげで、5番目に大きいDeFiステーブルコインです。

流動性のLUSD

LiquityのLUSDはMaker Liteのようなものです。

ETH が唯一受け入れられる担保です。面倒な Maker ガバナンス モデルを回避し、金利 0% の融資を提供し、住宅ローン金利はわずか 110% です。

スマート コントラクトは不変 (アップグレードまたは変更できない) であり、ミント手数料はアルゴリズムによって調整されます。

LUSD には、清算されたポジションの負債を返済するための流動性源として機能する安定したプールがあります。 Liquity は、検閲を避けるためにフロントエンド Web サイトを運営する場合に LQTY 報酬も提供しています。

LUST はおそらく市場で最も分散化されたステーブルコインです。 ETH担保のみを受け入れるため、時価総額でナンバーワンのステーブルコインにはなりませんが、特定のDeFiユーザーベースに明確に製品市場に適合します。

Tron の JUST、Kava の USDX、Mai Finance MAI の何がそんなに特別なのでしょうか?

Tron DeFi エコシステムには、USDD と JUST という 2 つのステーブルコインがあります。

ただ最初に来ます。 Maker の CDP モデルを使用しますが、担保として唯一の TRX のみを受け入れます。

トロンにとって、過剰担保を必要としないUSDDを支援することは理にかなっています。 Tron は、同量の TRX よりも多くの USDD を鋳造できます。

画像の説明

https://app.kava.io/earn/busd

MAI は、最も幅広い担保付きトークンで限界を押し広げます。0% の貸出金利で MAI を鋳造するために、10 チェーン上の 60 の資産をサポートします。

メーカーを超えた過剰担保のイノベーション

多くのステーブルコインは、資本効率や利益に焦点を当てたイノベーションをもたらしました。

Synthetix の sUSD は、SNX 保有者が SNX を担保として 400% の担保率で賭けたときに発行されます。 SNX ステーカーは、ステーキング比率と負債を管理する代わりに、毎週のステーキング報酬を受け取ります。

Yeti Finance の YUSD は、1 つではなく、複数の利回りを生み出す資産に対する借入を受け入れます。ユーザーは自分のポートフォリオ資産すべてを使って YUSD を鋳造できるため、清算リスクが軽減されます。

インバース ファイナンスの DOLA は、貸付金融市場でさまざまな担保に基づいて借り入れられます。住宅ローンは、資産を貸し出して収入を得ることで資本効率を高めます。

画像の説明

https://alchemix.fi/

資本効率を重視すれば、AaveのGHOもこれに該当すると思われる。 GHOは提供された担保に基づいて鋳造されますが、Aaveは最終的にリアルワールドアセットとデルタニュートラポジションをサポートする予定です(下記のUXDを参照)。

アルゴリズムステーブルコインは資本効率が高いですが、不安定であることが証明されています。一方、過剰担保のステーブルコインにはハードペッグのメカニズムがありますが、発行コストが高くなります(1ドルのステーブルコインには1ドル以上の担保が必要です)。

完璧な中間を見つけようとしているステーブルコインがいくつかあります。

Frax

Frax は部分的にアルゴリズムを備えたステーブルコインです。部分的には担保によって裏付けられており、部分的にはアルゴリズム的に安定しています。

画像の説明

https://messari.io/report/frax-a-fractional-algorithmic-stablecoin

たとえば、担保率が 90% の場合、FRAX を鋳造するたびに 0.9 ドルの担保が必要となり、0.1 ドルの FXS が消費されます。担保率 95% では、鋳造された FRAX ごとに 0.95 ドルの担保が必要となり、0.05 ドルの FXS が消費されます。

FRAXが1.01ドルの場合、CRは減少します。 FRAXの価格が0.99ドルまで下落すると、CRは増加します。

Fraxは、DAIに次いで2番目に大きいDeFiステーブルコインです。 DAIと同様に、FRAXもUSDCの検閲リスクに直面しているが、チームはより多様な担保をサポートし、frxETHなどの他の資産に固定された資産を発行することを計画している。

Frax の経済は現在、2 つのステーブルコイン (FRAX と FPI、インフレに連動)、ネイティブ AMM (Fraxswap)、および融資機能 (Fraxlend) で構成されています。

このモデルは資本効率が高く、FRAX の供給を柔軟に増やすことができます。しかし、Fraxの供給と資本効率を改善する最も興味深いイノベーションは、市場運営の自動化です。これについては後で説明します。

UXD

UXDステーブルコイン(UXD)の時価総額はわずか2,100万ドルであるため、UXDステーブルコイン(UXD)について聞いたことがある人はほとんどいません。それでも、分散化、資本効率、安定性のためにシンプルで興味深いモデルを使用しています。

Solana ネイティブの唯一の DeFi ステーブルコインである UXD は、デルタ ポジション ニュートラル デリバティブを使用して USD にペッグされています。

ユーザーは過剰担保なしで1ドル相当のSOLを含む1UXDを発行できる。

SOL 担保の預金は、Mango 市場で対応するショートポジションをオープンすることでヘッジされます。したがって、スポット SOL へのロング エクスポージャーはショート ポジションによってヘッジされるため、SOL の価格変動は相互にバランスがとれます。これをデルタニュートラルポジションと呼びます。

デルタ ニュートラルなショート ポジションの資金調達レートが生成され、UXD プロトコルでステーカーに自動的に分配されます。

興味深いことに、Aave の GHO 提案には「デルタ ニュートラル」の立場が現れています。 UXDのようなものを使用するのでしょうか?様子を見る必要があります。

ヘッジファンドのステーブルコイン

利回りファーミングのおかげで、ステーブルコイン保有者は、従来の銀行が提供できるよりも高い利回りを得ることができます。少なくとも強気相場の間は。

収量農業は積極的な投資戦略です。利益を最大化するために、農業従事者は、ガスと時間の機会コストを考慮して、リスクを軽減しながら最高の収量を見つける必要があります。

これらの問題点に対処するために、Origin Dollar (OUSD) と mStable (MUSD) が開始されました。どちらのステーブルコインも、USDT、USDC、DAI などの他のステーブルコインによって裏付けられています。 mUSDT には sUSD も含まれており、あるステーブルコインを別のステーブルコインと交換することができます。

これらのプロトコルはヘッジファンドとして機能し、プールされた資金を使用し、さまざまな戦略を採用して投資家に利益をもたらします。

ユーザーはサポートされているステーブルコインを入金し、OUSD または MUSD を獲得します。次に、プロトコルは、リスクを考慮して、これらのステーブルコインを Aave、Curve、またはその他の最高の利回りが得られる場所にデプロイします。ガスコストは最小限に抑えられ、ユーザーは収穫量を管理するポジションを積極的に管理する必要がありません。

Reserve の RSV ステーブルコインは、1/3 USDC、1/3 TUSD、1/3 PAX などの他のステーブルコインもサポートしています。しかし、積極的な農業戦略は採用されませんでした。

画像の説明

https://morioh.com/p/10612295506e

PCV は、ペグ、収量ファームを確保し、FEI とそのガバナンス トークンである TRIBE のユーティリティを生み出す戦略に導入されています。

「ヘッジファンド」モデルは苦戦している。 DeFiの利回りが低下しリスクが増大する中、FEIは閉鎖を発表した。 MUSD、OUSD、RSV もローキャップのステーブルコインです。

公平を期すために言うと、この調査のほとんどのステーブルコインは、さまざまな戦略による収益生成に焦点を当てていますが、最も人気のあるものは自動市場運営 (AMO) によるものです。

ただし、AMO は収益を生み出すだけではありません。

自動化された市場操作: ステーブルコインが継続的に鋳造される場合

中央銀行は、有価証券を購入するために独自の通貨を鋳造したり、銀行などに融資して「公開市場操作」を行うことで、マネーサプライに影響を与え、金利を操作します。

有価証券を購入するとシステムに資金が追加され、金利が低下するため融資がより容易に利用できるようになります。しかし、それは通貨の価値を切り下げ、インフレを引き起こします。

この種の紙幣印刷に対して、仮想通貨愛好家からは多くの反発がありますが、FRBから学んだステーブルコインがいくつかあります。

Frax の v2 金融政策は、FRAX の固定価格を変更しない限り、新しい FRAX を発行できます。このプロトコルは、FRAX をミントして、Curve、Aave、または DAO が有益と判断するその他の場所にデポジットできます。

これらの自動市場操作 (AMO) には次のような効果があります。

FRAXを鋳造して融資プロトコルに預け入れると融資金利が下がり、FRAXは他のステーブルコインよりも融資にとって魅力的になります。

Curve AMO は、Frax プロトコルと FRAX から FRAX3CRV プールに過剰な担保を提供して、深い流動性を確保し、USD ペッグを強化します。

融資、スワップ手数料、イールドファーミングなどから収入を生み出し、veFRX保有者に再分配されます。

Frax v1 部分アルゴリズム モデルを超えることで、FRAX の供給と資本効率が向上します。

中央銀行とは異なり、スマートコントラクトでは、FRAXがペッグを下回った場合にアルゴリズム的にAMOを回復することができます。 FRAXの撤退により供給量が減り、信頼が回復した。

このアプローチは資本効率を高め、ステーブルコインのトリレンマを部分的に解決します。

資本効率とAMOの関係を理解するには、FRAXの創設者の次のツイートを読むことをお勧めします。

独自のステーブルコインをブルルルルルル(鋳造)しているのはFraxだけではありません。次のプロトコルも同じことを行います。

Maker は、Aave で DAI を鋳造および直接デポジットするための D3M (ダイレクト デポジット モジュール) を 2021 年に開始します。この運営は停止されたようで、これによりAaveが独自のステーブルコインGHOの発行を促す可能性がある。

Synthetix は、5,000 万から 1 億の追加 sUSD を Aave に入金するための sUSD 直接入金モジュールを作成することを提案しています。

Angle のアルゴリズム市場操作は、agEUR を Euler Finance に預け入れて、agEUR の流動性を導き、貸出金利を下げ、プロトコルの収益を生み出します。

MAI: Market.xyz などの金融市場に MAI を直接提供します。さらに多くの AMO が開発中です。

Inverse Finance の DOLA: クジラは価値を引き出して DOLA を貸し出し、それを他の資産と交換して他の場所で農業を行うことができます。また、担保なしで DOLA を鋳造し、他のプロトコルに預けることもできます。

Alchemix: Elixir AMO (自動市場操作) を使用して追加の資金を獲得し、カーブ/コンベックスの利回りを高めます。

FEIは複数の手術を実施した。 Ondo と統合して、FEI を別のプロジェクトのトークンと照合します (流動性は他の DAO のためのサービスです)。また、ラリ・キャピタルのヒューズとDeFi融資市場全体にFEIを提供し、市場を誘導し、FEIの流動性を高めます。

画像の説明

https://alchemixfi.medium.com/elixir-the-alchemix-algorithmic-market-operator-2e4c8ad04569

つまり、AMO は、プロトコルの収益を生み出しながら、安価または無料でお金を生み出すことで資本効率を高めます。

これは、Aave と Curve が独自のステーブルコインを開始した理由も説明します。

Aave と Curve は収益を生み出すために流動性を必要とします。現在、彼らは流動性マイニングを通じて流動性を獲得していますが、独自のステーブルコインを発行することで流動性プロバイダー(LP)の資本効率を高めています。

トークンには担保が必要ですが、AMO により、Aave と Curve は無料でステーブルコインを鋳造し、独自のプロトコルの外で収益を追加できるようになります。

AMO を実装するステーブルコイン プロトコルが増えるにつれ、ステーブルコインの利回りは低下し続けるでしょう。 USDT、BUSD、USDC(およびその他の暗号資産)の場合でも、FRAX、DAIなどを低金利で借りて他の場所で農業を行うための担保として使用されるため、貸出金利は低下します。

元のリンク