チャネル V2: クロスチェーン融資収入のエクスペリエンスをさらに最適化

Channels は、マルチチェーンの革新的な DeFi レンディング プロトコルであり、開始以来 1 年間、セキュリティ インシデントは一度も発生していません。現在、Heco、BSC、Arbitrum が参加しており、これらはクロスチェーンの住宅ローン融資プラットフォームです。最近、Channels は V2 バージョンをリリースしようとしていますが、V2 には V1 や他の融資商品と比較してどのような革新的な点がありますか?

文章

副題

住宅ローンの融資とは、ユーザーが特定のトークンを担保としてプラットフォームに預け、別のタイプまたは複数のトークンを他の投資に貸し出すことを意味します。レバレッジレンディングとは、ユーザーがプラットフォームに資金を預けてレバレッジをオープンにすることを意味し、プラットフォームはDEX上で流動性マイニングを自動的に実装します。レバレッジ レンディングは本質的に住宅ローン融資から発展したローン シナリオであり、ユーザーが住宅ローン融資後に融資された資金を使用して DEX の流動性をマイニングすることを前提としていますが、レバレッジ レンディングはユーザーがこのプロセスを自動的に実現するのに役立ちます。

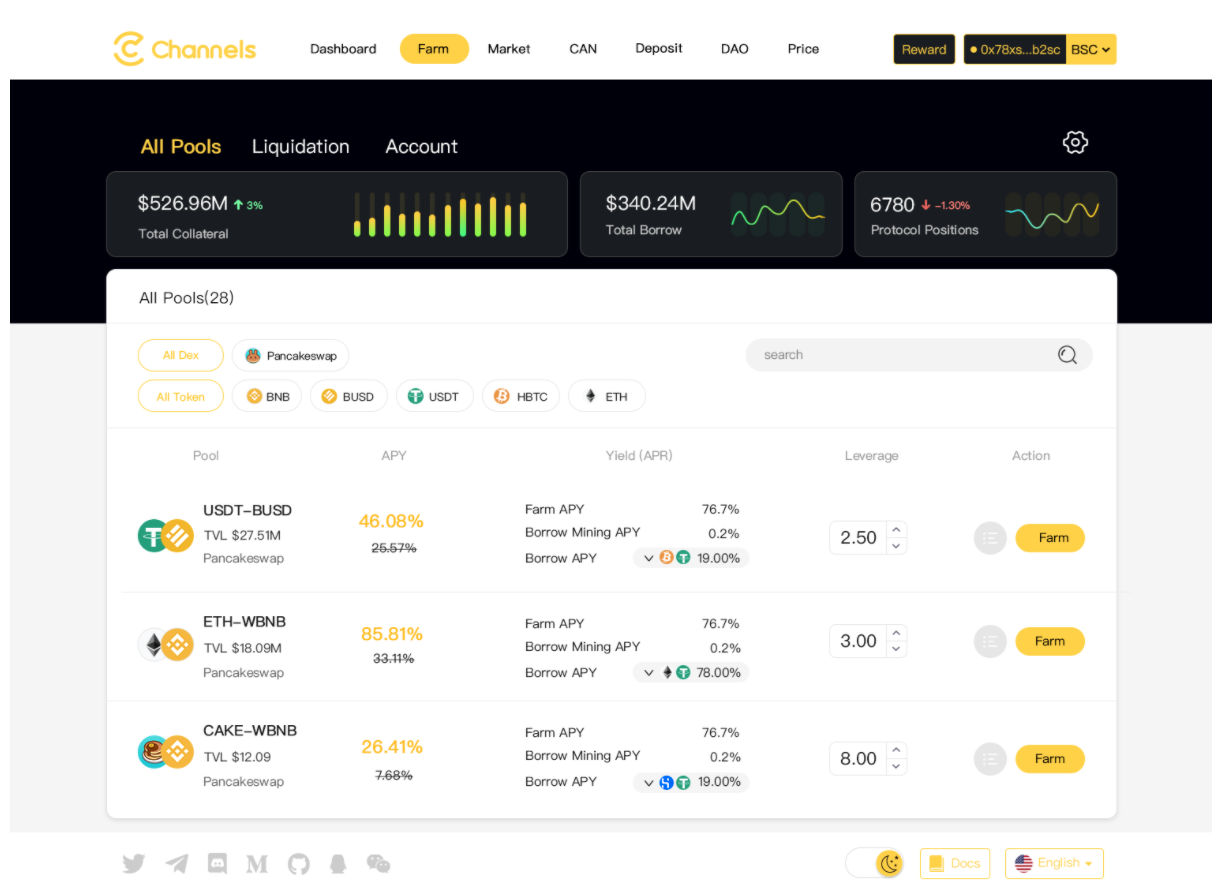

ほとんどのレバレッジド融資プラットフォームはレバレッジ機能のみをサポートし、住宅ローン融資機能はサポートしません。また、ほとんどの住宅ローン融資プラットフォームはモーゲージ機能のみをサポートし、レバレッジド融資機能はサポートしませんが、Channels V2 はレバレッジド融資とモーゲージ融資を 1 つの資本フロー プールに統合します。これは、ユーザーが任意の投資のために超過担保ローンで資産を借りるだけでなく、レバレッジド・レンディング機能を直接利用してDEX上でレバレッジド・マイニングを実現できることを意味します。このような先駆的な取り組みは、借り手の柔軟な資金活用ニーズに応えるだけでなく、レバレッジドマイニングによる収益向上に貢献するとともに、資金プールの共有化により資金利用率が大幅に向上するため、預金者はより高い収益を得ることが可能となります。

副題

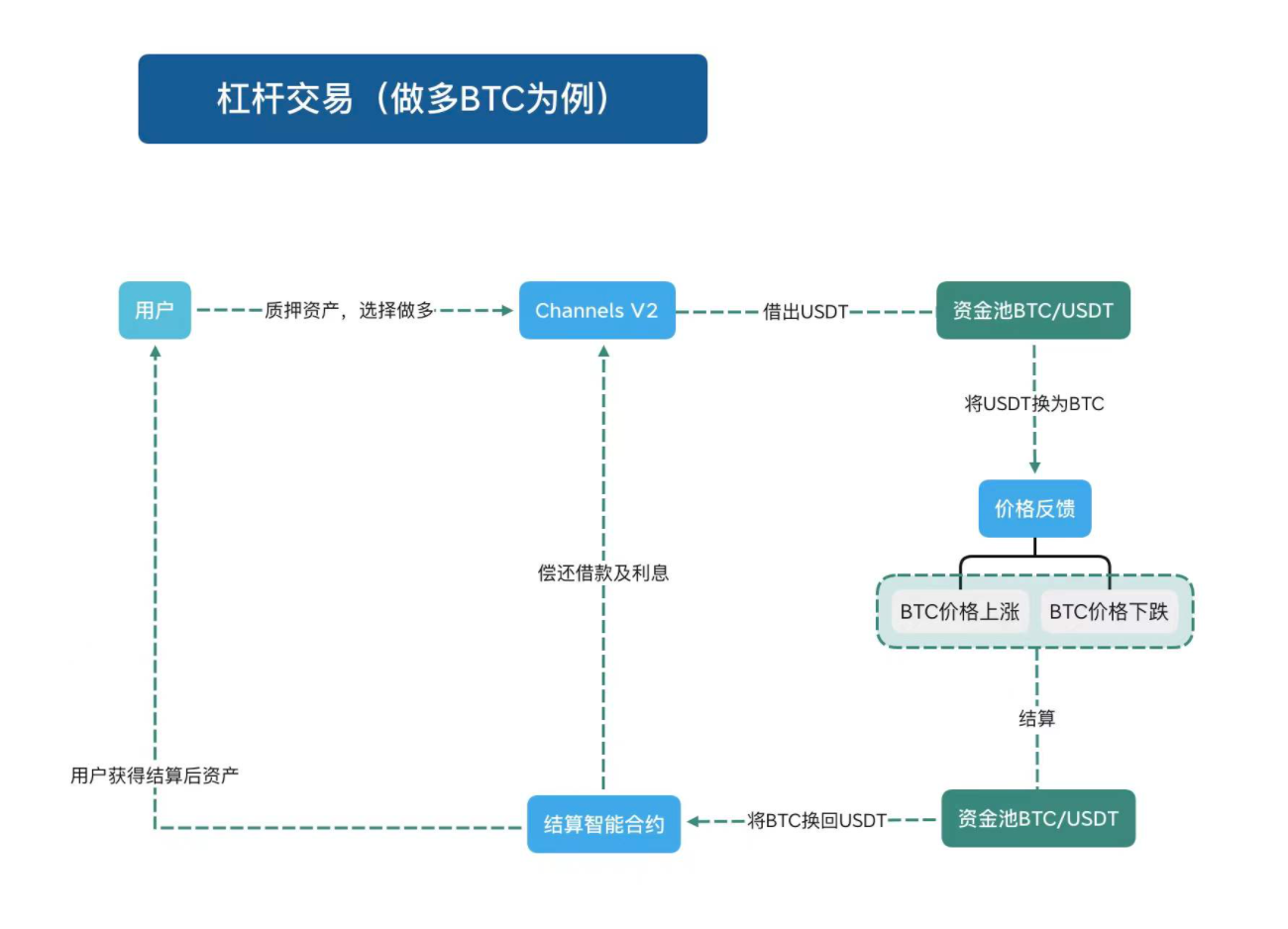

レバレッジ取引

たとえば、ボブがより多くの BTC を行いたい場合、最初にチャネルで 1000 U 相当の BTC をプレッジし、次にレバレッジ取引機能を使用してプレッジを 3000 U 相当の BTC に直接変換し、同時に 2000 USDT を追加できます。ローン。このようにして、BTC が上昇すると、元の収入の 3 倍を得ることができます。同時に、レバレッジ取引機能を利用することでユーザーの資金総額も増加するため、ユーザーが得られるマイニング報酬も増加します。これは間違いなく、ハイリスクかつハイイールドなユーザーの投資ニーズを満たし、運用手順を大幅に簡素化します。以下に示すように。

副題

ローンプール

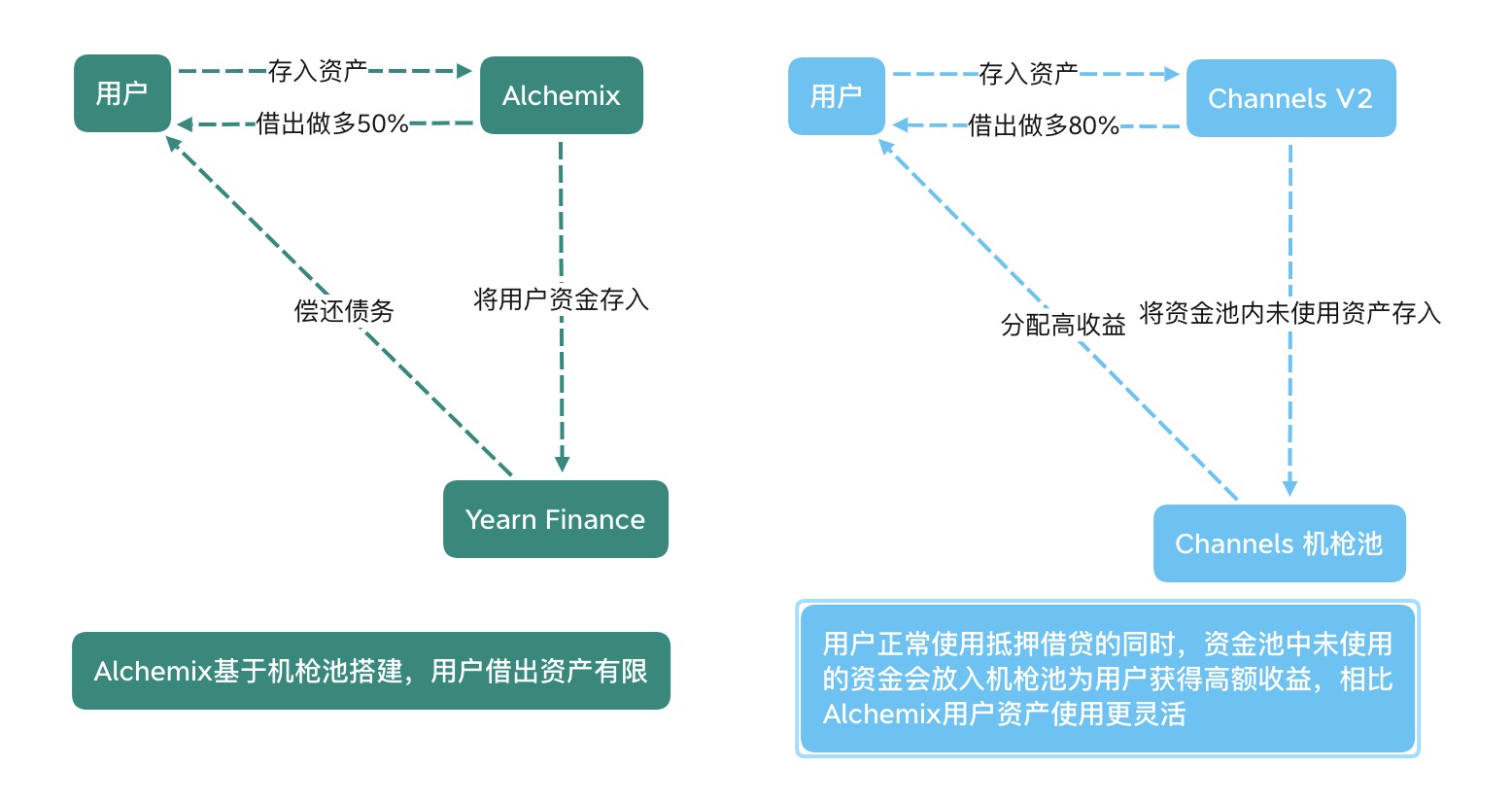

過剰担保融資モデルには本質的な欠点があり、資本利用率が高くなく、大手貸し手であるコンパウンド全体の資本利用率でさえ40%未満である。資本効率の低さは業界全体を悩ませている問題と言えます。

理論的には、担保の価値は常に融資資産の価値よりも高くなります。例えば、住宅ローン金利が80%の場合、100元を抵当に入れる場合、最大でも80元しか貸すことができず、理論上、少なくとも20元は利用されることはありません。実際には、貸し残された資金は20元をはるかに超え、場合によっては70元を超えることもあります。しかし実際には、プラットフォームは通常のユーザーの出金ニーズを満たすために 30 元を維持するだけで済む可能性があります。これらの未貸与および未使用の資金は、プラットフォームとユーザーに何の経済的利益ももたらしておらず、膨大なリソースの無駄となっています。融資プラットフォームの収益率は高くありませんが、非常に重要な理由は資金の利用率が高くないことです。

Channels V2 は、マシンガン プール戦略を借用することで、この問題を大幅に創造的に軽減します。具体的な実装方法は、ユーザーの撤退に影響を与えないことを前提に、一連の流動性管理メカニズムを通じて、流動性プール内の遊休資金の一部を機関銃の形で他のプラットフォームに投入するというものだ。収入を得るためにプールします。また、資金の絶対的な安全性を確保するため、資金はBSCのPancakeなどのトップDEXにのみ投入されます。

副題

結論:

結論: