一天集齊華爾街老錢,LayerZero開始講「華爾街公鏈」的故事

- 核心觀點:跨鏈協議LayerZero宣布轉型,推出專為機構金融市場設計的Layer 1公鏈Zero,並獲得華爾街多家頂級機構的戰略投資與合作意向,旨在成為承載未來代幣化資產交易與清算的高性能基礎設施。

- 關鍵要素:

- 多家華爾街機構明確支持,包括城堡證券(Citadel Securities)戰略投資ZRO代幣、ARK Invest購買股權與代幣、Tether進行戰略投資,以及DTCC、ICE和谷歌雲簽署聯合探索協議。

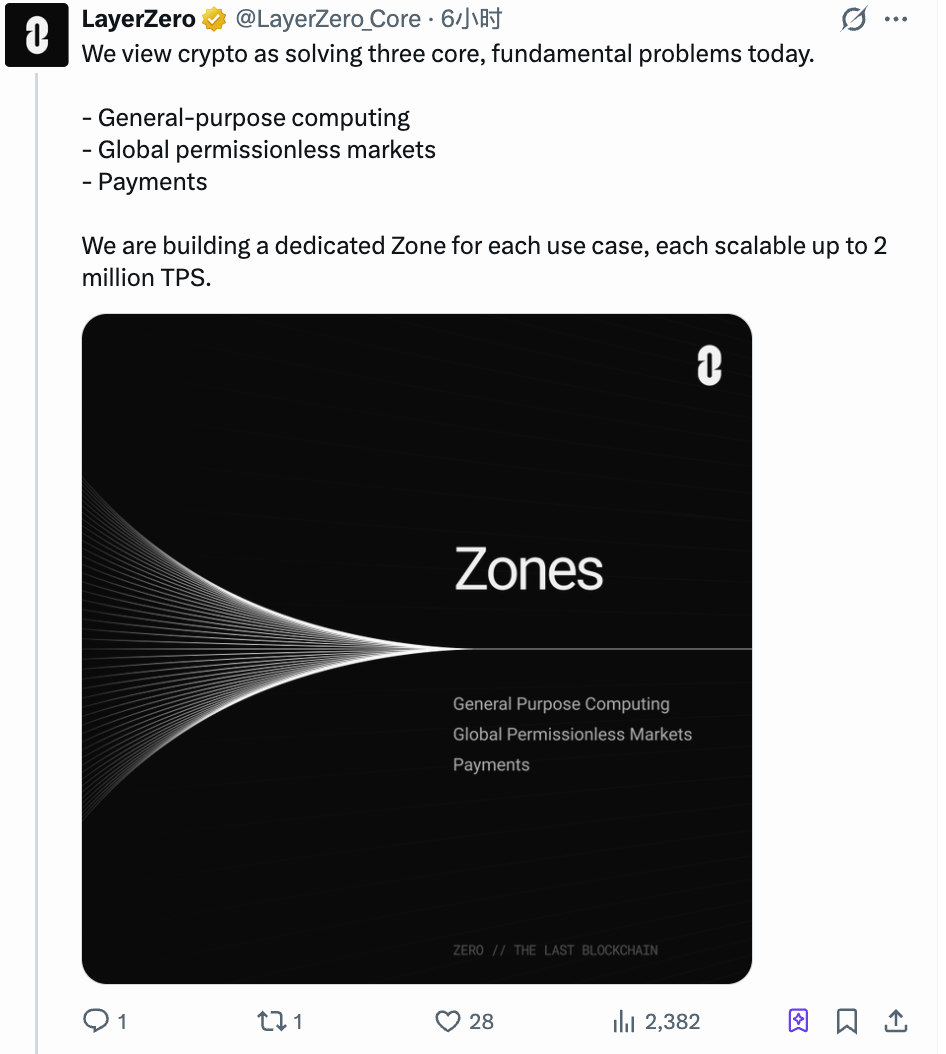

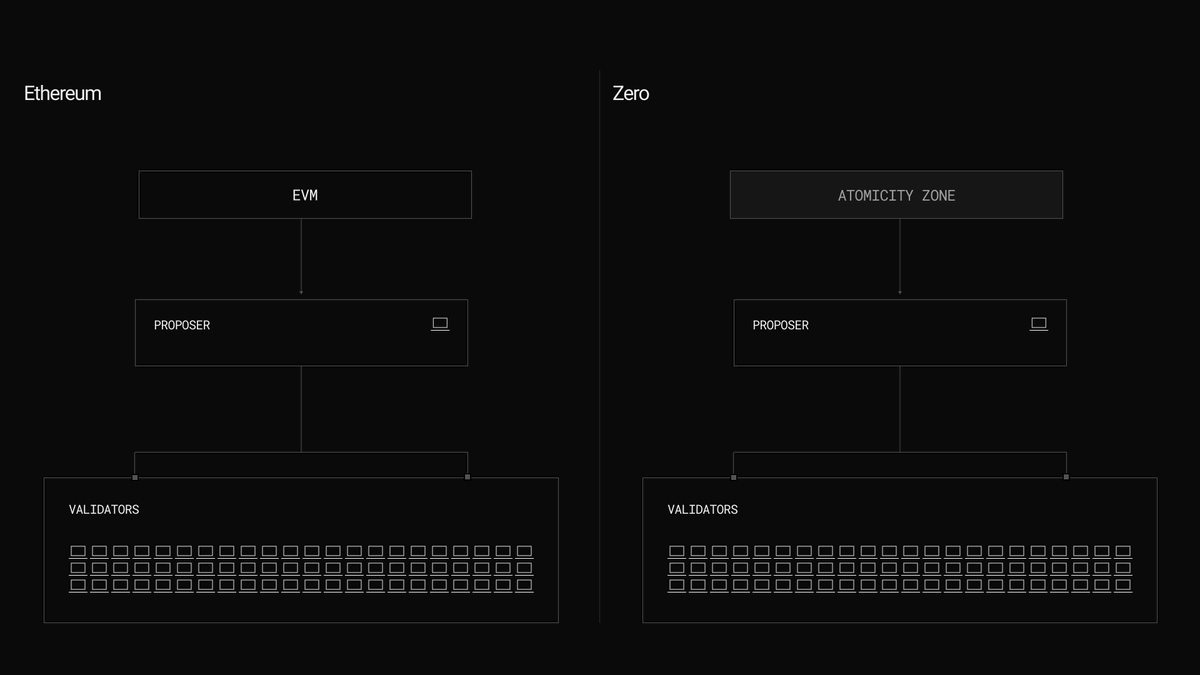

- 新公鏈Zero採用分區(Zone)架構,分別針對通用EVM合約、隱私支付和交易撮合進行優化,以解決機構對速度、隱私和吞吐量的核心需求。

- 轉型背景是華爾街正積極推動資產代幣化,但現有公鏈(如以太坊)可能難以滿足大規模生產級交易負載,Zero旨在填補這一執行層缺口。

- ZRO代幣的估值邏輯從跨鏈協議治理轉變為未來鏈上金融基礎設施的原生資產,但其短期面臨大量代幣解鎖(約80%未解鎖)和缺乏直接價值捕獲機制的壓力。

- 機構合作聲明措辭謹慎(如「評估」、「探索」),表明當前支持更多是戰略性的初步嘗試,而非最終承諾,項目的長期成功仍待驗證。

原文作者:深潮 TechFlow

2 月 10 日,LayerZero 在紐約發布了 Zero。

這是一條自研的 Layer 1 公鏈,目標是承載機構級金融市場的交易和清算。

LayerZero 管它叫「去中心化多核世界計算機」。我來給你翻譯一下:一條專門給華爾街用的鏈。

同時,華爾街各家機構開始明牌站台,有的回應則是直接掏錢。

其中,Citadel Securities(城堡證券) 戰略投資了 ZRO 代幣。

這家公司經手處理著美國大約三分之一的散戶股票訂單,CoinDesk 在關於這件事的報導中特意指出,直接購買加密代幣對 Citadel 這樣的華爾街傳統金融機構來說並非常規操作。

ARK Invest 同時也買入了 LayerZero 的股權和代幣,木頭姐 Cathie Wood 則直接加入了項目的顧問委員會;Tether 同天宣布對 LayerZero Labs 的戰略投資,但金額未披露。

買幣和投股權之外,還有一層更安靜的信號。

DTCC(美股證券交易的中央清算機構)ICE(紐交所母公司)和 Google Cloud 這三家也和 Layerzero 簽了聯合探索協議。

那麼,一個做跨鏈橋的項目要轉型,能同時拿到了清算、交易所、做市商、資管、穩定幣、雲計算這條產業鏈上的集體背書。

傳統機構們,佈局鏈上金融管道的動作又多了一個。

消息公布後,ZRO 當天漲幅一度超過 20%,目前在 2.3 美元附近。

不做橋了,要做管道?

LayerZero 過去三年幹的事不複雜:

讓代幣從一條鏈搬到另一條鏈。它的跨鏈協議目前連接了超過 165 條區塊鏈,USDt0(Tether 穩定幣的跨鏈版本)上線不到一年,經手了超過 700 億美元的跨鏈轉移。

這是一門成熟的生意,但天花板肉眼可見。

跨鏈橋本質上是個工具,誰便宜、誰快,用戶就用誰。但隨著整個加密市場的萎縮以及交易量的下降,跨鏈本質上是個偽需求了,LayerZero 選擇換賽道是可以理解的。

而且它有換的資本。a16z 和 紅杉先後領投過項目,總融資超過 3 億美元,之前一度估值 30 億。

這兩家資本的被投名單,本身就是華爾街的通訊錄。Citadel 和 DTCC 現在願意坐到桌前幫 LayerZero 站台,或許跟誰在背後站著有很大關係。

回到 LayerZero 發布的這個新 L1 ,Zero,看起來就不是給 DeFi 玩家或者 meme 交易者準備的。

Zero 的架構和現有公鏈不太一樣。大多數鏈是一條路跑所有車,Zero 把鏈拆成了多個獨立運行的分區,LayerZero 管它們叫 Zone。

每個 Zone 可以針對不同場景單獨優化,互不干擾。

發布時開了三個 Zone:一個兼容以太坊智能合約的通用環境,一個隱私支付系統,一個專門的交易撮合環境。

這三個 Zone 對著的是三類客戶。

通用 EVM 環境留住現有的加密開發者,遷移成本低。隱私支付解決的是機構的老問題:在以太坊上交易,對手盤能看到你的倉位和策略,大資金不願意裸泳。

交易專用 Zone 瞄準的更直接,負責解決證券代幣化之後的撮合和結算。

回頭看到場名單就能理解了。DTCC 每年清算的證券交易額以百萬億美元計,它想知道清算能不能更快。ICE 運營著紐交所,股票市場只在工作日開門,它想試 24/7 交易。Citadel 處理海量訂單流,交易後流程每快一步都是錢。

所以放在一起看,這些不是加密行業的需求,是華爾街自己的痛點。

LayerZero CEO, Bryan Pellegrino 在公開採訪裡說的話挺直白:

「不是現有的東西不夠好,是真正需要每秒 200 萬筆交易的場景,屬於未來的全球經濟。」

順帶一說,Zero 這個新鏈在測試環境裡號稱能達到 200 萬筆每秒的 TPS,確實能夠滿足傳統金融生產級的需求。但公鏈的性能敘事其實早就已經被玩出花了,多高的性能,其實筆者覺得都不足為奇。

故事可以不變,但講故事的對象可以換一次,這次輪到了老錢們。

華爾街想把交易搬上鏈,但以太坊接不住

機構扎堆進 LayerZero 的背景不是加密牛市,是華爾街自己在推代幣化。

BlackRock 的 BUIDL 基金去年在以太坊上發行,規模超過 5 億美元。摩根大通的 Onyx 平台跑以太坊技術,已經處理過萬億級別的回購交易。

華爾街用以太坊做了概念驗證,證明代幣化可行。下一步是找一個能跑生產負載的地方。

Zero 的三個 Zone 就是衝著這個缺口去的。EVM 兼容意味著以太坊上的資產和合約能遷過來。

這或許是 LayerZero 和以太坊之間真正的分野。

以太坊現在在用 ERC-8004 這類標準搶定義權,給 AI Agent 發鏈上身分證,給未來的鏈上經濟立規矩...

LayerZero 現在的動作是不管定義,直接建管道,告訴機構你的交易可以跑在我這裡。

一個在寫規則手冊,一個在鋪水管。賭的東西不一樣。

以太坊賭的是自己作為信任層的不可替代性,有 TVL 規模、有安全審計生態、有機構認可度做底。LayerZero 賭的是執行層的替代需求:華爾街需要速度、隱私和吞吐量,誰先給到就用誰。

兩條路最終會不會交叉,現在說不清楚。但資本的流向已經給了一個方向性的信號。

對 $ZRO 意味著什麼?

ZRO 之前的定位很簡單:LayerZero 跨鏈協議的治理代幣。總供應 10 億枚,用來投票和質押,僅此而已。

Zero 發布之後,這個代幣的故事變了。

ZRO 是 Zero 鏈的原生代幣,錨定網絡治理和安全。如果 Zero 真的成為機構級金融基礎設施,ZRO 的估值邏輯就不再是「跨鏈橋有多少交易量」,而是「這條鏈上跑了多少資產」。

兩個估值錨,你們都懂的,天花板差幾個量級。但敘事歸敘事,幾個硬變量決定 ZRO 接下來的走勢。

供給端:八成的代幣還沒解鎖。

ZRO 目前流通量大約 2 億枚,佔總供應的 20% 出頭。據 CoinGecko 數據,2 月 20 日將有約 2571 萬枚 ZRO 解鎖,價值約 5000 萬美元,佔總供應的 2.6%,分配給核心貢獻者和戰略合作方。整個解鎖週期延續到 2027 年。

2 月 20 日這批解鎖是發布會之後的第一次供給衝擊,市場能不能接住,是短期情緒的試金石。

需求端:費用開關還沒打開。

目前 ZRO 沒有直接的價值捕獲機制。去年 12 月有過一次治理投票,提議對每筆跨鏈消息收費,收入用來回購和銷毀 ZRO,但因為投票率不夠沒通過。下一次投票定在今年 6 月。

如果通過,ZRO 就有了類似 ETH 的銷毀機制,每筆交易都在減少流通量。如果再次流產,代幣的「治理權」就只是投票權,沒有現金流支撐。

所以綜合來看,對 ZRO 感興趣的玩家可以盯一下三個時間點:

1.6 月,費用開關二次投票。通過與否直接決定 ZRO 有沒有內生需求。

2.今年秋季,Zero 主網上線。

3.直到 2027 年,ZRO 代幣才全部解鎖完畢。在此之前,每一輪解鎖都是壓力,疊加現在加密市場的熊市,消息面的利好不一定拉得動 ZRO 的價格。

最後一說,LayerZero 管 Zero 叫「去中心化多核世界計算機」,這顯然是在對標以太坊的世界計算機的概念,試圖在結算層,尤其是金融結算層上充當更加重要的角色,同時和跨鏈橋這個單薄的敘事做過渡和切割。

不過,幾個合作夥伴的官方聲明值得玩味。

Citadel 管自己的參與叫「評估架構如何支持高吞吐工作流」;DTCC 說的是「探索代幣化和抵押品方面的可擴展性」。

翻譯一下就是,我們覺得這東西可能有用,但還沒拍板。

華爾街的錢很聰明,聰明到它們會同時下很多張小注,看哪張先跑出來。因此當一個項目迎來各路明星機構的抱團,並不意味著完全的強綁定,而更像是一種短期利好的催化劑。

LayerZero 拿到的,可能是一張入場券,也可能只是一次面試機會。