誰在暗中囤積1億枚LINK?

- 核心觀點:鏈上分析發現,一個未知實體在2025年8月至2026年1月期間,通過48個匿名錢包隱密地積累了約1億枚LINK(占其總供應量的10%),其操作高度協同且旨在避免市場波動,暗示可能為大型機構進行的戰略性建倉。

- 關鍵要素:

- 發現48個錢包均持有約200萬枚LINK,交易模式高度一致,均從同一Coinbase熱錢包地址買入,表明由單一實體控制。

- 積累策略利用了2025年10月10日市場暴跌後的高流動性窗口,39個錢包在該時期創建,以低調方式大量買入而未顯著推高價格。

- 積累規模達總供應量的10%(1億枚),且操作具有機構級精密性,排除了高淨值個人投機行為的可能性。

- 分析推測貝萊德或摩根大通等大型傳統金融機構是可能幕後實體,因其在代幣化領域的發展戰略與持有LINK作為基礎設施戰略儲備的動機相符。

- 此次大規模積累可能預示著LINK在未來金融基礎設施中的關鍵應用,並可能因後續機構跟風購買或集中持有風險而對市場產生重大影響。

原文作者:LinkBoi

原文編譯:AididiaoJP,Foresight News

根據深入的鏈上數據分析,我在研究 LINK 持倉量前 100 的錢包時,發現了一個異常規律。

多個錢包持有幾乎完全等量的 LINK,每個約 200 萬枚,且未持有其他資產。最初我識別出 8 至 9 個類似錢包,但進一步調查發現,這些只是冰山一角。

最終,我一共找到 48 個錢包,它們的 LINK 餘額幾乎相同,交易模式也高度一致。基於這種一致性,我認為它們同屬一個控制方。

也就是說,在 2025 年 8 月至 2026 年 1 月期間,某個實體累計收購了約 1 億枚 LINK,占其總供應量的 10%。

很明顯,該實體極力保持隱匿。其積累策略經過精心設計,以避免引起注意或影響市場價格。

為何判斷這些錢包屬於同一實體?

有幾個關鍵證據支持這一點:

- 每個錢包持有約 200 萬 LINK。

- 所有錢包均在 2025 年 8 月至 11 月期間創建。

- 所有購買均來自同一個 Coinbase 熱錢包地址:0xA9D1e08C7793af67e9d92fe308d5697FB81d3E43。

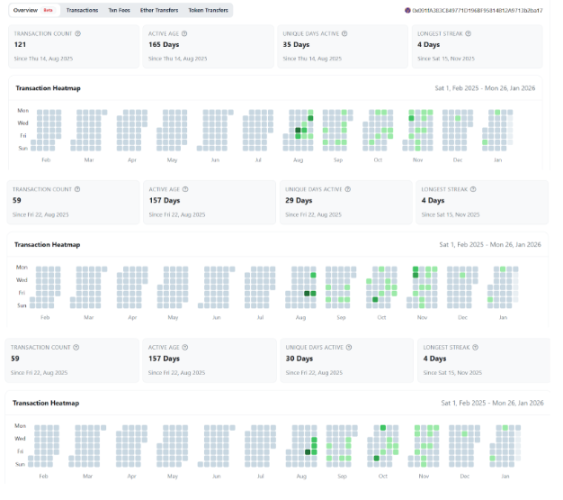

最具說服力的是交易熱力圖對比。這些錢包的熱力圖驚人地相似,都在相同的日期執行相近數量的 LINK 交易,遵循同一積累節奏。

時間上略有差異:晚創建的錢包首次買入量較大,早創建的則更漸進。但起步期過後,所有錢包開始在每月相同日期持續買入。

例如,觀察錢包 54、55、56,8 月數據稍有不同,但 9 月至 1 月的交易行為幾乎完全同步。這一模式在所有 48 個錢包中重複出現,宛如按同一時間表操作。

連結展示了這 48 個錢包及其交易熱力圖,供讀者自行查驗

為何市場對 10% 的供應積累毫無反應?

答案很簡單:該實體竭力避免擾動市場。

他們使用無公開機構關聯的匿名錢包,並結構化分批買入,以避免需求突增。目標明確:低調積累 LINK,不引發市場跟風或投機。

為此,他們利用了一次罕見的市場事件。

10 月 10 日的市場暴跌

據 Raoul Pal 所述,當時做市商無法接入 API,導致加密市場嚴重失衡。同時,關稅擔憂引發恐慌性拋售,訂單簿充斥賣單。由於缺乏買家接盤,市場出現自由落體式下跌。

為防止全面崩潰,交易所被迫介入,掛出大量買單以吸收拋壓,從而積壓了大量加密資產庫存。

暴跌後的幾週內,這些資產在 10 月和 11 月被逐步釋回市場,形成持續的拋壓和異常充裕的流動性。

這正是隱秘積累的絕佳時機。

這些錢包背後的實體,借助流動性窗口大量吸納 LINK,同時避免推高價格。值得注意的是,48 個錢包中有 39 個正是在流動性最高的 10 月和 11 月創建的。

兩種可能的動機

一是機會性加速積累。該實體將市場暴跌視為加快積累進度的罕見機會,否則這一過程可能需要多花數月時間。

二是緊急戰略儲備。該實體可能急需獲取 LINK,並利用暴跌帶來的流動性低調完成建倉,避免價格波動。這種緊迫性源於戰略需求還是外部壓力,目前尚不明確。

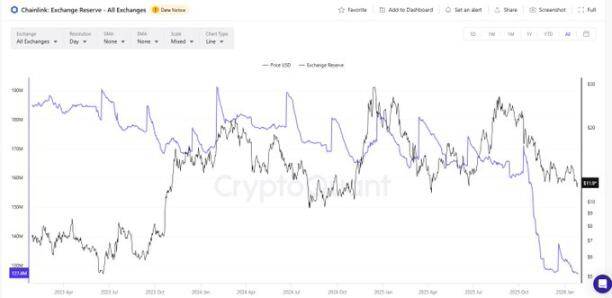

對交易所餘額的影響

新錢包的買入潮,與 CryptoQuant 數據顯示的 10 月至 11 月交易所 LINK 餘額驟降高度吻合。

這一下跌正好對應著 39 個新錢包的創建,每個錢包在此期間積累了約 200 萬枚 LINK。

誰可能是幕後實體?

能積累 10% 的 LINK 供應量,可能的範圍已大大縮小。

Chainlink Labs

可能性較低。Chainlink 官方持有約 3 億枚 LINK 作為非流通供應,這部分是公開標註並計入規劃的。且 Chainlink 曾公開宣布每週回購 100 萬美元 LINK,若同時秘密囤積近 10 億美元的 LINK,與其公開立場矛盾。

不過時間點值得注意:積累始於 2025 年 8 月 11 日,恰在 Chainlink 儲備機制公布後 4 天,這可能向外界傳遞了長期看好信號。

貝萊德(BlackRock)

這是較合理的推測之一。資產管理規模達 14 萬億美元的貝萊德多次宣稱代幣化是金融市場的未來。其規模超 30 億美元的 BUIDL 基金高度依賴 Chainlink 的 CCIP、儲備證明及數據服務。

持有 1 億枚 LINK 可幫助其在代幣化基礎設施中佔據戰略位置。相對於其體量,這一配置規模不大卻意義重大。秘密積累也合情理,若提前公開大舉買入,勢必大幅拉升價格。

摩根大通(JPMorgan)

同樣具有可能性。這家資產萬億級的銀行正在快速擴張其區塊鏈部門(Kinexys,前身 Onyx),已成為代幣化資產與跨鏈金融領域最活躍的傳統機構之一。

其代幣化貨幣市場、資金流項目及 2025 年多次公鏈結算,均依賴 Chainlink 的 CCIP、運行時環境和預言機數據流。持有 1 億枚 LINK 有助於在其許可鏈與公鏈之間建立互操作與預言機基礎設施中的戰略位置,保障優先訪問權、質押收益並降低依賴風險。

有趣的是,摩根大通在 10 月 10 日暴跌前後的動作值得玩味。暴跌前幾天,該行剛發布看跌報告,提示加密相關股票在地緣風險下的脆弱性。儘管暴跌主要由外部因素引發,但看空報告與流動性真空接連出現,讓人猜測大型機構可能藉機低調建倉。

金融基礎設施機構(如 DTCC、SWIFT)

可能性較低。這類機構通常不持有戰略性代幣儲備。更重要的是,若 Chainlink 成為其未來核心設施的一部分,DTCC 或 SWIFT 不太可能容忍一個未知實體控制 10% 的 LINK 供應量——這會帶來難以接受的系統性風險。

還有一個細節值得注意:

所有 48 個錢包均在 2025 年 8 月至 11 月間創建,最後一個成立於 11 月 20 日——距離 SWIFT 啟用新版 ISO 20022 標準僅差兩天,而 Chainlink 正是該項目的參與方。

時間上的巧合雖不構成因果證據,但難以忽視。若 LINK 將在未來金融通信、結算或互操作設施中扮演重要角色,在此之前建立戰略儲備無疑是合理的長期佈局。

對於旨在長期整合而非短期投機的機構而言,提前鎖定供應量可降低執行風險、減輕價格衝擊並減少對後市流動性的依賴。

高淨值個人

可能性極低。1 億枚 LINK 價值超過 10 億美元,能調動這一量級資金的人本就極少,而將其集中投入單一加密資產且無明確戰略用途的情況更是鮮見。

我的看法

我認為這幾乎可以確定是大型機構所為。沒有深厚的市場認知與機構級執行力,不可能在不動搖價格的情況下積累 10% 的供應量。

在 10 月 10 日暴跌後流動性充裕時期加大買入,尤其指向機構行為。他們深知高流動性允許頻繁買入而不拉高價格。這種協調程度遠超一般個人投資者能力範圍。

同樣值得注意的是,積累量恰好是 1 億枚 LINK,正好佔總量的十分之一。這顯示其規模是經過有意設定,而非隨機累積,反映出對該項目的長期戰略意圖。

積累 1 億枚 LINK 不太可能僅出於投機目的。這預示著該代幣未來可能有實際應用場景。該實體似乎正在為 Chainlink 支撐關鍵金融基礎設施的未來做準備,並據此建立儲備。

在該實體身份公開之前,不確定性依然存在。但單一實體可能為未來用途而積累 10% 的 LINK 供應量,這一事實本身具有顯著看漲意味。

接下來會如何?

若買方是大型機構,後續影響可能非常積極。其他資產管理公司和基礎設施提供商或許會爭相建立自己的 LINK 儲備,但想複製這種緩慢、隱秘的積累過程幾乎不可能。後來者可能被迫高價搶購,從而顯著推升價格。

同時,集中風險也不容忽視。控制 10% 的供應量意味著巨大影響力,在該實體意圖不明的情況下,其未來動向仍是關鍵變數。

以下幾點是明確的:

- 這場積累真實存在。

- 其策略高度精密。

- 涉及規模非同尋常。

無論這是大型機構的早期佈局,或是其他情況,這都是 LINK 史上最值得關注的鏈上模式之一。