股票合約賽道深度研報:鏈上衍生品的下一個兆美元戰場

- 核心觀點:股票永續合約是連接傳統資產與鏈上衍生品的關鍵創新,它透過合成資產形式提供對美股等傳統資產價格的風險敞口,正成為Perp DEX尋求增長和推動金融融合的重要賽道,但其發展面臨底層機制、市場競爭和監管合規等多重挑戰。

- 關鍵要素:

- 產品本質差異:股票永續合約是追蹤股價的鏈上合成衍生品,不涉及真實股權;而代幣化股票(RWA)是代表真實股權的鏈上憑證,兩者分屬不同賽道。

- 底層機制核心:依賴預言機(如Pyth、Chainlink)可靠傳輸傳統市場數據,並需智慧處理美股非7×24小時交易等特殊市場結構。

- 關鍵風控設計:採用動態調整的清算與槓桿機制(如美股休市時提高保證金率),以應對跨市場波動錯配帶來的風險。

- 市場競爭格局:頭部Perp DEX(如Hyperliquid、Aster、Lighter)在技術架構、產品模式和流動性策略上呈現差異化競爭。

- 主要監管挑戰:其法律屬性可能被歸類為證券衍生品或差價合約(CFD),面臨納入現有金融法規監管的不確定性。

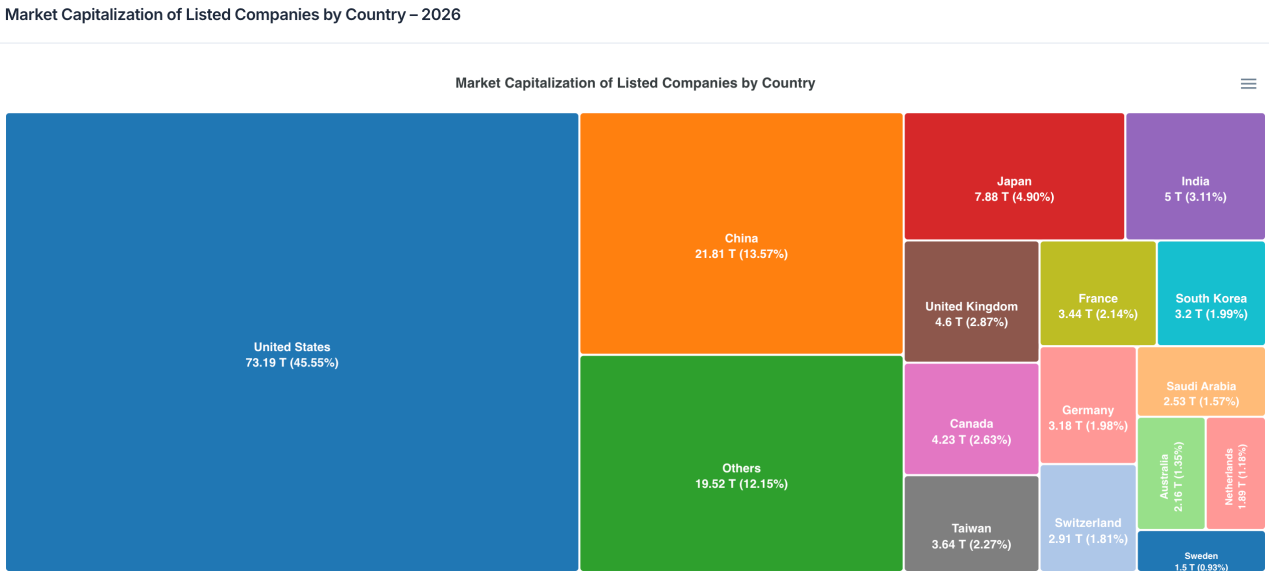

- 巨大市場潛力:錨定的全球上市公司總市值規模龐大,即便極小比例的參與也能形成數千億美元級別的潛在市場。

- 未來演進方向:可能從股票擴展至商品、股指、外匯等全資產類別,成為連接傳統金融與鏈上生態的綜合衍生品市場介面。

一、產品本質:傳統資產與鏈上衍生品的結構性融合

股票永續合約的本質是一種錨定傳統股票價格波動的鏈上合成衍生品。用戶透過存入穩定幣保證金,即可獲得對蘋果、特斯拉、輝達等美股標的價格走勢的多空敞口,而不實際持有股票本身,也不享有分紅、投票等股東權益。這種產品設計巧妙地將傳統金融市場的資產基礎與加密市場成熟的永續合約機制相結合,創造出一種既保留股票價格風險特徵,又具備鏈上交易靈活性的新型金融工具。

從產品定位來看,必須清晰區分股票永續合約與代幣化股票(RWA Stock Tokens)的本質差異。代幣化股票通常由託管機構實際持有對應股票,並在鏈上發行代表真實股權的代幣化憑證,其法律屬性、監管框架與傳統證券高度一致。而股票永續合約則完全不涉及股權關係,僅透過預言機追蹤股票價格,並基於資金費率、保證金和清算機制在鏈上構建純粹的價格風險交易市場。這種差異使得兩者處於完全不同的賽道:前者是資產上鏈的託管與流轉方案,後者是風險交易的衍生品創新。

股票永續合約的崛起並非偶然,而是多重因素共同作用的結果。從需求側看,全球用戶對美股交易存在長期被壓抑的需求——傳統券商開戶流程繁瑣、跨境資金流動受限、交易時段固定,與加密用戶「7×24小時、穩定幣結算、高槓桿靈活」的交易習慣形成鮮明對比。股票永續合約為用戶提供了繞過傳統金融體系、直接參與美股價格波動的替代路徑。從供給側看,2025年以來預言機技術成熟、高性能鏈基礎設施普及、Perp DEX競爭白熱化,為股票永續的產品化落地提供了技術基礎與市場動力。更重要的是,股票永續恰好站在「RWA現實世界資產」與「鏈上衍生品」兩大敘事主線的交匯點,既有傳統資產的龐大資金基礎,又具備加密衍生品的高增長潛力,自然成為市場關注的焦點。

二、底層機制:價格、清算與槓桿的三重挑戰

股票永續合約的穩定運行依賴於一套精密設計的底層機制,涵蓋價格發現、資產合成、風險控制與槓桿管理等多個維度。其中,價格來源(預言機)是整套系統的基石。由於鏈上協議無法直接接入納斯達克或紐交所的即時行情,必須透過去中心化預言機將傳統市場的價格數據可靠地傳輸至區塊鏈。當前主流方案包括Pyth Network、Switchboard、Chainlink以及部分協議的自研Oracle體系。Pyth透過與做市商、交易所直接合作獲取一手報價,強調高頻更新與抗操縱性;Switchboard提供高度可定制的價格源聚合方案,允許協議根據不同時段切換更新策略;Chainlink則依託去中心化節點網絡,提供穩健、連續、可驗證的價格饋送。少數頭部協議如Hyperliquid採用自研Oracle,透過多源行情聚合、內部指數構建與鏈下風控校驗,實現更高程度的定價自主權。

預言機需要解決的核心問題遠不止於數據傳輸。美股市場存在交易時段限制(非7×24小時)、盤前盤後波動、停牌機制等獨特結構,這要求預言機必須智慧處理市場狀態切換。主流方案透過引入市場開閉市標記、TWAP平滑演算法、異常值過濾等機制,確保在美股休市期間鏈上價格不會脫離現實錨點,同時避免因流動性不足導致的價格操縱風險。例如,在美股閉市後,預言機可能自動切換至低頻更新模式,或基於上一次有效價格結合鏈上供需生成內部參考價,既保持交易連續性,又控制尾部風險。

在合成資產構建層面,股票永續合約並不鑄造代表真實股權的代幣,而是透過智能合約創建與標的股票價格聯動的虛擬倉位。用戶存入USDC等穩定幣作為保證金,即可開立多空頭寸,其盈虧完全由合約價格與結算規則決定。協議透過資金費率機制調節多空平衡——當某一方向倉位過度集中時,資金費率會引導用戶向反方向開倉,使系統整體保持相對中性的風險暴露。與加密永續相比,股票永續的資金費率還需考慮美股本身的隔夜成本、現實市場交易節奏等額外因素,呈現出更複雜的週期性特徵。

清算機制是股票永續風控體系的核心環節,其挑戰在於同時應對兩個不同步的市場波動:美股僅在特定時段交易,而加密市場7×24小時運行。當美股休市而加密市場劇烈波動時,用戶抵押品價值可能快速縮水,導致股票永續倉位面臨清算風險。為此,主流協議引入了跨資產風險引擎與動態參數調整機制。在美股閉市期間,系統自動提高維持保證金率、降低最大槓桿上限、提前清算閾值,以應對資訊不連續帶來的跳空風險。一旦美股開盤,風控參數逐步恢復正常。這種設計既保留了鏈上交易的連續性,又透過動態風控降低了跨市場錯配帶來的系統性風險。

槓桿設計同樣體現了傳統資產與加密產品的差異。在加密資產永續合約中,部分平台提供上百倍甚至更高的槓桿,但在股票永續領域,主流協議普遍將槓桿上限控制在5倍至25倍之間。這背後是多重考慮:首先,股票價格受公司財報、宏觀事件、行業政策等基本面因素影響,波動結構不同於加密資產;其次,美股存在跳空開盤、盤後交易等特殊場景,高槓桿極易引發連鎖清算;最後,監管層面對於涉股衍生品始終保持審慎態度,克制槓桿有助於降低合規風險。即使平台介面顯示最高20倍槓桿,實際可用槓桿也常因市場狀態、標的流動性、用戶倉位集中度等因素動態調整,形成一套「表面靈活、底層嚴格」的風控體系。

三、市場格局:Perp DEX的差異化競爭與生態演化

當前股票永續合約市場已形成以Hyperliquid、Aster、Lighter、ApeX為代表的頭部Perp DEX競爭格局,各家在技術架構、產品設計、流動性策略上呈現出明顯分化。

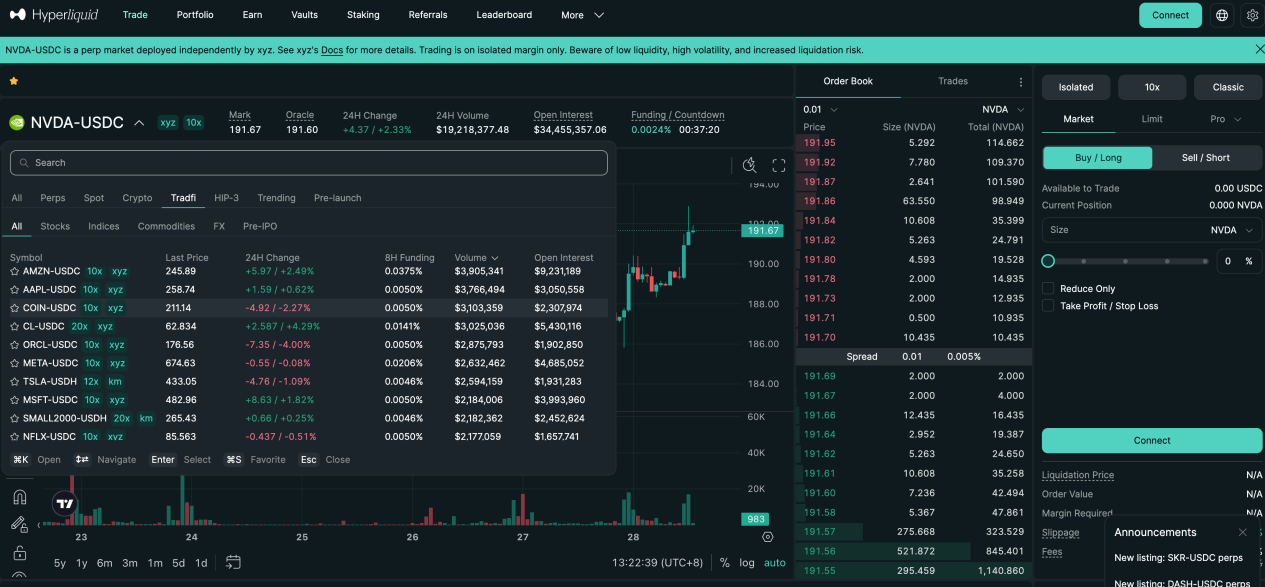

Hyperliquid憑藉其自研鏈的高性能底層與HIP-3第三方構建框架,透過Trade.xyz等項目快速切入股票永續賽道。其核心優勢在於深度訂單簿與機構級流動性——XYZ100(納斯達克100指數合成合約)單日成交量可達3億美元級別,SILVER、GOLD等大宗商品標的未平倉量穩定在數千萬美元。Hyperliquid採用多源中位數定價機制,綜合外部預言機價格、內部EMA平滑值與訂單簿市場價,生成穩健的標記價格用於清算與保證金計算。這種「專業級撮合+合成定價」的雙通道設計,使其在高頻交易與風險控制之間取得了較好平衡。

Aster創新性地推出了Simple與Pro雙模式並行架構,覆蓋不同風險偏好的用戶群體。Simple模式採用AMM資金池機制,用戶一鍵開平倉、零滑點交易,適合高頻、小額、短線操作,股票永續槓桿上限為25倍。Pro模式則基於鏈上訂單簿,支援限價單、隱藏單等高級委託類型,提供更深度的流動性與更精細的策略執行,股票永續槓桿上限為10倍。從數據表現看,Pro模式下的NVDA等科技股合約日成交維持在數百萬美元水平,未平倉量穩步增長,顯示出專業交易者的持續參與。Aster透過這種「流量入口+深度市場」的雙層設計,實現了用戶結構的有效分層與生態擴張。

Lighter以zk-rollup可證明撮合系統為核心賣點,所有交易與清算過程均可透過零知識證明在鏈上驗證,強調透明度與公平性。其股票永續目前支援10支美股標的,槓桿統一設定為10倍,展現出相對穩健的風控取向。流動性結構呈現明顯頭部集中特徵——COIN(Coinbase)單日成交常突破千萬美元,而NVDA等標的雖成交量中等,但未平倉量較高,反映中長期策略資金的駐留。Lighter在用戶體驗上做了巧妙平衡:前端交互極簡,適合新手快速上手;底層仍為專業訂單簿,滿足機構執行需求。

值得關注的是,股票永續的流量入口正在從單一官網向多元生態擴展。Based.one透過聚合Hyperliquid合約引擎,提供了更消費級的交易介面;Base.app將Lighter作為內建交易模組,用戶無需跳出錢包即可完成開倉;UXUY等超級應用則進一步簡化操作路徑,將股票永續包裝成接近Web2產品的體驗。這種「底層協議+應用層入口」的分工協作,正在降低用戶參與門檻,推動股票永續從小眾專業工具向大眾交易產品演進。

四、監管挑戰:在創新與合規之間尋找平衡

股票永續合約面臨的最大不確定性來自監管層面。儘管全球尚未出現針對該類產品的專門立法,但監管機構對其潛在風險已保持高度關注。核心問題在於法律屬性的界定:股票永續合約是否構成未註冊的證券衍生品?

從監管實踐看,美國SEC對基於證券價格的衍生品一貫採取實質重於形式的原則。只要產品經濟實質與受監管證券高度關聯,無論其技術包裝如何,都可能被納入證券法管轄範圍。歐洲ESMA也在MiCA框架下多次強調,錨定傳統金融資產的鏈上衍生品仍需遵守既有金融法規。這意味著,儘管股票永續不涉及真實股權託管,但其與美股價格的緊密關聯,可能使其被歸類為證券衍生品或差價合約(CFD),從而觸發牌照、揭露、投資者保護等一系列合規要求。

當前監管焦點仍集中在代幣化股票等直接映射實物的產品上,但對於股票永續這類「合成風險敞口」,監管態度尚處觀察階段。未來可能的監管路徑包括:強化前端營運主體(如交易介面提供方、流動性引導方)的合規責任;要求價格指數與預言機數據源公開透明;限制高槓桿、強化KYC與地域准入;將產品明確納入現有衍生品監管框架等。

對於協議而言,降低合規風險的策略包括:明確區分「價格追蹤」與「股權代幣」,強調產品的合成性與風險對沖屬性;採用多源去中心化預言機,避免價格操縱嫌疑;設置合理的槓桿上限與風險參數,避免過度投機;在用戶協議中充分揭露產品風險與法律免責聲明。長期來看,股票永續的合規發展可能需要探索持牌機構合作、受限司法轄區服務、或基於監管沙盒的創新試點等路徑。

除了監管風險,股票永續還面臨一系列市場與技術風險。預言機故障或惡意操縱可能導致錯誤清算;跨市場波動錯配可能放大尾部風險;流動性不足可能引發極端滑點與倉位難以平倉;智能合約漏洞可能被利用造成資金損失。這些風險要求協議必須建立多層次的風控體系,包括但不限於:多預言機冗餘與異常檢測、動態保證金調整、保險基金緩衝、合約安全審計與漏洞賞金計劃等。

五、未來展望:從細分創新到主流金融基礎設施

從市場規模看,股票永續合約的潛在空間極為廣闊。全球上市公司總市值已接近160萬億美元,其中非美市場佔比過半,形成一個約80萬億美元的龐大資產池。即便只有極小比例的資金透過永續合約形式參與,其絕對規模也能輕鬆達到數千億美元級別。參照加密市場永續合約交易量已達現貨3倍以上的結構性特徵,股票永續有望在傳統資產領域複製類似的衍生品化趨勢。

產品演進上,股票永續可能只是「全資產永續化」浪潮的起點。隨著定價機制、清算體系和流動性基礎設施的成熟,商品(黃金、原油)、股指(標普、納指)、外匯(歐元、日元)乃至利率等宏觀資產都有可能被引入永續合約框架。Perp DEX將逐漸從加密原生交易平台,演變為覆蓋多資產類別的綜合衍生品市場,成為連接傳統金融與鏈上生態的關鍵接口。

監管環境將逐步從模糊走向清晰。預計未來2-3年內,主要司法轄區將出台針對鏈上衍生品的分類指引與監管框架,股票永續的合規邊界將隨之明確。這可能帶來短期陣痛,但長期有利於行業出清與規範發展。那些能夠提前佈局合規能力、建立風險管理體系、與監管保持溝通的平台,將在新規則下獲得競爭優勢。

總之,股票永續合約正處於從零到一的關鍵突破期。它既是Perp DEX尋找增長新敘事的必然選擇,也是傳統資產與加密金融融合的試驗田。儘管前路仍充滿技術挑戰與監管不確定性,但其背後對應的巨大市場需求與資產規模,決定了這注定是一個無法被忽視的賽道。未來,股票永續不僅可能成為鏈上衍生品市場的支柱品類,更有望重構全球散戶參與美股乃至全球資產交易的方式,真正實現金融市場的無國界、全天候與平民化。在這個進程中,能夠平衡創新、風險與合規的協議,將最有可能成為新時代的金融基礎設施構建者。