Pump.fun的下一個新敘事在哪裡?

- 核心观点:Pump.fun需平衡短期投机与长期愿景。

- 关键要素:

- 创作者代币模型失败,仅Bagwork案例短暂成功。

- 回购模式推动代币上涨,但市场对其前景存疑。

- 平台主导Meme币发行,并收购Padre向多链扩展。

- 市场影响:其模式探索影响创作者经济与Meme币生态。

- 时效性标注:中期影响。

原文作者: Simon

原文編譯:深潮TechFlow

以下內容摘自Delphi 即將發布的《2026 年應用前瞻報告》,聚焦於Pump(.)fun —— 這是我們在明年最感興趣的消費性應用之一。

自從我們發布最初的Pump 報告(在其融資前)以來,許多事情已經發生了變化。我們預測的許多動態已經得以驗證,但也有一些領域未能達到預期,令用戶和投資者感到失望。然而,Pump 面臨的核心挑戰依然如故。

要實現Pump 的宏大願景,團隊需要在加密產業的短期逐利特性與其對平台的長期願景之間找到平衡點。值得注意的是,一旦專案推出代幣,其營運環境便會發生轉變;代幣本身成為了一種獨立的產品,具有內在的反身性,並持續影響用戶的期望,Pump 也不例外。

自從完成融資以來,Pump 團隊一直在加大對加密原生串流媒體的投入,但這一領域的發展並未如我們預期般順利,至少目前還沒有達到理想狀態。

Pump 尚未成功吸引加密生態系統之外的核心創作者,而在Pump 平台上興起的CCM 元宇宙(CCM meta)也只是曇花一現。最引人注目的時刻來自「Bagwork」活動,這項活動不僅展現了創作者驅動代幣的潛力,也揭示了阻礙該模式發展的結構性問題。

這一現象級的爆發由一群青少年引領,他們在Pump 的部分支持下完成了一系列引發熱議的事件:搶走Bradley Martyn 的帽子、闖入道奇隊比賽場地、衝上尼克斯隊球場,甚至還紋上了Pumpfun 和Bagwork 的紋身。

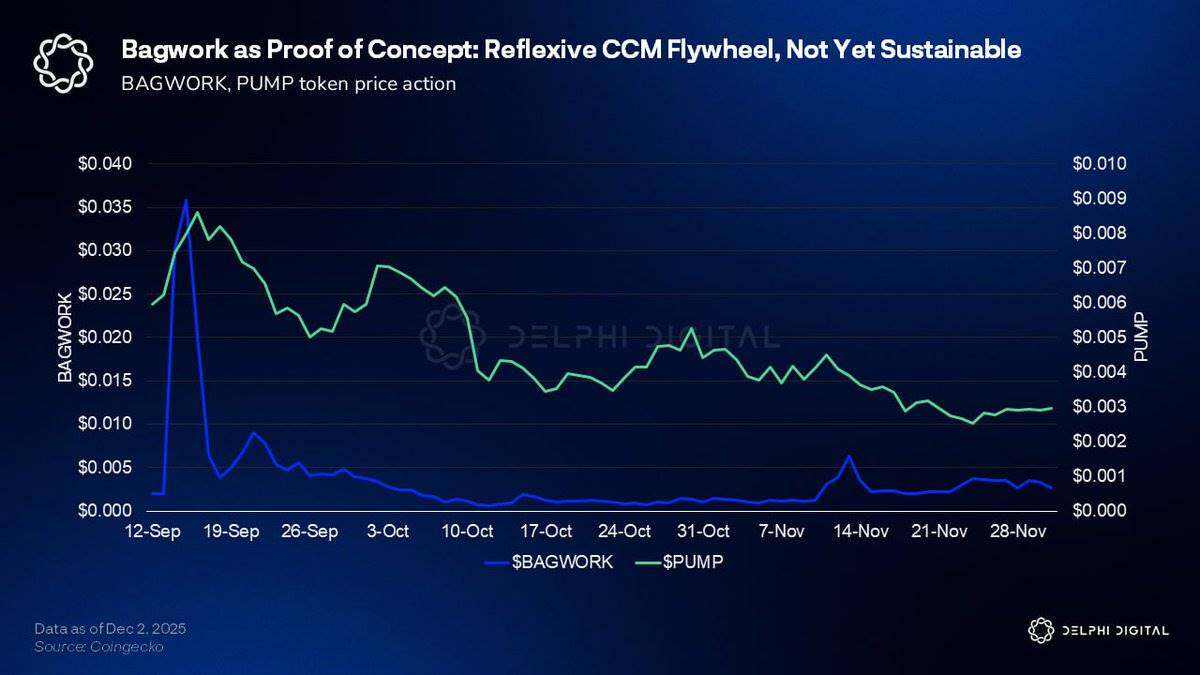

@onlybagwork 的崛起幾乎與Pump.fun 在9 月中旬的熱潮頂點完全同步。當時,$PUMP 的完全稀釋估值(FDV)達到了約85 億美元,而Bagwork 的市值也一度突破5,000 萬美元。

然而,自那以後,沒有任何創作者代幣能夠接近這種有機勢能或達到類似的估值巔峰。

尼克斯球場的事件發生在更近期,早已過了最初的熱潮期,而如今Bagwork 的市值僅略高於200 萬美元。

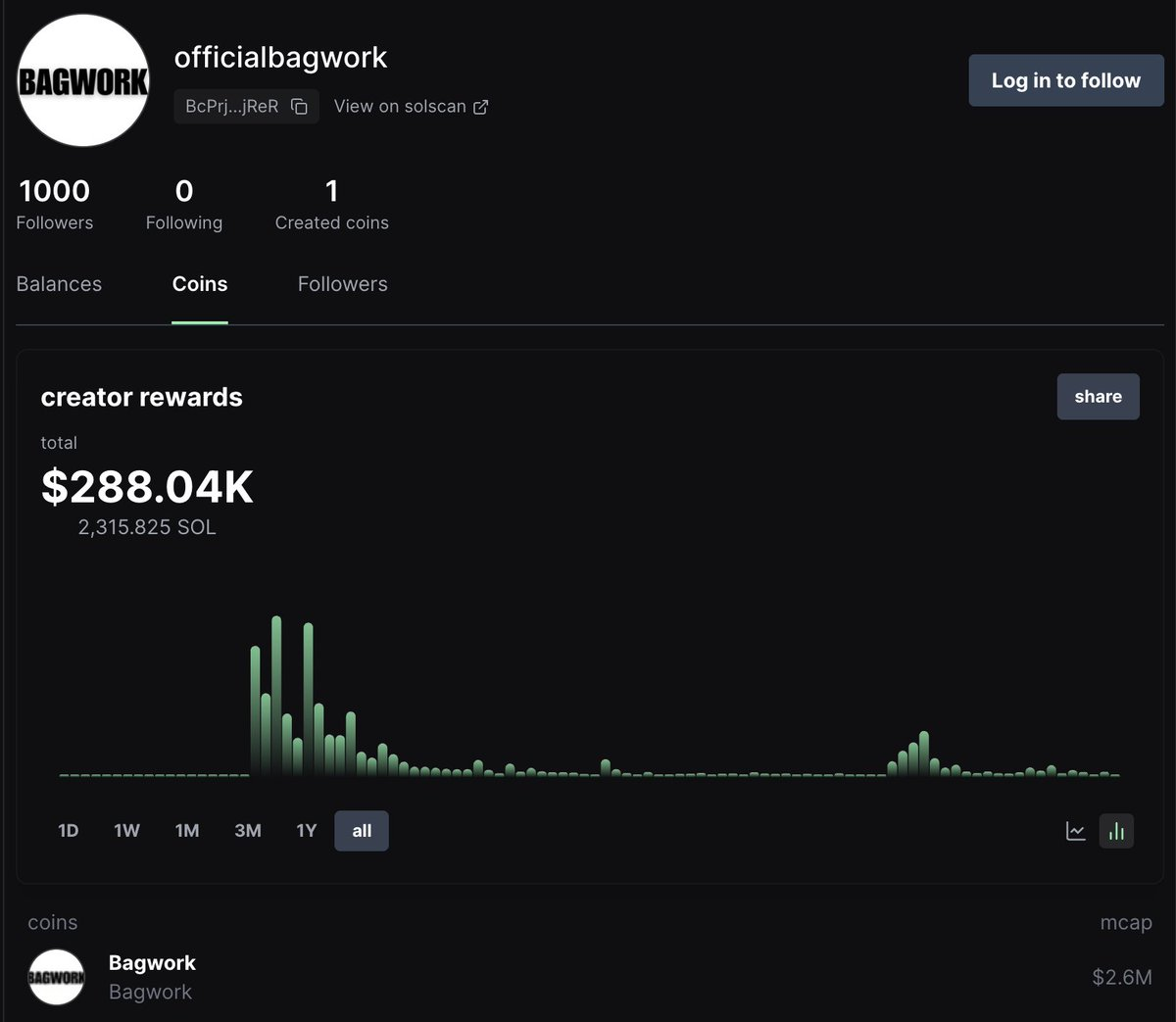

Bagwork 是Pump 串流實驗中少數真正如預期運作的案例之一。 Bagwork 團隊透過$BAGWORK 的交易手續費賺取了超過2300 SOL 的創作者收入(以目前價格約合30 萬美元)。

值得注意的是,這一切都無需團隊出售他們的持有份額。病毒式的事件直接轉化為關注度、交易量和手續費收入,創造了Pump 迄今最接近真正創作者代幣飛輪效應的案例。

然而,除了Bagwork 之外,Pump 在實現其串流媒體願景方面仍舉步維艱。創作者代幣始終未能保持其價值。這現象可追溯到一個根本問題:代幣本身就是產品的一部分。

目前,擁有或支持某個主播代幣的經濟理由仍不明朗。 Bagwork 的早期成功迅速消退,自那以後,每個主要的主播代幣都未能獲得類似的關注度,最終都趨向於歸零。

創作者透過CCM 的費用結構可以獲得短期收益,但與崩盤代幣相關聯的聲譽風險使得這一模式對更大牌、更成熟的創作者缺乏吸引力,而這些創作者本可能幫助平台吸引更廣泛的受眾。從交易者的角度來看,這些代幣依然是零和博弈的環境,而非真正的社群。

這是Pump 在邁入2026 年時需要解決的最重要問題。

目前,團隊尚未在更深層的創作者激勵機制上進行有意義的嘗試,空投分配也仍未被觸及。除了在Bagwork 熱潮期間提供的非正式支援外,Pump 並未採取任何協調性的措施,例如定向空投、創作者獎勵或其他激勵機制,這些措施本可以用於啟動早期活動,創造更多PvE(玩家對環境)式的激勵,並為創作者提供試驗空間,而不至於立即破壞其社區生態。

好消息是,這為Pump 提供了巨大的靈活性。

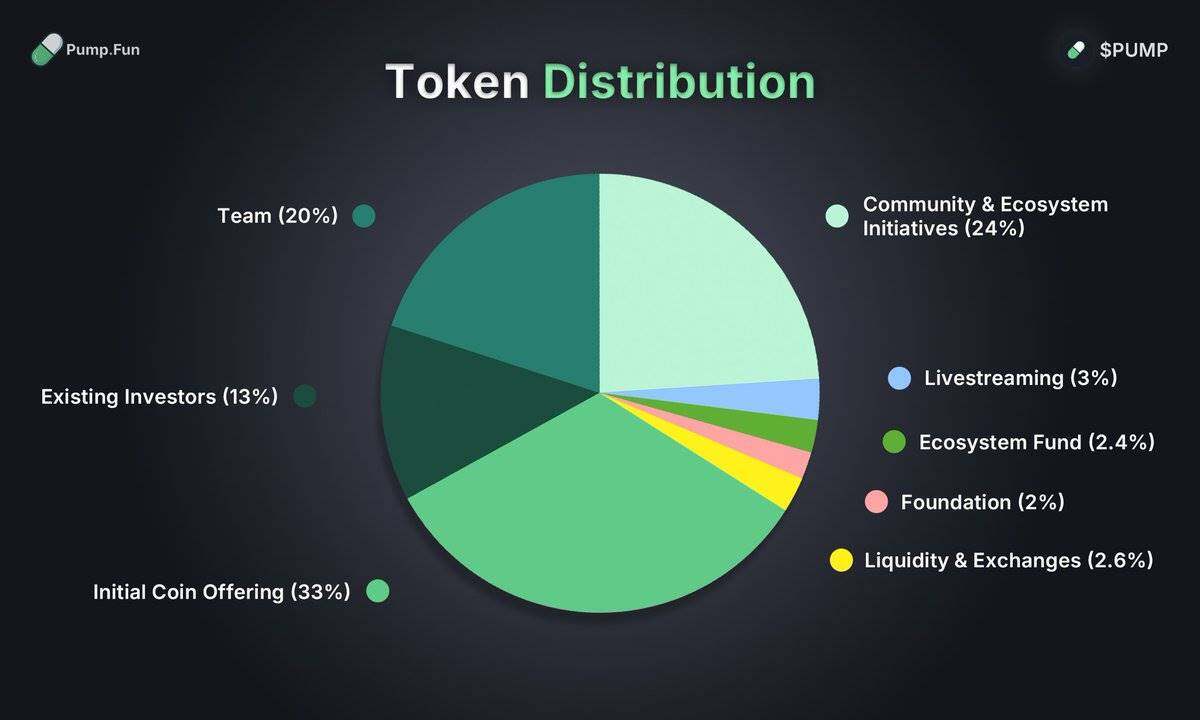

未動用的「社區與生態計畫」(Community & Ecosystem Initiatives)資金池仍是團隊在模式成熟時可以撬動的重要槓桿。如果Pump 能夠設計出一個可持續的創作者代幣激勵結構,將為希望利用加密機制實現變現並擴大受眾的創作者開啟一個全新的經濟類別。

儘管這一潛在收益非常可觀,但在此之前,串流媒體仍將繼續表現為一系列短暫的熱潮循環,而非一個持久且可重複的垂直領域。

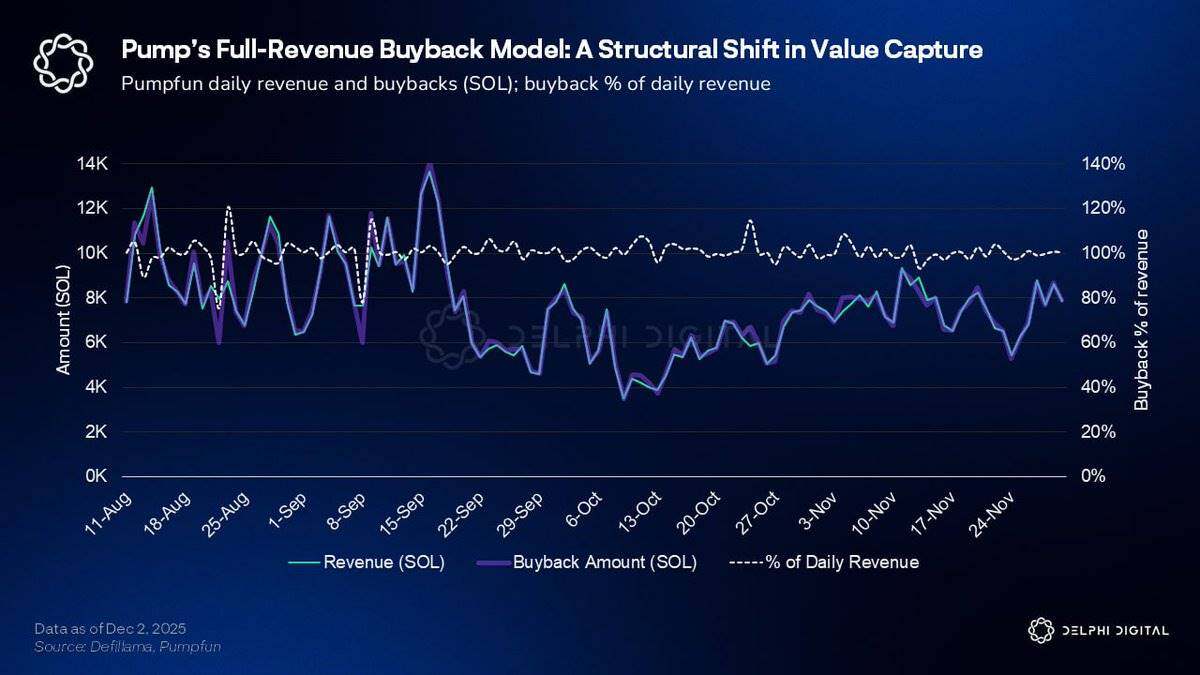

在代幣方面,推動$PUMP 從約0.025 上漲至0.085 的主要催化劑是團隊決定將100% 的淨收入用於回購。

Pump 從最初計劃將約四分之一收入用於回購,轉向幾乎完全採用Hyperliquid 風格的回購模式。這一轉變是在市場明確表示部分回購模式不會受到認可後做出的。這項改變點燃了今年在流動性稀缺且充滿挑戰的山寨幣市場中最強勁的大市值代幣反彈之一。

從回購與市值的比率來看,目前沒有任何主要代幣的交易倍數更低。

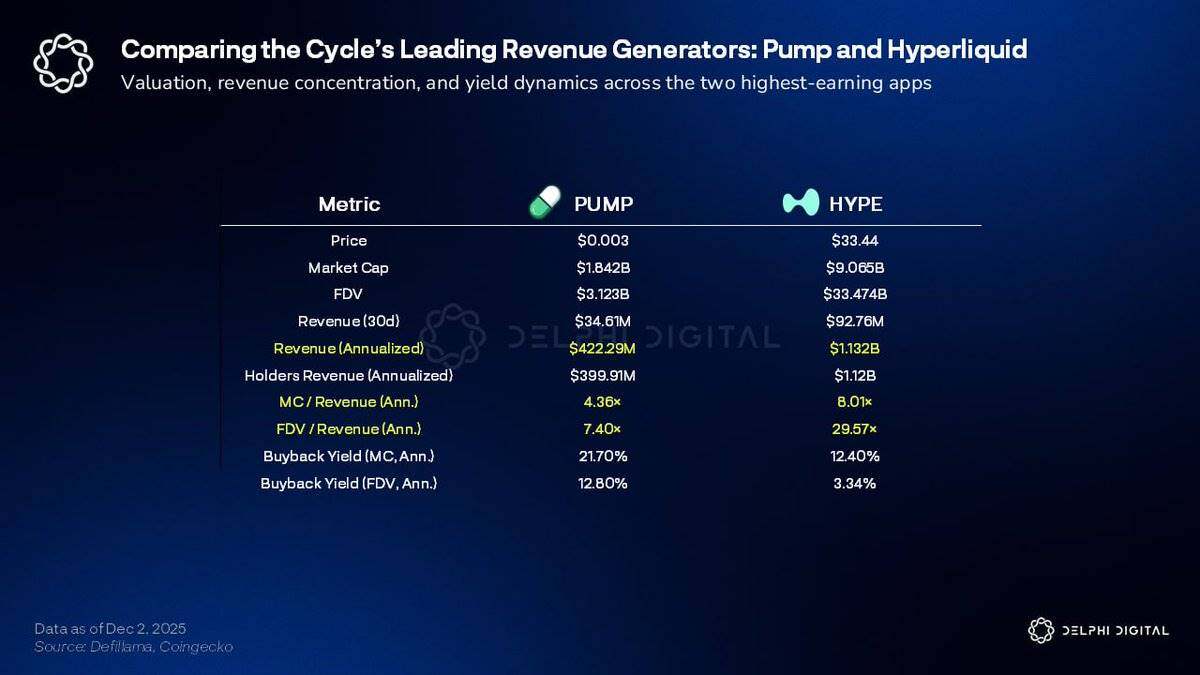

以目前數據計算,Pump 的年化收入為4.22 億美元,市值為18.4 億美元,這意味著市值/收入比(MC/Rev)為4.36 倍,年化回購收益率約為12.8%。這一水準顯著低於其他大市值代幣,包括Hyperliquid 的約8.01 倍MC/Rev 和約3.34% 的收益率。

即便如此,市場仍對Pump 的長期商業前景持懷疑態度。

市場的擔憂可能包括:團隊是否能夠持續推出有意義的產品;在約40% 的代幣供應尚未解鎖的情況下,未來解鎖對市場的影響;以及空投和創作者激勵分配的最終分配方式的不確定性。此外,加密市場整體的Meme 幣活動收縮、終端活動減少以及Pump 收入基礎的可持續性問題也讓人存疑。

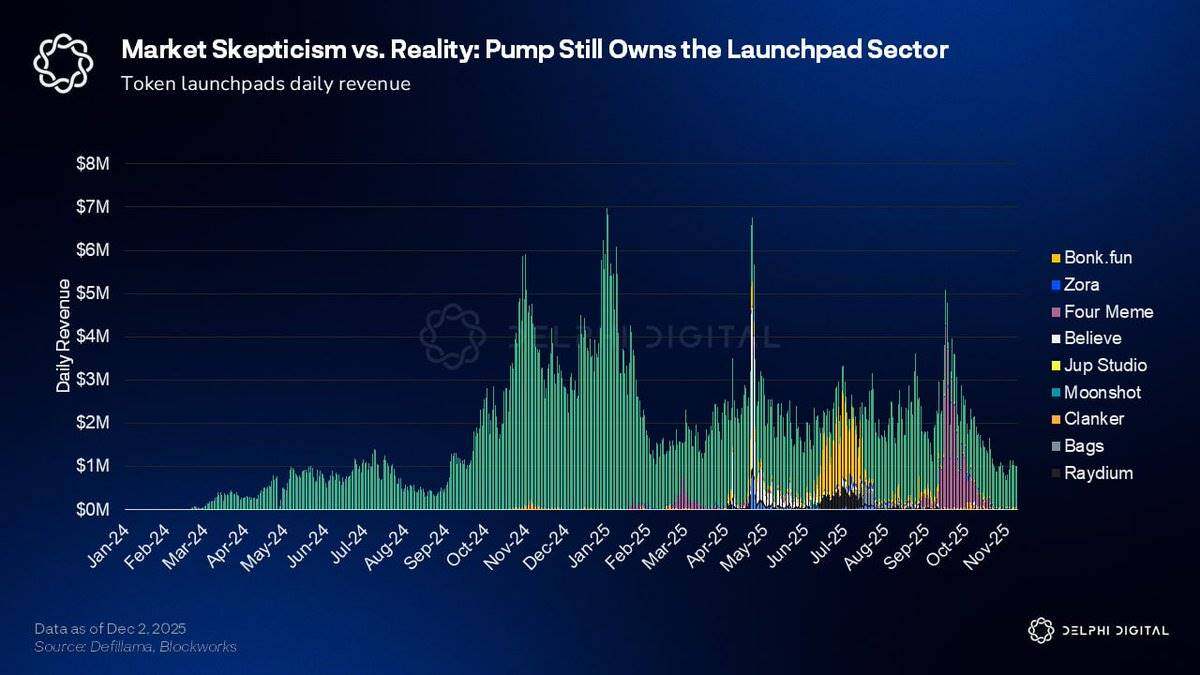

儘管有這些顧慮,Pump 仍在Meme 幣發行平台領域佔據主導地位,即使在當前極其艱難的市場環境下,Pump 每天仍能賺取(並回購)約100 萬美元。

Pump 的每日Launchpad 收入從年初接近1,400 萬美元的峰值大幅下降了近85%,目前僅約200 萬美元。然而,競爭對手僅在短暫的時間內對Pump 的地位構成了威脅,未能帶來實質的挑戰。這與我們在最初報告中對短暫的Bonk 和Raydium 挑戰階段的預測一致:即便在週期性交易量收縮的情況下,Pump 仍保持了結構性優勢,佔據了行業活動的主導份額。

收購Padre 支持了這樣一個觀點:Pump 有意擴展至Solana 以外的多鏈生態,並透過Padre 前端實現了對BNB 生態資產的支持。這也符合我們早先的預測,即Pump 最終會收購一個終端或與終端相關的資產,以強化用戶獲取管道並整合更多用戶旅程。

除了這些動作之外,團隊近期保持了低調行事的策略。目前計劃召開一次投資者電話會議,但截至撰稿時尚未舉行,因此或許會有更多的細節資訊隨後披露。

領導團隊也表達了對更廣泛的ICM(初始社群募款)類別的興趣,儘管我們認為這並非Pump 當前品牌定位或產品優勢的核心領域。 Pump 最初嘗試過Believe 模式,但未能獲得實際的市場關注。而MetaDAO 已成為「高品質創辦人+ 社群」融資領域的主導者。

此外,ICM 的文化和結構似乎與Pump 的品牌定位不太契合。 Pump 的品牌核心圍繞著投機、速度和創作者的Meme 文化,而非長期治理或基於Futarchy(未來學民主)的系統。若Pump 想在ICM 領域取得成功,他們需要傾向於更注重治理的結構,並吸引希望在鏈上運作的非加密領域團隊。然而,這與Pump 當前用戶和創作者的需求和定位並不完全一致。儘管在理論上,如果團隊能付諸實際行動,ICM 可能帶來一定的潛在收益,但我們認為這更像是次要或可選的方向,而非Pump 現有飛輪效應在2026 年的自然延伸。

展望2026 年,Pump 面臨的主要問題集中在以下幾個方面:能否最終建立一個激勵相容的創作者代幣模型,是否能透過Padre 實現多鏈市場的實質擴展,如何管理代幣解鎖與收入可見性下降的風險,以及選擇哪個產品垂直領域作為主要發力點。目前,Pump 的策略似乎分散在多個方向上,包括串流媒體、ICM 和行動端等。

未來某個時刻,團隊或許需要明確專注於一個核心突破。在2025 年的大部分時間裡,這一突破似乎是串流媒體,但如今這一點變得不再明朗。

更大的問題在於,Pump 是否還能吸引更大的非加密領域創作者。這可能需要重新設計創作者代幣的飛輪機制,提供更強大、更長期的激勵,以支援超越加密原生用戶群的病毒式傳播。 Pump 具備實現這一目標的基本條件。 2025 年的Bagwork 熱潮曾短暫展現了這項模式成功的潛力,當時Pump 看起來似乎已經接近跨越鴻溝。

此外,Pump 仍有廣闊的空間來擴展其產品套件。團隊應認真評估的一個策略方向是進入iGaming(線上博弈)或與賭場相關的垂直領域。採用類似Kick 或Stake 的模式,與Pump 的投機驅動用戶群天然契合。這一方向將與其Meme 幣和串流媒體的戰略目標形成深度協同,而且這一領域的盈利潛力已經得到了驗證。

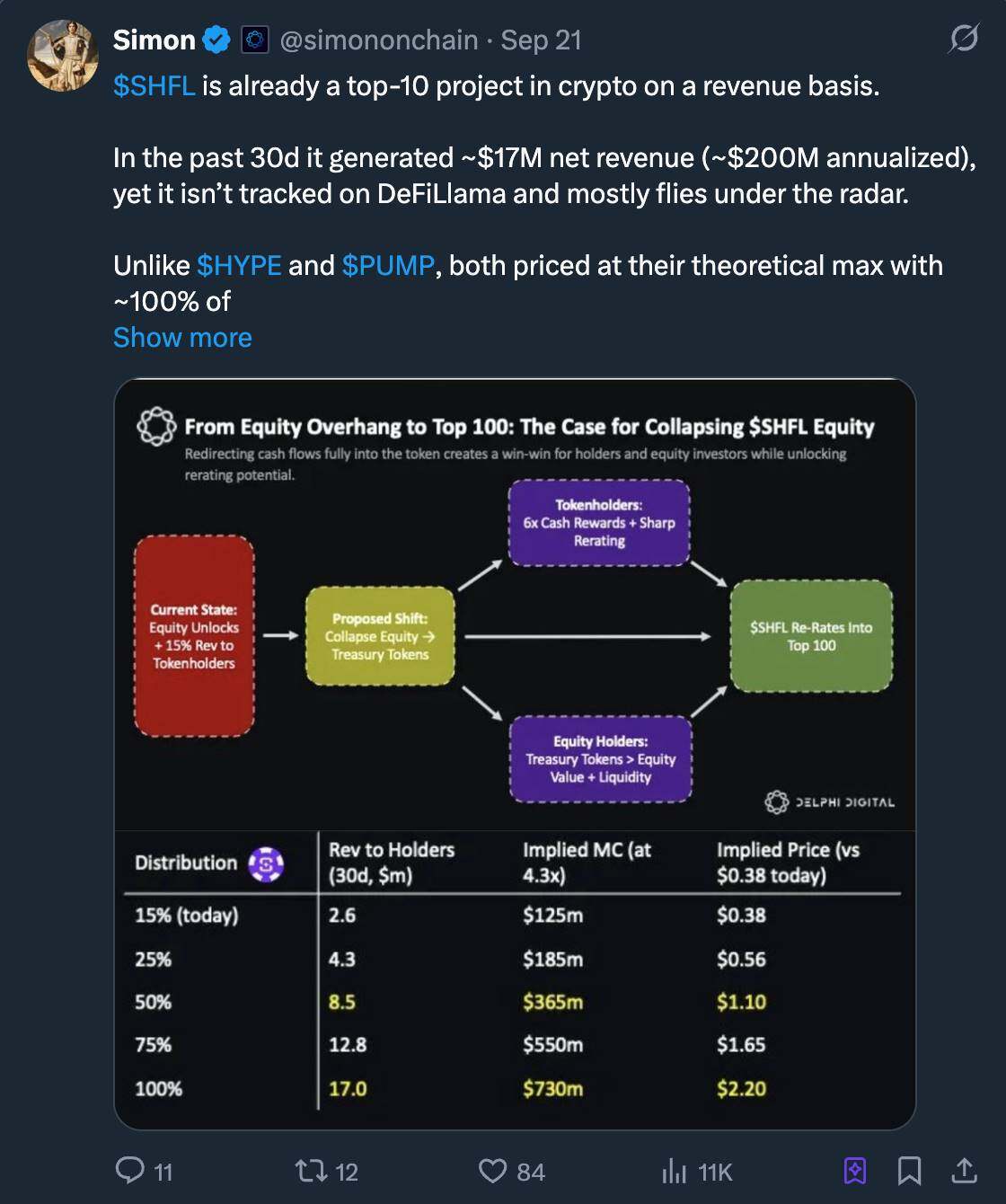

Shuffle 的淨博彩收入和每週彩票分配展示了這一領域在成功執行下的巨大潛力。

Pump 的行動應用則是另一個尚未充分利用的優勢。更深入拓展行動端可以擴大用戶獲取管道,讓產品更易於主流用戶接觸,同時為創作者提供更多變現的場景。如果與iGaming 結合,這不僅能顯著擴大Pump 的潛在受眾,還能加強平台現有的成功要素。

儘管存在不確定性,Pump 依然是本輪週期中最具韌性的消費性應用之一,即便在整個市場格局發生變化的情況下仍保持著主導地位。在任何一個關鍵方向上取得實質進展,都可能引發市場情緒的重大轉變,並幫助Pump 實現突破,吸引更廣泛的非加密原生用戶群。