套息交易迎來「終章前夕」:日本利率異常波動引爆全球再平衡

- 核心观点:日本央行加息预期引发全球流动性收紧担忧。

- 关键要素:

- 日本长端国债收益率飙升,市场加息预期超八成。

- 日元套息交易平仓或抽离全球高收益资产流动性。

- 加密市场深度不足,对跨资产冲击敏感度提高。

- 市场影响:或引发全球风险资产连锁抛售。

- 时效性标注:短期影响。

2025年12月4日,日本公債市場突然進入異常狀態。 30年期殖利率一舉衝破3.445%的歷史高點,20年期公債重返上世紀末的水平,作為政策錨的10年期收益率也升至1.905%,為2007年以來首次觸及這一區間。

令人意外的是,這場長端利率的失控並非由宏觀數據突變觸發,而是市場對日本央行本月18日至19日會議上升息的定價突然加速。

目前利率衍生性商品隱含的升息機率已攀升至八成以上,市場的情緒比官方政策表態更早一步進入「倒數模式」。

YCC的隱形通道:全球流動性背後的日元引擎

要理解這一輪風暴,仍需回到日本央行近十年的核心政策架構—殖利率曲線控制(YCC)。自2016年以來,日本央行以極為明確的方式強行固定10年期公債殖利率區間,透過持續買進國債讓融資成本維持在接近零的位置。

麥通MSX研究院認為,正是這種「錨定式」的利率政策,讓全球投資者得以在長時間里以幾乎免費的成本借入日元,再透過外匯掉期換成美元,投入到美股、科技股、美國長債乃至加密貨幣等高收益資產之中。過去十年的巨大流動性並不完全來自聯準會,而是來自日本央行為全球提供的這條隱形資金管道。

然而,YCC的本質是央行不斷出手買債才能維持的「人為穩定」。只要央行的買入意願、買入規模或政策基調出現任何模糊,市場就會試圖提前測試這條「隱形利率錨」的強度。

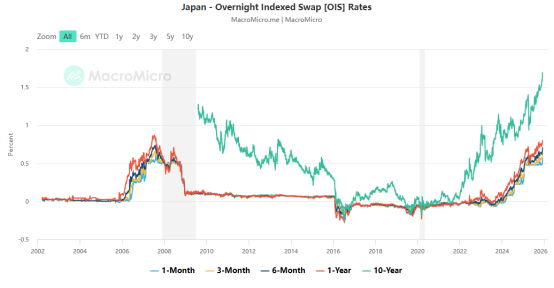

最近幾週,日圓利率互換市場的變化比國債更早透露出風向:從1周到1年期限的日元OIS利率持續上移,市場對未來一年政策利率的終值預期從0.20%迅速抬升至0.65%左右,反映出“政策要動”的信號已經被廣泛接受。日本壽險和國內大型機構手中持有的大量長端資產,也使得這項政策變化更具結構性壓力──對久期超過20年的國債而言,殖利率每上行10個基點,都意味著規模可觀的帳面損失。

政策訊號前移,溝通微調點燃長端拋壓

市場因此轉而盯住央行的溝通細節。 12月1日,行長植田和男在名古屋的一場例行講話中罕見地主動提及下一次政策會議,並以「酌情做出決定」暗示政策不再停留在觀察階段。對於一直依賴央行措辭判斷政策路徑的日本市場來說,這樣的語氣本身就足以形成觸發點。而在年底前流動性本就偏弱的背景下,任何微小的政策暗示都會被市場放大,長端國債自然成為壓力最先釋放的出口。

更複雜的是,日本財務省今日舉行的一場7,000億日圓30年期公債招標,被市場視為另一項「壓力測試」。在海外投資人參與度下降、本土機構對久期風險愈發敏感的情況下,投標倍數若意外走低,將進一步加劇長端的技術性拋壓。與2022年12月YCC首次調整時市場反應溫和不同,如今投資者對政策退出的敏感度明顯更高,而長端利率的跳升恰恰反映了這種不安。

套息交易的脆弱閉環:這個12月不一樣

與政策變化本身相比,全球市場更擔憂的是套息交易可能再次出現的連鎖反應。借日圓—換美元—投高貝塔資產,是過去十年最具規模的跨資產策略。一旦日本央行擴大波動區間、減少國債買進或直接升息,日圓融資成本就會迅速提高。套利部位不得不提前平倉,買回日圓,造成日圓突然升值。而日圓升值又會使未平倉的日圓空頭承壓,進一步引發更多強制停損。整個鏈條帶來的結果就是:流動性被快速抽離,高波動資產出現同步下跌。

2024年8月的情形仍歷歷在目。彼時植田的一個看似溫和的措辭被市場理解為轉向信號,日圓一周飆升逾5%,科技股和加密貨幣幾乎同步急跌。 CFTC日元空頭部位僅三天就被平掉六成,成為過去十年最快的一次槓桿清算。而就在今年,日圓與風險資產之間的負相關性進一步增強,無論是納斯達克科技股、加密市場或亞洲高收益債,都在過去一年呈現出對日圓波動異常敏感的特徵。資金結構在變化,但脆弱性卻在上升。

在這裡,麥通MSX研究院也提醒讀者,2025年1月的時候,日本央行也上調了利率,但政策動作屬於可控範圍內的“微調”,既未觸動市場對利差結構的核心判斷,也未觸發2024年8月事件的創傷記憶。但本月的情形完全不同,市場擔心日本央行可能從象徵性調整邁向真正的升息週期,這將重新塑造全球套息交易的資金結構。久期暴露增加、衍生性商品鏈條更複雜、利差收窄正在發生,這些因素疊加,使得市場對12月政策路徑的敏感度遠高於年初。

值得注意的是,加密資產的結構性脆弱性較年初上升。 10 月11 日的閃崩使頭部做市商大幅收縮敞口,現貨與永續市場的深度均處於歷史偏低區間。在做市能力尚未恢復的背景下,加密市場對跨資產衝擊的敏感度顯著提高,日圓波動若引發全球槓桿鏈條的被動去化,加密資產可能因缺乏承接而出現放大式反應。

聯準會會議的干擾變數與未來前瞻

此外,今年的局勢還疊加了另一項不確定性,聯準會和日本央行會議時間的錯位。聯準會將在12月11日率先召開會議。若屆時傳遞偏鷹訊號、削弱2026年的降息預期,利差因素將短暫轉回支持美元,即便日本如期升息,也可能出現「日圓不升反貶」的尷尬局面。這不僅讓套利交易的平倉缺乏方向,也會讓原本可能「有序去槓桿」的過程變得混亂。正因為如此,未來兩週的政策節奏比市場表面的波動更值得警惕。

從較長的歷史框架來看,日本的政策轉折具有高度路徑依賴。 2022年12月是拐點,2024年8月是爆點,2025年12月更像是終章前的預演。黃金價格已悄悄突破2,650美元/盎司,VIX在無重大事件的情況下持續攀升。市場正在為某種結構性變化做準備,但仍未完全做好心理建設。

麥通MSX研究院認為,如果日本央行在12月會議上實施25個基點的加息,全球市場可能會經歷一個先快後慢的三階段反應:(1)短期是日元快速升值、美債收益率攀升、波動率跳升;(2)中期則以套利資金從高貝塔資產系統性撤出為特徵;在這樣的環境中,「廉價日圓」所支撐的全球流動性結構已難以為繼,更重要的是投資人需要重新檢視自身組合對日圓融資鏈的隱性依賴程度。

結語

風暴或許無法避免,但混亂能否被管理,將由12月11日的聯準會會議與12月18日日本國債招標這兩個關鍵時間點決定。

全球市場正處於新舊格局的臨界線上,而日本長端利率的劇烈波動,也許只是序幕。