聯準會vs財政部:藏在比特幣暴跌背後的貨幣戰爭

- 核心观点:比特币成为新旧货币体系博弈战场。

- 关键要素:

- 摩根大通压制比特币与MSTR。

- 财政部推动稳定币与比特币整合。

- MSTR成新旧体系转换桥梁。

- 市场影响:加剧比特币价格波动与监管博弈。

- 时效性标注:中期影响。

作者| @HodlMaryland

編譯| Odaily 星球日報( @OdailyChina )

譯者| 叮噹( @XiaMiPP )

編按:在近日比特幣價格連番下跌的背景下,本文試圖提供一種更「結構性」、也更具陰謀輪色彩的視角:也許比特幣的波動並不僅是市場情緒或流動性變化那麼簡單,而是折射出美國內部兩套貨幣體系之間的深層博弈。作者認為,比特幣正被捲入財政部與聯準會、穩定幣體系與銀行體系、舊金融秩序與新數位貨幣架構之間的權力衝突。當然,這種觀點並非全貌,只是對當前宏觀敘事下的一種推演。我們將其作為一種參考視角,並無不可。也許價格背後,總有更深的力量在推動。

一場貨幣權力的爭奪正在公開上演——但幾乎沒有人意識到其中的利害關係。以下是我個人主觀的推測性解讀。

過去幾個月裡,政治、市場與媒體之間出現了一條逐漸清晰的線索。分散的新聞忽然串聯起來,市場異常不再顯得隨機,而機構行為也表現出罕見的激進性。表面之下,似乎有更深層的改變正在發生。

這不是一個普通的貨幣週期。

這不是傳統意義上的黨派之爭。

這不是所謂的「市場波動」。

我們正在目睹的是兩套競爭性的貨幣體系之間的正面衝突:

舊秩序……以摩根大通、華爾街與聯準會為中心。

而新秩序……以國債、穩定幣與比特幣錨定的數位架構為中心。

這場衝突不再是紙上談兵,它正在發生,而且加速發生。幾十年來,它首次溢出到公眾視野。

以下內容試圖描繪真實的戰場…一個大多數分析師無法看見的戰場,因為他們仍在用1970–2010 年的框架解釋一個正在突破自身舊限制的世界。

一、摩根大通走出陰影

大多數人把摩根大通視為銀行,那是誤解。

摩根大通是全球金融體系的行動臂,也是最接近聯準會核心機制的機構,影響全球美元結算,並擔任傳統貨幣架構的主要執行者。

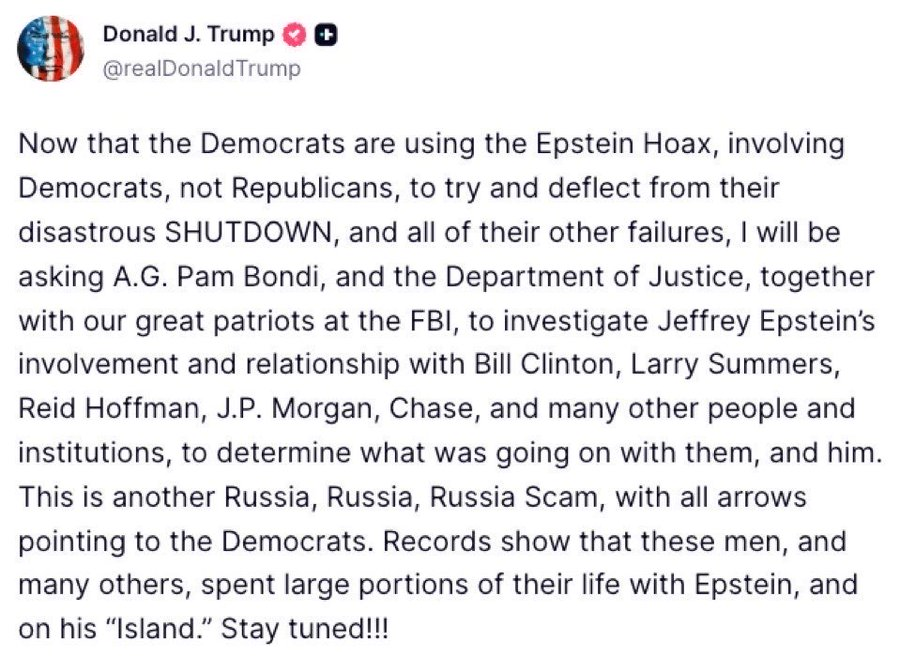

所以當川普發文提到愛潑斯坦網絡,並明確點名摩根大通(而不是只指個人)時,那不是修辭遊戲。他把體系中最深嵌的機構拉進了敘事。

同時:

- 摩根大通是目前對Strategy(「MSTR」)施加強力空頭壓力的主要撮合者,偏偏就在比特幣宏觀敘事威脅舊貨幣利益之時。

- 有客戶嘗試將MSTR 股票從摩根大通轉出,卻遭遇交割延遲,暗示潛在的託管壓力…這類問題一般只會出現在內部系統承壓時。

- 摩根大通位於聯準會生態的戰略核心,無論在結構或政治層面。削弱它的地位,就等於削弱舊貨幣體系本身。

這些都不正常,但這一切都屬於同一故事的一部分。

二、政府的無聲轉向:將貨幣權力重新收回財政部

當媒體把注意力集中在文化戰爭的噪音上時,真正的戰略議程是貨幣層面的。

政府正悄悄推動將貨幣發行的中心重新拉回美國財政部,具體手段包括:

- 與國債深度整合的穩定幣

- 可程式結算軌道

- 以比特幣作為長期抵押資產

這種轉變不是對現有系統做小修小補,而是替換系統的權力核心。

目前,聯準會與商業銀行(以摩根大通為首)幾乎壟斷了所有美元的發行和流通。如果「財政部+ 穩定幣」成為發行與結算的核心支撐,那麼銀行體系將失去權力、利潤與控制權。

摩根大通非常清楚這一點。他們非常清楚穩定幣意味著什麼。他們也清楚一旦財政部成為「可編程美元」的發行者會發生什麼事。

所以他們反擊——不是透過新聞輿論,而是透過市場策略:

- 衍生性商品壓力

- 流動性瓶頸

- 敘事壓制

- 託管延遲

- 政治影響力

這不是政策爭議,這是生存之戰。

三、 比特幣:無意中的戰場

比特幣不是目標…它是戰場。

美國政府希望在明確推進以國債為基礎的數位結算系統之前,先悄悄進行戰略性比特幣累積。如果宣布過早,將引發流動性擠壓,推動比特幣價格飆升,使長期累積成本飆升。

問題在於,舊體係正在使用類似抑制黃金交易的機制來壓制比特幣訊號:

- 衍生性商品氾濫

- 大規模空頭

- 認知戰

- 在關鍵技術位進行流動性衝擊

- 在大型主經紀商處製造託管瓶頸

摩根大通對黃金市場的壓製手法磨練了幾十年,如今這些技術被複製到比特幣身上。

原因不是比特幣直接威脅銀行獲利,而是比特幣強化了財政部未來的貨幣架構、削弱了聯準會的貨幣體系。

因此政府面臨艱難選擇:

- 允許摩根大通繼續壓製比特幣,使其能在低價格區間繼續累積。

- 提前宣布戰略,引發比特幣價格突破,但會失去在政治局勢穩定前累積的機會。

這就是為什麼政府對比特幣保持沉默的原因。不是因為他們不理解,而是因為他們了解得太透徹。

四、雙方都在脆弱的基礎上作戰

這場鬥爭發生在一個建立了六十年的貨幣體系之上,這個體係依賴:

- 金融化

- 結構性槓桿

- 認為壓低的利率

- 資產驅動成長

- 儲備集中

- 機構寡頭化

歷史相關性正在各處失效,因為體系本身已不再連貫。那些仍把這一切當作「正常週期」的傳統金融評論員,卻沒有意識到週期本身正在解體。

體系在裂解。底層結構不穩。激勵正在分化。

摩根大通的舊秩序與財政部的新秩序都在同一脆弱的基礎建設上博弈。任何一次誤判,都可能引發連鎖的動盪。

這就是為什麼所有動作看起來都如此奇怪、混亂、急促。

五、 MSTR:正在遭受正面攻擊的“轉換橋”

現在我們來討論一個大多數評論員忽略的關鍵內容。

MicroStrategy(MSTR)不是普通的企業比特幣持有者。它已成為轉換機制-連結舊有機構資本與新興「比特幣-財政部」貨幣體系的橋樑。

MSTR 的結構、槓桿化比特幣策略和其優先股產品,本質上將法幣、信用與國債資產轉換為長期比特幣風險。因此,對於無法(或不願)直接持有現貨比特幣但又希望擺脫YCC(收益率曲線控制)下被壓低收益率的機構與散戶而言,MSTR 已成為一條事實上的入場通道。

這意味著,如果政府設想一個未來:財政部發行的數位美元與比特幣儲備並行存在,那麼MSTR 將是推動這項過渡的關鍵企業節點。

而摩根大通對此心知肚明,所以,當摩根大通:

- 促成強力做空

- 製造交割延遲

- 壓制MSTR 流動性

- 放大負面敘事

它攻擊的不是Michael Saylor,它攻擊的是政府長期累積戰略得以實現的「轉換橋」。

甚至有一種可能性(仍屬高度推測,但邏輯性正在增強):美國政府未來可能介入,甚至對MSTR 進行戰略投資。正如( @joshmandell6)最近提出的:

- 以國債注資換取MSTR 的部分股權;

- 提升MSTR 優先股工具的信用等級,進而強化其在體系中的功能性。

此舉風險不小,無論在政治或金融層面,但它會向世界釋放一個無法忽視的訊號:

美國正在保護其新興貨幣架構中的關鍵節點。

僅僅這種可能性,就足以解釋摩根大通為何發動如此猛烈的攻擊。

六、關鍵窗口:控制聯準會理事會

接下來,時間變得非常緊迫。

正如@caitlinlong最近指出:川普需要在鮑威爾卸任之前,實際控制聯準會的治理。目前的票數天平對他不利——他在理事會中大約落後三到四票。

多個瓶頸正在同時出現:

- Lisa Cook 針對最高法院的訴訟,可能會拖延數月,並延遲關鍵人事變化。

- 2025 年2 月的聯準會理事投票,可能長時間固化敵對的治理結構。

- 即將到來的中期選舉,如果共和黨表現不佳,政府就很難重新配置貨幣權力。

這就是為什麼經濟成長勢頭現在至關重要,而不是等六個月以後。

這就是財政部發行策略改變的原因。這也是穩定幣監管突然變成核心戰場的原因。這也是為什麼壓制比特幣如此重要。也是為什麼圍繞MSTR 的戰鬥不是枝節問題,而是結構性問題。

如果政府失去國會,川普將成為跛腳總統──無法重塑貨幣體系,反而被他試圖繞開的機構束縛。到2028 年,這扇窗口將完全關閉。

時間壓力是真實存在的。

七、 更宏大的策略格局

拉遠來看,整個模式會變得更清晰:

- 摩根大通在打一場防禦戰,試圖維持以聯準會-銀行體系為核心的全球節點。

- 政府在執行一場隱藏的貨幣遷移,將發行權重新拉回財政部,透過穩定幣與比特幣儲備實現。

- 比特幣是代理戰場,價格壓制保護舊體系,隱密累積賦能新體系。

- MSTR 是轉換橋,是威脅摩根大通資本流動支配權的入口。

- 聯準會治理是瓶頸,而政治時機是約束因素。

- 一切都發生在不穩定的貨幣基礎設施上,任何錯誤都可能導致不可預測的系統性後果。

這不只是金融故事,也不是政治故事。

這是一個文明尺度的貨幣轉型。六十年來第一次,這場衝突不再隱藏。

八、川普的佈局

政府的策略逐漸成形:

- 讓摩根大通在壓制行為中過度出手

- 悄悄累積比特幣

- 保護並可能強化MSTR 轉換橋

- 快速重塑聯準會治理

- 將財政部定位為數位美元的發行者

- 等待適當的地緣政治時機(可能是「海湖莊園協議」)公佈新架構

這並非溫和的改革, 而是對1913 年秩序的徹底反轉——將貨幣權力從金融體系重新交回政治體系。

如果賭局成功,美國將進入一個新的貨幣時代,以透明度、數位化軌道與混合比特幣抵押框架為基礎。

如果失敗,舊體系將進一步鞏固,其後的一代可能沒有再次改革的窗口。

無論如何,這場戰爭已經開始。

比特幣已不只是資產……而是兩種未來之間的分界線。

但雙方都忽略了一點:它們最終都會輸給絕對稀缺性與數學真理。

在這兩個巨獸爭奪控制權之際,請做好面對意外的準備,確保錢包的安全。