CoinW研究院熱點報告:Uniswap重磅回購提案解析,UNI能否開啟價值重估?

- 核心观点:Uniswap提案推动UNI转向通缩模型。

- 关键要素:

- 开启协议费,年回购销毁4.6-5亿美元。

- 一次性销毁1亿UNI,占总量16%。

- 统一收费口径,增强收入稳定性。

- 市场影响:为UNI提供长期价格支撑。

- 时效性标注:长期影响

一.Uniswap重磅提案:深度解讀

Uniswap CEO Hayden Adams近日公佈了其首個治理提案,內容涉及啟用協議費用、銷毀UNI代幣、增加Unichain費用等多項措施,使UNI代幣轉向通貨緊縮模型。 若提案通過,Uniswap協議預計每年將產生約4.6億至5.1億美元的資金用於回購UNI,此規模將成為代幣價格的強大支撐。提案的內容具體如下:

1.開啟協議費,協議側收入全部用於回購+銷毀UNI。

這是本次提案最核心的價值捕獲機制。它從根本上改變了UNI的代幣模型,使其從純粹的治理代幣,轉變為擁有直接現金流支撐的「生產性資產」。這類似於上市公司用利潤 回購股票,能為代幣價格提供長期且堅實的價值托底,是驅動其進入「通縮升值」飛輪的核心引擎。這是價值捕獲的核心。 UNI將從無現金流的治理代幣,轉變為擁有直接收入支撐的“生產性資產”,類似股票回購。

2.Unichain 序號費併入銷毀池。

此舉旨在將Uniswap整個生態系統產生的價值匯聚到UNI代幣上。序列器費是Unichain這條Layer2區塊鏈的固有收入,將其納入銷毀,這意味著UNI的價值不再僅依賴DEX的交易業務,而是與整個Uniswap生態(包括其公鏈)的繁榮深度綁定,拓寬了其價值基礎。

3.一次性銷毀1億UNI(對歷史未開費期的追溯銷毀)。

這是一個強烈的通縮訊號和市場信心提振措施。一次性銷毀佔總供應量16%的代幣,能立即提升剩餘代幣的稀少性。其“追溯補償”的邏輯,意在公平地回饋早期支持者,並試圖為過去未能為持有者創造收益的歷史“補票”,預計將對市場情緒產生巨大的短期刺激。

4.上線PFDA:用拍賣形式給交易者“手續費折扣”,同時把MEV 收益留在協議內。

這是一項一石二鳥的創新機制。它透過拍賣手續費折扣權,巧妙地將原本被第三方搜尋者捕獲的MEV價值回收至協議內部。最終這部分收入將反哺UNI的回購,增強了整個經濟模型的健壯性。

5.v4 聚合器Hook:聚合外部DEX流動性並收協議費。

這意味著Uniswap正從「流動性提供者」向「流動性聚合層和收費關口」進化。即使交易不發生在Uniswap自有的資金池,只要透過其Hook進行路由,協議就能捕捉費用。這大大擴大了Uniswap的可收費市場,是對其收入天花板的策略性突破。

6.收費口徑統一:介面/錢包/API 不再額外收費,收入口徑統一到協議層。

此舉是為了鞏固協議層的核心地位和商業模式的護城河。它防止了各個前端(如官網、第三方介面)為了競爭而進行「零費用」內戰,從而侵蝕整個生態的收入基礎。統一收費確保了協議收入的可見度、可預測性和穩定性,是經濟模型能夠長期健康運作的重要保障。

7.治理與組織:Labs 與基金會合併,設每年2000萬UNI 預算用於成長。

這體現了Uniswap在短期財務回報與長期生態發展之間尋求平衡。合併能提升決策效率,而設立明確的成長預算,則顯示團隊並非只關注當下的幣價,而是將持續投資於開發者、流動性等生態建設,確保協議在未來十年的競爭中保持活力和領先地位。

8.資產遷移:Unisocks 流動性遷至Unichain v4,並銷毀該LP 部位。

這項操作更具戰略象徵意義。它表明團隊正在清理舊有資產,將資源和注意力全面轉向以Unichain和v4為核心的下一代策略。可以看作是生態系統的一次“新陳代謝”,象徵著與舊模式的切割,並集中全力建設未來。

圖片來源uniswap 創始人( Hayden Adams)

研究員觀點:本提案的核心在於建構「協議收入→ 回購銷毀→ 代幣通縮升值」的價值飛輪。若能順利運轉,將為UNI提供持續的現金流折現與價格託底。

二.提案通過:回購測算與協議收入分析

我們基於歷史資料和公開提案參數進行計算。本次提案透過直接銷毀1億枚(佔總量16%),核心假設:每日回購交易量0.05%。即協議費用(0.3%)- LP獎勵(0.25%)=回購(0.05%)。

1.核心收入來源分析

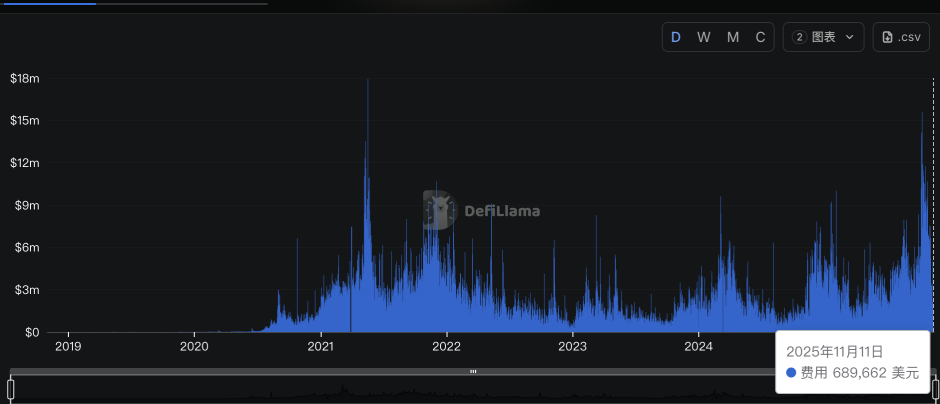

1.核心DEX業務:基於V2與V3版本約$1兆美元的年化交易量,以0.05%費率計算,預計可產生$5.0億美元的年化協議收入。

2.v4聚合器業務:作為增量來源,預計貢獻核心交易量的10%-20%,相應帶來$0.5億–$1億美元的潛在年收入。

3.PFDA與MEV捕獲:雖為重要創新收入,但目前難以精確量化,暫未計入本次測算。 Unichain序列器費用:仍處發展早期,規模較小,同樣暫不計入。

2.年化回購資金匯總

保守情境(僅計入核心DEX業務):年回購資金約$5億美元。

樂觀情境(加入v4聚合器收入):年回購資金預計在$5.5億–$6億美元之間。

研究員觀點:綜合市場共識與本報告測算,每日協議0.05%用以回購,該機制可望實現1.5%-2%的年化通縮率,在當前交易量水準下,Uniswap每年可用於回購UNI的資金預計落在$5億–$5.5億美元區間,此為相對保守的估計。相當於每月可為市場提供$3500萬–$4200萬美元的持續性買盤支撐,這對其中長期價值構成堅實支撐。

三.市場反應:巨額買盤預期驅動價格飆升

針對這項提案,市場各方迅速給予正面評價。 Base生態龍頭DEX Aerodrome背後開發團隊Dromos Labs的執行長Alexander指出,以Uniswap目前的交易量測算,預計每年將有約4.6億美元的手續費被用於回購及銷毀,這將成為$UNItoken強勁且可持續的買盤支撐。

CryptoQuant CEO Ki Young Ju 也指出,費用轉換機制可能推動Uniswap 價格呈現拋物線式上漲。他分析稱,即便僅統計v2 和v3 版本,協議年交易量也高達1 兆美元,以此計算,每年銷毀的UNI 價值將達約5 億美元。此外,交易平台僅持有8.3 億美元的UNI,意味著未來的解鎖拋壓相對有限。受此樂觀預期驅動,UNI 在提案公佈後幾小時內大幅上漲近50%。

資料來源defillama

研究員觀點:該提案無疑為UNI的長期價值形成了「硬托底」。其核心機制在於:短期透過一次性銷毀1億UNI(佔流通16%)製造通縮衝擊;長期則依靠高達約3,800萬美元/月的持續回購(年化4-5億美元)來提供穩定買盤。這種雙重通貨緊縮模型,對價格構成了強而有力的支撐。

四.競品對比:回購力道躋身頂尖行列

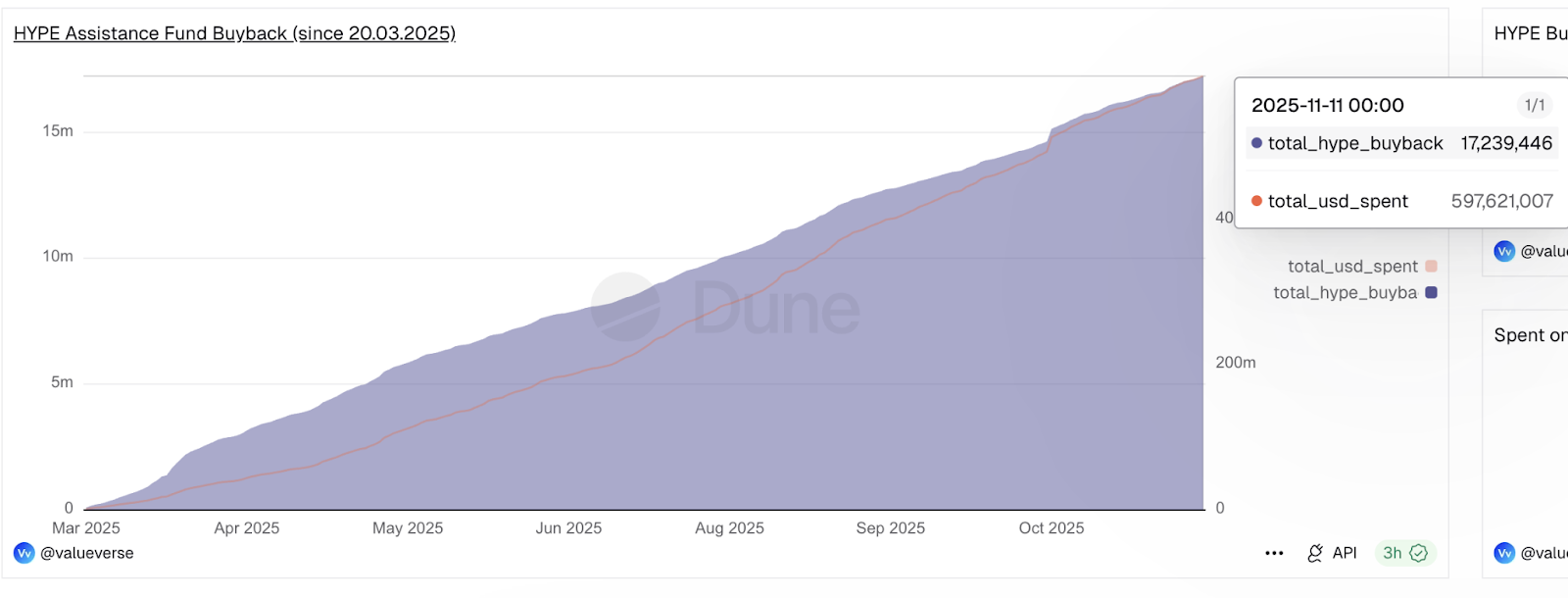

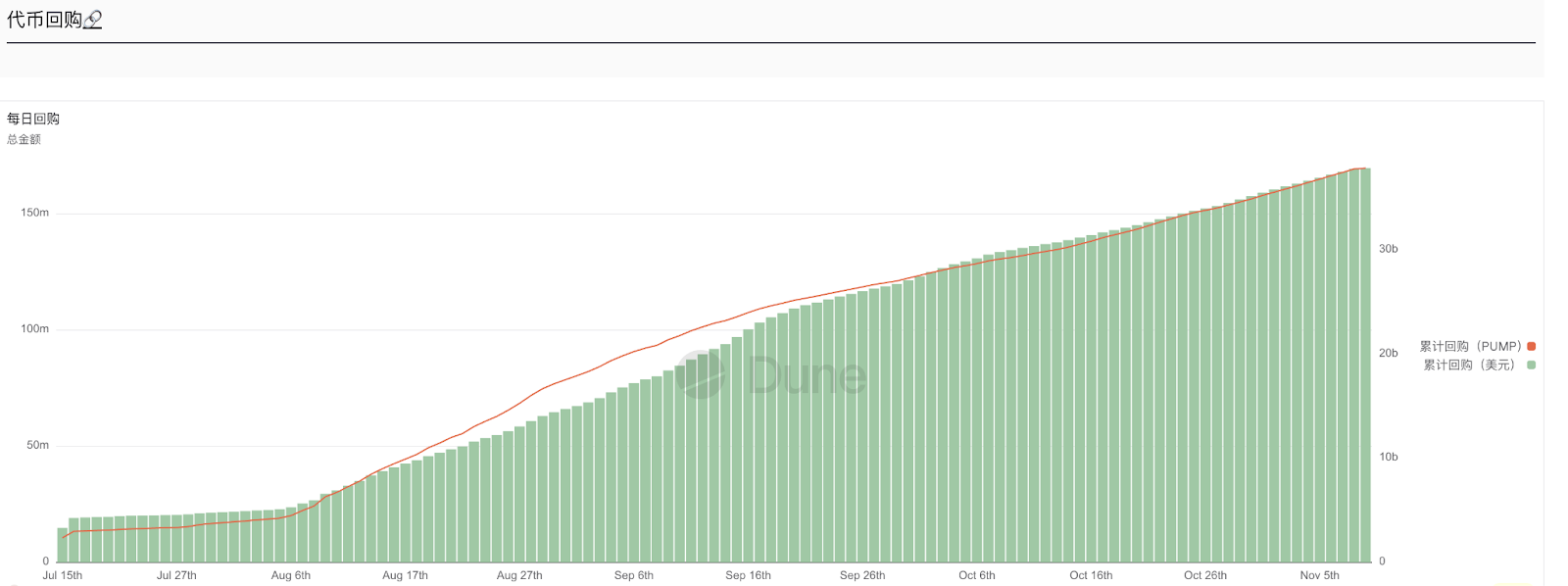

根據提案機制,Uniswap計畫將原本0.3%的LP費用進行拆分,其中0.25%仍歸屬流動性提供者,而0.05%將分配給協議,用於UNI的回購。若以其約280億美元的年化費用收入為基準進行計算,這意味著協議每月可產生約3,800萬美元的專案回購資金。這一規模,使其在同類具備回購機制的代幣中佔據了有力位置:不僅顯著超越了PUMP(3500萬美元/月),同時也向當前最高的HYPE(9500萬美元/月)看齊。

圖片來源DUNE(HYPE)

、

、

圖片來源DUNE(PUMP)

研究員觀點:先前UNI龐大的交易量無法為其代幣持有者帶來直接收益。而每年數億美元的回購計劃,相當於開啟了持續的「股東回報」。這不僅有望追趕競品,更是協議的價值回歸其代幣持有者。

五.未來展望:成敗系於流動性提供者(LP)之錨

Uniswap此次提案若通過,將為UNI帶來長期利好,相當於為幣價建立了「托底機制」。然而,其成功與否,完全取決於一個核心環節:流動性提供者(LP)是否會留下來。

成功路徑:提案將LP費用從0.3%降至0.25%(降幅17%)。只有當PFDA和MEV內化等新收益能足額彌補LP的損失,他們才會留下來。 LP穩定,資金池深度和交易體驗才有保障,協議費用收入才能持續,回購銷毀的「托底」機制才能健康運作。

風險路徑:反之,若LP因收益下降而撤離,將導致流動性萎縮、交易量流失,最終使協議收入及回購資金同步縮水,托底機製便無從談起。

因此,對於一般用戶而言,需重點關注2點。短期:治理投票結果與合約上線時間。長期:LP留存率與資金池深度、每月3,800萬美元的回購是否穩定、PFDA與MEV內化的實際效果、以及競品市場佔有率的變化。