巨頭的黃昏:穩定幣萬億市場中,新貴如何蠶食Tether與Circle的帝國?

- 核心观点:稳定币收益正从发行方向分发渠道转移。

- 关键要素:

- 分发渠道重要性超越网络效应。

- 跨链基础设施实现稳定币互换。

- 监管明朗化降低发行门槛。

- 市场影响:重塑公链与应用收入结构。

- 时效性标注:中期影响

作者| @simononchain

編譯| Odaily星球日報( @OdailyChina )

譯者| 叮噹( @XiaMiPP )

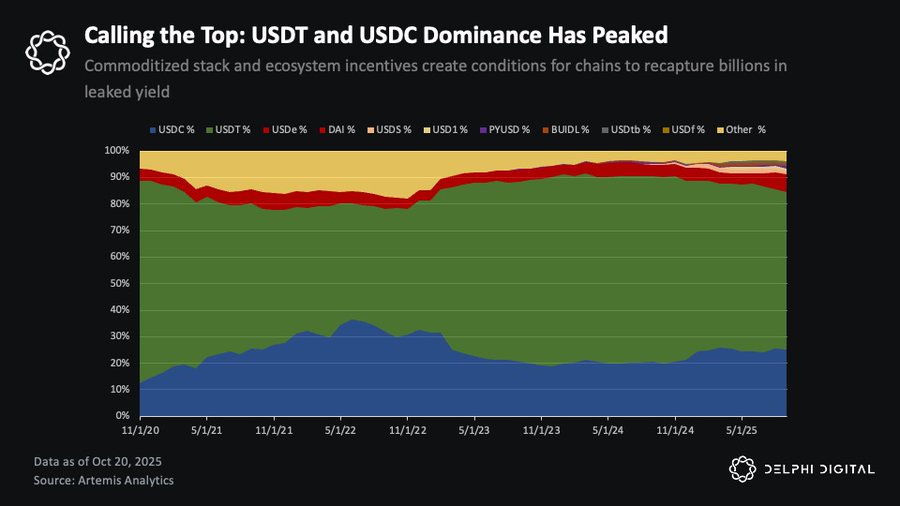

Tether 與Circle 的護城河正在被侵蝕:分發管道勝過網路效應。 Tether 和Circle 所佔據的穩定幣市場份額,可能已經在相對意義上觸頂——即便穩定幣的總體供應量仍在持續增長。預計到2027 年,穩定幣的總市值將突破1 兆美元,但這項擴張的收益不會像上一個週期那樣主要流向既有巨頭。相反,越來越多的份額將流向「生態原生穩定幣」與「白標發行(white label issuance)」策略,因為區塊鏈和應用開始將收益與分發管道「內生化」。

目前,Tether 和Circle 佔了約85% 的流通穩定幣供應量,總計約2,650 億美元。

背景資料如下:據報導,Tether 正在以5,000 億美元估值融資200 億美元,其流通量約1,850 億美元;而Circle 估值約350 億美元,流通量約800 億美元。

過去支撐它們壟斷地位的網路效應,正在減弱。驅動這一變化的,有三股力量:

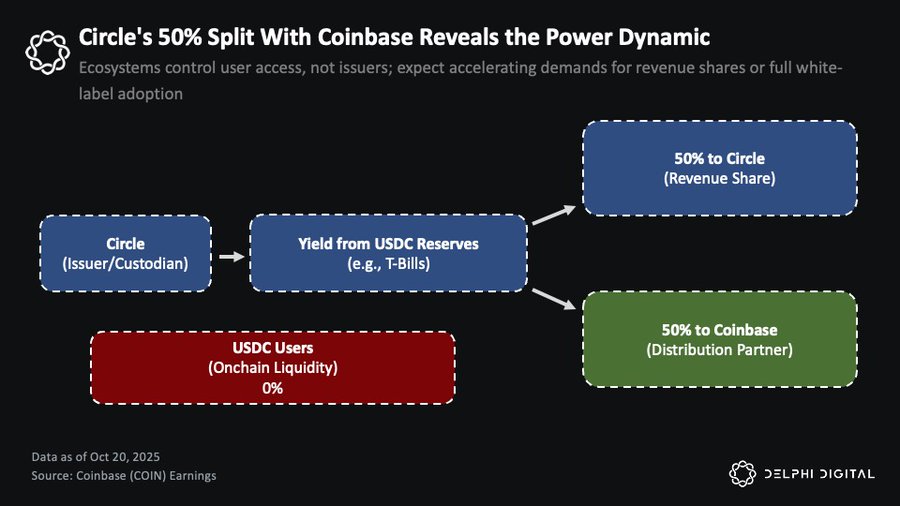

首先,分發管道的重要性已超過了所謂的網路效應。 Circle 與Coinbase 的關係就很好地說明了這一點。 Coinbase 從Circle 的USDC 儲備中獲得50% 的剩餘收益(residual yield),並獨佔其平台上所有USDC 的收益。 2024 年,Circle 的儲備收益約為17 億美元,其中約9.08 億美元支付給了Coinbase。這顯示出:穩定幣的分銷合作夥伴可以截獲大部分經濟收益——這也解釋了為什麼擁有強大分發能力的玩家,如今更傾向於發行自己的穩定幣,而非繼續讓發行方獲利。

Coinbase 從Circle 的USDC 儲備收益中取得50%,並獨佔平台上持有的USDC 收益。

其次,跨鏈基礎設施讓穩定幣之間可互換。主流Layer2 的官方橋接升等、LayerZero 與Chainlink 推出的通用訊息傳遞協議,以及智慧路由聚合器的成熟,使得鏈內與跨鏈之間的穩定幣兌換幾乎無成本,且具備原生用戶體驗。如今你使用哪種穩定幣已不再重要,因為可以根據流動性需求快速切換。而在不久之前,這仍是一件繁瑣的事。

第三,監管的明朗化正在消除進入障礙。如GENIUS 法案等立法為美國本土穩定幣建立了統一框架,降低了基礎設施提供方持幣時的風險。與此同時,越來越多的白標發行商正在壓低發行固定成本,而國債殖利率為「浮存金貨幣化」提供了強勁誘因。結果是:穩定幣堆疊(stack)正在被商品化,且日益同質化。

這種商品化抹去了巨頭的結構性優勢。如今,任何擁有有效分發能力的平台,都可以選擇將穩定幣經濟「內生化」——而不是把收益支付給他人。最早的行動者包括金融科技錢包、中心化交易所,以及越來越多的DeFi 協定。

而DeFi 正是這趨勢表現得最明顯的地方,也是影響最深遠的場景。

從「流失」到「收益」:DeFi 的穩定幣新劇本

這一轉變在鏈上經濟中已經初見端倪。相較於Circle 和Tether,許多擁有更強網路效應的公鏈與應用(從產品市場契合度、用戶黏性、分發效率等指標來看)開始採用白標穩定幣方案,以充分利用現有用戶群,並捕捉原本屬於老牌發行方的收益。對於那些長期忽視穩定幣的鏈上投資者而言,這項變革正在創造新的機會。

Hyperliquid:DeFi 內部的首次“叛逃”

這一趨勢最早出現在Hyperliquid。彼時約有55 億美元的USDC 存放在平台上——這意味著,每年約2.2 億美元的額外收益流向了Circle 與Coinbase,而非留在Hyperliquid 自身。

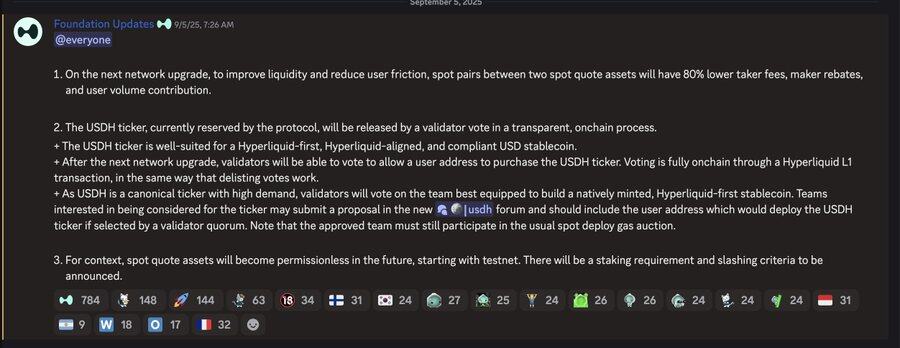

在驗證者投票決定USDH 程式碼歸屬之前,Hyperliquid 宣布將推出一個原生發行的、以自身為核心。

對Circle 來說,成為Hyperliquid 各核心市場的主要交易對,為其帶來了可觀收入。他們直接受益於交易所的爆炸性成長,卻幾乎未向生態本身回饋價值。對Hyperliquid 來說,這意味著大量的價值流失到了幾乎毫無貢獻的第三方手中,這與其社群優先、生態協同的理念嚴重不符。

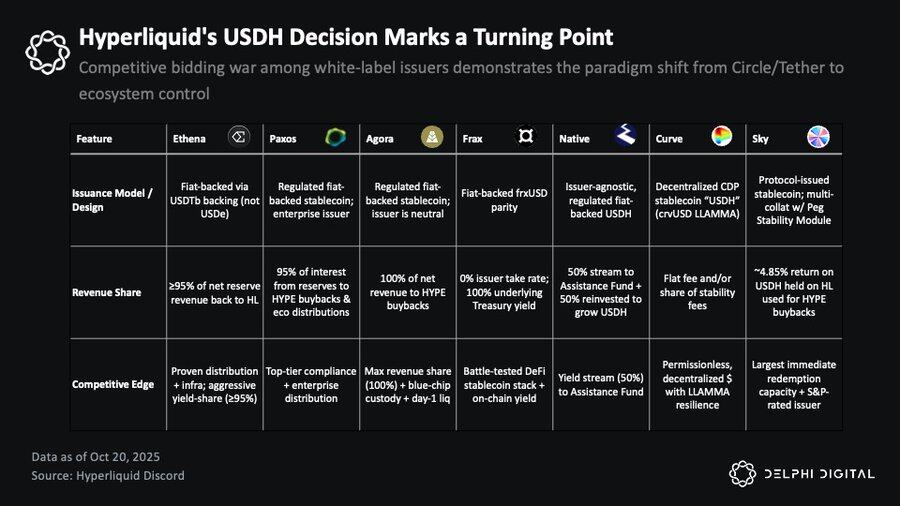

在USDH 的競標過程中,幾乎所有主要的白標穩定幣發行者都參與其中,包括Native Markets、Paxos、Frax、Agora、MakerDAO(Sky)、Curve Finance 以及Ethena Labs。這是穩定幣經濟在應用層的首次大規模競爭,標誌著「分發權」的價值正被重新定義。

最終,Native 贏得了USDH 的發行權——其方案與Hyperliquid 生態激勵更為一致。此模式具有發行方中立與合規特性,儲備資產由貝萊德(BlackRock)離線管理,鏈上部分由Superstate 提供支援。關鍵在於:儲備收益的50% 將直接注入Hyperliquid 的援助基金,剩餘50% 用於擴大USDH 流動性。

雖然USDH 不會在短期內取代USDC,但這項決策反映出更深層的權力遷移:在DeFi 領域,護城河與收益正逐步轉向擁有穩定用戶基礎與強分發能力的應用與生態,而非傳統的發行方如Circle 和Tether。

白標穩定幣的擴散:SaaS 模式崛起

過去幾個月,越來越多的生態採用「白標穩定幣」模型。 Ethena Labs 提出的「穩定幣即服務(Stablecoin-as-a-Service) 」方案正處於這一浪潮的中心——Sui、MegaETH 與Jupiter 等鏈上項目都在使用或計劃透過Ethena 的基礎設施發行自有穩定幣。

Ethena 的吸引力在於,其協議會將收益直接回饋給持幣者。 USDe 的收益來自基差交易(basis trade)。雖然隨著總供應超過125 億美元,殖利率已壓縮至約5.5%,但仍高於美國公債殖利率(約4%),也遠優於USDT 與USDC 的零收益狀態。

不過,隨著其他發行方開始直接將國債收益傳導給用戶,Ethena 的相對優勢正在下降——國債支持型穩定幣在風險與回報比上更具吸引力。若降息週期持續,基差交易價差將再次擴大,強化此類「收益型模型」的吸引力。

你或許會問,這是否違反了《GENIUS 法案》,即禁止穩定幣發行方向用戶直接支付收益?實際上,這項限制可能沒有想像中嚴格。該法案並未明確禁止第三方平台或中介機構向穩定幣持有者分發獎勵-只要資金來源由發行方提供即可。這個灰色地帶尚未完全釐清,但許多人認為這個「漏洞」依然存在。

無論監管如何演進,DeFi 一直在無許可、邊緣的狀態下運作,未來也很可能會繼續如此。比法律條文更重要的,是背後的經濟現實。

穩定幣稅:主流公鏈的收益流失

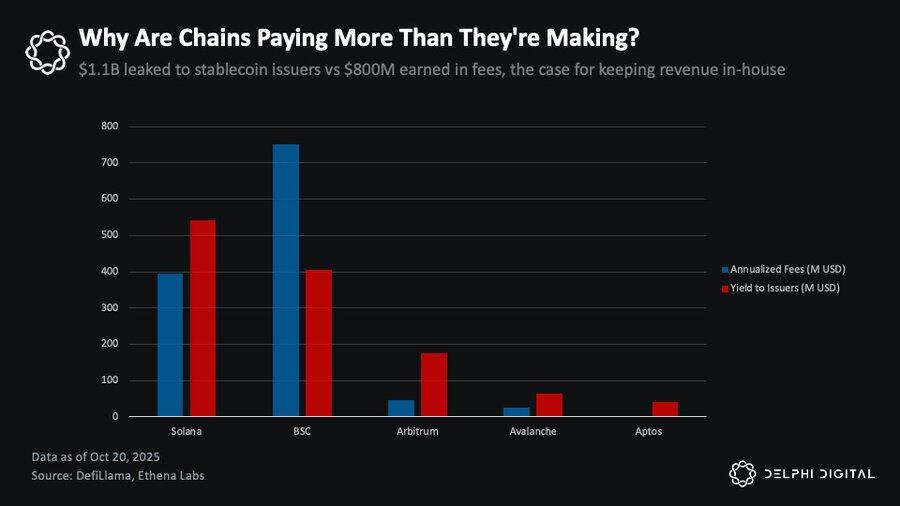

目前,在Solana、BSC、Arbitrum、Avalanche 與Aptos 上,約有300 億美元的USDC 與USDT 處於閒置狀態。以4% 的儲備收益率計算,這每年可為Circle 與Tether 帶來約11 億美元的利息收入。這個數字比這些公鏈的交易手續費總收入高出約40% 。這也凸顯出一個現實:穩定幣正成為L1、L2 以及各類應用中最大但尚未被充分貨幣化的價值版圖。

以Solana、BSC、Arbitrum、Avalanche、Aptos 為例,Circle 與Tether 每年獲得約11 億美元收益,而這些生態僅賺取8 億美元交易費。

簡單來說,這些生態系統每年都在流失數億美元的穩定幣收益。即使只將其中一小部分留在鏈上自行捕獲,都足以重塑其經濟結構——為公鏈提供一種比交易手續費更穩健、更具抗週期性的收入基礎。

是什麼阻止了他們收回這些收益?答案是:沒有。實際上有很多路徑可以走。他們可以與Circle、Tether 談判收入分成(如Coinbase 所做);也可以像Hyperliquid 一樣,向白標發行商發起競爭招標;或借助Ethena 等「穩定幣即服務」平台推出原生穩定幣。

當然,每條路徑都有取捨:與傳統發行方合作可維持USDC或USDT的熟悉度、流動性與穩定性,這些資產歷經多個市場週期,並在極端壓力測試中保持了信任;發行原生穩定幣則提高了更強的控制力和更高的收益,卻面臨冷啟動問題。兩種方法都有對應的基礎設施,各鏈可依自身優先選擇路徑。

重定義公鏈經濟學:穩定幣成為新型收入引擎

穩定幣有潛力成為某些公鏈與應用的最大收入來源。如今,當區塊鏈經濟僅依賴交易費時,成長存在結構性上限——網路收入只能在用戶「支付更多費用」時提升,這本身與「降低使用門檻」相衝突。

MegaETH 的USDm 計畫正是對此的回應。它透過與Ethena 合作發行白標穩定幣USDm,以BlackRock 的鏈上國債產品BUIDL 作為儲備資產。透過內部化USDm 收益,MegaETH 能以成本價運作排序器(sequencer),並將收益重新投入社區計畫。這種模式讓生態擁有可持續、低成本、以創新為導向的經濟結構。

Solana 頭部DEX 聚合器Jupiter正在透過JupUSD推行類似的策略。它計劃將JupUSD 深度整合進自家產品體系中——從Jupiter 永續合約(Jupiter Perps)的抵押資產(其中約7.5 億美元的穩定幣儲備將逐步替換)到Jupiter Lend的流動性池,Jupiter 試圖讓這部分穩定幣收益回流至自身生態,而非流向外部發行方。無論這些收益被用於回饋用戶、回購代幣,還是資助激勵計劃,它們帶來的價值累積都遠勝於將全部收益拱手讓給外部穩定幣發行商。

這正是當下的核心轉變:那些原本被動流向舊有發行方的收益,正被應用與公鏈主動奪回。

應用與公鏈的估價不匹配

隨著這一切逐步展開,我認為無論是公鍊還是應用,都正走上一條能夠產生更具持續性收入的可信路徑,而這些收入也將逐漸擺脫「網路資本市場」與鏈上投機行為的周期性波動。若真如此,它們或許終於能為那些常被質疑「脫離現實」的高估值找到合理性。

多數人仍沿用的估價框架,主要是從「其上發生的經濟活動總量」這個視角來看這兩個層級。在這種模型中,鏈上手續費代表用戶承擔的總成本,而鏈的收入則是這些費用中流向協議本身或代幣持有者(例如透過燃燒、國庫流入等機制)的部分。但這個模型從一開始就存在問題──它假設只要有活動發生,公鏈就必然能捕捉價值,即使真正的經濟利益早已流向了其他地方。

如今,這模型正開始發生轉變──而帶頭的是應用層。最直觀的例子就是本週期的兩大明星項目:Pump.fun 與Hyperliquid。這兩款應用程式都將幾乎100% 的收入(注意,不是手續費)用於回購自家代幣,同時其估值倍數卻遠低於主要基礎設施層。換句話說,這些應用正在產生真實且透明的現金流,而非憑空想像的隱含收益。

與之對比的是,多數主流公鏈的市銷率依然高達數百甚至上千倍,而領先的應用卻以更低的估值創造出更高的收益。

以Solana 為例,過去一年該鏈的手續費總額約為6.32 億美元,營收約13 億美元,市值約1,050 億美元,全面稀釋估值(FDV)約1,185 億美元。這意味著Solana 的市值與手續費比約為166 倍,市值與收入比約為80 倍——而這已是大型L1 中相對保守的估值。許多其他公鏈的FDV 估值倍數甚至高達數千倍。

相較之下,Hyperliquid 創造了6.67 億美元收入,FDV 為380 億美元,對應倍數為57 倍;以流通市值計算僅19 倍。 Pump.fun 的營收為7.24 億美元,FDV 倍數僅5.6 倍,市值倍數更只有2 倍。這兩者都證明:產品與市場高度契合、分發能力強的應用,正以遠低於基礎層的倍數創造可觀收入。

這是一場正在進行的權力轉移。應用層的估值正日益取決於它們創造並返還給生態系統的真實收入,而公鏈層仍在艱難地尋找自身估值的合理性。不斷削弱的L1 溢價,正是最清晰的訊號。

除非公鏈能找到方法,將更多生態系統內的價值“內化”,否則這些虛高的估值將持續被壓縮。 「白標穩定幣」可能是公鏈嘗試收回部分價值的第一步——將原本被動的「貨幣管道」轉化為主動的收入層。

協調問題:為何有的公鏈跑得更快

圍繞著「與生態系利益一致的穩定幣」的轉向,已經在發生;不同公鏈間的推進速度差異顯著,關鍵在於它們的協調能力與執行緊迫性。

例如Sui——儘管生態還遠不如Solana 成熟,但行動極為迅速。 Sui 與Ethena 合作,計劃同時引入sUSDe 和USDi 兩種穩定幣(後者與Jupiter 和MegaETH 正在探索的BUIDL 支援型穩定幣機制類似)。這並非應用層的自發性舉動,而是公鏈層的策略決策:在路徑依賴形成前,儘早「內化」穩定幣經濟。雖然這些產品預計要到Q4 才正式上線,但Sui 是首個主動推行該策略的主流公鏈。

相比之下,Solana 面臨的局面更複雜也更痛苦。目前約有150 億美元的穩定幣資產在Solana 鏈上,其中超過100 億美元是USDC。這些資金每年為Circle 帶來約5 億美元的利息收入,其中相當一部分又透過分潤協議回流至Coinbase。

而Coinbase 又將這些收益用於何處? ——補貼Base,Solana 的直接競爭對手之一。 Base 的流動性激勵、開發者資助、生態投資等資金,部分正來自Solana 上那100 億美元的USDC。換言之, Solana 不僅在流失收入,甚至在為競爭對手輸血。

這問題在Solana 社區內早已引起強烈關注。例如Helius 創辦人@0xMert_呼籲Solana 推出與生態利益綁定的穩定幣,並建議將50% 收益用於SOL 回購和銷毀。部分穩定幣發行方(如Agora)的高層也提出類似方案,但與Sui 的積極推進相比,Solana 官方反應一直相對冷淡。

原因其實並不複雜:在GENIUS 法案等監理框架逐步明晰後,穩定幣已越來越趨於「商品化」。用戶並不在乎自己持有的是USDC、JupUSD,還是其他任何合規穩定幣——只要價格錨定穩定、流動性充足即可。那既然如此,為什麼還要預設使用一個正在為競爭對手輸送利潤的穩定幣?

Solana 之所以在這一問題上顯得猶豫,部分原因在於它希望保持「可信中立性」。在基金會努力追求機構級合法性的過程中,這點尤其重要──畢竟,目前能在這方面獲得真正認可的,也只有比特幣和以太坊。若想吸引像貝萊德(BlackRock) 這樣的重量級發行方——這種「機構背書」不僅能帶來真正的資本流入,還能在傳統金融眼中賦予資產「商品化」的地位——Solana 就必須與生態政治保持一定距離。一旦公開支持某個特定的穩定幣,即便是「生態友善」的,也可能讓Solana 在邁向這一層級的過程中陷入麻煩,甚至被視為偏袒部分生態參與者。

同時,Solana 生態系的規模和多樣性使得情況更加複雜。數百個協議、數千開發者、數十億美元TVL。在這種規模下,要協調整個生態“棄用USDC”,其難度呈指數級上升。但這種複雜性最終是一種特性,本身正體現了網路的成熟度及其生態系統的深度。真正的問題是:不作為同樣有代價,而且代價會日益擴大。

路徑依賴每日累積。每個新用戶在預設使用USDC 時,都在提高未來的切換成本。每一個圍繞USDC 優化流動性的協議,都讓替代方案更難啟動。從技術角度來看,現有的基礎設施使得遷移幾乎可以一整夜完成——真正的挑戰在於協調。

目前在Solana 內部,Jupiter 率先行動,推出JupUSD,並承諾將收益回流Solana 生態,深度整合進自家產品體系。現在的問題在於:其他頭部應用是否會跟進? Pump.fun 等平台是否也會採取類似策略,內化穩定幣收益? Solana 什麼時候別無選擇,最終不得不自上而下介入,還是乾脆讓構建在其層級之上的應用自己收取這些收益?從公鏈視角來看,若應用程式能保留穩定幣經濟收益,雖然並非最理想的結果,但總好過這些收益流向鏈外甚至敵方陣營。

最終,從公鏈或更廣泛的生態系統角度看,這場博弈需要集體行動:協議需要將其流動性傾斜至一致的穩定幣, 財庫要做出深思熟慮的分配決策,開發者應改變默認用戶體驗,用戶則要用自己的資金進行「投票」。 Solana 每年為Base 提供的5 億美元補貼,不會因基金會的一紙聲明而消失, 它只會在生態參與者「拒絕繼續資助競爭對手」那一刻才真正消失。

結語:從發行方到生態系的權力轉移

下一輪穩定幣經濟的主導權,將不再取決於誰在發行代幣,而是取決於誰掌握分發管道,以及誰能以更快的速度協調資源、搶佔市場。

Circle 和Tether 能夠建立龐大的商業帝國,靠的是「先發優勢」和「流動性建立」。但隨著穩定幣堆疊的逐漸商品化,它們的護城河正被削弱。跨鏈基礎設施讓不同穩定幣之間幾乎可以互換;監管的明朗化降低了進入門檻;白標發行商則壓低了發行成本。最重要的是,那些擁有最強分發能力、用戶黏性高、且具備成熟變現模式的平台,已經開始將收益內生化——不再把利息和利潤支付給第三方。

這一轉變已經在進行中。 Hyperliquid 透過轉向USDH,正在回收原本流向Circle 和Coinbase 的每年2.2 億美元收益;Jupiter 將JupUSD 深度整合進自己的整個產品體系;MegaETH 利用穩定幣收入,讓其排序器(sequencer)以接近成本運行;Sui 則在依賴路徑依賴的穩定幣收入,讓其排序器(sequencer)以接近成本運行;Sui 則在依賴路徑形成前,與Ethena 合作推出後,與Ethena 合作推出的生態穩定狀態。這些只是先行者。如今,每一條每年向Circle 與Tether 「流血」數億美元的公鏈,都有了可參考的模板。

對投資人而言,這一趨勢提供了全新的生態評估視角。關鍵問題不再是: 「這條鏈上有多少活動?」而是:「它能否克服協調難題,實現資金池的變現,並在規模上捕獲穩定幣收益?」而是:「它能否克服協調難題,實現資金池的變現,並在規模上捕獲穩定幣收益?」而是:「它能否克服協調難題,實現資金池的變現,並在規模上捕獲穩定幣收益?」而是:「它能否克服協調難題,實現資金池的變現,並在規模上捕獲穩定幣收益?」隨著公鏈與應用開始將數億美元的年化收益「收編」進體系,用於代幣回購、生態激勵或協議收入,市場原生代幣來「承接」這些現金。能夠內生化這部分收益的協議與應用,將擁有更穩健的經濟模型、更低的用戶成本,以及與社區更一致的利益綁定;而那些做不到的項目,將繼續支付“穩定幣稅”,眼睜睜看著自己的估值被壓縮。

未來最有趣的機會,不在於持有Circle 的股權,也不在於押注那些高FDV 的發行方代幣。真正的價值在於:辨識出哪些鏈與應用能夠完成這項過渡,將「被動的金融管道」轉化為「主動的收益引擎」。分發才是新的護城河。掌控「資金流向」的人,而非僅鋪設「資金通道」的人,才會定義下一階段穩定幣經濟的格局。