將永續合約作為對沖工具的交易員已經後悔了,替代方案有哪些?

- 核心观点:永续合约不适合作为可靠对冲工具。

- 关键要素:

- 自动减仓机制强制平仓盈利对冲仓位。

- 做市商流动性撤资致市场深度暴跌。

- 预言机故障与跨保证金引发连锁清算。

- 市场影响:暴露衍生品结构性风险,促进行业反思。

- 时效性标注:长期影响。

原文來自YQ

編譯|Odaily 星球日報Golem( @web 3_golem )

2025 年10 月10 日至11 日,價值190 億至400 億美元的槓桿部位被強制清算,成為加密貨幣史上規模最大的清算事件。但這並非散戶過度槓桿操作所致,其中許多被清算倉位據稱都是用於對沖的:Delta 中性策略、保守的1 倍槓桿設置以及專業做市商的訂單簿。

我們發現,永續合約將市場風險轉化為操作風險(交易所故障、自動減倉機制、預言機操縱、做市商撤單),這些風險在極端行情時期可能會同時觸發。雖然永續合約對於定向投機和專業交易來說非常有效,但對於對沖而言,它們並不完全可靠。

傳統對沖手段

Delta 中性對沖

對沖是指建立抵銷倉位以降低不利價格波動的風險敞口,良好的對沖策略需要具備四個特性:

- 路徑獨立性:無論價格是穩定下跌還是劇烈下跌,保護措施都應有效;

- 交易對手可靠性:對沖策略必須在市場承壓時發揮作用,而不是在最需要的時候失效;

- 成本可預測:對沖費用應透明且有界線;

- 正凸性:保護措施應隨著市場環境惡化而增強,而不是減弱。

Delta中性策略試圖創造價格敏感度為零的投資組合。 Delta衡量的是標的資產每波動1美元,部位價值如何改變。

標準配置:投資組合Delta = 多頭部位+ 空頭部位= (+1) + (-1)= 0

交易者維持部位,可能收取資金費率,並期望獲得價格波動的保護。不過「10.11」大清算證明了這種方法存在多種失效模式。

永續合約

永續期貨是沒有到期日的衍生合約,由Alexey Bragin 於2011 年發明。主要特點包括:

- 資金費率:多頭和空頭之間定期支付,以將永續合約價格錨定在現貨價格。當永續合約交易價格高於現貨價格時,多頭支付空頭費用,反之亦然;

- 無到期日:與傳統期貨不同,永續合約的部位理論上可以無限期持有;

- 高槓桿:通常為10 倍至100 倍,標稱其資本效率高;

- 標記價格系統:將交易所訂單簿價格與外部預言機資料結合,用於計算保證金。

假設你有10萬美元的資本,可以用10萬美元的保證金(1倍槓桿)對沖100萬美元的部位,剩餘90萬美元可用。然而,在真正的風險面前,這種效率將會被消除。

「10.11」大清算使合約對沖手段失效

在「10.11」發生後,無論是Delta中性策略、所謂的保守對沖策略或專業機構都遭遇了系統性的破壞。

失效原因1:自動減倉(ADL)

自動減倉(ADL) 是交易所的最後手段。當正常的市場操作無法填補清算缺口,且保險基金耗盡時,交易所會強制平倉獲利部位,以吸收破產部位帶來的損失。

幣安的自動減倉(ADL) 選擇公式:ADL 排名= 盈虧百分比× 有效槓桿(針對獲利部位)

該系統專門針對最成功、槓桿最高的部位,因此獲利的對沖部位將成為強制平倉的優先目標。

如一位交易員在「10.11」之前以3倍槓槓做多500 萬美元BTC 現貨,同時又在12萬美元價格附近做空500 萬美元BTC 合約對沖,所有倉位均未設定停損。那麼當「10.11」發生時,其BTC 空單將被ADL強制平倉,被迫持有裸槓桿多頭倉位,最終多頭被清算,總損失100%(500萬美元)。

Hyperliquid在「10.11」中有2萬名用戶被執行35,000次ADL事件。 ADL可能透過在市場底部附近強制平倉改善了大多數空頭的收益,但這只是偶然事件。對於交易對沖而言,強制平倉是災難性的。

失效原因2:做市商撤資

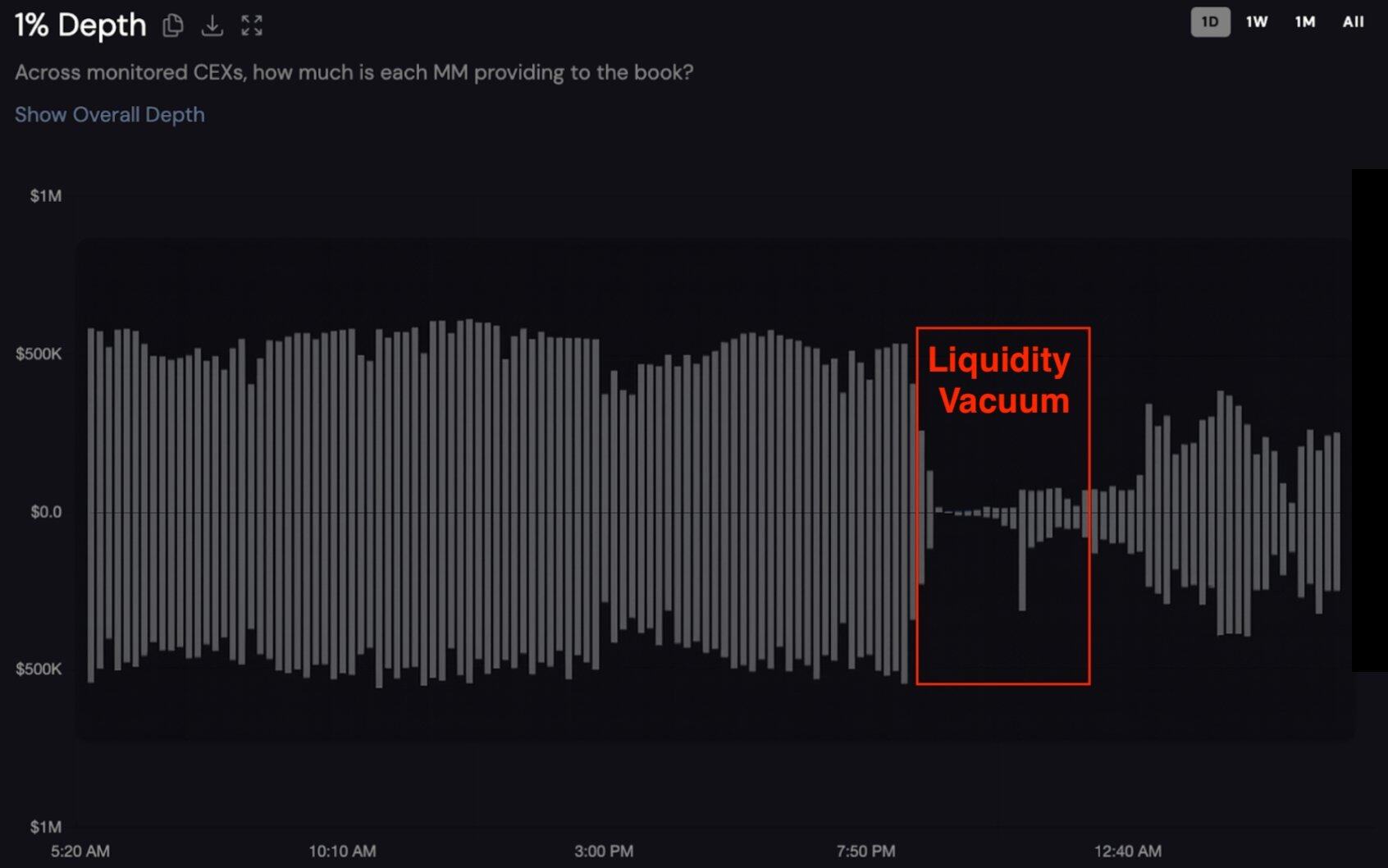

過去24小時內未命名token_0的CEX雙面1%深度圖。 x軸下方為買入價,上方為賣出價。數據來自Coinwatch

「10.11」期間,主要交易對的訂單簿深度暴跌98%,從120萬美元跌至2.7萬美元,顯示專業做市商正在協同撤資。 Coinwatch Track 數據顯示,主要做市商在15 分鐘內撤走了所有流動性,流動性深度低於正常水平的10% 持續了超過5 小時,一些做市商需要8 個小時以上才能恢復全部流動性。

做市商通常會使用永續合約對沖庫存,但在ADL發生作用時, 做市商也被迫在下跌的市場中持有裸多頭部位,因此撤回了所有流動性以止損。這導致原本流動性充裕的24/7 永續合約市場恰恰在流動性最關鍵的時候蒸發了。

失效原因3:預言機問題與跨保證金機制

許多清算是由於交易所定價系統使用了錯誤的估值,而不是實際的資產減損造成的,如wBETH和USDe在CEX中的標價暴跌。

同時,現代交易所推行跨保證金以提高資本效率,所有倉位均由整個帳戶支持。當wBETH 因預言機故障暴跌89% 時,原本在其他地方持有對沖BTC 部位的交易者發現,他們所有部位的抵押品同時蒸發。支持BTC 對沖的保證金因wBETH 的損失而耗盡,一次追加保證金通知削弱了所有其他部位。跨保證金也將孤立的風險轉化為整個投資組合的損失。

XPL/PLASMA:保守1倍槓桿策略失敗

「10.11」的崩盤顯示了系統性失靈。 2025年8月發生的XPL/PLASMA操縱事件則表明,即使是針對預發行代幣的1倍槓桿對沖,在市場流動性較弱的情況下,價格操縱也可能導致災難性的失敗。

Hyperliquid率先推出了預發行永續合約交易,允許在現貨市場出現之前進行代幣投機。 Plasma的XPL代幣引起了廣泛關注,許多交易者試圖透過做空XPL永續合約來對沖空投配額。邏輯是如果用戶預期XPL代幣價值10,000美元,那麼在發行前做空10,000美元的永續合約以鎖定價值。

2025年8月的巨鯨價格操縱事件使使用1倍槓桿對沖的用戶損失慘重。 (相關閱讀: Hyperliquid再曝巨鯨操縱:XPL盤前上漲200%插針清算空單,收割4,600萬美元)

1 倍槓桿會為使用者製造假象,使用者認為1 倍槓桿提供了安全性,需要100% 的反向波動才能清算。然而,對於3倍最大槓桿的預發行代幣,當鯨魚可以透過耗盡薄薄的訂單簿來將價格推高200%時,1倍槓桿就無法提供任何保護。

一位被清算的交易者表示:「1倍對沖,帳戶被毀,我的XPL配置損失了一半。」 這也體現了一個悖論:使用保守的對沖策略本應可以降低風險,但最終的損失卻比持有未對沖的標的資產更大。

如何降低永續合約避險的風險?

儘管有證據表明永續對沖是錯誤的,但一些參與者別無選擇。以下是一些降低(而非消除)風險的指導原則。

資本要求

當採用適當的風險管理時,永續合約的資本效率就會消失。所需資金公式:

- 正常波動率:資金= 部位規模× 1.4

- 10月波動率:資金= 部位規模× 1.65

- 上線前代幣:資金= 部位規模× 2.5+

如安全對沖10萬美元BTC部位最低需要14萬美元,但在抗壓期建議需要16.5萬美元,如果是上線前,則需要25萬美元以上資金。

如果資金不足部位規模的1.5-2倍,請勿嘗試永續合約對沖,此時製造的風險大於要消除的風險。

強制停損和止盈

使用永續合約進行避險時,必須在開倉前設定停損和止盈。 」10.11「許多交易員進行了對沖,但沒有退出策略,認為不可能爆倉。他們認為Delta中性策略意味著“一勞永逸”,如果沒有預先確定的退出點,風險敞口包括:波動率突然飆升(在做出反應之前就被清算)、融資利率暴漲(導致倉位流失)、預言機故障(導致抵押品被錯誤標記)以及基礎設施故障(導致無法進行人工幹預)。

對於每個永續部位,請在開倉前定義以下幾點:

停損位:

保守:入場時15-20% 的逆勢波動;

中:25-30% 的逆勢波動;

最高:40-50%(僅限1 倍槓桿和大量緩衝資金);

如在120,000 美元處現貨做多1 BTC,同時1倍槓桿做空1 BTC 永續合約,那麼停損應該設在156,000 美元(逆勢波動30%)。如果BTC 價格飆升至156,000 美元,對沖將自動平倉,虧損36,000 美元,但此時現貨收益36,000 美元,對沖損失36,000 美元,淨中性。

對沖的止盈至關重要,因為資金費率和機會成本會隨著時間的推移而累積。

多平台分散投資

切勿將永續對沖集中在單一交易所,至少應該將對沖分散到3 個或以上交易所(例如,40% 幣安、35% Bybit、25% OKX)。同時維護獨立的抵押品池,盡可能使用不同的結算貨幣,並且不要設定跨平台保證金。

單一平台對沖意味著交易所的營運故障將摧毀了整個對沖交易。 「10.11」中幣安出現了wBETH、BNSOL 和USDe 預言機故障;特定區域的自動減倉(ADL) 故障;以及特定模組的API 故障。

槓桿限制

對於對沖部位最高1 倍槓桿,不能在多了。對於資金帳戶,對沖100 萬美元需要100 萬美元保證金加上30-50% 的緩衝資金,總計1300-150 萬美元。不同風險參數的交易部位需使用獨立帳戶。切勿將跨保證金與投機部位進行避險。

如果你認為1 倍槓桿看起來資金效率低下,那麼你就不適合做永久對沖。在10 倍槓桿下,10% 的反向波動都會導致清算,而在1 倍槓桿下,50% 以上的波動都有可能會存活。

嚴密監控

"10.11"的崩盤發生在凌晨時分(UTC+8),從開始下跌到峰值總持續時間為90 分鐘。這個時間許多北美交易員正在下班回家的路上,歐洲交易員和亞洲交易員都可能在睡覺。

這種情況並非「10.11」獨有。 2020 年3 月的崩盤發生在周四,2021 年5 月的崩盤發生在周三,FTX 的崩盤發生在周末。清算連鎖反應不受營業時間、時區或睡眠時間的限制。

如果沒有全天候監控能力,永續避險策略將面臨不可接受的風險。 「10.11」的90 分鐘窗口不足以讓大多數人做到:

- 辨識正在發生的連鎖反應;

- 評估哪些倉位有風險;

- 造訪交易所平台(許多API 逾時);

- 在多個交易所執行保護措施;

- 根據情況變化調整停損或增加保證金;

當交易員正在通勤、睡覺或週末活動中返回時發現帳戶已被清算。有些人配置了監控警報,但反應不夠迅速,交易員查看了手機,看到了警報,但交易所APP 卻毫無反應。當他們打開電腦時,部位已經被自動減倉或清算平倉。

專業的交易運作需要專門的監控團隊,並進行輪班監控。最低基礎設施包括24/7 全天候人工監控、冗餘通訊系統、分散式地理覆蓋、預先授權回應程序和自動故障保護等。

對於個人交易者和小型公司而言,這些要求的成本高得令人望而卻步。一個三班倒、每班兩人的營運模式,每年僅人工成本就高達30萬至50萬美元,這還不包括技術成本。這種成本只有對於超過1000萬至2000萬美元的投資組合才具有經濟意義。對於規模較小的參與者來說,替代方案是完全自動化,或者乾脆不使用永久對沖。僅僅依靠「我會定期查看手機」或「我已經設定了提醒」是不夠的,「10.11」大清算表明,即使對於那些積極監控市場的交易者來說,90分鐘對於人工響應來說也太倉促了。

如果您無法透過專業團隊或強大的自動化系統達到這些監控標準,那麼合適的應對措施是使用託管服務、聘請專業的風險管理團隊,或乾脆放棄永續對沖。這次"10.11"暴跌將整個清算週期壓縮到了90 分鐘,下一次暴跌可能會更快。基礎設施不斷改進,但交易的複雜程度和資本集中度也在不斷提高。如果沒有持續的監控能力,永續對沖策略會讓你面臨災難性的風險,而這些風險正是對沖本應防範的事件。

不使用合約避險就是最好的替代方案

在所有分析維度(市場整體暴跌、單一代幣操縱、用戶複雜程度)中,結論都是一致的:永續合約失敗了。在最需要避險的時候,永續合約作為避險工具卻失敗了,因此除非在特定專業領域,且擁有充足的資本緩衝,否則永續合約並非有效的避險工具。

對於95% 的用戶而言,永續合約的功能類似於投機工具,也不是對沖工具。它們在市場平靜且無需對沖時有效,而在對沖至關重要的壓力環境下失效。對於加密市場中但各方參與者,都有被除使用永續合約外的更好替代方案。

- 鎖定代幣的VC:考慮進行場外交易(OTC) 或具有最低收益保證的結構化產品,在解鎖期逐步實現收益,接受方向性風險而非透過合約創造操作風險。

- 對沖基金:可以尾部風險選擇權、芝加哥商品交易所(CME) 期貨、未對沖敞口的頭寸調整,永續合約僅適用於24 小時內的戰術套利。

- 擼毛用戶:TGE 後立即拋售部分代幣,掛分級限價訂單,接受方向性曝險,避免使用Pre永續合約。

- 散戶交易者:維持部位規模以因應回撤風險,遵循獲利回吐原則,接受無力承擔衍生性商品對沖的風險。

- 做市商:做基於選擇權的庫存對沖,實物交割期貨,降低庫存水平,提高不可對沖風險的價差。

結語

加密貨幣產業應該停止將永續合約宣傳為普通用戶的可靠對沖工具。它們應該被當作投機工具,能夠實現價格發現、定向槓桿交易、專業套利以及做市商庫存管理,但也需要格外謹慎。

「10.11」大清算充分證明:永續合約將市場風險轉化為營運風險。操作風險完全關聯,它們在行情承壓時會同時觸發。加密貨幣領域最好的對沖方式始終是不需要對沖,降低槓桿、適度配置資產、逐步獲利。在真正不同的資產之間進行多元化投資,我們必須接受某些風險無法對沖,只能盡量避免。