ConsenSys:機構DeFi與以太坊的未來

原文作者:Clemens Wan,Nicole Adarme,Ryan Ho,Simran Jagdev, Yan Lin Fu

原文編譯:吳卓鋮

本周是以太坊歷史上非常重要的一周。自上線以來最令人期待的升級,即轉向權益證明(PoS)共識機制,已在9 月15 日完成。這次升級被稱為合併,是以太坊路線圖中的第一步,將使網絡的基礎設施面向未來,並為提高安全性、可持續性和可擴展性做好準備。

在我們最近發布的"合併對機構的影響"一級標題

https://pages.consensys.net/impact-of-the-merge-on-institutions-insight-report-sept-2022

一級標題

合併未解決的威脅

PoS 機制可能會增加以太坊的中心化、審查與欺詐的風險。合併後,ETH 鯨魚理論上可能會幹擾網絡的性能。雖然這不會延伸到諸如回滾交易之類的災難性事件,但它可能會妨礙結果的準確性。這種威脅的一個例子是Lido Finance、Rocket Pool 和類似協議。例如,Lido 現在控制了近三分之一的質押ETH。儘管Lido 內部存在去中心化(例如,Lido 上有21 個驗證者負責質押),但潛在的攻擊媒介仍然存在。

二級標題

二級標題

以太坊路線圖

The Surge

合併後的第一個更新將是Surge,它將允許以太坊網絡通過分片來大規模擴展。作為一個整體概念,分片將數據庫(去中心化或其他)的數據處理責任分割給許多節點,允許並行交易、存儲和處理信息。正如我們在前面的章節中提到的,分片將把以太坊網絡分割成分片,這些分片將作為獨立的區塊鏈工作。目前,以太坊平均每秒鐘處理15 筆交易(TPS)。以太坊聯合創始人Vitalik Buterin 表示,一旦其路線圖完成,以太坊的處理能力可以達到100,000 TPS。

分片也將解決Arbitrum 和Polygon 等二層(L2)對以太坊構成的生存威脅。目前,以太坊的使用成本明顯高於大多數L2s。

二級標題

二級標題

The Verge

二級標題

The Purge

二級標題

The Splurge

以太坊路線圖的最後階段是一次較小的升級,這只是對網絡進行微調。 Buterin 將這些升級稱為"一級標題"。

一級標題

機構DeFi 的未來

以太坊生態系統正在為長期發展而建設。儘管目前受到地緣政治、宏觀經濟因素以及市場波動幹擾,社區仍在致力於建立創新的產品和系統,機構對成為這些創新的一部分仍有很強的慾望。金融機構——高盛和巴克萊等投資銀行,Citadel Securities 和Point72 Ventures等對沖基金,以及Banco Santander 和Itau Unibanco 等商業銀行——都在將資金投入加密資產,或進一步計劃向其客戶提供加密資產投資選項。

隨著我們繼續通過熊市的建設,我們相信機構DeFi 的未來是光明的。

很長一段時間,圍繞機構投資加密資產的辯論是關於傳統金融(TradFi)與DeFi 的辯論。 DeFi 的日益普及,往往被認為是TradFi 的喪鐘。然而,一些TradFi 公司在低迷時期的數字資產管理策略表明,TradFi 和DeFi 現在正在走到一起,相互補充。這種趨勢在合併後可能會增加,因為機構承認這都是長期的遊戲。

隨著合併提高了以太坊網絡的安全性,並為其未來的可擴展性做好準備,我們預計機構將更加熱衷於參與Web3 生態系統。

在過去的兩年裡,DeFi 的創新已經創造了機構採用DeFi 所需的基礎設施和工具。從確保只有KYC 參與者的許可貸款池,到鏈上資產管理,抗MEV 的最佳執行協議,以及去中心化的身份,越來越多以機構為中心的項目已經進入市場。

我們也看到L2 項目,如Optimism、Polygon 和Arbitrum 通過高收益提高了DeFi 交易量。我們預計隨著合併後L2 規模的加速,會有更多以機構為重點的項目進入市場。

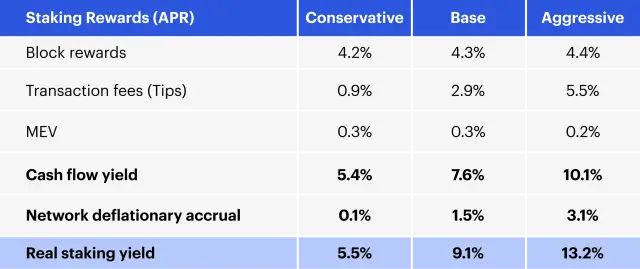

向PoS 的過渡為機構創造了引人注目的獎勵機會。隨著ETH 鯨魚——包括加密交易所、基金和託管人——已經認識到持有ETH 在DeFi 世界具有強大地位,他們已經能夠在其ETH 頭寸上獲得4.06% 的年化收益率。合併後,我們預計ETH 定投的實際收益率將在5.5% 至13.2% 之間,這取決於幾個因素,如區塊獎勵、交易費用和驗證者累積的最大可提取價值(MEV)。

機構DeFi 的機會是巨大的,Merge 會幫助市場變得成熟,為投資者在高風險領域追逐收益創造機會。之前可能對DeFi 的投資機會持懷疑態度的機構投資者現在已經認識到Web3 及其相關金融工具的增長是不可避免的。他們可能還沒有完全理解DeFi 或Web3 背後的驅動因素,但已經知道資產類別不容忽視。

原文鏈接

原文鏈接