Snowball mang lại lợi nhuận gấp 20 lần chỉ trong 2 ngày: Cơ chế tạo lập thị trường tự động có thể vực dậy một thị trường trì trệ như thế nào.

- 核心观点:Snowball通过机制创新解决土狗跑路问题。

- 关键要素:

- 100%创作者费用于自动回购、加池和销毁。

- 市值四天达千万美元,获Bybit快速上线。

- 机制依赖持续交易量,市场冷清是挑战。

- 市场影响:或催生更多“机制型Meme币”叙事。

- 时效性标注:短期影响。

Thị trường tiền điện tử tháng 12 lạnh lẽo như thời tiết vậy.

Các giao dịch trên chuỗi đã im ắng trong một thời gian dài, và những câu chuyện mới đang chật vật để nổi lên. Chỉ cần nhìn vào những tranh luận và lời đồn thổi mà cộng đồng CT Trung Quốc đã bàn tán trong vài ngày qua, bạn sẽ biết rằng hầu như không còn ai tham gia vào thị trường này nữa.

Nhưng trong vài ngày qua, một vấn đề mới đã được bàn luận sôi nổi trong cộng đồng nói tiếng Anh.

Một loại tiền điện tử meme có tên Snowball đã được ra mắt trên pump.fun vào ngày 18 tháng 12, và giá trị thị trường của nó đã tăng vọt lên 10 triệu đô la chỉ trong bốn ngày, và vẫn đang tiếp tục lập kỷ lục mới; tuy nhiên, hầu như không ai trong cộng đồng nói tiếng Trung Quốc nhắc đến nó.

Trong bối cảnh hiện nay, khi mà ít có những câu chuyện mới mẻ và meme không còn phổ biến, đây là một trong số ít những điều thu hút sự chú ý và có tác động nhất định đến sự giàu có của cộng đồng địa phương.

Cái tên Snowball, có nghĩa là "hiệu ứng quả cầu tuyết", tự nó đã kể câu chuyện mà nó muốn truyền tải:

Một cơ chế cho phép các token "tự động tăng kích thước".

Chuyển phí giao dịch thành lệnh mua, tạo hiệu ứng domino thị trường.

Để hiểu Snowball hoạt động như thế nào, trước tiên bạn cần biết cách các token pump.fun thường tạo ra doanh thu.

Trên pump.fun, bất kỳ ai cũng có thể tạo ra một token chỉ trong vài phút. Người tạo token có thể thiết lập "phí người tạo", về cơ bản là một tỷ lệ phần trăm của mỗi giao dịch được chuyển vào ví của họ, thường nằm trong khoảng từ 0,5% đến 1%.

Về lý thuyết, số tiền này có thể được sử dụng cho việc xây dựng cộng đồng và tiếp thị, nhưng trên thực tế, hầu hết các nhà phát triển đều chọn cách tiết kiệm đủ tiền rồi rời đi.

Đây là một phần của vòng đời điển hình đối với các token như "TuGou" (một loại token trong thế giới tiền điện tử): ra mắt, bơm thổi giá, thu phí giao dịch, và sau đó biến mất. Các nhà đầu tư không đặt cược vào chính token, mà vào lương tâm của các nhà phát triển.

Cách tiếp cận của Snowball là từ chối nhận phí từ người sáng tạo.

Nói một cách chính xác, 100% phí người tạo không được chuyển vào ví của bất kỳ ai, mà được tự động chuyển vào một bot tạo lập thị trường trên chuỗi.

Robot này thực hiện ba nhiệm vụ theo định kỳ:

Đầu tiên, sử dụng số tiền tích lũy được để mua token trên thị trường nhằm tạo lực mua;

Thứ hai, thêm các token đã mua và SOL tương ứng vào nhóm thanh khoản để cải thiện độ sâu giao dịch;

Thứ ba, mỗi thao tác sẽ phá hủy 0,1% số token, gây ra hiện tượng giảm phát.

Đồng thời, tỷ lệ phí người tạo nội dung mà đồng tiền này tính không cố định và sẽ dao động từ 0,05% đến 0,95% tùy thuộc vào giá trị thị trường.

Khi vốn hóa thị trường thấp, nhiều vốn hơn được phân bổ để cho phép robot tích lũy đạn dược nhanh hơn; khi vốn hóa thị trường cao, lượng vốn phân bổ sẽ giảm để giảm ma sát giao dịch.

Tóm lại, logic của cơ chế này chỉ gói gọn trong một câu: mỗi khi bạn thực hiện giao dịch, một khoản tiền sẽ tự động trở thành lệnh mua và thanh khoản, thay vì chảy vào túi của nhà phát triển.

Do đó, bạn có thể dễ dàng hiểu được hiệu ứng quả cầu tuyết này:

Giao dịch tạo ra phí → phí trở thành lệnh mua → lệnh mua đẩy giá lên → giá cả thu hút thêm giao dịch → thêm phí... Về lý thuyết, quá trình này có thể tự vận hành.

Trạng thái dữ liệu trên chuỗi

Giờ chúng ta đã hiểu rõ cơ chế, hãy cùng xem xét dữ liệu trên chuỗi.

Snowball ra mắt vào ngày 18 tháng 12, và chỉ trong bốn ngày, vốn hóa thị trường của nó đã tăng vọt từ con số 0 lên 10 triệu đô la, với khối lượng giao dịch trong 24 giờ vượt quá 11 triệu đô la.

Đối với một người dùng bình thường trên pump.fun, thành tích này đã được coi là khá tốt để có thể tồn tại trong môi trường hiện tại.

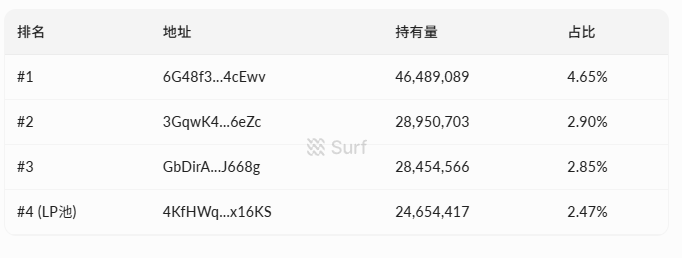

Về phân phối token, hiện có 7.270 địa chỉ đang nắm giữ token. Mười người nắm giữ nhiều nhất chiếm khoảng 20% tổng nguồn cung, trong đó người nắm giữ nhiều nhất chiếm 4,65%.

(Nguồn dữ liệu: surf.ai)

Không có địa chỉ nào nắm giữ hai hoặc ba phần mười số chip; sự phân bổ khá rải rác.

Về dữ liệu giao dịch, đã có hơn 58.000 giao dịch kể từ khi ra mắt, bao gồm 33.000 lệnh mua và 24.000 lệnh bán. Tổng số tiền mua vào là 4,4 triệu đô la, và số tiền bán ra là 4,3 triệu đô la, dẫn đến dòng tiền ròng khoảng 100.000 đô la. Lực mua và bán về cơ bản là cân bằng, không có áp lực bán ra một chiều.

Hiện có khoảng 380.000 đô la trong nhóm thanh khoản, một nửa là token và một nửa là SOL. Với vốn hóa thị trường như vậy, lượng thanh khoản không nhiều lắm, và các lệnh lớn tham gia hoặc rời khỏi nhóm vẫn sẽ gây ra hiện tượng trượt giá đáng kể.

Một điểm đáng chú ý khác là Bybit Alpha đã thông báo niêm yết token chỉ chưa đầy 96 giờ sau khi ra mắt, điều này phần nào xác nhận sự thổi phồng ngắn hạn.

Máy chuyển động vĩnh cửu rơi vào thị trường ảm đạm.

Sau khi tìm hiểu, rõ ràng là các cuộc thảo luận về Snowball trong cộng đồng nói tiếng Anh chủ yếu tập trung vào cơ chế hoạt động của trò chơi. Lý lẽ của những người ủng hộ khá đơn giản:

Đây là đồng tiền meme đầu tiên khóa 100% phí người tạo nội dung vào giao thức, ngăn chặn các nhà phát triển biển thủ tiền. Về mặt cấu trúc, nó an toàn hơn các token khác.

Các nhà phát triển cũng đang đồng thuận với quan điểm này. Ví của nhà phát triển, ví của robot tạo lập thị trường và nhật ký giao dịch đều được công khai, nhấn mạnh "khả năng xác minh trên chuỗi".

@bschizojew tự mô tả mình là "kẻ tâm thần phân liệt trên chuỗi, lực lượng đặc nhiệm 4chan và cựu chiến binh của các loại tiền điện tử meme thế hệ đầu tiên", một phong cách tự chế giễu bản thân khá phổ biến trong cộng đồng tiền điện tử.

Nhưng tính bảo mật của cơ chế và khả năng sinh lời của nó là hai vấn đề khác nhau.

Hiệu ứng quả cầu tuyết chỉ hoạt động khi có đủ khối lượng giao dịch liên tục tạo ra phí để cung cấp dữ liệu cho bot thực hiện mua lại. Càng nhiều giao dịch, bot càng có nhiều "vũ khí", áp lực mua càng mạnh, giá càng cao, thu hút thêm nhiều nhà giao dịch hơn nữa...

Đây cũng là trạng thái lý tưởng để cái gọi là "bánh đà mua lại" của bất kỳ meme nào bắt đầu quay trong thị trường tăng giá.

Vấn đề là bánh đà cần nguồn điện bên ngoài để khởi động.

Tình hình thị trường tiền điện tử hiện nay như thế nào? Hoạt động trên chuỗi đang trì trệ, sự phổ biến của các đồng tiền meme đang giảm sút, và hiện tại đã có rất ít vốn sẵn sàng đầu tư vào các token meme. Trong bối cảnh này, nếu lượng mua mới không theo kịp, khối lượng giao dịch sẽ giảm, phí mà các bot có thể thu được sẽ giảm, các nỗ lực mua lại sẽ yếu đi, mức hỗ trợ giá sẽ giảm, và ý chí giao dịch sẽ tiếp tục giảm.

Bánh đà có thể quay theo chiều thuận hoặc chiều ngược.

Một vấn đề thực tế hơn là mặc dù cơ chế này giải quyết được rủi ro "các nhà phát triển bỏ trốn cùng tiền", nhưng những rủi ro mà Meme Coin phải đối mặt còn vượt xa điều đó.

Nếu các nhà thao túng thị trường bán tháo cổ phiếu, thanh khoản không đủ, hoặc câu chuyện đã lỗi thời, bất kỳ yếu tố nào trong số này cũng sẽ có tác động rất hạn chế đến chương trình mua lại cổ phiếu với phí giao dịch 100%.

Ai cũng từng bị lừa, và một người kỳ cựu trong cộng đồng nói tiếng Hoa đã tóm tắt điều đó rất chính xác:

Hãy vui vẻ, nhưng đừng quá đà.

Nhiều quả cầu tuyết đang lăn.

Snowball không phải là dự án duy nhất kể câu chuyện về việc tạo lập thị trường tự động này.

Tương tự, trong hệ sinh thái pump.fun, một token có tên FIREBALL cũng đang thực hiện điều tương tự: mua lại và đốt tự động, đóng gói nó vào một giao thức mà các token khác có thể tích hợp. Tuy nhiên, vốn hóa thị trường của nó nhỏ hơn nhiều so với Snowball.

Điều này cho thấy thị trường hiện đang phản ứng theo hướng của "các đồng tiền meme dựa trên cơ chế".

Các phương pháp truyền thống như đặt lệnh, thao túng giá và thổi phồng cộng đồng ngày càng khó thu hút vốn. Sử dụng thiết kế cơ chế để kể câu chuyện về "sự an toàn cấu trúc" có thể là một trong những chiến thuật gần đây mà Meme Coin đã sử dụng.

Tuy nhiên, việc tạo ra một cơ chế nhân tạo không phải là một khái niệm mới.

Trường hợp của OlympusDAO (3,3) vào năm 2021 là ví dụ điển hình nhất. Nó đã sử dụng lý thuyết trò chơi để đóng gói cơ chế đặt cược và kể câu chuyện rằng "mọi người có thể cùng nhau kiếm tiền nếu không ai bán". Ở thời điểm đỉnh cao, giá trị thị trường của nó đã tăng vọt lên vài tỷ đô la Mỹ. Như chúng ta đều biết, nó đã lao dốc và mất hơn 90%.

Trước đó nữa, đã có mô hình "thuế trên mỗi giao dịch được phân bổ cho người nắm giữ" của Safemoon, đây cũng là một ý tưởng đột phá, nhưng cuối cùng đã bị SEC kiện và những người sáng lập bị buộc tội gian lận.

Các cơ chế có thể là những điểm nhấn thu hút câu chuyện tuyệt vời, giúp nhanh chóng huy động vốn và sự chú ý, nhưng bản thân các cơ chế đó không tạo ra giá trị.

Khi nguồn vốn bên ngoài ngừng chảy vào, ngay cả cỗ máy vận hành tinh vi nhất cũng sẽ ngừng quay.

Cuối cùng, hãy làm rõ xem chú chó nhỏ màu vàng này đang làm gì:

Phí tạo nội dung cho Meme Coin được chuyển đổi thành "các bot tạo lập thị trường tự động". Cơ chế này không phức tạp, và vấn đề nó giải quyết cũng rất rõ ràng: nó ngăn chặn các nhà phát triển chỉ đơn giản là lấy tiền rồi bỏ trốn.

Việc các nhà phát triển không thể bỏ trốn không có nghĩa là họ không thể kiếm tiền.

Nếu bạn thấy cơ chế này thú vị sau khi đọc và muốn tham gia, hãy nhớ điều này: trước hết và trên hết, đây là một loại tiền ảo dựa trên meme, và chỉ thứ hai mới là một thử nghiệm về cơ chế mới.