Tác giả | @arndxt_xo

Biên soạn bởi Odaily Planet Daily ( @OdailyChina )

Người phiên dịch | Đinh Đang ( @XiaMiPP )

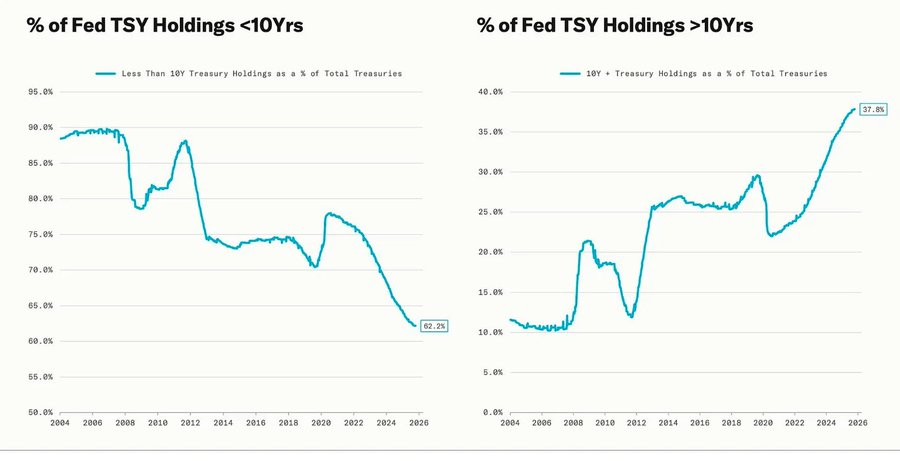

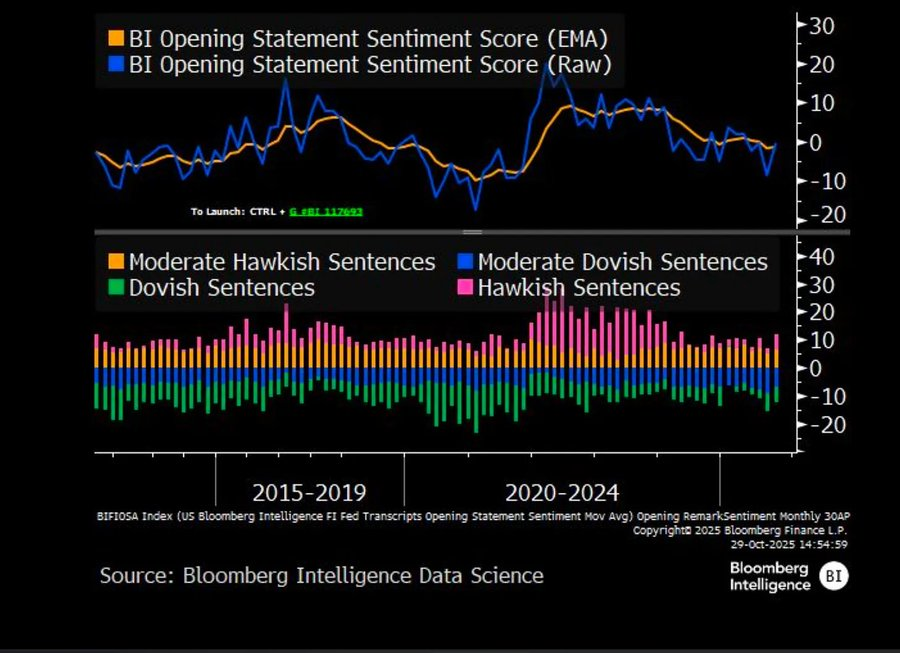

Sự sụt giảm mạnh trùng với chu kỳ nới lỏng định lượng (QE) - khi Cục Dự trữ Liên bang cố tình kéo dài thời hạn đáo hạn của các tài sản nắm giữ để kìm hãm lợi suất dài hạn (hoạt động này được gọi là "Chiến dịch Twist" và QE2/QE3).

Ẩn dụ "lái xe trong sương mù" của Powell không còn giới hạn ở Cục Dự trữ Liên bang nữa, mà đã trở thành hình ảnh phản chiếu của nền kinh tế toàn cầu hiện tại. Các nhà hoạch định chính sách, doanh nghiệp và nhà đầu tư đều đang loay hoay tìm đường đi trong một môi trường thiếu tầm nhìn rõ ràng, và chỉ có thể dựa vào phản xạ thanh khoản và các cơ chế khuyến khích ngắn hạn.

Khung chính sách mới thể hiện ba đặc điểm: tầm nhìn hạn chế, niềm tin mong manh và sự bóp méo do thanh khoản.

"Cắt giảm lãi suất theo hướng diều hâu" của Cục Dự trữ Liên bang

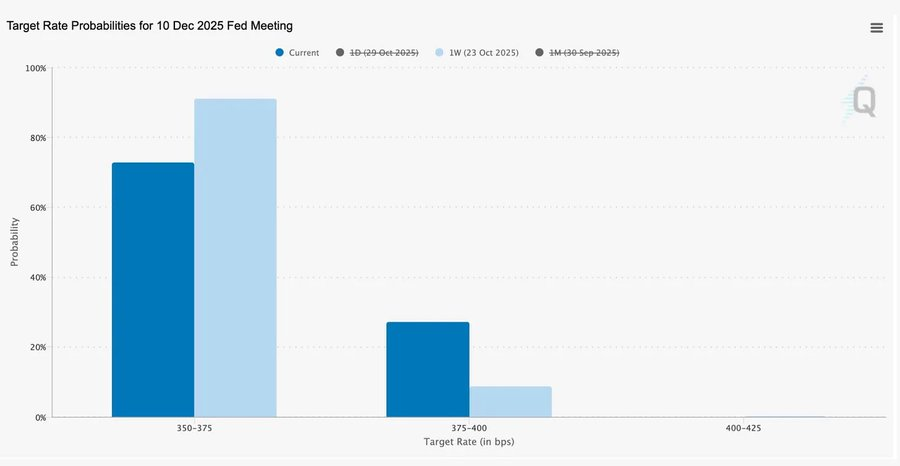

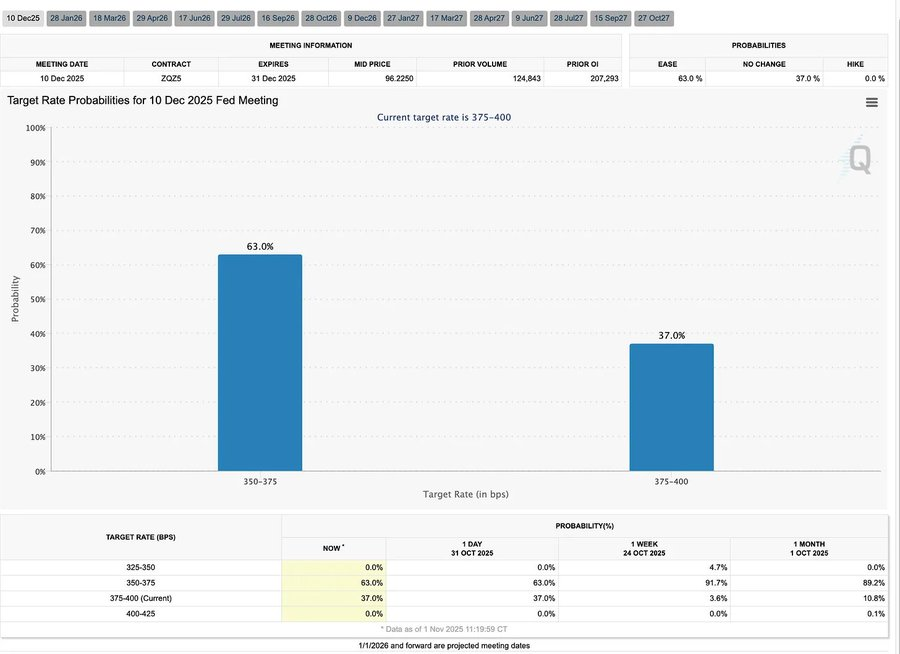

Việc cắt giảm lãi suất "quản lý rủi ro" 25 điểm cơ bản này, hạ phạm vi lãi suất xuống còn 3,75%–4,00%, không phải là dấu hiệu nới lỏng mà là cách "bảo toàn các lựa chọn".

Với hai quan điểm hoàn toàn trái ngược nhau, Powell đã gửi một tín hiệu rõ ràng tới thị trường: " Chậm lại - tầm nhìn đã biến mất ."

Do khoảng cách dữ liệu do việc đóng cửa chính phủ gây ra, Cục Dự trữ Liên bang về cơ bản đang hoạt động "mù quáng". Lời ám chỉ của Powell dành cho các nhà giao dịch rất rõ ràng: việc lãi suất có được công bố vào tháng 12 hay không vẫn còn chưa chắc chắn. Kỳ vọng về việc cắt giảm lãi suất nhanh chóng lắng xuống, đường cong lợi suất ngắn hạn phẳng dần, và thị trường đang dần chấp nhận sự chuyển dịch từ tâm lý thận trọng "dựa trên dữ liệu" sang tâm lý thận trọng "thiếu dữ liệu".

2025: Trò chơi sinh tử của thanh khoản

Những can thiệp liên tục của ngân hàng trung ương đã thể chế hóa hành vi đầu cơ. Ngày nay, hiệu suất tài sản không được quyết định bởi năng suất, mà bởi chính tính thanh khoản — một cấu trúc dẫn đến định giá ngày càng tăng trong khi tín dụng cho nền kinh tế thực lại suy yếu.

Cuộc thảo luận mở rộng hơn nữa thành một cuộc xem xét nghiêm túc về hệ thống tài chính hiện tại: tập trung thụ động, phản xạ thuật toán và cơn sốt lựa chọn bán lẻ.

- Các quỹ thụ động và chiến lược định lượng chi phối tính thanh khoản và tính biến động được xác định bởi quy mô vị thế chứ không phải các yếu tố cơ bản .

- Việc mua quyền chọn mua của các nhà đầu tư bán lẻ và sự siết chặt của Gamma trong "ngành Meme" tạo ra động lực giá tổng hợp, trong khi các quỹ tổ chức đổ xô vào phạm vi ngày càng hẹp của các công ty dẫn đầu thị trường.

- Người dẫn chương trình gọi hiện tượng này là "phiên bản tài chính của Đấu trường sinh tử" - một hệ thống được hình thành bởi bất bình đẳng về cấu trúc và phản xạ chính sách buộc các nhà đầu tư nhỏ phải hướng tới chủ nghĩa sinh tồn đầu cơ.

Triển vọng năm 2026: Sự bùng nổ và những lo ngại tiềm ẩn về chi tiêu vốn

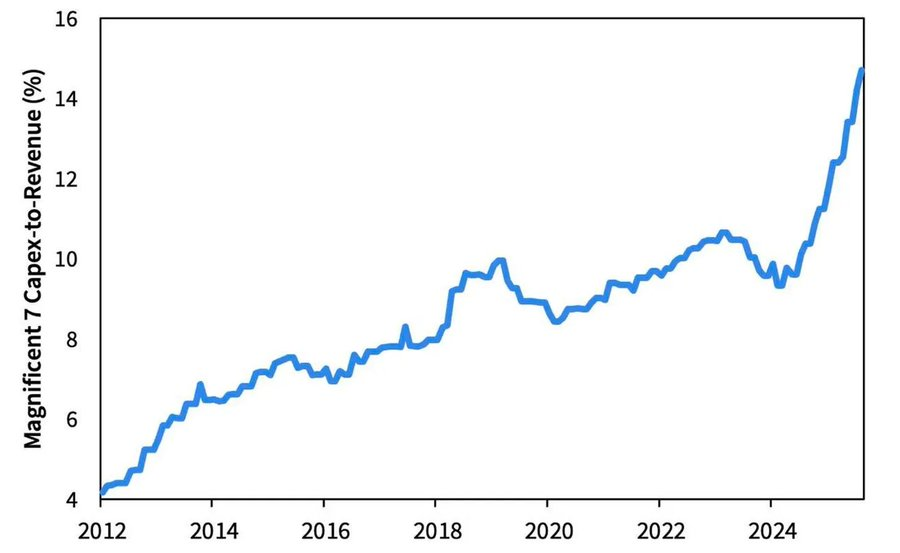

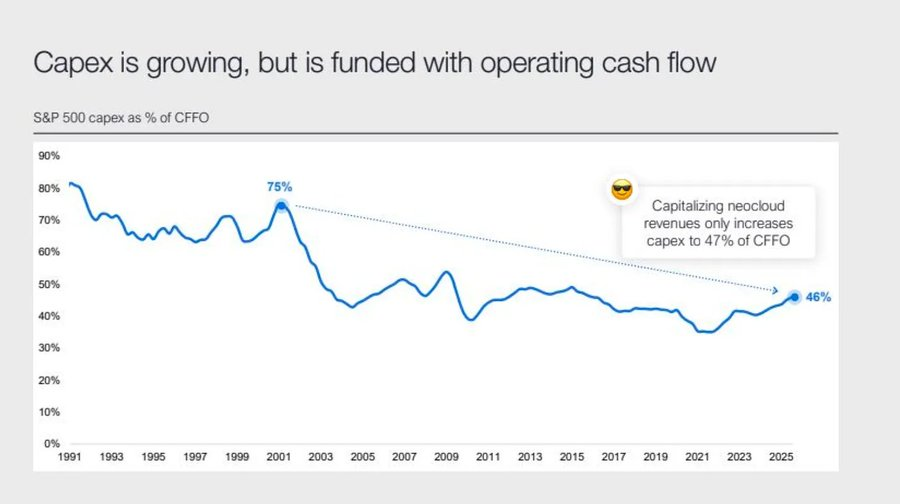

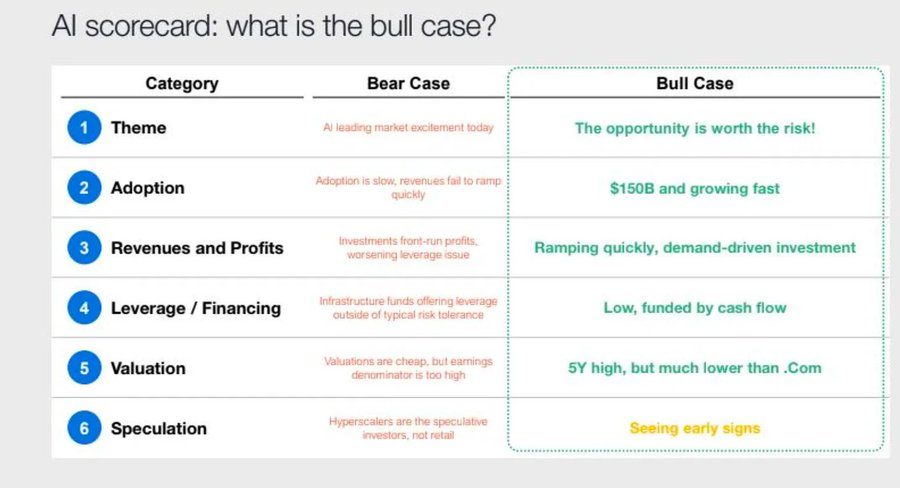

Làn sóng đầu tư AI đang đưa "công nghệ lớn" vào giai đoạn công nghiệp hóa sau chu kỳ - hiện được thúc đẩy bởi tính thanh khoản, nhưng phải đối mặt với những rủi ro nhạy cảm với đòn bẩy trong tương lai.

Lợi nhuận của doanh nghiệp vẫn ấn tượng, nhưng logic cơ bản đang thay đổi: "cỗ máy kiếm tiền ít tài sản" trước đây đang chuyển đổi thành một công ty cơ sở hạ tầng thâm dụng vốn .

- Việc mở rộng AI và các trung tâm dữ liệu ban đầu dựa vào dòng tiền, nhưng hiện đang chuyển sang tài trợ bằng nợ kỷ lục —chẳng hạn như khoản trái phiếu trị giá 25 tỷ đô la được Meta phát hành vượt mức.

- Sự thay đổi này đồng nghĩa với áp lực lên biên lợi nhuận, khấu hao tăng và rủi ro tái cấp vốn tăng - tạo nền tảng cho sự thay đổi trong chu kỳ tín dụng tiếp theo.

Bình luận về cấu trúc: Niềm tin, Phân phối và Chu kỳ chính sách

Từ giọng điệu thận trọng của Powell cho đến những suy nghĩ cuối cùng của ông, một chủ đề rõ ràng hiện hữu xuyên suốt: sự tập trung quyền lực và mất lòng tin .

Hầu như mọi gói cứu trợ chính sách đều củng cố các bên tham gia thị trường lớn nhất, tiếp tục tập trung tài sản và làm suy yếu tính toàn vẹn của thị trường. Hoạt động phối hợp của Cục Dự trữ Liên bang và Bộ Tài chính - chuyển từ thắt chặt định lượng (QT) sang mua tín phiếu kho bạc ngắn hạn (Bills) - đã làm trầm trọng thêm xu hướng này: thanh khoản dồi dào ở đỉnh kim tự tháp, trong khi các hộ gia đình bình thường đang nghẹt thở dưới sức nặng của tiền lương trì trệ và nợ nần chồng chất.

Rủi ro kinh tế vĩ mô quan trọng nhất hiện nay không còn là lạm phát nữa, mà là sự mệt mỏi của thể chế . Thị trường bề ngoài có vẻ thịnh vượng, nhưng niềm tin vào "sự công bằng và minh bạch" đang bị xói mòn - đây chính là điểm yếu hệ thống thực sự của những năm 2020.

Báo cáo vĩ mô hàng tuần | Cập nhật ngày 2 tháng 11 năm 2025

Số báo này bao gồm những nội dung sau:

- Các sự kiện kinh tế vĩ mô trong tuần này

- Chỉ số phổ biến Bitcoin

- Tổng quan thị trường

- Các chỉ số kinh tế chính

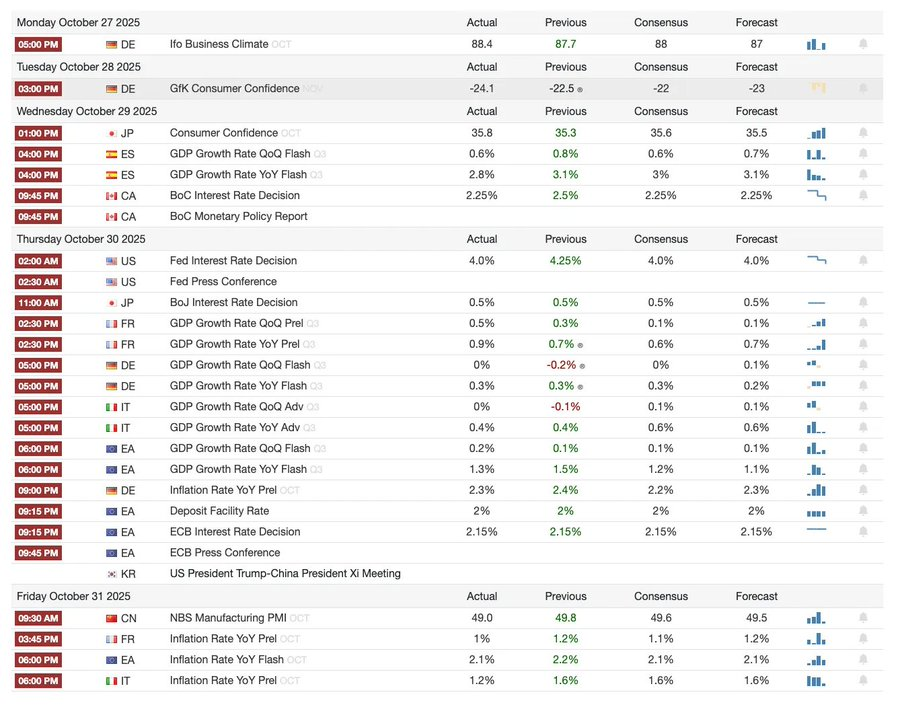

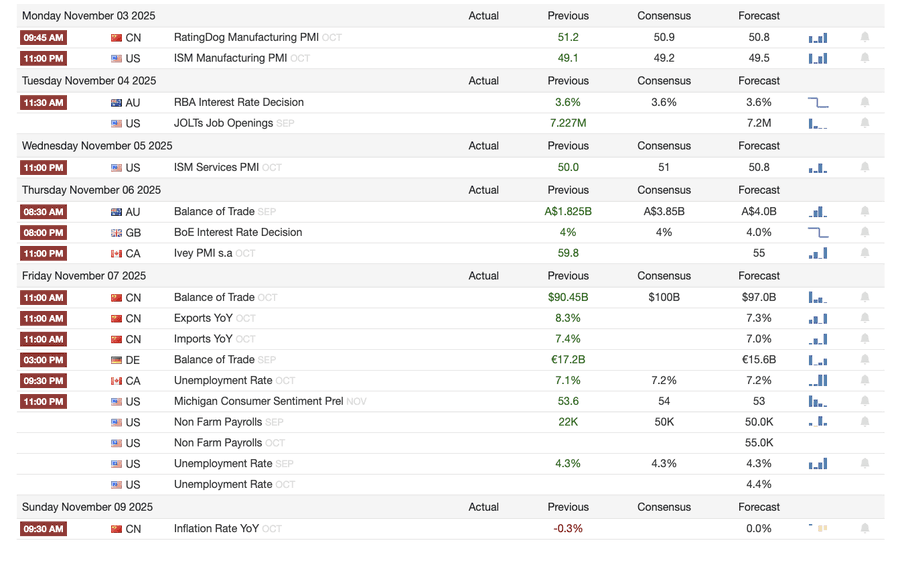

Các sự kiện kinh tế vĩ mô trong tuần này

Tuần trước

tuần tới

Chỉ số phổ biến Bitcoin

Sự kiện thị trường và động lực thể chế

- Mt. Gox đã gia hạn thời gian hoàn trả đến năm 2026, với số Bitcoin trị giá khoảng 4 tỷ đô la vẫn bị đóng băng.

- Quỹ ETF Bitwise Solana đã phá kỷ lục khi quản lý được 338,9 triệu đô la trong tuần đầu tiên, ngay cả khi SEC vẫn chưa chấp thuận.

- ConsenSys có kế hoạch IPO vào năm 2026, với các đơn vị bảo lãnh phát hành bao gồm JPMorgan Chase và Goldman Sachs, và mục tiêu định giá là 7 tỷ đô la.

- Trump Media Group ra mắt Truth Predict – thị trường dự đoán đầu tiên được tạo ra thông qua sự hợp tác giữa một nền tảng truyền thông xã hội và Crypto.com.

Nâng cấp cơ sở hạ tầng tài chính và thanh toán

- Mastercard đang mua lại công ty khởi nghiệp về cơ sở hạ tầng tiền điện tử Zerohash với giá lên tới 2 tỷ đô la.

- Western Union có kế hoạch ra mắt đồng tiền ổn định USDPT trên Solana vào năm 2026 và đã đăng ký nhãn hiệu WUUSD.

- Citibank và Coinbase đã hợp tác để ra mắt mạng lưới thanh toán stablecoin cấp độ tổ chức hoạt động 24/7.

- Circle đã ra mắt phiên bản beta công khai của Arc, thu hút hơn 100 tổ chức, bao gồm BlackRock và Visa.

Mở rộng hệ sinh thái và nền tảng

- MetaMask đã ra mắt các tài khoản đa chuỗi hỗ trợ EVM và Solana và sẽ sớm bổ sung hỗ trợ Bitcoin.

Động lực toàn cầu và khu vực

- Kyrgyzstan đã ra mắt một loại tiền ổn định được hỗ trợ bởi BNB; trong khi đó, Trump đã ân xá cho CZ, mở đường cho Binance quay trở lại thị trường Hoa Kỳ.

- Quỹ ETF giao ngay SOL của Hoa Kỳ (không bao gồm vốn hạt giống) đã chứng kiến dòng vốn chảy vào là 199,2 triệu đô la.

- Nhật Bản đã ra mắt đồng tiền ổn định Yên hoàn toàn tuân thủ, JPYC, với mục tiêu phát hành quy mô 650-700 tỷ đô la vào năm 2028.

- Ant Group đã đăng ký nhãn hiệu "ANTCOIN", lặng lẽ quay trở lại thị trường stablecoin Hồng Kông.

- Sự gián đoạn của các dịch vụ đám mây AWS và Microsoft đã gây ra sự hỗn loạn trên thị trường, với những ý kiến trái chiều từ cả hai phía.

- Blockchain Kinexys của JPMorgan đã hoàn thành giao dịch mã hóa đầu tiên cho một quỹ đầu tư tư nhân, thúc đẩy hơn nữa việc áp dụng của các tổ chức.

- Tether đã trở thành một trong những đơn vị nắm giữ trái phiếu kho bạc Hoa Kỳ lớn nhất, với lượng nắm giữ là 135 tỷ đô la và lợi nhuận hàng năm vượt quá 10 tỷ đô la.

- Metaplanet đã triển khai chương trình mua lại cổ phiếu để giải quyết tình trạng tài sản ròng đang giảm.

- Hoạt động giao dịch tài sản riêng tư đang tăng lên, với giá ZEC vượt mức cao nhất năm 2021, nhưng mức tăng trong tuần này vẫn chậm hơn DASH.

- Sharplink đã triển khai 200 triệu đô la ETH trên Linea để kiếm lợi nhuận DeFi.

- Với việc cá cược thể thao đang trở thành một lĩnh vực hấp dẫn, Polymarket có kế hoạch chính thức ra mắt sản phẩm của mình tại Hoa Kỳ vào cuối tháng 11.

- Securitize thông báo rằng công ty sẽ niêm yết thông qua thương vụ sáp nhập SPAC trị giá 1,25 tỷ đô la.

- Visa bổ sung hỗ trợ thanh toán bằng bốn loại tiền ổn định và bốn blockchain.

- 21Shares đã nộp đơn xin cấp ETF Hyperliquid, đưa thêm nhiều quỹ tiền điện tử vào thị trường.

- KRWQ đã trở thành đồng tiền ổn định đầu tiên bằng đồng won Hàn Quốc được phát hành trên blockchain Base.

Tổng quan thị trường

Nền kinh tế toàn cầu đang chuyển đổi từ rủi ro lạm phát sang rủi ro niềm tin —sự ổn định trong tương lai sẽ phụ thuộc vào sự rõ ràng của chính sách hơn là tính thanh khoản .

Chính sách tiền tệ toàn cầu đang bước vào giai đoạn hạn chế tầm nhìn . Tại Mỹ, Ủy ban Thị trường Mở Liên bang (FOMC) đã cắt giảm lãi suất 25 điểm cơ bản xuống còn 3,75%–4,00%, cho thấy sự chia rẽ nội bộ ngày càng sâu sắc. Powell ám chỉ rằng việc nới lỏng thêm chính sách "không chắc chắn". Việc chính phủ đóng cửa đang diễn ra khiến các nhà hoạch định chính sách không thể tiếp cận dữ liệu quan trọng, làm gia tăng nguy cơ tính toán sai lầm về chính sách. Niềm tin tiêu dùng yếu kém và sự chững lại của thị trường nhà đất cho thấy tâm lý thị trường, chứ không phải các biện pháp kích thích, đang ảnh hưởng đến quỹ đạo "hạ cánh mềm" của nền kinh tế.

Trong số các nước G10: Ngân hàng Canada đã hoàn tất đợt cắt giảm lãi suất cuối cùng, Ngân hàng Trung ương Châu Âu duy trì lãi suất ở mức 2,00%, và Ngân hàng Nhật Bản thận trọng tạm dừng chính sách. Thách thức chung mà tất cả các bên phải đối mặt là làm thế nào để kiềm chế tăng trưởng kinh tế trong bối cảnh lạm phát dai dẳng trong lĩnh vực dịch vụ. Trong khi đó, chỉ số PMI của Trung Quốc đã giảm trở lại mức suy giảm, cho thấy sự phục hồi yếu ớt, nhu cầu tư nhân trì trệ và những dấu hiệu của sự mệt mỏi về chính sách.

Cùng với rủi ro chính trị, việc chính phủ Mỹ đóng cửa sẽ đe dọa hoạt động bình thường của các chương trình phúc lợi và có thể trì hoãn việc công bố dữ liệu quan trọng, từ đó làm suy yếu niềm tin vào quản trị tài khóa. Thị trường trái phiếu đã bắt đầu đón nhận những kỳ vọng về lợi suất giảm và tăng trưởng kinh tế chậm lại, nhưng rủi ro thực sự nằm ở sự sụp đổ của các cơ chế phản hồi thể chế - sự chậm trễ trong việc công bố dữ liệu, sự do dự trong chính sách và sự suy giảm niềm tin của công chúng, cuối cùng dẫn đến khủng hoảng.

Các chỉ số kinh tế chính

Lạm phát Hoa Kỳ: Phục hồi vừa phải, con đường trở nên rõ ràng hơn

Sự phục hồi của lạm phát chủ yếu do nguồn cung thúc đẩy, chứ không phải do cầu. Áp lực cốt lõi vẫn được kiểm soát, và đà tăng trưởng việc làm yếu đi tạo điều kiện cho Cục Dự trữ Liên bang tiếp tục cắt giảm lãi suất mà không gây ra sự phục hồi của lạm phát.

- Lạm phát tháng 9 là 3,0% so với cùng kỳ năm trước và 0,3% so với tháng trước, tốc độ nhanh nhất kể từ tháng 1 năm nay, nhưng vẫn thấp hơn dự kiến, củng cố thêm cho nhận định về một "cuộc hạ cánh mềm".

- Chỉ số CPI cốt lõi, không bao gồm thực phẩm và năng lượng, tăng 3,0% so với cùng kỳ năm trước và 0,2% so với tháng trước, cho thấy cơ sở giá ổn định.

- Giá thực phẩm tăng 2,7%, trong đó giá thịt tăng 8,5% do ảnh hưởng của tình trạng thiếu lao động nông nghiệp do hạn chế nhập cư.

- Chi phí tiện ích tăng đáng kể: giá điện tăng 5,1% và giá khí đốt tự nhiên tăng 11,7%, chủ yếu do mức tiêu thụ năng lượng tại các trung tâm dữ liệu AI - một động lực mới của lạm phát.

- Lạm phát trong lĩnh vực dịch vụ giảm xuống 3,6%, mức thấp nhất kể từ năm 2021, cho thấy thị trường lao động đang hạ nhiệt đang làm giảm áp lực về tiền lương.

- Thị trường phản ứng tích cực: cổ phiếu tăng, lãi suất tương lai củng cố kỳ vọng cắt giảm lãi suất và lợi suất trái phiếu nhìn chung vẫn ổn định.

Nhân khẩu học Hoa Kỳ: Một bước ngoặt quan trọng

Khi dòng di cư ròng chuyển sang âm, tăng trưởng kinh tế, nguồn cung lao động và năng lực đổi mới đều phải đối mặt với những thách thức.

Hoa Kỳ có thể đang đối mặt với sự suy giảm dân số đầu tiên trong một thế kỷ . Mặc dù số ca sinh vẫn nhiều hơn số ca tử, nhưng lượng nhập cư ròng âm đã bù đắp cho mức tăng dự kiến 3 triệu người vào năm 2024. Hoa Kỳ đang đối mặt với sự đảo ngược nhân khẩu học, không phải do tỷ lệ sinh giảm, mà là do sự sụt giảm mạnh về nhập cư do chính sách. Tác động ngắn hạn bao gồm thiếu hụt lao động và tiền lương tăng; rủi ro dài hạn tập trung vào áp lực tài khóa và sự chậm lại của đổi mới sáng tạo. Nếu xu hướng này không được đảo ngược, Hoa Kỳ có thể đi theo vết xe đổ của Nhật Bản với dân số già hóa - tăng trưởng kinh tế chậm lại, chi phí gia tăng và những thách thức về năng suất cơ cấu.

Theo dự báo của AEI, lượng di cư ròng sẽ là -525.000 người vào năm 2025, đánh dấu lần đầu tiên trong lịch sử hiện đại có con số âm.

- Theo dữ liệu từ Trung tâm nghiên cứu Pew, số lượng người sinh ra ở nước ngoài sẽ giảm 1,5 triệu người trong nửa đầu năm 2025, chủ yếu là do bị trục xuất và tự nguyện rời đi.

- Do lực lượng lao động trì trệ, các ngành công nghiệp như nông nghiệp, xây dựng và chăm sóc sức khỏe đang phải đối mặt với tình trạng thiếu hụt đáng kể và áp lực về tiền lương.

- 28% thanh thiếu niên Mỹ là người nhập cư hoặc con của người nhập cư. Nếu tỷ lệ nhập cư giảm xuống 0, dân số dưới 18 tuổi có thể giảm 14% vào năm 2035, làm trầm trọng thêm gánh nặng lương hưu và chăm sóc sức khỏe.

- 27% bác sĩ và 22% trợ lý điều dưỡng là người nhập cư. Nếu nguồn cung giảm, tự động hóa và robot trong ngành chăm sóc sức khỏe có thể tăng tốc.

- Rủi ro đổi mới: Người nhập cư đã đóng góp 38% giải Nobel và khoảng 50% các công ty khởi nghiệp tỷ đô. Nếu xu hướng này đảo ngược, cỗ máy đổi mới của Hoa Kỳ sẽ bị tổn hại.

Xuất khẩu của Nhật Bản phục hồi: sự phục hồi dưới bóng thuế quan

Mặc dù bị ảnh hưởng bởi thuế quan của Hoa Kỳ, xuất khẩu của Nhật Bản vẫn phục hồi. Xuất khẩu tháng 9 tăng 4,2% so với cùng kỳ năm trước, mức tăng trưởng dương đầu tiên kể từ tháng 4, chủ yếu nhờ nhu cầu phục hồi ở châu Á và châu Âu .

Sau nhiều tháng suy giảm, xuất khẩu của Nhật Bản đã phục hồi, tăng 4,2% so với cùng kỳ năm ngoái trong tháng 9, mức tăng lớn nhất kể từ tháng 3. Sự phục hồi này cho thấy bất chấp những căng thẳng thương mại mới với Hoa Kỳ, nhu cầu trong khu vực vẫn mạnh mẽ và chuỗi cung ứng đã có những điều chỉnh tương ứng.

Hoạt động thương mại của Nhật Bản cho thấy nhu cầu bên ngoài từ châu Á và châu Âu đã bắt đầu ổn định bất chấp thuế quan của Hoa Kỳ đối với ô tô (mặt hàng xuất khẩu cốt lõi của Nhật Bản). Sự phục hồi nhập khẩu cho thấy nhu cầu nội địa đang phục hồi nhẹ, nhờ đồng yên yếu và chu kỳ tái cơ cấu hàng tồn kho.

triển vọng:

- Xuất khẩu dự kiến sẽ dần phục hồi nhờ vào việc bình thường hóa chuỗi cung ứng nội khối châu Á và giá năng lượng.

- Chủ nghĩa bảo hộ tiếp diễn ở Hoa Kỳ vẫn là trở ngại lớn đối với việc duy trì đà xuất khẩu vào năm 2026.

Bài đọc liên quan: " Tại sao nới lỏng định lượng sắp tới lại là cỗ máy tạo bong bóng? "

- 核心观点:政策不确定性加剧市场流动性依赖。

- 关键要素:

- 美联储鹰派降息25基点。

- 政府停摆致经济数据缺失。

- 被动资金主导资产估值膨胀。

- 市场影响:加剧投机行为与结构性风险。

- 时效性标注:中期影响