ความคาดหวังเกี่ยวกับการลดอัตราดอกเบี้ยของเฟด: เหตุใดข้อมูลการจ้างงานจึงไม่ใช่ปัจจัยสำคัญ

- 核心观点:非农数据证实美国经济放缓,美联储政策难度加大。

- 关键要素:

- 就业增长放缓且不均衡,失业率升至4.6%。

- 经济呈现滞胀风险,通胀高企但增长减弱。

- 非农数据对美联储降息决策的影响权重有限。

- 市场影响:强化经济软着陆预期,或利好风险资产。

- 时效性标注:中期影响。

จังหวะเวลาของการเผยแพร่ข้อมูลการจ้างงานนอกภาคเกษตรล่าสุดของสหรัฐฯ นั้นค่อนข้างน่าสนใจ ไม่ใช่เพราะข้อมูลดังกล่าวสร้างความประหลาดใจใดๆ แต่เพราะมันยืนยันความเป็นจริงที่ผู้เข้าร่วมตลาดหลายคนรู้สึกมานานแล้ว นั่นคือ เศรษฐกิจสหรัฐฯ กำลังเข้าสู่ช่วงการเปลี่ยนแปลงอย่างช้าๆ และไม่สม่ำเสมอ และการบรรลุฉันทามติเชิงนโยบายภายในธนาคารกลางสหรัฐฯ กำลังยากขึ้นเรื่อยๆ

แม้ว่าพาดหัวข่าวส่วนใหญ่จะเน้นไปที่ว่าข้อมูลการจ้างงาน "เกินความคาดหมาย" หรือ "ต่ำกว่าความคาดหมาย" หรือไม่ แต่รูปแบบการรายงานแบบนี้มองข้ามประเด็นที่สำคัญกว่านั้นไป นโยบายการเงินไม่ได้ขึ้นอยู่กับข้อมูลเพียงอย่างเดียว ที่สำคัญกว่านั้น รายงานการจ้างงานนอกภาคเกษตรเป็นเพียงปัจจัยหนึ่งในหลายปัจจัยที่ธนาคารกลางสหรัฐฯ นำมาพิจารณาในการตัดสินใจ และไม่ใช่ปัจจัยที่มีอิทธิพลมากที่สุด

เพื่อให้เข้าใจว่าข้อมูลดังกล่าวมีความหมายอย่างไรต่อความคาดหวังเกี่ยวกับอัตราดอกเบี้ย จำเป็นต้องพิจารณาประเด็นนี้จากมุมมองระดับมหภาค

ข้อมูลเบื้องต้นเกี่ยวกับข้อมูลการจ้างงานนอกภาคเกษตรล่าสุด

รายงานการจ้างงานเมื่อวานนี้ไม่ได้เผยแพร่รายเดือน แต่เป็นการรวมข้อมูลจากเดือนตุลาคมและพฤศจิกายน เนื่องจากช่องว่างของข้อมูลที่เกิดจากการปิดทำการของรัฐบาลสหรัฐฯ ในเดือนตุลาคม ด้วยเหตุนี้ ข้อมูลจึงจำเป็นต้องได้รับการตีความอย่างระมัดระวังมากกว่าที่เคยเป็นมา

มีรายละเอียดหลายอย่างที่โดดเด่น

ประการแรก ข้อมูลการจ้างงานในเดือนตุลาคมได้รับการปรับลดลงอย่างมาก การจ้างงานนอกภาคเกษตรลดลงประมาณ 105,000 ตำแหน่งในเดือนนั้น ซึ่งแย่ลงอย่างมากเมื่อเทียบกับการประมาณการก่อนหน้านี้ อย่างไรก็ตาม การปิดกิจการและการหยุดการผลิตในช่วงการระบาดใหญ่อาจส่งผลกระทบต่อการเก็บรวบรวมและการรายงานข้อมูล ส่งผลให้ข้อมูลในเดือนตุลาคมมีความน่าเชื่อถือน้อยกว่าปกติ

ประการที่สอง มีการสร้างงานใหม่ 64,000 ตำแหน่งในเดือนพฤศจิกายน แม้จะสูงกว่าที่ตลาดคาดการณ์ไว้เล็กน้อย แต่การเพิ่มขึ้นดังกล่าวยังห่างไกลจากความแข็งแกร่ง ในขณะเดียวกัน อัตราการว่างงานเพิ่มขึ้นเป็น 4.6% ซึ่งเป็นระดับสูงสุดในรอบหลายปี และสูงกว่าที่ตลาดคาดการณ์ไว้โดยทั่วไปเช่นกัน

ประการที่สาม การสร้างงานใหม่ยังคงกระจุกตัวอยู่ในบางภาคส่วน โดยส่วนใหญ่จะอยู่ในภาคการดูแลสุขภาพและการก่อสร้าง ในขณะที่การเติบโตในภาคส่วนอื่นๆ โดยเฉพาะภาคบริการบางประเภทนั้น อ่อนแอกว่าในสองภาคส่วนดังกล่าวมาก

โดยรวมแล้ว รายงานฉบับนี้แสดงให้เห็นภาพของเศรษฐกิจที่ยังคงมีการสร้างงาน แต่เป็นการเติบโตที่ไม่สม่ำเสมอและชะลอตัวลง

ข้อมูลเหล่านี้เปิดเผยข้อมูลอะไรเกี่ยวกับตลาดแรงงานบ้าง?

ความสำคัญที่สุดของรายงานฉบับนี้ไม่ได้อยู่ที่ว่าข้อมูลสุดท้ายเกินความคาดหมายหรือไม่ แต่ขึ้นอยู่กับรูปแบบที่ซ่อนอยู่เบื้องหลังข้อมูลเหล่านั้น

ตลาดแรงงานชะลอตัวลงอย่างเห็นได้ชัด แต่ยังไม่ล่มสลาย ปัจจุบันไม่มีหลักฐานการเลิกจ้างครั้งใหญ่หรือการขอรับสวัสดิการว่างงานที่เพิ่มขึ้นอย่างฉับพลัน แต่ดูเหมือนว่าตลาดแรงงานกำลังเข้าสู่ช่วงของการอ่อนตัวลงอย่างค่อยเป็นค่อยไป

พลวัตนี้เป็นเรื่องปกติของเศรษฐกิจที่กำลังเปลี่ยนผ่านจากช่วงปลายของการขยายตัวตามวัฏจักรไปสู่การชะลอตัว ธุรกิจต่างๆ ต้องเผชิญกับต้นทุนที่สูงขึ้น รวมถึงค่าจ้าง ค่าใช้จ่ายทางการเงิน และราคาวัตถุดิบ ในขณะที่แนวโน้มรายได้กลับไม่แน่นอน อย่างไรก็ตาม สถานการณ์ปัจจุบันยังไม่เพียงพอที่จะเป็นเหตุผลในการเลิกจ้างพนักงานจำนวนมาก

ดังนั้น บริษัทต่างๆ จึงมักใช้แนวทางที่รอบคอบกว่า การจ้างงานชะลอตัว ตำแหน่งงานว่างยังคงว่างอยู่ การขึ้นเงินเดือนทำได้ยากขึ้น และโบนัสลดลงหรืออาจถูกยกเลิกไปเลย การปรับเปลี่ยนเหล่านี้ทำให้ความต้องการแรงงานลดลง แต่ไม่ได้ทำให้เกิดภาวะช็อกด้านการจ้างงานอย่างฉับพลัน

ข้อมูลเฉพาะอุตสาหกรรมสนับสนุนมุมมองนี้ การจ้างงานในภาคการดูแลสุขภาพยังคงแข็งแกร่ง โดยส่วนใหญ่เกิดจากความต้องการเชิงโครงสร้างมากกว่าการเติบโตตามวัฏจักร การจ้างงานในภาคการก่อสร้างสะท้อนให้เห็นถึงแรงผลักดันของโครงการที่กำลังดำเนินอยู่และการพัฒนาโครงสร้างพื้นฐาน มากกว่าการเร่งตัวทางเศรษฐกิจโดยรวม การเติบโตของการจ้างงานที่ชะลอตัวในบริการที่ไม่จำเป็นนั้นเป็นสิ่งที่น่าสังเกตเป็นพิเศษ

จากมุมมองนี้ อัตราการว่างงาน 4.6% อาจไม่น่ากังวลนัก แต่ก็เป็นการยืนยันว่าตลาดแรงงานกำลังค่อยๆ กลับเข้าสู่ภาวะอ่อนแออีกครั้ง

พลวัตของภาวะเศรษฐกิจชะงักงันและความตึงเครียดเชิงนโยบาย

รายงานการจ้างงานนี้มีความเกี่ยวข้องอย่างใกล้ชิดกับประเด็นทางเศรษฐศาสตร์มหภาคที่กว้างขึ้น นั่นคือ ความเสี่ยงที่เพิ่มขึ้นของภาวะเศรษฐกิจชะงักงันควบคู่กับเงินเฟ้อ (stagflation)

ในอีกด้านหนึ่ง แรงกดดันด้านเงินเฟ้อยังคงอยู่ในระดับสูง ต้นทุนการผลิตของธุรกิจยังคงสูง และเสถียรภาพด้านราคายังไม่ฟื้นตัวอย่างเต็มที่ ภายใต้สถานการณ์ปกติแล้ว สถานการณ์เช่นนี้มักหมายถึงความจำเป็นที่จะต้องเข้มงวดนโยบายการเงิน

ในทางกลับกัน โมเมนตัมการเติบโตทางเศรษฐกิจกำลังอ่อนตัวลง การจ้างงานชะลอตัว ความคาดหวังด้านการเติบโตลดลง และความเชื่อมั่นทางธุรกิจอ่อนแอลง ปัจจัยเหล่านี้โดยทั่วไปบ่งชี้ถึงความจำเป็นในการผ่อนคลายเงื่อนไขทางการเงิน

ความตึงเครียดนี้เป็นคำอธิบายถึงความแตกแยกที่เพิ่มมากขึ้นภายในธนาคารกลางสหรัฐฯ ผู้กำหนดนโยบายต้องเผชิญกับทางเลือกที่ยากลำบากระหว่างการควบคุมอัตราเงินเฟ้อและการหลีกเลี่ยงความเสียหายทางเศรษฐกิจที่ไม่จำเป็น ข้อมูลการจ้างงานล่าสุดไม่ได้ช่วยคลี่คลายปัญหานี้ แต่กลับยิ่งตอกย้ำปัญหาดังกล่าว

ที่สำคัญ นี่คือเหตุผลที่ตลาดตีความรายงานฉบับนี้ว่าเป็นสัญญาณเชิงบวกเล็กน้อยสำหรับสินทรัพย์เสี่ยง ไม่ใช่เพราะการเติบโตของงานที่แข็งแกร่ง แต่เพราะข้อมูลสนับสนุนมุมมองที่ว่าภาวะเศรษฐกิจชะลอตัวนั้นสามารถรับมือได้ ไม่ใช่การชะลอตัวอย่างรุนแรง

เหตุใดข้อมูลการจ้างงานนอกภาคเกษตรจึงมีผลกระทบต่อการลดอัตราดอกเบี้ยอย่างจำกัด?

แม้ว่าตัวเลขการจ้างงานนอกภาคเกษตรจะได้รับการจับตามองอย่างใกล้ชิด แต่ก็ไม่ใช่ปัจจัยหลักในการตัดสินใจเรื่องอัตราดอกเบี้ย

คณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐ (FOMC) ประชุมประมาณทุกหกถึงเจ็ดสัปดาห์ รวมทั้งหมดแปดครั้งต่อปี ในทางตรงกันข้าม ตัวชี้วัดทางเศรษฐกิจมหภาคส่วนใหญ่ รวมถึงข้อมูลอัตราเงินเฟ้อและการจ้างงาน จะถูกเผยแพร่เป็นรายเดือน ดังนั้น ความสำคัญของข้อมูลแต่ละจุดจึงมีจำกัด

ที่สำคัญกว่านั้น ธนาคารกลางสหรัฐฯ ประเมินตัวชี้วัดหลายอย่าง แม้ว่าการจ้างงานจะเป็นสิ่งสำคัญ แต่ก็ไม่ใช่ปัจจัยที่สำคัญที่สุดในการตัดสินใจลดอัตราดอกเบี้ย

จากมุมมองด้านนโยบาย ความสำคัญสัมพัทธ์ของตัวชี้วัดหลักมักถูกจัดลำดับดังนี้:

- อัตราเงินเฟ้อของการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE)

- ดัชนีราคาผู้บริโภค (CPI)

- เงินเดือนนอกภาคเกษตร

- จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI)

- ผลิตภัณฑ์มวลรวมภายในประเทศรายไตรมาส

นอกจาก GDP แล้ว ตัวชี้วัดอื่นๆ เหล่านี้จะถูกเผยแพร่เป็นรายเดือน ซึ่งมักจะส่งสัญญาณที่ขัดแย้งกัน การให้ความสำคัญกับตัวชี้วัดใดตัวหนึ่งมากเกินไป โดยเฉพาะข้อมูลค่าจ้าง อาจนำไปสู่ข้อสรุปที่ผิดพลาดได้

นี่จึงเป็นเหตุผลว่าทำไมการพยายามคาดการณ์การลดอัตราดอกเบี้ยโดยอิงจากรายงานการจ้างงานจึงมักนำไปสู่ความผิดหวัง

ปัจจัยขับเคลื่อนที่แท้จริงคือ แนวทางการลดอัตราดอกเบี้ย ไม่ใช่การประชุมเอง

หนึ่งในข้อผิดพลาดที่พบบ่อยที่สุดของนักลงทุนคือการมองว่าการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐ (FOMC) แต่ละครั้งเป็นเหตุการณ์ที่แยกจากกัน ในความเป็นจริง ตลาดให้ความสำคัญกับทิศทางของนโยบายมากกว่าผลลัพธ์ของการประชุมแต่ละครั้ง

การลดอัตราดอกเบี้ยเพียงครั้งเดียวแทบจะไม่มีความหมายอะไรเลยหากไม่มีนโยบายผ่อนคลายทางการเงินตามมา ในทางกลับกัน แม้ว่าจะไม่มีการลดอัตราดอกเบี้ยในทันที แต่ความคาดหวังเกี่ยวกับการผ่อนคลายทางการเงินในอนาคตจะส่งผลกระทบอย่างมากต่อราคาของสินทรัพย์ โดยเฉพาะอย่างยิ่งในตลาดสกุลเงินดิจิทัล

ดังนั้น แม้ว่าข้อมูลด้านการจ้างงานจะมีความสำคัญ แต่ก็เป็นเพียงส่วนประกอบรอง ช่วยในการสร้างภาพรวมที่กว้างขึ้น แต่แทบจะไม่สามารถกำหนดนโยบายได้โดยลำพัง

ท้ายที่สุดแล้ว คำถามสำคัญคือ อัตราเงินเฟ้อจะชะลอตัวลงอย่างต่อเนื่องหรือไม่ เมื่อการเติบโตทางเศรษฐกิจชะลอตัวลงจนถึงระดับที่เพียงพอที่จะสนับสนุนนโยบายการเงินแบบผ่อนคลายต่อไป การที่จะหาคำตอบได้นั้น จำเป็นต้องใช้ข้อมูลเป็นเวลาหลายเดือน ไม่ใช่แค่ตัวเลขชุดเดียว

ปล่อยให้กลไกตลาดมีบทบาทอย่างเต็มที่

อีกประเด็นหนึ่งที่มักถูกมองข้ามคือ นักลงทุนรายบุคคลไม่จำเป็นต้องทำงานซ้ำรอยแผนกซื้อขายมหภาคของมืออาชีพ

ตลาดไม่ได้ถูกขับเคลื่อนด้วยความคิดเห็นเฉพาะกลุ่มหรือความคิดเห็นในโซเชียลมีเดีย แต่ถูกขับเคลื่อนด้วยความคาดหวังโดยรวมของสถาบันต่างๆ ที่บริหารจัดการสินทรัพย์มูลค่าหลายล้านล้านดอลลาร์ โดยได้รับการสนับสนุนจากทีมงานนักเศรษฐศาสตร์ นักวางกลยุทธ์ และนักวิเคราะห์ข้อมูล

แทนที่จะชั่งน้ำหนักข้อมูลแต่ละจุดด้วยตนเอง การสังเกตการบรรจบกันของผลลัพธ์ที่คาดหวังเหล่านี้มักจะมีประสิทธิภาพมากกว่า

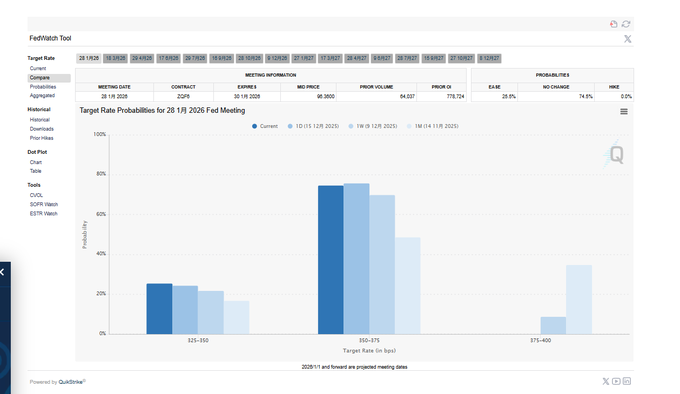

นี่คือเหตุผลที่เครื่องมืออย่าง CME FedWatch กลายเป็นสิ่งที่มีค่ามาก

ติดตามความคาดการณ์อัตราดอกเบี้ยโดยใช้ CME Fedwatch

เครื่องมือ CME FedWatch รวบรวมข้อมูลราคาแบบเรียลไทม์ของสัญญาซื้อขายล่วงหน้าอัตราดอกเบี้ย เพื่อประเมินการกระจายความน่าจะเป็นของปฏิกิริยาของตลาดต่อการตัดสินใจที่กำลังจะเกิดขึ้นของธนาคารกลางสหรัฐ (Federal Reserve)

แทนที่จะคาดเดาว่าธนาคารกลางสหรัฐฯ จะลดอัตราดอกเบี้ยหรือไม่ และจะลดลงเท่าใด นักลงทุนควรพิจารณาว่าตลาดอยู่ในสถานะใด

เครื่องมือนี้ยังช่วยให้ผู้ใช้ติดตามการเปลี่ยนแปลงของความคาดหวังเมื่อเวลาผ่านไป ซึ่งให้ข้อมูลเชิงลึกว่าอารมณ์เปลี่ยนแปลงไปอย่างค่อยเป็นค่อยไปหรือตอบสนองต่อสิ่งรบกวนในระยะสั้น

สำหรับผู้ที่ต้องการทำความเข้าใจเกี่ยวกับความคาดหวังเรื่องอัตราดอกเบี้ย วิธีการนี้มีประสิทธิภาพและน่าเชื่อถือมากกว่าการตอบสนองต่อข้อมูลแต่ละฉบับ

สามารถดาวน์โหลดเครื่องมือนี้ได้ที่นี่:

https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

มองให้ทะลุเปลือกนอกไปสู่แก่นแท้

รายงานการจ้างงานนอกภาคเกษตรฉบับล่าสุดบรรลุวัตถุประสงค์ที่ตั้งไว้ นั่นคือ การยืนยันแนวโน้มที่มีอยู่แล้ว แทนที่จะสร้างแนวโน้มใหม่

การเติบโตของการจ้างงานชะลอตัวลง แต่ยังไม่ล่มสลาย แรงกดดันด้านเงินเฟ้อยังคงอยู่ แต่การเติบโตทางเศรษฐกิจกำลังอ่อนตัวลง การแลกเปลี่ยนผลประโยชน์เชิงนโยบายมีความซับซ้อนมากขึ้น ไม่ได้ง่ายขึ้น

ในบริบทนี้ การตัดสินใจลงทุนโดยอาศัยข้อมูลการจ้างงานเพียงเดือนเดียวจึงไม่มีความหมายมากนัก สิ่งสำคัญกว่าคือการมุ่งเน้นไปที่ความสัมพันธ์ระยะยาวระหว่างอัตราเงินเฟ้อ การเติบโตทางเศรษฐกิจ และความคาดหวังด้านนโยบาย

สำหรับนักลงทุนที่เต็มใจที่จะถอยออกมามองภาพรวม ใช้เครื่องมือที่เหมาะสม และมุ่งเน้นไปที่ทิศทางนโยบายมากกว่าพาดหัวข่าว สัญญาณต่างๆ จะชัดเจนกว่าเสียงรบกวนที่ถาโถมเข้ามามาก

มุมมองข้างต้นทั้งหมดอ้างอิงจาก @Web3___Ace