จุดตัดของ DeFi 2.0: เมื่อคลื่นซื้อคืนปะทะกับคำวิจารณ์เรื่อง "การรวมศูนย์"

- 核心观点:DeFi协议转向回购机制重塑价值逻辑。

- 关键要素:

- Uniswap拟销毁1亿UNI代币。

- Lido设自动回购系统。

- 头部协议64%收入回馈持有者。

- 市场影响:推动代币价值与业务表现挂钩。

- 时效性标注:中期影响。

ผู้เขียนต้นฉบับ: Oluwapelumi Adejumo

แปลต้นฉบับโดย: Saoirse, Foresight News

เมื่อวันที่ 10 พฤศจิกายน เมื่อผู้ดูแลระบบ Uniswap ส่งข้อเสนอ "UNIFication" เอกสารดังกล่าวอ่านดูเหมือนการปรับโครงสร้างองค์กรมากกว่าการปรับปรุงข้อตกลง

ข้อเสนอนี้มีแผนที่จะเปิดใช้งานค่าธรรมเนียมโปรโตคอลที่ไม่ได้ใช้ก่อนหน้านี้ โดยนำเงินผ่านระบบคลังแบบออนเชนใหม่ และนำรายได้ไปซื้อและเผาโทเค็น UNI รูปแบบนี้มีความคล้ายคลึงกับโครงการซื้อหุ้นคืนในระบบการเงินแบบดั้งเดิมอย่างมาก

วันต่อมา Lido ได้เปิดตัวกลไกที่คล้ายคลึงกัน องค์กรอิสระแบบกระจายอำนาจ (DAO) ของบริษัทได้เสนอระบบซื้อคืนอัตโนมัติ: เมื่อราคาของ Ethereum สูงกว่า 3,000 ดอลลาร์สหรัฐ และรายได้ต่อปีสูงกว่า 40 ล้านดอลลาร์ รายได้จากการ Staking ส่วนเกินจะถูกนำไปใช้ซื้อโทเค็นการกำกับดูแล LDO กลับคืน

กลไกนี้ใช้กลยุทธ์ "สวนทางกับภาวะตลาด" อย่างจงใจ กล่าวคือ กลยุทธ์นี้จะทรงพลังมากขึ้นในช่วงตลาดกระทิง และจะอนุรักษ์นิยมมากขึ้นเมื่อสภาวะตลาดตึงตัว

ความคิดริเริ่มเหล่านี้ร่วมกันถือเป็นการเปลี่ยนแปลงครั้งสำคัญในพื้นที่ DeFi

ในช่วงไม่กี่ปีที่ผ่านมา พื้นที่ DeFi ถูกครอบงำโดย "โทเค็นมีม" และกิจกรรมสภาพคล่องที่ขับเคลื่อนโดยแรงจูงใจ ขณะนี้ โปรโตคอล DeFi ชั้นนำกำลังปรับตำแหน่งตัวเองใหม่โดยอิงตามปัจจัยพื้นฐานของตลาดหลัก เช่น "รายได้ การเก็บค่าธรรมเนียม และประสิทธิภาพของเงินทุน"

อย่างไรก็ตาม การเปลี่ยนแปลงนี้ยังบังคับให้ภาคอุตสาหกรรมต้องเผชิญกับปัญหาที่ซับซ้อนหลายประการ ได้แก่ การควบคุมความเป็นเจ้าของ วิธีการรับประกันความยั่งยืน และว่า "การกระจายอำนาจ" กำลังค่อยๆ ยอมหลีกทางให้กับตรรกะขององค์กรหรือไม่

ตรรกะทางการเงินใหม่ของ DeFi

ตลอดปี 2024 การเติบโตของ DeFi ส่วนใหญ่อาศัยกระแสวัฒนธรรม โปรแกรมจูงใจ และการขุดสภาพคล่องเป็นหลัก การเคลื่อนไหวล่าสุด เช่น "การเปิดใช้ค่าธรรมเนียมอีกครั้ง" และ "การนำกรอบการซื้อคืนมาใช้" บ่งชี้ว่าอุตสาหกรรมกำลังพยายามเชื่อมโยงมูลค่าโทเค็นกับผลประกอบการทางธุรกิจโดยตรงมากขึ้น

ลองยกตัวอย่าง Uniswap แผนการที่จะเผาโทเค็น UNI สูงสุด 100 ล้านโทเค็น ได้เปลี่ยนนิยามของ UNI จาก "สินทรัพย์เพื่อการกำกับดูแล" ล้วนๆ ไปสู่สินทรัพย์ที่ใกล้เคียงกับ "ใบรับรองสิทธิทางเศรษฐกิจของโปรโตคอล" มากขึ้น แม้ว่าจะขาดการคุ้มครองทางกฎหมายหรือสิทธิในการกระจายกระแสเงินสดของผู้ถือหุ้นก็ตาม

ไม่ควรประเมินขนาดของโครงการซื้อคืนดังกล่าวต่ำเกินไป BREAD นักวิจัยจาก MegaETH Labs ประเมินว่าจากระดับค่าธรรมเนียมปัจจุบัน Uniswap สามารถสร้างศักยภาพในการซื้อคืนได้ประมาณ 38 ล้านดอลลาร์ต่อเดือน

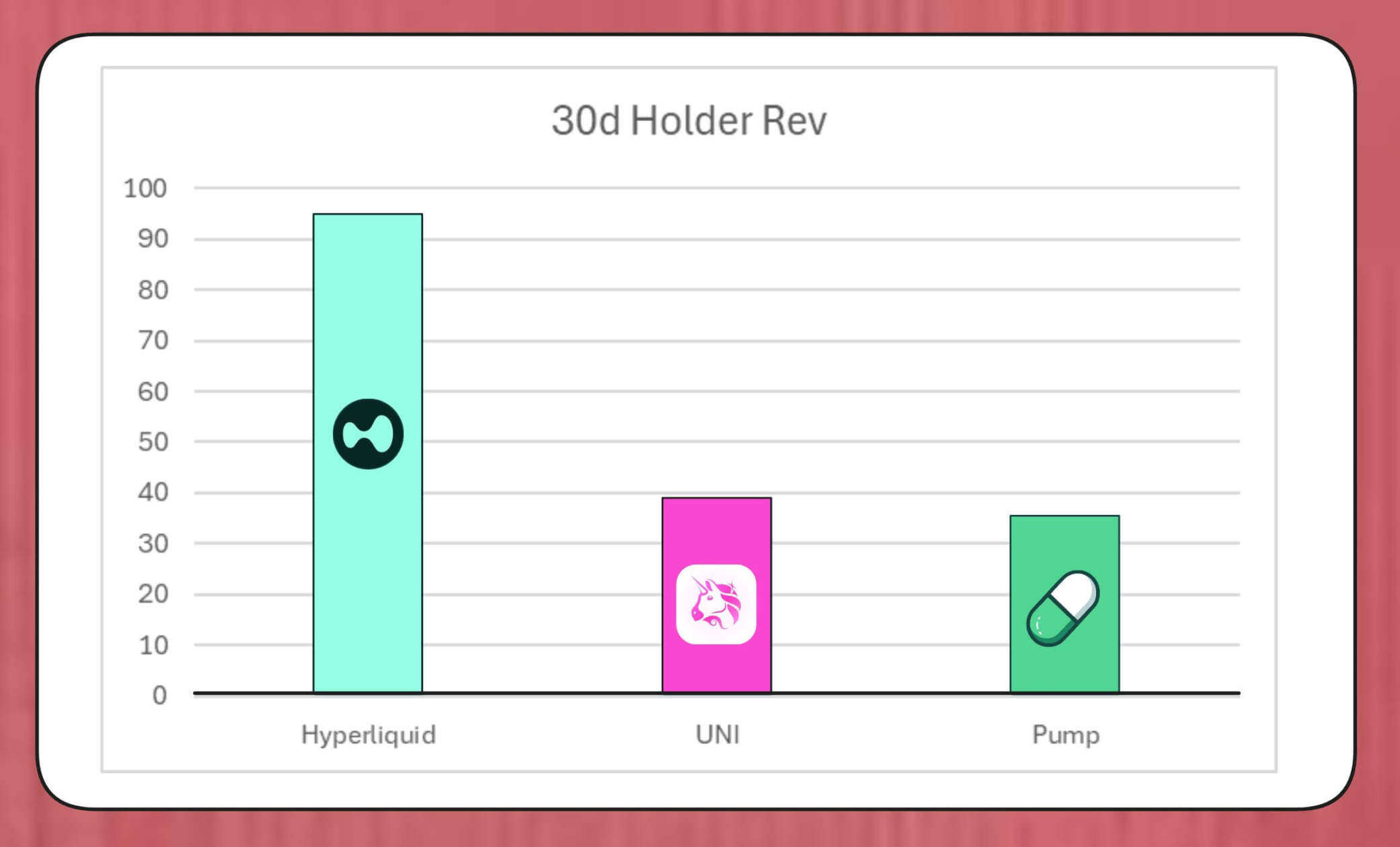

จำนวนเงินนี้จะเกินอัตราการซื้อคืนของ Pump.fun แต่ยังไม่ถึงปริมาณการซื้อคืนรายเดือนของ Hyperliquid ซึ่งอยู่ที่ประมาณ 95 ล้านเหรียญสหรัฐ

การเปรียบเทียบการซื้อคืนโทเค็นสำหรับ Hyperliquid, Uniswap และ Pump.fun (ที่มา: Bread)

โครงสร้างกลไกจำลองของ Lido แสดงให้เห็นว่าสามารถรองรับระดับการซื้อคืนได้ประมาณ 10 ล้านเหรียญสหรัฐต่อปี โดยโทเค็น LDO ที่ซื้อคืนจะจับคู่กับ wstETH และใส่ไว้ในกลุ่มสภาพคล่องเพื่อปรับปรุงความลึกในการซื้อขาย

โปรโตคอลอื่นๆ ยังเร่งดำเนินการริเริ่มที่คล้ายคลึงกันอีกด้วย: Jupiter จัดสรรรายได้จากการดำเนินงาน 50% ให้กับการซื้อคืนโทเค็น JUP; dYdX จัดสรรค่าธรรมเนียมเครือข่ายหนึ่งในสี่ให้กับการซื้อคืนและแรงจูงใจจากผู้ตรวจสอบ; และ Aave ยังได้พัฒนาแผนที่เป็นรูปธรรมในการลงทุนสูงถึง 50 ล้านดอลลาร์ต่อปีผ่านคลังของตนเพื่อขับเคลื่อนการซื้อคืน

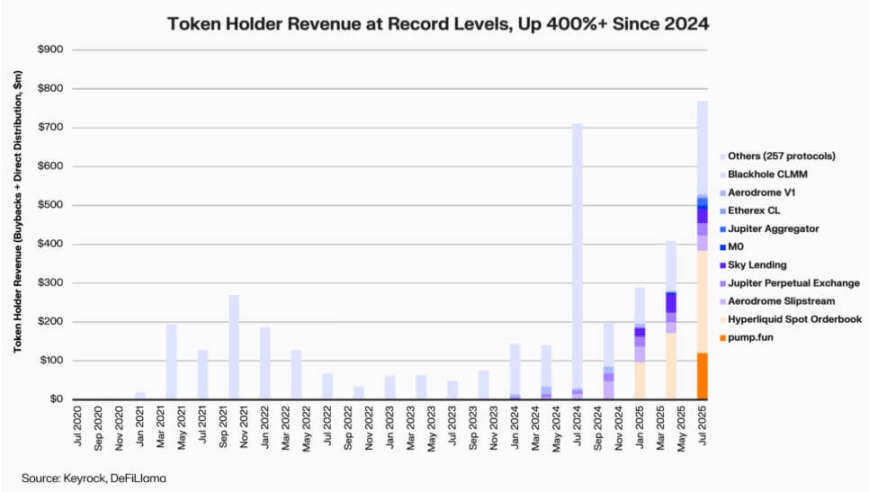

ข้อมูลของ Keyrock แสดงให้เห็นว่านับตั้งแต่ปี 2024 เงินปันผลของผู้ถือโทเค็นที่เชื่อมโยงกับรายได้เพิ่มขึ้นมากกว่าห้าเท่า เฉพาะในเดือนกรกฎาคม 2025 เพียงเดือนเดียว โปรโตคอลได้ใช้จ่ายหรือแจกจ่ายเงินประมาณ 800 ล้านดอลลาร์สหรัฐในการซื้อคืนและสิ่งจูงใจ

รายได้ของผู้ถือโปรโตคอล DeFi (ที่มา: Keyrock)

ส่งผลให้รายได้ประมาณ 64% จากโปรโตคอลชั้นนำจะไหลกลับไปยังผู้ถือโทเค็น ซึ่งแตกต่างอย่างสิ้นเชิงจากรอบก่อนหน้านี้ที่ "ให้ความสำคัญกับการลงทุนซ้ำแล้วจึงแจกจ่าย"

เบื้องหลังแนวโน้มนี้คือความเห็นพ้องต้องกันใหม่ที่เกิดขึ้นในอุตสาหกรรม: "ความขาดแคลน" และ "รายได้ประจำ" กำลังกลายมาเป็นแกนหลักของเรื่องราวคุณค่าของ DeFi

การสถาบันเศรษฐกิจโทเค็น

คลื่นการซื้อคืนสะท้อนถึงการบูรณาการที่ลึกซึ้งยิ่งขึ้นของ DeFi และการเงินของสถาบัน

โปรโตคอล DeFi เริ่มใช้ตัวชี้วัดทางการเงินแบบดั้งเดิม เช่น อัตราส่วนราคาต่อกำไร เกณฑ์ผลตอบแทน และอัตราการจ่ายสุทธิ เพื่อถ่ายทอดมูลค่าให้กับนักลงทุน ซึ่งยังประเมินโครงการ DeFi ในลักษณะเดียวกับที่ประเมินบริษัทที่กำลังเติบโต

การบรรจบกันนี้ทำให้ผู้จัดการกองทุนมีภาษาการวิเคราะห์ร่วมกัน แต่ยังนำมาซึ่งความท้าทายใหม่ๆ อีกด้วย: DeFi ไม่ได้รับการออกแบบโดยคำนึงถึงข้อกำหนดของสถาบัน เช่น "วินัย" และ "การเปิดเผยข้อมูล" แต่ตอนนี้ อุตสาหกรรมจำเป็นต้องตอบสนองความคาดหวังเหล่านี้

ที่น่าสังเกตคือการวิเคราะห์ของ Keyrock ชี้ให้เห็นว่าโปรแกรมการซื้อคืนจำนวนมากนั้นพึ่งพาเงินสำรองในคลังที่มีอยู่เป็นอย่างมาก มากกว่ากระแสเงินสดที่เกิดขึ้นซ้ำซากอย่างต่อเนื่อง

โมเดลนี้อาจรองรับราคาโทเค็นในระยะสั้น แต่ความยั่งยืนในระยะยาวยังคงเป็นที่น่าสงสัย โดยเฉพาะในสภาพแวดล้อมตลาดที่ "รายได้ค่าธรรมเนียมมีรูปแบบเป็นวัฏจักรและมักเชื่อมโยงกับการเพิ่มขึ้นของราคาโทเค็น"

นอกจากนี้ นักวิเคราะห์ของ Blockworks Marc Ajoon เชื่อว่า "การซื้อคืนแบบอัตโนมัติ" มักจะมีผลกระทบต่อตลาดได้จำกัด และอาจนำไปสู่การสูญเสียที่ยังไม่เกิดขึ้นจริงสำหรับโปรโตคอลเมื่อราคาโทเค็นลดลง

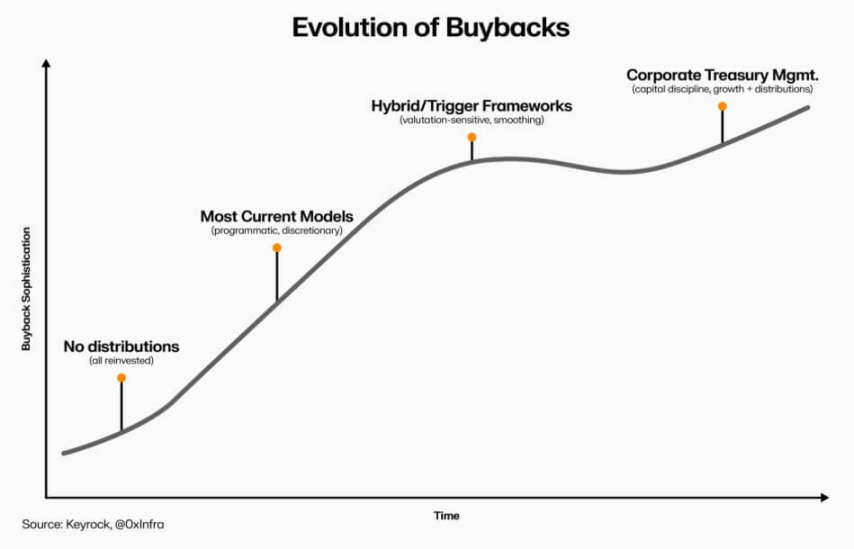

ด้วยเหตุนี้ Ajoon จึงสนับสนุนให้มีการจัดตั้ง "ระบบปรับอัตโนมัติที่ขับเคลื่อนด้วยข้อมูล" โดยจัดสรรเงินทุนเมื่อมูลค่าต่ำ และลงทุนซ้ำเมื่อตัวชี้วัดการเติบโตอ่อนแอ เพื่อให้แน่ใจว่าการซื้อหุ้นคืนสะท้อนถึงประสิทธิภาพการดำเนินงานที่แท้จริง ไม่ใช่แรงกดดันจากการเก็งกำไร

เขาได้กล่าวไว้ว่า:

"ในสถานการณ์ปัจจุบัน การซื้อหุ้นคืนยังไม่ใช่ทางออกที่ดีที่สุด... เนื่องจากมี 'แนวคิดการซื้อหุ้นคืน' อุตสาหกรรมจึงมักนำแนวคิดนี้ไปในเส้นทางอื่นที่อาจนำมาซึ่งผลตอบแทนที่สูงกว่าโดยไม่ไตร่ตรอง"

Jeff Dorman ซึ่งเป็นประธานเจ้าหน้าที่ฝ่ายการลงทุนของ Arca นำเสนอมุมมองที่ครอบคลุมยิ่งขึ้น

เขาเชื่อว่าการซื้อคืนหุ้นขององค์กรจะลดจำนวนหุ้นที่หมุนเวียน แต่โทเค็นมีอยู่ในเครือข่ายพิเศษซึ่งอุปทานไม่สามารถชดเชยได้ด้วยการปรับโครงสร้างหรือการควบรวมกิจการและการซื้อกิจการแบบดั้งเดิม

ดังนั้น การเผาโทเค็นสามารถขับเคลื่อนโปรโตคอลไปสู่ "ระบบแบบกระจายเต็มรูปแบบ" ได้ แต่การถือโทเค็นยังช่วยเพิ่มความยืดหยุ่นในอนาคตอีกด้วย โดยสามารถเพิ่มโทเค็นได้ทุกเมื่อหากความต้องการหรือกลยุทธ์การเติบโตต้องการ ปัจจัยสองประการนี้ทำให้การตัดสินใจจัดสรรเงินทุนใน DeFi มีอิทธิพลมากกว่าการตัดสินใจในตลาดหุ้น

ความเสี่ยงใหม่เกิดขึ้น

แม้ว่าตรรกะทางการเงินของการซื้อคืนหุ้นจะเรียบง่ายและตรงไปตรงมา แต่ผลกระทบต่อการกำกับดูแลนั้นซับซ้อนและมีขอบเขตกว้างไกล

ลองยกตัวอย่าง Uniswap ข้อเสนอ "UNIndication" มีแผนที่จะโอนการควบคุมการปฏิบัติงานจากมูลนิธิชุมชนไปยัง Uniswap Labs ซึ่งเป็นหน่วยงานเอกชน แนวโน้มการรวมศูนย์อำนาจนี้ก่อให้เกิดความกังวลในหมู่นักวิเคราะห์ ซึ่งเชื่อว่าอาจเลียนแบบ "โครงสร้างลำดับชั้นที่การกำกับดูแลแบบกระจายอำนาจควรหลีกเลี่ยง"

ในการตอบสนองนักวิจัย DeFi Ignas ชี้ให้เห็นว่า:

“วิสัยทัศน์เดิมของ 'การกระจายอำนาจ' ในสกุลเงินดิจิทัลกำลังเผชิญกับความท้าทายที่สำคัญ”

Ignas เน้นย้ำว่า "แนวโน้มการรวมศูนย์" นี้ค่อยๆ เกิดขึ้นในช่วงไม่กี่ปีที่ผ่านมา โดยตัวอย่างทั่วไปที่สุดคือโปรโตคอล DeFi มักอาศัย "การปิดระบบฉุกเฉิน" หรือ "การตัดสินใจที่เร่งรัดโดยทีมงานหลัก" เมื่อต้องจัดการกับปัญหาความปลอดภัย

ในความเห็นของเขา แก่นของปัญหาคือแม้ว่า "อำนาจรวมศูนย์" จะมีเหตุผลทางเศรษฐกิจก็ตาม แต่ก็จะส่งผลกระทบต่อความโปร่งใสและการมีส่วนร่วมของผู้ใช้

อย่างไรก็ตาม ผู้สนับสนุนโต้แย้งว่าการรวมอำนาจนี้อาจเป็น "ความต้องการเชิงหน้าที่" มากกว่าที่จะเป็น "ทางเลือกทางอุดมการณ์"

Eddy Lazzarin ซึ่งเป็น CTO ของบริษัทเงินร่วมลงทุน a16z อธิบายโมเดล "UNIFication" ของ Uniswap ว่าเป็น "โมเดลวงจรปิด" ซึ่งรายได้ที่สร้างจากโครงสร้างพื้นฐานแบบกระจายอำนาจจะไหลไปสู่ผู้ถือโทเค็นโดยตรง

เขากล่าวเสริมว่า DAO จะยังคงมีสิทธิ์ในการ "ออกโทเค็นเพิ่มเติมเพื่อการเติบโตในอนาคต" ซึ่งจะช่วยสร้างสมดุลระหว่างความยืดหยุ่นและวินัยทางการเงิน

ความตึงเครียดระหว่าง “การกำกับดูแลแบบกระจายอำนาจ” และ “การตัดสินใจในระดับการดำเนินการ” ไม่ใช่ปัญหาใหม่ แต่ผลกระทบทางการเงินได้ขยายตัวเพิ่มขึ้นอย่างมากในปัจจุบัน

ปัจจุบัน โปรโตคอลชั้นนำบริหารจัดการคลังสินทรัพย์ดิจิทัลมูลค่าหลายร้อยล้านดอลลาร์ และการตัดสินใจเชิงกลยุทธ์ของโปรโตคอลเหล่านี้อาจส่งผลกระทบอย่างมีนัยสำคัญต่อระบบนิเวศสภาพคล่องทั้งหมด ดังนั้น เมื่อเศรษฐกิจ DeFi เติบโตเต็มที่ จุดเน้นของการหารือเกี่ยวกับการกำกับดูแลจึงเปลี่ยนจาก "ปรัชญาการกระจายอำนาจ" ไปสู่ "ผลกระทบที่แท้จริงต่องบดุล"

การทดสอบความสมบูรณ์ของ DeFi

คลื่นการซื้อคืนโทเค็นบ่งชี้ว่าระบบการเงินแบบกระจายอำนาจกำลังพัฒนาจาก "ระยะทดลองอิสระ" ไปสู่ "อุตสาหกรรมที่มีโครงสร้างและขับเคลื่อนด้วยตัวชี้วัด" "การสำรวจอิสระ" ที่เคยกำหนดขอบเขตนี้ กำลังค่อยๆ ถูกแทนที่ด้วย "ความโปร่งใสของกระแสเงินสด" "ความรับผิดชอบต่อผลการดำเนินงาน" และ "การจัดแนวผลประโยชน์ของนักลงทุน"

อย่างไรก็ตาม ความเป็นผู้ใหญ่ยังนำมาซึ่งความเสี่ยงใหม่ๆ อีกด้วย:

- การปกครองอาจเปลี่ยนไปสู่ “การควบคุมจากส่วนกลาง”

- หน่วยงานกำกับดูแลอาจพิจารณาการซื้อหุ้นคืนเป็น "เงินปันผลจริง" ซึ่งก่อให้เกิดข้อโต้แย้งเรื่องการปฏิบัติตามกฎระเบียบ

- ทีมงานอาจเปลี่ยนโฟกัสจาก "นวัตกรรมเทคโนโลยี" ไปสู่ "วิศวกรรมการเงิน" โดยละเลยการพัฒนาธุรกิจหลัก

ความยั่งยืนของการเปลี่ยนแปลงนี้ขึ้นอยู่กับทางเลือกที่ทำในระดับการดำเนินการ:

- “โมเดลการซื้อคืนตามโปรแกรม” สามารถรักษาคุณลักษณะการกระจายอำนาจไว้ได้ด้วยการฉีดความโปร่งใสลงในเชนโดยอัตโนมัติ

- แม้ว่า "กรอบการซื้อคืนด้วยตนเอง" จะสามารถนำไปปฏิบัติได้รวดเร็วยิ่งขึ้น แต่ก็อาจทำให้ความน่าเชื่อถือและความชัดเจนทางกฎหมายลดน้อยลง

- “ระบบไฮบริด” (ที่เชื่อมโยงการซื้อคืนกับเมตริกเครือข่ายที่วัดและตรวจสอบได้) อาจเป็นการประนีประนอม แต่มีบางกรณีที่พิสูจน์ถึง “ความยืดหยุ่น” ในตลาดจริง

วิวัฒนาการของการซื้อคืนโทเค็น DeFi (ที่มา: Keyrock)

แต่สิ่งหนึ่งที่ชัดเจนคือ ปฏิสัมพันธ์ระหว่าง DeFi กับการเงินแบบดั้งเดิมนั้นก้าวไปไกลกว่าแค่ "การเลียนแบบ" ปัจจุบัน แม้จะยังคง "รากฐานโอเพนซอร์ส" ไว้ แต่สาขานี้กำลังผสานรวมหลักการบริหารจัดการองค์กร เช่น "การบริหารเงิน" "การจัดสรรเงินทุน" และ "ความรอบคอบในการบริหารงบดุล" เข้าด้วยกัน

การซื้อคืนโทเค็นถือเป็นตัวอย่างที่ดีของการบูรณาการนี้ โดยผสมผสานพฤติกรรมของตลาดเข้ากับตรรกะทางเศรษฐกิจ ผลักดันให้โปรโตคอล DeFi กลายเป็น "องค์กรที่ระดมทุนด้วยตนเองและขับเคลื่อนด้วยรายได้" รับผิดชอบต่อชุมชนและวัดผลโดย "ประสิทธิภาพ" มากกว่า "อุดมการณ์"