ผู้แต่งต้นฉบับ: Grayscale

คำแปลต้นฉบับ: TechFlow

- ความชัดเจนด้านกฎระเบียบสำหรับสินทรัพย์ดิจิทัลในสหรัฐฯ ใช้เวลาดำเนินการมาเป็นเวลานาน และแม้ว่าเส้นทางข้างหน้าจะยังคงดำเนินอยู่ แต่ผู้กำหนดนโยบายก็ได้มีความคืบหน้าที่สำคัญในปีนี้

- การที่ตลาดให้ความสำคัญกับกฎระเบียบที่เอื้ออำนวยอาจเป็นปัจจัยที่ทำให้ Ethereum มีประสิทธิภาพเหนือกว่าคู่แข่ง Ethereum เป็นผู้นำในตลาดการเงินแบบบล็อกเชน ดังนั้น จึงอาจได้รับประโยชน์หากความชัดเจนด้านกฎระเบียบช่วยส่งเสริมการใช้งาน stablecoin สินทรัพย์โทเค็น และ/หรือแอปพลิเคชันทางการเงินแบบกระจายศูนย์

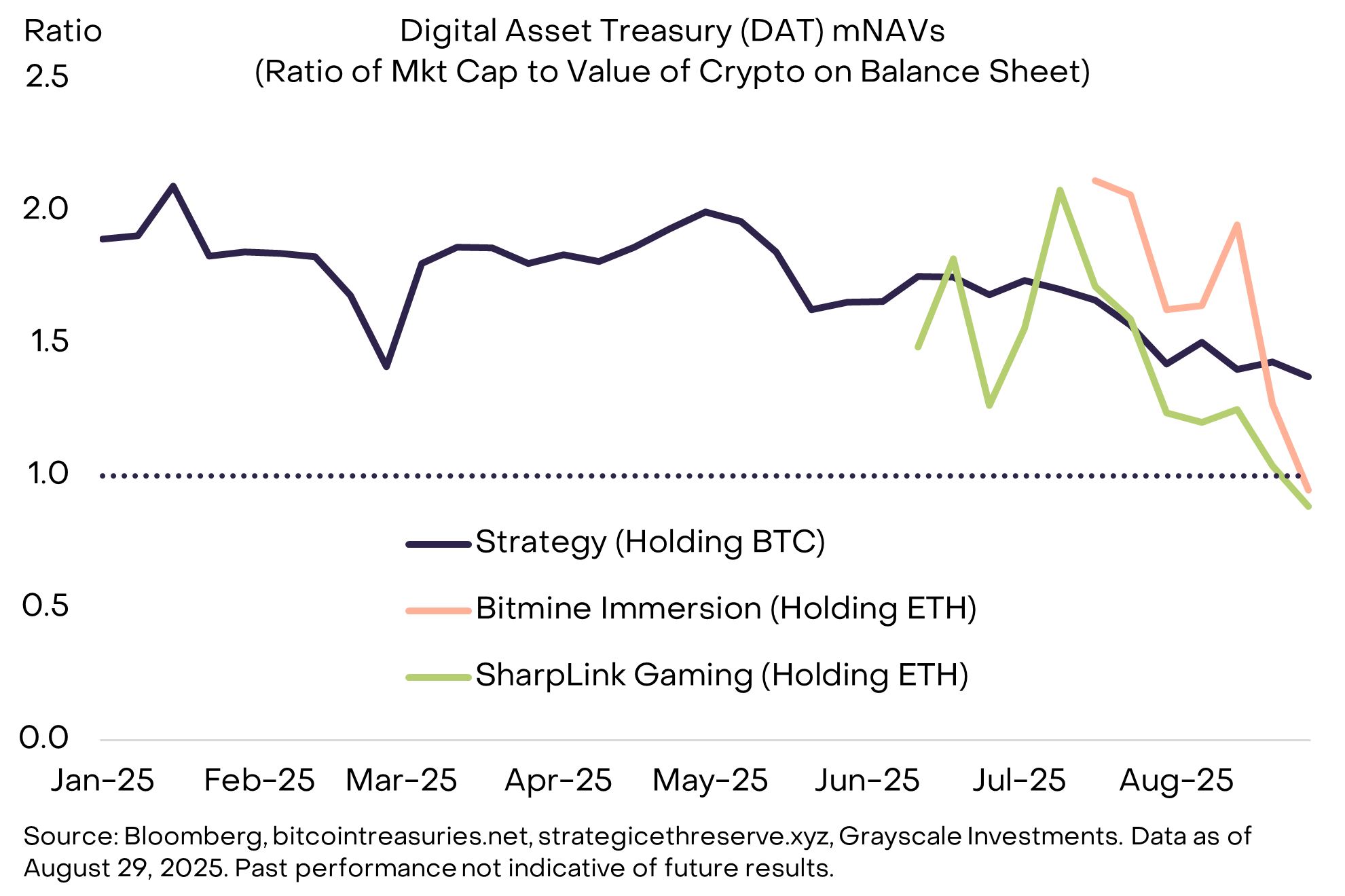

- คลังสินทรัพย์ดิจิทัล (DAT) หรือบริษัทจดทะเบียนในตลาดหลักทรัพย์ที่ถือครองคริปโทเคอร์เรนซีไว้ในงบดุล มีจำนวนเพิ่มขึ้นอย่างรวดเร็วในช่วงไม่กี่เดือนที่ผ่านมา แต่ความต้องการของนักลงทุนอาจถึงจุดอิ่มตัวแล้ว เบี้ยประกันมูลค่าสำหรับโครงการขนาดใหญ่กำลังถูกบีบให้แคบลง

- ราคา Bitcoin เคยแตะระดับสูงสุดเป็นประวัติการณ์ที่ประมาณ 125,000 ดอลลาร์สหรัฐฯ เป็นเวลาสั้นๆ แต่ปิดเดือนด้วยราคาที่ต่ำลง แม้ว่าเดือนสิงหาคมจะไม่ผันผวนเท่าเดือนอื่นๆ แต่แรงกดดันเกี่ยวกับความเป็นอิสระของธนาคารกลางสหรัฐฯ ได้ย้ำเตือนนักลงทุนว่าทำไม Bitcoin จึงยังคงเป็นสกุลเงินยอดนิยม

ในเดือนสิงหาคม พ.ศ. 2568 มูลค่าตลาดรวมของสกุลเงินดิจิทัลทรงตัวอยู่ที่ประมาณ 4 ล้านล้านดอลลาร์สหรัฐ แต่ตลาดกลับมีความผันผวนอย่างมากในแต่ละภาคส่วน สินทรัพย์ดิจิทัลประเภทนี้ประกอบด้วยเทคโนโลยีซอฟต์แวร์ที่หลากหลายซึ่งมีปัจจัยขับเคลื่อนพื้นฐานที่แตกต่างกัน ดังนั้นมูลค่าของโทเค็นจึงไม่ได้เคลื่อนไหวสอดคล้องกันเสมอไป

ในขณะที่ราคา Bitcoin ลดลงในเดือนสิงหาคม Ethereum กลับเพิ่มขึ้น 16% [1] บล็อคเชนสาธารณะที่ใหญ่เป็นอันดับสองตามมูลค่าตลาดดูเหมือนว่าจะได้รับประโยชน์จากความกังวลของนักลงทุนเกี่ยวกับการเปลี่ยนแปลงกฎระเบียบ ซึ่งอาจสนับสนุนการนำ stablecoin สินทรัพย์โทเค็น และแอปพลิเคชันการเงินแบบกระจายอำนาจ (DeFi) มาใช้ ซึ่งเป็นพื้นที่ที่ Ethereum เป็นผู้นำในอุตสาหกรรมในปัจจุบัน

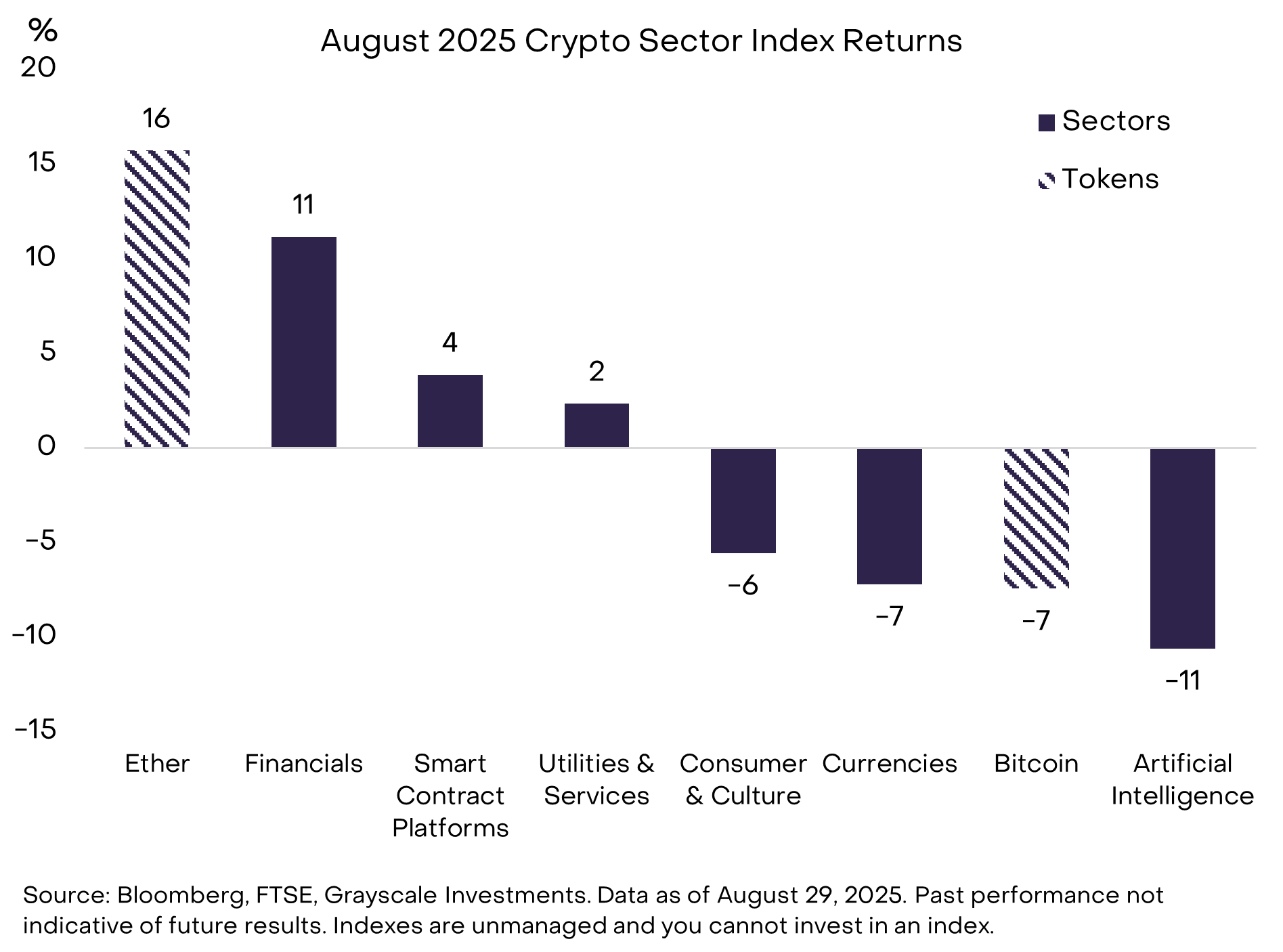

รูปที่ 1: ตามกรอบ Crypto Sectors (ผลิตภัณฑ์ดัชนีและการจัดประเภทสินทรัพย์ดิจิทัลที่พัฒนาร่วมกับ FTSE/Russell) ภาคส่วนตลาดมีการเปลี่ยนแปลงอย่างมีนัยสำคัญในเดือนสิงหาคม ดัชนีกลุ่มคริปโต ได้แก่ สกุลเงิน ผู้บริโภคและวัฒนธรรม และปัญญาประดิษฐ์ (AI) ล้วนปรับตัวลดลงเล็กน้อย โดยที่ความอ่อนแอของภาค AI สะท้อนให้เห็นถึงผลงานที่ต่ำกว่ามาตรฐานของหุ้นที่เกี่ยวข้องกับ AI ในตลาดหลักทรัพย์สาธารณะ ในขณะเดียวกัน ดัชนีกลุ่มการเงิน แพลตฟอร์มสัญญาอัจฉริยะ และสาธารณูปโภคและบริการก็มีการปรับตัวเพิ่มขึ้นในเดือนนั้น แม้ว่าราคา Bitcoin จะปรับตัวลดลงเมื่อเทียบเป็นรายเดือน แต่ก็แตะระดับสูงสุดเป็นประวัติการณ์ที่ประมาณ 125,000 ดอลลาร์สหรัฐในช่วงกลางเดือนสิงหาคม ขณะที่ Ethereum ก็แตะระดับสูงสุดเป็นประวัติการณ์ที่เกือบ 5,000 ดอลลาร์สหรัฐเช่นกัน [2]

รูปที่ 1: การหมุนเวียนที่สำคัญในภาคการเข้ารหัสในเดือนสิงหาคม

พระราชบัญญัติอัจฉริยะและอนาคต

เราเชื่อว่าผลประกอบการที่โดดเด่นของ Ethereum ในช่วงที่ผ่านมาส่วนใหญ่เป็นผลมาจากปัจจัยพื้นฐานที่ดีขึ้น โดยเฉพาะอย่างยิ่งความชัดเจนด้านกฎระเบียบที่เพิ่มขึ้นสำหรับสินทรัพย์ดิจิทัลและเทคโนโลยีบล็อกเชนในสหรัฐอเมริกา หนึ่งในการเปลี่ยนแปลงนโยบายที่มีผลกระทบมากที่สุดในปีนี้คือการผ่านร่างพระราชบัญญัติ GENIUS ในเดือนกรกฎาคม กฎหมายฉบับนี้เป็นกรอบการกำกับดูแลที่ครอบคลุมสำหรับ stablecoin สำหรับการชำระเงินในตลาดสหรัฐอเมริกา (สำหรับข้อมูลเบื้องต้น โปรดดู “Stablecoins และอนาคตของการชำระเงิน” ) ปัจจุบัน Ethereum เป็นบล็อกเชน stablecoin ชั้นนำ (ในแง่ของปริมาณธุรกรรมและยอดคงเหลือ) และการผ่านร่างพระราชบัญญัติ GENIUS ทำให้ราคา Ethereum เพิ่มขึ้นเกือบ 50% ในเดือนกรกฎาคม [3] และยังคงผลักดันให้ราคาสูงขึ้นอย่างต่อเนื่องในเดือนสิงหาคม

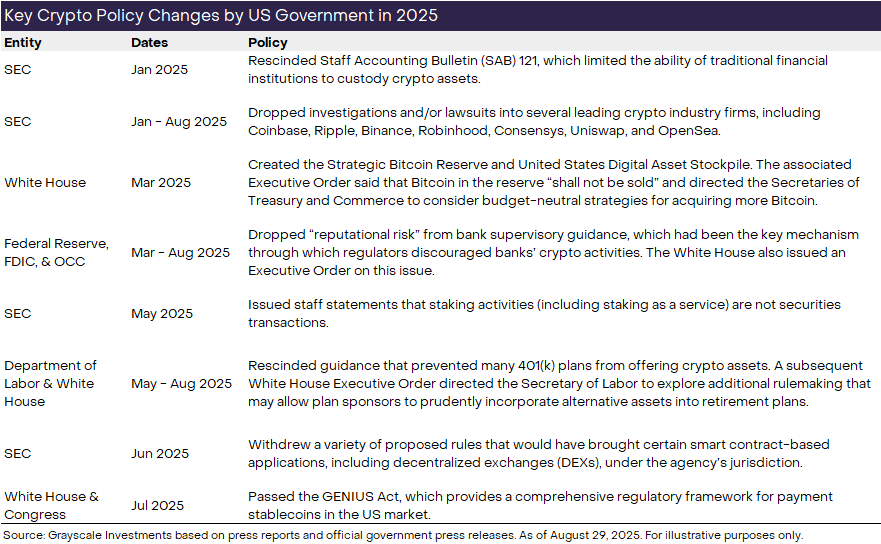

อย่างไรก็ตาม การเปลี่ยนแปลงนโยบายของสหรัฐฯ ในปีนี้ไม่ได้จำกัดอยู่แค่เรื่องของ Stablecoin เท่านั้น แต่ยังครอบคลุมหัวข้อต่างๆ มากมาย ตั้งแต่การดูแลรักษาสินทรัพย์ดิจิทัลไปจนถึงแนวทางการกำกับดูแลภาคธนาคาร เมื่อมองไปข้างหน้า การเปลี่ยนแปลงเหล่านี้น่าจะผลักดันการลงทุนจากสถาบันในอุตสาหกรรมคริปโตให้เติบโตยิ่งขึ้น จากการสังเกตการณ์ของเรา มาตรการด้านนโยบายที่สำคัญที่สุดที่ดำเนินการโดยรัฐบาลทรัมป์และหน่วยงานรัฐบาลกลางในภาคสินทรัพย์ดิจิทัล ได้สรุปไว้ในรูปที่ 2 การเปลี่ยนแปลงนโยบายเหล่านี้ และศักยภาพที่จะเกิดขึ้นในอนาคต กำลังกระตุ้นให้เกิดการลงทุนจากสถาบันในอุตสาหกรรมคริปโต (ดูรายละเอียดเพิ่มเติมได้ใน "มีนาคม 2025: ปฏิกิริยาลูกโซ่ของสถาบัน" )

รูปที่ 2: การเปลี่ยนแปลงนโยบายทำให้กฎระเบียบด้านคริปโตมีความชัดเจนมากขึ้น

ในเดือนสิงหาคมปีนี้ ผู้ว่าการคณะกรรมการธนาคารกลางสหรัฐฯ วอลเลอร์และโบว์แมน ได้เข้าร่วมการประชุมเกี่ยวกับบล็อกเชนที่เมืองแจ็กสันโฮล รัฐไวโอมิง ซึ่งเป็นสถานการณ์ที่ไม่อาจจินตนาการได้เมื่อไม่กี่ปีก่อน การประชุมนี้จัดขึ้นทันทีหลังจากการประชุมนโยบายเศรษฐกิจประจำปีของธนาคารกลางสหรัฐฯ ที่เมืองแจ็กสันโฮล ในสุนทรพจน์ของพวกเขา พวกเขาเน้นย้ำว่าบล็อกเชนควรได้รับการยกย่องว่าเป็นนวัตกรรมเทคโนโลยีทางการเงิน และหน่วยงานกำกับดูแลจำเป็นต้องหาสมดุลระหว่างการรักษาเสถียรภาพทางการเงินและการสร้างพื้นที่สำหรับการพัฒนาเทคโนโลยีใหม่ๆ [4]

ณ เดือนกันยายน คณะกรรมการธนาคารวุฒิสภาสหรัฐฯ วางแผนที่จะทบทวนกฎหมายโครงสร้างตลาดคริปโต ซึ่งเป็นกฎระเบียบที่จะครอบคลุมประเด็นที่เกี่ยวข้องกับตลาดคริปโตนอกเหนือจาก Stablecoin ความพยายามของวุฒิสภานี้ต่อยอดจากพระราชบัญญัติ CLARITY ซึ่งผ่านความเห็นชอบจากสภาผู้แทนราษฎรด้วยการสนับสนุนจากทั้งสองพรรคในเดือนกรกฎาคม สก็อตต์ ประธานคณะกรรมการธนาคารวุฒิสภากล่าวว่า เขาคาดว่ากฎหมายโครงสร้างตลาดจะได้รับการสนับสนุนจากทั้งสองพรรคในวุฒิสภาเช่นกัน [5] อย่างไรก็ตาม ยังมีประเด็นสำคัญที่ต้องแก้ไข กลุ่มอุตสาหกรรมมีความกังวลเป็นพิเศษเกี่ยวกับการรับรองว่ากฎหมายโครงสร้างตลาดจะคุ้มครองผลประโยชน์ของนักพัฒนาซอฟต์แวร์โอเพนซอร์สและผู้ให้บริการที่ไม่ใช่ผู้ดูแลทรัพย์สิน ปัญหานี้น่าจะยังคงก่อให้เกิดการถกเถียงในหมู่สมาชิกสภานิติบัญญัติในอีกไม่กี่เดือนข้างหน้า (ที่น่าสังเกตคือ Grayscale เป็นหนึ่งใน ผู้ลงนามในจดหมายแสดงความคิดเห็นล่าสุด ที่กลุ่มอุตสาหกรรมส่งถึงสมาชิกคณะกรรมการธนาคารและการเกษตรของวุฒิสภา)

คุณเบื่อ DAT แล้วหรือยัง?

ในเดือนสิงหาคม Bitcoin มีผลงานต่ำกว่ามาตรฐาน ขณะที่ Ethereum มีผลงานเหนือกว่า โดยแนวโน้มนี้เห็นได้ชัดจากกระแสเงินที่ไหลเวียนผ่านแพลตฟอร์มและผลิตภัณฑ์การซื้อขายต่างๆ

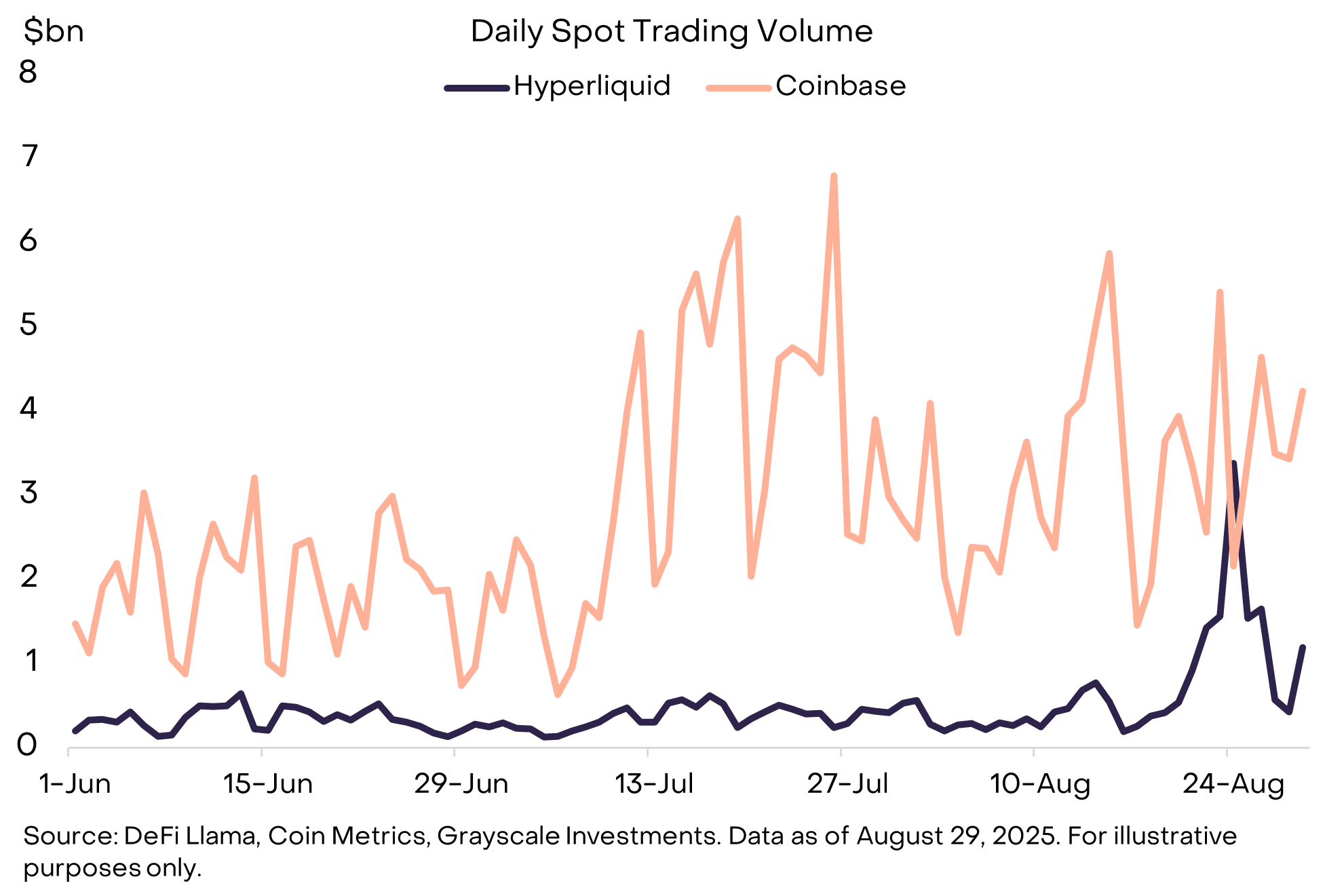

ส่วนหนึ่งของละครเกิดขึ้นบน Hyperliquid ซึ่งเป็น ตลาดแลกเปลี่ยนแบบกระจายอำนาจ (DEX) ที่ให้บริการซื้อขายแบบ Spot และสัญญาแบบ Perpetual ( สำหรับข้อมูลเบื้องหลัง โปรดดู “เสน่ห์ของ DEX: การเพิ่มขึ้นของตลาดแลกเปลี่ยนแบบกระจายอำนาจ ” ) เริ่มตั้งแต่วันที่ 20 สิงหาคม “วาฬ” Bitcoin หนึ่งตัว (นักลงทุนที่ถือ BTC จำนวนมาก) ได้ขาย BTC ประมาณ 3.5 พันล้านดอลลาร์สหรัฐ และซื้อ ETH ทันทีประมาณ 3.4 พันล้านดอลลาร์สหรัฐ [6] แม้ว่าเราจะไม่สามารถคาดเดาแรงจูงใจของนักลงทุนได้ แต่ความจริงที่ว่าการถ่ายโอนความเสี่ยงในระดับนี้เกิดขึ้นบน DEX แทนที่จะเป็นตลาดแลกเปลี่ยนแบบรวมศูนย์ (CEX) ถือเป็นเรื่องที่น่ายินดี อันที่จริง ในวันที่มีการซื้อขายสูงสุดของเดือน ปริมาณการซื้อขายแบบ Spot ของ Hyperliquid ก็แซงหน้าปริมาณการซื้อขายแบบ Spot ของ Coinbase ไปได้ชั่วครู่ (ดูรูปที่ 3)

รูปที่ 3: ปริมาณการซื้อขายแบบ Hyperliquid Spot เพิ่มขึ้น

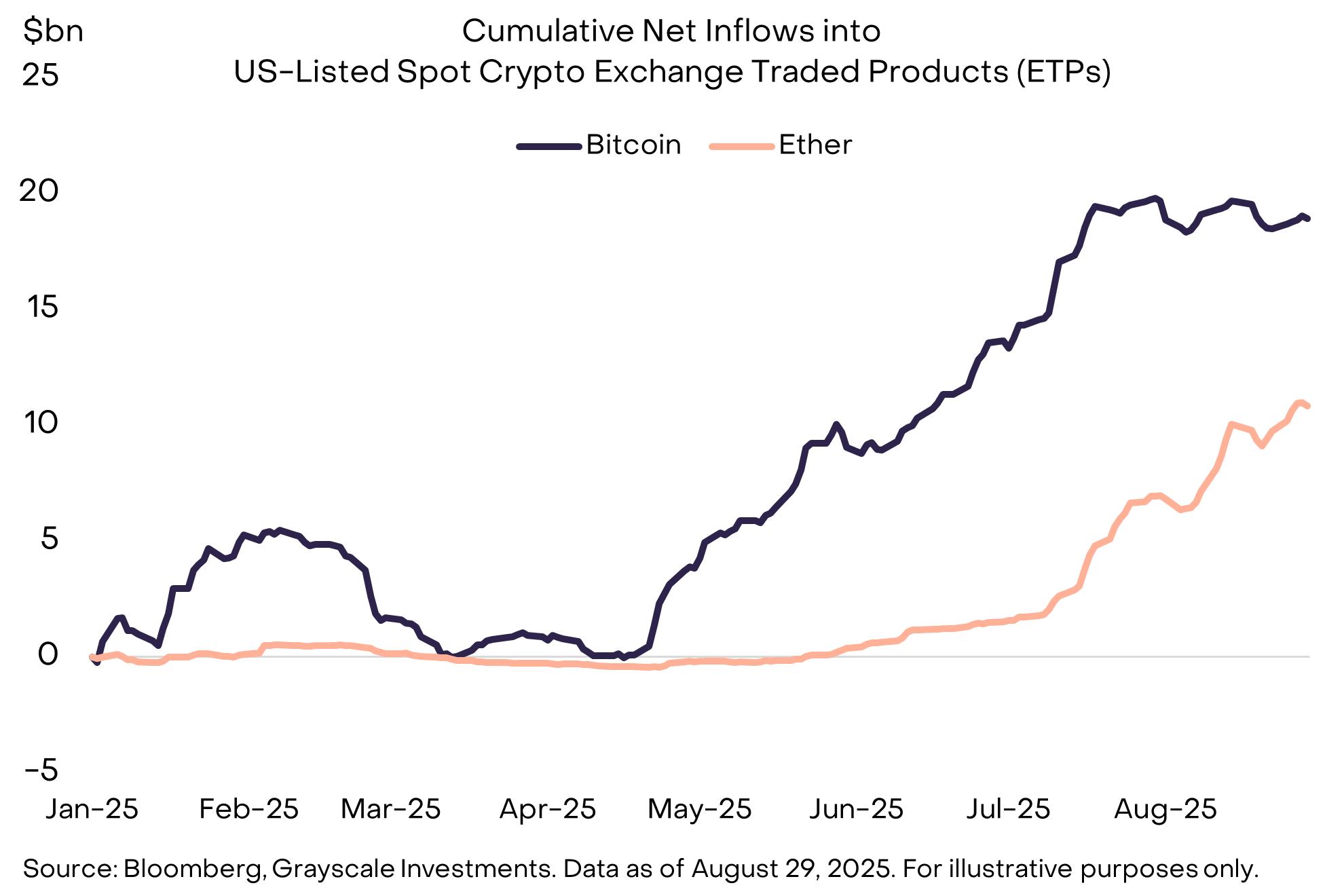

ความต้องการ ETH ที่คล้ายคลึงกันยังสะท้อนให้เห็นในกระแสเงินทุนไหลเข้าสุทธิใน ผลิตภัณฑ์แลกเปลี่ยนคริปโทเคอร์เรนซี (ETP) ในเดือนนั้น Bitcoin ETP ที่จดทะเบียนในสหรัฐฯ มีเงินทุนไหลออกสุทธิ 755 ล้านดอลลาร์สหรัฐในเดือนสิงหาคม ซึ่งถือเป็นเงินทุนไหลออกครั้งแรกนับตั้งแต่เดือนมีนาคม ในทางกลับกัน Ethereum ETP ที่จดทะเบียนในสหรัฐฯ มีเงินทุนไหลเข้าสุทธิ 3.9 พันล้านดอลลาร์สหรัฐในเดือนสิงหาคม ซึ่งเพิ่มขึ้นอย่างมีนัยสำคัญเมื่อเทียบกับเงินทุนไหลเข้า 5.4 พันล้านดอลลาร์สหรัฐในเดือนกรกฎาคม (ดูรูปที่ 4) หลังจากกระแสเงินทุนไหลเข้าสุทธิของ ETH พุ่งสูงขึ้นในช่วงสองเดือนที่ผ่านมา ทั้ง BTC และ ETH ETP ต่างก็มีโทเคนหมุนเวียนอยู่ในปริมาณมากกว่า 5% ของปริมาณโทเคนทั้งหมด

รูปที่ 4: การไหลเข้าสุทธิของ ETP เปลี่ยนเป็น ETH

Bitcoin, Ethereum และสินทรัพย์ดิจิทัลอื่นๆ อีกมากมายก็ได้รับแรงหนุนจากการซื้อ โดยกองทุนสินทรัพย์ดิจิทัล (DAT) เช่นกัน DAT คือบริษัทมหาชนที่ถือครองสินทรัพย์ดิจิทัลและเปิดโอกาสให้นักลงทุนได้เข้าถึงคริปโทเคอร์เรนซี Strategy (เดิมชื่อ MicroStrategy) ซึ่งเป็นกองทุนสินทรัพย์ดิจิทัลที่มี Bitcoin ถือครองมากที่สุด ได้ซื้อ BTC เพิ่มเติมอีก 3,666 BTC (ประมาณ 400 ล้านดอลลาร์สหรัฐ) ในเดือนสิงหาคม ในขณะเดียวกัน กองทุน Ethereum ที่ใหญ่ที่สุดสองแห่งได้ซื้อ ETH รวมกัน 1.7 ล้าน ETH (ประมาณ 7.2 พันล้านดอลลาร์สหรัฐ) [7]

รายงานข่าวระบุว่า Solana DAT ใหม่อย่างน้อยสามรายการกำลังอยู่ในระหว่างการพัฒนา รวมถึงรายการที่ได้รับทุนสนับสนุนจาก Pantera Capital และกลุ่มพันธมิตรที่ประกอบด้วย Galaxy Digital, Jump Crypto และ Multicoin Capital โดยมีการลงทุนรวมมากกว่า 1 พันล้านดอลลาร์ [8] นอกจากนี้ Trump Media & Technology Group ยังได้ประกาศแผนการเปิดตัว DAT ที่ใช้โทเค็น CRO ซึ่งเชื่อมโยงกับ Crypto.com และบล็อกเชน Cronos [9] การประกาศเกี่ยวกับ DAT ล่าสุดอื่นๆ มุ่งเน้นไปที่โทเค็น ENA ของ Ethena, โทเค็น IP ของ Story Protocol และโทเค็น BNB ของ Binance Smart Chain [10]

แม้ว่าผู้สนับสนุนจะยังคงเสนอขายเครื่องมือการลงทุนเหล่านี้อย่างต่อเนื่อง แต่ราคากลับบ่งชี้ว่าความต้องการของนักลงทุนอาจถึงจุดอิ่มตัว นักวิเคราะห์มักติดตาม "mNAV" ซึ่งเป็นอัตราส่วนระหว่างมูลค่าตลาดของบริษัทต่อมูลค่าสินทรัพย์ดิจิทัลในงบดุล เพื่อประเมินความไม่สมดุลระหว่างอุปสงค์และอุปทาน หากมีอุปสงค์ส่วนเกินสำหรับสินทรัพย์ดิจิทัลในรูปแบบของตราสารทุนสาธารณะ (เช่น มี DAT ไม่เพียงพอ) mNAV อาจสูงกว่า 1.0 และหากมีอุปทานส่วนเกินของสินทรัพย์ดิจิทัลในรูปแบบของตราสารทุนสาธารณะ (เช่น มี DAT มากเกินไป) mNAV อาจลดลงต่ำกว่า 1.0 ปัจจุบัน mNAV ของโครงการขนาดใหญ่หลายโครงการดูเหมือนจะใกล้ถึง 1.0 ซึ่งบ่งชี้ว่าอุปทานและอุปสงค์ของ DAT กำลังสมดุลกัน (ดูรูปที่ 5)

รูปที่ 5: เบี้ยประกันการประเมินมูลค่า DAT กำลังลดลง

กลับสู่พื้นฐาน: เหตุผลของ Bitcoin

เช่นเดียวกับสินทรัพย์ทุกประเภท การถกเถียงต่อสาธารณะเกี่ยวกับตลาดคริปโตมักมุ่งเน้นไปที่ประเด็นระยะสั้น เช่น การเปลี่ยนแปลงกฎระเบียบ กระแสเงินทุน ETF และ DAT อย่างไรก็ตาม หากย้อนกลับไปสักนิด การพิจารณาเหตุผลหลักในการลงทุนของ Bitcoin อีกครั้งอาจมีความสำคัญมากกว่า ในบรรดาสินทรัพย์มากมายในวงการคริปโต ความสำคัญของ Bitcoin อยู่ที่การเป็นสินทรัพย์ทางการเงินและระบบการชำระเงินแบบ peer-to-peer ที่มีกฎเกณฑ์ที่ชัดเจนและโปร่งใส โดยไม่ขึ้นกับบุคคลหรือสถาบันใด ภัยคุกคามต่อความเป็นอิสระของธนาคารกลางเมื่อเร็วๆ นี้เป็นเครื่องเตือนใจอีกครั้งว่าทำไมนักลงทุนจำนวนมากจึงหลงใหลในสินทรัพย์เหล่านี้

เพื่อเป็นข้อมูลประกอบ เศรษฐกิจสมัยใหม่ส่วนใหญ่ใช้ระบบเงินตราแบบ "เงินเฟียต" ซึ่งหมายความว่าสกุลเงินนั้นไม่มีหลักฐานยืนยันที่ชัดเจน (กล่าวคือ ไม่ได้ผูกติดกับสินค้าโภคภัณฑ์หรือสกุลเงินอื่นใด) และมูลค่าของสกุลเงินนั้นขึ้นอยู่กับความเชื่อมั่นเพียงอย่างเดียว ตลอดประวัติศาสตร์ รัฐบาลต่างๆ ได้ใช้ประโยชน์จากลักษณะนี้ซ้ำแล้วซ้ำเล่าเพื่อบรรลุเป้าหมายระยะสั้น (เช่น การเลือกตั้งใหม่) ซึ่งอาจนำไปสู่ภาวะเงินเฟ้อและบั่นทอนความเชื่อมั่นในระบบเงินตราแบบเงินเฟียต

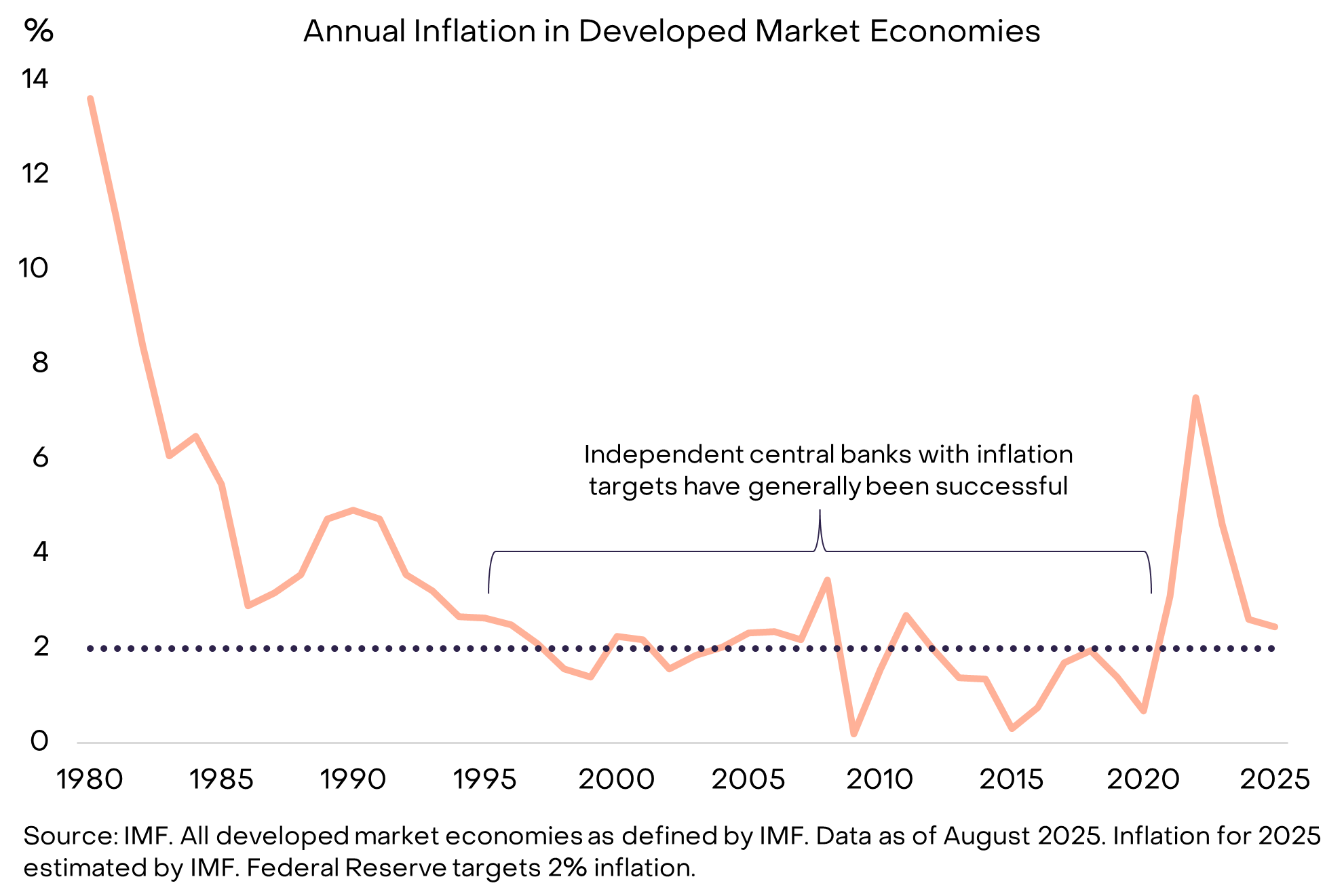

ดังนั้น เพื่อให้สกุลเงินเฟียตทำงานได้อย่างมีประสิทธิภาพ รัฐบาลจำเป็นต้องสามารถปฏิบัติตามคำมั่นสัญญาและไม่ละเมิดระบบ แนวทางที่สหรัฐอเมริกาและประเทศเศรษฐกิจตลาดพัฒนาแล้วส่วนใหญ่ใช้คือการกำหนดให้ธนาคารกลาง มีวัตถุประสงค์ ที่ชัดเจน (โดยปกติจะอยู่ในรูปแบบของเป้าหมายเงินเฟ้อ) และ มีความเป็นอิสระ ในการดำเนินงาน โดยทั่วไปแล้ว เจ้าหน้าที่ที่ได้รับการเลือกตั้งจะทำหน้าที่กำกับดูแลธนาคารกลางบางส่วนเพื่อให้มั่นใจว่า มีความรับผิดชอบตามระบอบ ประชาธิปไตย ยกเว้นช่วงที่อัตราเงินเฟ้อพุ่งสูงขึ้นในช่วงสั้นๆ หลังการระบาดของโควิด-19 ระบบที่มีวัตถุประสงค์ที่ชัดเจน มีความเป็นอิสระในการดำเนินงาน และมีความรับผิดชอบตามระบอบประชาธิปไตยนี้ ได้ทำให้อัตราเงินเฟ้อในประเทศเศรษฐกิจขนาดใหญ่อยู่ในระดับต่ำและมีเสถียรภาพมาตั้งแต่กลางทศวรรษ 1990 (รูปที่ 6)

รูปที่ 6: ธนาคารกลางอิสระบรรลุอัตราเงินเฟ้อต่ำและมั่นคง

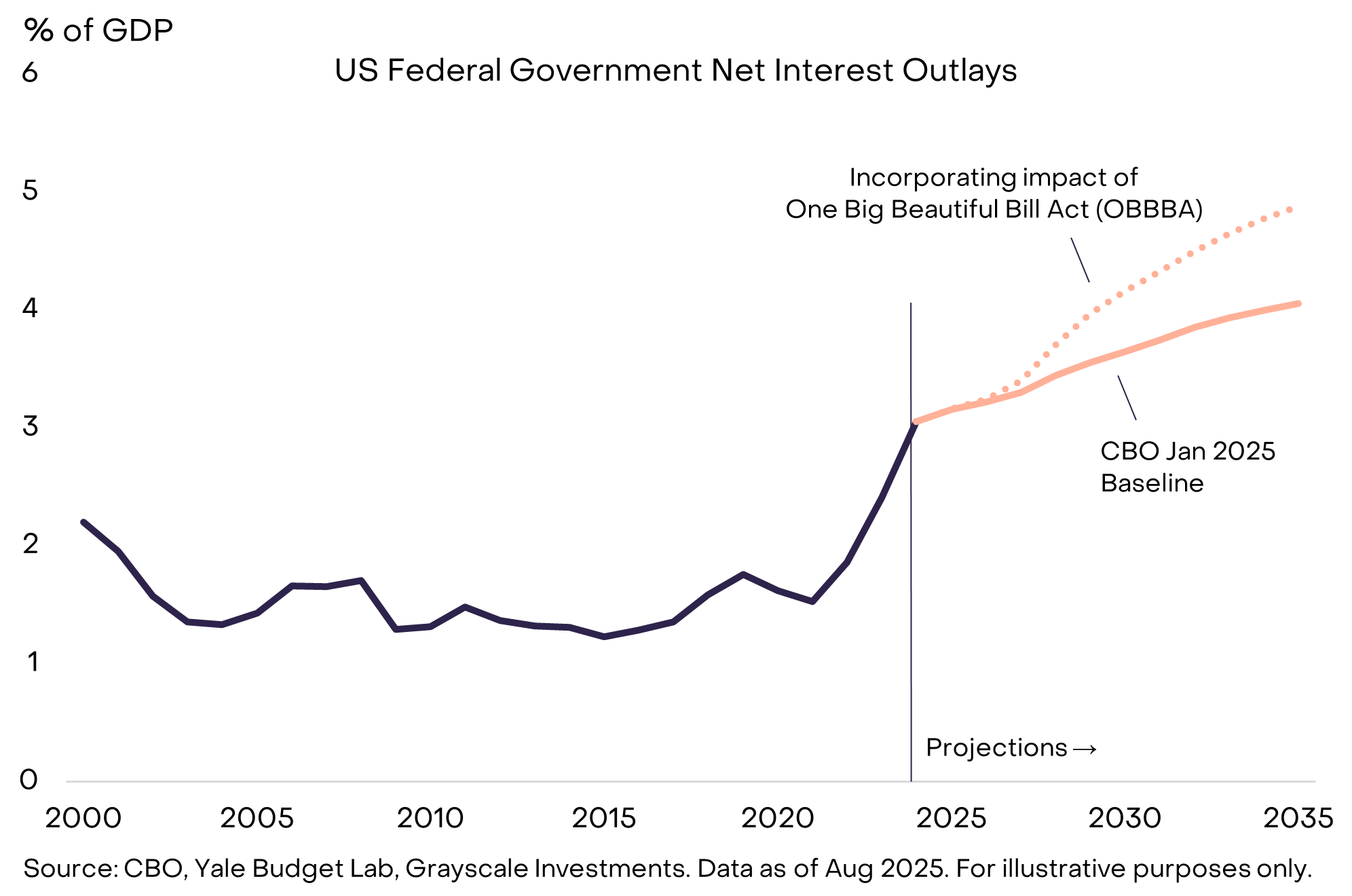

ในสหรัฐอเมริกา ระบบนี้กำลังเผชิญกับความตึงเครียด ซึ่งโดยพื้นฐานแล้วไม่ได้เกิดจากภาวะเงินเฟ้อ แต่เกิดจากการขาดดุลและการจ่ายดอกเบี้ย หนี้สินรวมของรัฐบาลกลางสหรัฐฯ ปัจจุบันอยู่ที่ประมาณ 30 ล้านล้านดอลลาร์สหรัฐ หรือ 100% ของ GDP ซึ่งเป็นระดับสูงสุดนับตั้งแต่สงครามโลกครั้งที่สอง แม้จะอยู่ในช่วงสันติภาพและอัตราการว่างงานอยู่ในระดับต่ำก็ตาม ขณะที่กระทรวงการคลังรีไฟแนนซ์หนี้สินนี้ด้วยอัตราดอกเบี้ยประมาณ 4% การจ่ายดอกเบี้ยก็ยังคงเพิ่มขึ้นอย่างต่อเนื่อง ทำให้ทรัพยากรถูกนำไปใช้ประโยชน์ในด้านอื่น (ดูรูปที่ 7)

รูปที่ 7: การจ่ายดอกเบี้ยใช้สัดส่วนงบประมาณของรัฐบาลกลางมากขึ้น

พระราชบัญญัติ One Big Beautiful Bill Act (OBBBA) ซึ่งผ่านเมื่อเดือนกรกฎาคม จะล็อกการขาดดุลงบประมาณสูงไว้ได้ในทศวรรษหน้า หากอัตราดอกเบี้ยไม่ลดลง นั่นหมายความว่าการจ่ายดอกเบี้ยจะสูงขึ้นและการใช้จ่ายรายได้ของรัฐบาลด้านอื่นๆ จะยิ่งถูกบีบให้แคบลง ผลที่ตามมาคือ ทำเนียบขาวได้กดดันเฟดซ้ำแล้วซ้ำเล่าให้ลดอัตราดอกเบี้ย และเรียกร้องให้ประธานเฟด พาวเวลล์ ลาออก ภัยคุกคามต่อความเป็นอิสระของเฟดทวีความรุนแรงยิ่งขึ้นในเดือนสิงหาคม ด้วยการปลดลิซ่า คุก หนึ่งในหกสมาชิกปัจจุบันจากคณะกรรมการผู้ว่าการเฟดทั้งเจ็ดคน [11] แม้ว่าสิ่งนี้อาจเป็นประโยชน์ต่อเจ้าหน้าที่ที่มาจากการเลือกตั้งในระยะสั้น แต่ความเป็นอิสระของเฟดที่อ่อนแอลงกลับเพิ่มความเสี่ยงต่อภาวะเงินเฟ้อสูงและภาวะเงินฝืดในระยะยาว

Bitcoin เป็นระบบการเงินที่ตั้งอยู่บนกฎเกณฑ์ที่โปร่งใสและการเติบโตของอุปทานที่คาดการณ์ได้ เมื่อนักลงทุนสูญเสียความเชื่อมั่นในสถาบันที่ปกป้องระบบเงินตราแบบ fiat พวกเขาจะหันไปหาทางเลือกที่น่าเชื่อถือมากกว่า หากผู้กำหนดนโยบายไม่ดำเนินการเพื่อเสริมสร้างความแข็งแกร่งให้กับสถาบันที่สนับสนุนสกุลเงิน fiat และสร้างความมั่นใจให้กับนักลงทุนเกี่ยวกับแนวโน้มเงินเฟ้อที่ต่ำและมีเสถียรภาพในระยะยาว ความต้องการ Bitcoin ก็มีแนวโน้มที่จะเติบโตอย่างต่อเนื่อง

ความหมายของดัชนี:

- ดัชนีตลาดรวม FTSE/Grayscale Crypto Sectors

- ดัชนีดังกล่าววัดประสิทธิภาพการคืนทุนของสินทรัพย์ดิจิทัลที่จดทะเบียนอยู่ในตลาดหลักทรัพย์หลักทั่วโลก โดยให้ข้อมูลอ้างอิงสำหรับแนวโน้มโดยรวมของตลาดสกุลเงินดิจิทัล

- แพลตฟอร์มสัญญาอัจฉริยะ FTSE Grayscale ดัชนี CryptoSector

- ดัชนีนี้ได้รับการออกแบบมาเพื่อประเมินประสิทธิภาพของสินทรัพย์เข้ารหัสที่สนับสนุนการพัฒนาและการใช้งานของสัญญาอัจฉริยะ ซึ่งทำหน้าที่เป็นแพลตฟอร์มพื้นฐานสำหรับสัญญาที่ดำเนินการด้วยตนเอง

- ดัชนี FTSE Grayscale Utilities and Services CryptoSector

- ดัชนีนี้มุ่งเน้นไปที่การวัดประสิทธิภาพของสินทรัพย์เข้ารหัสที่ออกแบบมาเพื่อมอบแอปพลิเคชันในโลกแห่งความเป็นจริงและฟังก์ชันการทำงานระดับองค์กร

- ดัชนี FTSE Grayscale Consumer and Culture CryptoSector

- ดัชนีประเมินประสิทธิภาพของสินทรัพย์ดิจิทัลที่รองรับกิจกรรมที่เน้นการบริโภคในสินค้าและบริการที่หลากหลาย

- ดัชนี FTSE Grayscale Currencies CryptoSector

- ดัชนีวัดประสิทธิภาพของสินทรัพย์ดิจิทัลที่ทำหน้าที่หลัก 1 ใน 3 ประการ ได้แก่ การจัดเก็บมูลค่า สื่อกลางในการแลกเปลี่ยน และหน่วยบัญชี

- ดัชนี FTSE Grayscale Financials CryptoSector

- ดัชนีนี้จะประเมินประสิทธิภาพของสินทรัพย์ดิจิทัลที่ออกแบบมาเพื่อใช้ในการดำเนินธุรกรรมและบริการทางการเงินโดยเฉพาะ

แหล่งที่มา:

[1] ที่มา: Bloomberg ข้อมูล ณ วันที่ 29 สิงหาคม 2568 ผลการดำเนินงานในอดีตไม่ได้บ่งชี้ถึงผลการดำเนินงานในอนาคต

[2] ที่มา: Bloomberg ราคา Bitcoin พุ่งแตะระดับสูงสุดเป็นประวัติการณ์ในวันที่ 14 สิงหาคม และ Ethereum พุ่งแตะระดับสูงสุดเป็นประวัติการณ์ในวันที่ 24 สิงหาคม

[3] องค์กรอื่นๆ เพิ่งประกาศเปิดตัวบล็อกเชน Layer 1 ที่มุ่งเป้าไปที่กรณีการใช้งาน stablecoin ซึ่งรวมถึง Circle (Arc), Stripe (Tempo) และ Bitfinex (Plasma) Google ก็เริ่มโปรโมต Layer 1 GCUL ในเดือนสิงหาคมเช่นกัน แม้ว่า Ethereum จะเป็นผู้นำตลาดในปัจจุบัน แต่บล็อกเชนหลายแห่งจะแข่งขันกันเพื่อแย่งส่วนแบ่งปริมาณธุรกรรม stablecoin และค่าธรรมเนียมที่เกี่ยวข้อง

[4] ที่มา: Federal Reserve , Federal Reserve .

[5] ที่มา: CoinTelegraph

[6] ที่มา: mempool.space, hypurrscan.io, etherscan.io, Grayscale Investments ราคาเป็นดอลลาร์สหรัฐ ณ วันที่ 29 สิงหาคม 2568

[7] ที่มา: Bitcointreasuries.net, strategythreserve.xyz, Bloomberg, Grayscale Investments ข้อมูล ณ วันที่ 29 สิงหาคม 2568

[8] ที่มา: Unchained , CoinDesk

[10] ที่มา: CoinDesk , The Block , DL News

[11] ที่มา: The New York Times

- 核心观点:监管利好推动以太坊领涨加密市场。

- 关键要素:

- 天才法案提供稳定币监管框架。

- 以太坊ETP净流入39亿美元。

- 比特币ETP出现7.55亿净流出。

- 市场影响:加速机构资金流入加密领域。

- 时效性标注:中期影响。