การสนทนากับ Ray Dalio: 10 วิธีการจัดการทางการเงินสำหรับเพื่อนชาวจีน

- 核心观点:达利欧建议分散投资平衡风险。

- 关键要素:

- 全天候策略实现低风险高回报。

- 警惕依赖价格上涨而非票息资产。

- 黄金占投资组合约15%比例。

- 市场影响:引导投资者优化资产配置结构。

- 时效性标注:长期影响。

ชื่อต้นฉบับ: "บทสนทนากับเรย์ ดาลิโอ: จากการจัดสรรสินทรัพย์สู่การสืบทอดความมั่งคั่ง 10 กฎการจัดการการเงินสำหรับเพื่อนชาวจีน"

รวบรวมโดย TechFlow

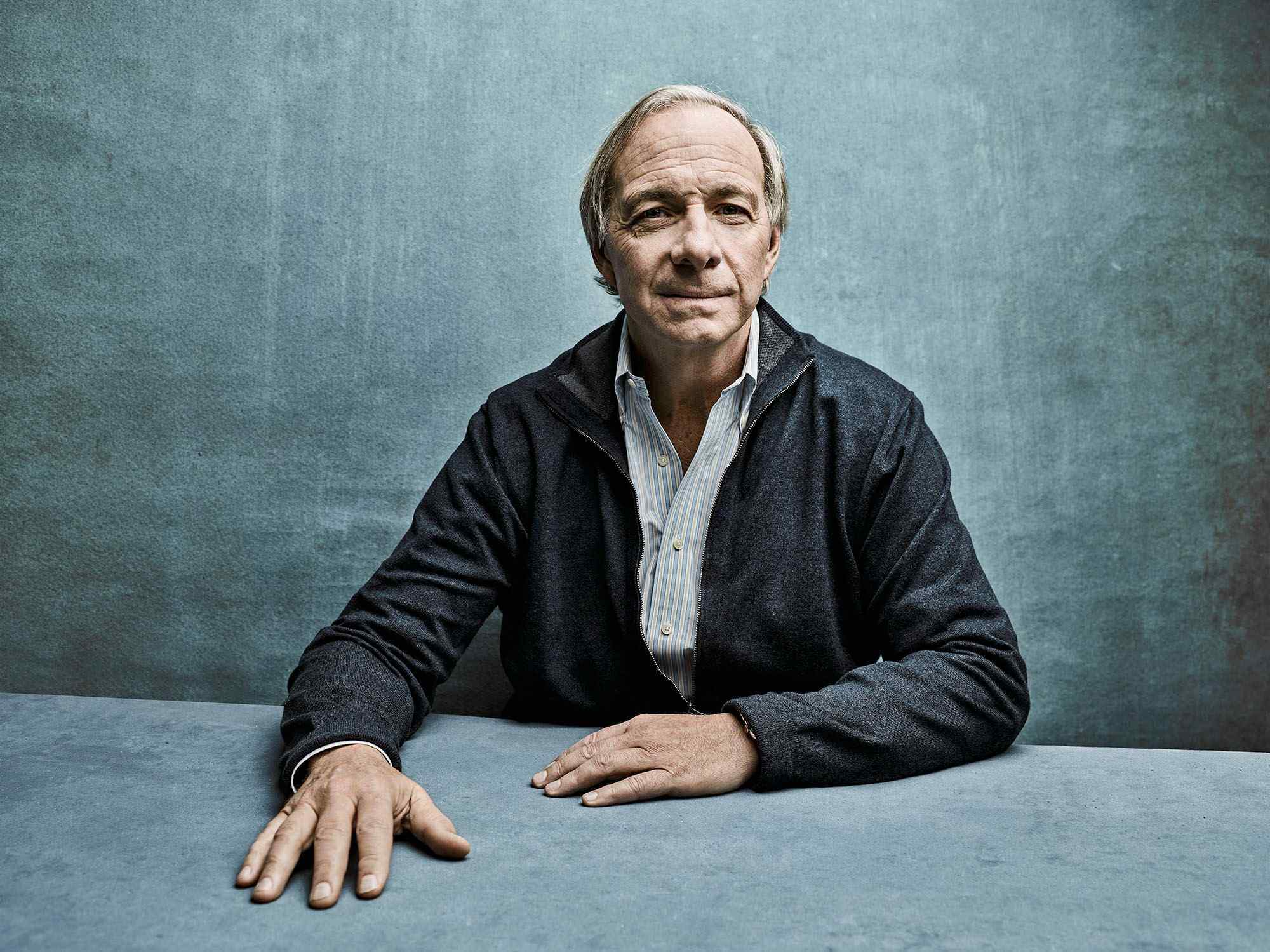

แขกรับเชิญ: Ray Dalio ผู้ก่อตั้ง Bridgewater Associates

พิธีกร: หวัง ลี่เว่ย

แหล่งที่มาของพอดแคสต์: Xiansheng

พอดแคสต์ภาษาจีนของ Dalio เปิดตัว: 10 กฎการจัดการการเงินสำหรับเพื่อนชาวจีนท่ามกลางความขัดแย้งเรื่องหุ้นและพันธบัตร

วันที่ออกอากาศ: 20 สิงหาคม 2568

สรุปประเด็นสำคัญ

สัมภาษณ์พิเศษผู้ก่อตั้ง Bridgewater Associates: หุ้น A-share กำลังเฟื่องฟู ขณะที่กองทุนตราสารหนี้กำลังประสบปัญหา เราควรจัดสรรความมั่งคั่งอย่างไร? เพื่อปลูกฝังความฉลาดทางการเงินให้กับลูกหลาน ทำไมต้องให้เหรียญทองแทนของเล่น?

ในช่วงไม่กี่วันที่ผ่านมา ตลาดหุ้น A-share ร้อนแรง ขณะที่ตลาดตราสารหนี้กลับร่วงลงอย่างหนัก ที่ปรึกษาการลงทุนบางคนได้ตั้งคำถามที่น่าคิดขึ้นมาว่า: ฉันควรเปลี่ยนกองทุนตราสารหนี้เป็นกองทุนหุ้นดีไหม

เรย์ ดาลิโอ ปรากฏตัวในฟีดข่าวของเราเมื่อเร็วๆ นี้ ส่วนหนึ่งเป็นผลมาจากการเปิดตัวหนังสือเล่มใหม่ของเขา "ทำไมประเทศถึงล้มละลาย" เมื่อสุดสัปดาห์ที่ผ่านมา ข่าวการที่บริดจ์วอเตอร์ขายหุ้นที่จดทะเบียนในจีนได้จุดประกายความสนใจอีกครั้ง จนทำให้เพื่อนคนหนึ่งถามเมื่อวานนี้ว่า "บริดจ์วอเตอร์ขายหุ้นจีนทั้งหมดแล้วหรือยัง"

อันที่จริง เอกสาร 13F ที่เปิดเผยในสหรัฐอเมริกาไม่ได้สะท้อนถึงการถือครองในฮ่องกงและหุ้น A ( Bridgewater และกองทุนระดับโลกอื่นๆ ได้ลดการถือครองหุ้นแนวคิดของจีนลงอย่างมาก โดยมีมุมมองที่หลากหลายต่อหุ้นจีน ) เมื่อพิจารณาเฉพาะตลาดในประเทศ กองทุนภายในประเทศของ Bridgewater มีมูลค่าสูงกว่า 4 หมื่นล้านหยวนในปีที่แล้ว จากการเติบโตในปีที่ผ่านมา สินทรัพย์ภายใต้การจัดการน่าจะอยู่ที่ประมาณ 6 หมื่นล้านหยวน ซึ่งคิดเป็นเกือบหนึ่งในสิบของสินทรัพย์ภายใต้การจัดการทั่วโลกทั้งหมดของ Bridgewater

ผมติดตาม Dalio มาเกือบสิบปีแล้ว เมื่อไม่นานมานี้ ผมได้พูดคุยกับเขาในโอกาสเปิดตัวหนังสือเล่มใหม่ของเขา เราคุยกันถึงเสน่ห์ของหนังสือเล่มใหม่ของเขาและประเด็นถกเถียงที่เกี่ยวข้องจากมุมมองภาพรวม (สามารถอ่านได้จาก Caixin Weekly ฉบับเนื้อหา ) จากนั้น จากมุมมองส่วนตัว เราได้พูดคุยกันอย่างเป็นระบบเกี่ยวกับคำแนะนำการลงทุนของเขากับเพื่อนชาวจีน นี่เป็นครั้งแรกที่เขาได้เป็นแขกรับเชิญในพอดแคสต์ในประเทศและพูดคุยเกี่ยวกับการลงทุน

เท่าที่ผมจำได้ ดาลิโอแทบจะไม่เคยพูดถึงการลงทุนหรือคำแนะนำที่เกี่ยวข้องทั้งต่อสาธารณะและเจาะจง และยิ่งไม่ค่อยพูดถึงสถานการณ์ภายในประเทศด้วยซ้ำ แต่ในขณะนี้ นักลงทุนชาวจีนอย่างเราต้องเผชิญกับสภาพแวดล้อมที่ไม่เหมือนใคร ในแง่หนึ่ง ตลาดหุ้นกำลังเฟื่องฟู แต่ในอีกแง่หนึ่ง การได้รับผลตอบแทนที่มั่นคงและเหมาะสมในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำนั้นเป็นเรื่องที่ท้าทาย แม้ในช่วงตลาดกระทิงที่ผ่านมา เพื่อนบางคนก็บอกว่าพวกเขาไม่ได้ทำกำไรมากนักในช่วงสามปี ที่ ผ่านมา ในขณะเดียวกัน กองทุนตราสารหนี้ที่ทำเงินได้มากมายให้กับพวกเขาในช่วงสองปีที่ผ่านมา ได้เป็นแรงบันดาลใจให้กับบทกวีที่ว่า "ผู้ถือกองทุนตราสารหนี้หมื่นคนหลั่งน้ำตา"

ในสภาพแวดล้อมอัตราดอกเบี้ยต่ำในปัจจุบัน เราจะรับมือกับความผันผวนของตลาดอย่างรุนแรงได้อย่างไร เมื่อตลาดมีแนวโน้มขาขึ้น เราควรกระจายการลงทุนไปยังสินทรัพย์ประเภทต่างๆ และภูมิภาคต่างๆ หรือไม่ มุมมองเชิงลบของดาลิโอต่อพันธบัตรรัฐบาลสหรัฐฯ และดอลลาร์สหรัฐฯ ยังหมายความว่าเขามีมุมมองเชิงลบต่อหุ้นสหรัฐฯ ด้วย

หากคุณใส่ใจเรื่องการลงทุนและการบริหารการเงิน รวมไปถึงความมั่นคงทางความมั่งคั่ง ฉันเชื่อว่าคุณจะได้รับประโยชน์มากมายจากการสนทนานี้

สรุปไฮไลท์

- เมื่อตลาดบางแห่งปรับตัวสูงขึ้น ตลาดบางแห่งก็ปรับตัวลดลง สะท้อนถึงสภาวะเศรษฐกิจที่แตกต่างกัน การสร้างสมดุลระหว่างการลงทุนเหล่านี้ จะช่วยลดความผันผวนตามวัฏจักรในพอร์ตการลงทุนของคุณ ส่งผลให้ได้รับผลตอบแทนที่ดีควบคู่ไปกับการลดความเสี่ยง

- เงินสดถือเป็นการลงทุนที่แย่มากในระยะยาว ความท้าทายในประเทศจีนคือนักลงทุนมักจะถือครองเงินจำนวนมากในอสังหาริมทรัพย์หรือเงินฝาก ซึ่งไม่ใช่พอร์ตการลงทุนที่มีการกระจายความเสี่ยงที่ดีนัก

- โดยทั่วไปแล้ว ผลตอบแทนจากสินทรัพย์ใดๆ ประกอบด้วยสององค์ประกอบ ได้แก่ การเปลี่ยนแปลงราคาและผลตอบแทน หากผลตอบแทนของสินทรัพย์ขึ้นอยู่กับการเพิ่มขึ้นของราคาเป็นหลักมากกว่าคูปอง ก็เป็นเรื่องที่น่ากังวล

- นักลงทุนจำเป็นต้องปรับสมดุลพอร์ตการลงทุนสินทรัพย์ของตนอย่างสม่ำเสมอ หากคุณไม่มีมุมมองตลาดที่ชัดเจน คุณสามารถใช้กลยุทธ์การปรับสมดุลง่ายๆ ได้: เมื่อราคาของสินทรัพย์ประเภทหนึ่งเพิ่มขึ้น ให้ลดการถือครองสินทรัพย์ของคุณลง และโอนเงินไปยังสินทรัพย์ประเภทอื่น เพื่อรักษาสมดุลพอร์ตการลงทุนในระยะยาว

- แม้ว่าการกระจายความเสี่ยงจะถือเป็นช่วงเวลาที่ดีในการลงทุน แต่บุคคลทั่วไปและนักลงทุนจะต้องระมัดระวังอย่างยิ่งเมื่อพยายามกำหนดเวลา

- การกระจายการลงทุนและการจัดการความเสี่ยงเป็นวิธีการสำคัญที่จะเพิ่มผลตอบแทนและลดความเสี่ยง

- อย่าพยายามคาดเดาแนวโน้มของตลาด การจับจังหวะตลาดเป็นเกมที่ผลรวมเป็นศูนย์

- แทนที่จะมองแต่ละส่วนของพอร์ตโฟลิโอของคุณแบบแยกจากกัน ให้พิจารณาว่าส่วนต่างๆ เหล่านี้ทำงานร่วมกันอย่างไรเพื่อสร้างพอร์ตโฟลิโอที่มีการกระจายความเสี่ยงอย่างดี

- หนี้ก็คือเงิน และเงินก็คือหนี้

- ทองคำเป็นสกุลเงินสำรองที่ใหญ่เป็นอันดับสอง โดยสกุลเงินอันดับแรกคือดอลลาร์สหรัฐ อันดับสองคือทองคำ อันดับสามคือยูโร และอันดับสี่คือเยนของญี่ปุ่น

- ทองคำดูน่าสนใจกว่าสำหรับฉัน แต่ถึงอย่างนั้น ฉันก็ยังถือ Bitcoin ไว้เป็นทางเลือก

- Stablecoins มีข้อได้เปรียบที่สำคัญในการทำธุรกรรม และเป็นที่นิยมอย่างมากในหมู่ผู้ที่ไม่ค่อยกังวลเรื่องอัตราดอกเบี้ยและยินดีสละดอกเบี้ยเพื่อแลกกับความสะดวกสบายในการทำธุรกรรม อย่างไรก็ตาม Stablecoins ไม่ใช่เครื่องมือที่ดีในการจัดเก็บความมั่งคั่ง

- พันธบัตรที่อ้างอิงอัตราเงินเฟ้อเป็นวิธีที่ดีเยี่ยมในการออมเงิน พันธบัตรเหล่านี้ให้ผลตอบแทนตามอัตราเงินเฟ้อ ขณะเดียวกันก็ให้อัตราดอกเบี้ยที่แท้จริง มีความเสี่ยงต่ำ จึงเป็นตัวเลือกการลงทุนที่เหมาะสม

- ทุกคนต้องตระหนักถึงความสำคัญของการออม การออมช่วยให้คุณมีรากฐานที่มั่นคงและรู้สึกมั่นคง และความรู้สึกมั่นคงนี้จะทำให้คุณมีอิสระ

- การสร้างหลักประกันทางการเงินขั้นพื้นฐานให้กับบุคคลและครอบครัวเป็นสิ่งสำคัญอย่างยิ่งยวด เพื่อให้บรรลุเป้าหมายนี้ การเรียนรู้ความรู้ด้านการลงทุนและการจัดสรรการกระจายสินทรัพย์อย่างเหมาะสมจึงเป็นสิ่งสำคัญ

- หลังจากที่คุณแน่ใจว่ามีมาตรฐานการครองชีพขั้นพื้นฐานแล้ว คุณจึงสามารถพิจารณาที่จะเสี่ยงมากขึ้นและพยายามรับผลตอบแทนที่สูงขึ้นได้

- ฉันมอบเหรียญทองให้ลูกๆ คนละเหรียญทุกวันเกิดและวันคริสต์มาส ฉันบอกพวกเขาว่าขายไม่ได้หรอก ส่งต่อให้คนรุ่นต่อไปได้ก็ต่อเมื่อระบบการเงินล่มสลายเท่านั้น

การลงทุนในอัตราดอกเบี้ยต่ำ

1. คุณสามารถได้รับผลตอบแทนที่มั่นคงภายใต้อัตราดอกเบี้ยต่ำได้หรือไม่? ตรรกะของกลยุทธ์ "ทุกสภาพอากาศ"

เจ้าภาพ:

ปัจจุบันจีนกำลังเผชิญกับภาวะอัตราดอกเบี้ยต่ำ ซึ่งโดยทั่วไปหมายความว่าการได้รับผลตอบแทนจากการลงทุนที่เหมาะสมเป็นเรื่องยาก อย่างไรก็ตาม ผมสังเกตเห็นว่ากองทุน China All Weather Fund ของ Bridgewater มีผลการดำเนินงานที่ดีมากในช่วงไม่กี่ปีที่ผ่านมา โดยให้ผลตอบแทนเกิน 10% เกือบทุกปี ขณะเดียวกันก็ประสบปัญหาการถอนเงินออกเล็กน้อยในช่วงที่ตลาดผันผวน

คุณช่วยอธิบายได้ไหมว่า Bridgewater บรรลุผลการดำเนินงานที่มั่นคงได้อย่างไรในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำเช่นนี้

เรย์ ดาลิโอ:

ผมดีใจที่คุณถามคำถามนี้ครับ ผลประกอบการของ Bridgewater ในช่วงหกปีที่ผ่านมามีความสม่ำเสมออย่างน่าทึ่ง ผลตอบแทนที่แย่ที่สุดของเราอยู่ที่ระหว่าง 10% ถึง 14% ผมจำตัวเลขที่แน่นอนไม่ได้ แต่ผลตอบแทนเฉลี่ยอยู่ที่ประมาณ 16% แล้วเราบรรลุเป้าหมายนี้ได้อย่างไรครับ

ประการแรกและสำคัญที่สุด การสร้างพอร์ตการลงทุนที่สมดุลผ่านการกระจายสินทรัพย์อย่างเหมาะสมถือเป็นสิ่งสำคัญอย่างยิ่ง เมื่อตลาดบางแห่งปรับตัวสูงขึ้น ตลาดอื่นๆ ก็ปรับตัวลดลง ซึ่งสะท้อนถึงสภาวะเศรษฐกิจที่ผันผวน ตัวอย่างเช่น เมื่อหุ้นปรับตัวลดลง พันธบัตรก็จะปรับตัวสูงขึ้น และเมื่อค่าเงินอ่อนค่าลง ทองคำหรือสินทรัพย์ป้องกันความเสี่ยงด้านเงินเฟ้อก็จะปรับตัวสูงขึ้น การสร้างสมดุลระหว่างการลงทุนเหล่านี้ จะช่วยลดความผันผวนของวัฏจักรในพอร์ตการลงทุนของคุณ ซึ่งจะทำให้ได้รับผลตอบแทนที่ดีควบคู่ไปกับการลดความเสี่ยงให้น้อยที่สุด

คติประจำใจในการลงทุนของผมคือการมีกระแสผลตอบแทนที่ไม่สัมพันธ์กัน 15 กระแสหรือน้อยกว่า (หมายเหตุจาก TechFlow: กระแสผลตอบแทนที่ไม่สัมพันธ์กัน หมายถึงสินทรัพย์ที่ไม่มีความสัมพันธ์โดยตรงในผลการดำเนินงาน ซึ่งช่วยกระจายความเสี่ยงได้อย่างมีประสิทธิภาพ) ยกตัวอย่างเช่น ในสภาพแวดล้อมที่เงินฝืดลงอย่างช้าๆ หุ้นอาจมีผลตอบแทนต่ำกว่า แต่พันธบัตรอาจมีผลตอบแทนสูงกว่า ในทางกลับกัน หากมีการพิมพ์เงินจำนวนมากในระบบเศรษฐกิจ สินทรัพย์ป้องกันความเสี่ยงด้านเงินเฟ้ออย่างทองคำมักจะให้ผลตอบแทนที่ดี การปรับสมดุลสินทรัพย์เหล่านี้จะช่วยให้คุณได้รับผลตอบแทนที่น่าดึงดูดใจโดยมีความเสี่ยงค่อนข้างต่ำ นั่นคือเกมของการลงทุน

เงินสดถือเป็นการลงทุนที่แย่มากในระยะยาว ความท้าทายในประเทศจีนคือนักลงทุนมักถือครองเงินลงทุนจำนวนมากในอสังหาริมทรัพย์หรือเงินฝาก ซึ่งไม่ก่อให้เกิดการกระจายความเสี่ยงในพอร์ตการลงทุนที่ดีนัก ดังนั้น กลยุทธ์ที่ถือครองพอร์ตการลงทุนที่กระจายความเสี่ยงนอกเหนือจากเงินสดจึงน่าสนใจอย่างยิ่ง นี่คือกลยุทธ์หลักของเรา: วิธีการกระจายความเสี่ยงโดยไม่ถูกจำกัดด้วยสินทรัพย์แบบดั้งเดิม เรามีการปรับเปลี่ยนกลยุทธ์โดยพิจารณาจากสภาวะตลาดปัจจุบัน เพื่อสร้างสมดุลนี้

อย่างที่ผมได้กล่าวไปแล้ว เป้าหมายของผมตอนนี้คือการถ่ายทอดหลักการเหล่านี้ ในวัย 76 ปี ผมวางแผนที่จะเปิดหลักสูตรการลงทุนที่สอนหลักการเหล่านี้ ผมต้องการเผยแพร่ความรู้นี้ให้กับทุกคนในประเทศจีน โดยเสียค่าใช้จ่ายน้อยที่สุดหรือไม่มีค่าใช้จ่ายเลย เพื่อช่วยให้พวกเขาเข้าใจวิธีการสร้างสมดุล ดังนั้น ผมจึงกระตือรือร้นที่จะอธิบายรายละเอียดเกี่ยวกับกระบวนการนี้ โดยรวมแล้ว แนวทางที่ผมได้อธิบายไว้นั้นได้ผลดี

2. ปัญหาการลงทุนในพันธบัตร: เมื่อผลตอบแทนมาจากการเพิ่มขึ้นของราคาเป็นหลัก ไม่ใช่คูปอง คุณควร "กลัว" หรือไม่?

เจ้าภาพ:

ปัจจุบันสถาบันการจัดการความมั่งคั่งสิงคโปร์กำลังดำเนินการวิจัยอยู่ และเราหวังว่าการศึกษาดังกล่าวจะนำไปประยุกต์ใช้ในตลาดจีนได้

โดยทั่วไปแล้ว พันธบัตรระยะยาวมักให้ผลตอบแทนที่ดีในสภาวะอัตราดอกเบี้ยต่ำ ส่งผลให้นักลงทุนชาวจีนจำนวนมากแห่เข้ามาลงทุนในภาคส่วนนี้ในช่วงปีที่ผ่านมา อย่างไรก็ตาม เมื่อมีสัญญาณการฟื้นตัวทางเศรษฐกิจ พันธบัตรระยะยาวอาจเผชิญกับภาวะถดถอยอย่างมีนัยสำคัญ ดังเช่นที่เกิดขึ้นในช่วงไม่กี่วันที่ผ่านมา คุณมีกลยุทธ์ที่ดีในการระบุสัญญาณเหล่านี้และปรับกลยุทธ์การลงทุนให้เหมาะสมหรือไม่

เรย์ ดาลิโอ:

ผมขอชี้แจงว่าโดยทั่วไปแล้วผลตอบแทนจากสินทรัพย์ใดๆ จะประกอบด้วยสององค์ประกอบ คือ การเปลี่ยนแปลงของราคาและอัตราผลตอบแทน บางครั้งในช่วงวัฏจักรการลงทุน ราคาของสินทรัพย์ที่ให้ผลตอบแทนต่ำจะสูงขึ้น ทำให้มีราคาแพงมาก ในกรณีนี้ ผลตอบแทนของนักลงทุนส่วนใหญ่มาจากการเพิ่มขึ้นของราคา มากกว่าการจ่ายดอกเบี้ย เมื่อเกิดเหตุการณ์เช่นนี้ แม้ว่าอาจดูเหมือนมีกำไรในระยะสั้น แต่ผลตอบแทนในอนาคตจะลดลงอย่างมาก อัตราผลตอบแทนที่ต่ำนี้เป็นสัญญาณเตือนที่สำคัญของความเสี่ยงที่อาจสูงขึ้นในอนาคต ดังนั้น หากคุณพบว่าผลตอบแทนขึ้นอยู่กับการเพิ่มขึ้นของราคา มากกว่าการจ่ายดอกเบี้ยเป็นหลัก โปรดระมัดระวัง

เพื่อรับมือกับสถานการณ์นี้ นักลงทุนจำเป็นต้องปรับสมดุลพอร์ตการลงทุนอย่างสม่ำเสมอ หากขาดวิสัยทัศน์ทางการตลาดที่ชัดเจน กลยุทธ์การปรับสมดุลง่ายๆ ก็สามารถใช้ได้ กล่าวคือ เมื่อราคาสินทรัพย์บางประเภทปรับตัวสูงขึ้น นักลงทุนสามารถลดสัดส่วนการลงทุนลงและย้ายกองทุนไปยังสินทรัพย์ประเภทอื่นเพื่อรักษาสมดุลพอร์ตการลงทุนในระยะยาว ยก ตัวอย่างเช่น Bridgewater Associates สามารถสร้างผลตอบแทนการลงทุนที่แข็งแกร่งผ่านกลยุทธ์การปรับสมดุลแบบไดนามิกนี้ การปรับการจัดสรรสินทรัพย์อย่างสม่ำเสมอสามารถช่วยลดความเสี่ยงได้อย่างมีประสิทธิภาพ ในขณะเดียวกันก็รักษาเสถียรภาพของพอร์ตการลงทุน

3. การกระจายความเสี่ยงในระดับภูมิภาคและกับดักเวลา: การละทิ้งตลาดการทำนาย

เจ้าภาพ:

ผมคิดว่าแนวทางการลงทุนที่ดีในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำคือการกระจายการลงทุนในเชิงภูมิศาสตร์ บริดจ์วอเตอร์ทำแบบนี้มาหลายปีแล้ว ผมคิดว่าญี่ปุ่นก็ทำแบบนี้เช่นกันผ่านโครงการ NISA ของพวกเขา เมื่อเร็ว ๆ นี้ จีนได้เสนอโควตา QDII เพิ่มเติมสำหรับนักลงทุนชาวจีน

ชาวจีนบางคนเชื่อว่าตลาดหุ้นสหรัฐฯ แพงเกินไปจนทำสถิติสูงสุด ขณะที่ตลาดหุ้นยุโรปก็ทำสถิติสูงสุดเช่นกัน คุณคิดว่าการกระจายความเสี่ยงทางภูมิศาสตร์มีความสำคัญหรือไม่? ตอนนี้เป็นเวลาที่ดีที่จะกระจายความเสี่ยงหรือไม่?

เรย์ ดาลิโอ:

ผมเชื่อว่าการกระจายความเสี่ยงเป็นช่วงเวลาที่เหมาะสมเสมอ ทั้งนักลงทุนและบุคคลทั่วไปต้องระมัดระวังอย่างยิ่งยวดเมื่อพยายามจับจังหวะตลาด พวกเขาควรตั้งสมมติฐานไว้ก่อนว่าไม่สามารถคาดการณ์การเคลื่อนไหวของตลาดได้อย่างแม่นยำ จากนั้นจึงถามตัวเองว่า หากผมไม่มีมุมมองต่อตลาด พอร์ตการลงทุนของผมจะเป็นอย่างไรบ้าง พอร์ตการลงทุนนี้ควรเป็นการผสมผสานที่สมดุลและกระจายความเสี่ยง เพราะการกระจายความเสี่ยงหมายความว่า หากคุณไม่รู้ว่าสินทรัพย์ใดจะมีประสิทธิภาพอย่างไร การรักษาพอร์ตการลงทุนที่สมดุลเป็นทางเลือกที่ดีที่สุด เพราะนักลงทุนแต่ละคนไม่สามารถจับจังหวะตลาดได้สำเร็จ

อย่าตัดสินใจพอร์ตการลงทุนโดยดูจากว่าตลาดหุ้นสหรัฐฯ อยู่ในระดับสูงหรือไม่ สิ่งสำคัญคือการรักษาสมดุล ผมแนะนำให้นักลงทุนทุกคนพิจารณาลงทุนในหุ้นครึ่งหนึ่งในประเทศ แต่กระจายการลงทุนในพอร์ตการลงทุนที่มีความหลากหลาย และใช้แนวทางการลงทุนแบบ "ทุกสภาวะตลาด" พอร์ตการลงทุนแบบ "ทุกสภาวะตลาด" ประกอบด้วยทองคำ พันธบัตร และการลงทุนที่กระจายอยู่ในตลาดต่างๆ ประมาณ 10 แห่ง แต่ควรรู้วิธีสร้างสมดุล คุณต้องการสมดุลความเสี่ยง ไม่ใช่แค่ดอลลาร์สหรัฐหรือสกุลเงินอื่นๆ

การกระจายความเสี่ยงและการสร้างสมดุลความเสี่ยงเป็นสิ่งสำคัญอย่างยิ่งต่อการเพิ่มผลตอบแทนและลดความเสี่ยง พูดง่ายๆ คือ หากผมนำสินทรัพย์ที่ไม่มีความสัมพันธ์กันมาใช้ สมมติว่าผมมีสินทรัพย์หนึ่งรายการ จากนั้นมีสินทรัพย์รายการที่สองและรายการที่สามที่ไม่มีความสัมพันธ์กัน แต่มีผลตอบแทนที่คาดหวังใกล้เคียงกัน ผมสามารถลดความเสี่ยงได้ประมาณหนึ่งในสาม หากผมสามารถมีสินทรัพย์ที่ไม่มีความสัมพันธ์กัน 10 ถึง 15 รายการ ผมสามารถลดความเสี่ยงได้ 60% ถึง 80% ในขณะที่ยังคงรักษาผลตอบแทนไว้เท่าเดิม ซึ่งหมายความว่าอัตราส่วนผลตอบแทนต่อความเสี่ยงสามารถเพิ่มขึ้นได้ห้าเท่า กล่าวอีกนัยหนึ่ง คุณสามารถได้รับผลตอบแทนที่คาดหวังเท่าเดิมโดยมีความเสี่ยงเพียงหนึ่งในห้า นี่คือเกมการลงทุน

4. ศิลปะแห่งการซื้อ: นอกจากการลงทุนแบบจำนวนคงที่ (จำนวนคงที่) แล้วมีการลงทุนแบบจำนวนคงที่อีกหรือไม่?

เจ้าภาพ:

คุณบอกว่าไม่ได้พยายามจับจังหวะตลาด แล้ววิธีการลงทุนที่ถูกต้องคืออะไรล่ะ? การจัดสรรเงินลงทุนโดยตรงและกระแสเงินสด (DCA) เป็นแนวทางที่ดีหรือเปล่า? หรือมีวิธีอื่นที่มีประสิทธิภาพมากกว่า?

เรย์ ดาลิโอ:

เมื่อลงทุน สิ่งสำคัญคือต้องเข้าใจความเสี่ยงที่คุณกำลังเผชิญ ไม่ใช่แค่จำนวนเงินที่ลงทุน ตัวอย่างเช่น หุ้นมีความผันผวนมากกว่าพันธบัตรประมาณสองเท่า ดังนั้น เพื่อให้ได้พอร์ตการลงทุนที่สมดุล คุณจำเป็นต้องปรับน้ำหนักของสินทรัพย์ต่างๆ ตามความผันผวนของสินทรัพย์นั้นๆ เพื่อปรับสมดุลความเสี่ยงโดยรวม หากคุณสามารถออกแบบสมดุลความเสี่ยงนี้ได้อย่างเหมาะสม คุณก็จะบรรลุเป้าหมายการลงทุนที่ต้องการได้ แม้ว่าฟังดูซับซ้อน แต่การลงทุนอย่างสม่ำเสมอเป็นแนวทางที่ดี เพราะหลีกเลี่ยงความเสี่ยงจากการลงทุนเพียงครั้งเดียว ขณะเดียวกันก็ช่วยให้คุณสะสมสินทรัพย์ได้อย่างต่อเนื่อง อย่างไรก็ตาม กุญแจสำคัญอยู่ที่การเข้าใจวิธีการสร้าง "พอร์ตการลงทุนที่เป็นกลาง" ที่สมดุล ซึ่งเป็นพอร์ตการลงทุนที่ให้ผลตอบแทนที่เชื่อถือได้ในสภาพแวดล้อมทางการตลาดที่หลากหลาย

อีกครั้ง อย่าพยายามคาดการณ์แนวโน้มตลาด เพราะการจับจังหวะตลาดโดยเนื้อแท้แล้วคือเกมที่ผลรวมเป็นศูนย์ การซื้อขายทุกครั้งเกี่ยวข้องกับผู้ซื้อและผู้ขาย และมักจะมีนักลงทุนที่ชาญฉลาดอยู่เสมอ เช่นเดียวกับการเล่นโป๊กเกอร์ คุณต้องถามตัวเองว่า: ฉันกำลังเล่นกับใคร? มีเพียงคนจำนวนน้อยเท่านั้นที่จะประสบความสำเร็จในตลาดได้อย่างแท้จริง Bridgewater Associates ลงทุนหลายร้อยล้านดอลลาร์ หรืออาจถึงพันล้านดอลลาร์ต่อปีในการวิจัยตลาด แต่ถึงกระนั้น เราก็ได้เห็นผลประกอบการที่ต่ำกว่ามาตรฐานอย่างกว้างขวางในช่วงหกปีที่ผ่านมา ดังนั้น หากคุณต้องการผลตอบแทนที่สม่ำเสมอและเป็นบวก ผมขอแนะนำให้ใช้วิธีการลงทุนที่อิงตามความสมดุลของความเสี่ยง แทนที่จะพยายามคาดการณ์ตลาด

ผมได้กล่าวอีกครั้งว่าอย่าพยายามจับจังหวะตลาด เพราะคุณต้องเข้าใจว่าการจับจังหวะตลาดเป็นเกมที่ผลรวมเป็นศูนย์ ผู้ซื้อทุกคนย่อมมีผู้ขาย และผู้ขายที่ฉลาดก็เช่นกัน มันเหมือนกับการไปเล่นโป๊กเกอร์ คุณรู้ไหมว่าคุณกำลังเล่นกับใคร? มีเพียงส่วนน้อยของประชากรเท่านั้นที่ทำได้ดีจริงๆ เราลงทุนหลายร้อยล้านดอลลาร์ หรืออาจจะหลายพันล้านดอลลาร์ทุกปีเพื่อพยายามเล่นเกมนี้ แม้ว่าคุณจะดูประวัติของผู้จัดการการลงทุนในช่วงหกปีที่ผ่านมา ตลาดมักจะให้ผลตอบแทนต่ำกว่ามาตรฐาน ดังนั้น หากคุณต้องการผลตอบแทนที่ดีและรักษาความสม่ำเสมอ ผมขอแนะนำแนวทางที่สมดุลนี้

เจ้าภาพ:

คุณจะแนะนำพอร์ตโฟลิโอแบบออลเวเธอร์เริ่มต้นสำหรับตลาดจีนไหมครับ ผมจำได้ว่าคุณเคยให้เวอร์ชันที่อเมริกาแก่โทนี่ ร็อบบินส์ในปี 2014 อัตราส่วนการลงทุนแบบไหนที่คุณแนะนำสำหรับนักลงทุนชาวจีนครับ

เรย์ ดาลิโอ:

หลักการเดียวกันนี้ใช้ได้กับทุกประเทศ ไม่ใช่แค่ตัวประเทศเอง แต่รวมถึงเครื่องมือการลงทุนที่มีอยู่ด้วย ในตลาดจีน เราสามารถใช้ประโยชน์จากเครื่องมือการลงทุนในประเทศเพื่อลดความเสี่ยงได้เช่นกัน กองทุนที่ผมกล่าวถึงเป็นกองทุนในประเทศที่สามารถบรรลุเป้าหมายนี้ได้ ผมขอเน้นย้ำว่ามีเครื่องมือในตลาดภายในประเทศที่จะช่วยให้บรรลุเป้าหมายนี้ได้

ข้อดีและข้อเสียของสินทรัพย์ประเภทหลักแต่ละประเภท

5. ทองคำ: วิธีดูการจัดสรรสินทรัพย์ที่ "ไม่มีดอกเบี้ย" นี้

เจ้าภาพ:

ทองคำเป็นสินทรัพย์ที่ให้คุณค่าสูงมาก ทองคำมีผลประกอบการที่ดีเยี่ยมตลอดปีที่ผ่านมา และตลอด 20-30 ปี ทองคำก็ยังคงรักษาสถานะไว้ได้เป็นอย่างดี อย่างไรก็ตาม หลายคนเลือกที่จะลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูง เราจะหาเหตุผลหรือโน้มน้าวใจตัวเองให้ลงทุนในสินทรัพย์ที่ไม่ให้ผลตอบแทนสูงอย่างทองคำได้อย่างไร

เรย์ ดาลิโอ:

ทองคำเป็นสินทรัพย์ที่ไม่ก่อให้เกิดผลผลิต เช่นเดียวกับเงินสด หากคุณเก็บเงินไว้เป็นเงินสด ทองคำก็จะไม่ก่อให้เกิดผลผลิตเช่นกัน ทั้งสองอย่างนี้มีความคล้ายคลึงกันมาก ดังนั้น คุณต้องมองทองคำว่าเป็นสกุลเงิน คุณสมบัติสำคัญของทองคำคือเป็นสินทรัพย์ที่กระจายความเสี่ยงได้อย่างมีประสิทธิภาพ เมื่อสกุลเงินมีผลประกอบการไม่ดี ทองคำมักจะให้ผลตอบแทนที่ดี

ผมคิดว่าคนส่วนใหญ่มองพอร์ตการลงทุนและต้นทุนผ่านมุมมองของสกุลเงิน ซึ่งอาจนำไปสู่ความเข้าใจผิด เพราะพวกเขาไม่รู้ว่าสกุลเงินกำลังอ่อนค่าลง พวกเขามองว่าสินทรัพย์อื่นๆ กำลังปรับตัวสูงขึ้น เช่น ทองคำหรือสินทรัพย์อื่นๆ แต่ถ้าคุณมองสิ่งเหล่านี้ในแง่ของเงินดอลลาร์ที่ปรับตามอัตราเงินเฟ้อแล้ว หรือสกุลเงินที่ปรับตามอัตราเงินเฟ้อแล้ว นั่นคือมุมมองที่ถูกต้อง ทองคำเป็นเงินมานานแล้ว และบางทีสกุลเงินดิจิทัลบางสกุลอาจถือเป็นทางเลือกหนึ่ง โดยรวมแล้ว หนี้ก็คือเงิน และมีมากเกินไป

ประเด็นของผมคือ มูลค่าของสกุลเงินลดลงในช่วงเวลานี้ ผมขอเน้นย้ำว่าเมื่อกล่าวถึงทองคำ ผมไม่ได้หมายความว่าคุณควรถือครองทองคำเกินกว่าอัตราส่วนการกระจายการลงทุนที่เหมาะสม ผมหมายถึง การถือครองทองคำโดยทั่วไปที่ 15% ในพอร์ตการลงทุนที่ปรับให้เหมาะสมแล้ว แต่ไม่ว่าจะเป็น 10% หรือ 5% ทองคำก็ให้การกระจายการลงทุนสำหรับพอร์ตการลงทุนที่เหลือ ดังนั้น ทองคำจึงต้องถูกมองว่าเป็นเครื่องมือลดความเสี่ยงจากการลดค่าเงินโดยรวมอย่างมีนัยสำคัญอันเนื่องมาจากหนี้และการพิมพ์เงินที่มากเกินไป ดังนั้น ทองคำจึงควรเป็นส่วนหนึ่งของพอร์ตการลงทุน แต่ อย่ามองแต่ละองค์ประกอบแยกกัน แต่ให้พิจารณาว่าองค์ประกอบเหล่านั้นทำงานร่วมกันอย่างไรเพื่อสร้างพอร์ตการลงทุนที่กระจายความเสี่ยงได้ดี

6. ดอลลาร์สหรัฐและพันธบัตรรัฐบาลสหรัฐ: ทำไมแนวโน้มถึงเป็นขาลง

เจ้าภาพ:

หากเราพิจารณามูลค่าของสกุลเงินต่างๆ เช่น ดอลลาร์สหรัฐ ผมคิดว่าคุณเพิ่งพูดถึงว่าเศรษฐกิจสหรัฐฯ ค่อนข้างแข็งแกร่ง ในขณะที่เศรษฐกิจโลกค่อนข้างอ่อนแอ สถานการณ์เช่นนี้ดูเหมือนจะเอื้อให้ดอลลาร์แข็งค่าขึ้น แต่ในมุมมองของคุณ ดอลลาร์กำลังเผชิญกับภาวะถดถอยเชิงโครงสร้างหรือไม่

เรย์ ดาลิโอ:

ผมอยากจะเน้นย้ำถึงอุปสงค์และอุปทานของหนี้ หนี้ก็คือเงิน และเงินก็คือหนี้ หนี้คือคำมั่นสัญญาที่จะมอบเงินจำนวนหนึ่งให้กับคุณ ดังนั้น หนี้จึงอาจมองได้ว่าเป็นเงินที่ยังไม่ได้เรียกเก็บ เมื่อคุณเก็บเงินไว้ คุณก็กำลังเก็บเงินเหล่านั้นไว้ในหนี้ นี่คือสิ่งที่ผมหมายถึง "หนี้ก็คือเงิน และเงินก็คือหนี้"

เมื่อหนี้สินมีมากเกินไปและเติบโตอย่างรวดเร็วเกินไป ก็จะก่อให้เกิดปัญหาหนี้สิน ในกรณีเช่นนี้ วิธีรับมือกับปัญหาเหล่านี้ย่อมต้องเลือกระหว่างการกู้ยืมเงินแบบแข็ง (Hard Money) ซึ่งส่งผลต่ออุปสงค์และอุปทาน บังคับให้อัตราดอกเบี้ยสูงขึ้น ลดอุปสงค์ และก่อให้เกิดวิกฤตการณ์ตลาด หรือจะบรรเทาปัญหาหนี้สินด้วยการพิมพ์เงินเพิ่ม ในสภาพแวดล้อมทางเศรษฐกิจปัจจุบัน ทางเลือกนี้ถือเป็นประเด็นสำคัญ

7. Bitcoin และทองคำ: มุมมองการลงทุนของ Dalio

เจ้าภาพ:

คุณพูดถึงสกุลเงินดิจิทัลก่อนหน้านี้ ผมจำได้ว่าคุณเคยถือ Bitcoin บ้างในช่วงไม่กี่ปีที่ผ่านมา คุณคิดอย่างไรกับมูลค่าการลงทุนของ Bitcoin? ข้อดีและข้อเสียของ Bitcoin เมื่อเทียบกับทองคำคืออะไร?

เรย์ ดาลิโอ:

ผมถือ Bitcoin ไว้จำนวนเล็กน้อยมาหลายปีแล้ว และยังคงรักษาสัดส่วนนี้ไว้ ผมมองว่า Bitcoin เป็นเครื่องมือกระจายความเสี่ยง เป็นทางเลือกในการกระจายความเสี่ยงเมื่อเทียบกับทองคำ แล้วอะไรคือแหล่งเก็บความมั่งคั่งที่เชื่อถือได้? Bitcoin ได้รับความนิยมอย่างมากอย่างไม่ต้องสงสัย แต่ผมเชื่อว่ามันมีข้อเสียอยู่บ้าง ยกตัวอย่างเช่น ผมไม่เชื่อว่าธนาคารกลางจะถือ Bitcoin

ทองคำเป็นสกุลเงินสำรองที่ใหญ่เป็นอันดับสอง รองจากดอลลาร์สหรัฐ ทองคำเป็นอันดับสอง ยูโรเป็นอันดับสาม เยนเป็นอันดับสี่ และอื่นๆ ธนาคารกลางถือครองทองคำ กล่าวกันว่าทองคำเป็นสินทรัพย์เดียวที่คุณสามารถเป็นเจ้าของได้โดยไม่ก่อให้เกิดภาระผูกพันต่อผู้อื่น นั่นหมายความว่าทองคำคือเงินในตัวมันเอง ไม่ได้ขึ้นอยู่กับคำสัญญาของผู้อื่นที่จะจ่ายเงินให้คุณ ทองคำมีมูลค่าในตัวเองและสามารถถือครองได้โดยปราศจากความเสี่ยงเหล่านี้ สิ่งนี้สำคัญอย่างยิ่งในช่วงที่มีสภาพแวดล้อมทางการเมืองหรือภูมิรัฐศาสตร์ที่ท้าทาย เช่น เมื่อรัสเซียอยู่ภายใต้การคว่ำบาตร หรือเมื่อสินทรัพย์ของญี่ปุ่นถูกอายัดในช่วงสงครามโลกครั้งที่ 2 ดังนั้น ด้วยเหตุผลเหล่านี้ ทองคำจึงน่าสนใจสำหรับผมมากกว่า อย่างไรก็ตาม ถึงกระนั้น ผมก็ยังคงถือ Bitcoin ไว้เป็นทางเลือกหนึ่ง

8. ความจริงเกี่ยวกับ Stablecoins: เหมาะแก่การถือครองหรือไม่?

เจ้าภาพ:

ผมสังเกตเห็นว่าคุณถือ Bitcoin เพราะมันทำหน้าที่เป็นตัวเก็บมูลค่า ปัจจุบันหลายคนสนใจ stablecoin ซึ่งดูเหมือนจะมีฟังก์ชันการทำงานคล้ายๆ กัน คุณคิดอย่างไรกับเรื่องนี้ครับ

เรย์ ดาลิโอ:

Stablecoin ผูกสกุลเงินกับ Stablecoin กล่าวอีกนัยหนึ่งคือ Stablecoin แสดงถึงการอ้างสิทธิ์ในสกุลเงินที่ผูกไว้ แต่โดยทั่วไปแล้วจะไม่เสนอดอกเบี้ย ในมุมมองทางการเงิน Stablecoin น่าสนใจน้อยกว่าการถือครองสินทรัพย์ทางการเงินที่มีดอกเบี้ย อย่างไรก็ตาม Stablecoin มีข้อได้เปรียบที่สำคัญในการทำธุรกรรม โดยเฉพาะอย่างยิ่งในระดับนานาชาติ Stablecoin แทบจะเรียกได้ว่าเป็นเครื่องมือหักบัญชีที่ช่วยเพิ่มประสิทธิภาพการไหลเวียนของเงินทุนข้ามพรมแดน ดังนั้น Stablecoin จึงได้รับความนิยมเป็นพิเศษในหมู่ผู้ที่ไม่กังวลเรื่องอัตราดอกเบี้ยและยินดีที่จะสละดอกเบี้ยเพื่อแลกกับความสะดวกสบายในการทำธุรกรรม

ในประเทศที่มีอัตราเงินเฟ้อสูง ซึ่งอัตราดอกเบี้ยอาจต่ำมาก ผู้คนอาจมีแนวโน้มที่จะเลือกใช้ stablecoin ในการทำธุรกรรมมากขึ้น ยกตัวอย่างเช่น ในประเทศอย่างอาร์เจนตินา ซึ่งสกุลเงินสำรองที่มีดอกเบี้ยไม่สามารถหาได้ stablecoin อาจกลายเป็นทางเลือกหนึ่ง นี่คือวิธีการทำงานของ stablecoin แต่ stablecoin ไม่สามารถทำหน้าที่หลักในการเป็นสกุลเงินที่มีปริมาณจำกัดและมีความสัมพันธ์ที่มั่นคงกับสกุลเงินอื่นๆ ได้ ในทางตรงกันข้าม พันธบัตรที่อ้างอิงอัตราเงินเฟ้อกลับเป็นสินทรัพย์ประเภทที่ดีกว่า

ปัจจุบันจีนยังไม่มีพันธบัตรที่อ้างอิงอัตราเงินเฟ้อ แต่พันธบัตรเหล่านี้ถือเป็นวิธีที่ดีเยี่ยมในการออมเงิน พันธบัตรเหล่านี้ให้ผลตอบแทนตามอัตราเงินเฟ้อ ขณะเดียวกันก็มีอัตราดอกเบี้ยที่แท้จริง พันธบัตรเหล่านี้มีความเสี่ยงต่ำและเป็นตัวเลือกการลงทุนที่เหมาะสม

เจ้าภาพ:

หลังจากฟังการวิเคราะห์ของคุณแล้ว ผมเริ่มสงสัยว่าความต้องการ stablecoin จะสูงมากขนาดไหน พวกมันสามารถแก้ปัญหาหนี้ของสหรัฐฯ ได้จริงหรือ?

เรย์ ดาลิโอ:

คำถามนี้ยังคงต้องใช้เวลาในการพิจารณา ตรรกะพื้นฐานของ Stablecoin คือผู้ซื้อจะซื้อมัน โดยเฉพาะอย่างยิ่งในประเทศตลาดเกิดใหม่ที่มีความไม่แน่นอนทางเศรษฐกิจสูงและผู้ซื้อไม่ได้ให้ความสำคัญกับอัตราดอกเบี้ยมากนัก และพวกเขาจะซื้อ Stablecoin เพื่อวัตถุประสงค์ในการทำธุรกรรม

ตามกฎหมาย ผู้ผลิต Stablecoin จำเป็นต้องค้ำประกันสินทรัพย์ที่ถือครองด้วยพันธบัตรรัฐบาลและตราสารหนี้รัฐบาล ดังนั้น การซื้อ Stablecoin จะนำไปสู่การซื้อตราสารหนี้รัฐบาลสหรัฐฯ แต่คำถามก็คือ เงินเหล่านี้จะมาจากไหน? หากพวกเขาถือครองตราสารหนี้สหรัฐฯ พวกเขาจะโอนไปยัง Stablecoin แล้วความต้องการใหม่คืออะไร? ผมไม่เชื่อว่า Stablecoin จะเป็นคลังเก็บความมั่งคั่งที่ดี

ตรรกะพื้นฐานของความมั่งคั่งของครอบครัว

9. ชั้นเรียนการเงินของครอบครัว Dalio: คุณยืนกรานที่จะมอบเหรียญทองให้กับลูกหลานของคุณแทนที่จะให้ของเล่นหรือไม่?

เจ้าภาพ:

ในการสัมภาษณ์ปี 2019 คุณได้กล่าวถึงความท้าทายสำคัญบางประการที่นักลงทุนรายย่อยต้องเผชิญ คุณพอจะให้คำแนะนำการลงทุนที่เป็นประโยชน์แก่คนทั่วไปได้ไหมครับ ผมยังได้ยินมาว่าคุณได้ให้ความรู้แก่ลูกหลานของคุณเกี่ยวกับการลงทุนและการจัดการการเงินส่วนตัวด้วย

เรย์ ดาลิโอ:

ฉันคิดว่า ทุกคนต้องตระหนักถึงความสำคัญของการออม ฉันคำนวณด้วยตัวเองว่าฉันจะใช้ชีวิตต่อไปได้อีกกี่เดือนโดยไม่มีรายได้ใหม่ จากนั้นฉันคูณจำนวนนั้นสองเท่าเพื่อเผื่อไว้สำหรับเหตุการณ์ไม่คาดฝัน เช่น ภาวะเศรษฐกิจตกต่ำครั้งใหญ่

การออมเงินสร้างรากฐานและความรู้สึกมั่นคง ซึ่งความรู้สึกมั่นคงนั้นมอบอิสรภาพให้กับคุณ ซึ่งสำคัญอย่างยิ่ง สิ่งที่ฉันทำเพื่อลูกๆ (ซึ่งตอนนี้เป็นผู้ใหญ่แล้ว) และหลานๆ ของฉันคือการมอบเหรียญทองให้พวกเขาในวันเกิดและวันคริสต์มาส ฉันบอกพวกเขาว่าคุณไม่สามารถขายเหรียญได้ คุณสามารถส่งต่อเหรียญนี้ให้กับคนรุ่นต่อไปได้ในวันที่ระบบการเงินล่มสลายเท่านั้น ด้วยวิธีนี้ พวกเขาจะได้เห็นคุณค่าของเหรียญที่สืบทอดต่อกันมาจากรุ่นสู่รุ่น ฉันคิดว่าสิ่งนี้มีความหมายมากกว่าการให้ของเล่นเพียงอย่างเดียว แน่นอนว่าฉันยังคงให้ของเล่นเป็นครั้งคราว แต่ไม่มากเกินไป เพราะของเล่นมักจะหมดความน่าดึงดูดใจไปอย่างรวดเร็ว ในทางกลับกัน เหรียญทองช่วยให้พวกเขาเข้าใจกระบวนการออมเงินและการสร้างความมั่งคั่ง

ประเด็นสำคัญของผมคือ การสร้างหลักประกันทางการเงินขั้นพื้นฐานให้กับบุคคลและครอบครัวเป็นสิ่ง สำคัญยิ่งยวด เพื่อให้บรรลุเป้าหมายนี้ การเรียนรู้เกี่ยวกับการลงทุนและการจัดสรรสินทรัพย์อย่างมีการกระจายความเสี่ยงจึงเป็นสิ่งสำคัญ เมื่อสร้างมาตรฐานการครองชีพขั้นพื้นฐานได้แล้ว จึงจะสามารถพิจารณารับความเสี่ยงเพิ่มขึ้นและพยายามสร้างผลตอบแทนที่สูงขึ้นได้ สำหรับผม การลงทุนที่มีความเสี่ยงสูงนี้เปรียบเสมือนเกมมากกว่า และผมสนุกกับกระบวนการนี้มาก เพราะมันทั้งท้าทายและน่าตื่นเต้น

เมื่อออมเงิน สิ่งสำคัญคือต้องพิจารณาผลกระทบของเงินเฟ้อที่มีต่อเงินของคุณ พูดง่ายๆ คือ คุณกำลังออมเงินไม่ใช่แค่ตัวเงินเท่านั้น แต่ยังรวมถึงกำลังซื้อด้วย ตัวอย่างเช่น หากอัตราดอกเบี้ยอยู่ที่ 4% และเงินเฟ้ออยู่ที่ 3% ผลตอบแทนจริงของคุณก็จะอยู่ที่เพียง 1% เท่านั้น นี่คือคำแนะนำของฉันสำหรับคนทั่วไป ซึ่งเป็นหลักการที่ฉันและครอบครัวปฏิบัติตามอย่างสม่ำเสมอ เมื่อคุณเข้าใจพื้นฐานเหล่านี้แล้ว คุณจึงจะสามารถสำรวจโอกาสการลงทุนที่มีความเสี่ยงสูงได้

เจ้าภาพ:

นี่เป็นสาเหตุที่ในปัจจุบันหลายคนเลือกที่จะสร้างพอร์ตการลงทุนที่แตกต่างกัน เช่น พอร์ตการลงทุนที่ปลอดภัย และพอร์ตการลงทุนในตลาดที่มีความเสี่ยง

เรย์ ดาลิโอ:

อย่างไรก็ตาม ผมขอเตือนทุกท่านว่าตลาดการลงทุนก็เปรียบเสมือนเกมโป๊กเกอร์ คุณต้องเผชิญหน้ากับคู่ต่อสู้ที่ชาญฉลาดมากมาย ซึ่งอาจลงทุนไปหลายร้อยล้าน หรือแม้กระทั่งหลายพันล้านดอลลาร์ ดังนั้น การเริ่มต้นลงทุนด้วยเงินลงทุนเพียงเล็กน้อยและสั่งสมประสบการณ์ผ่านการฝึกฝนจึงเป็นวิธีที่ดีที่สุดสำหรับมือใหม่ วิธีนี้จะช่วยให้คุณสังเกตผลงานของนักลงทุนมืออาชีพ และทบทวนกลยุทธ์และผลลัพธ์ของพวกเขาตลอดหลายปีที่ผ่านมา แทนที่จะเชื่อมั่นอย่างงมงาย การเข้าใจสิ่งนี้และการดำรงตนอย่างถ่อมตนคือกุญแจสู่ความสำเร็จในการลงทุน

10. ความสำคัญของการปรับสมดุลใหม่: การเอาชนะการลงทุนที่ใช้ความรู้สึก

เจ้าภาพ:

ครั้งที่แล้วคุณให้คำแนะนำที่น่าสนใจมากกับฉัน นั่นคือ ให้ทำตรงกันข้ามกับสัญชาตญาณ ฉันคิดว่าคนส่วนใหญ่คงทำได้ยาก แล้วคุณควรปรับพอร์ตการลงทุนของคุณอย่างไรดี?

ผมสังเกตว่ากองทุน Pure Alpha มีผลงานที่ดีในช่วงครึ่งแรกของปีนี้ และยังทำผลงานได้ดีกว่าอุตสาหกรรมกองทุนเฮดจ์ฟันด์ทั่วโลกในปีที่แล้ว อย่างไรก็ตาม กองทุนดังกล่าวยังให้ผลตอบแทนเป็นเงินสดแก่ลูกค้าอีกด้วย นอกจากนี้ กองทุน OS ของจีนก็ใช้แนวทางที่คล้ายคลึงกันในช่วงต้นปีนี้ หลังจากทำผลตอบแทนในรอบหกเดือนได้มากกว่า 15%

คุณช่วยแชร์ประสบการณ์หรือบทเรียนที่ได้เรียนรู้เกี่ยวกับการปรับสมดุลใหม่หน่อยได้ไหมครับ/คะ? คุณคิดยังไงกับเรื่องนี้?

เรย์ ดาลิโอ:

หัวใจสำคัญของการปรับสมดุลคือการกำหนดเป้าหมายการจัดสรรสินทรัพย์เชิงกลยุทธ์เพื่อให้ได้พอร์ตการลงทุนที่สมดุล เมื่อตลาดบางแห่งมีผลประกอบการที่ดีและราคาสินทรัพย์ปรับตัวสูงขึ้น ในขณะที่ตลาดอื่นๆ มีผลประกอบการต่ำกว่าเป้าหมาย การปรับสมดุลสามารถช่วยให้คุณปรับพอร์ตการลงทุนให้สอดคล้องกับเป้าหมายที่ตั้งไว้ วิธีนี้ช่วยให้คุณทำกำไรจากการขายเมื่อราคาสูงสุดและซื้อเมื่อราคาต่ำสุด เพื่อรักษาวินัยในการลงทุน ดังนั้น การปรับสมดุลจึงเป็นสิ่งสำคัญในการลงทุน

เจ้าภาพ:

ฟังดูเหมือนว่ามันต้องใช้ความมีวินัยและการควบคุมจิตใจเป็นอย่างมาก

เรย์ ดาลิโอ:

นี่คือธรรมชาติของเกม และเช่นเดียวกับสิ่งต่างๆ มากมายในชีวิต มันต้องการการควบคุมตนเอง เป็นเวลาหลายทศวรรษที่ฉันได้บันทึกกฎการตัดสินใจและจัดวางมันให้เป็นชุด "หลักการ" จากนั้นฉันก็แปลงหลักการเหล่านี้ให้เป็นโปรแกรมคอมพิวเตอร์ที่ดำเนินการตามแผนการลงทุนของฉันอย่างเป็นระบบ วิธีนี้ช่วยให้ฉันหลีกเลี่ยงการแทรกแซงทางอารมณ์ เพราะฉันรู้ผลลัพธ์ที่คาดหวังจากแผนของฉัน

คุณต้องมีแผนการเล่น หากคุณจะทำเช่นนี้ แผนการเล่นของคุณควรได้รับการทดสอบย้อนหลัง เพื่อให้คุณเข้าใจประสิทธิภาพของมัน จากนั้นคุณจะสามารถหลีกเลี่ยงการตัดสินใจที่ต้องใช้อารมณ์ซึ่งนำไปสู่การตัดสินใจที่ผิดพลาดได้