การทุ่มเงิน ≠ การเติบโต แผนจูงใจเชิงนิเวศ 85 ล้านของ Arbitrum มีประโยชน์อย่างไร?

ผู้เขียนต้นฉบับ: เคอร์มาน โคห์ลี

การรวบรวมต้นฉบับ: Deep Chao TechFlow

ลองนึกภาพหากคุณเป็นธุรกิจและเปิดตัวโปรโมชันที่สัญญาว่าจะได้รับมูลค่า 3 ดอลลาร์สำหรับทุกๆ 1 ดอลลาร์ที่ใช้ไป และใครๆ ก็สามารถรับข้อเสนอนี้ได้โดยไม่มีข้อผูกมัดใดๆ ไม่ว่าจะเป็นคุณยายของคุณ คนจรจัดข้างถนน ผู้บริหารที่ได้รับค่าตอบแทนดี หรือแค่คนชนชั้นกลางโดยเฉลี่ย ทุกคนก็มีคุณสมบัติสำหรับข้อเสนอนี้

คุณคิดว่าจะเกิดอะไรขึ้น? ผู้ที่ต้องการเงินมากที่สุดและมักจะเป็นคนที่ไม่น่าเป็นลูกค้าซ้ำ จะรุมเข้ามาและทำให้เงินทุนหรือสินค้าคงคลังของคุณหมดลงอย่างรวดเร็วจนกว่าคุณจะไม่สามารถรักษาข้อเสนอได้อีกต่อไป

ข่าวดีก็คือว่านี่ไม่ใช่กรณีในโลกแห่งความเป็นจริง และตลาดเสรีจะกำจัดธุรกิจดังกล่าวอย่างรวดเร็ว

ข่าวร้ายก็คือว่านี่เป็นเรื่องจริงสำหรับอุตสาหกรรม crypto ซึ่งตลาดเสรียังคงผลักดันการไหลเข้าอย่างต่อเนื่อง

การแนะนำ

สถานการณ์ข้างต้นคือสิ่งที่ Arbitrum ทำ โดยเกี่ยวข้องกับการระดมทุน 85 ล้านดอลลาร์ และส่งผลให้เกิดการสูญเสีย 60 ล้านดอลลาร์ในท้ายที่สุด เรามาเจาะลึกว่าโปรแกรมนี้คืออะไร สร้างอย่างไร และเราสามารถเรียนรู้อะไรจากโปรแกรมนี้ได้บ้าง

Arbitrum DAO ได้วางโครงสร้างโครงการนี้ในลักษณะที่อุตสาหกรรมเฉพาะและแอปพลิเคชันที่เกี่ยวข้องสามารถรับโทเค็น ARB เพื่อจูงใจผู้ใช้ให้ใช้งานบนแพลตฟอร์มของตน เป้าหมายสูงสุดคือการได้รับค่าธรรมเนียมเพิ่มเติมจากเครือข่าย Arbitrum และได้รับประโยชน์จากโปรโตคอลที่เกิดขึ้นโดยจูงใจให้ใช้แพลตฟอร์มเหล่านี้ ปรากฎว่าฝ่ายหนึ่งชนะที่นี่ แต่อีกฝ่ายไม่ชนะ (ฉันแน่ใจว่าคุณรู้แล้วว่าใครคือผู้แพ้ที่นี่)

คุณภาพของการวิเคราะห์นี้ค่อนข้างสูงและมีความซับซ้อนในการวัดผล ขอชื่นชมทีมงาน Blockwork ที่ได้อธิบายอย่างชัดเจนว่าทำไม อะไร และแนวทางของพวกเขา

คุณสามารถดูผลลัพธ์ ได้ที่นี่

วิธี

จากมุมมองระดับบนสุด คุณสามารถแบ่งกิจกรรมนี้ออกเป็นสององค์ประกอบหลัก:

1. สร้างข้อมูลพื้นฐานเพื่อทำความเข้าใจว่าเปอร์เซ็นต์ของสิ่งจูงใจที่สามารถนำมาประกอบกับการใช้จ่ายเมื่อเปรียบเทียบกับข้อมูลพื้นฐาน พวกเขาเรียกมันว่าแนวทาง "การควบคุมแบบสังเคราะห์" ซึ่งใช้คณิตศาสตร์ที่ซับซ้อนบางอย่าง นี่ไม่สำคัญเกินไป เพราะไม่ว่าเลขสุดท้ายจะเป็นเช่นไร เราจะต้องปรับมันให้ต่ำลง เพราะไม่ใช่ว่าผลลัพธ์ทั้งหมดจะถือว่ามาจากความพยายามเพียงครั้งเดียวนี้ คุณสามารถเรียนรู้เพิ่มเติมได้ในโพสต์ฟอรัมดั้งเดิม

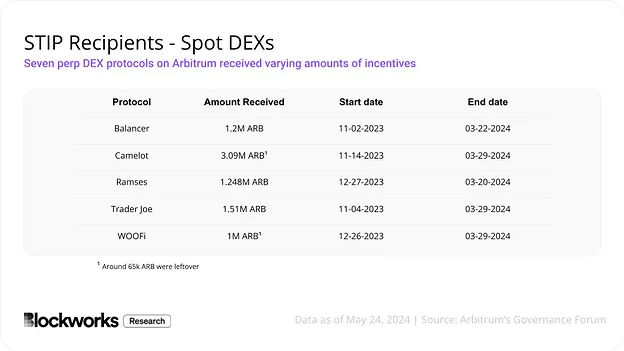

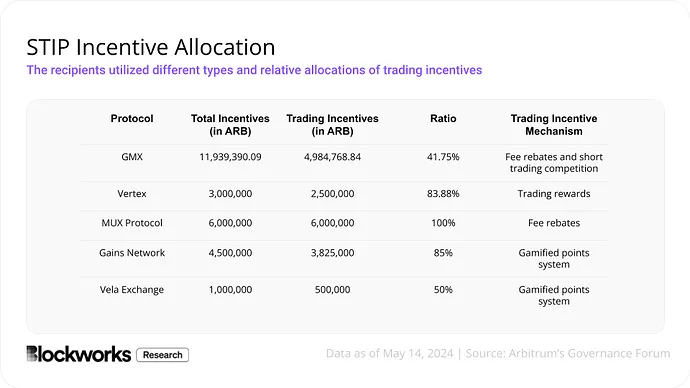

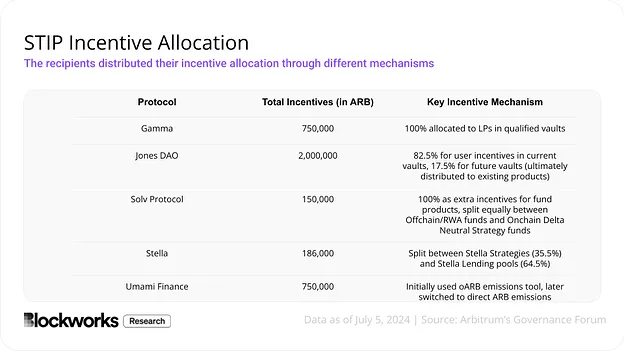

2. จูงใจผู้ใช้แอปพลิเคชันในสาขาต่างๆ บน Arbitrum โดยมอบโทเค็น ARB เพื่อปรับปรุงตัวบ่งชี้ของพวกเขา มีการเลือกสามด้าน (สัญญาถาวร การแลกเปลี่ยนแบบกระจายอำนาจ ผู้รวบรวมสภาพคล่อง) แต่ละใบสมัครจะได้รับการแจ้งวิธีที่ดีที่สุดในการใช้สิ่งจูงใจเหล่านี้

ฉันพบข้อความที่ตัดตอนมาที่น่าสนใจและคิดว่าจะแบ่งปันที่นี่เพื่อให้คุณตัดสินใจเอง:

"โปรโตคอลจำนวนมากพลาดรายงานรายปักษ์หลายฉบับหรือไม่ได้ออกรายงานเลย ประมาณ 35% ของผู้รับ STIP ไม่ได้ออกรายงานขั้นสุดท้าย"

“โปรโตคอลไม่ค่อยระบุอย่างเคร่งครัดว่าทำไมพวกเขาจึงควรได้รับการจัดสรรสิ่งจูงใจจำนวนหนึ่งเมื่อสมัคร STIP แต่การจัดสรรขั้นสุดท้ายมักเป็นผลมาจากการสื่อสารกลับไปกลับมาระหว่างโปรโตคอลและชุมชน ซึ่งมักจะส่งผลให้เกิดการจัดสรรที่มีลักษณะ บางอย่างเช่น 'เรารู้สึกว่าคำขอนี้ใหญ่เกินไป/เล็กเกินไป'

อย่างไรก็ตาม ต่อไป ฉันได้แนบภาพหน้าจอของหมวดหมู่ต่างๆ ที่แสดงจำนวนเงินการจ่ายเงินและกลไก (สำหรับการแลกเปลี่ยนแบบกระจายอำนาจนั้น ไม่มีภาพหน้าจอของวิธีการ แต่โดยพื้นฐานแล้ว พวกเขาเพียงแค่กระตุ้นสภาพคล่อง) สิ่งสำคัญที่ต้องจำไว้คือ 1 ARB มีค่าประมาณ 1 USD ใช่แล้ว มีการแจกจ่ายเงินหลายล้านดอลลาร์ที่นี่

ผลลัพธ์

ฉันแบ่งผลลัพธ์ออกเป็นสองส่วนเนื่องจากการทดลองนี้ออกแบบมาเพื่อให้เข้าใจสองด้าน:

1. ผลกระทบของสิ่งจูงใจเหล่านี้ต่อการสมัคร

2. ผลกระทบของสิ่งจูงใจเหล่านี้ต่อรายได้ของเครื่องคัดแยก

เราจะเริ่มกันที่ประเด็นแรก ซึ่งจะทำให้เรื่องราวสนุกสนานยิ่งขึ้นเล็กน้อย หากเราเริ่มต้นจากหลักการพื้นฐาน คุณคิดว่าจะเกิดอะไรขึ้นถ้ามีคนให้เงินคุณฟรีๆ เพื่อโปรโมทธุรกิจของคุณ? โดยปกติแล้ว ธุรกิจจะดีขึ้น—อย่างน้อยก็ระยะหนึ่ง นั่นคือภาพรวมที่เราเห็นในการทดลองนี้

เมื่อดูที่ Spot DEX ก่อน ผลลัพธ์จะดูค่อนข้างดีเมื่อดูเผินๆ:

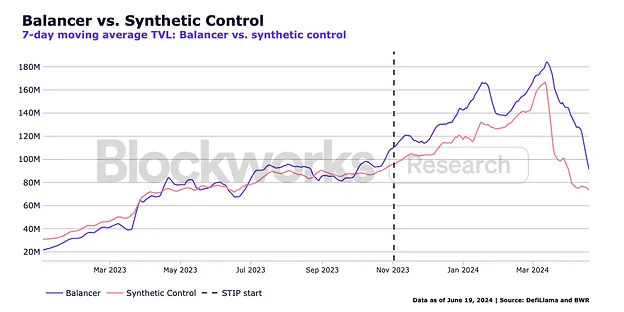

โดยพื้นฐานแล้ว เราจะเห็นว่า TVL (Total Value Locked) มีตั้งแต่ 2 ถึง 24 ดอลลาร์ต่อการใช้จ่าย 1 ดอลลาร์ ซึ่งฟังดูดี อย่างไรก็ตาม เราต้องถามคำถามที่แท้จริงว่าเงินจำนวนนี้คงเหลืออยู่เท่าไร? นี่คือจุดที่มันจะยุ่งยากเล็กน้อย โดยพื้นฐานแล้ว TVL ของ Balancer จะลดลงหลังจากรางวัลสิ้นสุดลง ซึ่งเห็นได้ชัดเจนในแผนภูมินี้:

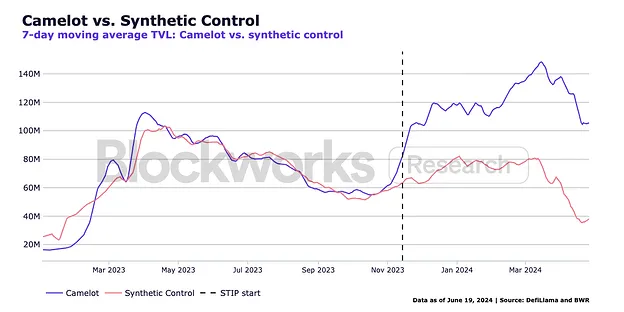

อย่างไรก็ตาม Camelot สามารถรักษาส่วนนี้ของ TVL ไว้ได้สำเร็จ! ฉันไม่แน่ใจว่าเหตุใดจึงมีความแตกต่างในการเก็บรักษาระหว่างโปรโตคอลทั้งสอง แต่ถ้าฉันต้องเดา ฉันจะบอกว่าอาจมีบางอย่างเกี่ยวข้องกับวิธีที่พวกเขารันโปรแกรมสิ่งจูงใจและประเภทผู้ใช้ที่พวกเขาดึงดูด นี่คือสิ่งที่ฉันแท็กไว้และจะวิเคราะห์ในบทความต่อๆ ไป

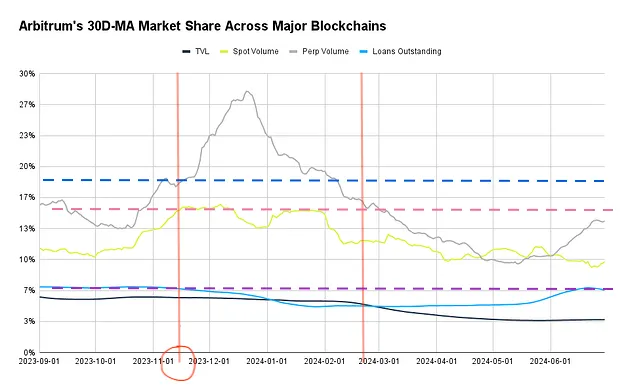

ตอนนี้คุณเข้าใจรายละเอียดเล็กๆ น้อยๆ แล้ว มาขยายและทำความเข้าใจประสิทธิภาพของแอปพลิเคชันคู่นี้และหมวดหมู่ระดับบนสุดที่สำคัญสามหมวดหมู่ (ปริมาณสปอต ปริมาณสัญญาแบบไม่จำกัดระยะเวลา และสินเชื่อ) ฉันแสดงแผนภาพหลักให้คุณดู เพื่อช่วยในการทำความเข้าใจ ฉันจึงได้จดบันทึกไว้ข้างต้นแล้ว โปรดมากับฉันด้วยและลองดู

ฉันวาดเส้นแนวตั้งสีแดงสองเส้นเพื่อทำเครื่องหมายจุดเริ่มต้นและจุดสิ้นสุดของโปรแกรม ซึ่งจะช่วยให้เราเข้าใจกรอบเวลาที่เกี่ยวข้อง

จากนั้น ฉันวาดเส้นแนวนอนหลายเส้นเพื่อทำความเข้าใจเมตริกต่างๆ และเห็นภาพผลกระทบของโปรแกรมที่มีต่อเมตริกเหล่านั้นตลอดอายุการใช้งาน

เส้นสีน้ำเงินเส้นแรกแสดง TVL เพิ่มขึ้นอย่างมาก (ไม่ต้องสงสัยเลย) แต่จากนั้นก็เกือบจะกลับไปอยู่ที่เดิมเมื่อเริ่มต้นโปรแกรม แสดงว่าแทบไม่มีความหนืดเลย!

บรรทัดที่สองคือปริมาณการซื้อขายแบบทันที ฉันอยากจะหยุดที่นี่และพูดถึงว่าปริมาณสปอตนั้นแตกต่างจาก TVL (ฝั่งอุปทาน) ตรงที่แสดงถึงอุปสงค์ ดังที่เราเห็น ความต้องการคงที่ในระดับที่ดีที่สุด แต่จริงๆ แล้วลดลงเมื่อสิ้นสุดโปรแกรม!

บรรทัดที่สามคือสินเชื่อคงค้าง ซึ่งเป็นตัวขับเคลื่อนอุปสงค์ด้วย แต่ไม่มีการเปลี่ยนแปลง แม้ว่าจะไม่มีการจูงใจโปรโตคอลการให้กู้ยืม แต่ฉันคิดว่านี่เป็นตัวบ่งชี้อุปสงค์ที่แข็งแกร่งอีกตัวหนึ่ง อันที่จริงมันล่มตลอดรายการ!

แล้วเราจะสรุปอะไรได้จากทั้งหมดข้างต้น? โดยพื้นฐานแล้ว Arbitrum ใช้เงิน 85 ล้านดอลลาร์ในธุรกิจอื่น ๆ เหล่านี้เพื่อเพิ่มการวัดด้านอุปทาน (ซึ่งเห็นได้ชัดว่าได้ผล) แต่ความพยายามเหล่านั้นกลับไร้ประโยชน์หากไม่มีความต้องการที่สอดคล้องกันในการดูดซับ TVL เหล่านั้นและสภาพคล่องที่เข้มงวดมากขึ้นก็ไร้ประโยชน์ โดยพื้นฐานแล้ว คุณสามารถโต้แย้งได้ว่าเงินกำลังสูญเปล่าและมอบให้กับเกษตรกรที่ไล่ตามผลกำไรระยะสั้น อย่างน้อยบางโปรโตคอลก็มี TVL ที่สูงกว่าและราคาโทเค็นที่สูงกว่า ทำให้บางคนร่ำรวยขึ้นในกระบวนการนี้

เมื่อพูดถึงการวัดด้านอุปสงค์ แน่นอนว่ากิจกรรมเหล่านี้ดีต่อห่วงโซ่และนำไปสู่การเพิ่มรายได้จากธุรกรรมทั้งหมดนี้ใช่ไหม

อันที่จริงนี่ไม่ใช่กรณี

ความจริงไม่ได้เป็นเช่นนี้

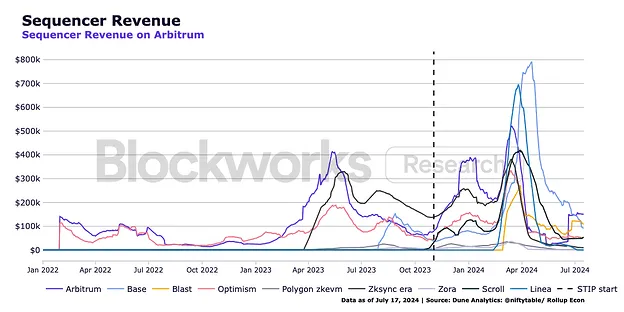

นี่คือแผนภูมิรายได้ของ Sequencer ตั้งแต่เดือนมกราคม 2022 ถึงกรกฎาคม 2024 การแกว่งครั้งใหญ่ในช่วงเดือนเมษายนคือช่วงที่สกุลเงินดิจิทัลเริ่มเพิ่มขึ้นอย่างมีนัยสำคัญ และการควบคุมแบบสังเคราะห์ช่วยให้เราปรับตัวสำหรับสิ่งนี้

โดยผิวเผิน เราสามารถเห็นรายได้เพิ่มขึ้น โดยแตะระดับสูงสุดที่ 400,000 ดอลลาร์ต่อวันในบางเดือน ต่อไปนี้เป็นแผนภูมิที่ชัดเจนยิ่งขึ้นซึ่งแสดงผลกระทบต่อ Arbitrum โดยเฉพาะ โดยคำนึงถึงการควบคุมองค์ประกอบด้วย:

แล้วพื้นที่ใต้เส้นโค้งเป็นเท่าไหร่? 15.2 ล้านเหรียญสหรัฐ หากถอดส่วนควบคุมแบบสังเคราะห์ออก รายได้รวมของซีเควนเซอร์จะอยู่ที่ 35.1 ล้านดอลลาร์ เมื่อพิจารณาถึงการใช้เงินไปแล้ว 85 ล้านดอลลาร์ เรายังไปไม่ถึงจุดที่เราคาดหวังไว้!

สรุปการเรียนรู้

เพื่อสรุปทั้งหมดข้างต้น:

Arbitrum ตัดสินใจทุ่มเงิน 85 ล้านดอลลาร์เพื่อสร้างแรงจูงใจให้กับกิจกรรมเครือข่ายเพื่อเพิ่มส่วนแบ่งการตลาดและรายได้

พวกเขาทำเช่นนี้โดยการมอบโทเค็นฟรีให้กับแอปพลิเคชันและโปรโตคอล ซึ่งแจกจ่ายให้กับผู้ใช้ปลายทาง

หลังจากการวิเคราะห์ พบว่าโทเค็นฟรีเหล่านี้ส่วนใหญ่ให้แรงผลักดันแก่ฝั่งอุปทาน ในขณะที่ฝั่งอุปสงค์มีการเปลี่ยนแปลงเล็กน้อย

การวิเคราะห์เชิงลึกพบว่ากิจกรรมทั้งหมดนี้ส่งผลให้รายได้น้อยกว่ารายจ่ายสำหรับเครื่องซีเควนเซอร์ถึง 60 ล้านดอลลาร์

สิ่งที่ฉันได้รับจากสิ่งนี้ก็คือ สิ่งจูงใจด้านอุปทานนั้นเทียบเท่ากับการเผาเงินสด และไม่ควรมองข้าม เว้นแต่ว่าคุณกำลังเผชิญกับปัญหาด้านอุปทาน (และบ่อยครั้งที่ปัญหาที่แท้จริงคืออุปสงค์)

ประเด็นที่สองคือหลักฐานที่ฉันกล่าวถึงในตอนต้นของบทความ: หากคุณสุ่มแจกจ่ายเงินให้กับคนแปลกหน้าโดยไม่ระบุตัวตนและภูมิหลังของพวกเขา ผลลัพธ์ที่คุณจะได้รับจะแย่มาก โปรโตคอลที่ให้เงินทุนแก่ผู้ใช้อย่างต่อเนื่องโดยไม่เข้าใจว่าพวกเขาเป็นใครและวัตถุประสงค์ของพวกเขาจะจบลงในสถานการณ์ที่อธิบายไว้ในตอนต้นของบทความนี้ในที่สุด

ลองจินตนาการดูว่าโปรแกรมจูงใจนี้สามารถระบุผู้รับโทเค็นเหล่านี้ผ่านข้อมูลประจำตัวที่ไม่ได้รับอนุญาตของกระเป๋าเงินและกำหนดเกณฑ์ต่อไปนี้:

ผู้ใช้รายนี้ใช้ DEX จริง ๆ หรือเป็นกระเป๋าเงินใหม่ทั้งหมด?

มูลค่าสุทธิของกระเป๋าเงินนี้คืออะไร และกระเป๋าเงินเหล่านั้นอาจมีมูลค่าหรือไม่?

กระเป๋าเงินใบนี้มีค่าใช้จ่ายเท่าไร? พวกเขายึดติดกับแพลตฟอร์มที่พวกเขาใช้หรือไม่?

ที่อยู่นี้ถูกใช้โดยทุกโครงการที่กำลังจะเปิดตัวโทเค็นหรือไม่ พวกเขาอาจจะเป็นเครื่องดึงผม

คุณคิดว่าผลลัพธ์สุดท้ายจะเป็นอย่างไร?