Lấy Pendle làm ví dụ, phân tích logic cơ bản của lộ trình hoán đổi lãi suất/lãi suất cố định DeFi

Giá tiền tệ/TVL đều đạt mức tăng 500% và dấu vết "làm sai lệch" lãi suất cố định đã xuất hiện từ Pendle, một dự án cổ thụ nở rộ.

Tỷ giá cố định? Không, nó thực sự là một sòng bạc đánh giá! Trong ngành này, “cờ bạc” luôn hấp dẫn nhất.

Bài viết này sử dụng các ví dụ tính toán thực tế để giúp bạn hiểu sâu hơn về cơ chế của Pendle và cách những người đam mê tài sản sinh lãi như LSD / GLP có thể sử dụng nó để kiếm lợi nhuận tốt hơn và mong đợi giao dịch hoán đổi lãi suất, một kênh phái sinh quan trọng .

Tóm lại, Pendle là một nền tảng hoán đổi lãi suất

Tách rời tiền gốc (PT) và tiền lãi (YT) của một tài sản sinh lãi (SY) trong một khoảng thời gian nhất định

PT / YT được định giá bằng AMM tích hợp, các tham số thuật toán xác định đường cong thanh khoản của AMM và việc định giá cuối cùng được thực hiện bởi thị trường tự do

Điều đó có nghĩa là, việc chuyển đổi SY thành PT có thể khóa lãi suất trong một khoảng thời gian nhất định, trong khi YT là một công cụ đánh bạc để tăng đòn bẩy để đặt cược vào sự gia tăng của lãi suất.

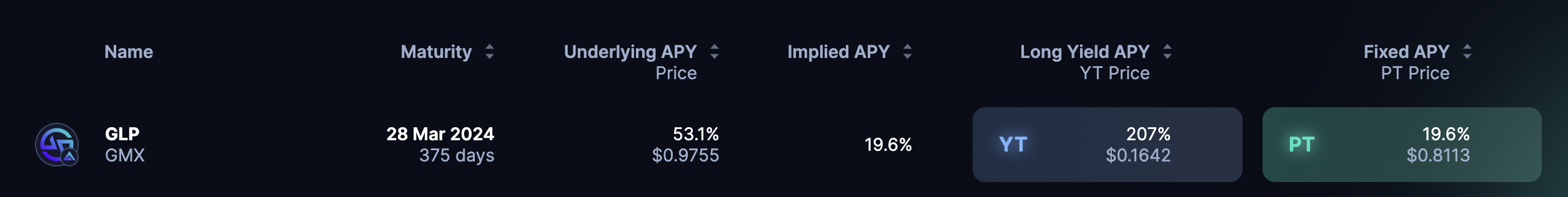

Lấy GLP làm ví dụ, hiện tại

GLP = $ 0.9755

YT = $ 0.1642

PT = $ 0.8113

Thời gian hết hạn = 375 ngày

Điều đó có nghĩa là, thu nhập của GLP 375 ngày thuộc về YT và PT có thể nhận được GLP 1:1 sau 375 ngày

Giả sử bạn đã mua 0,9755 USD/0,8113 USD = 1,202 PT cho 1 GLP.

Sau 375 ngày, bạn sẽ có 1,202 GLP

Chuyển đổi thành thu nhập hàng năm APY = 1,202 ^ ( 365/375)-1 = 19,6%

Điều đó có nghĩa là, bất kể GLP thực sự nhận được bao nhiêu phí giao dịch trong năm tới hoặc lâu hơn, bạn có thể nhận được 19,6% APY

Đây là hàm tỷ lệ cố định tương ứng với PT

Giả sử bạn đã chi 1 GLP để mua $0,9755/$0,1642 = 5,941 YT

Thu nhập của bạn sau 375 ngày là bao nhiêu? Tất cả phụ thuộc vào hiệu suất thu nhập thực tế của GLP!

Cái gọi là APY ngụ ý (Implied APY) = 19,6% có nghĩa là APY thực tế trong 375 ngày tới của GLP = 19,6%

Mức tăng cho 1 YT là 1,196 ^( 375/365) -1 = 0,202 GLP

Vì vậy, 5,941 YT đã mua cho 1 GLP kết thúc bằng 5,941* 0,202 = 1,200 GLP

Quy đổi sang APY thì là 1.2^365/375-1 = 19.6% (thực tế bên trái là 19.4%, có sai số một chút)

Giả sử GLP APY thực tế có thể duy trì mức 53,1% hiện tại trong 375 ngày tới

Sau đó, hãy dành 1 GLP để mua YT ngay bây giờ và sau 375 ngày, bạn sẽ nhận được

5.941* ( 1.531 ^( 375/365) -1) = 3.261 GLP

Quy đổi sang APY là 3,261^365/375-1 = 207%

Vâng, trong trường hợp này, mua YT sẽ kiếm được rất nhiều tiền

Điều gì sẽ xảy ra nếu APY thực tế của GLP chỉ là 10%

5.941*( 1.1 ^( 375/365) -1) = 0.611 GLP

Có, bạn sẽ mất 0,4 GLP khi mua YT

Tóm lại là:

Lãi suất thực tế SY = lãi suất ngụ ý, thu nhập YT là lãi suất ngụ ý

SY lãi suất thực tế > lãi suất ngụ ý, YT tương đương với đòn bẩy nhiều lần để kiếm lãi suất vượt trội

SY lãi suất thực tế < lãi suất ngụ ý, YT tương đương với đòn bẩy nhiều lần để mất chênh lệch lãi suất, thậm chí có thể mất tiền gốc

Vậy YT/PT được định giá và giao dịch như thế nào?

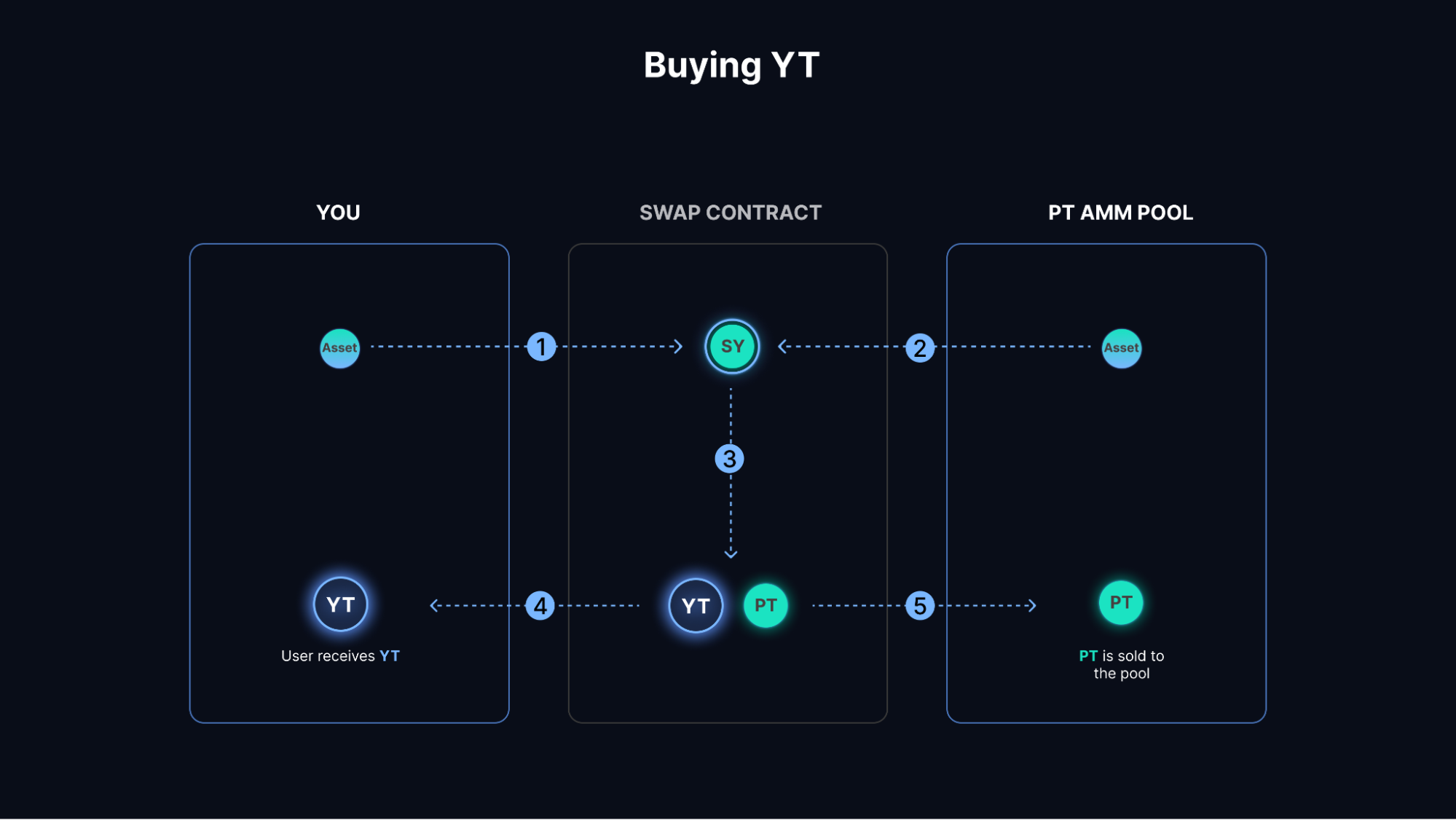

Pendle có PT/SY AMM tích hợp, cho phép những người tham gia bên ngoài cung cấp thanh khoản và người dùng có thể giao dịch PT thông qua giao dịch AMM này. Và giao dịch YT phức tạp hơn:

Người dùng thực hiện giao dịch để mua X YT với giá 1 SY

Hợp đồng Pendle là rút (X-1) SY khỏi AMM

Pendle hợp nhất hai SY và tách X SY = X PT + X YT

X YT được gửi đến người dùng và X PT được trả lại cho AMM. Vì X PT = (X-1) SY = X SY- X YT nên tổng tài sản của nhóm sẽ không thay đổi

Quá trình người dùng bán YT bị đảo ngược, xem hình bên dưới

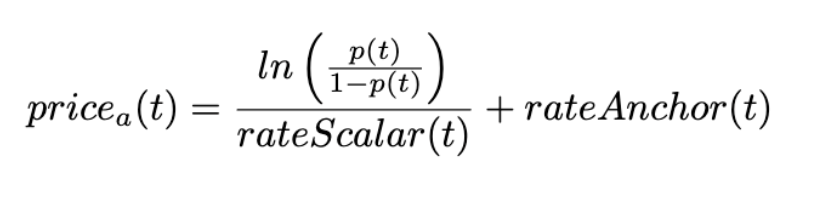

Vậy AMM của Pendle được định giá như thế nào? AMM của nó được mượn từ Notional và công thức rất phức tạp. Miaowaseed sẽ giúp bạn tinh chỉnh khái niệm cốt lõi:

Thời gian đáo hạn càng dài, phân phối thanh khoản càng rộng. Thời gian đáo hạn càng ngắn thì tính thanh khoản càng tập trung.

Điểm tập trung thanh khoản là tại vị trí APY thực tế hiện tại của SY. Ý nghĩa là gì? Ví dụ: tính thanh khoản của Curve V1 tập trung ở vị trí 1:1.

Khi tỷ lệ PT dao động trong khoảng 10%-90%, lãi suất dao động trong khoảng [0, Max], MAX là tham số được đặt và APY tối đa ước tính

Lý do cho thiết kế này có lẽ là vì

Lãi suất ngụ ý được hình thành bởi giao dịch phải xung quanh lãi suất thực tế, vì vậy nó có thể được tập trung ở đây

Thời gian đáo hạn càng dài, kỳ vọng lãi suất trong tương lai càng không chắc chắn, do đó phân phối thanh khoản rộng hơn để tạo điều kiện cho các giao dịch có độ lệch lớn hơn

Thông qua những thiết kế này, Pendle đã hiện thực hóa giao dịch lãi suất dựa trên thị trường với trải nghiệm công bằng, phục vụ hai làn sóng khách hàng với lãi suất cố định và kỳ vọng đặt cược.

Hầu hết các sản phẩm thất bại trong thị trường lãi suất cố định trước đây đều không tính đến sự chắc chắn + cờ bạc. Pendle đã làm rất tốt và LSD/Perp DEX đã mang lại một lượng lớn tài sản sinh lãi. Pendle một lần nữa đã nắm bắt cơ hội để bước vào phạm vi đi lên.

Sau khi nói về cơ chế, có thể thấy rằng các sản phẩm của Pendle vẫn có những ưu điểm nhưng khả năng nắm bắt giá trị của các token của nó vẫn còn tương đối thấp

Chế độ chụp lõi của nó là

Phí giao dịch PT/YT, tăng và giảm 0,1% được điều chỉnh động theo thời gian, 80% thuộc về vePENDLE, 20% thuộc về LP

Tiền lãi trên YT, 3% được trao cho vePENDLE

ve-tokenomics , bỏ phiếu để quyết định nhóm nào sẽ thưởng

Khối lượng giao dịch trung bình hàng ngày trong 7 ngày qua là khoảng 1 triệu và thu nhập từ phí giao dịch hàng năm là: 1 triệu* 52* 0,001* 0,8 = 40 k

34 M TVL hiện tại, tài sản chính bao gồm cả tài sản có lãi suất thấp như LSD và tài sản có lãi suất cao như GLP, với tổng lãi suất trung bình ước tính là 10%

Thu nhập lãi hàng năm là 34 M 0,10,03 = 100 k

Tổng thu nhập là 140k tương đối ít dù có gấp đôi gấp 10 cũng không thể coi là quá nhiều. Vì vậy, trong tương lai, chúng ta cần chú ý đến việc hối lộ của nó có thể phát triển hay không, dù sao thì LSD cũng là một khoản hối lộ lớn, nếu nó có thể phát triển thì cũng sẽ có lợi ích tốt.

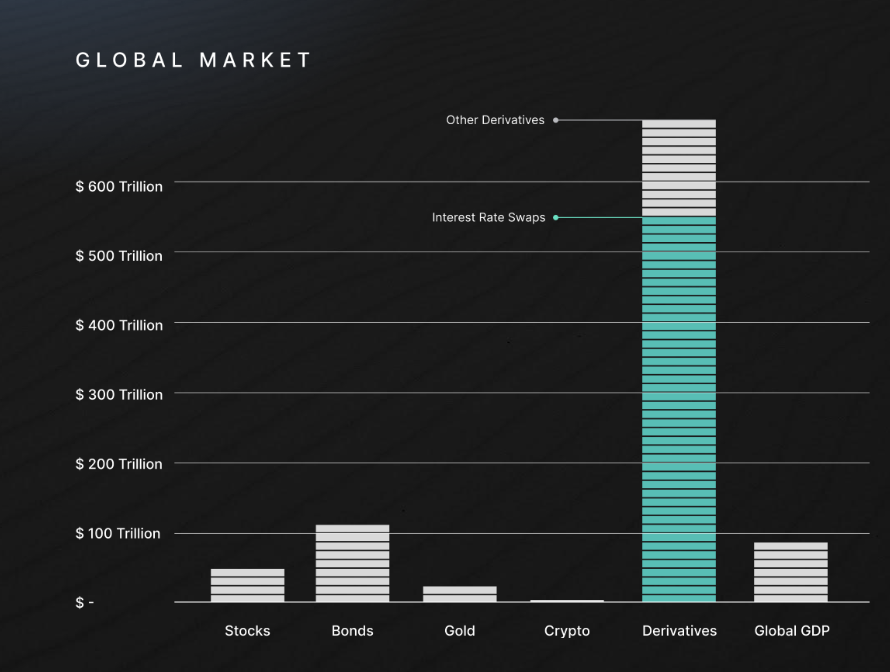

Thị trường hoán đổi lãi suất đóng một vai trò quan trọng trong tài chính truyền thống, đặc biệt là đối với các tổ chức. Tuy nhiên, những tưởng tượng đẹp đẽ này đã không được hỗ trợ bởi dữ liệu và hiệu suất thực tế trong vòng phát triển DeFi cuối cùng. " theo dõi.

Với Real Yield tăng cao, tài sản sinh lãi đã trở nên bền vững hơn, nếu kinh nghiệm và cơ chế được tối ưu hơn nữa, có thể cây cổ thụ sẽ nở hoa, Pendle là một ví dụ

tweettweet。