原文標題:《DeFi 流動性提供商的基本賭注》,作者ChinaDeFi

圖片描述

圖片描述

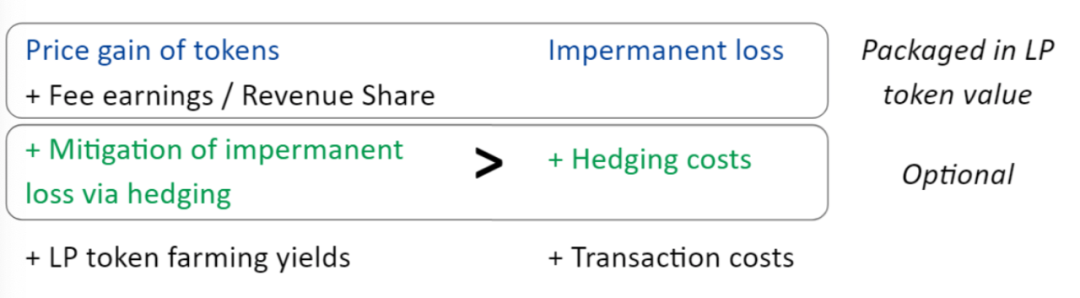

流動性提供者的基本押注

上述不平等代表了流動性提供者的基本押注:他們押注收益(左)將超過損失(右)。本文將圍繞上述不等式以及影響其中各變量的各個子因素展開。

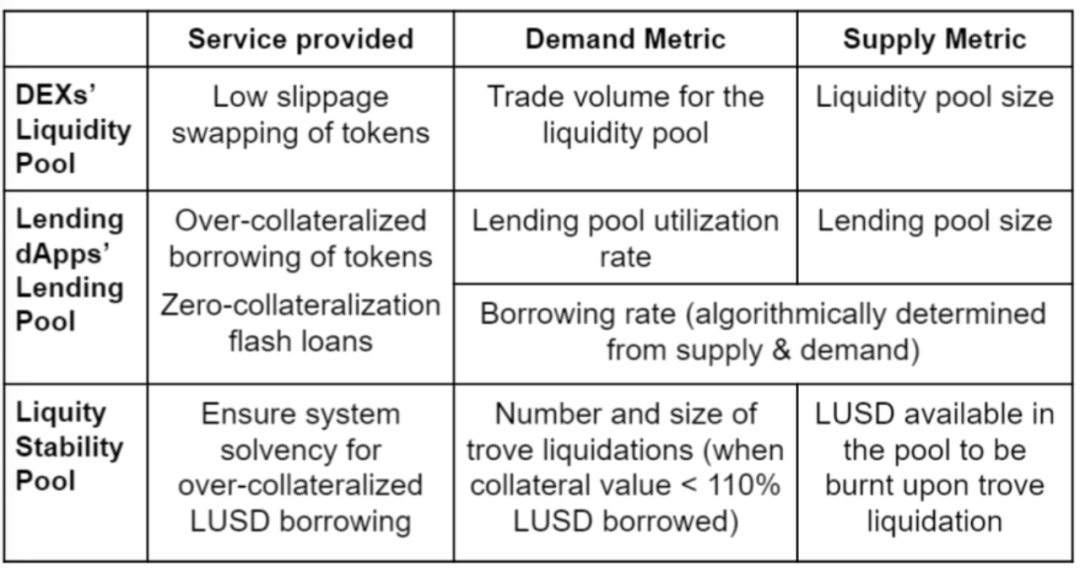

變量和子因素可能會根據使用的特定流動性池而有所不同。即使在每一種流動性池類型中,協議也可能會有變化,從而引入新的因素。因此,最好閱讀文檔。流動性池的例子包括:

去中心化交易所(DEX)的流動性池:Pancakeswap、Uniswap、Curve等。

雙邊借貸協議中的借貸池:Aave、Compound、Cream Finance等。

其他流動性池類型(寬鬆定義):Liquity 的穩定池(Lending)、Unslashed Finance 的Capital Buckets(Insurance)

LP代幣價值

圖片描述

圖片描述

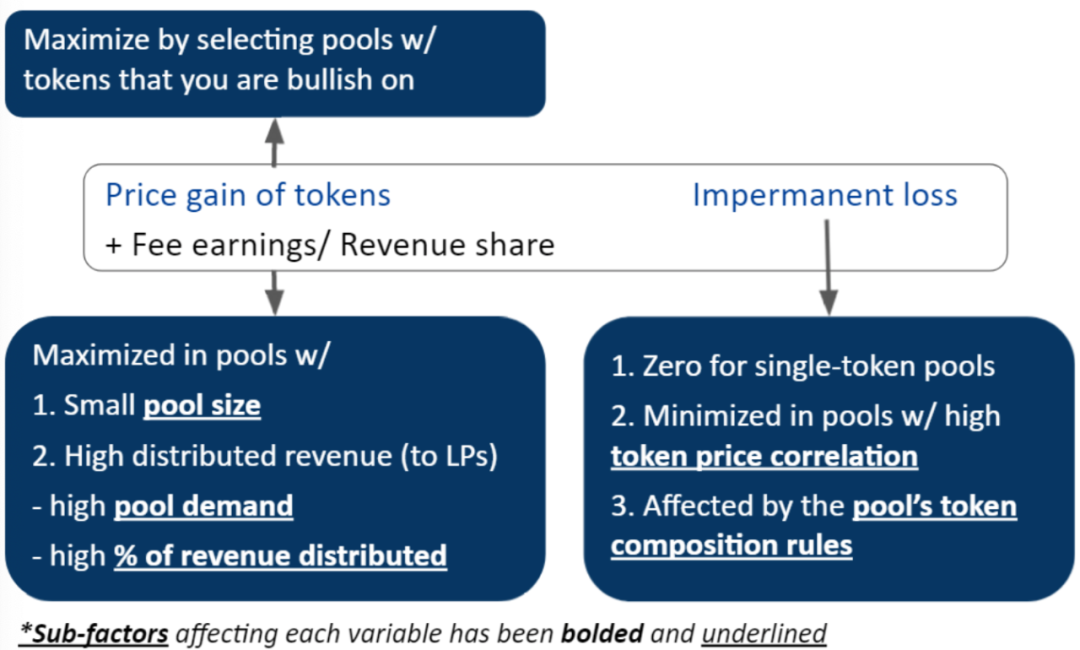

影響LP代幣價值的變量和子因素

圖片描述

無常損失

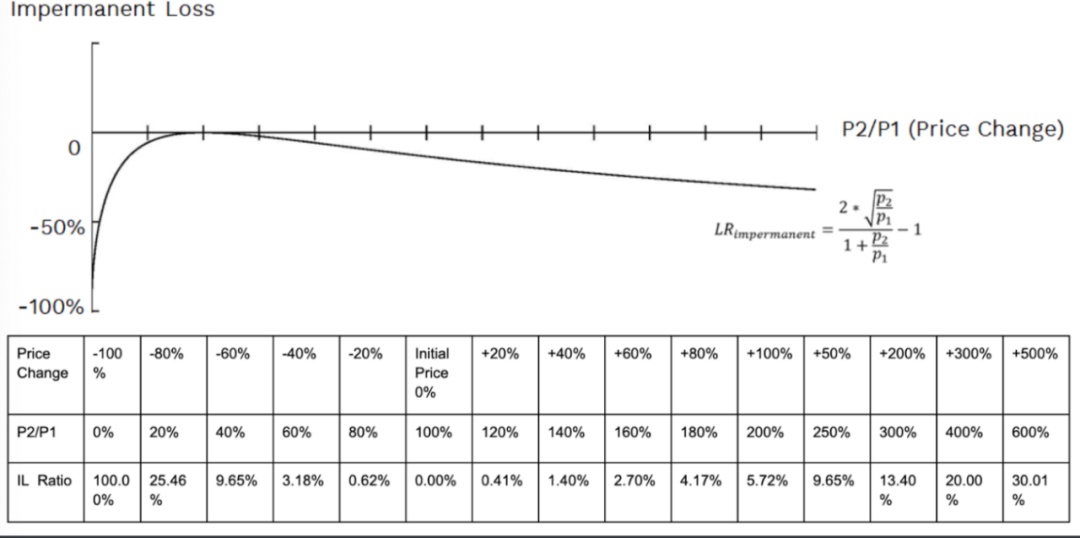

無常損失

圖片描述

使用XYK模型的雙代幣50/50流動性池的DEX的價格比率變化與無常損失的關係

圖片描述

圖片描述

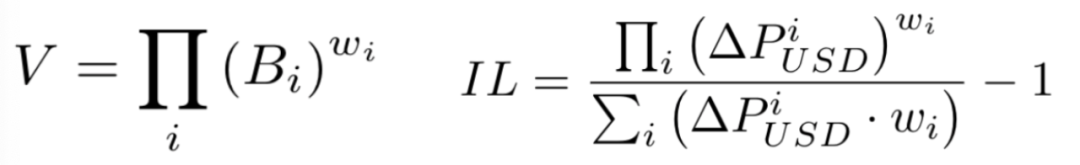

Balancer的值函數(左)和臨時損失方程(右)

為了說明非永久性損失計算在其他池類型中有何不同,我們看一下Balancer。 Balancer 池是多代幣,不一定是50/50,它們的池由上面顯示的價值函數控制。儘管如此,IL 與代幣價格的不對稱變化之間的一般關係仍然成立。

費用收益/收入分成

流動性池使dApp能夠向用戶提供服務並收取費用,從而產生收入。然後,這部分收入將分配給流動性提供者。由於協議通常也會將收入分配給其他利益相關者,因此了解收入共享結構以及作為LP用戶得到了多少收入是很重要的。收入通常與:

治理代幣的持有者(通常通過銷毀代幣供應,這是傳統金融中股票回購的概念)

協議儲備(儲備可能有預先確定的特定用途,或者可能由治理代幣持有者監督)

協議開發團隊

LP的預期費用收入可以看作是流動性池中供求關係的函數。更高的需求會增加收入,而更大的供給(池規模)意味著收入必須在更多人之間分享。

對沖IL

對沖策略可以選擇性地減少IL。從本文前面的IL圖可以清楚地看出,IL是雙向的和非線性的。因此,像永久和未來這樣的線性工具不起作用。

為了模擬IL的非線性特性,用戶使用了一些期權。期權是非線性的,因為損失以購買期權的價格(期權溢價)為上限,而收益不受限制。同時,可以通過購買具有不同執行價格的看漲期權和看跌期權來模仿和粗略地對沖IL 的雙向性質及其形狀。然而,期權缺乏流動性可能會阻礙這一策略。

還有其他新興的IL套期對沖方法,例如為IL 對沖創建雙邊保險市場。無論用戶的對沖方法如何,只有當用戶從套期保值中獲得的預期節省超過使用的套期保值工具的成本時,才進行套期對沖。

LP代幣挖礦

由於協議需要流動性來發揮作用,許多協議通過為LP代幣持有者創造挖礦機會來激勵流動性的提供。然而,並非所有LP代幣都有流動性挖礦機會。

在實踐中,這通常涉及將LP 代幣鎖定在保險庫中或將它們抵押並以可變的APR 超時接收其他代幣。 LP 代幣和產生的收益可以在以後撤回。有些dApp不將此作為單獨的步驟。例如,流動性穩定池的提供者會自動獲得LQTY獎勵。

挖礦機會通常可以在以下方面找到:

為用戶提供LP代幣的相同的dApp(例如,Yearn Finance、Beefy Finance、Autofarm)

採用一系列不同策略來提高產量的挖礦dApp。 (例如,Yearn Finance、Beefy Finance、Autofarm)

dApps試圖在一個主要的DEX上增加原生代幣的流動性池。當用戶從Curve去中心化交易所中持有usd3crv LP代幣時,Alchemix 會提供獎勵)

LP代幣挖礦的產量取決於許多因素:

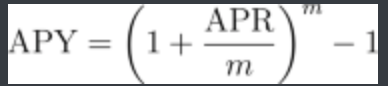

提供APR/APYLP代幣擔保池和保險庫通常引用APY(年百分比收益率)和/或APR(年百分比率)數字。雖然兩者都表示每年的收益,但APR不考慮複利的影響,而APY考慮。因此,APR < APY。較不成熟的dApps通常在早期提供更高的APR/ APYs來吸引流動性。

在考慮APY時,還應該理解計算APY時所做的假設。 APY隨複合頻率的不同而不同,頻率越高,APY越高。為了得到有吸引力的APY數據,一些保險庫在計算中假定高複利頻率,而實際上並沒有按該頻率複利(一種糟糕的市場做法)。

因此,額外的好處是,用戶可以在給定的頻率上手動合成以實現廣告的APY。手動複利是麻煩和昂貴的,因為在提取收益並將其添加到金庫時會產生交易費用。

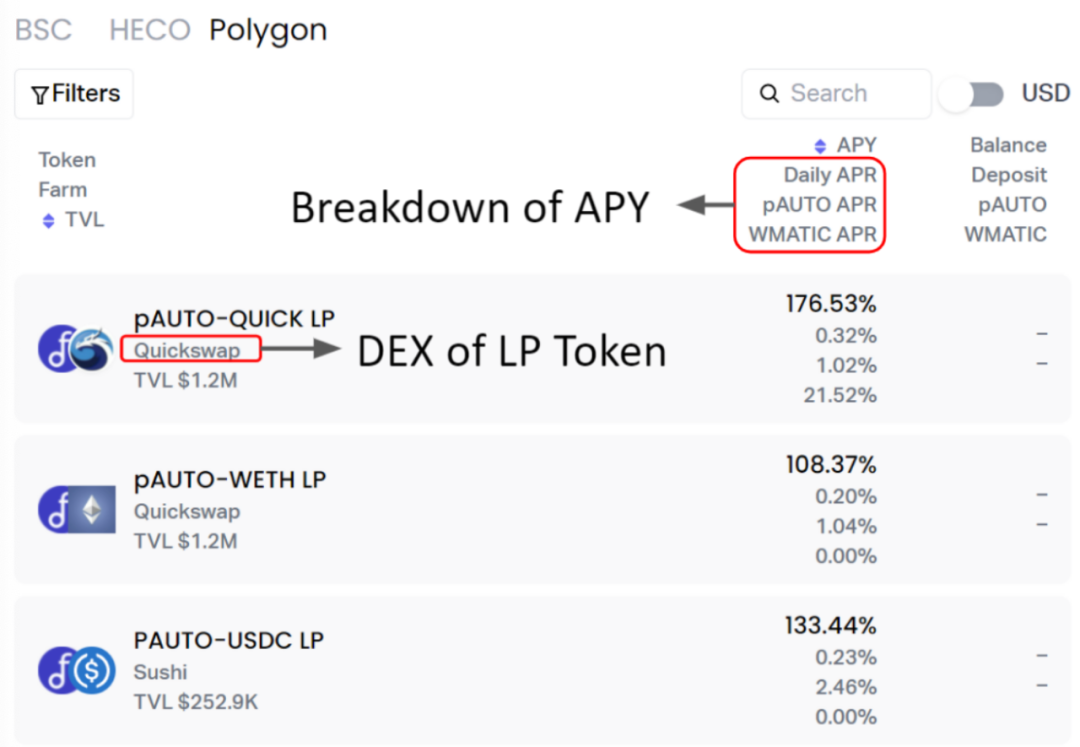

2. 挖礦類型

LP代幣挖礦產生的收益通常來自其他代幣類型,有時是多種代幣類型。因此,收益率的價值可能會隨著時間的推移而改變。同時,這也會導致APR/ APY隨著獎勵代幣類型的價值而波動。因此,用戶必須知道自己將獲得什麼獎勵代幣,以及是否存在多種代幣類型,從而了解它們之間的收益如何分配。

Polygon上的自動挖礦截圖。總的APY被分解為dApp代幣(pAUTO APR), L2代幣(WMATIC APR)和基礎LP代幣(日APR)

常見的獎勵代幣類型包括:

原生dApp代幣(例如Pancakeswap 中的$CAKE,Autofarm 金庫中的$AUTO)

L2 代幣(例如,側鏈Polygon 向Polygon 上託管的Aave 中的LP 提供$MATIC)

基礎LP代幣(像Beefy Finance這樣的可能會自動將獎勵代幣定期轉換為LP代幣,這是其挖礦策略的一部分)

簡而言之,最好是找到能夠提供用戶看好的獎勵代幣的挖礦機會。如果用戶不看好獎勵代幣,就可以定期將它們轉換為另一個代幣。為了讓這在經濟上合理,用戶的交易規模應該足夠大,這樣交易成本就不會過度侵蝕收益,而且用戶可能想要波動較小的獎勵代幣,不會在轉換之間失去重要的價值。

3.流動性池規模和獎勵供應

分配的獎勵代幣的供應通常是固定的,並遵循獎勵分配計劃。為了吸引早期的流動性和激勵早期的採用者,最初的獎勵通常很高,但隨著時間的推移會逐漸減少。此外,隨著資金池規模的增長,獎勵將分配給更多的持有者。隨著時間的推移,這可能導致APR/ APY和產量的下降。

圖片描述

圖片描述

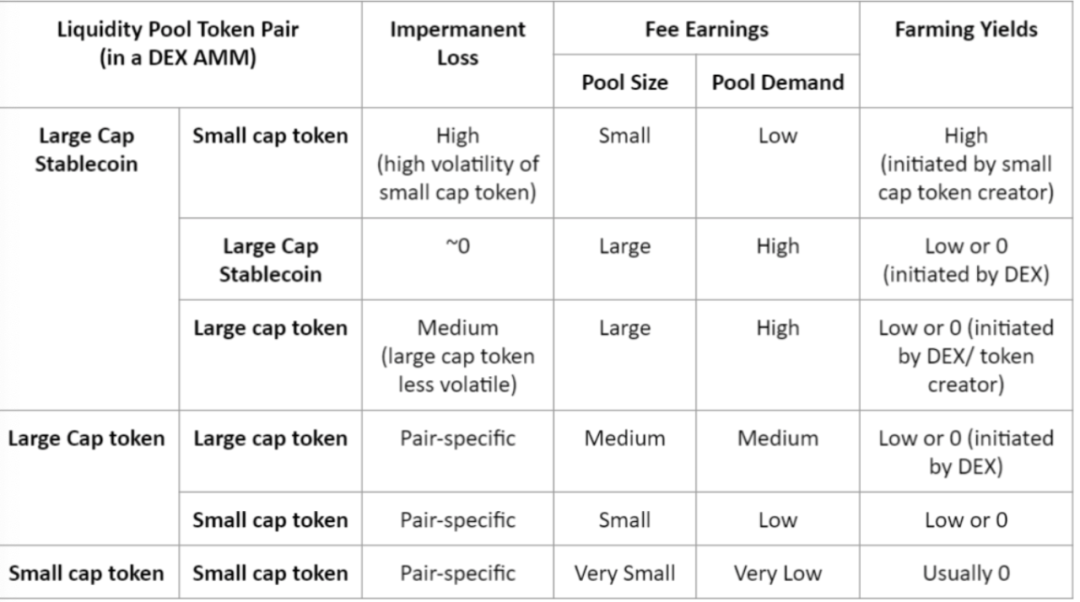

流動性提供者為代幣對面臨的權衡

從表格中,用戶可以理解為什麼小盤代幣-小盤代幣對很少存在:自然,首先用戶對這樣一個池的需求很少,對流動性提供者的激勵也很少。這意味著池小,滑點較高,進一步阻止任何潛在的用戶。

最終的想法

最終的想法

對於流動性提供者來說,處理許多因素和權衡可能是難以應付的。然而,把它畫出來會給思維過程帶來清晰和結構化。雖然仍然需要重要的定性判斷,但定量的歷史數據可以作為決策的指導。有了鏈上數據和公共數據,用戶可以很容易地檢查出與討論因素相關的指標。