Tiger Research 비트코인 가치 평가 보고서: 4분기 목표 가격 20만 달러

- 核心观点:比特币2025年目标价20万美元。

- 关键要素:

- 机构持续增持,ETF季度净流入78亿美元。

- MVRV-Z指数2.31,估值偏高但未达极端。

- 全球M2达96万亿美元,美联储持续降息。

- 市场影响:强化机构主导格局,推动长期上涨。

- 时效性标注:长期影响。

저자: 다니엘 킴, 라이언 윤, 제이 조

Tiger Research 가 작성한 이 보고서는 변동성 속에서도 기관 매수가 지속되고, 연방준비제도이사회의 금리 인하, 10월 폭락으로 기관이 시장을 지배한다는 사실이 확인된 등의 요인을 바탕으로 2025년 4분기에 비트코인의 목표 가격을 20만 달러로 제시합니다.

주요 내용

- 기관 투자자들은 변동성 속에서도 보유량을 계속 늘렸습니다 . ETF 순 유입은 3분기에 안정적으로 유지되었으며, MSTR은 한 달 만에 보유량을 388비트코인 늘렸는데, 이는 장기 투자에 대한 의지를 보여주는 것입니다.

- 과열됐지만 아직 극단적이지는 않음 - MVRV-Z 지수는 2.31로, 밸류에이션이 높지만 아직 극단적이지는 않음을 시사합니다. 레버리지 펀드의 청산으로 단기 투자자들이 빠져나가면서 다음 성장 물결을 위한 공간이 마련되었습니다.

- 세계 유동성 환경이 지속적으로 개선되고 있습니다 . 광의통화량(M2)은 96조 달러를 돌파하며 사상 최고치를 기록했습니다. 연준의 금리 인하 기대감이 높아지고 있으며, 연준은 올해 1~2회 금리를 인하할 것으로 예상됩니다.

미중 무역 불확실성 속 기관 투자자들 매수세

2025년 3분기에 비트코인 시장은 2분기의 강력한 성장(전월 대비 28% 성장)에서 둔화되고 변동성이 큰 횡보 국면(전월 대비 1% 성장)에 접어들었습니다.

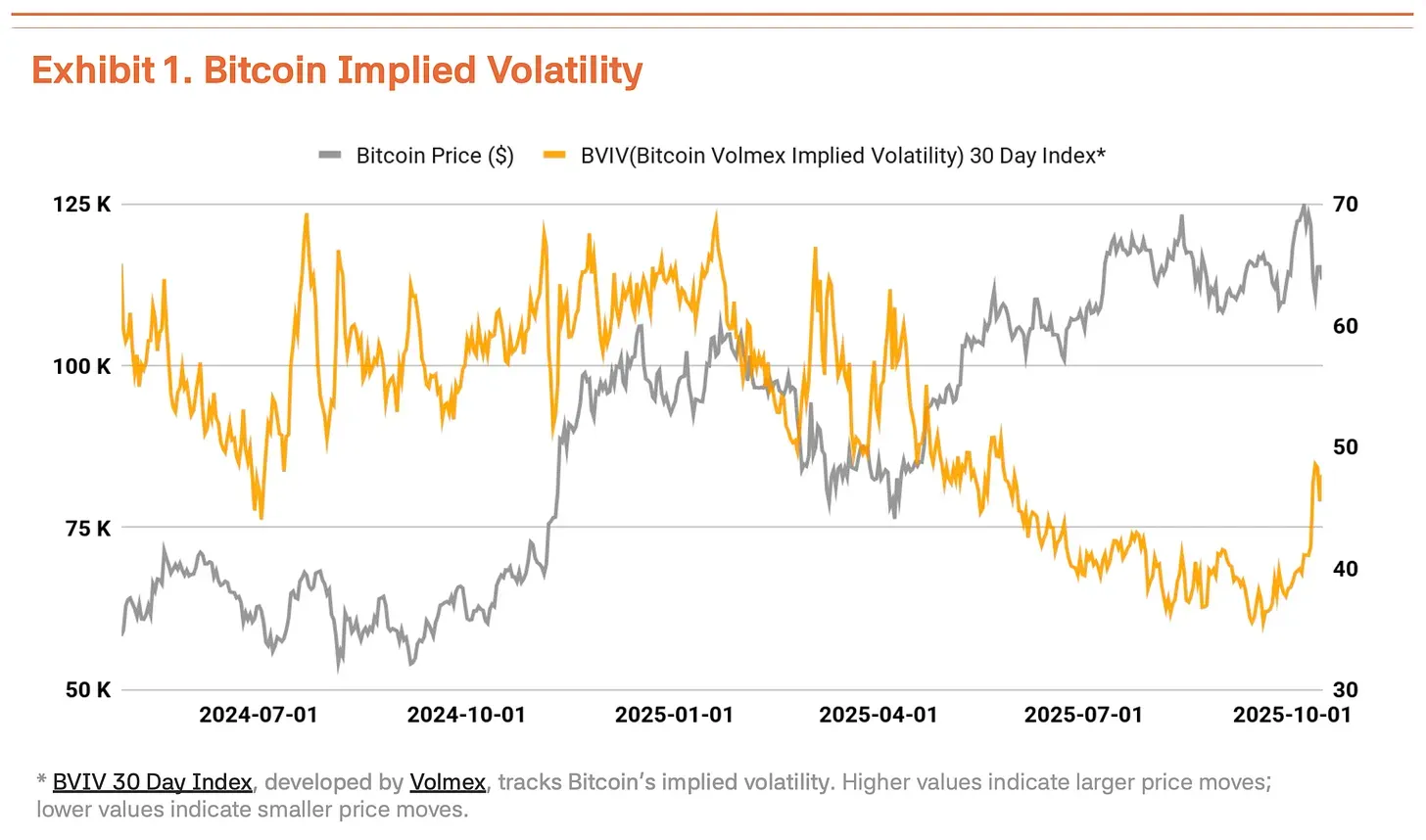

10월 6일, 비트코인은 126,210달러라는 사상 최고치를 기록했습니다. 그러나 트럼프 행정부의 대중국 무역 압박으로 비트코인 가격은 18% 하락한 104,000달러를 기록하며 변동성을 크게 확대했습니다. 볼멕스 파이낸스(Volmex Finance)의 비트코인 변동성 지수(BVIV)에 따르면, 기관 투자자들이 꾸준히 보유량을 늘리면서 3월부터 9월까지 비트코인 변동성은 축소되었지만, 9월 이후 41% 급등하여 시장 불확실성을 심화시켰습니다(차트 1).

미중 무역 갈등 재개와 트럼프 대통령의 강경한 언사로 인해 이러한 하락세는 일시적인 것으로 보입니다. Strategy Inc.(MSTR)가 주도하는 기관 투자자들의 전략적 매수세가 실제로 가속화되고 있습니다. 거시경제 환경 또한 시장 회복에 기여했습니다. 전 세계 광의통화(M2) 공급은 사상 최고치인 96조 달러를 돌파했고, 연준은 9월 17일 기준금리를 0.25%포인트 인하하여 4.00%~4.25%로 조정했습니다. 연준은 올해 한두 차례 추가 금리 인하 가능성을 시사했습니다. 안정적인 고용 시장과 경기 회복세는 위험 자산에 유리한 환경을 조성했습니다.

기관 투자자들의 자금 유입은 여전히 강세를 보였습니다. 비트코인 현물 ETF로의 순유입은 3분기에 78억 달러에 달했습니다. 2분기의 124억 달러보다는 적지만, 3분기 내내 지속된 순유입은 기관 투자자들의 꾸준한 매수세를 확인시켜 줍니다. 이러한 모멘텀은 4분기에도 이어졌으며, 10월 첫째 주에만 32억 달러의 자금이 유입되어 2025년 이후 주간 유입액으로는 최고치를 기록했습니다. 이는 기관 투자자들이 가격 하락을 전략적 진입 기회로 보고 있음을 시사합니다. 시장 하락에도 불구하고 전략 매수 전략을 유지하여 10월 13일에 220비트코인, 10월 20일에 168비트코인을 매수하여 단 일주일 만에 총 388비트코인을 매수했습니다. 이는 기관 투자자들이 단기적인 변동성에도 불구하고 비트코인의 장기적인 가치에 대한 확고한 믿음을 유지하고 있음을 보여줍니다.

온체인 데이터 과열 신호, 기본 원칙은 변함없어

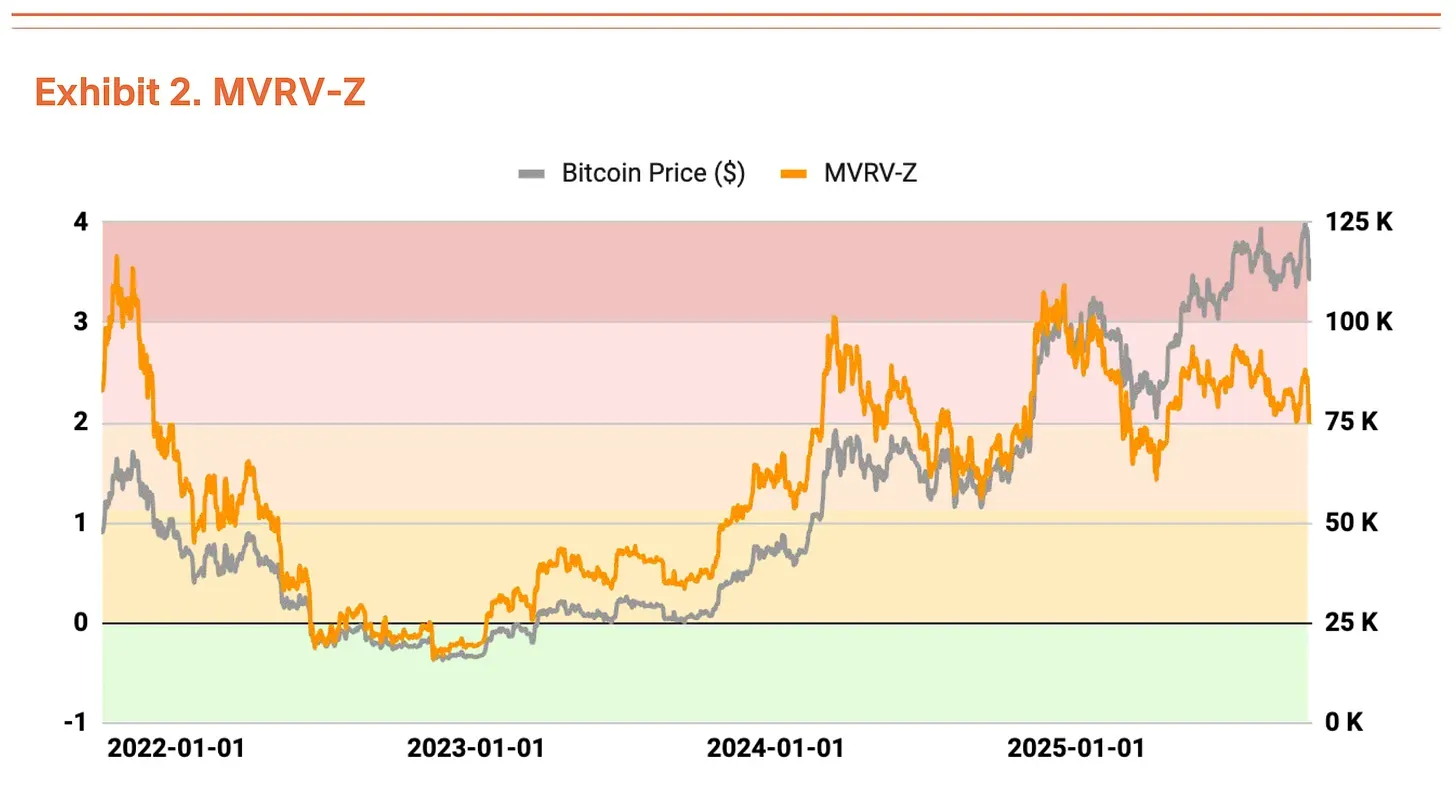

온체인 분석 결과, 과열 조짐이 일부 나타나고 있지만, 밸류에이션은 아직 우려할 만한 수준은 아닙니다. MVRV-Z 지표(시가총액/실현가치 비율)는 현재 2.31로 과열 상태이지만, 7월과 8월에 도달했던 극단적인 밸류에이션 범위에 비해서는 안정세를 보이고 있습니다(차트 2).

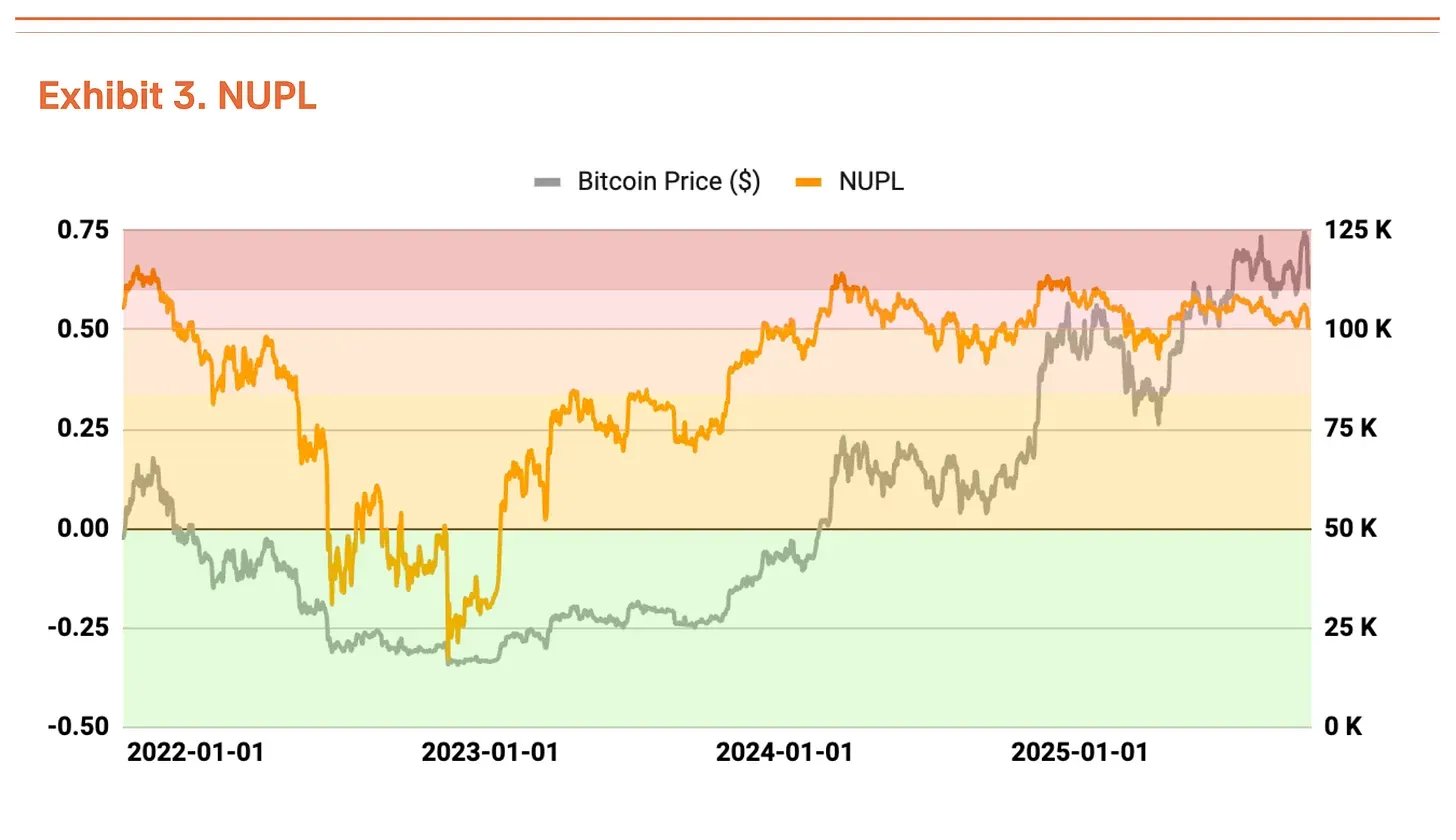

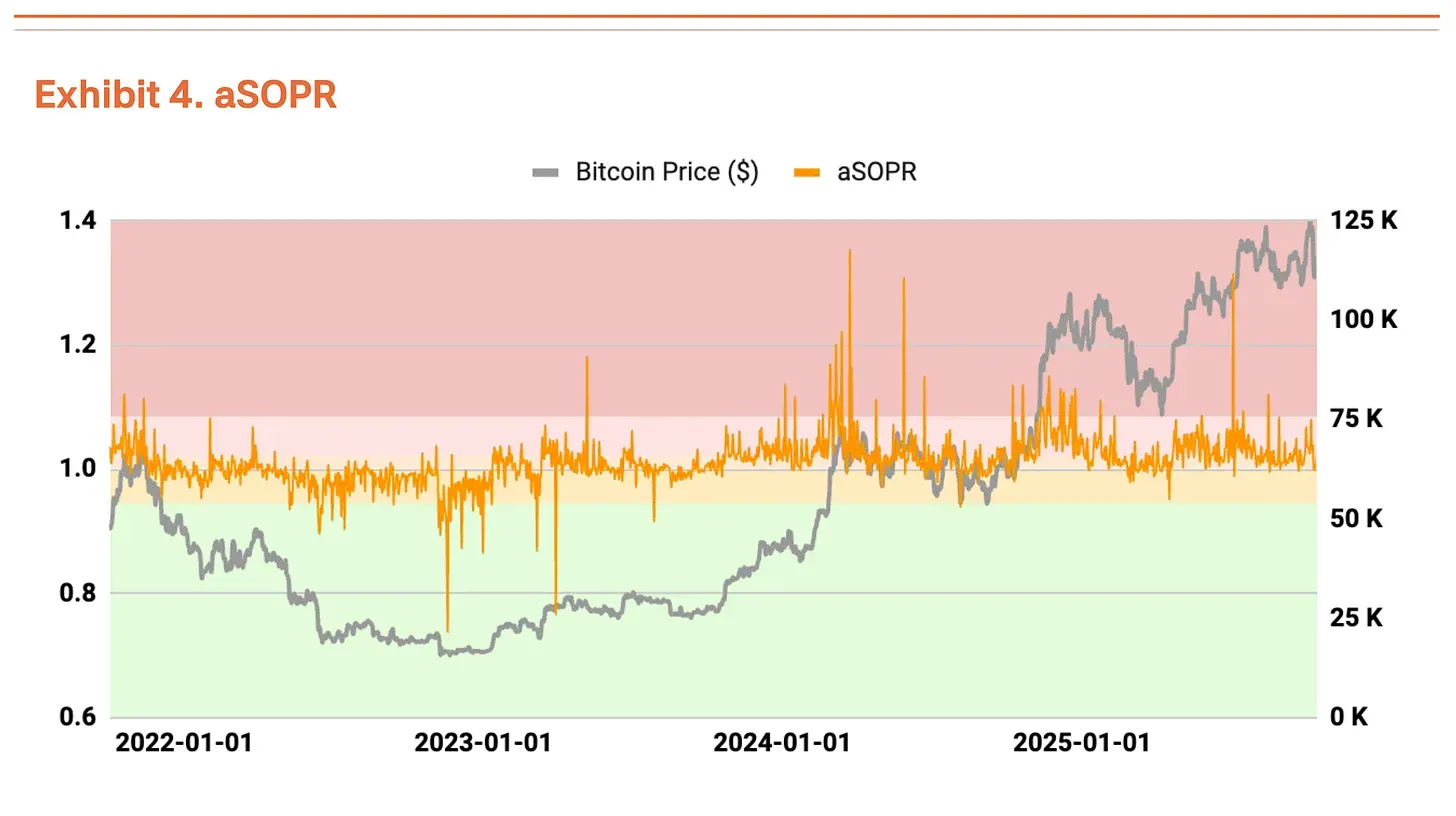

순미실현손익률(NUPL) 또한 과열 조짐을 보이고 있지만, 2분기에 나타났던 높은 미실현이익률보다는 다소 완화되었습니다(차트 3). 투자자의 실현손익을 반영하는 조정지출산출이익률(aSOPR)은 균형값인 1.03에 매우 근접하여 우려할 만한 수준은 아닙니다(차트 4).

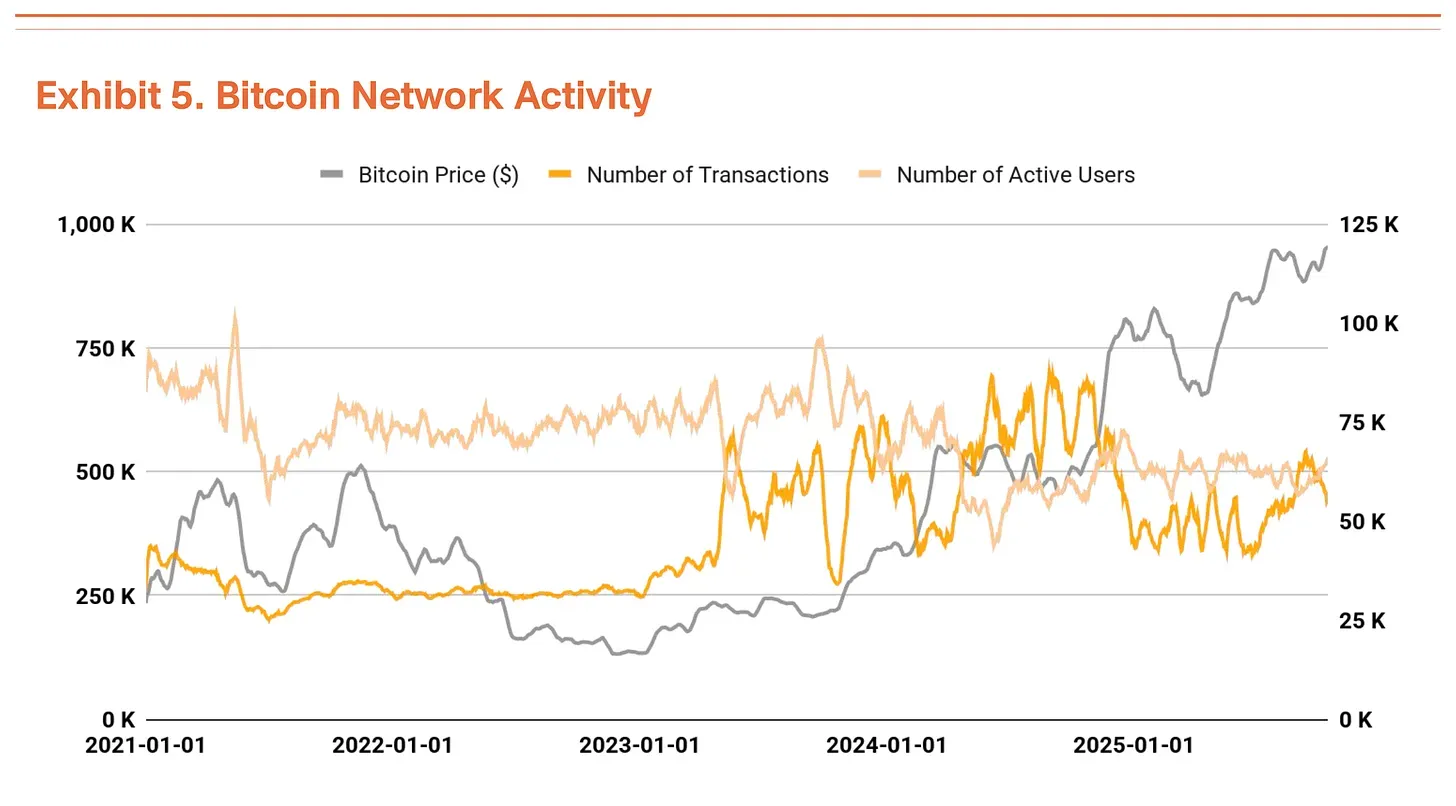

비트코인의 거래 건수와 활성 사용자 수는 전 분기 대비 비슷한 수준을 유지했는데, 이는 네트워크 성장이 일시적으로 둔화되었음을 시사합니다(차트 5). 한편, 총 거래량은 증가 추세입니다. 거래 건수 감소와 거래량 증가는 더 적은 거래량으로 더 많은 자금이 이동하고 있음을 시사하며, 이는 대규모 자본 흐름의 증가를 시사합니다.

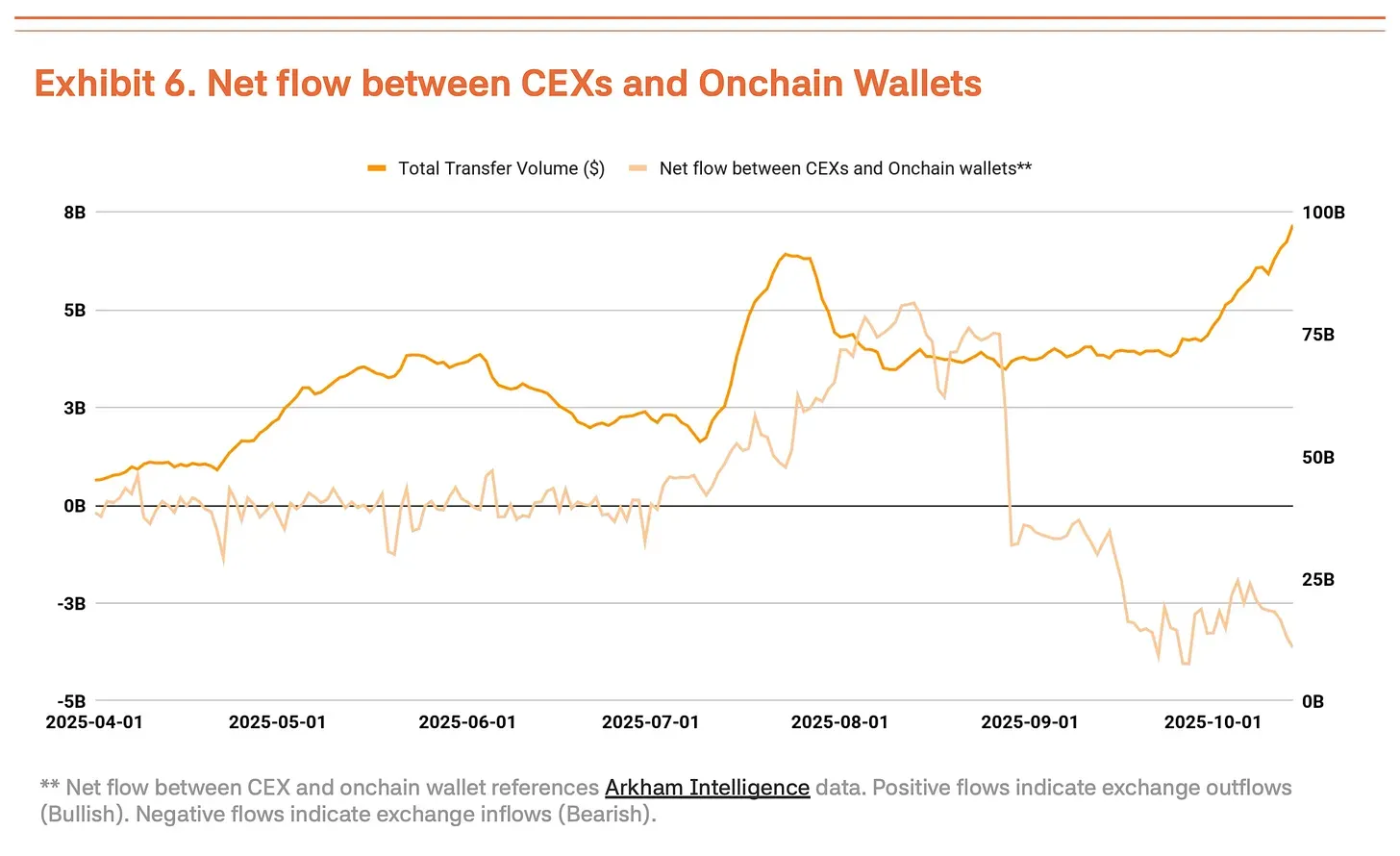

하지만 거래량 증가를 단순히 긍정적인 신호로 해석해서는 안 됩니다. 최근 중앙화 거래소로 유입되는 자금의 증가는 보유자들이 매도 준비를 하고 있음을 시사하는 경우가 많습니다(차트 6). 거래 건수나 활성 사용자 수와 같은 펀더멘털 지표가 개선되지 않는 상황에서, 거래량 증가는 실제 수요보다는 높은 변동성 속에서 단기 자본 유입과 매도 압력이 더 크다는 것을 시사합니다.

10월 11일 폭락은 시장이 기관 주도로 전환되었음을 증명했습니다.

10월 11일에 중앙집중형 거래소가 붕괴(14% 하락)되면서 비트코인 시장이 소매 투자자가 주도하는 시장에서 기관 투자자가 주도하는 시장으로 전환되었다는 사실이 입증되었습니다.

핵심은 바로 이것입니다. 시장의 반응은 이전과는 확연히 다릅니다. 2021년 말에도 비슷한 상황에서 개인 투자자들 사이에 공황이 확산되어 시장이 폭락했습니다. 이번에는 하락폭이 제한적이었습니다. 대규모 매도 이후에도 기관 투자자들은 매수세를 이어가며 시장 하락을 단호히 방어했습니다. 더욱이 기관 투자자들은 이를 과도한 투기 수요를 해소하는 데 도움이 될 건전한 조정 국면으로 보는 것으로 보입니다.

단기적으로는 매도세가 개인 투자자들의 평균 매수 가격을 낮추고 심리적 압박을 가중시켜 시장 심리 위축으로 인한 변동성을 심화시킬 수 있습니다. 그러나 횡보세 속에서도 기관 투자자들이 시장에 계속 진입한다면, 이번 하락세는 다음 단계의 상승을 위한 토대가 될 수 있습니다.

목표가 20만 달러로 상향 조정

3분기 분석을 위해 TVM 방법론을 적용한 결과, 중립 기준 가격은 2분기 135,000달러에서 14% 상승한 154,000달러로 산출되었습니다. 여기에 -2%의 펀더멘털 조정과 +35%의 거시경제 조정을 적용하여 목표 주가는 200,000달러로 산출되었습니다.

-2%의 펀더멘털 조정은 네트워크 활동의 일시적인 둔화와 중앙화 거래소 예치금 증가를 반영하며, 이는 단기적인 약세를 시사합니다. 거시경제 조정률은 35%로 유지됩니다. 지속적인 글로벌 유동성 확대와 기관 자금 유입, 그리고 연준의 금리 인하는 4분기 상승세에 강력한 촉매제가 되었습니다.

단기적인 조정은 과열 조짐 때문일 수 있지만, 이는 추세나 시장 인식의 변화가 아닌 건전한 조정 국면을 나타냅니다. 벤치마크 가격의 지속적인 상승은 비트코인의 내재 가치의 꾸준한 상승을 시사합니다. 일시적인 약세에도 불구하고 중장기적인 상승 전망은 여전히 견조합니다.