ビットコインをコンセプトとした主要銘柄であるMSTRが初めて「仮想通貨を売却する」可能性を示唆した後、同社の株価は取引中に最大12%も急落した。

- 核心观点:MicroStrategy首次暗示可能出售比特币。

- 关键要素:

- 设立14.4亿美元储备金应对市场波动。

- 若mNAV指标跌破1且融资无门,将出售BTC。

- 此举打破其长期“只买不卖”的持有策略。

- 市场影响:引发市场对其商业模式及抛售BTC的担忧。

- 时效性标注:短期影响。

原作者:ロン・ユエ

ビットコインを最も多く保有する世界最大の上場企業マイクロストラテジーは、12月1日月曜日、株式売却を通じて14億4000万ドルの「ドル準備金」を調達したと発表した。

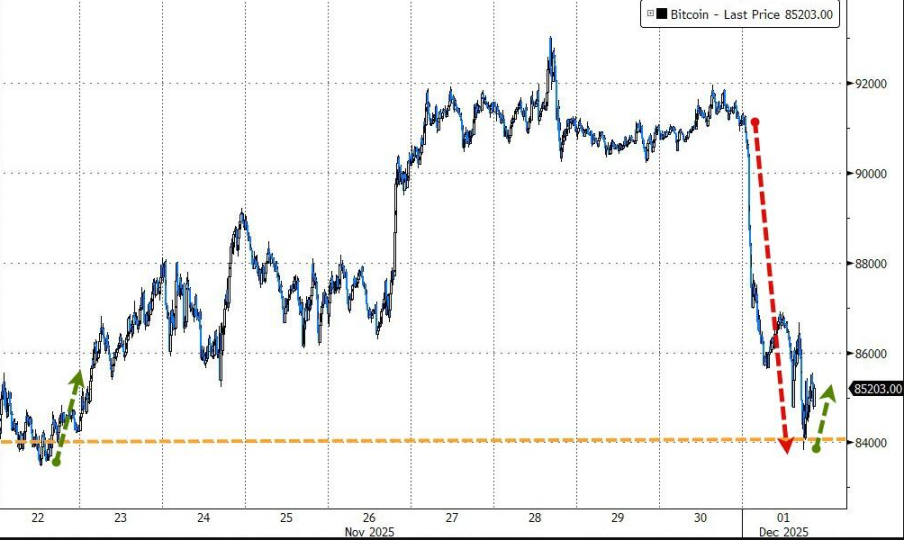

この措置は、暗号通貨市場の極端なボラティリティに対処し、配当金と債務利息の支払いの安全性を確保することを目的としています。ビットコインの価格は、10月初旬の高値12万6000ドルからわずか1ヶ月強で約8万5000ドルまで下落していました。

同社幹部は、企業価値と仮想通貨保有量の関係を測る指標「mNAV」が1を下回り、他の資金調達手段が不可能になった場合、ビットコインを売却してドル準備金を補充すると述べた。この発言は、創業者のマイケル・セイラー氏が長年提唱してきた「バイ・アンド・ホールド」の哲学を覆す、同社の戦略における大きな転換点とみられている。

同社の株価は、ビットコイン売却の可能性を初めて示唆した後、月曜日に最大12.2%下落し、最終的に3.3%安で取引を終えた。この急落は、「ビットコインの冬」における同社のビジネスモデルの持続可能性に対する投資家の深い懸念を反映している。

米ドル準備金:「ビットコインの冬」に対する保険

暗号資産市場の逆風に直面しているマイクロストラテジーは、財務体質強化のための措置を講じている。フィナンシャル・タイムズなどの報道によると、14億4000万ドルの準備金は株式売却益で賄われている。同社は「少なくとも12か月分の配当」を支払うのに十分なドル準備金を維持し、最終的には「24か月分以上」をカバーする規模に拡大することを目指している。

報道によると、この資金は先週820万株の発行によって調達されたとのことで、これは同社の今後21ヶ月間の利息費用を賄うのに十分な額です。現在、マイクロストラテジーの年間利息および優先株配当費用は約8億ドルです。この措置は、資本市場が同社の株式や債券への関心を失っても、同社が短期的にビットコインを売却せざるを得なくなる状況を回避することを目的としています。

最近のポッドキャスト「What Bitcoin Did(ビットコインの成果)」で、CEOのフォン・レ氏は、今回の措置は「ビットコインの冬」への備えであると認めた。創設者のマイケル・セイラー氏は、この準備金によって「短期的な市場変動をより適切に乗り越えることができる」と述べた。

「決して売れない」という神話は打ち砕かれたのか?

この戦略的調整における最も重要な変化は、マイクロストラテジーが初めてビットコイン売却の可能性を認めたことです。この売却条件は、同社独自の「mNAV」指標と連動しており、これは同社の企業価値(時価総額+負債-現金)と暗号資産の価値を比較するものです。

CEOのフォン・レ氏は、「当社のmNAVが1を下回らないことを願っています。しかし、もしその水準に達し、他の資金調達チャネルがない場合には、ビットコインを売却することになります」と明言した。

この発言は重要です。マイケル・セイラー氏は長年にわたりビットコインの熱心な伝道師として自らを位置づけ、マイクロストラテジーを小規模なソフトウェア企業から世界最大のビットコイン保有企業へと変貌させてきました。その核となる戦略は、長期保有を継続的に行うことです。

現在、同社は約65万ビットコインを保有しており、その価値は約560億ドルで、世界のビットコイン総供給量の3.1%を占めています。企業価値は約670億ドルです。mNAVが1を下回った場合、同社の時価総額(負債を除く)が保有ビットコインの価値を下回ることを意味し、同社のビジネスモデルの基盤を深刻に損なうことになります。

差し迫った債務圧力

ドル準備金の積み上げの背景には、マイクロストラテジーが直面している莫大な債務圧力があります。同社はビットコイン購入資金を、株式、転換社債、優先株の発行など、様々な手段で調達しており、現在82億ドルの転換社債を保有しています。

同社の株価が低迷し続ければ、債券保有者は同社に対し、株式への転換ではなく現金での元本の返済を要求する可能性が高く、キャッシュフローに大きな圧迫をもたらすことになる。S&Pグローバルは10月27日にマイクロストラテジーに「Bマイナス」の信用格付けを付与した際、転換社債がもたらす「流動性リスク」を特に強調した。

S&Pは「ビットコイン価格が厳しい圧力にさらされるのと同時に同社の転換社債が満期を迎えるリスクがあると考えている。そうなると、同社はビットコイン価格が低迷する時期に保有ビットコインを清算したり、債務不履行とみなされる債務再編を実施したりする可能性がある」と警告した。

具体的な圧力は既に迫りつつあります。データによると、10億1000万ドルの債券保有者は、2027年9月15日に同社に対し元本の返済を請求できる可能性があります。さらに、56億ドルを超える「アウト・オブ・ザ・マネー」転換社債は2028年に現金で償還される可能性があり、同社の長期的な財務安定性を脅かす可能性があります。

トレーダーの解釈: これは慎重なリスク回避か、それとも「売り出しの前兆」か?

マイクロストラテジーのCEOの発言では、ビットコインは極端な状況下でのみ売られると強調されていたが、トレーダーらは明らかにこの敏感な市場環境においてそれを「過剰解釈」し始めている。

同社は長期積立戦略に変更はないと主張しているものの、トレーダーらは最近の発言が売り圧力につながるのではないかと懸念した。この懸念はすぐに行動へと移り、リスク回避の動きが急激に進んだ。

「株価が原資産の価値を下回り、資金調達が限られている場合、ビットコインの売却は数学的に正当化される」というフォン・レーCEOの発言に対する市場の反応は二極化している。

悲観論者は、根底にあるメッセージを読み取っている。多くの仮想通貨トレーダーは、これらの控えめな発言は、世界最大の企業保有者が保有ビットコインの一部を売却する準備をしている兆候ではないかと推測している。あるユーザーはソーシャルメディアプラットフォームXに、「底値で売り飛ばすのが待ちきれない」と皮肉を込めてコメントした。別のコメント投稿者は、「典型的な企業PRレトリックのようだが、タイミングを間違えて売却しないよう注意したい」と指摘した。

合理主義者はこれを避けられない動きと見ている。一方で、フォン・レーCEOは、時価総額が資産価値を下回った際に上場企業が直面する制約を単に認めているだけだと主張する人もいる。ある投資家は、「重要なのは売却するかどうかではなく、売却が現実になる前にどれだけその選択肢にコミットするかだ」と指摘した。

マイクロストラテジーはその後、市場を安心させるため、Xプラットフォーム上で、ビットコイン価格が平均購入価格の約7万4000ドルまで下落したとしても、保有資産は依然として未償還の転換社債を数倍カバーできると発表しました。さらに、価格が2万5000ドルまで下落したとしても、資産カバー率は依然として負債の2倍以上になるとも主張しました。創業者のマイケル・セイラー氏は引き続き自信を示し、月曜日には同社がさらに130BTCを1170万ドルで購入したと発表しました。

市場の反応と収益警告

マイクロストラテジーの最新の動向と、それに伴う戦略転換への懸念は、市場のネガティブな反応を急速に引き起こしました。月曜日の取引時間中に株価は156ドルの安値を付け、終値までに幾分持ち直したものの、7月中旬の52週間高値からは依然として64%下落しています。年初来では、株価は41%近く下落しています。一方、ビットコイン価格も下落し、4%以上下落して約86,370ドルとなりました。

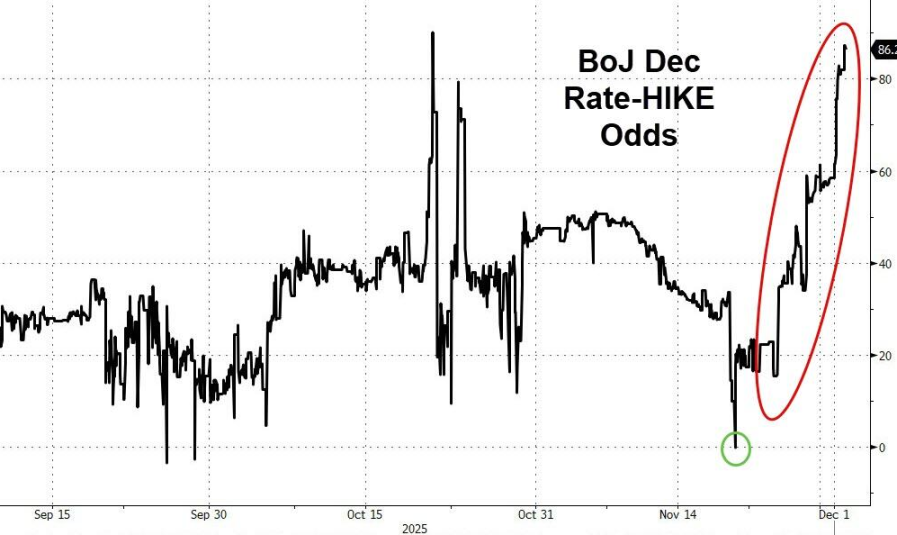

同社の戦略調整に加え、マクロ市場の急激な変動も、我慢の限界を突き刺す「最後の一押し」となった。月曜日の市場は、日本銀行のタカ派的な姿勢による円資金の逼迫と、仮想通貨セクター自体の混乱により、明確なリスク回避姿勢を示した。

関連するチャートとデータは、市場における現在の極端な感情を示しています。

ビットコインの購買力は低下している。1年前は1ビットコインで3,500オンスの銀を購入できたが、現在では同じビットコインで1,450オンスの銀しか購入できず、これは2023年10月以来の最低水準だ。この比率の急激な低下は、銀などの従来の安全資産に対する暗号資産の弱さを直接反映している。

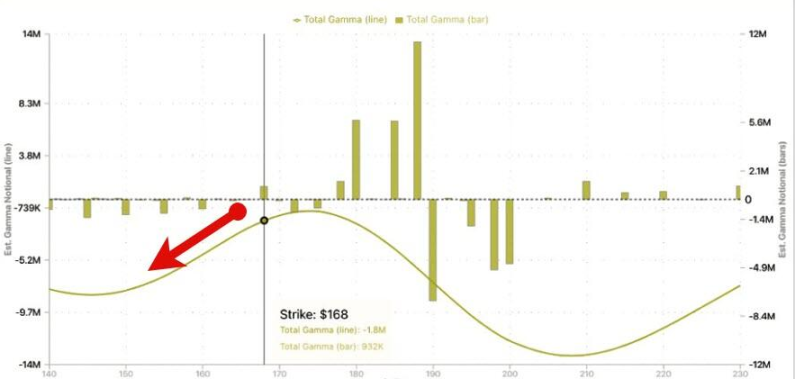

オプション市場のスナイピング:SpotGammaのデータによると、MicroStrategy(MSTR)は典型的な「過剰レバレッジのターゲットが攻撃を受けている」シナリオに直面しています。多数のロング・プットが170ドルを下回って集中しています。この負のガンマ効果は、ビットコイン価格がさらに下落した場合、マーケットメーカーによるヘッジ活動がMSTRやCoinbaseなどの暗号資産銘柄の下落を加速させ、主要株価指数を押し下げる可能性があることを意味しています。

マクロ経済の逆風:日銀の利上げ期待が高まる中、キャリートレードは清算圧力に直面しており、最も投機的な資産クラスである仮想通貨がその痛手を受けている。ビットコインは日中に一時84,000ドル付近でサポートを探り、3月3日以来最悪の1日のパフォーマンスを記録した。イーサリアムは3,000ドルの水準を割り込んだ。

株価への圧力に加え、同社の収益見通しも赤信号となっている。マイクロストラテジーは、ビットコイン価格が年末までに8万5000ドルから11万ドルの間で終値を付けた場合、同社の通期業績は55億ドルの純損失から63億ドルの純利益に転じる可能性があると予測している。これは、同社が10月30日に発表した収益報告書で2025年までに240億ドルの純利益を予測していたこととは大きく対照的である。