連邦準備制度理事会(FRB)による恒久的な量的緩和の時代が近づいています。一般の人々にとってのチャンスはどこにあるのでしょうか?

- 核心观点:美联储将被迫重启量化宽松政策。

- 关键要素:

- 银行准备金已低于GDP的10%警戒线。

- 逆回购工具(RRP)余额耗尽,失去缓冲。

- SOFR与EFFR利差扩大,显示流动性紧张。

- 市场影响:推动资金流向黄金、比特币等抗通胀资产。

- 时效性标注:中期影响

原文はJames Lavishより

Odaily Planet Daily Golem ( @web3_golem )がまとめました

「連邦準備制度理事会(FRB)は今後数ヶ月でバランスシートの縮小を停止する可能性がある」と、先週パウエル連邦準備制度理事会(FRB)議長が述べた声明は、市場の憶測を呼んだ。この発言の背後にある暗黙のシグナルは、「量的引き締め(QT)が量的緩和(QE)へと転換しようとしており、そのペースは大方の予想よりも速くなるだろう」というものだ。

しかし、これはFRBによる単なる象徴的な動きなのでしょうか、それとも非常に重要な意味を持つのでしょうか?最も重要なのは、パウエル議長が金融システムの現状について何を示唆しているのかということです。この記事では、FRBの流動性戦略、現在直面している流動性危機と2019年の流動性危機の類似点と相違点、そしてFRBがなぜ恒久的な量的緩和(QE)政策に着手するのかを深く掘り下げます。

流動性危機が迫る

リバースレポ契約(RRP)の有効期限が切れました。

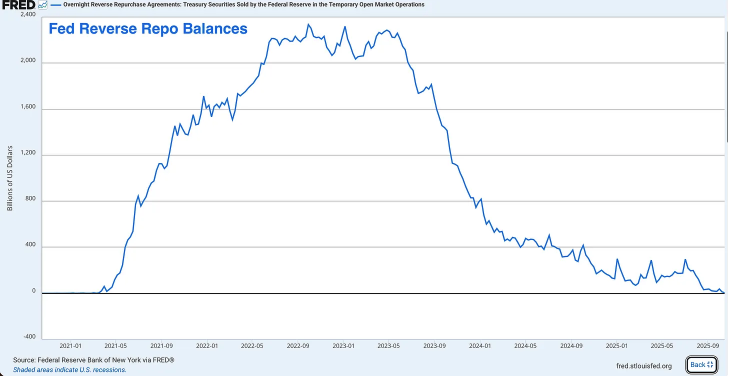

RRPはかつて巨大な過剰流動性の貯金箱であり、2022年には約2.4兆ドルに達しピークを迎えていましたが、今では事実上空っぽです。今週時点で、RRPの残高はわずか数十億ドルで、ピーク時から99%以上減少しています。

RRP はもともと連邦準備制度理事会が短期金利を管理するのに役立つツールとして作成されましたが、過去数年間で過剰流動性の解放弁および金融システム全体のショックアブソーバーになりました。

パンデミックの間、連邦準備制度理事会(FRB)と財務省は金融システムに数兆ドルもの資金を注入し、そのすべてがマネー・マーケット・ファンド(MMF)を通じてRRPに流れ込んだ。その後、ジャネット・イエレン財務長官は巧妙な策略で、魅力的な短期国債を発行することでRRPを吸収する方法を考案した。

マネー・マーケット・ファンド(MMF)は、FRBのRRP金利を稼ぐRRPから資金を引き揚げ、より高利回りの国債の購入に回しました。これにより、財務省は長期国債を市場に大量に流入させることなく、巨額の財政赤字を補填することができました。

これは RRP がなくなる前は素晴らしい戦略でしたが、現在は機能しません。

銀行準備金はレベル2の警戒レベルにある

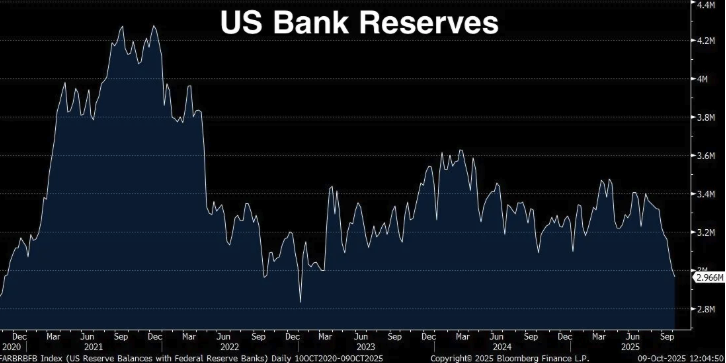

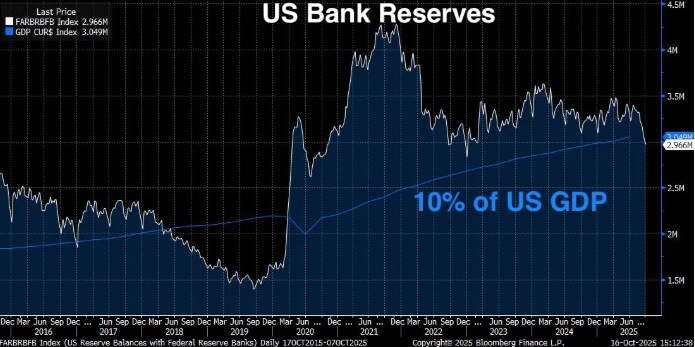

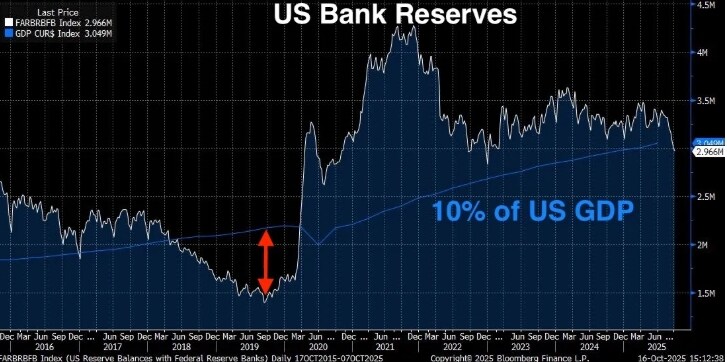

銀行準備金は2.9兆ドルに減少し、2021年9月のピークから1.3兆ドル減少しました。パウエル議長は、銀行準備金がGDPの10~11%を下回るとFRBは神経質になると明言しました。10 %という基準は恣意的な数字ではなく、FRBによる広範な調査、銀行調査、そして2019年9月の実際の経験に基づいています(この惨事については後ほど詳しく説明します)。

それで、私たちは今どこにいるのでしょうか?

- 現在の銀行準備金:2.96兆ドル(先週時点)

- 現在の米国GDP:30兆4,860億ドル(2025年第2四半期)

- GDPに対する準備金の割合:9.71%

銀行の準備金は現在、連邦準備制度理事会(FRB)が「適正準備金」(金融システムが円滑に機能できる水準)と定める最低水準の10%を下回っています。FRBによると、市場の円滑な機能を確保するためには、準備金は2.8兆ドルから3.4兆ドルの範囲で維持されるべきです。しかし、GDPが30.5兆ドルに達したことを考えると、10%という基準は、理想的には準備金が3.05兆ドルを超えることを意味します。

米国の現在の準備金は2兆9,600億ドルに達しています。つまり、私たちは危機に瀕しているということです。そして、RRP(準備金積立制度)が実質的に枯渇しているため、FRBにはバッファーが残っていません。

今年1月時点で、銀行準備金は約3.4兆ドル、RRPは約6,000億ドル、総流動性は約4兆ドルでした。つまり、わずか1年足らずで、システム全体の流動性は1兆ドル以上減少したことになります。さらに悪いことに、FRBは依然として毎月250億ドルのペースで量的引き締めを実施しています。

今回は2019年よりも悪くなるだろう

2019年に外貨準備が1兆5000億ドルまで減少した際にも同様の状況に直面したが、事態は収拾したので今回も同様の状況になるだろうと考える人もいるかもしれない。しかし、真実は、今回直面する流動性危機は2019年よりも深刻になる可能性があるということだ。

2019年には、準備金は1.5兆ドル、つまりGDPの約7%にまで減少しました(当時のGDPは約21.4兆ドルでした)。金融システムは麻痺し、レポ市場は暴落し、連邦準備制度理事会(FRB)はパニックに陥り、通貨発行を開始しました。現在、銀行の準備金はGDPの9.71%です。これはパウエル議長が示した適正準備金の基準である10%を下回っていますが、それでも2019年よりは高い水準です。では、なぜ状況は悪化したのでしょうか?

理由は3つあります。

- 金融システムの絶対的な規模は拡大しています。銀行システムは規模を拡大し、バランスシートも拡大し、システムの円滑な運営に必要な準備金の額も増加しています。2019年には7%の水準で危機を引き起こしましたが、現在ではGDPの9.71%に達し、既に準備金に逼迫の兆候が見られており、準備金水準の低下に伴い、この逼迫状況はさらに悪化する可能性があります。

- RRPバッファーはもはや存在しません。2019年にはRRPはほぼ存在していませんでした。しかし、パンデミック後の時代において、金融システムはこの追加的な流動性バッファーに慣れていました。それが失われた今、金融システムはRRPなしで機能するように再調整する必要があります。

- 規制要件は厳格化しています。2008年の金融危機、そして2023年の直近の地域銀行危機を受けて、銀行はより厳しい流動性要件に直面しています。流動性カバレッジ比率(LCR)などの規制を満たすため、銀行はより多くの高品質流動資産(HQLA)を保有する必要があります。銀行準備金は最も質の高い流動資産です。準備金が減少すると、銀行は規制上の最低水準に近づきます。そうなると、銀行は融資の削減、流動性の確保、オーバーナイト資金調達金利(SOFR)の引き上げといった防衛策を講じ始めます。

SOFRスプレッドは拡大している

銀行準備金の積み上げとRRPの枯渇が、流動性危機に向かう中で私たちが遭遇する「停止信号」のほんの一部に過ぎないとすれば、次に私たちが目にするのは、本当の「点滅する赤信号」となるだろう。

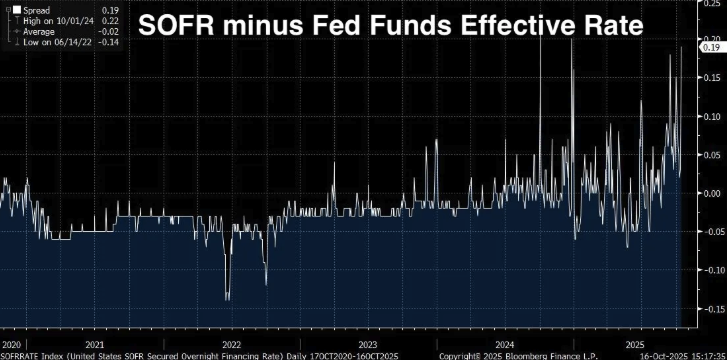

SOFR/実効フェデラルファンド金利スプレッド

SOFR(担保付翌日物調達金利)は、金融機関が米国債を担保として翌日物資金を借り入れる際に支払う金利です。SOFRは、ロンドン銀行間取引金利(LIBOR)に代わる短期金利の主要なベンチマークであり、1日あたり約1兆ドルの取引量を誇る米国債レポ市場における実際の取引に基づいて算出されます。

実効フェデラルファンド金利(EFFR)は、銀行が無担保翌日物貸出準備金残高に対して支払う金利です。通常、これら2つの金利は非常に近い値(数ベーシスポイント以内)で推移します。どちらも翌日物金利であり、連邦準備制度の政策に連動しており、短期的な資金調達状況を反映しています。

すべてが正常な場合、両者はほぼ一致しますが、SOFRがEFFRを大幅に上回り始めると、警戒すべき状況となります。これは、銀行間の担保付きローン(つまり、米国債を担保とするローン)の金利が、無担保ローンよりも急激に高くなることを意味します。

通常、国債のような確固たる担保を担保とした融資は、コストが高くなるのではなく、低くなるはずです。そのため、逆の事態が発生すると、準備金の逼迫やバランスシートの縮小といったシステム上の問題が示唆されます。

SOFRがEFFRを上回っている場合、銀行は「高金利で米国債担保を受け入れるよりも、低金利で無担保ローンを提供する方が良い」と言っているようなものです。これは健全で流動性の高い市場では起こりません。流動性が枯渇し始めた場合にのみ起こります。

金利差は構造的に拡大している

スプレッドは2024年から2025年にかけて着実に拡大し、現在は0.19(19ベーシスポイント)となっています。これは大したことではないように思えるかもしれませんが、オーバーナイト資金調達の世界では大きな差です。

2020年から2022年までの平均スプレッドは約-0.02で、2022年6月14日に-0.14の最低値を記録しました。しかし、2024年10月1日にはスプレッドは0.22でピークに達し、現在は0.19となっています。スプレッドのマイナスからプラスへの変化は短期的な急上昇ではなく、市場環境が過度に逼迫していることを示す構造的な変化です。

SOFRスプレッドが重要な理由

SOFR/EFFRスプレッドはリアルタイムの市場シグナルです。GDPのような遅行指標でも、消費者信頼感指数のような調査指標でもありません。世界最大かつ最も流動性の高い資金調達市場において、実際に貸借される資金のことです。

スプレッドが拡大し続けると、次のことを意味します。

- 銀行は自由に貸し出せる余剰準備金を持っていません。もし持っていれば、SOFR市場でより高い金利で貸し出すことで裁定取引を行い、スプレッドを相殺するでしょう。

- FRBの公開市場操作は不十分です。FRBは、銀行が米国債を固定金利で借り入れることを許可することで資金調達ストレスを防止することを目的とした、常設レポ・ファシリティ(SRF)を維持しています。このファシリティの存在にもかかわらず、SOFRは高水準で推移しており、準備預金の需要がFRBの供給を上回っていることを示唆しています。

- 年末のプレッシャーは強まっています。銀行は四半期末と年度末に、バランスシートの精査と規制当局による報告義務の追加に直面しています。こうしたプレッシャーが通常の取引時間にも波及し、準備金要件が低すぎることを示唆しています。

- 2019年のような危機は、あと一歩のところまで来ています。現在、構造的な金利上昇は見られますが、パニックには至っていません(まだ)。2019年9月には、翌日物レポ金利は徐々に上昇するのではなく、ほぼ一夜にして2%から10%に急騰しました。

FRBはこれが何を意味するかをよく理解しています。SOFRスプレッドは、ニューヨーク連銀のトレーディングデスクが毎日モニタリングしている主要指標の一つです。FRBは、前回スプレッドがこれほど拡大した際に何が起きたかを把握しており、また、対策を講じなければ何が起こるかも理解しています。

レポ危機は2019年9月に再び発生するでしょうか?

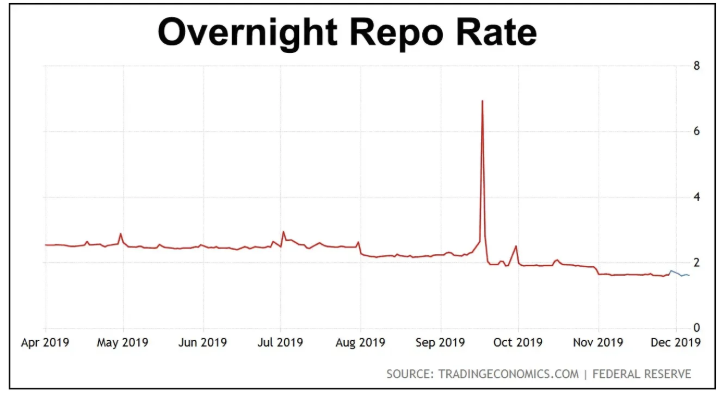

2019年9月17日。連邦準備制度理事会(FRB)の政策を追っている人にとって、忘れてはならない日だ。その朝、翌日物レポ金利(銀行が米国債を担保に翌日物資金を借り入れる金利)が2%前後から10%へと急騰した。

当時のFRBの目標金利は2.00~2.25%だったが、銀行の準備金が大幅に減少したため、レポ金利は数時間でFRBの政策金利の5倍にまで急騰した。

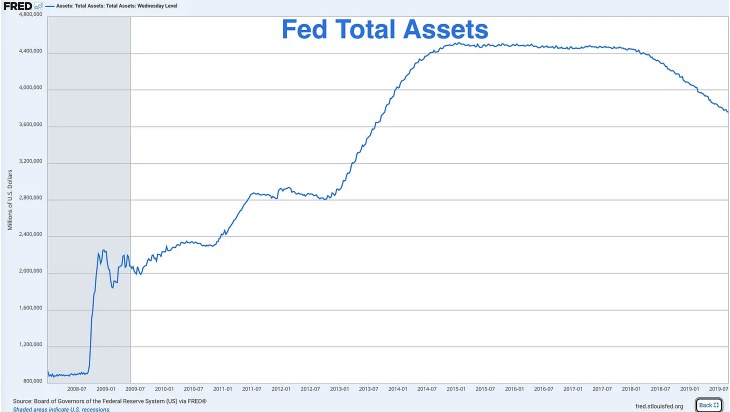

金融危機後、FRBは様々な量的緩和策を通じてバランスシートを1兆ドル未満から4.5兆ドル超に拡大しました。しかし、2017年からは量的引き締め政策を開始し、債券を再投資せずに満期を迎えることでバランスシートを縮小しました。

2019年9月までに、準備金は約1.5兆ドル、つまり当時のGDP(約21.4兆ドル)の約7%にまで減少しました。FRBはこれで問題ないと考えていましたが、その考えは誤りであることが証明されました。

当時、いくつかの致命的な要因が重なり、翌日物レポ金利が急騰しました。

- 法人税の納税 – 9月中旬は重要な法人税納税期限です。企業は米国政府への納税のために銀行システムから準備金を引き出そうとしており、一時的に流動性が枯渇しています。

- 財務省決済 – 大規模な財務省オークションが終了し、システムから追加の準備金が削除されました。

- バッファーなし – 現在 (RRP が枯渇する前) とは異なり、2019 年には準備金が唯一の流動性源でした。

- 規制上の制限 – 2008 年以降の規制により、銀行は一定の比率を維持する必要があるため、金利が上昇しても準備金の貸し出しに消極的になります。

FRBの救済策:COVID-19以前の量的緩和

当然のことながらFRBはパニックに陥り、数時間以内に緊急レポオペレーションを発表し、翌日物資金市場に数百億ドルの資金を投入しました。その後数週間で、FRBは市場の救済に着手しました。

- 毎日レポ取引を実施することで、市場に数千億ドルの一時的な流動性が追加されます。

- 米国債の購入を再開する(バランスシートを拡大する)と発表した。

- 予定より数カ月早く量的引き締めを終了し、2019年10月に量的緩和を開始した。

2019年末には量的緩和により連邦準備制度理事会の総資産が増加し始め、紙幣増刷が始まりました。

しかし、これらすべてはCOVID-19によるロックダウンの最初の6ヶ月間に起こった。したがって、FRBが量的緩和を再開したのは、パンデミックのためでも、景気後退のためでも、伝統的な意味での金融危機のためでもなく、銀行の準備金が低すぎ、金融システムの「配管」が機能不全に陥っていたためである。

現在、FRBは再び銀行準備金の不足という問題に直面しており、危機はまだ初期段階にあるにすぎない。

今日と2019年の危機の違い

しかし、今日と 2019 年の間には、危機を悪化させているいくつかの違いがあります。

- 財務省はより多くの債券を発行する必要がある

2019年の連邦財政赤字は年間約1兆ドルで、歴史的に見て高い水準ではあるものの、管理可能な水準でした。現在では年間2兆ドルを超えており、その終わりは見えていません。財務省は政府の財政運営のために巨額の債券を発行しなければならず、発行される債券1ドルごとに銀行システムから流動性が枯渇する可能性があります。

- 連銀のバランスシートは予想よりもはるかに大きい

2019年にレポ危機が発生した当時、FRBのバランスシートは約3.8兆ドルでした。現在、2兆ドルの量的引き締め(QT)を実施したにもかかわらず、依然として約6.9兆ドルです。FRBはバランスシートを危機前の水準に「正常化」するべきでした。しかし、現状ではそれができません。なぜなら、試みるたびに、準備金不足という同じ問題に直面するからです。

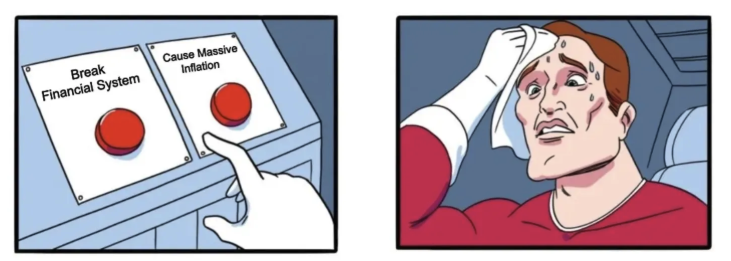

FRBは事実上、恒久的な量的緩和政策を敷いている。システムを崩壊させることなく量的緩和を大幅に縮小することはできず、インフレを助長することなく現在の水準を維持することもできない。

- 準備金水準の上昇はシステムに亀裂をもたらす

2019年の危機発生時には、準備金はGDPの7%に達していました。現在9.7%となり、警戒すべき兆候が見られます。これは、金融システムが円滑に機能するためには、より高い準備金基盤が必要であることを示しています。経済、銀行システム、レバレッジ比率はいずれも拡大しており、規制要件も厳格化しているため、必要なバッファーも大きくなっています。

2019 年に GDP の 7% がシステムを崩壊させ、現在すでに 9.7% に直面しているのなら、システムが崩壊する前にこの数字はどの程度低下する可能性があるのでしょうか。

連邦準備制度理事会はすでにシグナルを送っている

パウエル議長が「今後数ヶ月でバランスシートの縮小を停止する可能性がある」と述べたのは、単なる軽率な発言ではなく、慎重に検討されたシグナルだった。FRBは政策転換の準備を進めており、2019年のように不意を突かれ、パニックに陥って緊急の調整を迫られる事態を避けようとしている。

今回、彼らは状況をコントロールしているかのように振る舞おうとしている。しかし、コントロールは幻想であり、結果は同じだ。量的引き締めは終わり、量的緩和が始まるのだ。

今唯一の疑問は、彼らは真実が明らかになるのを待つのか、それとも先に攻撃するのか、ということだ。

連邦準備制度理事会は量的緩和(QE)を実施する必要がある

米国経済が危機に瀕していることは既に周知の事実です。準備金は極めて少なく、RRPは底をつき、SOFRスプレッドは拡大しており、状況は2019年よりも悪化しています。では、FRBが準備金水準をなぜそれほど懸念しているのか、そしてこの流動性危機が深刻化した場合に何が起こるのかを詳しく見ていきましょう。

準備金要件が GDP の 10 ~ 11% を下回ると、銀行は次のようなストレス行動を示し始めます。

- 他の銀行に一晩で準備金を貸し出す意欲が低い

- 予想外の需要に対応するための流動性の備蓄

- 短期ローンに課される金利の上昇(SOFRスプレッド)

- 実体経済への融資を削減する

- バランスシートはより防御的になる

準備金比率が現在GDPの9.71%に達しており、金融政策の伝達メカニズムが崩壊し始めている可能性がある。

2023年の銀行危機の傷跡

連邦準備制度理事会(FRB)と規制当局は、2023年3月の地域銀行危機に深刻な懸念を抱きました。シリコンバレー銀行やファースト・リパブリック銀行といった銀行の破綻は、流動性管理の不備に起因していました。これらの銀行が保有する長期債券は金利上昇によって価値を失い、預金者が資金を引き出すと、銀行は債券を売却しなければ流出分を補填することができず、巨額の損失を被りました。

この危機は、連邦準備制度理事会の介入と、銀行が破綻した債券を額面価格で借り入れることを可能にした銀行期間資金調達プログラム(BTFP)の開始によって最終的に阻止された。

危機は今日でもまだ生々しいが、銀行がまだ傷つき、規制当局の監視が厳しく、金利がすでに10%の閾値を下回っている状況で、(量的引き締めを通じて)全体的な準備金供給を減らそうとする状況を想像すると、パウエル議長がすでに量的引き締めの終了について語っている理由が理解できるだろう。

連邦準備制度理事会は前進しなければならない

現在、GDPは30.5兆ドルで、年間成長率は約2~3%です。今年のGDPが3%成長すれば、約9,000億ドルの追加GDP増となります。FRBが準備金をGDPの約10%に維持したい場合、そのペースを維持するには、準備金を年間約900億ドル増やす必要があります。

その代わりに、FRBは年間約3,000億ドル(月額250億ドル×12)ずつ準備金を縮小してきました。たとえFRBが今日量的引き締めを停止し、準備金を2兆9,600億ドルで安定させたとしても、対GDP準備金比率は9.7%から9.5%、そして9.2%、あるいはそれ以下へと、時間の経過とともに低下していくでしょう。

この比率を安定させる(または10%以上に戻す)ために、FRBには2つの選択肢があります。

- 準備金の増加はGDPと一致する(適度な量的緩和)

- ブレイクアウトが発生するまで比率を徐々に下げる

第三の選択肢はない。つまり、FRBはハムスターの車輪に閉じ込められたネズミのように、前進するしかないのだ。

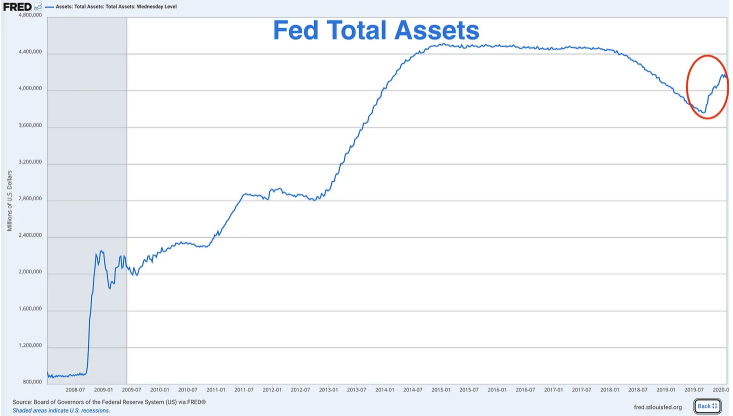

連邦準備制度理事会(FRB)は、12月または1月のFOMCで量的引き締めの終了を正式に発表する予定です。彼らはこれを政策転換ではなく、「潤沢な準備金を維持するための技術的な調整」と表現するでしょう。年末までに再び大幅な準備金の取り崩しが発生した場合、FRBは2019年と同様に緊急声明を発表せざるを得なくなる可能性があります。

FRBは常にオーバーシュートする

連邦政府は年間2兆ドルを超える赤字を抱えており、財務省は巨額の債券を発行する必要があります。RRP(固定資産価格調整基金)が枯渇する中、その資金はどこから調達するのでしょうか?利回りが急上昇しない限り、年間2兆ドルの債券を吸収できる民間需要は到底ありません。銀行が準備金を国債購入に充てれば、準備金はさらに減少し、問題はさらに悪化するでしょう。

これにより、FRBは再び最後の買い手となることを余儀なくされます。さらに、GDPが年間2~3%で成長すると、現在の比率を維持するためには、準備金を年間600億ドルから900億ドル増やす必要があります。

2008年から2014年までの期間を振り返ると、FRBの量的緩和政策は抑制されることはなく、3回の量的緩和と1回の逆オペを実施し、バランスシートは9,000億ドルから4.5兆ドルに増加しました。

2019年から2020年を振り返ると、2019年10月にバランスシートの拡大(国債購入で月600億ドル)を再開しました。その後、COVID-19が流行し、再び積極的な拡大を開始し、数か月で5兆ドルを追加しました。

FRBが金融緩和に転じると、必ず行き過ぎてしまいます。ですから、この量的引き締めサイクルが終了した時、FRBによる緩やかな量的緩和ではなく、急激な景気拡大を期待すべきです。

FRBは「十分な準備金を維持し、市場の円滑な機能を確保する」ために、毎月600億~1000億ドルの米国債を購入する可能性がある。

私たちは何をすべきでしょうか?

中央銀行が制限なく紙幣を印刷し始めたら、私たちにはただ一つの合理的な対応しかなく、それは中央銀行が印刷できない資産、つまり金とビットコインを保有することだ。

市場はすでに量的緩和を金価格に織り込み、急騰させています。2025年1月、金価格は約2,500ドルでした。現在、70%以上上昇し、1オンスあたり4,000ドルを超えて取引されています。賢明な投資家はFRBによる量的緩和の発表を待つのではなく、既に買い始めています。

金に加えて、ビットコインも、来たる量的緩和の津波に対処するための最良の資産です。

ビットコインは、総供給量が2100万枚に固定されている、真に希少性の高いデジタル資産として初めて登場しました。連邦準備制度理事会(FRB)は米ドルを無制限に発行できますが、FRB、政府、企業、マイナーのいずれもビットコインをこれ以上発行することはできません。

同時に、ビットコインには以下の理由から金よりもさらに大きな成長の余地があります。

- ビットコインでお金を稼ぐのは金で稼ぐよりも難しい。

- 金の供給量は採掘によって毎年約1.5~2%の割合で増加しています。金の希少性は相対的なものであり、絶対的なものではありません。ビットコインの供給量は一定の減少率(4年ごとに半減)で増加し、2140年頃に2100万枚という絶対的なピークに達します。その後、ビットコインは発行されなくなり、この状態が永遠に続きます。

- ビットコインは人類史上最も金儲けが難しい通貨です。

- ビットコインは金に追随し、乗数効果をもたらします。現在、ビットコインのパフォーマンスは金に大きく「遅れ」をとっていますが、歴史的に見ると、金融政策への懸念から金が上昇し続けると、ビットコインは最終的に金に追いつき、しばしば金の上昇率を上回ることになります。

- ビットコインは、国家債務ポンジスキームから完全に逃れることを可能にします。金はインフレからあなたを守りますが、ビットコインはそれ以上の力を持っています。ビットコインはシステムの外部に完全に存在します。中央銀行によって没収されることも、価値が下げられることも、操作されることもありません(適切に保管されている場合)。

まとめると、FRBが量的引き締めから量的緩和へと転換しようとしている理由、流動性の状況、そしてビットコインと金が今後の金融緩和期に保有する価値のある資産である理由を理解した上で、皆さんの投資行動がより賢明なものになることを願っています。