perp DEX の「シンギュラリティ モーメント」: Hyperliquid がオンチェーン デリバティブへの扉を開くことができるのはなぜですか?

- 核心观点:Hyperliquid以链上订单簿实现CEX级体验。

- 关键要素:

- 自建L1应用链,毫秒级处理速度。

- HIP-3提案支持无需许可创建衍生品市场。

- 累计交易量超2.7万亿美元,收入超二线CEX。

- 市场影响:推动DeFi衍生品突破性能瓶颈,拓展资产类别。

- 时效性标注:中期影响

「デリバティブはDeFiの聖杯だ。」2020年には早くも、オンチェーン・パープ・プロトコルがDeFi後半への切符であるというコンセンサスが市場に達していた。

しかし現実は、過去5年間、パフォーマンスやコストの制約から、パーミッションDEXは常に「パフォーマンス」と「分散化」の間で難しいトレードオフを迫られてきました。この間、GMXに代表されるAMMモデルはパーミッションレス取引を実現したものの、取引速度、スリッページ、深度においてCEXに匹敵することは困難です。

独自のオンチェーン・オーダーブック・アーキテクチャを備えたHyperliquidが登場するまでは、完全なセルフホスト型ブロックチェーン上でCEXに匹敵するスムーズな取引体験を実現していました。最近可決されたHIP-3提案は、暗号通貨とTradFiの間の壁をさらに打ち破り、チェーン上でより多くの資産を取引する無限の可能性を切り開きました。

この記事では、Hyperliquid の運用メカニズムと収益源を詳細に分析し、潜在的なリスクを客観的に分析し、DeFi デリバティブ業界にもたらす革新的な変数についても探っていきます。

パープDEXのサイクル

レバレッジは金融の根幹を成す要素です。成熟した金融市場では、デリバティブ取引は流動性、資本量、取引規模の点でスポット取引をはるかに上回っています。結局のところ、証拠金とレバレッジの仕組みを通じて、限られた資金でより大きな市場取引量を活用し、ヘッジ、投機、利回り管理といった多様なニーズに対応できるのです。

暗号通貨の世界でも、少なくともCEX分野ではこの法則が実証されています。2020年には早くも、先物取引に代表されるCEXデリバティブ取引がスポット取引に取って代わり、徐々に市場を支配していきました。

Coinglassのデータによると、過去24時間で、主要CEX契約先物の1日あたりの取引量は数百億米ドルに達し、Binanceは1,300億米ドルを超えた。

出典:Coinglass

対照的に、オンチェーン・パーペチュアルDEXは5年間にわたり、長い道のりを歩んできました。この間、dYdXはオンチェーン・オーダーブックを通じてより中央集権的なエクスペリエンスを模索しましたが、パフォーマンスと分散化のバランスを取る上で課題に直面しました。GMXに代表されるAMMモデルはパーミッションレス取引を実現していますが、取引速度、スリッページ、深度という点ではCEXに大きく遅れをとっています。

実際、2022年11月初旬のFTXの突然の崩壊は、GMXやdYdXといったオンチェーンデリバティブプロトコルの取引量と新規ユーザー数の急増を一時的に刺激しました。しかし、市場環境、オンチェーン取引のパフォーマンス、取引の深さ、取引の種類、その他の包括的な取引体験の制約により、すぐに全体の動きは再び静まり返りました。

正直に言うと、ユーザーはチェーン上で取引する際に同じ清算リスクを負わなければならないのに、CEX レベルの流動性と経験を得ることができないことに気づけば、移行する意欲は自然にゼロになってしまいます。

したがって、重要な問題は「オンチェーンデリバティブの需要があるかどうか」ではなく、CEXの代替不可能な価値を提供し、パフォーマンスのボトルネックを解決できる製品形式が不足していることです。

市場のギャップは非常に明確です。DeFiには、CEX レベルのエクスペリエンスを真に提供できるパープ DEX プロトコルが必要です。

このような状況下で、Hyperliquidの登場は、この分野全体に新たな変数をもたらしました。あまり知られていないのは、Hyperliquidは今年正式にリリースされ、多くのユーザーの目に留まったばかりですが、実際には2023年には既にリリースされており、過去2年間にわたり進化と蓄積を続けてきたということです。

Hyperliquid は「オンチェーン CEX」の究極の形でしょうか?

永続的な DEX トラックにおける「パフォーマンス vs. 分散化」のジレンマに長年直面している Hyperliquid の目標は非常に明確で、CEX のスムーズなエクスペリエンスをチェーン上で直接再現することです。

この目的を達成するために、同社は既存のパブリックチェーンのパフォーマンス制約に依存せず、Arbitrum Orbit テクノロジースタックに基づいて独自の L1 アプリケーションチェーンを構築し、完全にチェーン上で実行される注文帳とマッチングエンジンを装備するという根本的な道を選択しました。

これは、注文の発注からマッチング、決済に至るまで、すべての取引リンクがオンチェーン上で透過的に行われ、ミリ秒レベルの処理速度を実現することを意味します。したがって、アーキテクチャの観点から見ると、HyperliquidはdYdXの「完全オンチェーン版」と言えるでしょう。Hyperliquidはもはやオフチェーンマッチングに依存せず、「オンチェーンCEX」の究極の形を目指しています。

この根本的なアプローチの効果はすぐに現れました。

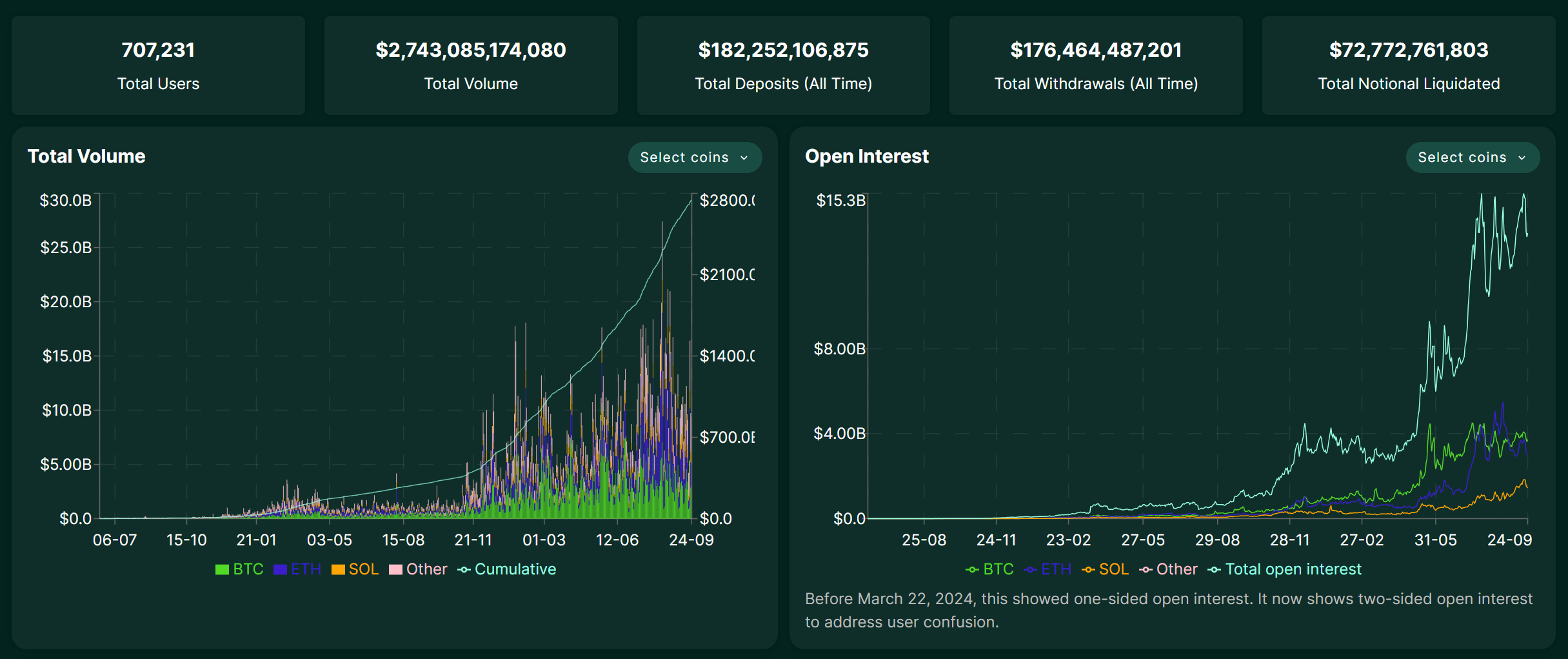

Hyperliquidの1日あたりの取引量は今年初めから右肩上がりで増加しており、一時は200億米ドルに達しました。2025年9月25日時点で、累計取引量は2.7兆米ドルを超えています。その収益規模は、ほとんどのセカンドティアCEXを上回っています。これは、オンチェーンデリバティブの需要が不足しているのではなく、DeFiの特性に真に適合した商品形態が不足していることを如実に示しています。

出典: ハイパーリキッド

もちろん、こうした力強い成長は、急速にエコシステムの魅力ももたらしました。HyperLiquidが最近開始したUSDH発行権の入札合戦は、Circle、Paxos、Frax Financeといった大手プレイヤーを惹きつけ、オープンな競争を巻き起こしました(続き:「 HyperLiquidのUSDHが人気商品になるという観点から:DeFiステーブルコインの支点はどこにあるか? 」)。これはその好例です。

しかし、CEXの体験を単に再現するだけでは、Hyperliquidの終わりではありません。最近可決されたHIP-3提案により、コアインフラ上に、開発者がデプロイするパーミッションレスな永久契約市場が導入されました。以前はコアチームのみが取引ペアを上場できましたが、今では100万HYPEをステークするユーザーなら誰でも、チェーン上に直接独自の市場を展開できます。

つまり、HIP-3は、Hyperliquid上であらゆる資産のデリバティブ市場を許可なしに作成・上場することを可能にします。これは、主流の暗号資産のみを取引していた従来のPerp DEXの制限を完全に打ち破るものです。HIP-3の枠組みの下では、将来的にHyperliquid上で以下のようなことが実現する可能性があります。

- 株式市場: テスラ (TSLA) やアップル (AAPL) などの主要な世界金融資産を取引します。

- 商品と外国為替: 金 (XAU)、銀 (XAG)、ユーロ/米ドルなどの従来の金融商品を取引します。

- 予測市場: 「連邦準備制度理事会は次回金利を引き下げるだろうか?」「ある優良NFTの最低価格はいくらだろうか?」など、さまざまなイベントに賭ける市場。

これにより、Hyperliquidの資産カテゴリーと潜在的なユーザーベースは間違いなく大幅に拡大し、DeFiとTradFiの境界が曖昧になります。言い換えれば、世界中のあらゆるユーザーが、分散型かつパーミッションレスな方法で、従来の金融世界の中核資産と金融ゲームプレイにアクセスできるようになるのです。

コインの裏側は何でしょうか?

しかし、Hyperliquid の高いパフォーマンスと革新的なモデルは魅力的である一方で、特に大きな危機の「ストレス テスト」をまだ経験していないことから、その背後には無視できないリスクも存在します。

クロスチェーンブリッジの問題は主要な懸念事項であり、コミュニティ内で頻繁に議論されるトピックです。Hyperliquidは、3/4マルチ署名によって制御されるクロスチェーンブリッジを介してメインネットに接続し、中央集権型の信頼ノードを構築します。これらの署名が、偶発的(例:秘密鍵の紛失)または悪意(例:共謀)に失敗した場合には、ブリッジ上のすべてのユーザーの資産が直接的に脅かされることになります。

第二に、HLP Vault戦略にはリスクがあります。HLP Vaultのリターンは保証されていません。マーケットメーカーの戦略が特定の市場状況下で損失を被った場合、Vaultに預けられた元本も減少します。ユーザーは期待される高いリターンを享受できる一方で、戦略が失敗するリスクも負うことになります。

Hyperliquidはオンチェーンプロトコルであるため、スマートコントラクトの脆弱性、オラクルの価格フィードエラー、レバレッジ取引におけるユーザー清算といった、従来のDeFiリスクにも直面しています。実際、ここ数ヶ月、一部の小型通貨の価格に対する悪意のある操作により、プラットフォームは大規模な市場清算事象を繰り返し経験しており、リスク管理と市場監督の改善の必要性が浮き彫りになっています。

客観的に見ると、多くの人が公に考えていないもう一つの問題があります。急成長中のプラットフォームであるHyperliquidは、大規模なコンプライアンスレビューや深刻なセキュリティインシデントといった試練をまだ経験していません。プラットフォームの急速な拡大段階では、リスクは急速な成長の陰に隠れてしまうことがよくあります。

全体的に、perp DEX の物語はまだ終わっていません。

Hyperliquidはまだ始まりに過ぎません。その急速な発展は、オンチェーンデリバティブの真の需要を証明するだけでなく、アーキテクチャの革新によってパフォーマンスのボトルネックを打破できる可能性を実証しています。HIP-3は、株式、金、外国為替、さらには予測市場へと想像力を広げ、DeFiとTradFiの境界を初めて真に曖昧にします。

高いリターンは常に高いリスクと隣り合わせですが、マクロ的な視点から見ると、DeFiデリバティブの魅力は、単一のプロジェクトのリスクによって薄れることはありません。将来、Hyperliquid/Asterに取って代わり、オンチェーンデリバティブの新たなリーダーとなる企業が出現する可能性も否定できません。したがって、DeFiエコシステムとデリバティブの魅力と想像力を信じる限り、同様のシードプレイヤーに十分な注意を払うべきです。

おそらく数年後に振り返ったとき、これは全く新しい歴史的機会となるでしょう。