Four Centsの野望:DeFiが垂直化を通じてステーブルコイン市場をいかに覆すか

- 核心观点:DeFi协议正争夺稳定币储备收益以实现自给自足。

- 关键要素:

- 稳定币年收益约120亿美元,协议欲夺回。

- Hyperliquid等通过收益回购代币和激励生态。

- Ethena等将收益与代币经济模型绑定。

- 市场影响:可能分流传统稳定币流动性,催生收益型稳定币层。

- 时效性标注:中期影响

Prathik Desaiによる投稿

元の翻訳: ブロックユニコーン

数十億ドルが獲得できるが、最終的なリターンは1ドルあたり約4セント、つまり米国財務省の債務1ドルごとに生み出される年間リターンだ。

数十億ドルが獲得できるが、最終的なリターンは1ドルあたり約4セント、つまり米国財務省の債務1ドルごとに生み出される年間リターンだ。

分散型金融(DeFi)プロトコルは、ほぼ10年にわたり、USDTとUSDCを製品の基盤として活用し、TetherとCircleにその準備金からの収益を還元してきました。これらの企業は、世界で最も容易な収益創出方法を通じて、数十億ドルの利益を上げてきました。しかし今、DeFiプロトコルは、これらの収益の一部を自ら獲得しようとしています。

主要ステーブルコインであるテザーは現在、1,000億ドル以上の準備金を保有し、40億ドル以上の利息収入を生み出しています。これは、スターバックスが前年度に世界でコーヒーを販売して得た総利益37億6,100万ドルを上回る額です。テザー発行体は、準備金を米国債に投資するだけで、この利益を達成しています。サークルも昨年の上場時に同様のアプローチを採用し、流動性資金を中核的な収入源として重視しています。

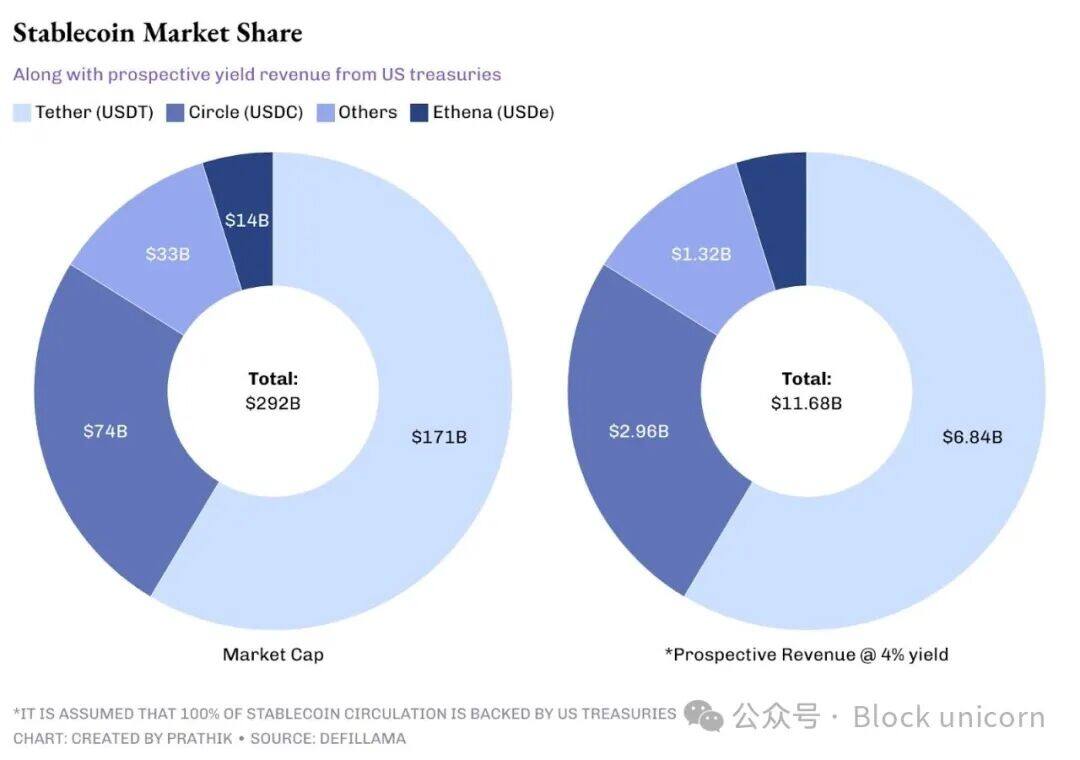

現在、流通しているステーブルコインの総額は2,900億ドルを超え、年間約120億ドルの収益を生み出しています。これは無視できない規模の資金です。これにより、DeFiに新たな戦場が生まれています。プロトコルはもはや発行者に利益を独占させるだけでは満足せず、商品とそのインフラを自ら所有したいと考えているのです。

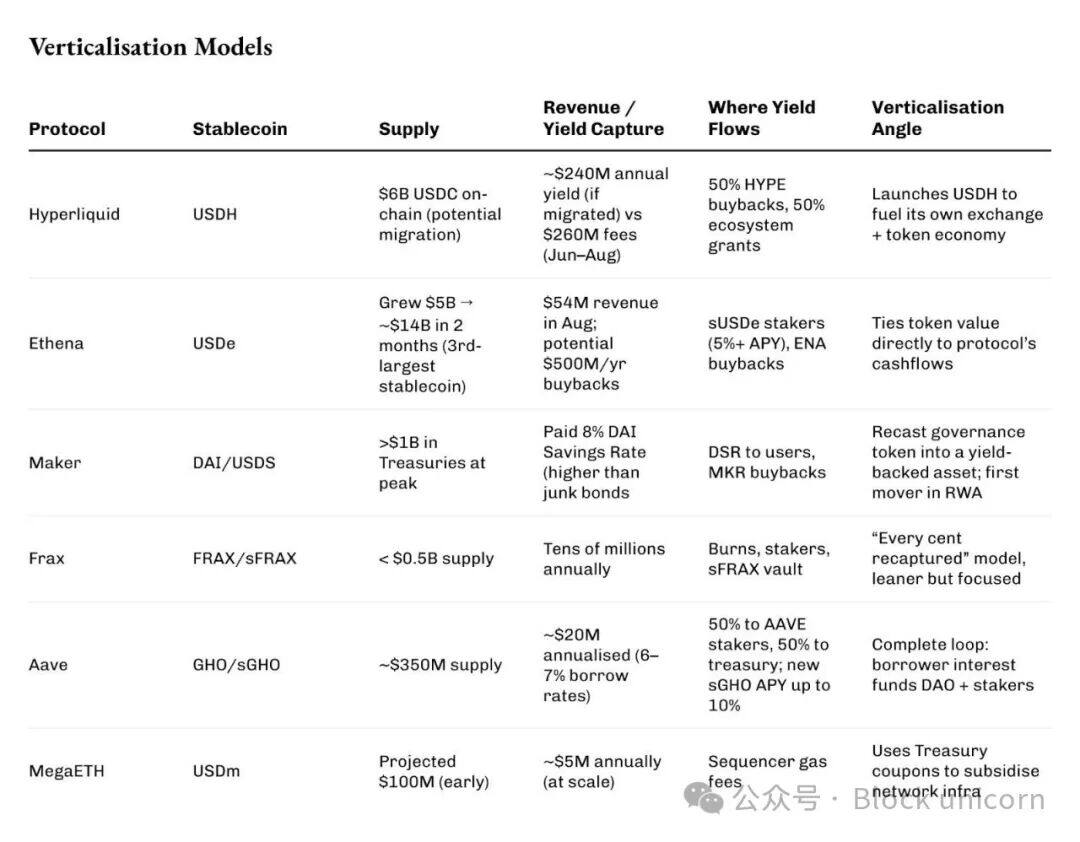

今月初め、HyperliquidはネイティブステーブルコインUSDHの入札合戦を開始し、勝者は収益の返還を義務付けました。Native Markets、Paxos、Frax、Agora、Ethenaが入札に参加しました。最終的に勝者となったNative Marketsは、USDHの財務収益の100%をブロックチェーンに返還することを約束しました。半分はHYPEトークンの買い戻しに、残りの半分はエコシステムへの資金提供に充てられます。

現在、Hyperliquidのレイヤー1は60億ドル相当のUSDCを保有しており、2億4,000万ドルの収益を生み出す可能性があります。この収益は以前はCircleが保有していましたが、今後はトークンのバーンや開発者へのインセンティブ付与に振り向けられる可能性があります。参考までに、Hyperliquidは6月、7月、8月に取引手数料から2億6,000万ドルの純収益を上げました。

Ethena はより速く、より大規模に開発されています。

わずか2か月で、合成ステーブルコインUSDeの流通量は50億ドルから140億ドル近くにまで急増し、MakerのDAIを上回り、USDTとUSDCに次ぐ3番目に大きなドルペッグ・ステーブルコインとなった。

8月、Ethenaの収益は5,400万ドルに達し、2025年のこれまでの最高記録を更新しました。待望の手数料変換メカニズムが正式に開始されたことで、年間最大5億ドルをENAの買い戻しに振り向けることができるようになり、ENAトークンの運命はシステムによって生成されるキャッシュフローと密接に結びつくことになります。

Ethenaのビジネスモデルは、スポット暗号資産のロングポジション、永久契約のショートポジション、そして国債の分配とステーキングによるリターンで構成されています。その結果、sUSDeのステーカーはほとんどの月で年率5%を超える利回り(APY)を享受しています。

経験豊富なメーカーは、米国債を自社のステーブルコインの準備金として活用した最初の企業の一つです。

経験豊富なメーカーは、米国債を自社のステーブルコインの準備金として活用した最初の企業の一つです。

一時期、10億ドルを超える短期国債を保有し、Daiの貯蓄金利を8%に引き上げました。これは、一時的に米国ジャンク債の平均利回りを上回りました。余剰資金は余剰バッファーに投入され、その後自社株買いに充てられ、数千万枚のMKRトークンが消滅しました。トークン保有者にとって、これは単なるガバナンスバッジから、実際の収入を得る権利へと変化しました。

一方、Frax は規模は小さいですが、アプローチはより集中しています。

FRAXの供給量は5億ドルを下回っており、これはテザーの1100億ドルのほんの一部に過ぎませんが、それでもなお収益を生み出すマシンです。創設者サム・カゼミアンは、FRAXが準備金収入のすべてをシステムに再投資するように設計しました。この収益の一部は焼却され、一部はステーカーに分配され、残りは連邦準備制度の金利を追跡する金庫であるsFRAXに預けられます。現在の規模でさえ、このシステムは年間数千万ドルの収益を生み出しています。

Aave の GHO ステーブルコインは、垂直化を念頭に置いて構築されました。

2023年にローンチされたこのステーブルコインは、現在3億5000万ドルの流通量があります。仕組みはシンプルです。借り手は外部の貸し手ではなく、DAOに直接利息を支払うのです。借入金利が6~7%の場合、約2000万ドルの収益が生まれ、その半分はAAVEステーカーに分配され、残りは国庫に積み立てられます。新しいsGHOモジュールは、預金者に最大10%の年利(準備金による補助)を提供し、取引の魅力をさらに高めます。実質的に、DAOは自らの資金を使用することをいとわないため、このステーブルコインは貯蓄口座のような存在となっています。

ステーブルコインの収益を生のインフラとして利用するネットワークもあります。

MegaETHの100万米ドルはトークン化された国債によって裏付けられていますが、その収益は保有者に支払われるのではなく、ロールアップシーケンサーの手数料に充てられます。規模が拡大すれば、年間数百万ドルのガス料金が発生する可能性があり、実質的に国債クーポンを公共財へと変えることになります。

これらすべての取り組みに共通するのは垂直化です。

各プロトコルはもはや、他者のドルのレールに依存することに満足していません。彼らは独自の通貨を発行し、本来発行者に帰属していた利息を得て、それを買い戻し、国債、ユーザーインセンティブ、さらにはブロックチェーン構築への補助金に再利用しています。

国債の利回りは退屈に見えるかもしれないが、DeFiではそれが自立的なエコシステムを構築するきっかけとなっている。

これらのモデルを比較すると、各プロトコルがこの 4% の収益源を活用するために、買い戻し、DAO、シーケンサー、ユーザーなど、異なる手段を設定していることがわかります。

これらのモデルを比較すると、各プロトコルがこの 4% の収益源を活用するために、買い戻し、DAO、シーケンサー、ユーザーなど、異なる手段を設定していることがわかります。

収入は受動的です。誰もが無謀になってしまいます。それぞれのモデルにはボトルネックがあります。

Ethenaのペッグは、プラスを維持するために永続的な資金調達に依存しています。Makerは現実世界でローンのデフォルトを経験し、損失を補填しなければなりませんでした。Terraの破綻後、Fraxは資金を引き上げ、発行規模を縮小することで、次は自分たちではないことを証明しました。これらの機関はすべて、ブラックロックのようなカストディアンが保有する米国債という一つの資産に依存しています。これらは、高度に中央集権化された資産を分散的に包むものであり、その中央集権化には崩壊のリスクが伴います。

同時に、新たな規制は課題ももたらします。

米国のGENIUS法は、利子付きステーブルコインを全面的に禁止しています。欧州のMiCA法は、規制とライセンス要件を課しています。DeFiは、リターンを「自社株買い」や「シーケンサー補助金」と呼ぶことで回避策を講じていますが、経済的な側面は変わりません。規制当局が行動を起こすことを選択すれば、十分に実行可能です。

しかし、このアプローチは持続可能なビジネスモデルの構築に役立ちます。これは暗号資産業界が長らく苦労してきた課題です。これほど多くのモデルが機能しているという事実は、DeFiプロトコルが現在持つ莫大な可能性を示しています。今日の競争は、世界で最も退屈な利回りをめぐるものです。しかし、リスクは高く、HyperliquidはDeFiをトークンバーン、Ethenaは貯蓄口座と買い戻し、Makerは中央銀行型のバッファー、MegaETHは運用コストの積み上げと結び付けています。

この動きは、USDCとUSDTの流動性を枯渇させ、大手通貨の市場シェアを奪うことになるのではないかと懸念しています。もしそうでなければ、市場は確実に拡大し、ゼロ利回りのステーブルコインと並んで、利回りを生み出すステーブルコインの層が生まれるでしょう。

まだ誰も知らない。しかし、戦いは始まっており、その戦場は広大だ。米国政府債務からトークン、DAO、そしてプロトコルを通じてブロックチェーンへと、利子の流れが流れている。

かつては発行者に属していた4セント以上の利益が、現在、DeFiの最新の発展を牽引している。