強気な IPO: その評価額が Coinbase の 10% 未満なのはなぜですか?

- 核心观点:Bullish高调IPO背后隐藏EOS资源挪用争议。

- 关键要素:

- EOS融资42亿仅少量投入生态。

- Bullish获Block.one输血10亿起家。

- IPO估值48亿但流通股不足15%。

- 市场影响:加密交易所竞争加剧,警惕资本运作风险。

- 时效性标注:中期影响。

出典: 動物観察

8月12日、Coinbaseに続いて2番目の暗号通貨取引所がニューヨーク証券取引所に正式に上場します。Bullishは新規株式公開を通じて約9億9,000万ドルを調達する予定です。

表面的には、これはよくある仮想通貨のデビューに過ぎない。過去6ヶ月間のCircleやFigmaといった企業の目覚ましいIPO実績、そしてCoinbaseのS&P 500への組み入れは、米国株式市場における仮想通貨関連企業への関心を刺激した。

Bullishのデビューはこのトレンドの継続であり、おそらく最も派手なものと言えるでしょう。30億ドルの資産を保有するこの取引所は、ピーター・ティール、アラン・ハワード、ソフトバンクといった一流投資家から強力な支援を受けているだけでなく、暗号資産メディア大手のCoinDeskを買収し、業界で最も影響力のある「マイク」を確固たるものにしています。CEOのトム・ファーリーは、かつてニューヨーク証券取引所の会長を務めていました。

強力な背景と後光により、投資家によるBullishのIPOへの需要は「特に強い」ものとなり、IPO前夜にBullishは資金調達規模を6億2,900万ドルから9億9,000万ドルに増加させた。

しかし、Bullish の輝かしい経歴の裏には、暗号通貨の世界で記憶を呼び起こすのに十分な過去が隠されている。巨額の資金調達の行方、コミュニティと資本の分裂、そして放棄されたパブリックチェーンである EOS だ。

EOSの「伝道師」である李小来氏は、2018年8月10日に自身のWeChatモーメントに「7年後にEOSを振り返る」と投稿した。皮肉なことに、7年後、コミュニティが目にしたのはEOSの成長ではなく、EOSとは全く関係のない企業であるBullishの輝かしい復活だった。

42億ドルの裏切り

BullishとEOSの関係を一言で表すとすれば、おそらくこうでしょう。前者と後者は暗黙のうちに理解し合っていますが、同じテーブルに着くことはもはや困難です。

Bullishが秘密裏にIPOを申請したというニュースが報じられると、EOSトークンの価格は17%急騰し、両社の関係が再燃したかのような錯覚が生まれました。しかし、EOSコミュニティの目には、このわずかな上昇は皮肉に映りました。かつての運営会社Block.oneはとっくの昔にBullishに乗り換え、EOSを現在の状態に追い込み、その衰退を代償にしてきたのです。

物語は2017年に始まります。当時、パブリックブロックチェーン業界は黄金時代を迎えていました。ホワイトペーパーが参入の入り口となり、ビジョンは究極の資金調達ツールでした。Block.oneは「数百万TPSと手数料ゼロ」を謳ってEOSを立ち上げ、瞬く間に世界中から投資家を集めました。

2018年にはICOを通じて42億ドルを調達し、暗号通貨業界の資金調達の新記録を樹立し、EOSは「イーサリアム・ターミネーター」と呼ばれた。

しかし、この神話は予想よりも早く崩れ去りました。メインネットのローンチ後まもなく、ユーザーは現実とホワイトペーパーの間に乗り越えられないほどのギャップがあることに気付きました。送金にはCPUとRAMのステーキングが必要であり、煩雑なプロセスと高い参入障壁が生じていたのです。ノード選挙は、期待されていた「分散型民主主義」とは程遠く、大口投資家と取引所のための投票ゲームへと急速に堕落していきました。

技術的な欠陥は表面的なものであり、より深い亀裂は資源の不均等な分配から生じます。

Block.oneはEOSエコシステムを支援するために10億ドルを投資すると約束しましたが、42億ドルの資金のうち22億ドルは最終的に米国債の購入に充てられました。また、ビットコイン(BTC)の購入、株式投機、シルバーゲート(2023年に破綻)の買収、Voiceドメイン名の取得など、様々な投資にも利用されました。

EOS 開発者エコシステムに実際に流入する資金の額は、恥ずかしいほど少ないです。

EOSコミュニティの我慢の限界を決定づけたのは、2021年のBullishのローンチでした。Block.oneはこの新しい暗号資産取引プラットフォームのローンチを発表し、10億ドルの資金調達を行いましたが、BullishはEOSのテクノロジーエコシステムとは一切関係がありませんでした。EOSチェーンも使用しておらず、EOSトークンもサポートしておらず、EOSとの関係を一切認めず、感謝の言葉さえありませんでした。

EOSコミュニティの目には、これは露骨な裏切りに映りました。Block.oneはEOSを通じて巨額の資金を調達したにもかかわらず、新たなベンチャーを立ち上げ、驚くべき方向転換をしました。EOSは本来のリソースと注目を失い、取り残されたのです。

ブルリッシュが10億ドルの資金調達で新たなスタート

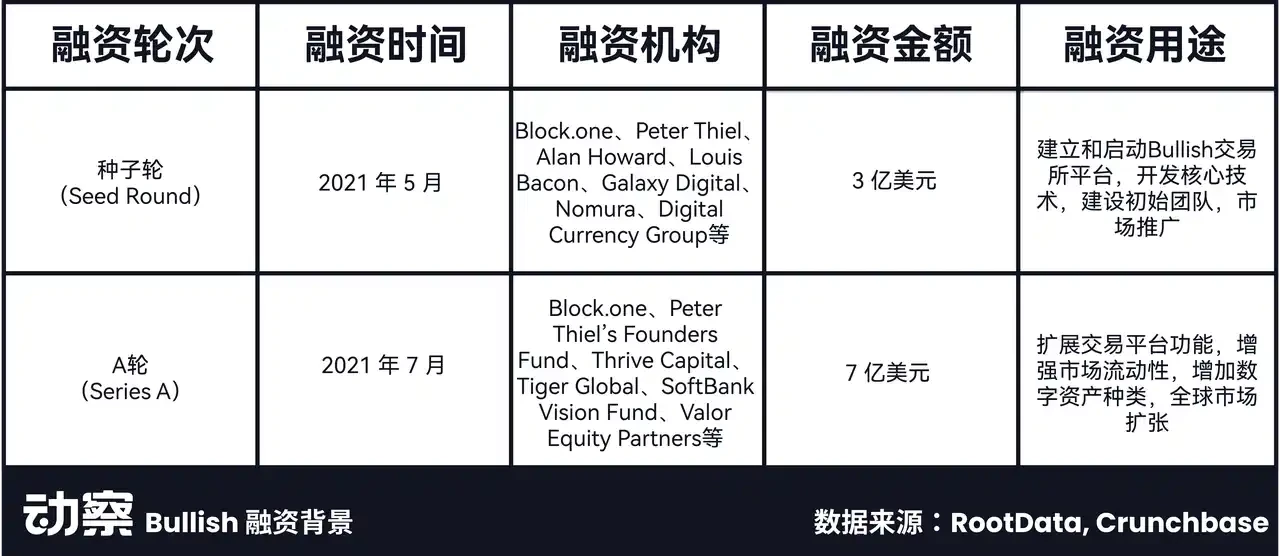

打ち砕かれたEOSの夢から生まれたBullishは、当初Block.oneから1億ドルの資金注入による支援を受けていた。

また、ピーター・ティール氏やアラン・ハワード氏(FTXやPolygonへの投資者)など多くの著名投資家や、ギャラクシー・デジタル、DCG、ソフトバンクといった一流ベンチャーキャピタルも投資陣に加わり、豪華な顔ぶれとなっている。

これにより、Bullish は初期段階で初期資本 10 億ドルを獲得し、これはシードおよびシリーズ A ラウンドでわずか 6,500 万ドルの資金しかなかった競合他社 Kraken をはるかに上回る額となった。

2021年以降、Bullishのコアビジネスは取引所を中心に展開しています。革新的なハイブリッド流動性モデル(CLOBとAMMを組み合わせたもの)を活用することで、Bullishは流動性の高い環境では低い取引スプレッドを提供し、流動性の低い環境では安定した市場の厚みを維持しています。

この技術革新はすぐに機関投資家の支持を集め、Bullish は世界で 5 番目に大きな暗号通貨取引所となることに成功しました。

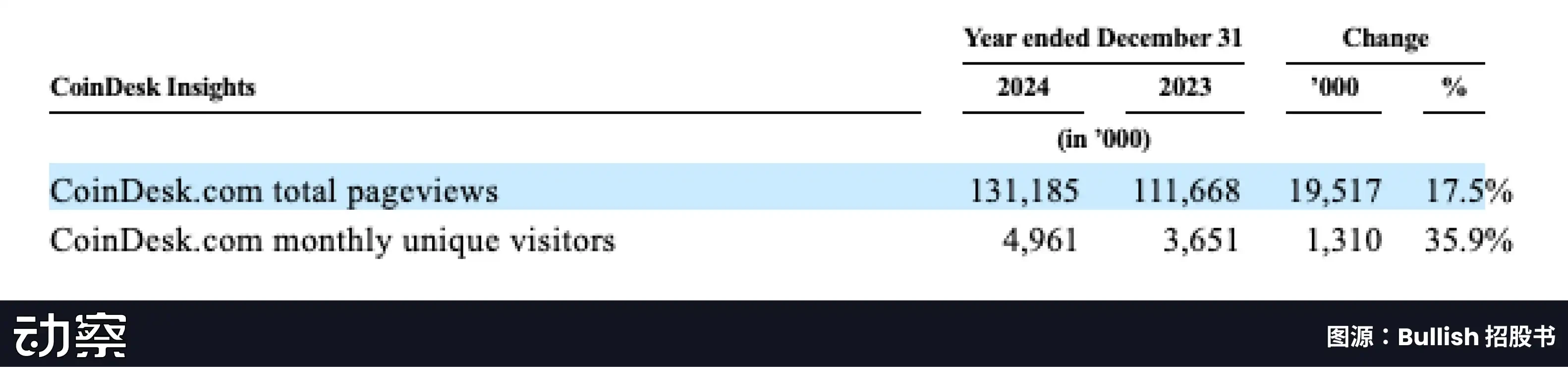

Bullishは取引所事業を着実に成長させながら、2023年には世界有数の暗号資産メディアプラットフォームであるCoinDeskを買収し、業界における影響力をさらに強化しました。CoinDeskの月間ユニークビジター数は2024年に496万人に達しました。

Bullish はまた、CoinDesk Indices を立ち上げ、2024 年に CCData を買収し、データ サービスにおける両者の強みを活用して、機関投資家がデジタル資産のパフォーマンスを追跡し、市場データの洞察を提供できるようにしています。

Bullishはベンチャーキャピタル部門であるBullish Capitalを設立しました。この部門を通じて、Bullishは革新的な暗号資産プロジェクトへの投資を可能にしています。これらの投資は、Bullishに潜在的なリターンをもたらすだけでなく、業界リーダーシップの維持と多様な投資機会の獲得にも貢献しています。現在、Bullish CapitalはEther.fi、Babylon、Wingbitsなど、いくつかの著名な暗号資産プロジェクトに投資しています。

財務実績の面では、Bullish の現在の収益源は依然として比較的単一であり、取引所からのスポット取引収益が総収益の 70% ~ 80% を占めています。

目論見書によると、Bullishは2025年第1四半期に3億4,900万ドルの純損失を報告しており、これは主に同社が保有するビットコインやイーサリアムなどの暗号資産の公正価値の急落に起因するものだった。

その他の収入面では、CoinDeskの収益は大幅な成長を遂げました。2025年第1四半期のCoinDeskのサブスクリプション収益は2,000万米ドルに達し、2024年同時期の900万米ドルから前年同期比100%以上増加しました。

この成長は、2025 年 2 月に香港で開催されたコンセンサス香港 2025 カンファレンスのスポンサー収入 900 万ドルによって部分的に推進されました。

主要競合他社であるCoinbaseとKrakenと比較すると、Bullishの収益と利益はわずかに劣っています。2022年以降、Coinbaseの収益はほぼ常にBullishの20倍以上を維持しています。さらに、Krakenの2024年の総収益15億ドルは、同時期のBullishの2億1,400万ドルを大きく上回っています。

ビジネスデータの観点から見ると、Bullishのスポット取引量は大幅に増加しています。2025年第1四半期のBullishの取引量は799億米ドルで、Coinbaseをわずかに上回りました。

この取引量は主要取引所と同等ですが、収益は大幅に遅れています。これは主に、Bullish が積極的に取引スプレッドを縮小したためです。

目論見書には、「スプレッドを縮小するという戦略的措置により、当社の競争力が強化され、市場シェアが拡大しました」と記されています。2024年には、BullishのBTCおよびETHスポット取引量における世界シェアはそれぞれ10%と37%増加し、2023年にはそれぞれ31%と189%増加しました。

しかし、圧縮されたスプレッドに依存して市場シェアを拡大するというこの戦略の見通しは楽観的ではありません。

一方で、機関投資家の漸進的な流入により市場は徐々に成熟し、BTCなどの有力資産に取引が集中するようになり、ボラティリティも縮小しました。

一方、ETFの導入により、取引所間の競争はさらに激化しています。これらの変化は市場取引スプレッドの縮小を招き、Bullishの収益性と競争優位性にさらなる影響を与えるでしょう。

ますます熾烈になる市場競争に直面しているBullishの競争戦略は、デリバティブ市場と買収を利用して第2の成長曲線を描くという、Coinbaseなどの大手取引所の戦略に似ています。

安定した高価値機関投資家のお客様からの継続的な需要に応えるため、特にオプション商品を中心とした商品ラインナップを拡大することで、今後の成長を実現できると見込んでいます。また、当社の規模、資産、そして専門知識を活用し、事業ラインに適合する企業を買収していく予定です。

評価額48億円は「控えめ」なのか、それとも別の計画があるのか?

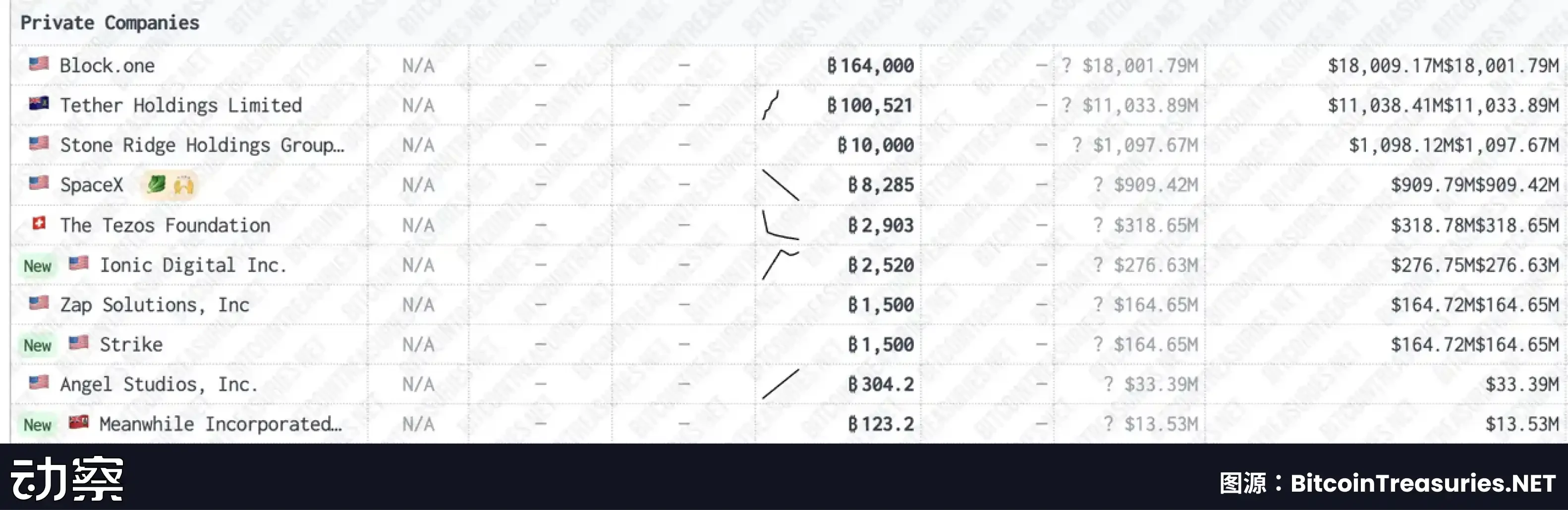

Bullishが将来の買収に巨額の資金を費やす自信を持っている理由は、主に暗号化の歴史に残る資金調達、つまり2018年にBlock.oneがEOS ICOを通じて調達した42億ドルによるものだ。

Block.oneは、安定した米国債と散発的な株式投資に多額の資金を割り当てるほか、初期には16万ビットコインも購入した。

この動きにより、同社はステーブルコイン大手のテザーよりも4万通貨多く保有し、世界最大の通貨を保有する民間企業となった。

ブルリッシュのバランスシートも相当なもので、総資産は30億ドルを超えており、その中には24,000ビットコイン(約28億ドル)、12,600イーサリアム、4億1,800万ドルの現金とステーブルコインが含まれている。

これと比較すると、同年第2四半期のCoinbaseのビットコイン準備金はわずか11,776で、時価総額は約13億ドルでした。つまり、BTC保有量だけで見ると、BullishはCoinbaseのほぼ2倍であるということです。

この資産の厚さにより、Bullish は 48 億ドルの IPO 評価額の前ではやや「控えめ」になり、単なる取引所というよりはむしろデジタル資産準備会社のような存在となっている。

48億ドルという評価額に基づき、この仮想通貨銘柄の現在のプレミアム比率(mNAV)はわずか1.6倍です。この「控えめな評価額」が、このIPOに対する投資家の強い需要を刺激し、市場センチメントは熱狂的です。

8月11日、同社は期日直前に公募価格を大幅に引き上げ、1株当たり28~31ドルから32~33ドルに、公募株数を2,030万株から3,000万株に引き上げました。8月12日には、公募価格がさらに37ドルに引き上げられました。

楽観的な見通しをさらに強めるものとして、目論見書には、ブラックロック社とARKインベストメント・マネジメント社がIPO価格で2億ドル分の株式を引き受けることも記載されている。

しかし、この熱狂の裏には、もう一つのルールがあります。IPO株の流通量は15%未満で、大部分は依然として主要株主と初期投資家の手にしっかりと握られています。流動性の低さは希少性を示唆し、希少性は初日に「大量購入」の可能性を示唆しており、短期投資家にとって非常に魅力的な見通しとなります。

ルネッサンス・キャピタルのシニアストラテジスト、マット・ケネディ氏は強気のIPOについて次のようにコメントした。「銀行家は、最初から過大評価して市場を落ち込ませるよりも、評価額にいくらか余裕を持たせておき、低い評価額に基づいて引き上げることを好む。」

しかし、流動性が低いことの裏返しは、売りの時限爆弾となる可能性を秘めています。ロックアップ期間が終了し、大株主や初期投資家が株式を売却した場合、市場は容易に流動性の増加と株価下落の連鎖反応に見舞われる可能性があります。

暗号通貨市場では、このサイクルで同様のシナリオが何度も発生しています。

なお、Bullishが資本市場への参入を試みるのはこの時が初めてではないことも注目すべき点です。2021年、仮想通貨市場の強気相場がピークを迎えていた当時、同社はSPACのFar Peak Acquisition Corporationとの合併を通じて、企業価値90億ドルで上場する計画を立てていました。しかし、規制の不確実性と市場のボラティリティにより、この計画は2022年に中止されました。

本日、ビットコインは再び史上最高値の12万ドルに到達しました。Circleなどの仮想通貨企業は、IPOの成功によって資本市場の熱気を試してきました。強気な投資家は、時価総額がほぼ半減し、より洗練された戦略を駆使して、再びニューヨーク証券取引所に上場しています。

この「低い評価額 + 流動性の逼迫 + 強気相場のタイミング」の組み合わせは、Block.one のすでに強力な帳簿資産にさらに大きな価値を加えることができるでしょうか?

しかし、EOS の経緯を知っている投資家にとっては、さらに重要な啓示があるかもしれません。それは、最終的な結果が EOS コミュニティの運命を繰り返すことを避けるために、そのような企業をあまり長く愛しすぎないようにすることです。