ステーブルコインの急速な導入に適したWeb2ビジネスはどれでしょうか?

出典:ジョシュ・ソールズベリー(ParaFi Investor)

編集:Odaily Planet Daily ( @OdailyChina ); 翻訳:Azuma ( @azuma_eth )

ステーブルコイン関連のニュースは、StripeによるBridgeの買収とGENIUS Actの進展をきっかけに、過去6ヶ月で急増しました。大手銀行のCEOから決済会社のプロダクトマネージャー、政府高官に至るまで、重要な意思決定者がステーブルコインに言及し、そのメリットを宣伝するケースが増えています。

ステーブルコインは 4 つの中核となる柱に基づいて構築されています。

即時決済(T+0、運転資本要件を大幅に削減)

非常に低い取引コスト(特に SWIFT システムと比較して)

グローバルなアクセス性(24時間365日、インターネット接続のみ必要)

プログラマビリティ (拡張可能なエンコードされたロジックによって駆動されるお金)。

これらの柱は、見出し、ブログ記事、インタビューなどで喧伝されているステーブルコインの利点を完璧に捉えています。その結果、「なぜステーブルコインが必要なのか」という議論は理解しやすいものの、「どのようにステーブルコインを活用するのか」という議論ははるかに複雑です。フィンテックのプロダクトマネージャーであれ、銀行のCEOであれ、ステーブルコインを既存のビジネスモデルに統合する方法を具体的に説明するコンテンツは現状ほとんどありません。

これを踏まえ、私たちはこのハイレベルガイドを作成し、非暗号通貨企業がステーブルコインの活用を検討するための入門ガイドを提供することにしました。本書は、異なるビジネスモデルに対応する4つの独立した章に分かれています。各章では、ステーブルコインがどのようなつながりで価値を創造できるか、具体的な実装パスは何か、そして変革された製品アーキテクチャの概略図について詳細に分析します。

結局のところ、見出しは重要ですが、私たちが真に目指しているのは、ステーブルコインの大規模な普及、つまり実際のビジネスシナリオにおけるステーブルコインの大規模な活用です。この記事がそのビジョンへの小さな足がかりとなることを願っています。それでは、暗号資産以外の企業が現在どのようにステーブルコインを活用しているかを詳しく見ていきましょう。

C フィンテックバンクへ

消費者志向(To C)のデジタルバンクにとって、企業価値向上の鍵は、ユーザー規模、ユーザー1人当たり収益(ARPU)、ユーザー離脱率という3つの要素を最適化することにあります。ステーブルコインは現在、最初の2つの指標に直接貢献しています。パートナー企業のインフラを統合することで、デジタルバンクはステーブルコインベースの送金サービスを開始でき、新規ユーザー層へのリーチだけでなく、既存顧客の収益チャネル拡大にも貢献します。

デジタル相互接続とグローバル化という20年にわたるトレンドにより、今日のフィンテック企業のターゲット市場は多国籍化していることが多い。一部のデジタルバンクは、クロスボーダー金融サービスを中核事業と位置付けている(RevolutやDolarAppなど)一方、他のデジタルバンクは、ARPU向上のための機能モジュールとしてクロスボーダー金融サービスを活用している(NubankやLemonなど)。海外駐在員や特定の民族グループに特化したフィンテックスタートアップ(Felix PagoやAboundなど)にとって、送金サービスはターゲット市場からの確固たる需要である。これらのタイプのデジタルバンクはすべて、ステーブルコイン送金の恩恵を受けるだろう(あるいは既に受けている)。

従来の送金サービス(ウエスタンユニオンなど)と比較して、ステーブルコインは決済の迅速化(即時到着:2~5日以上)と低コスト化(30ベーシスポイント超:300ベーシスポイント超)を実現できます。例えば、DolarAppは米ドルをメキシコに送金するのにわずか3ドルの手数料しかかからず、送金はリアルタイムで届きます。これが、一部の送金経路(米国・メキシコ間など)において、ステーブルコインによる決済の普及率が10~20%に達し、成長の勢いが続いている理由です。

ステーブルコインは新たな収益を生み出すだけでなく、特に社内決済ツールとして、コストとユーザーエクスペリエンスを最適化することも可能にします。多くの実務家は、週末決済の問題点をよく理解しています。銀行の休業により決済が2日間遅れるのです。リアルタイムサービスと究極の顧客体験を追求するデジタルバンクは、運転資金融資を提供することでこのギャップを埋めなければなりません。これは資金の機会費用を生み出すだけでなく(特に現在の金利環境では大きな負担となります)、企業に追加の資金調達を強いる可能性もあります。ステーブルコインの即時決済とグローバルなアクセス性は、この問題を完全に解決します。世界最大級のフィンテックプラットフォームの一つであるRobinhoodはその好例です。同社のCEOであるVlad Tenev氏は、2025年2月の決算説明会で、「私たちはステーブルコインを活用して多数の週末決済業務を処理しており、その適用規模は拡大し続けています」と明言しました。

したがって、RevolutやRobinhoodといった消費者向けフィンテック企業がステーブルコインを導入していることは驚くべきことではありません。では、消費者向け銀行やフィンテック企業で働いている場合、ステーブルコインをどのように活用できるのでしょうか?

このビジネスモデルにステーブルコインが導入された後の実際的な計画は次のとおりです。

24時間リアルタイム決済

USDC、USDT、USDGなどのステーブルコインを使用して即時決済(休日を含む)を実現します。

ウォレット サービス プロバイダー/コーディネーターの組み合わせ (Fireblocks や Bridge など) と統合して、銀行システムとブロックチェーン間の USD/ステーブルコインのフローを開きます。

特定地域(アフリカのYellow Cardなど)の法定通貨チャネルサービスプロバイダーと接続して、ステーブルコインと法定通貨間のB2B/ B2B2C交換を実現します。

法定通貨決済のギャップを埋める

週末の間、ステーブルコインは法定通貨の一時的な代替として使用され、銀行システムが再起動した後に調整が完了する。

Paxosなどのサプライヤーと連携して、顧客アカウントと企業間の内部ステーブルコイン決済ループを構築できます。

相手方の資金は即座に利用可能

上記のスキームまたは流動性パートナーを通じて、ACH/電信送金プロセスをバイパスして、取引所/パートナーに資金を迅速に送金します。

多国籍企業の自動リバランス

法定通貨チャネルが閉鎖されると、事業部門/子会社間の資金はオンチェーンステーブルコインを通じて送金できるようになります。

本社はこれを利用して、自動化され拡張可能なグローバル資金管理システムを構築できます。

これらの基本機能に加えて、「全天候型、即時性、構成可能な金融」というコンセプトを全面的に採用した新世代の銀行も構想されています。送金と決済はあくまでも出発点に過ぎず、その後にはプログラマブル決済、クロスボーダー資産管理、株式トークン化といったシナリオが派生していくでしょう。こうした企業は、究極のユーザーエクスペリエンス、豊富な製品群、そして低コスト構造によって市場を席巻していくでしょう。

商業銀行および法人向けサービス(B2B)

現在、ナイジェリア、インドネシア、ブラジルといった市場で事業主が現地銀行にドル建て口座を開設するには、多くの障壁を乗り越えなければなりません。通常、取引量が多い企業や特別な関係を持つ企業のみが口座開設の資格を得られますが、これも銀行が十分なドル流動性を有していることが前提となります。現地通貨建て口座を開設する事業主は、銀行リスクと政府信用リスクの両方を負う必要があり、運転資金を維持するために為替レートの変動を常に監視しなければなりません。海外のサプライヤーへの支払いにおいても、事業主は現地通貨を米ドルなどの主要通貨に両替するための高額な手数料を支払わなければなりません。

ステーブルコインはこうした摩擦を大幅に緩和することができ、先見性のある商業銀行はステーブルコイン導入において重要な役割を果たすでしょう。銀行カストディに準拠したデジタルドルプラットフォーム(USDCやUSDGなど)を通じて、企業は以下のことを実現できます。

複数の銀行関係を確立することなく、複数の通貨で残高を保有します。

数秒で国境を越えた請求書決済(従来のコルレス銀行ネットワークをバイパス)

ステーブルコインの預金には利息が付きます。

これにより、商業銀行は基本的な当座預金口座を、従来の口座では実現できないスピード、透明性、財務の回復力を提供するグローバルな多通貨資金管理ソリューションにアップグレードできます。

このビジネスモデルにステーブルコインが導入された後の実際的な計画は次のとおりです。

グローバル米ドル/多通貨口座サービス

銀行は、Fireblocks や Stripe-Bridge などのパートナーを通じて企業向けのステーブルコインをホストします。

立ち上げコストと運用コストを削減します (例: ライセンス要件の削減、FBO アカウントの削除)。

高品質の米国債を裏付けとする高利回り商品

銀行はフェデラルファンド金利(約 4%)の水準で利回りを提供でき、現地銀行に比べて信用リスクが大幅に低くなります(米国規制マネーファンドと現地銀行の比較)。

利子の付くステーブルコインプロバイダー (Paxos など) またはトークン化された財務パートナー (Superstate/Securitize など) に接続する必要があります。

24時間リアルタイム決済

詳細については、上記の消費者金融セクターの計画を参照してください。

私たちは、世界的な応用シナリオ(安定した通貨プラットフォーム/商業銀行が解決できる)について楽観的です。

輸入業者は数秒以内に米ドルで商品の代金を支払い、海外の輸出業者は即座に商品を出荷します。

企業の財務担当者は複数の国にリアルタイムで資金を送金できるため、コルレス銀行システムの遅延がなくなり、銀行は超大規模な多国籍グループにサービスを提供できるようになります。

インフレ率の高い国の企業経営者は、企業のバランスシートを米ドルで固定しています。

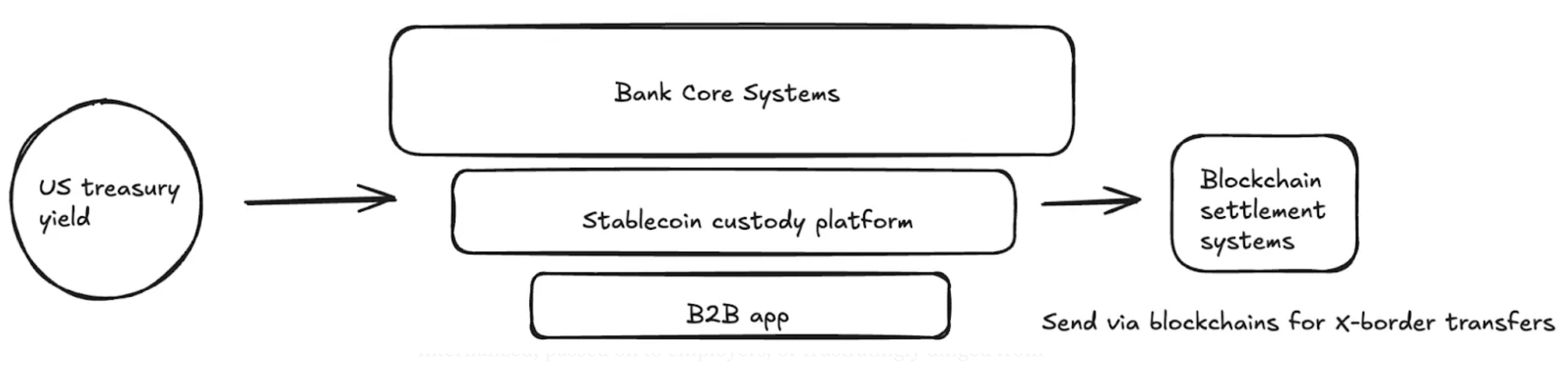

製品アーキテクチャの例(ステーブルコインベースの商業銀行サービス)

給与計算サービスプロバイダー

給与計算プラットフォームにとって、ステーブルコインの最大の価値は、新興市場で従業員に給与を支払う必要がある雇用主へのサービス提供にあります。国境を越えた決済、あるいは金融インフラが未発達な国での決済は、給与計算プラットフォームに多大なコストをもたらします。これらのコストは、プラットフォーム自体が負担するか、雇用主に転嫁されるか、あるいは請負業者の報酬から差し引かれるかのいずれかです。給与計算サービスプロバイダーにとって、最も実現可能な機会は、ステーブルコイン決済チャネルを開設することです。

前のセクションで説明したように、米国金融システムから請負業者のデジタルウォレットへのステーブルコインの越境送金は、実質的にコストがかからず、瞬時に行われます(法定通貨入力の設定によって異なります)。請負業者は依然として法定通貨への変換(手数料が発生します)を自ら行う必要がある場合もありますが、世界最強の法定通貨で即座に支払いを受けます。新興市場におけるステーブルコインの需要が急増していることを示唆する証拠が複数あります。

平均すると、ユーザーは USD ステーブルコインを取得するために約 4.7% のプレミアムを支払う意思があります。

アルゼンチンなどの国では、この保険料は 30% にも達することがあります。

ステーブルコインは、ラテンアメリカなどの地域の請負業者やフリーランサーの間で人気が高まっています。

Airtmのようなフリーランサー向けのアプリでは、ステーブルコインの使用とユーザーの増加が急増しています。

さらに重要なのは、ユーザーベースがすでに形成されていることです。過去 12 か月間で、2 億 5,000 万を超えるデジタル ウォレットがステーブルコインを積極的に使用しており、ステーブルコインによる支払いを受け入れる意思のある人もますます増えています。

ステーブルコインは、スピードとエンドユーザーのコスト削減に加え、給与計算サービスを利用する法人顧客(つまり、支払いを行う顧客)にとっても多くのメリットがあります。第一に、ステーブルコインは透明性とカスタマイズ性が大幅に向上しています。最近のフィンテック調査によると、給与計算担当者の66%が、銀行や決済パートナーとの実際のコストを把握するためのツールを欠いていることが分かりました。手数料は往々にして不透明で、プロセスも分かりにくいものです。第二に、今日の給与支払いの実行プロセスは多くの場合、非常に手作業が多く、財務部門のリソースを浪費しています。支払い実行自体に加えて、会計、税務、銀行照合など、他にも多くの考慮事項があります。ステーブルコインはプログラム可能で、組み込みの台帳(ブロックチェーン)を備えているため、自動化機能(一括支払いスケジュールなど)と会計機能(自動スマートコントラクト計算、源泉徴収、記録管理システムなど)が大幅に向上します。

この場合、給与プラットフォームはどのようにしてステーブルコイン支払い機能を有効にすればよいでしょうか?

24時間365日リアルタイム決済

関連する内容は前の記事で取り上げられています。

クローズドループ決済

ステーブルコインベースのカード発行プラットフォーム(Rainなど)と提携して、エンドユーザーがステーブルコインを直接使用できるようにすることで、スピードとコストの利点を完全に継承します。

ウォレットプロバイダーと提携して、ステーブルコインの貯蓄と収益の機会を提供します。

会計と税務調整

ブロックチェーンの不変の台帳機能を活用することで、API データ インターフェースを通じて取引記録を会計システムや税務システムに自動的に同期し、源泉徴収、簿記、調整プロセスの自動化を実現できます。

プログラム可能な決済と組み込み金融

スマートコントラクトを活用することで、自動バッチ支払いや、特定の条件(ボーナスなど)に基づいたプログラム可能な支払いが可能になります。Airtmなどのプラットフォームと連携することも、スマートコントラクトを直接使用することもできます。

DeFiベースのプロトコルに接続することで、手頃でグローバルにアクセスできる賃金ベースの融資サービスを提供します。一部の国では、煩雑で閉鎖的、かつ高額になりがちな現地の銀行との提携を回避できます。Glim(そして間接的にLemon)のようなアプリは、こうした機能の提供に取り組んでいます。

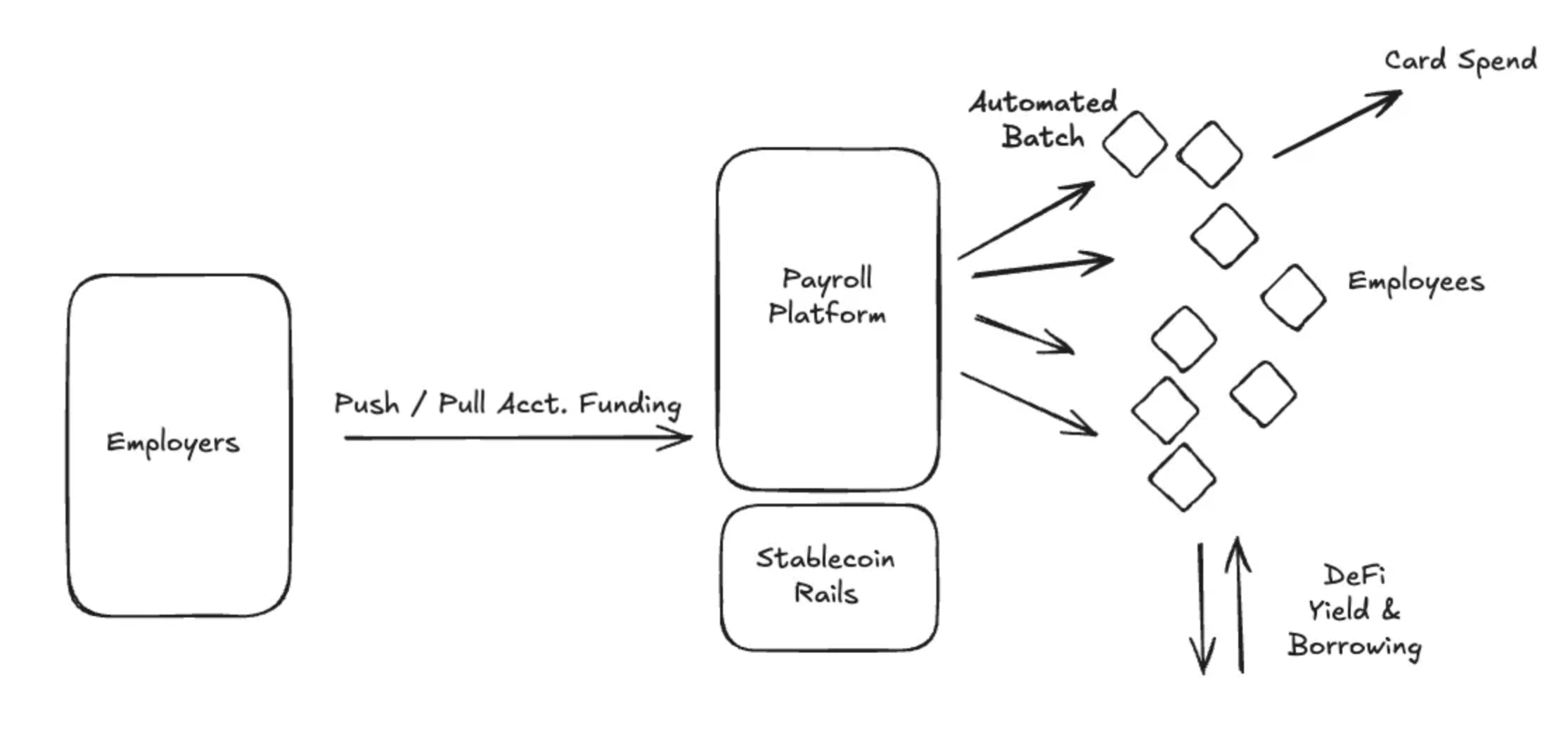

上記のソリューションに基づいて、具体的な実装方法をさらに説明しましょう。

ステーブルコインをサポートする給与処理プラットフォームは、米国の法定通貨オンランプ(Bridge、Circle、Beamなど)と連携して、銀行口座をステーブルコインに接続します。給与支払日の前に、資金はクライアントの法人口座からオンチェーンのステーブルコイン口座(これらの口座は、Fireblocksなどの上記の企業または機関によってホストされる場合があります)に送金されます。支払いは完全に自動化され、世界中のすべての請負業者に一括でブロードキャストされます。請負業者はUSDステーブルコインを即座に受け取り、ステーブルコインをサポートするVisaカード(Rainなど)で使用したり、オンチェーン口座(USTBやBUIDLなど)のトークン化された国債を通じて貯蓄したりできます。この新しいアーキテクチャにより、システム全体のコストが大幅に削減され、請負業者のカバレッジが大幅に拡大され、システムが大幅に自動化されました。

カード発行会社

現在、多くの企業がカード発行を主な収益源としています。例えば、6月12日に上場したばかりのChimeは、米国市場だけで年間10億ドル以上の取引手数料収入を達成しています。Chimeは米国で巨大なビジネスを確立していますが、Visaとの提携、銀行との提携、そして技術アーキテクチャは、海外市場の拡大にはほとんど役立っていません。

従来のカード発行では、各国のVisaなどの機関に直接ライセンスを申請するか、現地の銀行と提携する必要がありました。この煩雑な手続きは、企業の地域間展開を著しく阻害していました。上場企業のNubankを例に挙げましょう。同社は創業から10年以上経ちますが、海外展開を開始したのはここ3年ほどです。

さらに、カード発行会社は、債務不履行リスクを回避するため、Visaなどのカード会社に保証金を支払う義務があります。カード会社はこの保証金を利用して、ウォルマートなどの加盟店に対し、銀行やフィンテック企業が倒産した場合でもカード会員の支払いが履行されることを約束しています。カード会社は過去4~7日間の取引量を精査し、カード発行会社が支払うべき保証金の額を算出します。これは銀行やフィンテック企業にとって大きな負担となり、業界参入障壁となっています。

ステーブルコインは、カード発行ビジネスの可能性を大きく変えました。まず、ステーブルコインは、Rainのような新しいタイプのカード発行プラットフォームを促進しています。企業はVisaとの主要メンバーシップを活用し、ステーブルコインを通じてグローバルな発行サービスを提供できます。例えば、フィンテック企業がコロンビア、メキシコ、米国、ボリビアなど、多くの国で同時にカードを発行できるようになります。さらに、ステーブルコインは24時間365日決済できるため、新しいタイプの発行パートナーは週末でも決済を行うことができます。週末決済はパートナーのリスクを大幅に軽減し、担保要件を効果的に削減し、資金を節約します。最後に、ステーブルコインのオンチェーン検証可能性と構成可能性は、より効率的な担保管理システムを構築し、カード発行会社の運転資本要件を削減します。

このビジネスモデルにステーブルコインが導入された後の実際的な計画は次のとおりです。

Visaおよびカード発行会社と提携し、米ドル建てのグローバルカード発行プログラムを開始します。

柔軟なカードネットワーク決済オプション。

ステーブルコインでの直接決済(週末および翌日の決済が可能)

カードネットワークは毎日銀行口座番号とルーティング番号を含む決済レポートを生成し、ステーブルコインを使用した後はステーブルコインアドレスが表示されます。

また、ステーブルコインを法定通貨に戻してカードネットワークで決済することもできます。

担保要件の低減(24 時間 365 日の決済機能による)。

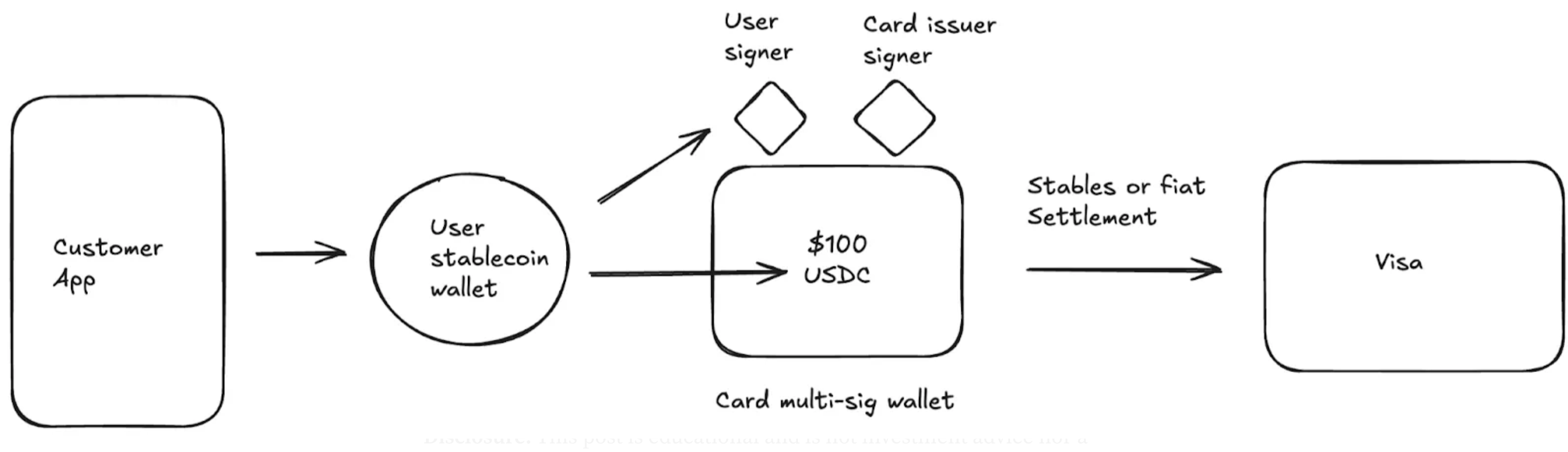

以下は、ステーブルコインをサポートするグローバル カード製品アーキテクチャのフローの例です。

結論は

今日、ステーブルコインはもはや想像するだけでも大変な未来の約束ではなく、利用が飛躍的に増加する実用的なテクノロジーとなっています。今や問題は、「導入するかどうか」ではなく、「いつ」「どのように」導入するかです。銀行からフィンテック企業、決済代行業者に至るまで、ステーブルコイン戦略の策定は必須となっています。

概念実証段階を終え、ステーブルコインソリューションを真に統合・展開する企業は、コスト削減、収益成長、市場拡大の面で競合他社を凌駕するでしょう。上記の実用的メリットは、多数の既存の統合パートナーと今後の法整備によって支えられており、どちらも実行リスクを大幅に軽減するでしょう。今こそ、ステーブルコインソリューションを構築する絶好の機会です。