スポットETFは早ければ7月にも上場される予定。SolanaはBTC並みの急騰を再現できるだろうか?

オリジナル | Odaily Planet Daily ( @OdailyChina )

著者 | イーサン ( @ethanzhang_web3 )

6月11日、米国証券取引委員会(SEC)は、ソラナスポットETFの発行を計画している複数の機関に対し、「物理的償還メカニズム」と「質権条項」の文言修正に重点を置いた改訂版S-1申請書を7日以内に再提出するよう要求する通知を出した。

この動きは市場から規制当局の姿勢の変化を示唆する明確なシグナルと受け止められ、強気なムードが急速に高まりました。その後、SOLの価格は上昇し、短期的には165ドルを突破し、日足上昇率は一時5%に達しました。

市場心理は急速にヒートアップしており、投資家はSolanaがBTCとETHに続き、主流の金融機関によってスポットETFに組み入れられる3番目の暗号資産になる可能性があると見ています。ETFの取引構造が徐々に明確になり、規制当局の動向が徐々に明らかになるにつれ、投資家の関心も「可決されるかどうか」から「いつ可決されるか」「誰が上場するか」へと移っています。

規制動向:想像を絶するものから徐々に受け入れられるものまで、Solana は審査カウントダウンに突入

SECの現在の焦点は、もはやSolanaスポットETFのオンライン化を「許可するかどうか」ではなく、「ETFの担保権と償還の構造を法的にどのように表現するか」です。このS-1修正がなぜそれほど重要なのかを理解するには、SECによるETHスポットETFに関する過去の声明を振り返る必要があります。

2024年5月24日、イーサリアムスポットETFが承認されました。承認の主たる理由は、SECがETHが証券であるか否かの疑問を最終的に放棄し、ETFの構造からステーキング条項が明示的に除外されたことです。これにより、SECはこれを「コモディティETF」とみなし、従来の資産規制ロジックに組み込むことができました。

対照的に、PoSに大きく依存するチェーンであるSolanaのステーキングメカニズムのコンプライアンスは常に論争の的となってきました。SECが申請者に対し、S-1文書におけるステーキングメカニズムの詳細を明確にするよう求めたことは、「ステーキングをもはや避けていない」こと、そしてPoSロジックを規制枠組みに組み込もうとしていることと広く解釈されています。ステーキング報酬データによると、6月12日時点でSolanaのステーキング率は65.44%、ステーキング利回りは7.56%で、ETH(3.13%)の2倍以上となっています。

さらに重要なのは、 SECがS-1書類の提出後30日以内に審査フィードバックを完了することを約束したことです。これは、これまでのビットコインおよびイーサリアムのスポットETFの審査プロセスでは非常に異例であり、SolanaスポットETFの承認の窓口が開かれたことを意味します。早ければ7月中旬にも承認される可能性があります。

承認スケジュール予測:SOL ETFは早ければ7月にも承認される見込み

海外メディアBlockworksによると、情報筋によると、これらのS-1文書の更新が完了した後、ソラナETFは今後3〜5週間以内に最終承認を受ける予定だという。

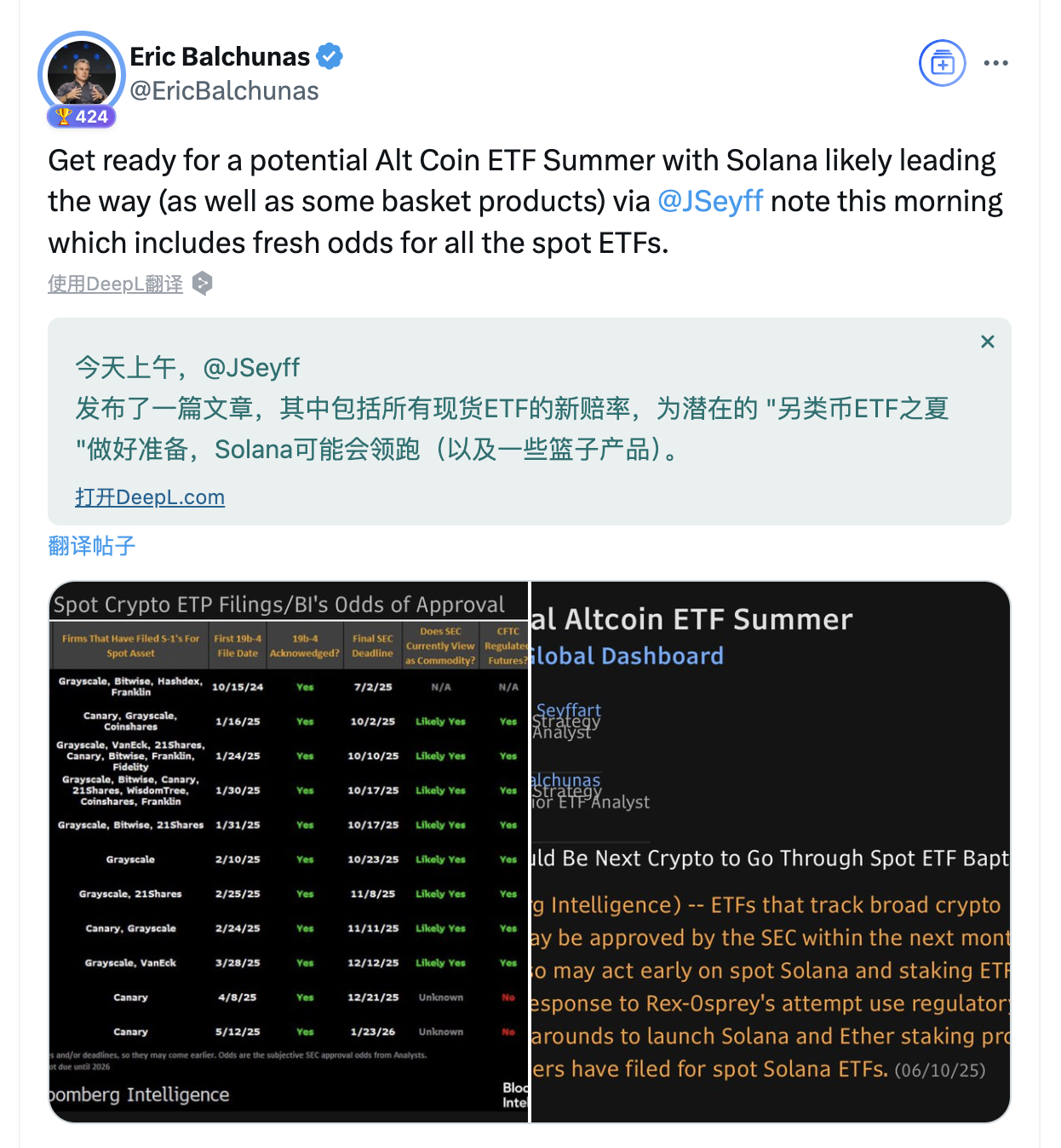

ブルームバーグ・インテリジェンスのジェームズ・セイファート氏は、承認は今年中、早ければ7月にも行われると予想している。「SECは、予定よりも早く、ソラナの19b-4申請と担保付きETFに焦点を当てる可能性があると考えている」とセイファート氏は今週のレポートで述べている。「発行者や業界関係者は、SECとその仮想通貨ワーキンググループと規則策定に取り組んできたかもしれないが、SECがこれらの申請について決定を下す期限は10月までではない」

4月、ブルームバーグ・インダストリー・リサーチのアナリスト、エリック・バルチュナス氏は、SOL ETFの承認確率を70%から90%に引き上げたと述べた。最新のツイートでは、 「アルトコインETFの夏に備えよう。Solanaが(いくつかのバスケット商品と共に)先頭に立つかもしれない」と述べている。

さらに、政治的な要因も規制の変化を静かに推進している。トランプ現米大統領は暗号資産業界を公に支持しており、米議会の両院はSAB121を覆す決議を相次いで可決し、暗号資産の会計方針を立法レベルから否定している。議会で審議中のFIT21法案は、分散型デジタル資産を証券基準から除外することを明示的に提案しており、SOLはコンプライアンス基準を超えている可能性がある。

全体的に、ソラナスポットETFの承認は「手の届かない」段階から「明確な道筋」の段階に移行しており、これはコンプライアンスゲームの最終段階に正式に入ったことも意味しています。

誰が列をなしているのか?ソラナETF発行者の全体像

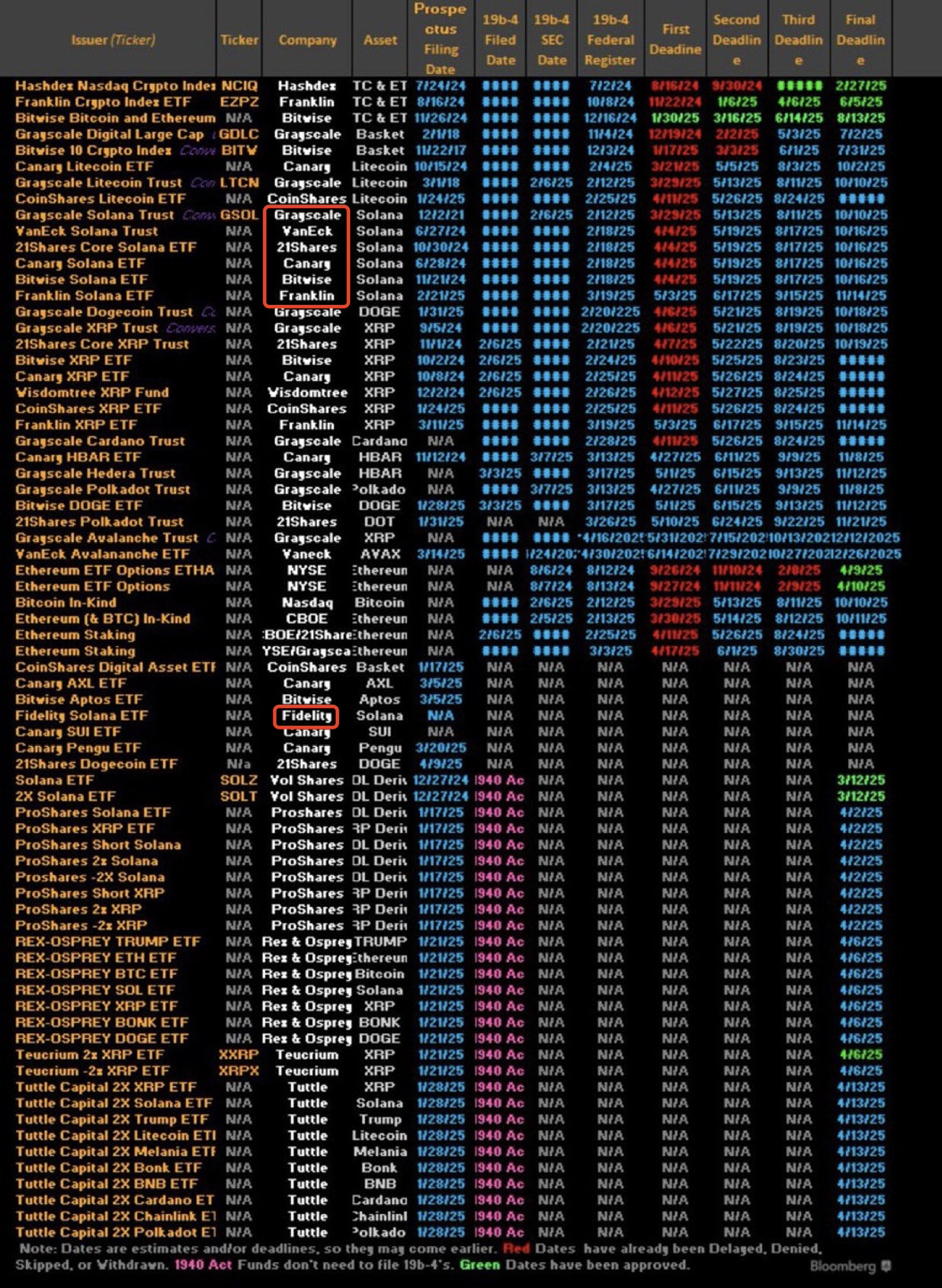

ソラナETFをめぐる競争は、昨年のヴァンエックのS-1申請から始まり、 21シェアーズとビットワイズがそれに続いた。

現在、VanEck、21 Shares、Grayscale、Bitwise、Canary Capital、Franklin Templeton、Fidelityを含む7つの資産運用会社がSolana ETFの申請を提出しており、 SECによるSolana ETF申請の最終決定を待っている。Grayscaleは、BTCおよびETHスポットETFでの成功事例を踏まえ、既存のSOL信託商品を複製してスポットETFに転換する計画だ。

画像出典: @Shibo

ETF の承認により、SOL は BTC のように急騰できるでしょうか?

BTC ETFからの教訓:

2023年末から2024年初頭にかけてのBTCスポットETF承認前後の市場反応を参照: BTCは2023年10月に約27,000米ドルでスタートし、スポットETFの取引開始日と翌日(2024年1月11日〜12日)に短期間で15%下落し、その後合計21%下落した後、約2.7倍の73,000米ドルの高値まで急騰し始めました。

しかし、ETHにとってこの「良い願い」は叶いませんでした。ETHは5月にスポットETFの取引が確定してから、7月23日に取引が開始されるまで、価格は横ばいで推移し、上昇率は30%未満でした。しかし、取引開始から1か月後には、30%以上も急落しました。

ETFの承認は、暗号資産の長期的な正当性と機関投資家からの資金流入にプラスの影響を与えるものの、短期的な価格動向は市場の期待と「期待買い・事実売り」の心理に左右されます。したがって、 ETHにとって、ETFの承認は、価格に織り込まれていない新たな刺激策というよりも、市場のこれまでの期待の検証に近いと言えるでしょう。また、ETHのETFはステーキング収入メカニズムのない「去勢版」であり、ユーザーにとってあまり魅力的ではないことも理由の一つです。

SOL が ETF を経由した場合、どの程度の値上がりが見込まれるでしょうか?

GSRモデルによれば、 SOL ETFへの資金流入がBTC ETFの5%であれば、市場価値に基づいてその増加は3.4倍、つまり現在の160米ドルから500米ドルに達し、400~500米ドルの範囲に達する可能性がある。より楽観的なシナリオでは、資金流入が14%を占めると、価格は800米ドルを超える可能性がある。

しかし、SOLには売り圧力のリスクがあることは留意すべきです。SOLの初期投資家にとってコストは非常に低く、ETFへの上陸は出口戦略の転換点となる可能性があります。さらに、 SOLの供給構造はBTCやETHとは異なり、担保比率は65%を超えており、 ETFが株式の担保提供を許可するかどうかは依然として不透明です。担保収入がETF構造に含まれなくなると、スポットETFのSOLはオンチェーンのリターンに参加できなくなるため、魅力を失うことになります。さらに、 ETFが主流の資金調達チャネルになると、オンチェーンDEXやDeFiエコシステムは流動性移行リスクに直面する可能性があります。

そのため、ETFのニュースが確認される前後では、市場はBTC ETFの取引開始前後の価格サイクルと非常によく似た「まず期待に基づく投機、次に実現」という変動構造を経験し続ける可能性が高い。

SOL には多額の投資をする価値があるでしょうか?

現在公開されている情報と市場のフィードバックから判断すると、SolanaスポットETFは今後2~3週間以内に正式に承認され、BTCとETHに続くもう1つの「主流の参入チャネル」になると予想されます。

短期的には、SOL の価格は資本期待によってさらに押し上げられ、200~300 ドルの範囲に達する可能性があります。中期的には、 BTC のような急騰が再び起こるかどうかは、次の 2 つの変数に注意する必要があります。

ETF 構造の設計は、誓約問題を解決し、「オンチェーン収入 + 規制の透明性」という 2 つの目標を真に達成できるでしょうか?

オンチェーンエコシステムが新しいトラフィックとトランザクションの需要に対応し、安定した「資本 + アプリケーション」のクローズドループを構築できるかどうか。

暗号資産がコンプライアンスと主流の金融に向かっているノードにおいて、Solana ETF は単なる製品ではなく、パブリック チェーンの競争、PoS コンセンサス メカニズム、および DeFi アプリケーションに対する集合的なストレス テストでもあります。