Aave Umbrella が正式に通過: stkGHO APY 13% ステーブルコイン マインが減少?

原作者: @Web3 Mario (https://x.com/web3_mario)

今週、AAVEエコシステムは重要な提案を可決しました。長い間準備されてきたAAVEアンブレラモジュールは、コミュニティに認められ、2025年6月5日に実装される予定です。今のところ、AAVEアンブレラモジュールは正式に従来のセーフティモジュールに取って代わり、AAVEエコシステムの不良債権保証機能を担います。個人的には、以前のセーフティモジュールのstkGHO利回りシナリオがとても気に入っています。制御可能なリスクの下で、ステーブルコイン基準の年率13%の利回りを得ることができ、悪くはありません。しかし、この提案の可決は、従来のAAVEエコシステムの利回りパラダイムに大きな変化をもたらすでしょう。そこで、この記事では、Aaveアンブレラの可決が具体的にどのような影響を与えるのかを紹介し、皆さんと共有するために特別にまとめました。一般的に、Aave Umbrellaの立ち上げにより、AAVEトークノミクスの供給側への圧力が最適化され、プロジェクト当事者の観点から資本効率が向上しますが、移行プロセス中に元のインセンティブシナリオの参加者がプロトコルに与える影響を観察する必要があり、stkGHO参加者のみが他の利回りシナリオを見つける必要がある場合があります。

Aave アンブレラ モジュールはどのような問題を解決しますか?

まず、Aave Umbrellaモジュールの重要性について説明しましょう。ご存知の通り、AAVEは過剰担保メカニズムを備えた分散型融資プロトコルです。その主なリスクは、市場の急激な変動による早期清算によって引き起こされる不良債権問題であり、担保の価値と流動性が急激に低下します。Aave Umbrellaが登場する前は、AAVEは主にSafetyモジュールを使用してこのリスクを軽減していました。簡単に言えば、これは資金プールです。プロトコルに不良債権が発生した場合、プール内の資金はプロトコルの損失を補填するために使用できます。もちろん、プロトコル内で不良債権リスクを負う資金提供者への補助として、AAVEは比較的寛大なインセンティブを割り当てています。

セーフティモジュールでは、AAVE、BPT、Balancer AAVE/wstETHプールの流動性証明書、そしてGHOの3種類の資金がサポートされています。これらの3つのトークンを保有するユーザーは、セーフティモジュールにトークンをステークすることで、公式から発行されるAAVEトークン報酬を獲得できます。担保された資金は、AAVEが不良債権問題を抱えた場合の補償に充てられ、「スラッシング」とも呼ばれます。最初の2つの資産の最大スラッシング率は30%、GHOの最大スラッシング率は99%です。また、担保された資金は償還時に20日間のクーリングオフ期間と2日間の償還期間を経る必要があり、期限が切れた場合は再担保されます。

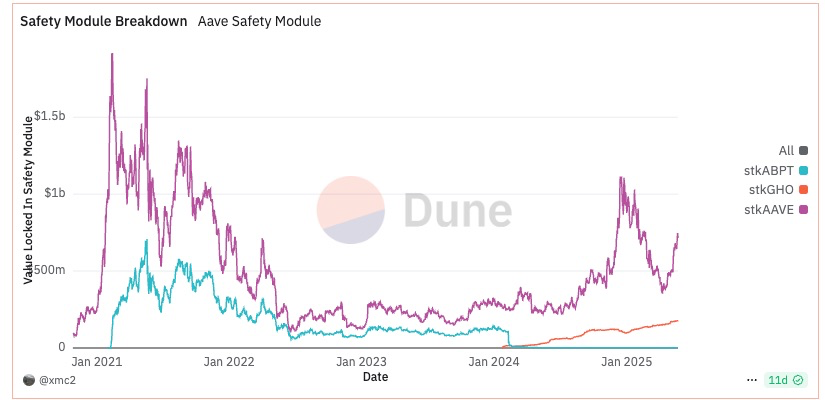

このメカニズム設計には2つの利点があります。プロトコルの不良債権リスクを軽減することに加え、利回り能力によって関連トークンの利用シナリオが生まれ、AAVEトークンとGHOトークンの需要が創出されます。現在、セーフティモジュールの資金総額は11億4千万ドルに達しています。そのうち、AAVEの誓約額は7億4千万ドル、ABPTの誓約額は2億2千万ドル、GHOの誓約額は1億7千万ドルに達しています。

ただし、このメカニズムには主に 2 つの問題があります。

メンテナンスコストが高すぎる。

資本効率が低すぎる。

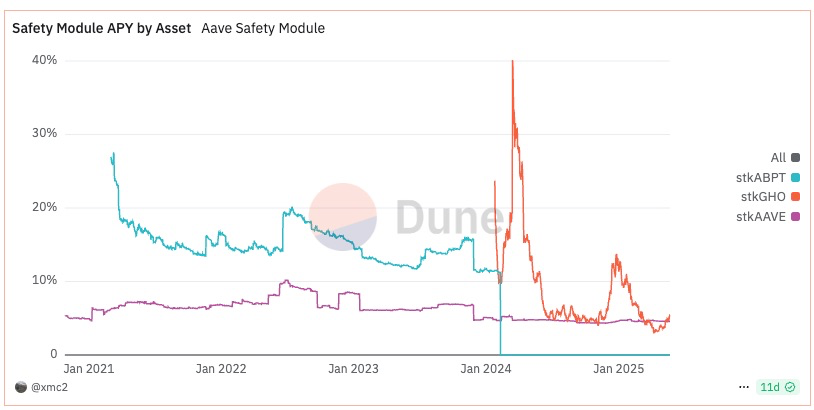

まず、AAVEがこの資金を引き付けるために支払ったコストも驚くべきものです。現在の金利水準では、stkAAVEのステーキングAPRは4.57%、stkGHOのステーキングAPRは5.55%、stkABPTのステーキングAPRは10.18%です。TVLに基づく年間インセンティブ支出は約6,600万ドルと概算されますが、このインセンティブの一部はAAVEの追加発行によるもので、AAVEの市場価値維持に大きなプレッシャーを与えています。

第二に、資金調達カテゴリーはAAVEトークンとGHO関連資産のみを対象としているため、AAVEが優良資産貸付プロトコルであることを考慮すると、不良債権の中核カテゴリーはUSDT、ETHなどの優良資産となるはずです。不良債権が発生した場合、現在のセーフティモジュールに頼ると、AAVE関連トークンまたはGHOを売却して不良債権資産と交換することで不足分を補う必要があり、これもAAVEとGHOの流動性に新たな課題をもたらします。したがって、高い報酬で構築された資金調達プールは、不良債権リスクの軽減という観点からはあまり効率的ではないと言えます。

これら2つの問題を最適化するために、AAVEチームは、従来のSafetyモジュールに代わるAave Umbrellaを提案しました。Aave Umbrellaには、主に3つの最適化が施されています。

1. 資金調達カテゴリーの観点から、プロトコルローンとの関連性が高いaTokenが資金吸収に使用され、各aTokenは対応する裏付けトークンの保証のみを担うようになります。これにより、従来のAAVEトークンおよびGHO関連トークンへのすべてのローンの依存が解消されます。今回のアップグレードでは、主にstkwaUSDC(ステークされたラップされたaUSDC)、stkwaUSDT、stkwaETHの3つの新しい資産が導入されます。

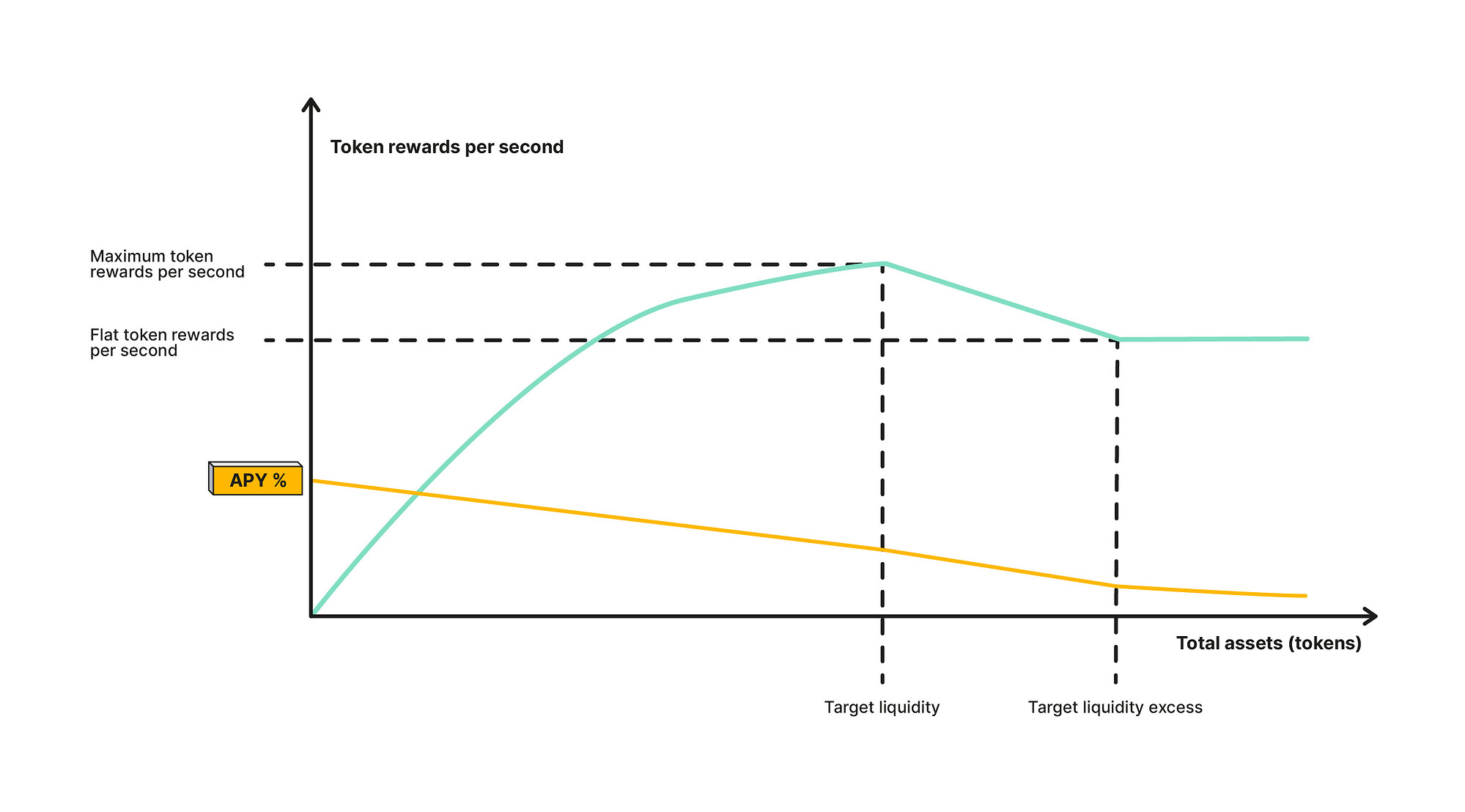

2. インセンティブ配分の観点から、リリースカーブモデルを用いて各資産の最終的なステーキング利回りを決定します。利回りは、目標流動性、現在のステーキング量、maxEmissionという3つのパラメータによって影響を受けます。簡単に言えば、リリースカーブは3つのセグメントからなる関数です。

(1)ステークされたトークンの量が事前に設定された目標流動性よりも少ない場合、ステークされたトークンの各単位価値に対してプロトコルによって分配されるAAVE報酬が増加しますが、maxEmissionに達するまで目標流動性に近づくにつれて成長率は鈍化します。

(2)ステーク量が目標流動性と超過閾値(おそらく20%)に達すると、ステークされたトークンの各単位価値に対してプロトコルによって分配されるAAVE報酬は直線的に減少します。

(3)寄付金額が基準額を超えた場合、単位報酬額は変更されない。

APYの総額は黄色の線に沿って推移しており、これは区分関数です。もちろん、これを行う主なメリットは資本効率です。金利を調整することで、安全資金の量を合理的な範囲内に制御し、プロトコル移行補助金を回避することができます。この調整におけるシステムパラメータは図に示されています。単位は基本トークンで価格設定されていることに注意してください。

元の 3 つのトークンの AAVE リリース調整は次のとおりです。

3. スラッシングメカニズムでは、スマートコントラクトレベルでの自動実行が、DAO ガバナンスに依存する元のプロアクティブなトリガーに取って代わります。

最初の2点は、収益媒体と収益率が変化したため、DeFiユーザーにとってより重要です。AAVEとABPTのインセンティブ調整は段階的な調整を採用していることを考慮し、AAVE Umbrellaの影響を示すために、主にstkGHOの収益率の変化を用います。

GHOステーカーのリスクリターンモデルは13%から7.7%へと構造的な変化を遂げた。

このアップグレード後、AAVEはstkAAVEとstkABPTの報酬調整のための移行期間を設けます。報酬の変更はそれほど大きくなく、これは当然ながらAAVEの需要と流動性を維持するための配慮です。しかしながら、stkGHOの新しいアンブレラモジュールでは、GHOのリスク補償率が大幅に低下しています。まず、最新の金利モデルと現在のプリセットパラメータを組み合わせて計算します。

(1)目標流動性:1,200万ドル

(2)年間最大排出量:120万ドル

(3)現在のstkGHOの保有株数は1億7000万ドル

現在のstkGHO出資者がUmbrellaモジュールに完全移行した場合、ユーザーの保有率はわずか0.56%となり、現在の5.55%を大幅に下回ります。もちろん、メリットモジュールでGHOユーザーに配分される7.14%の収益を考慮すると、最終的な収益は現在の13%から約7.7%に低下する可能性があります。もちろん、前提としてstkGHO出資者全員がUmbrellaモジュールに完全移行することが必要です。資金の損失を考慮すると、実際の利回りは変更後の値よりも大きくなります。具体的な計算については、Desmosリンクを参照してご自身で計算してください。もちろん、利回りの低下はリスクの低減も伴います。将来的には、stkGHO出資者はGHOローンの不良債権リスクのみを負担すれば済みます。

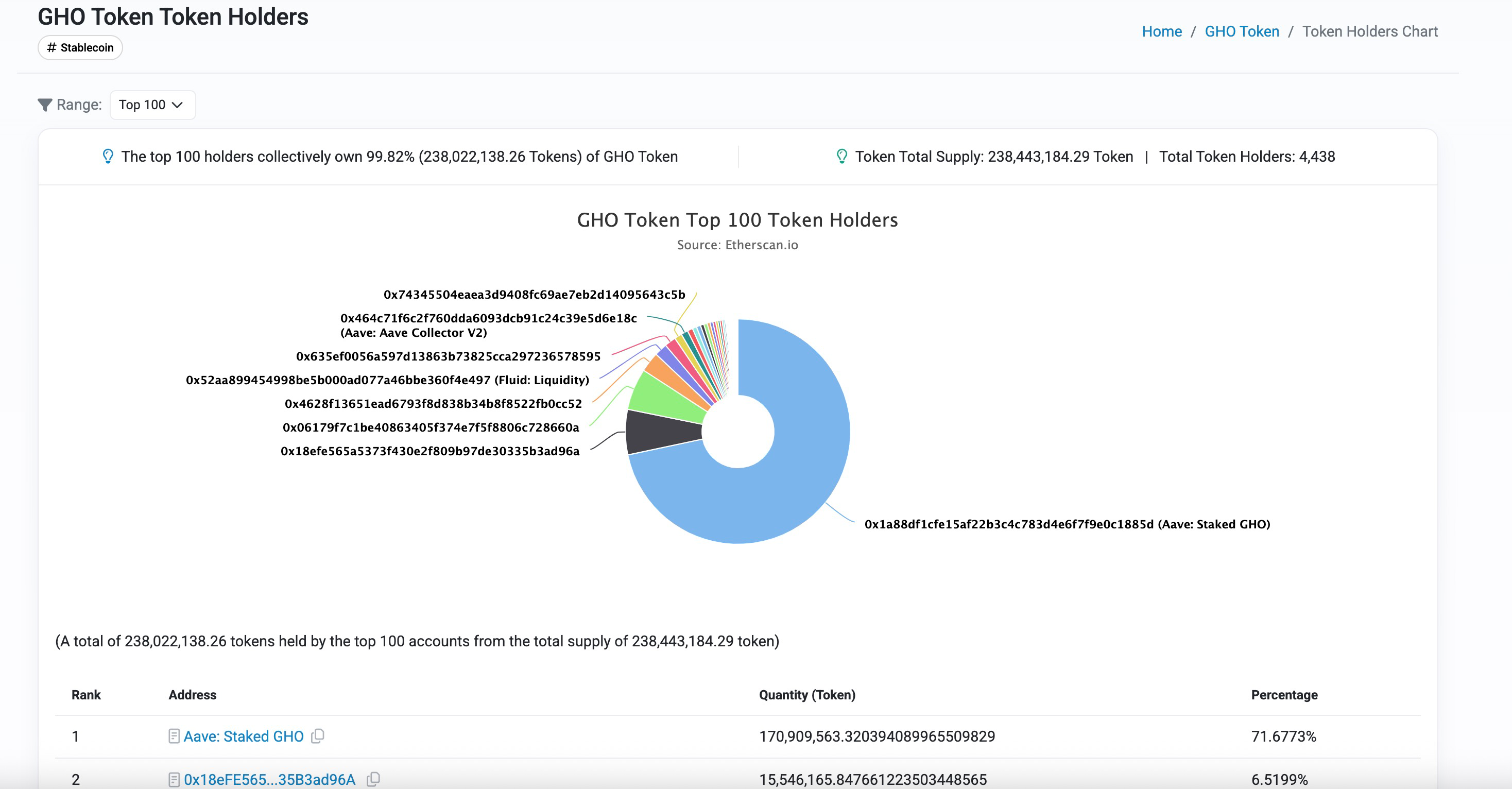

それでは、どのような影響があるかを見てみましょう。GHOの発行量は大幅に減少することが予想されます。現在のGHOは238Mで、そのうち170MはstkGHOへの参加に使用されており、全体の約71%を占めています。これは高い担保額であり、現在のGHOユーザー需要の大部分は、依然としてSafetyモジュールにおけるstkGHOの担保収入によるものです。利回りの急激な低下は、需給関係が再び均衡するまではGHO需要の喪失を必然的に意味します。しかし、GHOの総担保は現在245%を超えており、非常に健全な水準にあるため、その過程で取り付け騒ぎのリスクを心配する必要はありません。

AAVEプロトコルの観点から見ると、これは過去の段階におけるGHOの不健全な発展モデルの再検証と調整です。なぜなら、それ以前のGHOの需要はガバナンストークンの補助金に依存しており、実際に持続可能な需要の支えがなかったからです。今回のアップデート後、AAVEチームは、決済媒体における分散型ステーブルコイン、検閲対策、貸付契約における資本効率の向上といった実際の需要シナリオから、GHOの競争力を再構築するかもしれません。しかし、第一世代のGod Mineが消滅してしまうかもしれないのは残念です。