アイゲンレイヤーvsシンバイオティック、再誓約戦争が始まる

原題: The Restake Wars: Eigenlayer vs Symbiotic

原著者: イグナス、DeFi 研究者

オリジナルコンピレーション:Ismay、BlockBeats

私はもともと今週、暗号通貨の新たなトレンドについてブログ記事を書く予定でしたが、すぐに方向転換して再ステーキングに集中する必要がありました。

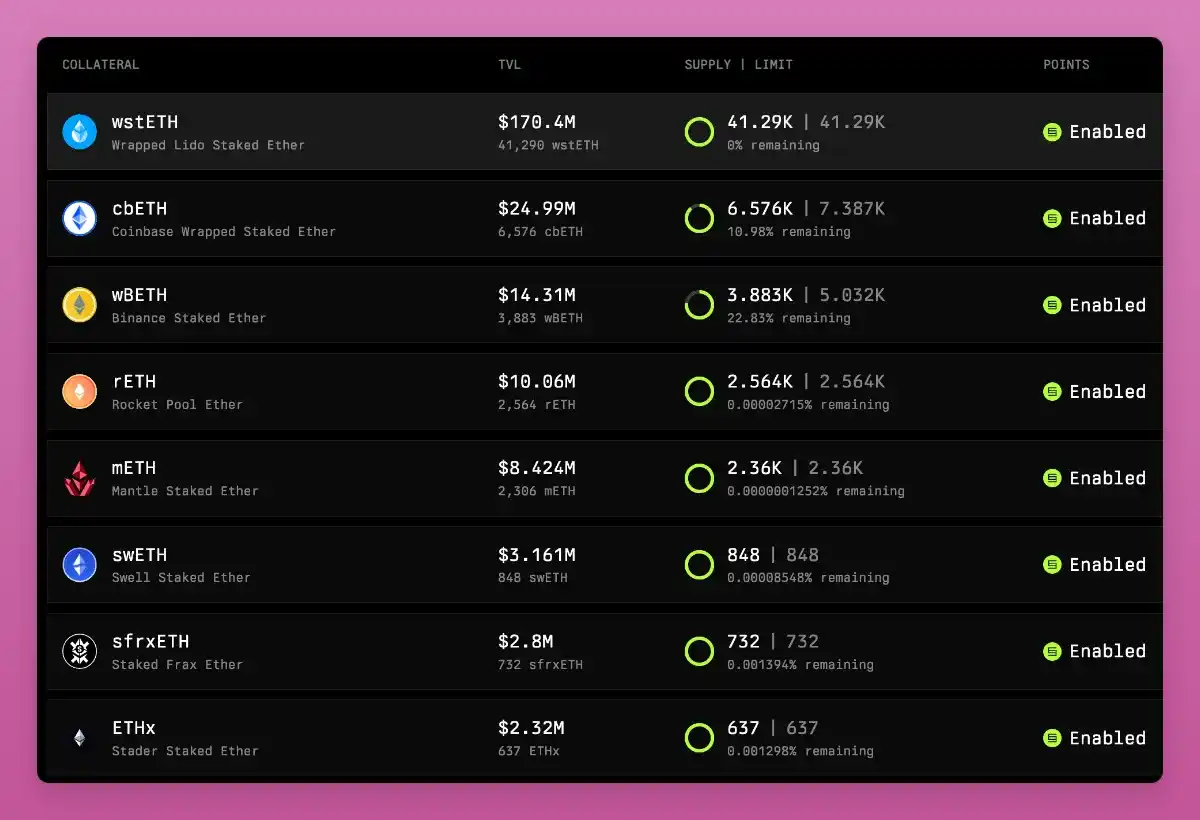

その理由は、Eigenlayer の最大の競争相手である Symbiotic が立ち上がったばかりで、入金限度額が 1 日でほぼ 2 億ドルに達したためです。新たなトレンドは後で検討することもできますが、高収量農場のチャンスを逃すことはできません。

Karak に加えて、現在 3 つの再ステーキング プロトコルがあります。では、正確に何が起こっているのでしょうか、それらはどのように異なり、それらについて何をすべきでしょうか?

Symbiotic 立ち上げの動機

広まっているホットなゴシップは、パラダイムがアイゲンレイヤーの共同創設者スリーラム・カナンに投資を打診したが、カナンはパラダイムの競合他社であるアンドリーセン・ホロウィッツ(a16z)を選び、シリーズBラウンドで1億ドルの資金調達を主導したというものだ。

それ以来、Eigenlayer は 2 番目に大きな DeFi プロトコルに成長し、TVL は 188 億ドルで、唯一大きいのは Lido のみで TVL は 335 億ドルです。 EIGEN トークンはまだ譲渡できませんが、FDV) は 133 億 6,000 万ドルに達しました。

アイゲンレイヤーの評価額が2023年3月時点で5億ドルのFDVだったことを考慮すると、これは論文収益の25倍の増加を意味する。

パラダイムが不満を抱いたのも不思議ではなく、それに応じてパラダイムはシンバイオティックに資金を提供し、同社をアイゲンレイヤーの直接の競争相手とした。 Symbiotic は、Paradigm と Cyber Fund からシード資金として 580 万ドルを調達しましたが、その価値がどれくらいなのかはまだ不明です。

Paradigm と a16z の対立はよく知られています (そしてちょっとした冗談でもあります) が、この話には続きがあります。

Symbiotic の 2 番目の主要投資家である Cyber Fund は、Lido の共同創設者である Konstantin Lomashuk 氏と Vasiliy Shapovalov 氏によって設立されました。

Coindeskは5月に、「Lido関係者は、Eigenlayerの再ステーキング手法がその支配力に潜在的な脅威をもたらす可能性があると信じている」と報告した。

Lido は LRT トークンのトレンドに乗り遅れました。実際、stETH の TVL) は停滞し、過去 3 か月で 10% 減少しました。一方、EtherFiとRenzoへの流入は急増し、TVLはそれぞれ62億ドルと30億ドルに達した。

LRT による再ステーキングは、より高い収量を提供するため、特に魅力的ですが、現在、収量の多くは実際にはポイントファームです。

Lido の立場を強化するために、Lido DAO は「Lido Alliance」を立ち上げました。その主な任務は、許可不要の分散型再誓約エコシステムを開発することです。

「…再ステーキング市場の急速な台頭などのさまざまな要因を考慮して、彼の呼びかけに応えて、プロトコルをそのまま維持しながらstETHを中心としたエコシステムの出現をサポートする次のフレームワークを提案します。」

ところで、リストされた戦略的優先事項の 1 つは、stETH が LRT ではなく LST であることを繰り返し述べることです。

これは、より多くのトークンを獲得し、ファームをエアドロップする機会が増えるため、素晴らしいことです。

最初の議論からわずか 1 か月後、主要なアライアンスのメンバーである Mellow は、stETH 預金を裏付けとした Symbiotic での LRT 預金を開始しました。

しかし、Mellow LRT の独自の機能とファームの機会に入る前に、一歩下がって、Symbiotic が Eigenlayer とどのように異なるかについて説明しましょう。

シンバイオティック vs. エイゲンレイヤー

共生: パーミッションレスかつモジュール式

Symbiotic は、より高い柔軟性と制御を提供するパーミッションレスなモジュール設計を特徴としています。その主な特徴は次のとおりです。

マルチアセットのサポート: Symbiotic では、Lido の stETH、cbETH を含む、あらゆる ERC-20 トークンの直接デポジットが可能です。これにより、Symbiotic は、主に ETH とそのデリバティブに焦点を当てているEigenlayer よりも多様になります (私の知る限り、Eigenlayer の他の資産は将来的にはサポートされます)。

カスタマイズ可能なパラメーター: Symbiotic を使用するネットワークは、担保資産、ノード オペレーター、報酬とペナルティのメカニズムを選択できます。このモジュラー設計により、ネットワークは特定のニーズに基づいてセキュリティ設定を自由に調整できます。

不変のコア コントラクト: Symbiotic のコア コントラクトはアップグレード不可能 (Uniswap と同様) であるため、ガバナンスのリスクと潜在的な障害点が軽減されます。たとえチームが消滅しても、Symbiotic は活動を続けます。

パーミッションレス設計: Symbiotic は、あらゆる分散型アプリケーションを承認なしで統合できるようにすることで、よりオープンで分散型のエコシステムを提供します。

Symbioticの共同創設者兼最高経営責任者(CEO)のMisha Putiatin氏は、Blockworksとのインタビューで、「Symbioticとは、『火のような競争を避け、可能な限り無私になり、可能な限り公平であること』を意味する」と語った。

ミーシャ氏はまた、ブロックワークスに対し、「シンビオティックは他の市場参加者と競合しないため、ローカルステーキング、アグリゲーション、データ可用性サービスを提供しない」と語った。

dApps を起動すると、通常、独自のセキュリティ モデルを管理する必要があります。ただし、Symbiotic のパーミッションレスでモジュール式の柔軟な設計により、誰でも共有セキュリティを使用してネットワークを保護できます。

「私たちのプロジェクトの目標は、物語を変えることです。ローカルで起動する必要はありません。私たちの上で、共有セキュリティの上で起動することは、あなたにとってより安全で簡単になります」とミーシャ氏はブロックワークスに語った。

実際には、これは、暗号化プロトコルがネイティブ トークンのネイティブ ステーキングを開始して、ネットワーク セキュリティを強化できることを意味します。たとえば、Ethena は Symbiotic と協力して、ENA をステーキングすることで USDe クロスチェーン セキュリティを実現します。

Ethena は、Symbiotic を LayerZero の分散検証ネットワーク (DVN) フレームワークと統合し、ステークされた $ENA に裏付けられた $USDe などの Ethena 資産のクロスチェーン セキュリティを可能にしています。これは、ステーキング $ENA を活用するインフラストラクチャとシステムのいくつかの部分のうちの最初の部分です - Symbiotic のブログ投稿。

他のユースケースには、クロスチェーンオラクル、しきい値ネットワーク、MEV インフラストラクチャ、相互運用性、共有オーダラーなどが含まれます。

Symbiotic は 6 月 11 日にローンチされ、24 時間以内に stETH の入金上限に達しました。ああ、預金者向けのポイントについては触れましたか? !

Eigenlayer: 管理と統合のアプローチ

Eigenlayer は、より管理され統合されたアプローチを採用し、イーサリアム ETH ステーカーのセキュリティを活用してさまざまな dApps (AVS) をサポートすることに重点を置いています。

単一資産に焦点を当てる:Eigenlayer は主に ETH とそのデリバティブをサポートします。この焦点により柔軟性が制限される可能性がありますが、Symbiotic はより広範なマルチアセットのサポートを提供します。ただし、さらにアセットを追加することもできます。

集中管理:Eigenlayer は、ステークされた ETH のノードオペレーターへの委任を管理し、ノードオペレーターはさまざまな AVS を検証します。この一元管理は業務の効率化に役立ちますが、リスクの束縛につながる可能性があり、個々のサービスのリスクを正確に評価することがより困難になります。

それがどのように機能するかは、私の以前のブログ投稿で読むことができます。

ダイナミックマーケットプレイス:Eigenlayerは、開発者がプールされたETHのセキュリティを使用して新しいプロトコルやアプリケーションを起動できるようにする分散型トラストマーケットプレイスを提供します。リスクはプール内の預金者間で共有されます。

カットとガバナンス:Eigenlayer の管理アプローチには、カットと報酬を処理するための特定のガバナンス メカニズムが含まれているため、柔軟性が低くなる可能性があります。

正直に言うと、Eigenlayer は非常に複雑なプロトコルであり、リスクや全体的な仕組みは私の理解を超えています (笑)。このセクションを書くために、さまざまな情報源からの批判をまとめる必要がありました。そのうちの 1 つはサイバーファンド自体からのものです。

私はどちらかの側に立つつもりはありません。シンバイオティックとアイゲンレイヤーの比較は、DeFi オタクの間で激しい議論を引き起こすと信じています。

Mellow プロトコルの紹介: モジュラー LRT

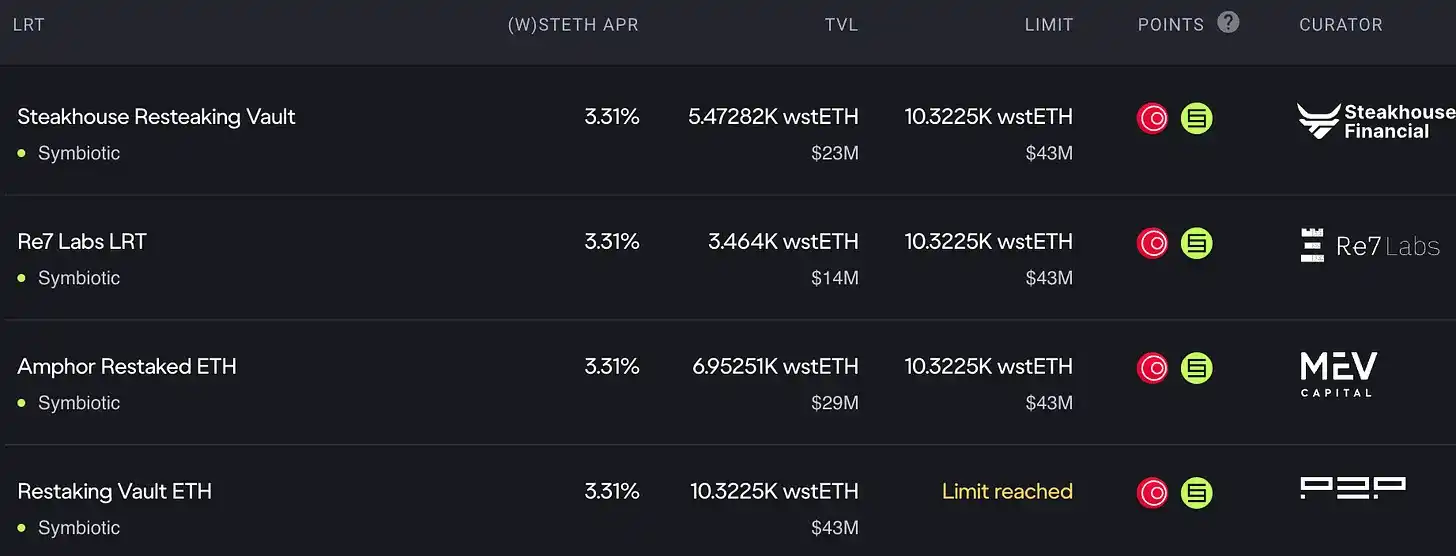

Symbiotic の開始後、私が最も驚いたのは、LRT がすぐに Mellow プロトコルで開始されたことです。 Lido Alliance のメンバーとして、Mellow は Lido のマーケティング、統合サポート、流動性の立ち上げから恩恵を受けています。

取引の一環として、Mellow は Lido に 1 億 MLW トークン (総供給量の 10%) を報酬として提供します。このトークンは、TGE 後に Lido Alliance 法人に保管されます。

これらのトークンには、チーム トークンと同じ権利確定およびクリフ条件が適用されます。TGE 後に 12 か月のクリフ期間があり、クリフ期間終了後に 30 か月の権利確定期間が始まります (条件はフィードバックに基づいて変更されました)。

提携提案には、さらに 2 つの利点が記載されています。

「Lido のノードオペレーターは、LRT や再ステーキングプロトコルの強制に直面することなく、独自の構成可能な LRT を起動し、ニーズに合った AVS を選択することでリスク管理プロセスを制御できます。」

「これは、イーサリアムの検証を超えて、Lido の地理的および技術的な分散化の取り組みを拡大するのに役立ちます。」

提携の効果が現れるまでには時間がかかるが、LDOは24時間で9%上昇した。これは本当にすごいですね!

興味深いことに、4 つの LRT プールのうち 1 つでは、Lido コラボレーションのツイートが公開される前に、すでに 4,200 万ドルの上限に達していました。

とにかく、Etherfi や Renzo などの Aigenlayer の LRT に精通していれば、Mellow に資金を入金すると二重に楽しいことがわかるでしょう。Symbiotic と Mellow の両方でポイントが得られるのです。

でもメロウはアイゲンレイヤーのLRTとは違うんです…。

Mellow は LRT のどのような問題を解決しますか?

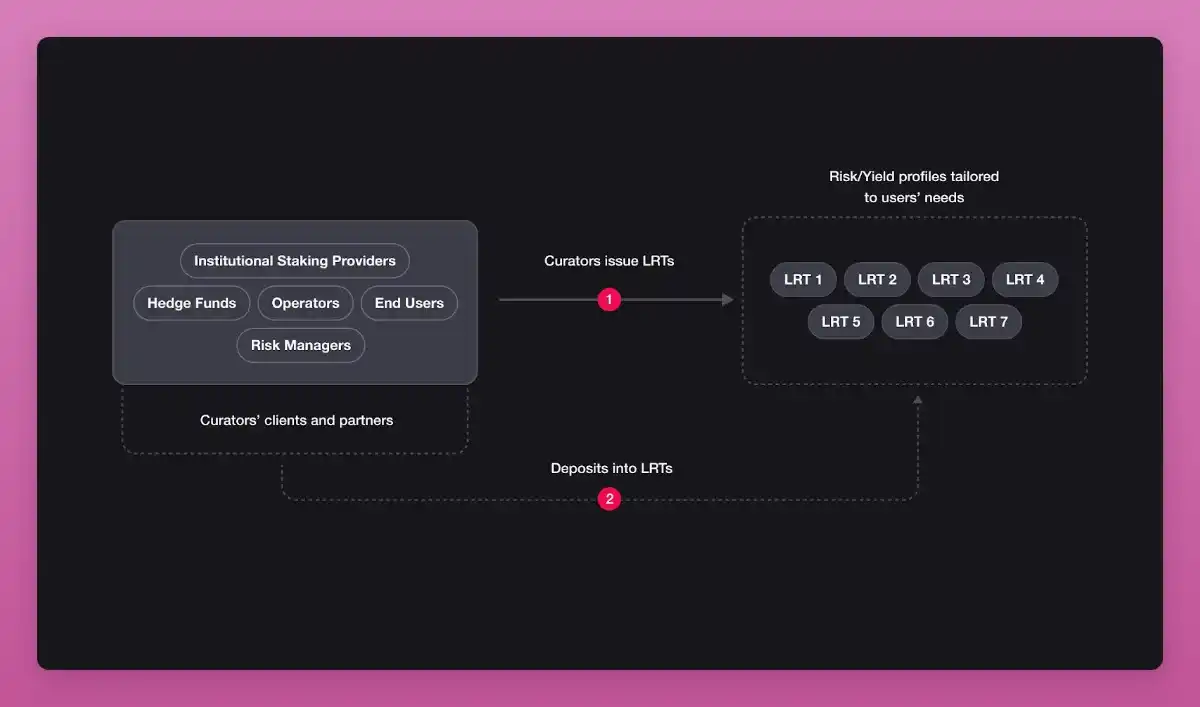

Mellow プロトコルを使用すると、誰でも LRT を導入できます。ヘッジファンド、ステーキングプロバイダー(Lidoのような!)、そして私でも(理論的には)それができます。

これはまた、LRTの数が劇的に増加し、その流動性が損なわれ、DeFiプロトコルへの統合が複雑になったことを意味します。

ただし、次のような利点もあります。

多様なリスク プロファイル: 現在の LRT は、多くの場合、ユーザーに均一なリスク プロファイルの受け入れを強制します。 Mellow では複数のリスク調整モデルが可能で、ユーザーは好みのリスク エクスポージャを選択できます。

モジュラー インフラストラクチャ: Mellow のモジュラー設計により、共有セキュリティ ネットワークが特定の資産と構成を要求できるようになります。ベンチャーキュレーターは、ニーズに基づいて高度にカスタマイズされた LRT を作成できます。

スマート コントラクトのリスク: Mellow はモジュール型のリスク管理を可能にすることで、スマート コントラクトと共有セキュリティ ネットワーク ロジックにおけるエラーのリスクを軽減し、再利害関係者にとってより安全な環境を提供します。

オペレーターの集中化: Mellow はオペレーターの選択決定を分散化して、集中化を防ぎ、バランスの取れた分散型オペレーターのエコシステムを確保します。

LRT サイクルのリスク: Mellow の設計は、引き出しの閉鎖による流動性不足のリスクに対処しています。現在、出金には 24 時間かかります。

興味深いことに、Mellow は、Symbiotic、Eigenlayer、Karak、Nektar などのあらゆるステーキング プロトコルの上で LRT を起動できると具体的に言及しました。しかし、メローがアイゲンレイヤーと直接協力しているのを見ると非常に驚くでしょう。

ただし、現在のアイゲンレイヤー LRT プロトコルが Symbiotic または Mellow と提携しているのを見ても驚かないでしょう。実際、コインデスクは、レンゾ氏とシンビオティックに近い関係者が、レンゾ氏が1か月前にシンビオティックとの統合について話し合っていたと述べたと報じた。

最後に、パーミッションレスの Mellow 保管庫の優れた点は、DeFi トークン用の LRT がある可能性があることです。 USDe のクロスチェーンを保護するために使用される、Symbiotic 上の ENA のリキッド再ステーキングである ENA LRT トークンを想像してみてください。

このサイクルではトークンエコノミクスに大きな革新はありませんでしたが、SymbioticによってDeFiガバナンストークンの保有が再び魅力的なものになるかもしれません。

DeFi Degenの赤誓約戦争戦略

この記事の執筆時点で、Mellow には 4 つの LRT 保管庫があり、それぞれ 4 人のユニークなキュレーターによって管理されています。まもなく入金限度額に達します。

Symbiotic と Mellow LRT の発売のタイミングは完璧です。EtherFi S 2 ポイント キャンペーンは 6 月 30 日に終了し、Renzo S 2 が進行中です。そして、引き出しが有効になるとすぐに Swell エアドロップが登場するはずです。

LRT ファームのエアドロップが期限切れになった後、自分の ETH をどうするか心配になりそうです。 VC や大手プレイヤーがゲームをプレイしているおかげで、エアドロップ農家も豊かな食事を得ることができます。

現時点でのゲームは非常にシンプルです。Symbiotic をデポジットしてポイントを獲得するか、リスク レベルを上げて Mellow で直接ファームします。

Symbiotic の stETH デポジットが上限に達しているため、Symbiotic ポイントを獲得することはできませんが、1.5 倍の Mellow ポイントを獲得できます。

エアドロップ ファーム ゲームは、Eigenlayer のプレイ方法に似ている可能性があります。Mellow LRT は DeFi に統合され、Pendle で活用されたファームや、複数の融資プロトコルでのファームが表示されます。

しかし、EIGEN が取引可能になる前に、Symbiotic トークンがオンラインになる可能性があると思います。

Blockworks とのインタビューで、Putiatin 氏は、メインネットが「早ければ夏の終わりには一部のネットワークでオンラインになる可能性がある」と述べました。これは、トークンも同時にローンチされることを意味するのでしょうか?

特に市場がすぐに楽観的になった場合、Symbiotic の積極的なパートナーシップ戦略を考慮すると、Eigenlayer から再宣伝の熱を盗むことは賢明な行動である可能性があります。

私に最も衝撃を与えた 2 つのパートナーシップは、The Blockless と Hyperlane です。どちらのプロトコルも当初は共有セキュリティ AVS として Eigenlayer と提携していましたが、提携関係は変更されるのでしょうか?

おそらく、Symbiotic はさらなるサポートとトークン配布を約束したのではないでしょうか?もっと答えが必要です!

いずれにせよ、これらの再争奪戦は、より多くの機会を提供し、Eigenlayer がより早くトークンを起動するよう促す可能性があるため、エアドロップ農家にとっては良いことです。

Symbiotic にとってはまだ初期の段階ですが、初期の預金流入は非常に有望です。私は現在 Symbiotic と Mellow で農業をしていますが、ポリシーが開始されたら Pendle YT に移行する予定です。

ペンドルの Symbiotic YT トークンの有効期限は、Symbiotic TGE のタイムラインについてのさらなる洞察を提供してくれると信じています。

最後になりましたが、カラク

私がそれを忘れたと思ったでしょう?

カラックはハイブリッドです。これは、Eigenlayer に似ていますが、AVS を使用する代わりに、分散セキュリティ サービス (DSS) と呼ばれます。

Karak はまた、リスク管理と DSS 用のサンドボックスである独自のレイヤー 2 (K 2 と名付けられました) を立ち上げました。ただし、これは本当の L2 というよりはテストネットに似ています。

しかし、Karak は TVL で 10 億ドル以上を集めることに成功しました。なぜ?主な理由は 2 つあります。

Karak は、Eigenlayer LRT をサポートしています。したがって、ファームユーザーは LRT をデポジットし、Eigenlayer、LRT、および Karak ポイントを同時に獲得します。

カラックは、Coinbase Ventures、Pantera Capital、Lightspeed Ventures などの投資家から 4,800 万ドル以上の調達に成功しました。著名な投資家からの支援により、高額のエアドロップが期待される。

カラックについて詳しくは、以下の私の投稿をご覧ください。

4 月の発表以来、Karak は主要なパートナー、Karak 上で開始される注目度の高い LRT プロトコル、または独占的な DSS/AVS パートナーを発表していません。

SymbioticはEigenlayerを大々的に追いかけているので、Karakにはもっと前向きな発展を期待したいと思っています。カラックはペースを上げる必要がある。