半減期の「統計的重要性」を解明する: ビットコインの強気は取引可能な出来事か?

オリジナル編集: Frank、Foresight News

要約:

表面的には、非常に期待されていたビットコインの半減期イベントは、歴史的に見て一般に強気です。

しかし、半減期の歴史の発生件数が少ないことと、市場環境全体におけるビットコインのパフォーマンスをより注意深く観察していることを考えると、半減期イベントそのものだけに基づいて確実性の高い判断を下すことは困難です。

全体として、ビットコインの半減期は供給の観点からは取引可能な出来事ではないかもしれないが、構造的には強気の要素があり、適切なマクロ風のサポートがあれば、ビットコインは半減期後に再び反発する可能性がある。

ビットコインの半減期に関するコンセンサスは強気であり、取引可能なイベントであると広く信じられていますが、本当にそうなのでしょうか?このレポートでは、この広く予測されているイベントが投資家にとって何を意味するかについてより包括的な情報を得るために、過去の半減期イベントを詳しく調査し、2024年の半減期に関する供給およびマクロデータ分析を実行します。

ビットコインの半減期とは何ですか?

半減期は、ビットコイン ネットワークで事前にプログラムされたイベントで、ビットコイン マイナーの報酬を半分に削減します。これはビットコインの金融政策における重要なメカニズムであり、インフレを防ぎ、その後の新規BTC発行を減らすために、最終的に流通するのは2,100万BTCのみになることが保証されています。

このプログラムは約 4 年に 1 回に相当する 210,000 ブロックごとに更新され、2009 年にビットコインが開始されたとき、マイニング報酬は 50 BTC に設定されていました。今日の半減期は 4 回目であり、過去 3 回の半減期 (2012 年) に相当します。 、2016 年、2020 年)、報酬はブロックあたり 3.125 BTC に減額されました。

ご存知のとおり、ビットコインは Proof of Work (PoW) コンセンサス メカニズムを使用してブロックチェーン上のトランザクションを検証し、保護します。PoW では、マイナーは複雑な数学的問題を解決するために互いに競争する必要があり、最初にそれを正しく解決できるマイナーがいます。次を渡す トランザクションのブロックがブロックチェーンに追加されます。

トランザクションの検証とブロックチェーンへのブロックの追加に対する報酬として、勝者のマイナーには新たに作成されたビットコインが報酬として与えられます。今日の半減イベントで「半減」されたのはこの報酬です。

歴史の「二分化」という冷酷な現実

表面的には、半減期はBTCにとって非常に有益であることが歴史的に証明されています。

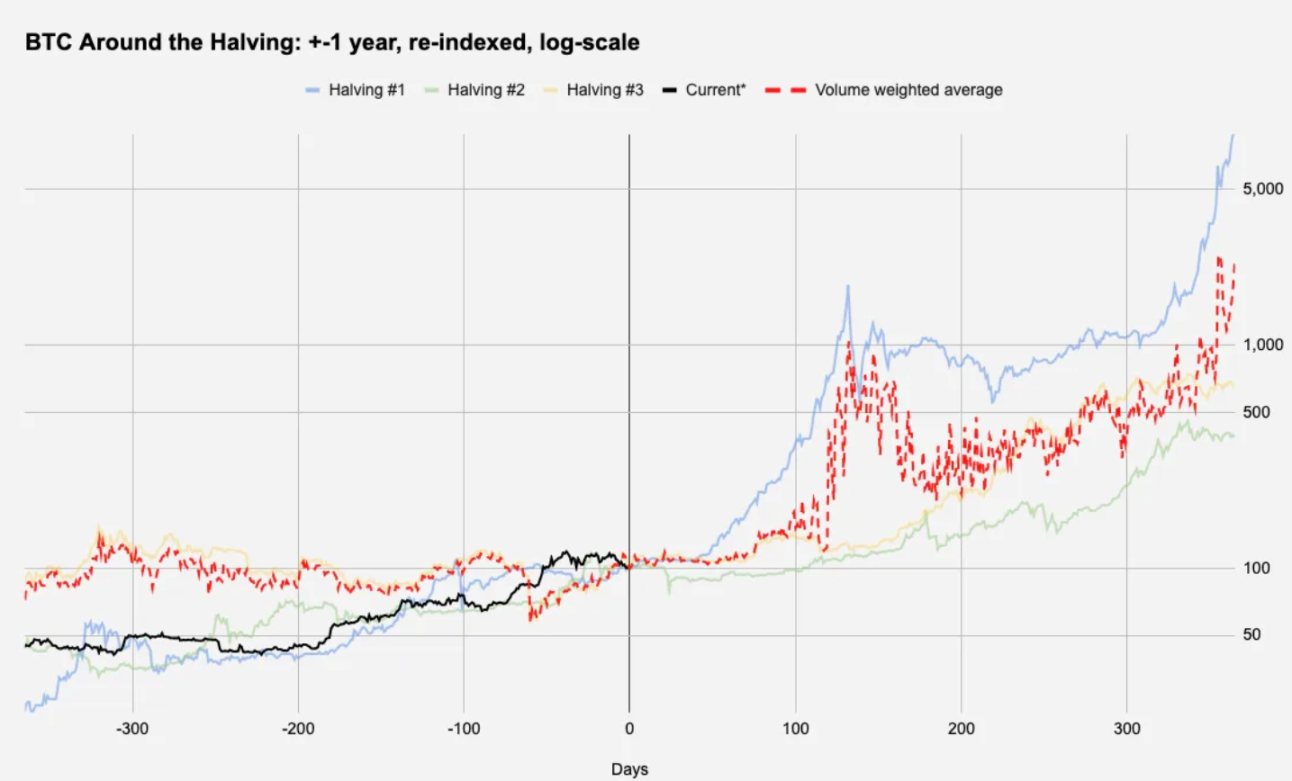

上のチャートは、各半減期の前後のBTCの過去の価格傾向を示しています(範囲は半減期の1年前から半減期の1年後までです)。赤い点線は過去の各半減期の出来高加重平均を示しています。黒い線は現在のBTCデータの状況を示しています。

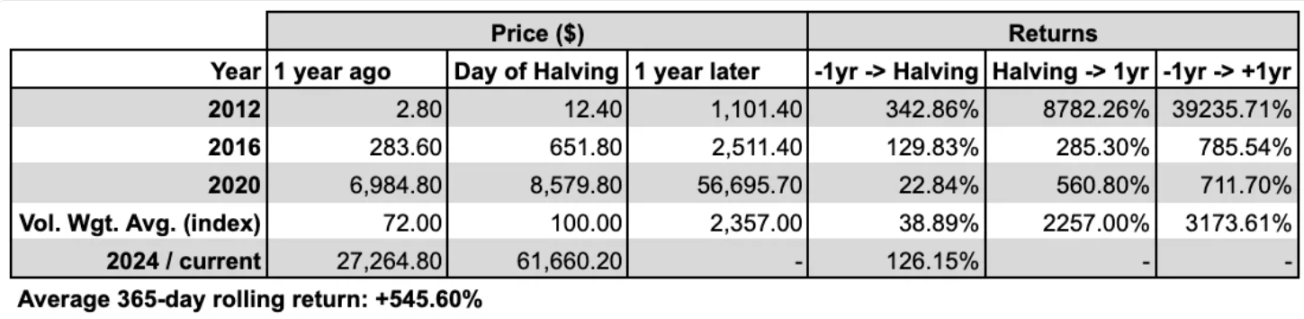

以下の図は、関連するデータを表形式でまとめたものです。 注: 横軸は 0 日 = 半減日、縦軸は 0 日 = 100 です。また、この記事では 4 月 17 日の価格データを使用しています。

最初のチャートの対数スケールの Y 軸は、半減期が強気のきっかけであることを示唆していますが、観察結果が 3 つしかなく、1 つ目は BTC がわずか 12.80 ドルだったとき、3 つ目はすべてのリスク資産が発生した 2020 年 5 月です。新型コロナウイルスの反発で急増しているため、データの解釈は割り引いて考える必要があるようだ。

さらに、2011 年半ば以降の BTC の 1 年間の平均リターンを見ると、2012 年の最初の半減期を除いて、半減期後の 1 年間のリターンはそれほど満足できるものではないことがわかります。

同時に、2020 年の半減期は、その時点で世界市場全体がどのように推移するかについて興味深い疑問を引き起こします。以下のチャートでは、リスク資産のベンチマークとして株式(特に S&P 500)を使用して比較しています。

2011 年 7 月中旬以降の SPX の 1 年間の平均ローリングリターンは +11.42% (過去の BTC 価格データと一致) ですが、ビットコインの半減期以降の 1 年間の平均パフォーマンスは +27 % 以上で、これは平均の 2 倍以上です。

これは、一般的な物語が無視しがちな重要な現実を浮き彫りにしています。同じ理由で、マイナーが受け取る報酬を半減するビットコインネットワークのプログラムアップデートがS&P 500にとって非常にプラスになるとは結論付けられず、BTCの過去のパフォーマンスから本当の結論を導き出すこともできないかもしれません。声明。

それ以外の場合、平均よりも優れたヒット率などの特定の指標を使用すると、ビットコインの半減期がビットコイン自体よりも S&P 500 にとってプラスであると結論付けることさえできます。

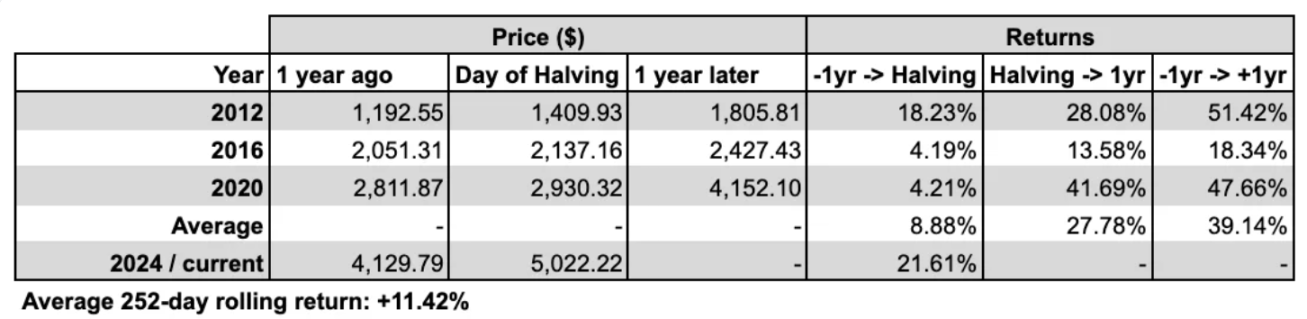

一方、ボラティリティに興味がある人のために説明すると、データはボラティリティが半減期や半減期と明確な関係があるようには見えないことを示しています。以下のグラフは、半減期前後の 30 日間の実際のボラティリティ (+-365 日) を示しています。 :

2024 年の半減期テーマ #1: 長期保有者

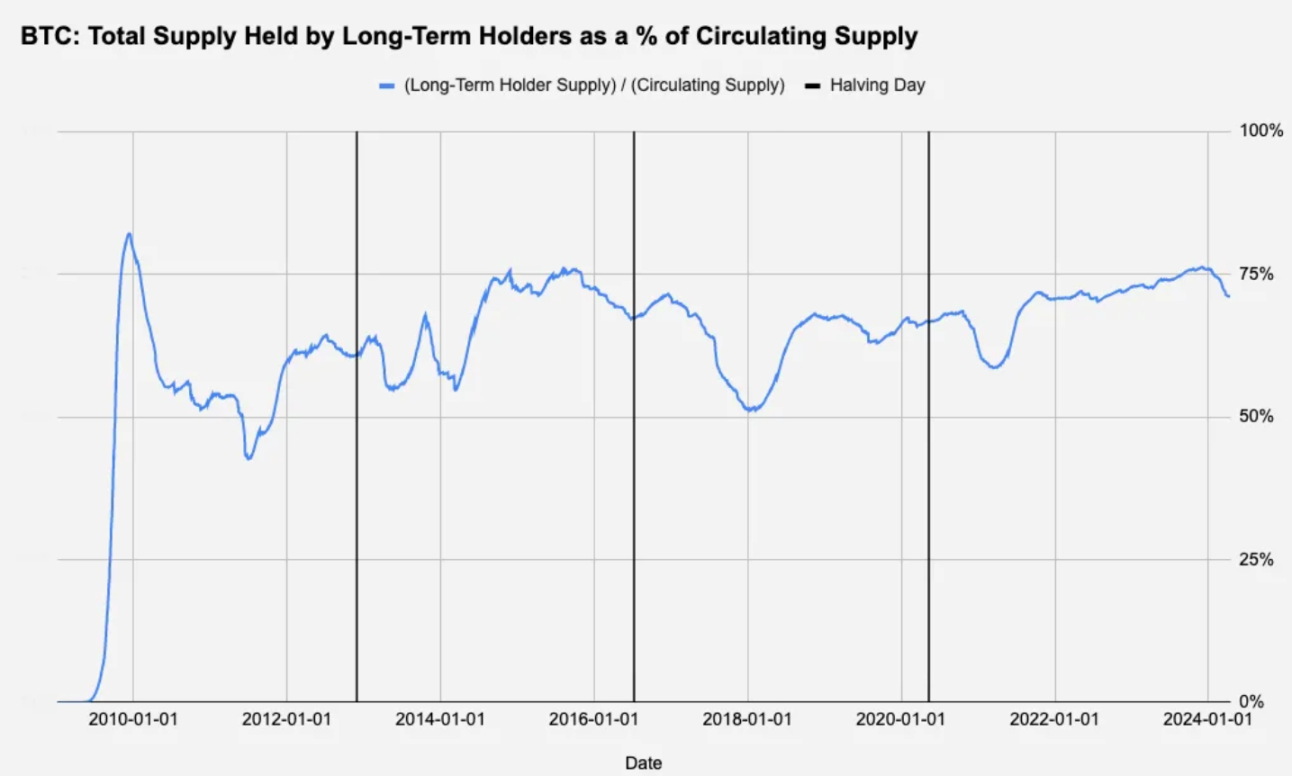

ここでは、BTCの供給量を調整した、長期保有者が保有するBTCの総量を見ていきます。

ビットコインの流通供給量が 2,100 万ビットコインのハードキャップ制限に達するまで増加し続けることを考慮して、長期保有者の数をその時点の流通供給量で割って、保有割合をパーセンテージとして表示します。

2020 年については微妙な状況ですが、図 5 は、長期保有者が半減期を前に利益確定する可能性があり、2024 年にも下落する可能性があることを示唆しています。この売上の変動はマイナーによるものであることが多く、半減により基本的にブロックあたりの収益が 50% 減少するため、マイナーは報酬が減った場合、ハードウェアの一部を売却して、より効率的なマイニングを可能にすることがよくあります。 2024年の半減期まであと数日となっている今、この構造的な売り圧力が起きている可能性がある。

2020 年は状況が微妙ですが、上のチャートは長期保有者が半減期を前に現金化している可能性を示唆しており、これは 2024 年にも起こります。

この販売オプションは多くの場合マイナーに起因します。半減により基本的にブロックあたりの収益が 50% 減少するため、マイナーは報酬が減ったときにより効率的なマイニングを続行するために、BTC スタッシュの一部を売却してハードウェアをアップグレードすることがよくあります。この種の構造的な売り圧力は現在も起きている可能性があります。

2024 年の半減期トピック #2: BTC 残高の交換

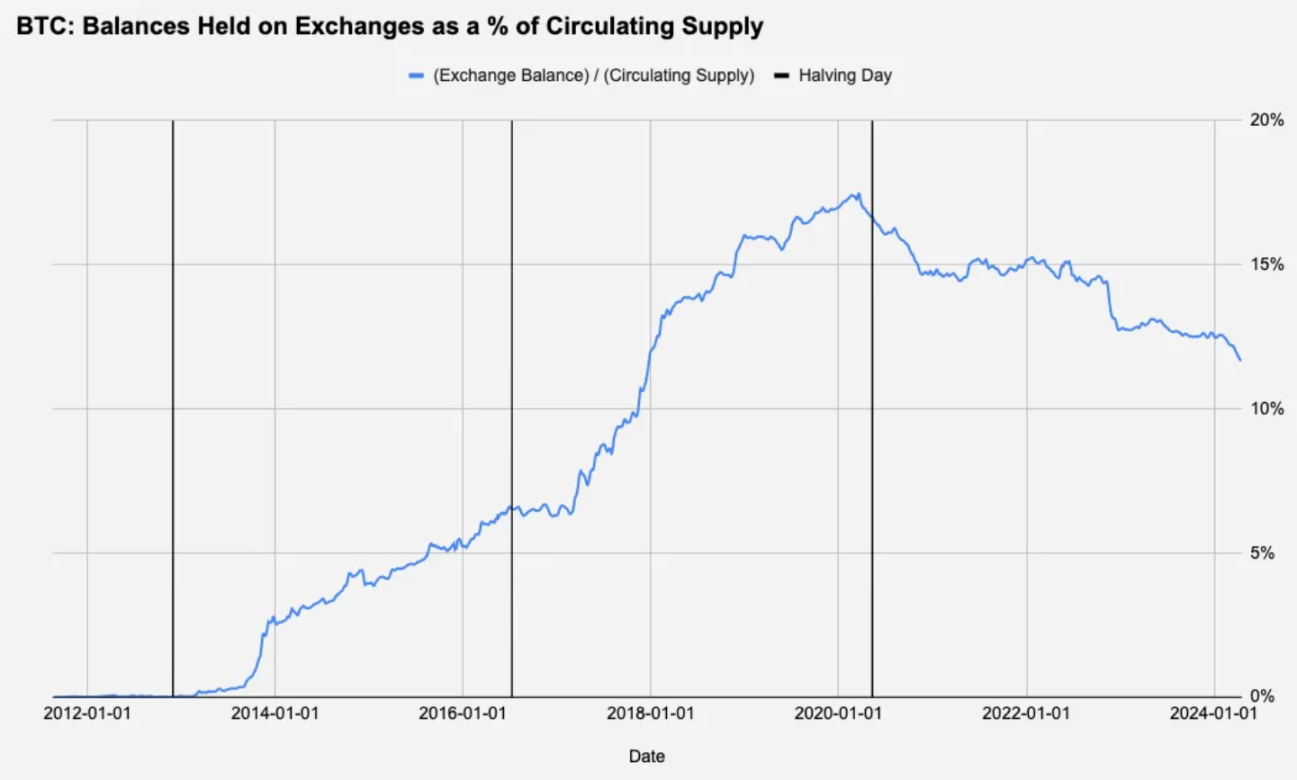

取引所は方向性のある賭けをしませんが、それでも、半減期の前後に従うべきパターンがあるかどうかを確認するために、取引所の BTC リザーブ保有額 (ひいては内部マーケットメーカー) を調べます。

上のグラフは、仮想通貨取引所が保有するビットコインの総供給量をその時点の流通供給量で割ったものですが、これには何も興味深い点はないようです。唯一観察できる傾向は長期的な傾向です。取引所が約 6 年間蓄積段階を経験した後、最後の強気市場が始まると BTC 保有量は着実に減少し始めました。

2024 年の半減期トピック #3: マクロの背景

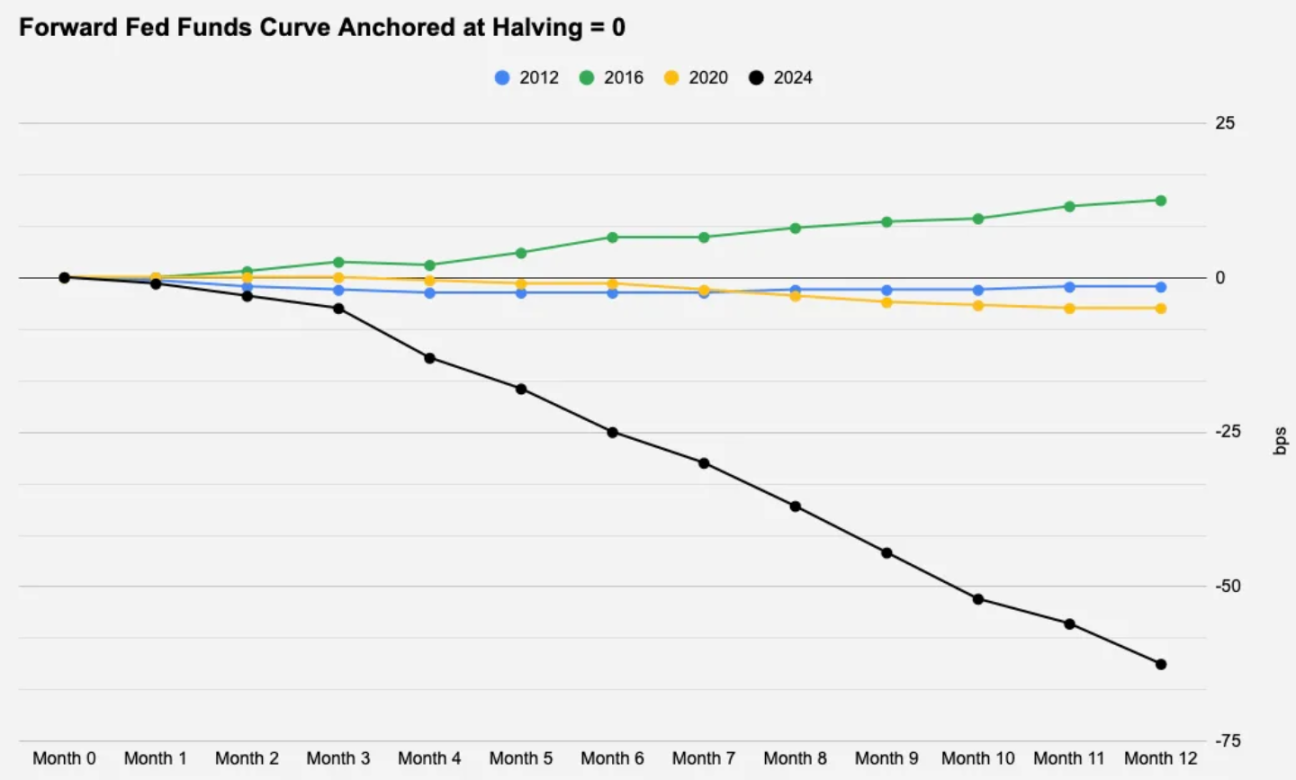

マクロ環境とビットコインの関連性についてはよく議論されるが、マクロサイクル、特に米ドルの流動性(金融政策/金利、リスク選好度などの関数として)が中長期的に資産価格の主な要因であることに変わりはない。これを念頭に置いて、以下のグラフで半減日後の今後 12 か月間のフェデラル ファンド レートの市場価格を詳しく調べました。

2024年の半減期が異常値であることは明らかであり、ほぼ3回の利下げが織り込まれており、もっと単純に言えば、市場はいかなる形の金利変動も予想していたということだ。

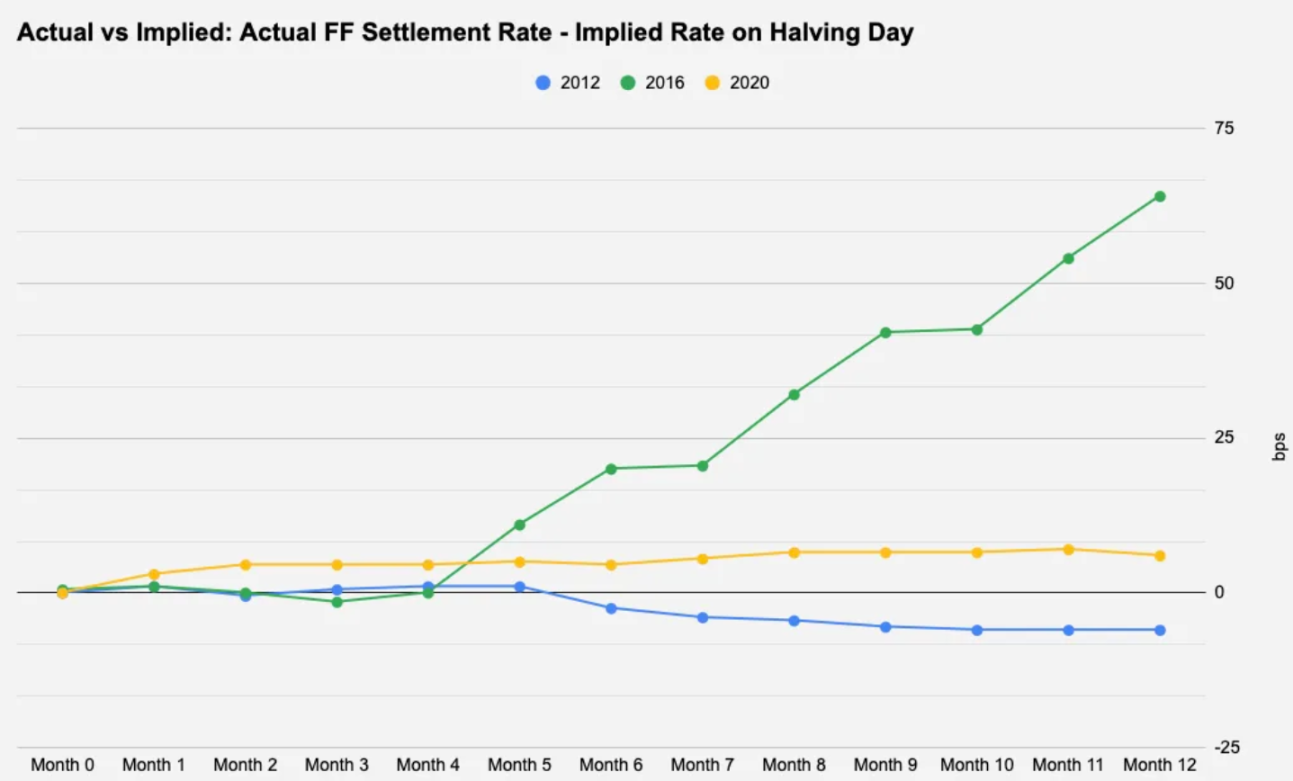

利下げは一般にリスク資産にとっては良いことだが、価格動向にとって重要なのは、多くの場合、すでに織り込まれている内容ではなく、インフレ統計であれFRB議長の声明であれ、市場の予想からの乖離の度合いである。以下のチャートでは、各半減日における実際の決済インプライド・レートと市場予想との差を比較して、上のチャートの先物価格設定がどの程度正確であるかを確認しています。

2012年と2020年の数字は当初予想から+-10ベーシスポイントとかなり低かったが、FRBは当時2回利上げしており、当時市場はそれを織り込んでいなかったため、2016年は注目に値する。

興味深いことに、上の図1と2は、2016年の半減期後の12か月が、過去3回の半減期の中でBTCにとって最悪の月であり、1年間の平均リターン月を下回った唯一の月であったことを示しています。したがって、今後12カ月間に2回以上の利下げがすでに織り込まれている今日、BTC半減後のより重要な推進要因は、米国のインフレ継続、またはFRBが利下げせずに利を維持し続けることを促す可能性のあるその他の要因である可能性があります。

結論は

この半減期の独特のマクロ背景を簡単に調査しますが、最近発売されたスポットBTC ETFなどのその他の考慮事項については、このレポートでは触れていません。最近BTCが注目を集めている中で、これは間違いなくこれまでで最も期待されている半減期であり、BTCの広範な制度化により、供給、需要、価格変動のダイナミクスを変える可能性のある新たなプレーヤーが導入されたことは注目に値します。は BTC の流通供給量の 4.1% 以上を保有しており、MicroStrategy は供給量の 1% 以上を保有しています。

過去に半減期が 3 回しかなかったことを考えると、これが取引可能なイベントであるかどうかについて、過去のパフォーマンスから統計的に有意な結論を引き出すことは困難です。しかし、構造的に、供給の観点から見ると、これは間違いなく前向きな出来事です。