破位下行後,比特幣市場的支撐在哪?

- 核心觀點:比特幣市場結構惡化,價格跌破關鍵支撐位後進入防禦狀態。當前市場缺乏現貨需求的有效承接,持續的拋售壓力和槓桿清理導致價格脆弱,任何反彈可能僅為技術性修復,趨勢反轉需等待現貨買盤和資金流入的實質性恢復。

- 關鍵要素:

- 價格跌破80,200美元的真實市場均值關鍵支撐,確認市場結構惡化,與2022年初深度調整階段相似。

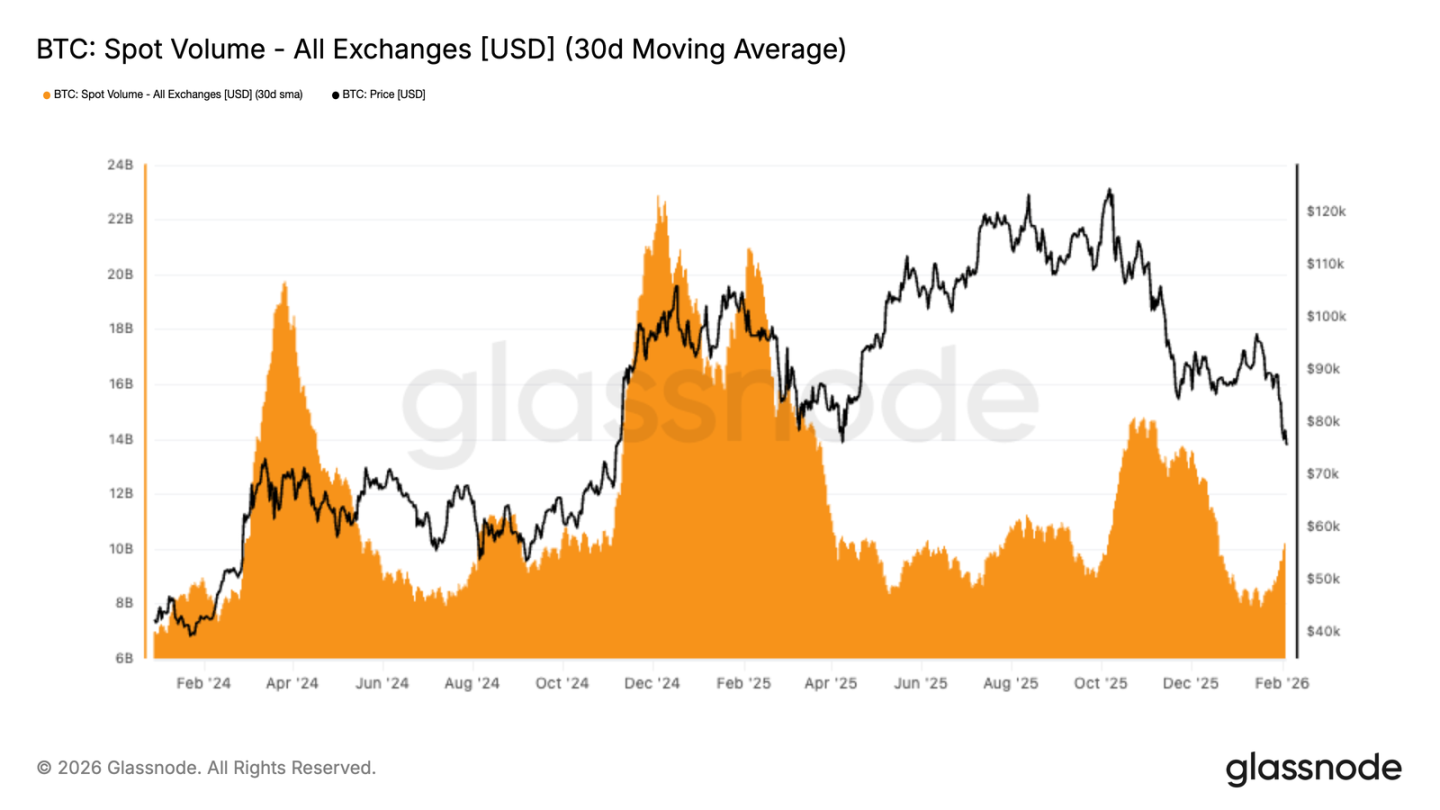

- 現貨交易量持續低迷,30天平均交易量疲軟,表明下跌過程中買盤承接力嚴重不足,市場活動以減倉避險為主。

- 鏈上數據顯示,66,900至70,600美元區間形成密集持倉成本區,可能成為短期支撐,但已實現虧損指標顯示恐慌性拋售加劇。

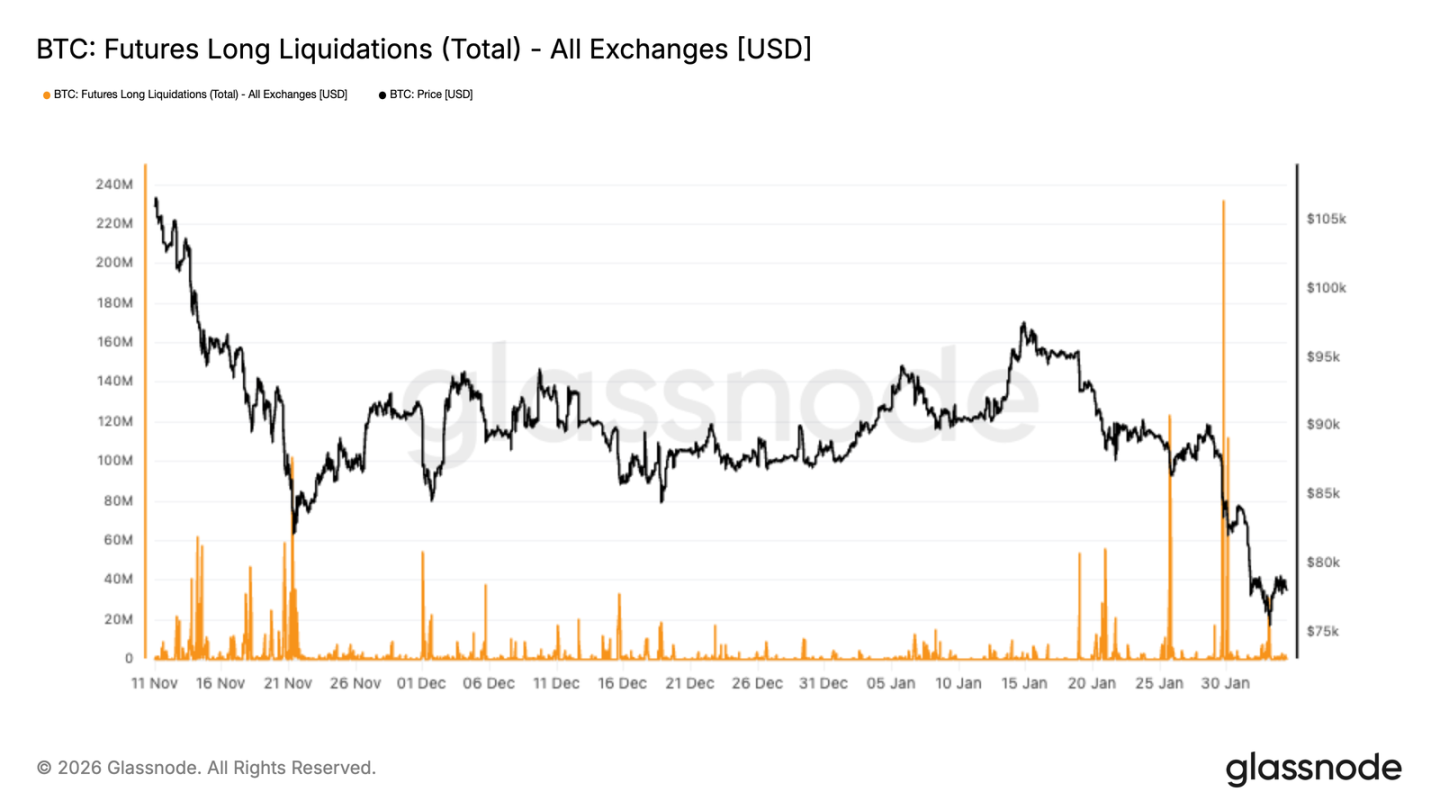

- 期貨市場進入強制去槓桿階段,大規模多頭平倉加劇了市場波動和下行壓力,清理了投機泡沫但不足以形成堅實底部。

- 機構資金流入明顯減弱,ETF等增量資金入場意願下降,無法為市場提供持續的買盤支撐。

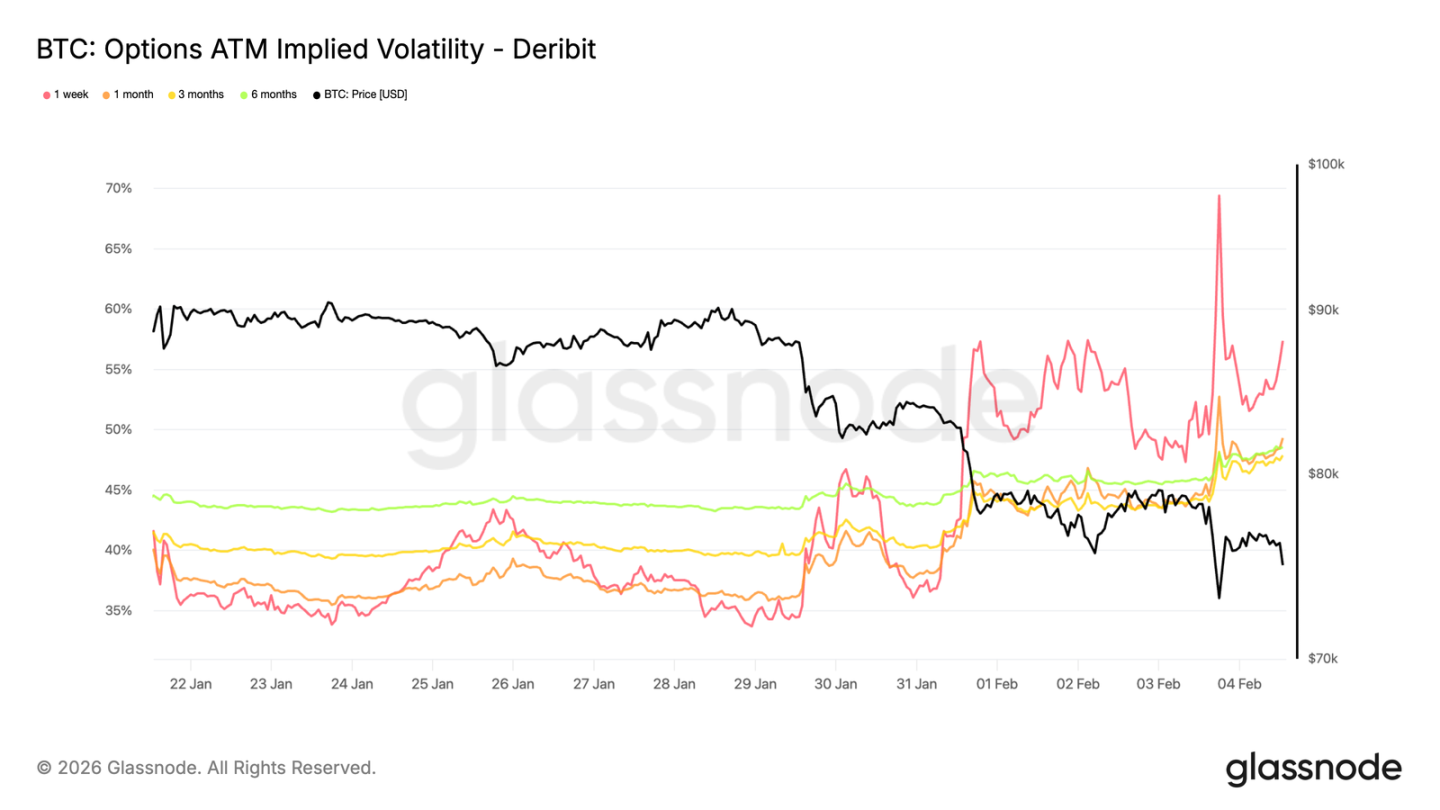

- 期權市場隱含波動率高企,看跌期權需求上升且波動率風險溢價轉負,反映出濃厚的避險情緒和對下行風險的防範。

原文作者:Glassnode

原文編譯:AididiaoJP,Foresight News

比特幣現貨交易量持續低迷,儘管價格從 98,000 美元跌至 72,000 美元,但 30 天平均交易量依然疲軟。這反映出市場需求不足,賣盤壓力未能得到有效承接。

核心觀點

- 比特幣已確認破位下跌,價格跌破真實市場均值,市場情緒轉為謹慎防禦。

- 鏈上數據顯示,在 7 萬至 8 萬美元區間出現初步建倉跡象,而在 66,900 至 70,600 美元之間形成一個密集的持倉成本區,這可能成為短期拋壓的緩衝帶。

- 投資者虧損賣出現象加劇,隨著價格持續下行,越來越多持倉者被迫止損離場。

- 現貨交易量持續疲軟,進一步表明市場承接力不足,賣盤缺乏有效消化。

- 期貨市場進入強制去槓桿階段,大規模多頭平倉加劇了市場波動和下行壓力。

- 機構資金流入明顯減弱,ETF 和相關資金淨流入萎縮,無法像前期上漲階段那樣提供持續買盤支撐。

- 期權市場繼續反映較高的下行風險預期,隱含波動率保持高位,看跌期權需求上升顯示避險情緒濃厚。

- 在市場槓桿被清理、而現貨需求依然疲軟的情況下,價格仍顯脆弱,任何反彈都可能只是技術性修復,而非趨勢反轉。

鏈上數據觀察

繼上週分析指出市場在未能收復 94,500 美元短期持倉成本後面臨下行風險後,目前價格已明確跌破真實市場均值。

跌破關鍵支撐

真實市場均值(排除長期休眠代幣後的活躍流通持倉平均成本)在本輪調整中多次成為關鍵支撐線。

該支撐的失守確認了自 11 月下旬以來市場結構的惡化,當前格局與 2022 年初從震盪轉入深度調整的階段相似。需求疲軟疊加持續拋壓,表明市場正處於脆弱平衡狀態。

中期來看,價格波動範圍逐漸收窄。上方阻力位於 80,200 美元附近的真實市場均值,下方支撐則在 55,800 美元左右的已實現價格,該水平歷史上常吸引長期資金入場。

潛在需求區域分析

隨著市場結構重置,關注點轉向下行企穩的可能位置。以下幾個鏈上指標有助於識別可能形成階段性底部的區域:

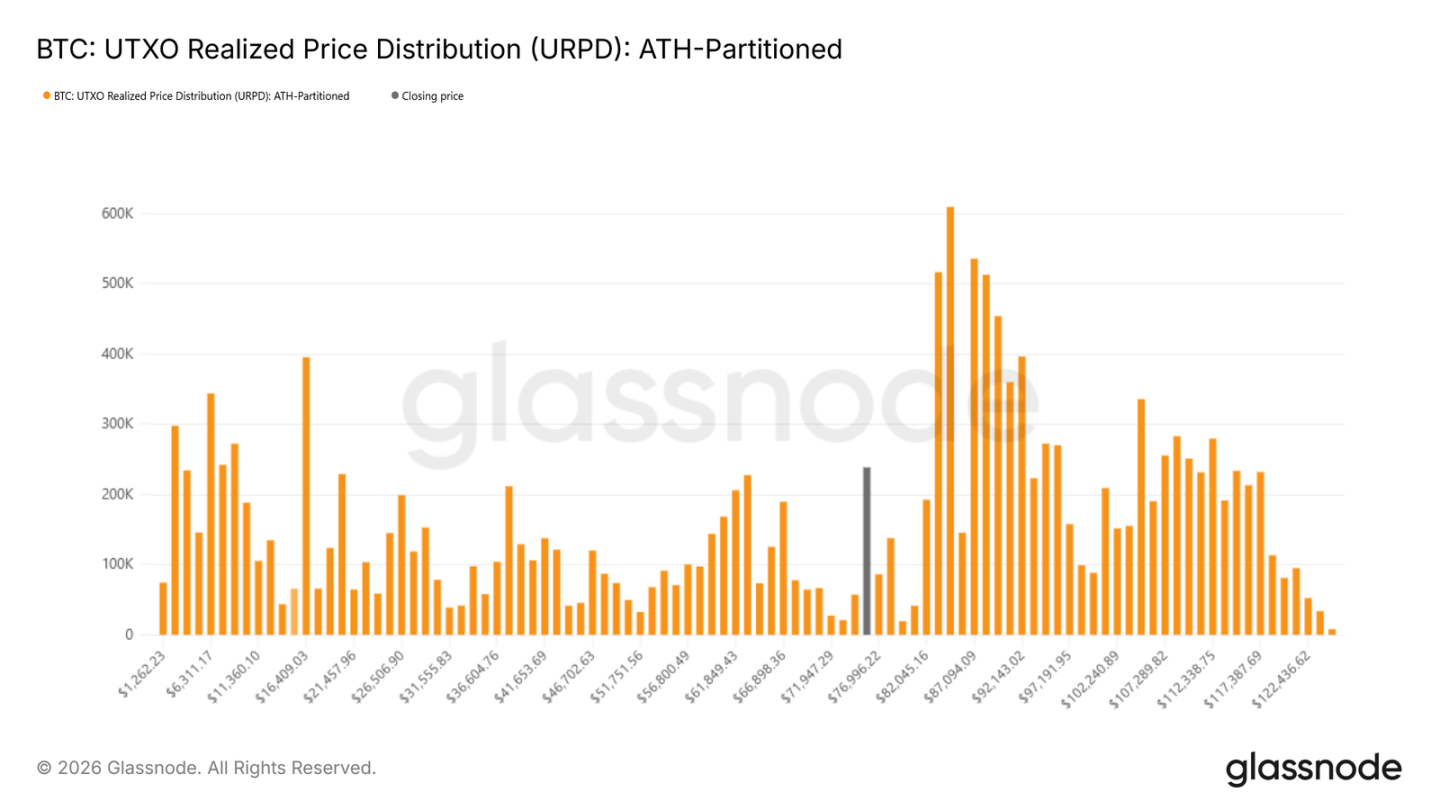

UTXO 已實現價格分佈顯示,新進投資者在 7 萬至 8 萬美元區間有顯著建倉,表明有資金願意在此區域逢低買入。其下方 66,900 至 70,600 美元之間存在密集持倉區,歷史上這類成本集中區域常成為短期支撐帶。

市場壓力指標

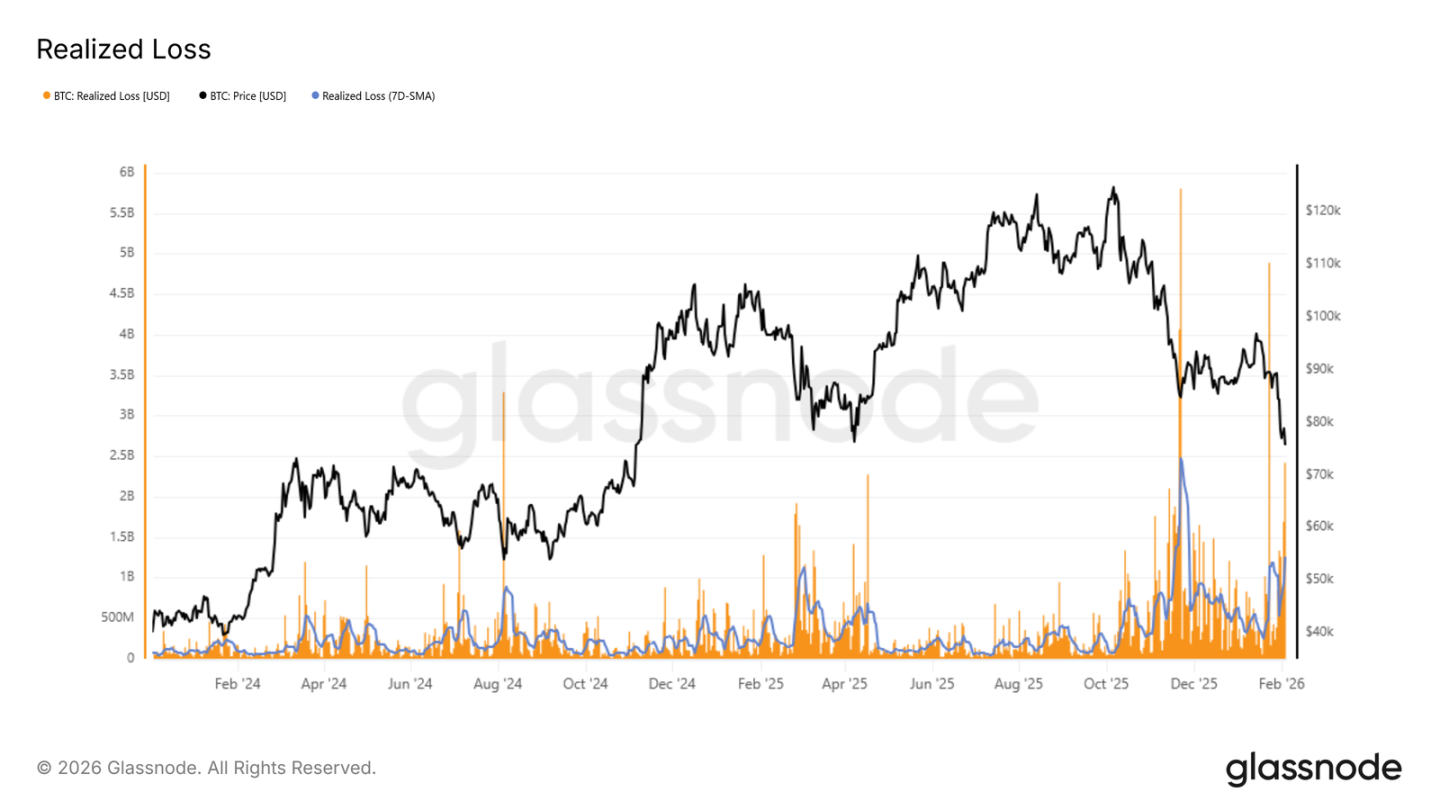

已實現虧損指標能直接反映投資者的壓力程度。當前 7 日平均已實現虧損已超過每日 12.6 億美元,顯示在市場跌破關鍵支撐後,恐慌性拋售有所增加。

歷史經驗表明,已實現虧損的峰值常出現在拋售衰竭階段。例如近期從 72,000 美元反彈時,日虧損額曾短暫超過 24 億美元,這類極端數值往往對應短期拐點。

與歷史週期的對比

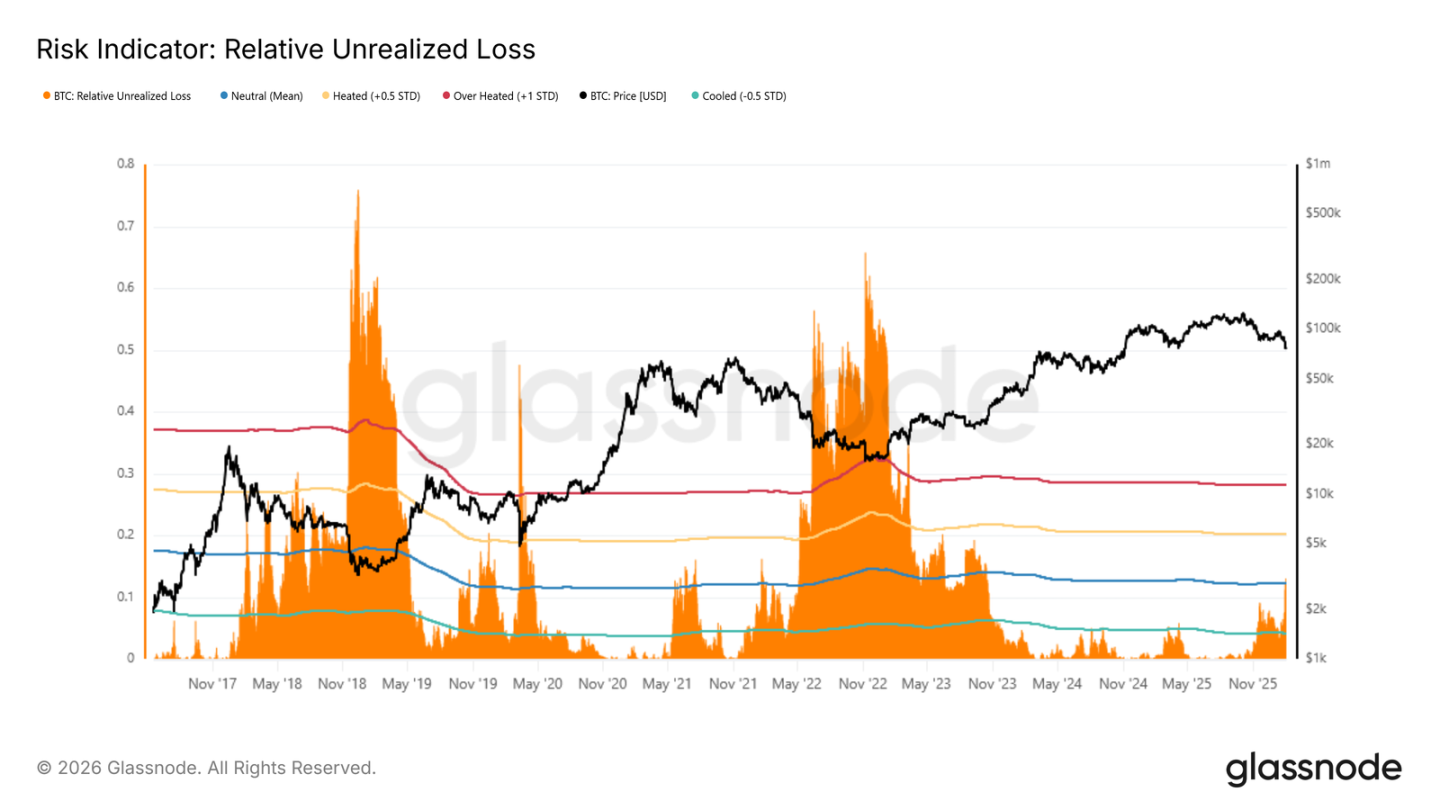

相對未實現虧損指標(未實現虧損佔總市值比例)有助於橫向比較不同週期的市場壓力。歷史熊市極端值通常超過 30%,2018 和 2022 年週期底部甚至達到 65%-75%。

目前該指標已升至長期均值(約 12%)上方,顯示持倉成本高於現價的投資者面臨壓力。但若要達到歷史極端水平,通常需要發生類似 LUNA 或 FTX 崩盤級別的系統性風險事件。

市場動態

現貨和期貨交易量維持低位,期權市場繼續聚焦下行保護。

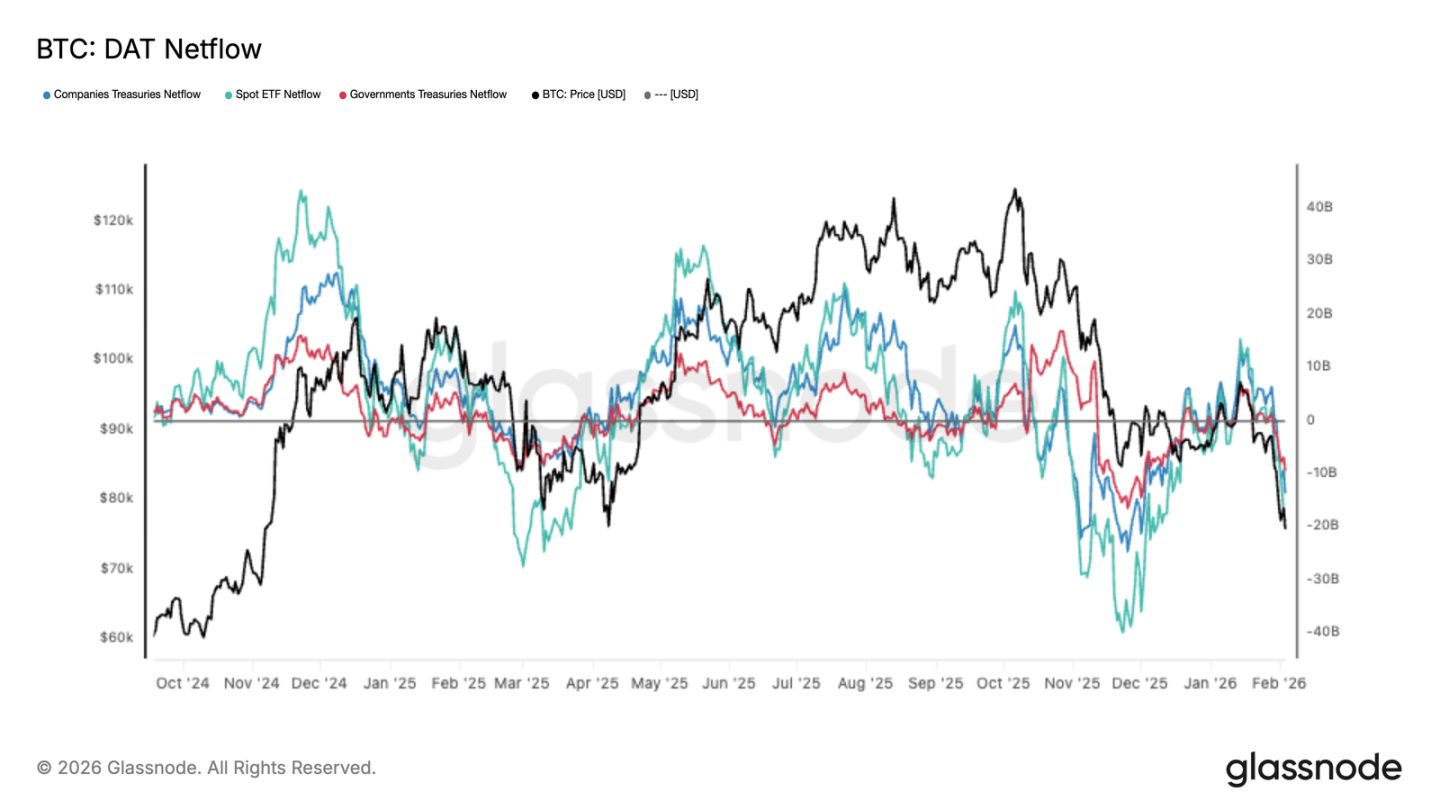

機構資金轉為淨流出

隨著價格下跌,主要機構投資者的需求明顯減弱。現貨 ETF 資金流入放緩,企業和政府相關資金也在減少,顯示增量資金入場意願下降。

這與前期上漲階段形成鮮明對比,當時持續的資金流入為價格上漲提供了支撐。當前資金流向的轉變進一步印證市場在當前價位缺乏新資金入場。

現貨交易量依然清淡

儘管價格從 98,000 美元跌至 72,000 美元,但 30 天平均交易量仍未有效放大。這表明下跌過程中缺乏足夠的買盤承接。

歷史上,真正的趨勢反轉往往伴隨現貨交易量顯著放大。當前交易量僅小幅回升,說明市場活動仍以減倉和避險為主,而非主動建倉。

流動性不足使得市場對拋壓更加敏感,即使中等規模的賣出也可能引發較大跌幅。

期貨市場強制平倉

衍生品市場出現大規模多頭平倉,創下本輪下跌以來最高紀錄。這表明隨著價格下跌,槓桿多頭倉位被強制清理,加劇了下跌動能。

值得注意的是,11-12 月期間平倉活動相對溫和,顯示槓桿在逐步重建。近期的激增標誌市場進入強制去槓桿階段,被迫平倉成為影響價格的主要因素。

後續價格能否企穩,取決於去槓桿過程是否充分。真正的復甦需要現貨買盤介入,僅靠倉位清理難以形成持續反彈。

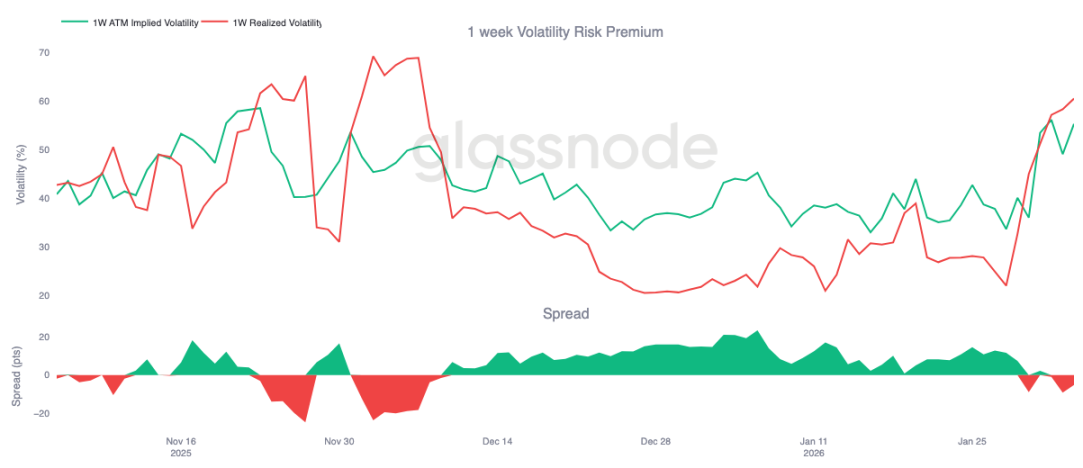

短期波動率維持高位

當價格測試 73,000 美元前期高點(現轉為支撐)時,短期隱含波動率升至 70% 附近。近一週波動率水平較兩週前上升約 20 個波動率點,整條波動率曲線均有所上移。

短期隱含波動率持續高於近期實際波動,表明投資者願意為短期保護支付溢價。這種重新定價尤其體現在近期合約上,顯示風險集中於此。

這更多反映的是對突發下跌的防範需求,而非明確的方向性判斷。交易者不願大量賣出短期期權,使得下行保護成本保持高位。

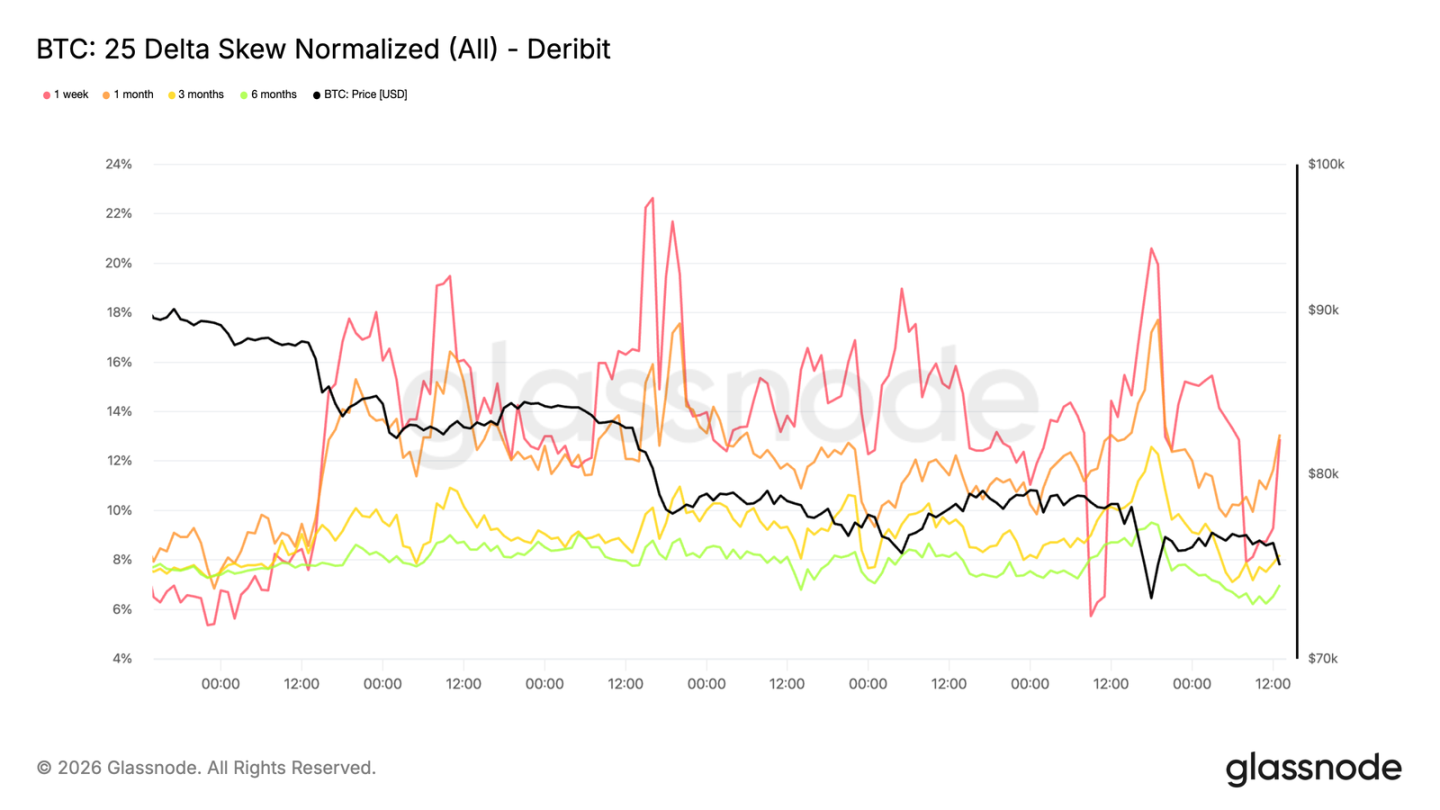

看跌期權需求持續增加

波動率重新定價呈現明顯方向性特徵。看跌期權相對看漲期權的偏斜度再次擴大,顯示市場更關注下行風險而非反彈機會。

即使價格維持在 73,000 美元上方,期權資金流仍集中在保護性頭寸上,這使得隱含波動分佈偏向負面,強化了市場的防禦性基調。

波動率風險溢價轉負

1 週期波動率風險溢價自 12 月初以來首次轉為負值,目前約為 -5,而一個月前還在 +23 左右。

負的風險溢價意味著隱含波動率低於實際波動率。對於期權賣方而言,這意味著時間衰減的收益轉為虧損,迫使他們進行更頻繁的對沖操作,反而增加了短期市場壓力。

在此環境下,期權交易不再起到穩定市場的作用,反而可能加劇價格波動。

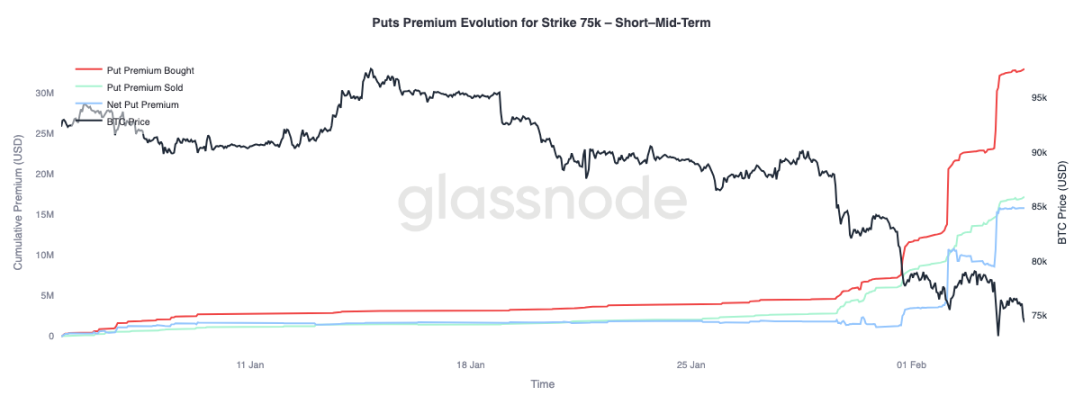

75,000 美元看跌期權溢價變化

75,000 美元行權價的看跌期權成為市場關注焦點,該水平被反覆測試。看跌期權淨買入溢價顯著增加,這一過程分三個階段推進,每次都與價格下跌而缺乏有效反彈同步。

在更長期限(超過 3 個月)的期權上,情況有所不同:賣出溢價開始超過買入溢價,表明交易者願意在遠期合約上賣出高波動率,同時繼續為短期保護支付溢價。

總結

比特幣在未能收復 94,500 美元關鍵水平後,跌破 80,200 美元的真實市場均值,進入防禦狀態。隨著價格跌至 70,000 美元區間,未實現盈利收縮,已實現虧損增加。雖然在 70,000-80,000 美元區間出現初步建倉跡象,66,900-70,600 美元區域形成密集持倉帶,但持續的虧損拋售顯示市場情緒依然謹慎。

衍生品市場方面,拋售壓力顯現無序特徵,大規模多頭平倉確認了槓桿重置過程。雖然這有助於清理投機泡沫,但本身不足以形成堅實底部。期權市場反映出不確定性加劇,看跌期權需求上升和波動率高企都表明投資者在為繼續波動做準備。

未來走勢的關鍵仍在於現貨需求。若不能看到現貨參與度提升和資金持續流入,市場仍將面臨下行壓力,反彈也可能缺乏持續性。在基本面改善之前,風險仍偏向下行,真正的復甦需要時間、籌碼充分換手以及買家信心的實質性恢復。