白銀狂飆,比特幣「聖經」預言失靈了?

- 核心觀點:本文以《比特幣本位》一書及其對比特幣與白銀的論述為引,分析了當前白銀價格飆升背後的結構性供需變化,並探討了比特幣敘事在當前市場環境下面臨的挑戰。

- 關鍵要素:

- 《比特幣本位》的核心論點是基於「存量-流量比」,認為比特幣因算法鎖定總量而比黃金更「硬」,而白銀因供應彈性高(易增產)無法成為價值儲存工具。

- 當前白銀市場出現新變化:礦產量自2016年達峰後不增反降,連續五年出現供應缺口,庫存見底,租借利率飆升,顯示供應端趨緊。

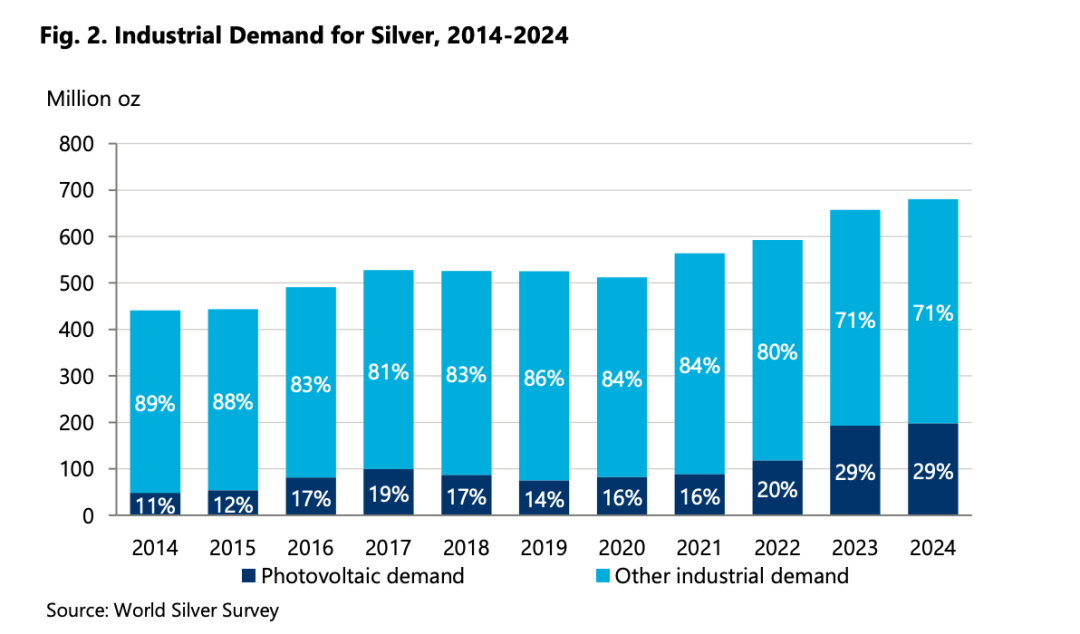

- 白銀需求結構改變:工業需求(光伏、電動車、AI)已佔總需求60%以上,形成剛性支撐,並被美國列入「關鍵礦產」清單。

- 供應受限主因:約75%的白銀是開採基礎金屬的副產品,其產量不直接受銀價驅動;新礦投產週期長達8-12年,無法快速響應需求。

- 市場背景:當前「去基礎化交易」中,資金湧入黃金、白銀等硬資產避險,而比特幣表現相對滯後,引發了持有者的焦慮和敘事辯護。

原文作者:David,深潮 TechFlow

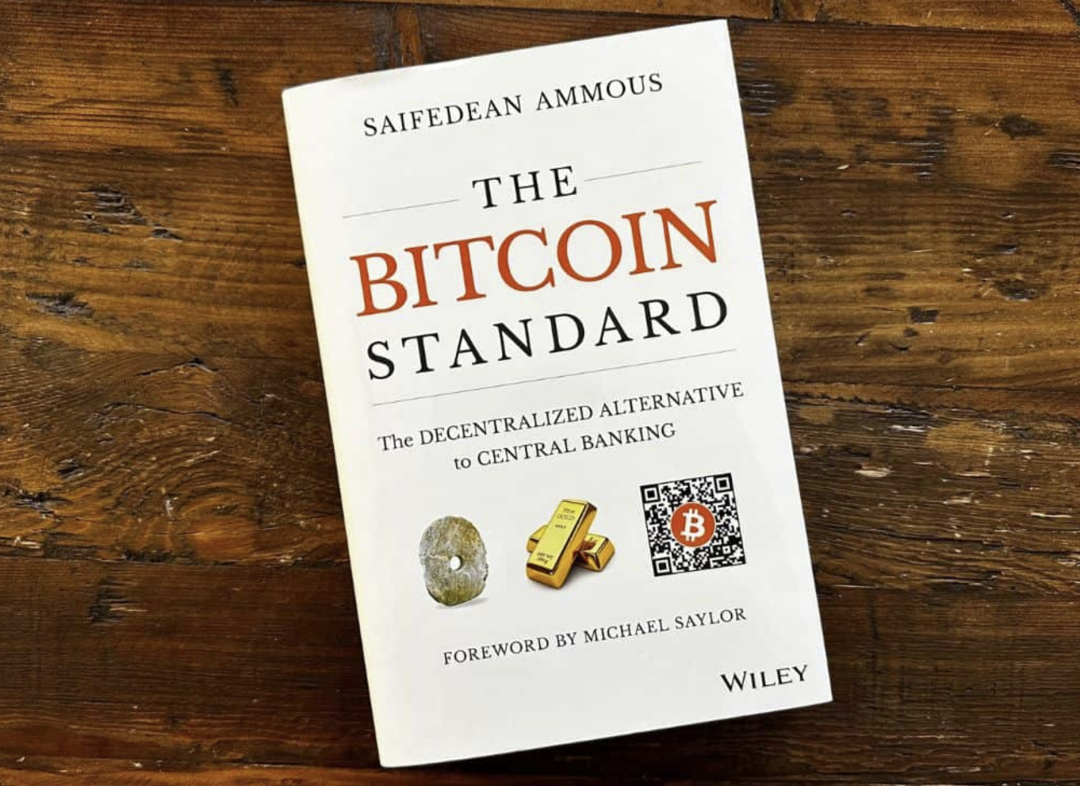

2020 年,MicroStrategy 創辦人 Michael Saylor 讀完一本書,決定買 4.25 億美元比特幣。

這本書叫《The Bitcoin Standard》,2018 年出版,被翻譯成 39 種語言,銷量過百萬,被比特幣主義者們奉為「聖經」。

作者 Saifedean Ammous 是哥倫比亞大學經濟學博士,核心論點只有一個:

比特幣是比黃金更硬的「硬通貨」。

同時,這本書的宣傳頁上, Michael Saylor 的推薦語原話是:

「這本書堪稱天才之作。我讀完後決定買 4.25 億美元比特幣。它對 MicroStrategy 的思維方式影響最大,讓我們把資產負債表轉向比特幣本位。」

但這本書裡有一章,不是講比特幣的。它講的是白銀為什麼不可能成為硬通貨。

8 年後的今天,白銀剛剛衝到 117 美元歷史新高,貴金屬的投資狂潮還在繼續,連 Hyperliquid 和一眾 CEX 都開始以不同的形式上線貴金屬的合約交易。

往往在這種時候,總會有人充當吹哨人和跳反的角色來提醒風險,尤其是在什麼都漲而只有比特幣沒漲的環境下。

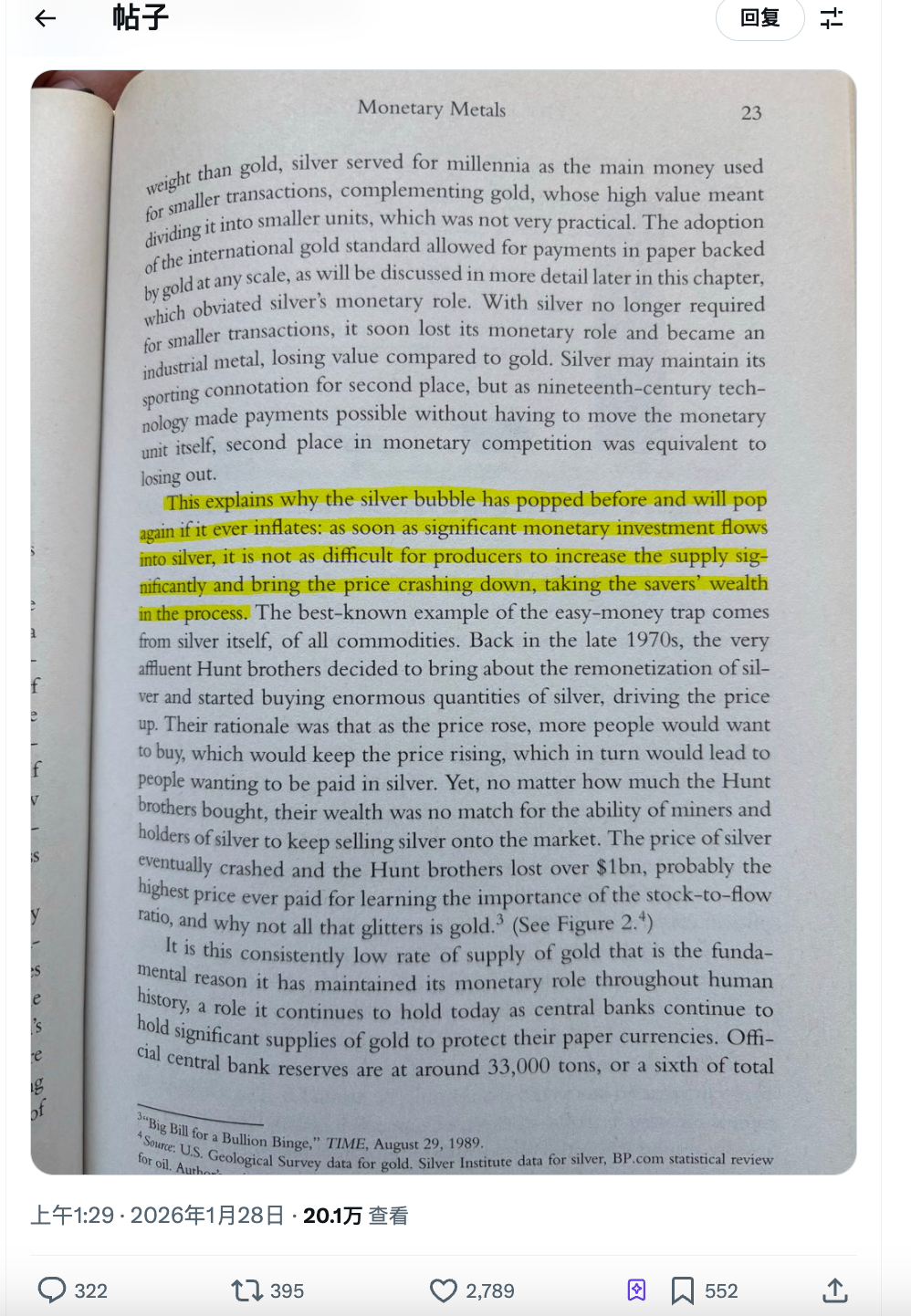

比如今天加密推特上一個廣為流傳的帖子就是,有人引經據典拿出這本書中的第 23 頁截圖,高亮段落寫著:

每一次白銀泡沫都會破裂,下一次也不會例外。

白銀投機史

先別急著噴,我們可以來看看這個核心論點到底是啥。

這本書裡的核心論點其實叫 stock-to-flow,存量與流量比。BTC OG 們應該多少也聽過這個理論。

翻譯成人話是,一種東西要成為「硬通貨」,關鍵看它有多難被增產。

黃金難挖。全球地上黃金存量大約 20 萬噸,每年新增產量不到 3,500 噸。就算金價翻倍,礦商也沒法突然挖出兩倍的金子。這叫「供應剛性」。

比特幣更極端。總量鎖死 2,100 萬枚,每四年減半一次,誰也改不了程式碼。這是用演算法製造的稀缺。

白銀呢?

書裡那段被高亮的話大意是:白銀泡沫破過,以後還會再破。因為一旦大量資金湧入白銀,礦商可以輕鬆增加供應,把價格砸下來,儲蓄者的財富跟著蒸發。

作者還舉了個例子:Hunt 兄弟。

1970 年代末,德州石油大亨 Hunt 兄弟決定囤積白銀,企圖逼空市場。他們買了幾十億美元的白銀和期貨合約,把價格從 6 美元拉到 50 美元,這在當時創下了銀價的歷史新高。

然後呢?礦商瘋狂出貨白銀,交易所提高保證金要求,銀價崩盤。Hunt 兄弟虧了超過 10 億美元,最終破產。

因此作者的結論是:

白銀的供應彈性太高,注定不可能成為價值儲存工具。每一次有人試圖把它當「硬通貨」囤積,市場都會用增產來教訓他們。

這套邏輯在 2018 年寫下的時候,白銀 15 美元一盎司。沒啥人在乎。

這輪白銀不一樣?

上面關於白銀的邏輯要成立,有個前提:白銀價格漲,供應就能跟上。

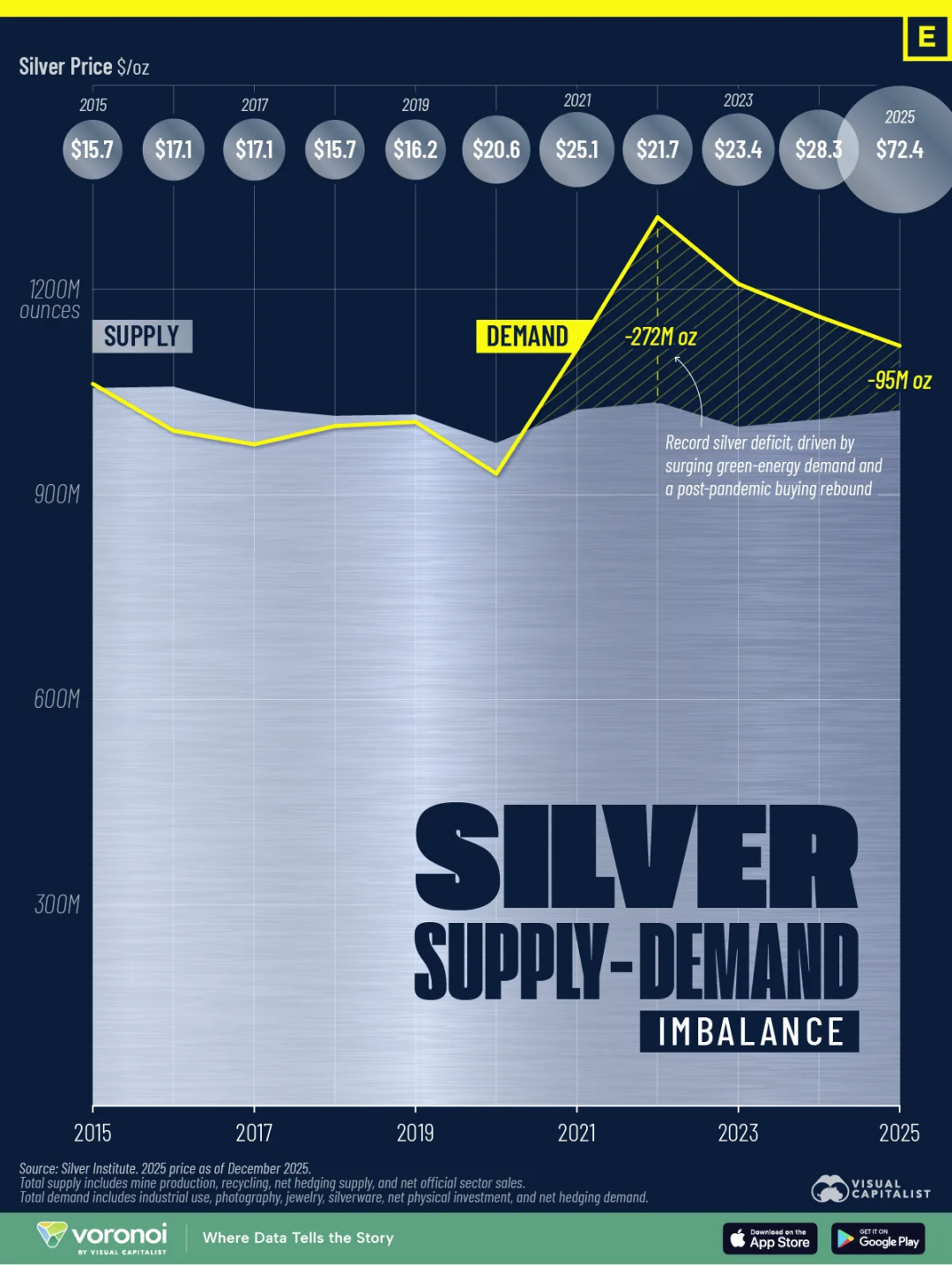

不過 25 年的數據說的是另一件事。

白銀全球礦產量在 2016 年達到峰值,大約 9 億盎司。到 2025 年,這個數字降到了 8.35 億盎司。價格漲了 7 倍,產量反而縮了 7%。

為什麼「漲價就增產」這套邏輯不靈了?

一個結構性原因是,大約 75% 的白銀是作為銅、鋅、鉛開採時的副產品生產的。礦商的生產決策取決於基礎金屬的價格,不取決於白銀。銀價翻倍,但銅價沒漲,礦就不會多開。

另一個原因可能是時間。新礦項目從勘探到投產,週期是 8 到 12 年。就算現在立刻動工,2030 年之前也看不到新增供應。

結果是連續五年供應缺口。據 Silver Institute 數據,2021 到 2025 年,全球白銀累計缺口接近 8.2 億盎司,這幾乎相當於一整年的全球礦產量。

同時,白銀庫存也在見底。倫敦金銀市場協會的可交割白銀庫存降到只剩 1.55 億盎司。白銀租借利率從正常年份的 0.3%-0.5% 飆到 8%,意味著有人願意付 8% 的年化成本,只為了確保能拿到現貨。

還有一個新變數。2026 年 1 月 1 日起,中國對精煉白銀實施出口限制,只有年產能超過 80 噸的國有大廠才能拿到出口許可證。中小出口商直接被擋在門外。

Hunt 兄弟那個年代,礦商和持有者可以用增產和拋售來砸盤。

這一次,供應端的子彈可能不夠用了。

是投機,也是剛需

Hunt 兄弟囤銀的時候,白銀是貨幣投機品。買的人想的是:價格會漲,囤起來等著賣。

2025 年的白銀漲勢,驅動力完全不一樣。

先看一組數據。據 World Silver Survey 2025 調查報告,2024 年白銀工業需求達到 6.805 億盎司,歷史新高。這個數字佔全球總需求的 60% 以上。

工業需求在買什麼?

光伏。 每塊太陽能電池板都需要銀漿做導電層。國際能源署預測,全球光伏裝機容量到 2030 年將翻兩番。光伏行業已經是白銀最大的單一工業買家。

電動車。 一輛傳統燃油車用大約 15-28 克白銀。一輛電動車用 25-50 克,高端車型更多。電池管理系統、電機控制器、充電接口,到處都要用銀。

AI 和數據中心。 伺服器、晶片封裝、高頻連接器,白銀的導電性和導熱性不可替代。這塊需求 2024 年開始加速,Silver Institute 專門在報告裡單列了「AI 相關應用」。

2025 年,美國內政部把白銀列入「關鍵礦產」清單。上一次這個清單更新,加的是鋰和稀土。

當然,白銀一直維持高價格會帶來「節銀」效應,比如一些光伏廠商已經在減少每塊電池板的銀漿用量。但 Silver Institute 的預測是,即使考慮節銀效應,未來 1-2 年工業需求仍將保持在接近紀錄的水平。

這其實就是剛性需求,也是 Saifedean 寫《比特幣本位》這本書時,可能沒有預見到的變數。

一本書也可以做心理按摩

比特幣「數位黃金」的敘事,在真正的黃金和白銀面前,最近一直處於啞火狀態。

市場把這一年叫做「去基礎化交易」(Debasement Trade):美元走弱、通膨預期上升、地緣政治緊張,資金湧入硬資產避險。但這波避險資金選了金銀,沒選比特幣。

對比特幣極端主義者來說,這需要一個解釋。

於是上面那本書就成了一種引經據典的答案和立場辯護,白銀現在漲是因為泡沫,等它崩了,你們就知道誰才是對的。

這更像是一種敘事自救。

當你持有的資產跑輸市場一整年,你需要一個框架來解釋「為什麼我還是對的」。

短期價格不重要,長期邏輯才重要。白銀的邏輯是錯的,比特幣的邏輯是對的,所以比特幣必然跑贏,一切只是時間問題。

這套邏輯自洽嗎?自洽。能證偽嗎?很難。

因為你永遠可以說「時間還不夠長」。

問題是,真實世界不等人。滿手比特幣和山寨,還堅守加密圈的兄弟們真的很焦慮。

8 年前寫下的比特幣理論,不能自動覆蓋 8 年後不漲的現實。

白銀還在狂奔,我們也衷心祝願比特幣好運。