如何透過宏觀資產判斷市場風險?XT 大宗商品板塊解讀

- 核心觀點:加密市場並非孤立運行,其價格波動常受傳統宏觀市場(如大宗商品、股指、外匯)先行信號的影響;XT交易所推出的大宗商品板塊,旨在通過USDT永續合約為用戶提供觀察和參與這些宏觀市場的加密原生工具,以輔助理解全球金融環境對加密資產的影響。

- 關鍵要素:

- 宏觀市場(如油價、股指、匯率)是通脹、流動性及風險偏好的先行指標,其變化往往先於情緒傳導至加密市場。

- XT大宗商品板塊提供以USDT結算的永續合約,覆蓋黃金、原油、美股指數及主流外匯,用戶無需持有實物即可交易。

- 不同宏觀資產反映不同信號:貴金屬敏感於通脹與利率,股指衡量全球風險偏好,外匯則體現貨幣政策分化與資本流動。

- 該板塊並非替代加密交易,而是作為補充視角,幫助交易者區分行情驅動源自加密生態內部還是外部宏觀環境。

- 宏觀期貨合約對經濟數據、央行決策等事件高度敏感,且槓桿屬性會放大波動風險,參與前需理解其驅動因素與風險。

很多投資者都有過這樣的體驗:

加密市場並沒有明顯利空,但價格卻突然出現同步下跌;或者在某個看似平靜的階段,波動卻開始悄然放大。回頭覆盤才發現,變化往往並非起源於加密市場本身。

在更廣闊的金融體系中,大宗商品、股票指數和外匯市場,早已承擔著「風險溫度計」的角色。原油價格的持續走高,可能預示通脹壓力重新積聚;美股指數的回落,往往反映流動性趨緊或風險偏好降溫;主要貨幣的異動,則常常與貨幣政策預期的變化密切相關。這些訊號,通常會先於情緒在加密市場中顯現。

XT 大宗商品板塊(XT Commodities Zone),正是基於這一邏輯而存在。透過 USDT 結算的永續合約,用戶可以在不持有實物商品、股票或法幣的前提下,觀察並參與這些關鍵宏觀資產的價格變化。黃金、原油、美國主要股指以及核心貨幣,其價格背後反映的並非加密敘事,而是更深層次的經濟與政策因素。

當市場風險開始醞釀,宏觀資產往往先行發聲。XT 大宗商品板塊,提供的是一種在加密原生環境中,理解全球金融變化的視角。

TL;DR 快速總結

- XT 大宗商品板塊透過 USDT 結算的永續合約,提供對大宗商品、股指及外匯市場的交易與觀察入口

- 這些宏觀市場常被用作判斷通脹趨勢、經濟增長預期與全球風險情緒的重要參考

- 宏觀資產的價格波動,往往由不同於加密敘事的經濟與政策因素所驅動

- 永續合約為用戶提供了一種無需持有實物資產即可表達宏觀判斷的方式

- 參與宏觀類合約前,理解其背後的經濟邏輯與風險因素至關重要

為何理解宏觀市場,是解讀加密行情的關鍵前提

加密資產並不脫離整體金融體系

加密市場常被描述為由鏈上行為、代幣敘事與數位資產流動性構成的獨立生態。但在現實中,加密資產並不脫離更廣泛的金融體系運行。數位資產的價格走勢,往往受到源自加密生態之外的力量影響,這些力量反映的是全球金融環境的整體變化,而非單一加密敘事。

利率、通脹與流動性,如何塑造市場風險環境

利率政策、通脹預期與全球流動性等關鍵宏觀變量,主要由傳統金融市場所主導。央行決策、重要經濟數據發布以及地緣政治事件,通常首先在宏觀市場中發酵,隨後才逐步傳導至加密市場。當流動性收緊或風險情緒惡化時,無論是加密資產還是傳統資產,往往都會同步承壓。

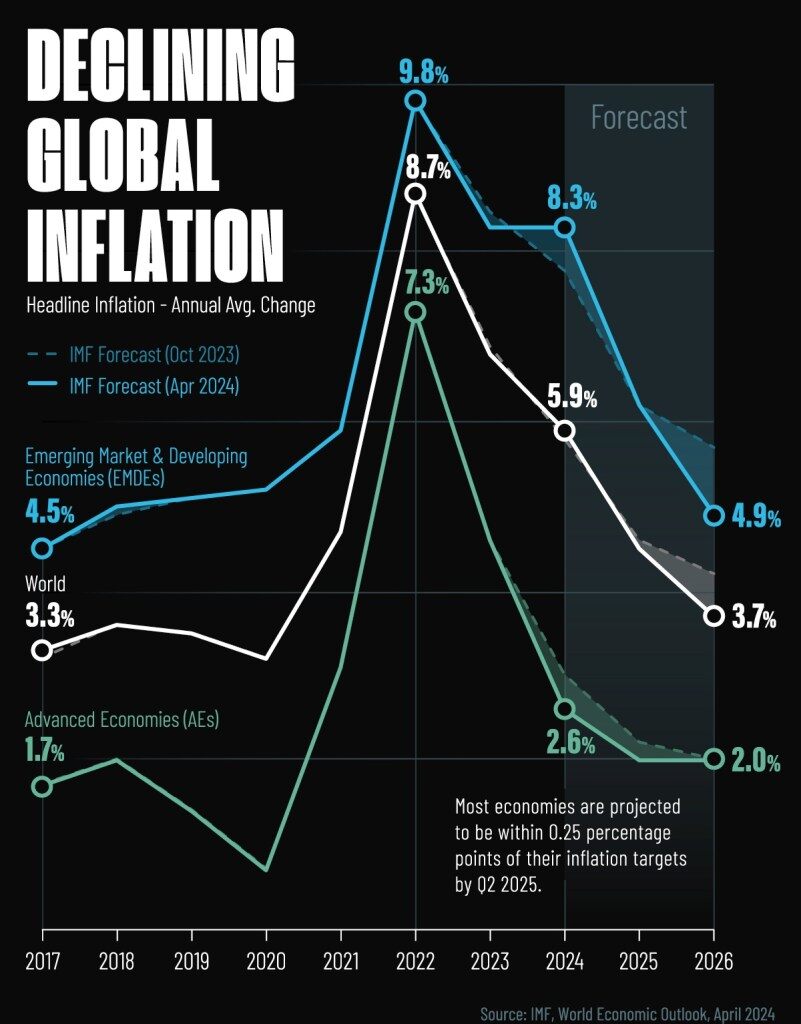

圖片來源:Visual Capitalist

宏觀資產,如何成為市場情緒的先行指標

從商品、股指到外匯,各自說明什麼問題市場類別主要訊號含義大宗商品通脹壓力、供給約束股票指數投資者信心、盈利預期、金融環境外匯市場相對經濟實力、貨幣政策分化

專業交易者通常會將宏觀市場與加密市場結合觀察,以更準確地理解價格波動的背景。例如,油價快速上行、債券收益率飆升,或股市大幅回調,往往會改變整體風險偏好,其影響並不局限於單一市場。正是這種加密與宏觀市場不斷加深的聯動,為 XT 大宗商品板塊提供了現實背景。

如何利用宏觀資產,校準加密倉位決策宏觀資產 / 市場主要市場訊號交易與觀察參考(XT 交易對)美國股指風險偏好、盈利預期、金融環境NAS100 USDT、SP500 USDT、DJ30 USDT 走強通常支持風險偏好;走弱往往提示降低加密風險敞口債券收益率 / 利率資金成本、流動性鬆緊收益率上行通常壓制風險資產,股指往往先於加密市場轉弱美元強弱(DXY 代理)全球流動性、融資壓力EURUSDT、GBPUSDT、AUDUSDT 可作為流動性變化的前置訊號黃金避險需求、貨幣信用風險規避階段,GOLDUSDT、XPTUSDT 往往率先獲得資金流入白銀通脹敏感度、週期性工業需求SILVERUSDT 在再通脹階段波動性通常高於黃金原油 / 能源通脹壓力、地緣政治風險OILUSDT 的持續波動可能透過通脹與利率路徑影響加密風險偏好鉑金 / 鈀金工業需求、供給集中度XPTUSDT、XPDUSDT 更偏向反映週期與供給衝擊信用壓力(隱含)金融不穩定、風險厭惡資金轉向黃金、遠離股指,往往先於加密去槓桿外匯風險情緒套利交易健康度、資本流向AUDUSDT、EURUSDT 走弱可能早於股市釋放風險訊號整體風險環境跨資產確認股指、貴金屬與外匯同步變化,有助於提高加密倉位判斷可信度

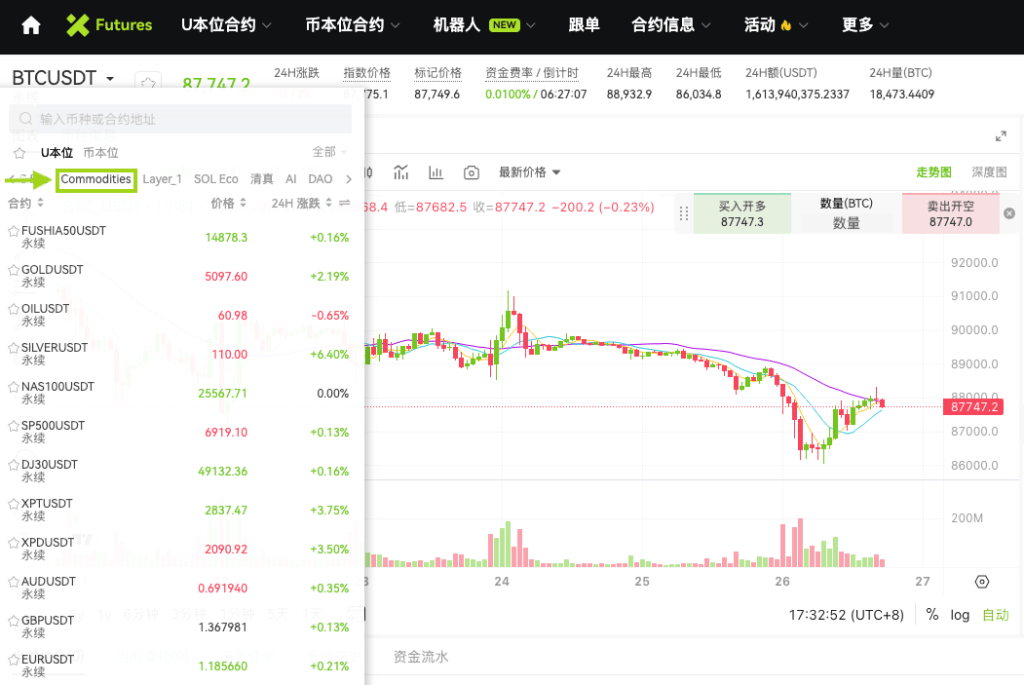

XT 大宗商品板塊提供哪些宏觀市場交易入口

XT 大宗商品板塊是 XT Futures 旗下的專屬分類,旨在在加密原生的交易環境中,為用戶提供對全球宏觀市場的直接參與與觀察入口。

構成 XT 大宗商品板塊的三類宏觀資產

該板塊主要覆蓋三大核心宏觀資產類型:

- 大宗商品,包括貴金屬與能源品種

- 全球主要股票指數

- 主流外匯交易對

這些資產廣泛用於反映通脹趨勢、經濟週期變化及全球風險情緒,是宏觀分析中不可或缺的參考對象。

XT 大宗商品板塊的合約設計與結算方式

XT 大宗商品板塊內的所有交易品種,均具備以下統一特徵:

- 採用 USDT 結算

- 永續合約形式,無到期日

- 價格參考成熟的全球主流市場

只要滿足保證金要求,倉位即可持續持有。盈虧結算與保證金管理均以 USDT 進行,使用戶能夠在穩定幣體系下,高效管理宏觀市場敞口,同時保持交易操作的靈活性與連續性。

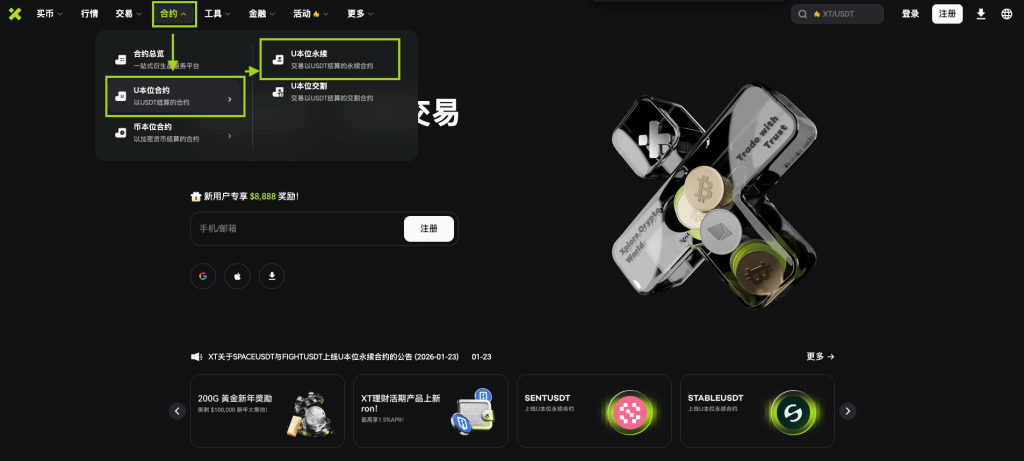

如何進入 XT 大宗商品板塊

桌面端

從 XT.com 首頁進入,依次點擊 合約 > U 本位合約 > U 本位永續。

選擇任一交易對後,點擊分類選單右側的箭頭圖示,即可展開並進入 大宗商品板塊(Commodities)。

在桌面端,XT 大宗商品板塊集成於 XT Futures 的市場導航中。所有資產按宏觀類別進行分組,包括大宗商品、股票指數及外匯交易對,幫助用戶在同一介面下,高效瀏覽並對比全球宏觀市場。

利用永續合約參與宏觀市場

宏觀交易中期貨工具的核心作用

在宏觀交易中,期貨合約被廣泛用於表達方向性判斷、圍繞重要宏觀事件進行佈局,以及管理短期市場風險。與傳統期貨不同,永續合約不設到期日,交易者無需頻繁換倉,即可持續持有對特定宏觀資產的市場敞口。

期貨合約對宏觀變化的高敏感度

宏觀市場的期貨價格,通常會對經濟數據公佈、央行政策決策、地緣政治變化以及突發性事件作出迅速反應。這種高敏感度,使期貨合約成為觀察短期宏觀預期變化、或表達階段性宏觀觀點的重要工具。

核心特徵與風險考量

永續合約具備連續定價、支持做多與做空、以 USDT 結算等特徵,為交易提供了較高的靈活性。但與此同時,其槓桿屬性也放大了市場波動風險,尤其在通脹數據發佈、利率決議等關鍵時間節點,價格波動往往更加劇烈。在參與宏觀相關永續合約交易前,理解其波動來源、運行機制,以及與加密原生合約之間的差異,是進行理性交易的重要前提。

XT 大宗商品板塊的資產覆蓋範圍

XT 大宗商品板塊涵蓋多個核心宏觀資產類別,不同資產受各自的經濟驅動因素影響,反映的市場訊號也各不相同。

資產類別交易品種主要驅動因素貴金屬GOLDUSDT、SILVERUSDT、XPTUSDT、XPDUSDT通脹預期、實際利率能源OILUSDT全球經濟增長、供需結構、地緣政治股票指數NAS100 USDT、SP500 USDT、DJ30 USDT盈利預期、流動性環境、風險情緒外匯AUDUSDT、GBPUSDT、EURUSDT貨幣政策分化、資本流動

不同資產類別對市場變化的反應路徑各不相同。貴金屬通常用於反映通脹預期與貨幣環境的變化;能源市場對全球經濟增速與供給結構高度敏感;股票指數體現投資者信心與整體流動性狀況;外匯交易對則更多反映各經濟體之間的貨幣政策差異與跨境資本流向。

理解這些資產通常由哪些因素驅動,有助於交易者更準確地解讀價格波動背後的宏觀邏輯,從而在複雜的市場環境中獲得更清晰的判斷框架。

大宗商品與能源:通脹、增長與供需結構

貴金屬

在通脹壓力上升、貨幣環境不確定或實際利率發生變化的階段,貴金屬往往被頻繁提及。以 GOLDUSDT 為代表的黃金,通常被視為一種偏「貨幣屬性」的資產,其價格受貨幣強弱、通脹預期以及央行政策取向等因素影響較為明顯。

當實際利率下行,或市場對法幣購買力的信心減弱時,黃金往往因其保值屬性而受到關注。相反,當實際收益率上升時,持有無收益資產的機會成本提高,黃金價格則可能承壓。

白銀在一定程度上具備與黃金相似的貨幣屬性,但其工業屬性更為突出。因此,