華爾街「撤離」比特幣基差套利:CME失寵,套利黃金時代落幕

- 核心觀點:比特幣基差套利交易因價差收窄而吸引力銳減,這標誌著加密衍生品市場正走向成熟,機構交易策略正從簡單的槓桿套利轉向更複雜的期權與對沖。

- 關鍵要素:

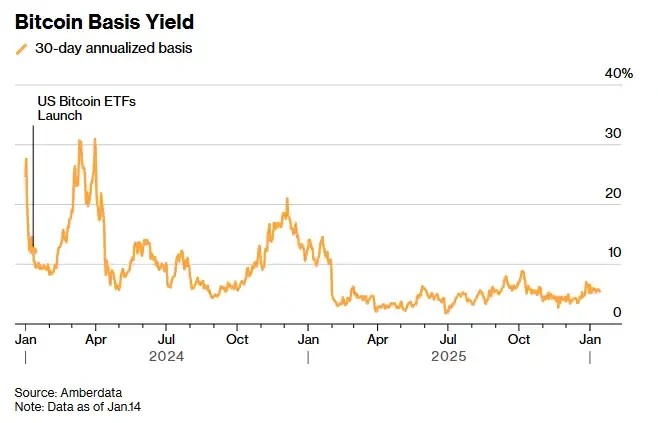

- 比特幣期貨基差(年化收益率)已從一年前的約17%降至約4.7%,僅勉強覆蓋資金與執行成本,遠低於2024年初兩位數的高收益水準。

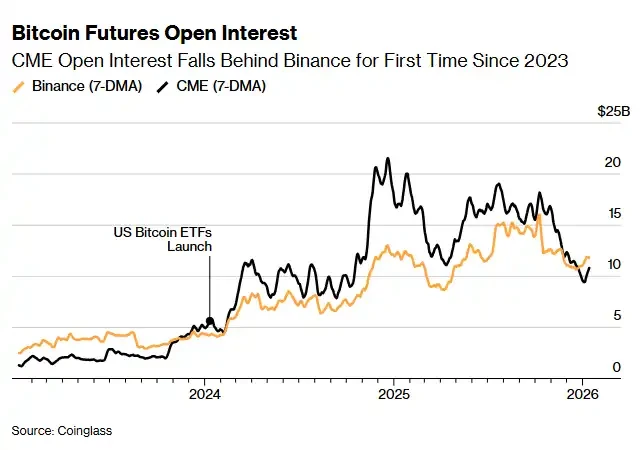

- CME比特幣期貨未平倉合約從峰值超210億美元跌至100億美元以下,並被Binance(約110億美元)反超,顯示機構套利資金正在撤離。

- 市場結構變化是關鍵,現貨比特幣ETF的普及和交易場所選擇的增加,使得不同市場間的價差被迅速抹平,壓縮了套利空間。

- 機構資金正從單一的比特幣策略,擴展到以太坊等其他代幣的衍生品交易,CME以太坊期貨未平倉合約規模在2025年顯著成長。

- 交易者行為轉變,更傾向於使用期權和對沖工具來表達市場觀點,而非直接進行槓桿化的方向性押注或簡單套利。

原文標題:華爾街從比特幣的賺錢基差交易中撤退

原文作者:Sidhartha Shukla,Bloomberg

原文編譯:Peggy,BlockBeats

編者按:曾經被視為「穩賺不賠」的比特幣基差套利,正在悄悄失去吸引力:CME 與 Binance 的未平倉合約此消彼長,價差收窄到幾乎覆蓋不了資金與執行成本。

表面上,這是套利空間被擠壓;更深層的是,加密衍生品市場正在走向成熟。機構不再需要靠「搬磚」獲取收益,交易者也從加槓桿轉向期權與對沖。高回報的簡單時代正在退場,新的競爭將發生在更複雜、更精細的策略之中。

以下為原文:

加密衍生品市場正在發生一場悄然卻意味深長的變化:曾經最穩定、最賺錢的交易策略之一,如今正出現失靈跡象。

機構常用的「現金與套利」(cash-and-carry)交易,即買入比特幣現貨、同時賣出期貨以賺取價差,正在走向崩塌。這不僅預示著套利空間被快速壓縮,也釋放出更深層的信號:加密市場的結構正在發生變化。芝加哥商品交易所(CME)的比特幣期貨未平倉合約(open interest)自 2023 年以來首次跌破 Binance,進一步說明隨著價差收窄、市場准入更高效,過去那種利潤豐厚的套利機會正在被迅速侵蝕。

在 2024 年初現貨比特幣 ETF 上線後,CME 一度成為華爾街交易台執行這類策略的首選場所。這套操作邏輯與傳統市場的「基差交易」(basis trade)高度相似:通過 ETF 買入比特幣現貨,同時賣出期貨合約,賺取兩者之間的價差。

而在 ETF 獲批後的幾個月裡,這種所謂的「Delta 中性策略」年化收益率經常達到兩位數,吸引了數十億美元資金湧入——這些資金並不在乎比特幣價格漲跌方向,只關心能否拿到收益。但恰恰也是推動這筆交易快速擴張的 ETF,為它埋下了終結的伏筆:隨著越來越多交易台蜂擁入場,套利價差被迅速抹平。如今,這筆交易的收益幾乎只能勉強覆蓋資金成本。

根據 Amberdata 匯總的數據,目前一個月期限的年化收益率徘徊在約 5% 左右,處於近年來的低位。Amberdata 衍生品主管 Greg Magadini 表示,就在一年前的這個時候,基差還接近 17%,而如今已降至約 4.7%,幾乎只夠勉強覆蓋資金成本和執行成本的門檻。與此同時,一年期美債收益率約為 3.5%,使得這筆交易的吸引力正在迅速消退。

在基差持續收窄的背景下,根據 Coinglass 匯總的數據,CME 比特幣期貨的未平倉合約規模已從超過 210 億美元的峰值跌至 100 億美元以下;而 Binance 的未平倉合約則基本保持穩定,約在 110 億美元左右。數位資產管理公司 Tesseract 執行長 James Harris 表示,這一變化更多反映的是對沖基金和美國大型帳戶的回撤,而並非在比特幣價格自 10 月見頂後,市場對加密資產的全面撤退。

像 Binance 這樣的加密交易所,是永續合約的主要交易場所。這類合約的結算、定價以及保證金計算會持續進行,往往一天內會更新多次。永續合約通常被簡稱為「perps」,其交易量佔據了加密市場的最大份額。去年,CME 也推出了更小面值、更長期限的期貨合約,覆蓋加密資產與股指市場,並以貼近現貨市場的方式提供期貨頭寸,使投資者無需頻繁換倉,就能將合約最長持有至五年。

Tesseract 的 Harris 表示,歷史上 CME 一直是機構資金與「現金與套利」(cash-and-carry)交易的首選場所。他補充說,CME 的未平倉合約規模被 Binance 反超,「是一個重要信號,說明市場參與結構正在發生轉移」。他將當前形勢形容為一次「戰術性重置」,其背後原因是收益走低、流動性變薄,而非市場信心動搖。

根據 CME Group 的一份說明,2025 年是市場的一個關鍵拐點:隨著監管框架逐漸明晰,投資者對這一領域的預期改善,機構資金也開始從單一押注比特幣,擴展到以太坊、Ripple 的 XRP 以及 Solana 等代幣。

CME Group 表示:「我們在 2024 年以太坊期貨的日均名義未平倉合約規模約為 10 億美元,而到了 2025 年,這一數字已增長至接近 50 億美元。」

儘管聯準會降息降低了資金成本,但自 10 月 10 日各類代幣價格集體暴跌以來,這並未能推動加密市場出現持續反彈。當前借貸需求走弱,去中心化金融(DeFi)收益率處於低位,交易者也更傾向於使用期權和對沖工具,而不是直接加槓桿押注方向。

做市商 Auros 香港董事總經理 Le Shi 表示,隨著市場逐步成熟,傳統參與者如今有了更多表達方向性觀點的渠道,從 ETF 到直接接入交易所。這種選擇的增加縮小了不同交易場所之間的價格差,自然也壓縮了曾經推高 CME 未平倉合約規模的套利空間。

Le 說:「這裡存在一種自我平衡效應。」他認為,當市場參與者不斷向成本最低的交易場所聚集時,基差就會收窄,開展現金與套利(carry trade)的動力也會隨之減弱。

週三,比特幣一度下跌 2.4%,至 87,188 美元,隨後收窄跌幅。這一下跌一度抹去了年初以來的全部漲幅。

319 Capital 首席投資官 Bohumil Vosalik 表示,近乎無風險獲取高回報的時代可能已經結束,這將迫使交易者轉向去中心化市場中更複雜的策略。對於高頻和套利型機構而言,這意味著他們需要去別的地方尋找機會。