黃金搶在量化寬鬆政策之前出手,比特幣則在等待流動性(二)

- 核心觀點:降息未提振比特幣因流動性受阻。

- 關鍵要素:

- 實際利率仍高,流動性未實質寬鬆。

- 此輪為防禦性降息,資金避險流出加密資產。

- 美國債務困境,市場等待聯準會更大規模放水。

- 市場影響:短期資金流向黃金,比特幣需待流動性閘門開啟。

- 時效性標註:中期影響

為什麼降息未能提振比特幣:流動性管道受阻

要理解比特幣為何對降息反應冷淡,不妨從黃金入手。黃金是一種全球定價的資產。雖然散戶投資者通常以克為單位進行交易,但國際定價卻以金衡盎司和噸為單位。正是這種全球定價結構,使得宏觀經濟因素的影響如此之大。

比特幣也具有這一特點。此外,它的價格是全球統一的,這意味著任何嚴肅的分析都必須從美國宏觀經濟狀況入手。

謎題顯而易見。美國已經進入新一輪降息週期,然而比特幣價格仍徘徊在 8 萬美元附近,而黃金價格卻持續走高。傳統理論認為,低利率應該利好股票和加密貨幣等風險資產。然而,所謂的防禦性資產卻逆勢上漲。

這種矛盾可以用兩個結構性因素來解釋。

「中間層阻塞」問題

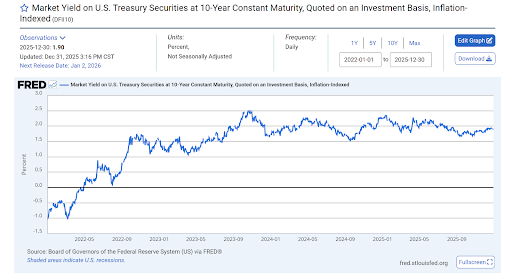

市場關注的並非名義利率,而是實際利率。通脹居高不下,只要通脹持續,即使政策利率下調,實際利率也難以突破高位。

從實體經濟角度來看,降息並未轉化為更寬鬆的金融環境。銀行並未實質性地放寬貸款標準。企業依然不願借貸。換言之,政策與資本配置之間的中間環節仍然受阻。

與此同時,美國財政部仍在持續發行大量新債。2025 年下半年,用於現有債務再融資的債券發行速度超過了降息釋放的流動性。結果看似有悖常理,卻至關重要:整體流動性並未擴張,反而有所萎縮。

目前沒有足夠的「可用資金」來推動比特幣價格上漲。

這是防禦性降息週期,而非增長週期。

此輪降息週期與以往推動牛市的降息週期有著本質區別。聯準會降息並非因為經濟成長強勁,而是因為失業率上升、企業違約率增加以及政府償債成本變得難以為繼。

這是一次防禦性降息,主要受經濟衰退擔憂和停滯性通膨風險的影響。

在這種環境下,資本的行為方式有所不同。機構投資者將生存置於收益之上。他們的第一反應不是追逐波動,而是降低風險敞口並建立現金緩衝。

儘管比特幣的生命週期很長,但它仍然是世界上流動性最強的高風險資產之一。當市場壓力增大時,它被視為流動性來源——一個金融提款機。風險規避始於加密貨幣,而非止於此。

這與加密貨幣價格上漲時的邏輯如出一轍。在價格擴張期間,資金最後流入加密貨幣;而在不確定性上升時,資金最先流出加密貨幣。

相比之下,投資者正等待實際利率大幅下降,黃金則被用作對沖美元貶值的工具。

更深層的問題:美國的債務三難困境

美國利息支出現已超過國防開支,成為繼社會保障和醫療保險之後聯邦政府的第三大支出。

華盛頓實際上只剩下三個選擇。

首先,透過發行新債券來償還舊債券,從而無限期地滾動償還債務。鑑於聯邦債務總額已超過 38 兆美元,這種做法只會加劇問題。

其次,透過向短期票據發行轉移來抑制長期收益率,降低平均融資成本,但並未解決根本的不平衡問題。

第三,也是最重要的一點,允許透過貨幣貶值實現隱性違約。當債務無法以實際價值償還時,就用貶值的美元來償還。

這就是金價飆升至 4500 美元背後的結構性原因。世界各國都在對沖美元信譽危機後期階段的風險。

單靠降息是不夠的。華爾街許多人現在公開宣稱,為了避免崩潰,金融體系需要持續的貨幣擴張和可控的通脹。這就形成了一個致命的惡性循環:要麼印鈔導致貨幣貶值,要麼拒絕印鈔引發違約。

歷史表明,這一選擇不可避免。聯準會不太可能容忍系統性崩潰。重新實施量化寬鬆和收益率曲線控制,現在看來更多的是時機問題,而非機率問題。

2026 年戰略規劃:從液態黑暗到洪水

一旦理解了這個框架,目前黃金和加密貨幣之間的分歧就變得合情合理了。兩種資產都能對沖通脹,但時機至關重要。

黃金預示著未來貨幣擴張的趨勢,比特幣則在等待確認。

在我看來,前進的道路分兩個階段展開。

第一幕:經濟衰退衝擊與「黃金頂峰」

當經濟衰退指標完全確認——例如美國失業率超過 5%——黃金價格可能會維持在高位,甚至進一步飆升。屆時,它將被視為最安全的資產。

然而,比特幣可能面臨最後一輪下跌。在經濟衰退初期,所有資產都會被拋售以籌集現金。追加保證金和強制平倉將成為市場行為的主導。

歷史對此已有明確記載。2008 年,黃金價格下跌近 30% 後反彈。2020 年 3 月,黃金價格在兩週內下跌 12%,而比特幣價格則腰斬。

流動性危機波及所有資產。區別在於哪種資產最先復甦。黃金通常能更快企穩並反彈,而比特幣則需要更多時間重建市場信心。

第二幕:聯準會屈服與比特幣流動性爆炸

最終,降息將不足以應對經濟壓力。經濟緊張將迫使聯準會再次擴大資產負債表。

這是流動性閘門真正開啟的時刻。

黃金價格可能盤整或橫盤整理。資金將積極轉向高貝塔係數資產。比特幣作為過剩流動性的最純粹體現,將吸收這股資金流。

在這種情況下,價格變動很少是漸進的。一旦動能積聚,比特幣的價格可能在幾個月內發生劇烈變化。

關於白銀和金銀比率的說明

白銀在 2025 年的上漲行情主要受兩方面因素驅動:一是其與黃金的歷史關聯,二是其工業需求。人工智慧基礎設施、太陽能和電動汽車都高度依賴白銀。

2025 年,包括上海期貨交易所和倫敦金銀市場協會在內的主要交易所的庫存降至臨界水平。在牛市中,白銀的表現通常優於黃金,但在熊市中,白銀的下行風險也更高。

金銀比仍然是一個關鍵指標。

白銀價格高於 80 美元時,從歷史角度來看較為便宜。低於 60 美元時,白銀相對於黃金而言價格較高。低於 50 美元時,投機性過剩往往佔據主導地位。

目前價格在 59 左右,該信號表明市場將轉向黃金,而不是積極囤積白銀。

長遠視角:不同的領導者,相同的目標

撇開 2026 年這個具體時間點不談,長期結論依然不變。黃金和比特幣兌法定貨幣均呈上漲趨勢。

唯一的變數在於領導權。今年屬於黃金,下一階段屬於比特幣。

只要全球債務持續擴張,貨幣當局繼續依賴貨幣貶值來釋放壓力,稀缺資產的表現就會優於其他資產。從長遠來看,法定貨幣始終是唯一持續虧損的資產。

現在重要的是耐心、數據和自律。從黃金主導地位向比特幣主導地位的過渡不會公開宣布——它將透過流動性指標、政策變化和資本輪動來顯現。

我會繼續關注這些信號。